一張圖看清大佬創始人的股份

http://www.iheima.com/archives/52290.html

為了確保在上市後管理層仍能牢握公司控制權,阿里巴巴創始人馬云,最近正在試圖要求港交所改變堅持多年的」一股一票」傳統和監管規定。PingWest整理了部分活躍的國內互聯網大公司中(根據能檢索到準確公開信息的),創始人的持股情況。如你所見,將公司做到數十億美金規模後,依然能掌握30%以上的創始人並不多,而20%左右是個常見的數字。

一張圖看清美國企業在海外“藏”了多少錢

來源: http://wallstreetcn.com/node/81074

去年美國主要跨國企業轉移到海外的利潤增加了2060億美元,IBM,蘋果、微軟等跨國公司通過轉移收入以躲避向美國政府繳納高額稅收。

據美國彭博新聞社匯總的307家跨國企業的財務數據,這些美國大公司轉移到境外的利潤總計達到1.95萬億美元,比前一年增長了11.8%。

其中微軟、蘋果、IBM在2013年轉移到美國海外的利潤達到375億美元,三家公司總共同比增長了18.2%。

(點擊放大)

盡管全球大多數國家試圖削減企業所得稅,防止企業把收入轉移到“避稅天堂”國家。但是美國國會遲遲沒有做出改革稅法的決定。

這麽做的結果就是,美國企業過去幾年不斷把利潤轉移到境外分支機構。

合理避稅

在彭博新聞社的“避稅榜單”中,通用電氣以1100億美元居首,之後依次是微軟的764億美元,輝瑞制藥690億美元,默克制藥571億美元,和蘋果的544億美元。

轉移利潤的現象在美國科技公司中大規模普遍存在,許多公司把專利和知識產權轉移到低稅率國家。

據2013年美國國會調研報告,2008年美國跨國企業報告43%的國際收入來自百慕大、愛爾蘭、盧森堡、荷蘭和瑞士這些低稅率國家,而這個比重是這些公司在這些國家投資和員工數量比率的5倍多。

這份報告稱,美國政府因此每年的稅收損失估計在300-900億美元之間。

過去3年中,微軟海外利潤翻了兩倍多,蘋果則翻了四倍。同期谷歌的海外利潤增長了一倍多,從175億美元增長到389億美元。

這些公司和他們的辯護者說,海外利潤增長是因為美國較為分散的稅制,這為企業提供了分散式的稅收解決方案。

對於美國企業來說,他們寧可把利潤留在海外而不轉入美國境內,如果在美國國內有現金需求,美國企業會選擇在國內借款。

蘋果首席執行官庫克在2013年的國會聽證中說,他的企業不使用“避稅把戲”,並支持可能導致公司稅收負擔增長的稅制改革。

微軟公司全球稅收副總裁Bill Sample在2012年9月曾表示,“微軟的納稅行遵循其業務結構,作為一個全球性公司為了競爭和成長,需要在海外市場運營。”

民主黨眾議員 Lloyd Doggett在接受彭博新聞社采訪時說:

“如果你在上海和聖安東尼奧間做選擇,前者你幾乎不需要納稅,後者要25-35%的稅收,這當然鼓勵你把工作搬到海外去。”

一張圖看清那些貿易大國出口最多的是什麼

這是一個想達到財務自由的小湯的手記。 小湯分為兩個,一為投機的湯、一個為投資的湯, 雖然小資金有點投機性,但骨子內卻是滿佈投資理念。 免責聲明:以下的推介並不構成任何投資建議,投資涉及風險。

[股票掌故]一張圖看清那些貿易大國出口最多的是什麼

@ 2014-04-15 00:33:51

修改刪除http://wallstreetcn.com/node/85442 下面來自渣打銀行的圖表清晰地顯示了全球各主要貿易國的出口產品,「當紅炸子雞」俄羅斯嚴重依賴能源出口,石油天然氣出口占據了其出口總額的71%。中國出口的主力為機械/電子製造業產品(42%),歐美的出口結構則比較平衡。(下圖點擊放大)

以下華爾街見聞網站整理的亮點:

俄羅斯:「當紅炸子雞」俄羅斯的出口結構非常單一,石油天然氣(71%)出口占據了其出口的大半壁江山。

中國:機械/電子製造業產品(42%)仍然是出口的主力,其次是服裝、鞋類為主的紡織品(12%)。

日本:名副其實的製造業強國。機械/電子(36%)和汽車等交通產品(24%)是出口主力。

美國:出口結構平衡,排名前四的分別為機械電子(24%)、交通(16%)、化工(11%)和石油礦物(10%)。

歐盟:出口結構和美國類似,排名前四同樣為機械電子(27%)、交通(15%)、化工(15%)和石油礦物(8%)。

澳大利亞、阿拉伯、尼日利亞:和俄羅斯一樣,這些國家的出口能源和礦物出口,石油/礦物佔出口的比重均超過50%。

一張圖看清人民幣前世今生

http://wallstreetcn.com/node/92757 中國央行副行長潘功勝本月初表示,人民幣在未來多元化的國際貨幣體系將成為儲備貨幣。

人民幣從新中國成立前解放區通行貨幣,到目前全球第八大支付貨幣,已經走過了近66個年頭。

從雙邊層面看,目前中國已經與23個國家和地區的中央銀行、貨幣當局簽署了雙邊貨幣互換協議,總額度達到2.56萬億元人民幣。

從下面這張人民幣簡史圖可以看出,1994年匯率改革,2001年加入WTO,以及2005年之後的市場化改革,都是人民幣不斷走向市場化,國際化的關鍵時間點。

(點擊放大)

對沖基金真賺錢麽?兩張圖看清真相

來源: http://wallstreetcn.com/node/97709

不管你看不看好對沖基金,但這個行業近期總資產規模已然突破了3萬億美元,對沖基金們最常用的一個策略便是股票多/空策略。

Pension Partners研究總監Charlie Bilello近日在一份報告中寫道:

股票多/空策略的主要賣點和目的有兩個,一是在市場周期循環中通過創造超額收益(α)或者選股來跑贏大市,二是在市場下跌的時候保住本金不收侵蝕。

Pension Partners用下面這張圖顯示了對沖基金行業股票對沖策略型基金20多年來似乎一直在走下坡路,三年滾動年化α一直在下降,最近兩年更是跌破入了負值:

對沖基金行業創造α的能力似乎跟其規模的增長形成了反比。截止5月末,根據對沖基金研究機構HFRI的數據股票對沖型基金在過去12個月里的收益率是8.86%,而標普500同期的漲幅是17.96%。

不過在資本保護方面,對沖基金還是做得不差。在1990、1998和2000~2002年幾次市場大跌中資產回落較少,但是2007~2009年的熊市中對沖基金們做的卻並不好,最大回撤一度超過30%,同時2011年一度大幅落後於大市。

一幅圖看清歐盟國家對制裁俄羅斯的“小算盤”

來源: http://wallstreetcn.com/node/98011

上個月華爾街見聞的文章就提到,外媒獲悉,歐盟和美國已經大體上完成了全面經濟制裁俄羅斯的書面計劃。也就是說,不管俄羅斯政府到底有沒有推動緩解烏克蘭危機的行動,歐美的制裁“大棒”也準備就緒了。

這樣的計劃何時成為現實還不得而知,至少歐盟內部還有各種不同聲音。本來,歐盟也不是個鐵桶陣一樣的聯盟,各成員國為自身利益打自己的“小算盤”也不是秘密。要對俄羅斯施加全面經濟制裁,勢必極大觸動一些國家的利益。

歐洲智庫“開放歐洲”(Openeurope)總結了以下圖表,從中我們既可以看到各歐盟成員國對俄羅斯的貿易額占各自國內GDP的比重,也能看到這些國家在加大制裁俄羅斯的問題上持什麽立場,鷹派代表強硬地支持加大制裁,鴿派自然就是溫和態度了。

如圖所示,我們可以看到歐盟國家整體對俄羅斯的立場稍稍偏鷹派。從-5到+5的評分範圍內,平均分是+0.4,正值得分越高代表立場越強硬。這意味著,歐盟要當機立斷嚴厲制裁還得努力尋求一致。

這幅圖展示一些有趣的現象。最突出的一點是,即使是和俄羅斯貿易關系密切、經貿離不開俄羅斯的歐盟國家,也未必強烈反對加大制裁。比如波蘭和巴爾幹半島國家。

這些國家認為,俄羅斯就是烏克蘭東部局勢動蕩的元兇,他們旗幟鮮明地站在烏克蘭一邊,是推動制裁俄羅斯的力量。

開放歐洲認為,這些國家的強硬態度應該和經濟無關,可能來自歷史原因,出於對自身安全的擔憂。

拋開經貿因素不談,其他一些歐盟國家就沒那麽強硬,至少從地理角度出發,他們更有可能受到對邊境安全的擔憂影響,認為進一步制裁可能導致全歐洲的政治和金融形勢更不穩定

值得一提的是,本周德國的態度變得更強硬。本周初,德國總理默克爾說:“在制裁俄羅斯方面,我們已經達到了二級,不排除可能不得不走得更遠。”

這里的走得更遠是暗示可能達到“三級制裁”。所謂三級制裁是指對能源、金融和國防三大俄羅斯關鍵領域禁運。

此前華爾街見聞文章提及,歐洲外交官員向英國《金融時報》透露,默克爾是決定歐盟對俄制裁警戒線的關鍵人物,此前兩次警戒線——俄羅斯入侵烏克蘭和破壞烏5月總統大選順利進行就是默克爾的意思。

6月中上旬那幾周,因為德國國內業界展開密集遊說,默克爾的態度緩和。但從月底開始,默克爾的言論又顯示出,已經準備對俄羅斯采取更強硬的立場。

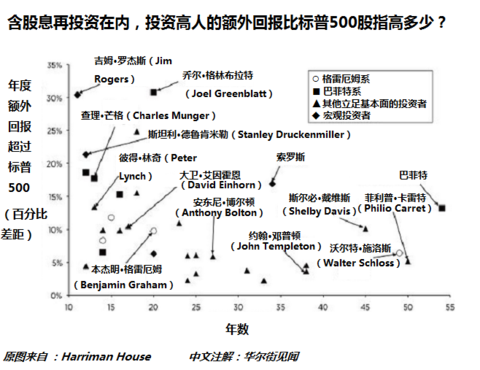

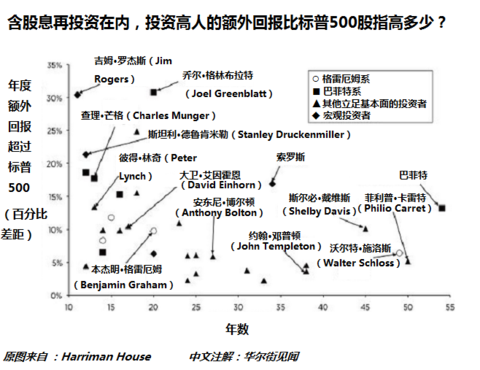

一幅圖看清偉大投資者的戰績 zt

http://xueqiu.com/5277310522/30098536來源:華爾街見聞

(由左至右依次是卡爾·伊坎(Carl Icahn)、沃倫·巴菲特、喬治·索羅斯和約翰·鄧普頓。圖片來自彭博、路透、蓋蒂圖片。)

巴菲特、索羅斯、格雷厄姆、約翰·鄧普頓、彼得·林奇……那些公認一流的投資者到底投資成績多出色?

商業、交易、投資與經濟類圖書的英國獨立出版商Harriman House用一幅圖告訴你。昨天Twitter上熱傳Harriman House提供的底部這幅圖表,它來自對全球偉大投資者的一項綜合研究。

這幅圖讓我們看到,如果只看短短幾年的表現,有些投資高人的投資回報能比標普500的高三成,比如吉姆·羅傑斯(Jim Rogers)。而如果看長期回報,巴菲特的穩健還是很突出。

一幅圖看清怎樣破解富不過三代的“魔咒”

來源: http://wallstreetcn.com/node/98342

“富不過三代”是世界性難題。資產管理公司The Williams Group的數據顯示,將近60%的沒落富有家庭都是在富二代手上敗光了家產。該公司總裁Roy Williams評價,繼承人不善管理財富的問題全球普遍存在。

華爾街見聞上周的文章提到一些專家的建議,比如共同成立一家慈善組織、成立家族銀行、種子基金,也可以聯手做生意。實際上,美國銀行旗下美林證券(美銀美林)此前在報告中也曾為破解這個“魔咒”支招。

與上述專家建議相比,美銀美林的這份報告顯得更有系統性,以清單的方式分步驟介紹了一套系統的方法。從設定目標、創造達到目標的策略,到調整修正、靈活執行及監督,各個步驟一起形成一個有機的整體。

當然,紙上談兵總是相對容易,關鍵還是實踐。美銀美林調查發現,約17%的受訪者希望永遠保住自己的財富,可只有約11%的受訪者預計會以此為目標采取行動。

所以,在根據以下清單參考時,從自己這一代做起才是長期管理財富真正的第一步。

一幅圖看清哪些歐洲國家最擔心大力制裁俄羅斯

來源: http://wallstreetcn.com/node/100382

(以上圖片攝於今年6月G7領導人布魯塞爾會議期間。如圖所示,當地遊行者配戴G7領導人的面具,呼籲能源安全。圖片來自美聯社。)

上周馬航MH17客機被導彈擊落,機上298名乘客與機組人員全部遇難。歐盟歸咎於俄羅斯支持烏克蘭反政府武裝,最早本周二決定打擊範圍空前的對俄制裁。

當真那樣嚴厲制裁,歐洲國家可就別想那麽痛快地得到俄羅斯出口的天然氣和石油了。

看一看德意誌銀行近來公布的以下圖表可以發現,哪些歐洲國家最依賴俄羅斯產天然氣。而如果是最依賴俄羅斯出口天然氣的國家,當然有理由不希望歐盟的大力制裁招致俄方報複。

如上圖所示,英國、西班牙、葡萄牙、北歐的丹麥和挪威以及中立國瑞士的依賴度最低。而歐元區核心國家德國和意大利進口俄羅斯天然氣所占比例都在20-40%,奧地利甚至達到60-80%,遠超24%的歐盟平均水平。

需要註意的是,即使是和俄羅斯貿易關系密切、經貿離不開俄羅斯的歐盟國家,也未必強烈反對加大制裁。

華爾街見聞本月初的文章曾用以下歐洲智庫“開放歐洲”(Openeurope)的圖表說明,波蘭和波羅的海國家就屬於以上特例,他們與俄羅斯經貿關系密切,卻是推動制裁俄羅斯的力量。

開放歐洲認為,這些國家的強硬態度應該和經濟無關,可能來自歷史原因,出於對自身安全的擔憂。

拋開經貿因素不談,其他一些歐盟國家前幾個月就沒那麽強硬,至少從地理角度出發,他們更有可能受到對邊境安全的擔憂影響,認為進一步制裁可能導致全歐洲的政治和金融形勢更不穩定。

華爾街見聞今日文章也援引了《華爾街日報》昨日的報道,稱歐盟越來越傾向於支持更嚴厲的制裁,但歐盟官員警告,法律和官僚制度帶來障礙,因為合作不夠,可能難以在本周二以前采取懲罰俄羅斯的大動作。

大老虎被查!一張圖看清周永康家族關系網

來源: http://wallstreetcn.com/node/84147

周二,據新華社消息,中共中央決定對原中共中央政治局常委周永康嚴重違紀問題立案審查。

鑒於周永康涉嫌嚴重違紀,中共中央決定,依據《中國共產黨章程》和《中國共產黨紀律檢查機關案件檢查工作條例》的有關規定,由中共中央紀律檢查委員會對其立案審查。

周永康被查,在坊間已多有傳聞。今年三月,財新《新世紀》周刊,發表了題為《富商周濱的叔叔們》的文章。周濱為周永康之子。該文揭示了周永康及其直系親屬,好友,門生組成的一張龐大關系網。

周家族譜的最上面是周永康的父親周義生及母親周秀金,共育有三子長子周永康,二子周元興,三子周元青。

周永康原名周元根,因讀書時與同學重名而改名。

周永康和前妻王淑華育有兩子,長子周濱,次子周涵。周永康與王淑華離婚後,娶小28歲的央視主播賈曉燁。

周永康的二弟為周元興,育有一子為周曉華。周永康的三弟周元青,和妻子周玲英,育有一子周鋒。

據財新報道,時至今年三月,周永康大部分親屬人已經失去人身自由。周元興患骨癌於2月10日晨5時,病故於一幢四墻裝有探頭的二層小樓里。

下圖來源: 財新網

(這是今年3月,財新網描繪的周永康及其直系親屬、好友、門生組成的一張龐大關系網)

Next Page