- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

Pershing Square三季度虧5%,JCP虧損50%,回補40%康寶萊空倉換成看跌期權

http://wallstreetcn.com/node/58795Ackman的Pershing Square在三季度致投資者的信中披露的業績顯示,三季度Pershing Square扣除費用後淨虧損5.4%,這使得本年度至今的收益率收窄至0.5%。

造成業績虧損的主要原因是Ackman在JC Penny的投資虧了50%(詳見華爾街見聞此前的報導「索羅斯vs.Ackman 又一場大戰爆發」;"Ackman拋售全部J.C.Penney股份 花旗接手")。此外,在談到更加引人關注的做空康寶萊的投資(詳見華爾街見聞此前報導「紫禁之巔:索羅斯大手筆購入康寶萊,聯手Icahn和Leob逼空Ackman」)時,Ackman透露,「為了最小化所謂逼空或其他技術性因素導致監管機構迫使我們回補倉位的風險」,Pershing Square在最近幾週回補了超過40%的康寶萊的空頭倉位,代之以更長期的衍生品持倉,主要是OTC市場的看跌期權。Pershing Square最初號稱持有10億美元的康寶萊空倉。

在談到JC Penny的困境和看起來很美的扭虧計劃時,Ackman表示:

扭虧計劃本身是充滿風險的,這需要一個精誠合作的董事會、一個有著豐富扭虧經驗的CEO和所有股東的支持與自信心。沒有這一切,我們仍然看空JC Penny的前景。

關於康寶萊股價在第三季度從45美元上漲至70美元:

股價上漲的主要動力看起來是多頭堅信政府監管機構不會採取行動,公司將繼續帶來強勁的利潤和現金流,並以回購股票的形式回饋投資者,這可能將迫使包括Pershing Square在內的空頭回補其倉位。

Ackman在信中特別針對DA Davidson分析師Tim Ramey的觀點做了駁斥:

Tim Ramey看多報告中的高度明確的細節讓投資者相信他其實扮演了康寶萊的代言人。儘管整個9月過去了也沒見PwC完成對康寶萊財務報表的重新審計,但多頭顯然仍繼續預期重新審計將很快完成,隨後一個大規模股票回購計劃將出現。

Ackman還質疑了康寶萊以4%的收益率發行20億美元投資級債券的能力。

儘管Ackman仍然信心十足,但他的對手們顯然認為Ackman回補空頭倉位的動作是認輸了。

Zerohedge認為:

Ackman被迫回補倉位解釋了康寶萊最近幾週的上漲。

但與在JC Penny上認賠出局不同,Ackman仍然決定繼續做空是個錯誤。

首先,還剩60%的空頭倉位並不意味著多頭不會繼續逼空,Ackman以外的康寶萊空頭也會因此而紛紛回補倉位。其次,有人會好奇誰賣了看跌期權給Ackman嗎?

被Ackman質疑的Tim Ramey也發佈報告諷刺Ackman:

出售價外看跌期權給Ackman的對手方真是幸運。因為這些期權有很大可能最終一文不值。

Zerohedge進一步揣測說:

這個神秘的對手有沒有可能是那個叫Icahn的傢伙呢?(詳見華爾街見聞此前報導「Icahn VS.Ackman:金融電視節目史上最偉大口水戰系列」;「Icahn VS.Ackman:紫禁之巔的「逼空之戰」」)

【黃金晨報】美軍空襲IS、空頭回補致金價沖高回落

來源: http://wallstreetcn.com/node/208596本周二金價上漲,因美國牽頭對敘利亞境內的伊斯蘭國和其他軍事武裝的目標實施了首輪空襲,這使得黃金價格得到避險買需的助推,此外歐元區數據基本符合預期也打壓了美元漲勢,使得金價有進一步上行動力,但隨著美元反彈至近期高位,買盤缺乏跟進,金價漲勢明顯消退。

國際現貨黃金周二上漲7.3美元,漲幅0.61%,報收於1223.1美元/盎司,最高觸及1233.8美元,最低觸及1213.9美元。

9月23日全球最大黃金ETF-SPDR持倉量較前一日減少1.20噸,至773.45噸,為2008年12月以來最低水平。

利好因素:

1.本周二(9月23日),美國及其阿拉伯盟友對敘利亞的伊斯蘭國(IS)極端武裝實施空襲。稱行動得到多個海灣阿拉伯國家支持但未尋求敘利亞巴沙爾政府許可。

2.紐約聯儲主席杜德利周一(9月23日)警告稱,美元上漲將令美聯儲的工作複雜化,有可能損及美國經濟表現,推低通脹。杜德利聲稱,盡管美元匯率並不是美聯儲的政策目標之一,但央行經濟預測應要考慮這個因素。他表示,美元匯率大幅走強可能有礙美聯儲刺激增長、促進通脹的努力。這是美聯儲官員非常罕見地直接對美元匯率置評。

3.費城聯儲(Philadelphia Federal Reserve Bank)周一(9月23日)宣布,有美聯儲“鷹王”之稱的主席普羅索(Charles Plosser)將於明年3月1日退休,他的離去或將讓美聯儲內部的鷹派陣營的一大損失。有市場人士分析稱,普羅索的離任將會削弱美聯儲聯邦政策委員會(FOMC)中主張收緊政策一方的力量,這可能將會緩解美聯儲提前升息的壓力。

4.數據編撰機構Markit周二(9月23日)公布的數據顯示,歐元區9月制造業PMI初值小幅下降至50.5,為2013年7月以來最低,與市場預期一致,8月終值為50.7。9月制造業產出分項指數初值持平於8月的51.0。

5.數據編撰機構Markit周二(9月23日)公布的數據顯示,德國9月服務業PMI初值為55.4,高於預期54.6和前值54.9;9月綜合PMI初值為54,好於前值53.7。

6.數據編撰機構Markit周二(9月23日)公布的數據顯示,法國9月制造業采購經理人指數(PMI)初值升至48.8,為四個月高位,好於預期;預期微升至47.0,前值46.9。顯示制造業雖然萎縮,但萎縮幅度低於預期。

7.美國聯邦住房金融署(FHFA)周二(9月23日)公布,美國7月FHFA房價指數月率增長0.1%,錄得近四個月以來的低位,預期增長0.5%,前值修正為增長0.3%。

利空因素:

1.聖路易斯聯儲主席布拉德的周二(9月24日)發表偏強硬講話,對美元構成支撐,限制了金價的漲幅。布拉德指出,他仍然認為首次加息時間為2015年第一季度末。他支持9月17日的FOMC聲明,在10月的FOMC會議上,更有理由在10月會議上放棄“離首次加息時間還有相當長一段時間”的言辭。

2.數據編制機構Markit周二(9月23日)公布的調查顯示,美國9月制造業PMI初值為57.9,追平上個月的逾四年最快增速,略低於市場預期的58.0。制造業就業水平則達到兩年半最高。

3.數據編制機構Markit周二(9月23日)公布的調查顯示,歐元區9月綜合PMI初值跌至九個月低點52.3,低於市場預期的52.5,8月終值為52.5。其中制造業和服務業增速降至今年最低,進一步表明該地區經濟增長日漸萎靡。與此同時,企業連續第30個月下調價格。

3.美國里奇蒙德聯儲(Richmond Fed)周二(9月23日)發布的報告顯示,該行轄區內8月份制造業指數連續四個月走高,持平於2013年8月以來低位,表明該地區經濟活動的前景改善。數據顯示,美國9月里奇蒙德聯儲制造業指數為14,預期10,前值12,為一年高位。

後市展望:

◆南非標準銀行(Standard Bank)周二(9月23日)在報告中稱,日內貴金屬價格的修正反彈很大程度是受空頭回補的帶動,其中歐市盤末及紐市盤初尤為明顯。然而,一旦空頭回補的浪潮結束,相信黃金和白銀價格將重新恢複下行趨勢。

◆加拿大皇家銀行(RBC)貴金屬策略師George Gero周二(9月23日)在報告中稱,日內受空頭回補以及低吸買盤的提振,金價迎來了“久違”的反彈,但強調眼下黃金市場對大多數投資者仍不具吸引力,技術上而言,只有當金價收在1290美元/盎司上方時,交易量和未平倉合約數量才出現增加。

◆瑞士MIG在當地時間周二(9月23日)的報告中寫道,黃金跌破關鍵支撐1240,確認了潛在下行動能。只要金價位於阻力水平1243(9月16日高點)下方,短期技術前景偏空。MIG指出,長期來看,懷疑黃金在強支撐1181(2013年6月28日低點)和關鍵阻力1434(2013年8月30日高點)形成長期牛市反轉。因此,黃金最終可能再度下探區間底部。

◆布朗兄弟哈里曼(BBH)周二(9月23日)在報告中稱,繼連續大漲10周至四年高位後,本周美元指數開啟修正回調。隔夜美國成屋銷售不佳以及紐約聯儲主席杜德利口頭打壓美元也令一些多頭開始望而卻步,而黃金可能借此獲益反彈。

◆加特曼通訊社創始人、知名投資人加特曼(DennisGartman)周二(9月23日)在接受CNBC采訪時稱,目前沒有通脹,不利好黃金,但也不建議冒險做空。不建議持有美元計價黃金,可持有持有一些歐元和日元計價的黃金。

周三重點關註:

9:15 美聯儲官員、堪薩斯聯儲主席喬治在該聯儲經濟論壇上就美國經濟形勢發表講話。

16:00 德國9月IFO商業景氣指數

22:00 美國8月新屋銷售

尼日利亞將減少原油出口、空倉回補 美油暴漲

來源: http://wallstreetcn.com/node/212241周五,美油盤中飆漲7.4%,一是由於明年2月尼日利亞最大的原油流出口量將減少1/3,二是由於1月原油合約到期,因此空倉平倉。近幾日油價日內時常暴漲暴跌,表明當前點位多空雙方鬥爭激烈。

周五,據路透社援引交易員稱,明年2月,尼日利亞最大的原油流出口量將減少1/3,部分是由於美國頁巖油產量激增。明年2月,尼日利亞Qua Iboe將每日出口27.1萬桶原油,遠低於1月的39.9萬桶。尼日利亞是輕質低硫原油的主要生產國,是美國的前十大原油供應國。

周五,收盤時1月原油合約將到期,因此2月合約成為最活躍的交易品種。1月合約到期,部分空倉回補頭寸,因此推升油價走高。此外,一些交易員在測試油價底部,在近日低點附近做多原油。

周四,原油市場劇烈震蕩,沙特石油部長稱油價暴跌是暫時的,2月交割的原油期貨盤中漲超3.7%,然而受OPEC領導人和普京利空油價講話影響,油價一路下挫,收盤暴跌3.8%。周四油價走勢與周三相似,盤中暴漲後大幅回落,表明當前點位多空雙方鬥爭激烈。

目前,油價已自6月高點暴跌了接近一半。有交易員認為,由於明年供大於求格局會惡化,原油市場可能還會下挫。

本周,OPEC領導人們表示,OPEC不會減產,且無意召開緊急會議,油價哪怕跌到40美元都能抗得住。這些講話都對原油市場構成打壓。

據《華爾街日報》報道,DNB Markets石油分析師Torbjørn Kjus表示,未來6~9個月,市場將處於測試階段,因為油價的合理價位是多少尚不清楚。預計原油市場波動性很高,屆時由於空倉回補,油價可能出現短暫暴漲。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

尼日利亞將減少原油出口、空倉回補 美油暴漲

來源: http://wallstreetcn.com/node/212241周五,美油盤中飆漲7.4%,一是由於明年2月尼日利亞最大的原油流出口量將減少1/3,二是由於1月原油合約到期,因此空倉平倉。近幾日油價日內時常暴漲暴跌,表明當前點位多空雙方鬥爭激烈。

周五,據路透社援引交易員稱,明年2月,尼日利亞最大的原油流出口量將減少1/3,部分是由於美國頁巖油產量激增。明年2月,尼日利亞Qua Iboe將每日出口27.1萬桶原油,遠低於1月的39.9萬桶。尼日利亞是輕質低硫原油的主要生產國,是美國的前十大原油供應國。

周五,收盤時1月原油合約將到期,因此2月合約成為最活躍的交易品種。1月合約到期,部分空倉回補頭寸,因此推升油價走高。此外,一些交易員在測試油價底部,在近日低點附近做多原油。

周四,原油市場劇烈震蕩,沙特石油部長稱油價暴跌是暫時的,2月交割的原油期貨盤中漲超3.7%,然而受OPEC領導人和普京利空油價講話影響,油價一路下挫,收盤暴跌3.8%。周四油價走勢與周三相似,盤中暴漲後大幅回落,表明當前點位多空雙方鬥爭激烈。

目前,油價已自6月高點暴跌了接近一半。有交易員認為,由於明年供大於求格局會惡化,原油市場可能還會下挫。

本周,OPEC領導人們表示,OPEC不會減產,且無意召開緊急會議,油價哪怕跌到40美元都能抗得住。這些講話都對原油市場構成打壓。

據《華爾街日報》報道,DNB Markets石油分析師Torbjørn Kjus表示,未來6~9個月,市場將處於測試階段,因為油價的合理價位是多少尚不清楚。預計原油市場波動性很高,屆時由於空倉回補,油價可能出現短暫暴漲。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

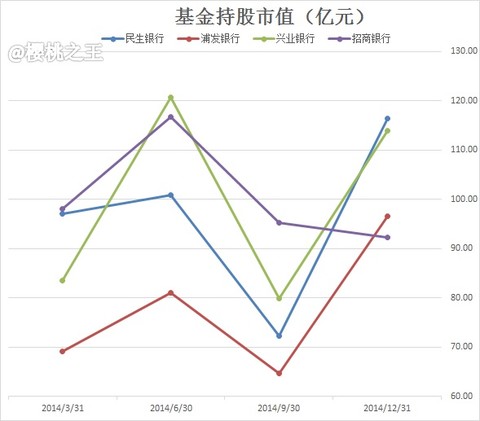

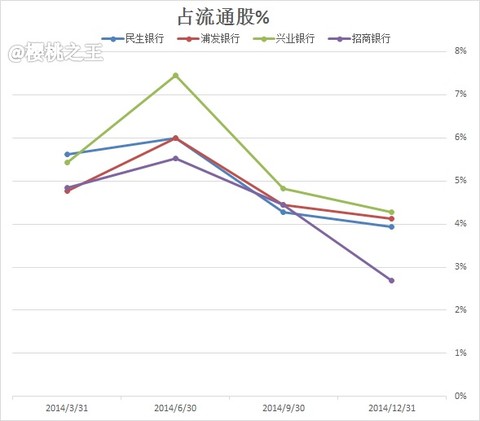

基金大幅回補四大股份制銀行 櫻桃之王

來源: http://xueqiu.com/3105698726/35554753本周是基金披露2014年4季度報告的集中時間,由於還有兩天,所以這里提前看看基金對四大股份制銀行的增持情況。目前為止,僅有608支基金披露了信息(半年報時有3449支基金披露,目前僅有20%,所以下面的4季度數據僅是冰山之一角)。

註1:以下數據來自大智慧。四大股份制銀行:招商銀行 民生銀行 浦發銀行 興業銀行

註2:圖片看上去第四季度數值不高,甚至有人誤解為減持,但如果你考慮一下只有20%的基金才披露完數據,那麽等所有的基金都披露完,或許要乘5?

周末將有更全面的分析,盡情期待!

後記:

本貼發表後,引起比較大的歧義,所以我想在這里再把我理解的基金持股統計的方法說明一下,希望大家一起來討論指正:(因為我也是從三季報開始這方面數據統計的)

基金每個季度都會有季報,季度報告只會披露前十大持有市值股票。另外,每個基金除了季度報告外,還會稍後出更詳盡的半年報和年報,會披露持有的所有股票。這樣的話,如果持有市值不能進入十強的話,一三季報就無法被披露出來了。這個同樣會略去很多基金,貌似它們減持了。所以我們看到的某只股票的持有基金數是會隨季度變化的。(一三季度基金個數少的原因之一是進不了部分基金的前十)

基金具體披露時間如下規定:基金管理人會在每個季度結束之日起15個工作日內(1月23日是2014Q4披露的最後一日),編制完成基金季度報告(2)基金管理人會在上半年結束之日起60日內,編制完成基金半年度報告(3)基金管理人會在每年結束之日起90日內,編制完成基金年度報告。

本周末2014年4季報將披露完畢,披露完畢後統計和三季報統計是平等的。所以有可比性。但不能和半年報的完整數據比較。所以在上面的圖表中,大家會清楚的看見,半年報時數值明顯的高。當然了,大家等到大概三月底吧,就可以看到所有基金的年報了,那個時候再統計的數據,肯定比現在的季度報告要多,拿那時候的結果和半年報對比是平等的。

基金披露報告的官方網站:http://www.cninfo.com.cn/disclosure/fund.html

到這里,你可以找到基金所有的季度,半年度及年度報告。

現在很多炒股軟件提供越來越多的數據了,其實這個如果人手動去查,肯定是天文數字了。2014年半年報就有3449支基金披露報告。你肯定不會去做,大公司肯定也不會用人海戰術的。這個編個簡單的程序就能完成了。

1. 將所有的報告下載到本地(當然也可以直接在網上讀也行)

2. 編程序解讀每個報告中的前十大持股。把數據抽取出來。

3. 給每只股票匯總即可

筆者在發此貼之前,大概查看了幾家的數據(包括同花順,港澳,大智慧),居然他們的數據不大一樣。原因無外如下:

1. 各公司下載統計的時間點不一致?所以他們統計的報告數量不同。對了,昨晚我看巨潮的網絡就不穩定,有幾次上不去。軟件可能做得不夠健壯吧。

2. 統計的程序兼容性不好,外加個別基金的報告可能格式不規範,前十大股東給漏掉了,這個概率也挺大。

之所以這次采用的大智慧,是因為他的數據最大(我認為是他搜索軟件找得最好),同時對比了其之前三個季度的數據,還是比較靠譜的。

@櫻桃之王 的滾雪球目錄: http://xueqiu.com/310569872b6/33016070

抄送:$民生銀行(SH600016)$ $招商銀行(SH600036)$ $興業銀行(SH601166)$ $浦發銀行(SH600000)$ $中信銀行(SH601998)$ $上證指數(SH000001)$

$滬深300(SH000300)$

產油國穩定油市預期帶動空頭回補 美油漲近3%

美國WTI 9月原油期貨價格周五(8月12日)收盤上漲1.20美元,漲幅2.83%,報44.69美元/桶,本周升幅創4月來最大,沙特油長昨日有關可能采取行動幫助穩定市場的講話觸動了空頭回補的升勢。

與此同時,ICE布倫特10月原油期貨價格收盤上漲1.14美元,漲幅2.48%,報47.18美元/桶。

在數據顯示,本周美國貝克休斯活躍鉆機數連升七周,為逾兩年最長增勢,且增加17座,為12月來最大增幅後,油價縮減部分升幅。

本周早些時候,OPEC宣布14個成員國將在下個月阿爾及利亞能源會議間隙舉行會晤並恢複合作凍產,今年4月份時凍產協議未能達成一致。

7月沙特原油產量處於1067萬桶/日的歷史高位,因此一些分析師對沙特參與凍產的誠意感到疑惑。

藍籌成長齊回落 滬指回補缺口概率大增

在經歷了上周的大幅上漲高位震蕩之後,滬深兩市股指本周開啟了回調模式,藍籌板塊和高送轉概念的集體回落,使得股指周一呈現震蕩下行走勢,成交量也隨之萎縮至5000多億元的量級。不過由於藍籌股安全邊際的提升,股指下行的空間也將相對有限,股指何時再度上攻年線尚需觀察。

從市場全天的走勢來看,股指早盤在小幅沖高之後即展開震蕩下行,市場獲利盤兌現離場跡象較為明顯,午後盡管股指一度有所反彈,但尾盤時的下行使得股指最終仍以下跌報收。上證指數報收3084.81點,下跌23.29點,跌幅0.75%,成交2076億元;深成指報收10731.40點,下跌141.31點,跌幅1.30%,成交3267億元;創業板指數報收2167.40點,下跌37.16點,跌幅1.69%,成交885億元。

對於市場這樣的走勢,市場人士普遍認為股指下行空間非常有限,上周一留下的跳空缺口存在回補的可能,但在回補之後3050點附近的支撐也會隨之增大,整體股指仍將維持窄幅震蕩的盤局,何時突破年線的壓力打開上漲空間仍需等待。

而之所以很多市場人士都有這樣的看法,理由卻是各不相同。如申萬宏源證券首席策略分析師王勝等就認為,打新買藍籌,短期推動股價脈沖,長期只是夯實藍籌股安全邊際的因素。近期,線下打新C類賬戶的收益率極具吸引力,高凈值投資者集中湧入。而部分保薦機構將線下打新的市值門檻由1000萬提升到3000萬,使得打新資金產生了集中加配股票的需求,引發了以銀行為代表的價值股板塊脈沖式上漲。短期打新買藍籌的需求與公募基金的調倉需求以及交易型投資者追逐熱點的需求疊加,階段性觸發了“反身性”的正循環。但快速上漲使得藍籌股之間失去安全邊際,監管層對於新增C類賬戶審核周期的拉長也限制了配市值需求的釋放速度,打新配市值的峰值可能已經過去,留下的是基於“反身性”加倉的其他機構投資者延續“虎狼之爭”。需警惕如果趨勢發生反轉,“反身性”也有負循環模式。長期來看,打新資金只會讓藍籌股的安全邊際更夯實,但卻並非錦上添花的因素。

東方財富證券分析師閔立政則認為,中期而言,基於宏觀、資金、估值、市場情緒和政策擾動等維度綜合考量,總體保持謹慎略偏樂觀的看法。市場總體保持平穩,貨幣在投放總量較大的基礎上保持穩定,無風險利率震蕩向下,資產配置荒加劇,大量資金需要尋找出路,市場低估值個股具備比價優勢,存在估值修複機會,有望得到資金的認可。但宏觀方面,經濟下行壓力仍較大,企業總體盈利情況受到制約,甚至可能惡化,市場中期難有大的趨勢性行情,不過市場仍存在操作性機會,所以總體保持謹慎略偏樂觀的看法。

而市場短期走勢主要受市場情緒的影響。上周市場迎來事件和情緒的一個短期高點:深港通開通宣布,恒大和萬達相關概念推動市場進入一個高潮。不過受益恒大入股萬科的房地產股開始由高位出現回落,意味著市場情緒進入高點後開始有調整跡象。在政策整體謹慎求穩前提下,市場出現激進式上漲的可能性較小,短期市場經過一個情緒高點後,需要時間進行調整整固。

縮量回調A股或回補缺口 地量有望再成反彈信號

A股市場縮量回調的走勢仍在繼續。8月24日,滬深兩市股指收盤漲跌互現,藍籌股走勢集體疲軟,而以創業板為代表的成長股走勢相對較強,成交也有所增長,但兩市整體成交量則繼續萎縮,已降至4491億元。市場人士預計股指將回補8月15日留下的上行跳空缺口,而成交量縮至地量之後可能引發新的一波反彈走勢。

從市場全天的走勢來看,股指全天呈現窄幅震蕩走勢,藍籌股走勢較為疲軟,而成長股走勢則相對較強。上證指數最後報收3085.82點,下跌3.89點,跌幅0.13%,成交1684億元;深成指報收10760.44點,上漲10.15點,漲幅0.09%,成交2807億元;創業板指數報收2192.17點,上漲18.01點,漲幅0.83%,成交802億元。兩市全天合計成交4491億元,較前一日有所縮小。

對於這樣的走勢,申萬宏源證券分析師鄔月婷認為,滬指反彈至3150點附近後,出現反彈乏力跡象。之前提到年線存在較大壓力;去年8月底展開的反彈,最終受阻於年線,並在今年年初出現大幅調整。此次再遇年線,心理壓力應該不容小視;近期市場一直被年線向下壓制。另外,上周一跳空上行留下跳空缺口在3052點左右,根據今年以來情況看,幾乎所有向上缺口都被回補,因此短期突破後箱體後,底邊上移到3050點附近比較合適。而3680點以來的千點下跌,到目前也幾乎反彈到半分位了,因此3150點可能形成短期箱體的上沿。再往上多方將進入熔斷套牢區;往下則仍受到政策維穩和無風險收益率下滑的支撐。因此,大格局上看,3050點-3150點可能形成一個短期的波動箱體,等待方向的選擇。

就未來幾日情況看,市場正在向下考驗新箱體的下沿,需要等到成交量萎縮到極致後,可能會重新進入反彈周期。而投資風格上,或許會繼續飄忽不定,時而藍籌走強,時而成長走強,但兩者空間均不大。創業板指在2250點形成了巨大的阻力,而藍籌的快速上漲或許也不是各方願意看到的情形,上周二部分品種遭機構大幅賣出或許可以看出此中的端倪。總體上看,雖然重心較前期有所提高,但仍屬是震蕩格局,投資者應靈活應對。

而中期調整趨勢尚未結束,投資者可保存實力、等待機會。 2015年5178點以來的調整趨勢尚未結束,主要原因是國內貨幣政策寬松余地下降,金融去杠桿和加強監管,使得資金驅動型行情短期難以啟動。其次,經濟增速仍在下滑,上市公司盈利增速亦在下降,業績驅動型行情也難以出現。因此,股價回歸基本面仍是大趨勢,考慮到目前市場的中位數市盈率仍在相對高位,未來仍有一定回歸的空間。

中航證券策略分析師董忠雲等則認為,上證指數近期上演的強勢抗跌走勢,主要源於大資金在金融、地產、煤炭、鋼鐵等權重板塊中逆襲吸籌,這有利於為A股中長期築底後的慢牛走勢奠定基礎。預計上證指數近期仍將在2950點至3100點之間以震蕩走勢為主。操作策略上建議“輕大盤,重個股”,板塊選擇方面,預計增存量資金均將青睞銀行、保險、證券、房地產等大盤藍籌及白酒、中藥等民族品牌。

Next Page