- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

負債2.5億如何一夜反轉?身價158億全靠敢用人、敢分錢、敢分(權)

來源: http://newshtml.iheima.com/2014/1203/148116.html東吳證券李雙武:明年滬指很可能呈N型走勢 創業板V型反轉

來源: http://wallstreetcn.com/node/212565

東吳證券高級宏觀策略分析師李雙武近日指出了2015年中國宏觀經濟的三大風險:(1)房地產低迷的風險,房地產投資下滑向上下遊傳導;(2)劇烈的去產能風險,過剩產能去化時可能引發信用風險集中爆發;(3)通貨緊縮的風險,國內過剩產能引起的通貨緊縮與國際輸入型通貨緊縮相互疊加。

去年末,李雙武等東吳證券策略師在2014年A股投資策略中表示,看多2014年上證指數至3000點,而創業板則將沖高回落,並在8月完成與周期性板塊的切換。

基於對2015年經濟形勢的預測,東吳證券認為明年上證指數很可能會呈N型走勢,但最後上升的走勢不會太陡峭。上證指數在第一季度有望突破4000點,但第二季度將以非常大的概率發生斷崖式的下跌,在三季度後中國將會迎來長期慢牛,但在年末的時候市場並不會達到一個很高的點數,甚至難以維持在2500點。做出以上較悲觀的預測是基於對中國三大風險的分析,以及對債務鏈傳染導致可能出現債務危機的預測。

李雙武預計,明年創業板會呈V型走勢。在經歷了一場斷崖式下跌後,可能會持續8年左右的慢牛,這也可能是中國史上最大的持續性牛市。中國正在進行供給主義改革,經濟所經歷的時段和美國82年後的經濟非常相似,經濟走勢與證券市場走勢相背離。美國經濟在83-84年是負增長的,但股市82年下半年就開始走牛。國際經驗表明:供給主義改革下經濟回落是牛市,去產能谷底前一年是牛市,利率市場化末端是牛市。

而他預測明年股市會在第二季度發生一個顛覆性的變化,是源於對明年二季度可能發生債務危機的預測。危機一旦發生,將會是35年來中國最可怕的危機。這輪債務危機可能發生的邏輯,除了在前面提到的明年宏觀經濟的三大風險外還有兩點,下面詳細地闡述一下這五點看法:

第一是房地產。房地產是過去十多年中國經濟增長的重要推手,但此行業也積累了很多隱藏的風險。一是房地產庫存高企,二是房地產價格連續多年上漲積累了泡沫。現階段房地產業主要問題有:房地產投資大幅放緩,房地產投資同比從20%以上不斷下降到 12%;房地產企業資金緊張,到位資金增速從 25%下降到 5%左右。2014 年房地產需求增速大幅低於往年水平,房地產銷售面積同比增速一直維持在-10%的水平。土地購置面積增速一度創下-6%的嚴重局面,顯示房地產商對增加土地儲備的謹慎和對房地產業的悲觀預期。雖然近期出臺了大量刺激房地產市場的政策,但這些政策能否真的奏效,仍有待觀察。甚至隨著房地產存量的增加,如果房地產信貸可獲得性不發生逆傳,房地產企業出現大面積資金鏈危機的可能性始終存在。2015年房地產投資的低迷或將直接傳導至上遊和下遊行業,進一步收縮國內總需求。

第二是去產能的問題。產能去化通常被稱作出清或者供給收縮。傳統產業產能嚴重過剩,近年來已成為橫亙在我們面前的主要困難之一。我們曾在 2014 年年度宏觀經濟預測中分析今年將進行去產能,並預測 2015 年上半年將進入去產能的谷底。今年小貸公司、P2P 網絡信貸等不斷破產倒閉,表明一部分過剩產能的資金鏈出現斷裂,可以據此判斷一部分過剩企業去產能正在進行中,這符合我們的預測。此外,根據這些現象預測2015 年 2 季度出現去產能谷底的可能性加大,這種預測在分析庫存周期時也得到了支持。社會總庫存水平居高不下和信貸緊張的現實將推動明年去產能往底部進行,去產能的對象將集中是中小民營制造業。

第三是通貨緊縮。明年國際輸入型通貨緊縮和國內通貨緊縮相互疊加,將加劇債務鏈條的傳染。從2012年以來我國PPI、CPI的表現看,國內通貨緊縮跡象明顯,中國已經處於典型的過剩經濟,尤其是傳統行業過剩嚴重。與此同時,明年輸入型通貨緊縮也可能繼續出現。我國的原油消費的一半來自進口,大宗商品也多數來自進口,國際市場物價水平的變化向國內市場的傳導很快。今年以來全球需求下降,原油價格斷崖似下跌,期銅價格不斷低位震蕩,鐵礦石因供給增加價格也不斷下跌,全球農產品價格也跌至 6 年來的新低。種種跡象表明2015 年中國將面臨輸入型的通縮壓力。國內過剩產能引致的通貨緊縮與國際市場輸入型通縮相互疊加,2015 年出現更嚴重通貨緊縮的概率在加大。

第四是2015年可能發生債務危機不同於2008年的危機。2008年三季度,即使產品需求萎縮,企業訂單減少,但並沒有出現大的破產潮,企業生存下來了。但根據我們之前的分析,這一次危機將不一樣,若危機發生將導致大量的企業破產。

第五是信貸可獲得性越來越難。尤其是民營的傳統產能過剩企業,它們的借貸渠道從銀行貸款到後來的信托,再到後來的非標和前段時間的P2P等。明年這些企業貸款難度增加,甚至根本貸不到款,就如缺一口水卻不得不在黎明前死去。但央企和上市公司的信貸可獲得性明顯優於這些民營企業。中國的產能過剩企業只要破產10%,產能利用率達到75%後,融資渠道就通暢多了,信貸可獲得性也大有改觀。但需要註意的是,這些破產企業的債務是可能傳導至其它企業。

基於以上明年會發生債務危機的思路,可以認為2015年二季度利率債市場將有好的表現,因為現金為王。

李雙武認為,明年銀行股將值得關註與投資。分析銀行股不用看撥備前利潤的變化,哪怕是利差再收窄,也不會有什麽大問題,對銀行來講核心的問題是資產質量。2010年銀行股下跌,本質的原因就是對資產質量的擔憂。在2011年,李雙武等提出能否一次性計提大額非預期到的撥備。這樣做有可能會導致當年稅後利潤為負,但大額計提非預期到的撥備後,如果出現現實的壞賬,銀行股反而會大漲。實際上商業銀行已通過五年來消化這部分未預期到的撥備,盡管明年將會成為現實的壞賬高峰,但是商業銀行已經可以抵禦8%的凈資產損失了。如果不是二季度可能的債務危機,銀行股會只漲不跌的。明年中期,上市銀行會一次性計提撥備,這可以從財政部的政策中推出。經歷了壞賬大幅計提核銷後,哪怕股價不變,各家銀行的PB也會上升到2倍或者更高,所以屆時銀行會用PE估值而不再用PB估值法。銀行業不同於一般工商企業,一般工商企業是如果凈資產為零或者為負,就難以貸到流動資金,從而不能進行生產。而銀行是資產驅動型的,只要資產和負債在,就有幾乎不變的盈利能力。如果沒有明年可能出現的債務危機,所有銀行即使上漲兩倍仍很便宜,銀行業長期市盈率平均在15倍都很合理。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

中集集團分析報告——行業反轉在即+700億價值土地 胡塗的森林

來源: http://xueqiu.com/3408310156/35437729$中集集團(SZ000039)$ •

(一)公司概況

•中集集團,全稱中國國際海運集裝箱(集團)股份有限公司。A股代碼000039,H股代碼HK20039。總股本26.6億股,流通股12.3億股。

•註冊地址:深圳市南山區蛇口港灣大道2號中集研發中心。

•公司於1980年1月創立於深圳,由招商局與丹麥寶隆洋行合資成立,初期由寶隆洋行派員管理。1987年中遠集團入股公司,與招商局各持股45%,成為並列大股東,寶隆洋行持股10%,1992年改組為內部股份公司, 1993年公司靈魂人物——麥伯良出任總經理, 1994年公司在深圳證券交易所上市,發行了A股和B股, 2012年首家B轉H股,成為A+H股上市公司。

•誕生時即深深植入的國際化基因,出類拔萃的公司治理結構,獨特的股權結構,加上麥伯良領導的優秀管理團隊,長期以來對於技術創新和管理效率的不懈追求,使得中集快速成長為在全球多個行業具有領先地位的企業。

•30 多年來,中集通過技術創新,不斷帶來成本的降低、品質的提升和效率的提高,成就如今的領先者地位。我們的產品創新,時刻圍繞滿足客戶需求而動,不斷開辟新的市場,在多個業務領域帶來勃勃商機。

中集集團技術中心為國家級企業技術中心,按照各產業的特點,分別設立了5 家研究院,20 家技術分中心。其中,包括了國家能源局授牌的國家能源海洋石油鉆井平臺研發(試驗)中心。截至目前,中集累計申請專利3015 件,不斷鞏固公司在行業內的競爭優勢。集裝箱行業擁有專利1000多項,占到全球該領域專利數的80%。

•近年來,公司研發投入超過5億元,2012年高達19億元,在A股上市公司中位居前列。

股權結構

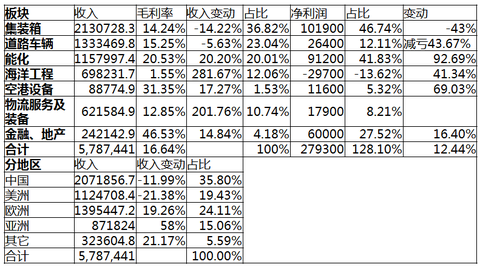

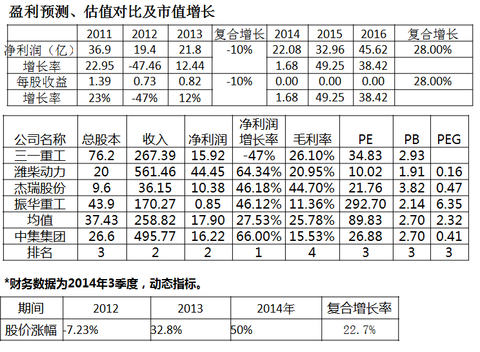

2013年收入和利潤分析

行業對比

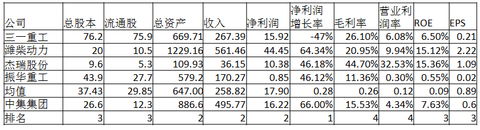

•公司屬重大裝備制造企業,屬國內制造業龍頭,即使與A股市場各個細分裝備制造行業龍頭相比,公司資產、收入和凈利潤規模都排名靠前,毛利率、營業利潤率、凈資產收益率等指標排名靠後。但與業務相近的港機制造企業振華重工相比,公司無疑出色很多。

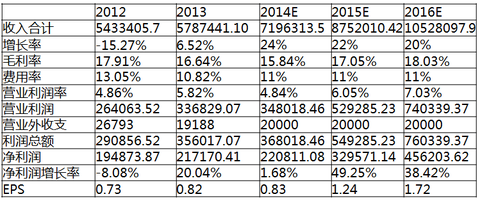

•(七)資本市場表現

•公司是A股市場的大牛股,累計漲幅超過600倍;過去3年公司表現略強於滬深300指數:2012 -7.3%,2013+32.28%;2014 年股價漲幅50%,略低於滬深300 51.6%的漲幅;相比其它優質藍籌,表現比較落後。目前公司市值585億。

•從股東分紅來看,1994年至2013年,中集累計實現凈利潤300億元,已實現分紅19次、86億元,分紅率達28.44%。與之形成對比的是,公司1994年上市以來靠發行股票募集的資金僅為24.66億元。過去3年沒有送股,分紅在凈利潤的30%左右,合計已經超過25億元。

財務分析

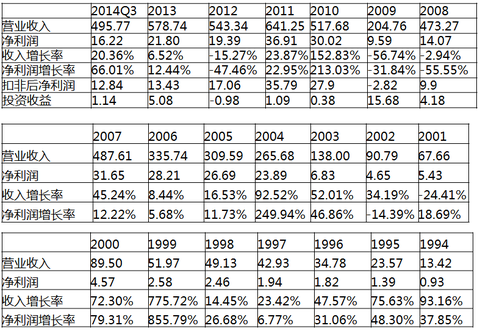

•(一)成長能力

•公司是A股市場上有代表性的長期成長性企業,上市20年,收入從13.42億,增長到2013年的578.75億,增長43倍,凈利潤從0.93億,增長到21.8,增長23.44倍。

•2008年前,公司基本只有集裝箱業務,伴隨中國出口型經濟,收入和利潤持續增長,僅在2001和2002年有小幅波動。並在2008年達到高峰:收入487.61 億,利潤31.65 億。

•金融危機後,中國出口型經濟受到嚴重打擊,公司業績急轉直下,2008和2009年凈利潤持續下跌,到2009年僅9.59億元,並且是通過投資收益(出售資產)粉飾了的,扣非後更難看。公司這個階段並沒被大環境嚇倒,反而乘機實施多元化戰略,先後通過收購方式進入海工、能化和車輛等板塊。

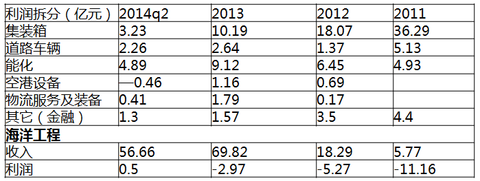

•2010-2011年,集裝箱行業大幅反彈,2011年集裝箱版塊凈利潤達到36.29億,加上新進入的能化、車輛和金融業務,凈利潤創出歷史新高,甚至抵消了海工業務巨虧11億的負面影響。但隨後集裝箱業務又進入低谷,加上海工業務巨額虧損,凈利潤持續下滑,好在能化、金融、物流等多元化業務接力增長。

•從公司凈利潤波動看,公司戰鬥力十足,總能利用每次經濟危機,快速恢複並壯大自己:2001年利用行業危機成為全球集裝箱第一,2008利用金融危機成功多元化。

•2014年公司疑似進入業績拐點:集裝箱業務是經歷了多年的量價齊跌,已經到了成本最低的行業龍頭(公司)都沒法賺錢的底部了,反轉在即;海工業務在經歷7年蓄水,累計虧損30億,終於迎來了成功是曙光,收入有望破100億,凈利潤扭虧,在手訂單超過30億美元,在洽談訂單7、80億美元,明年收入有望突破200億;前海土地開發方式即將落地,300-500億的潛在土地收益將在未來3-5年內體現出來。

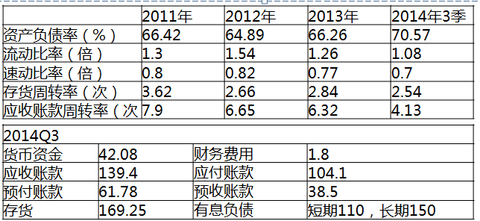

•(四)償債能力和運營能力

•公司屬重資產裝備制造業,資產負債率一直很高,在65%左右;流動比率和速動比率都比較低,存在短期償債壓力。

•2014年3季報,公司有息負債約260億,短期負債110億,存貨169億,可見,以原材料、在產品為主的存貨,對資金消耗較大。公司在產業鏈中處於中間環節,應收和應付金額都很大,相互基本可以抵消,對應500多億的收入,回款能力尚可。

未來發展分析

•中集是國內不多的擁有戰略管理體系的公司,2008 年後搭建戰略體系,自下而上制定5 年規劃(2012-2017)。經過多年的發展,已經形成了9 大板塊,公司將其劃分為生命業務、突破業務、探索業務、增值業務和觀察業務,2017 年目標是進入世界500 強,收入達到1200 億。

•生命業務是集裝箱:幹散貨集裝箱行業發展到剩者為王的地步,公司占全球市場份額50%,幾無競爭對手,經理了長達7年的低迷,已經到了成本最低的龍頭都無法獲取正常利潤的底部,隨著歐美經濟溫和複蘇,有利於需求好轉公司預計幹貨箱2015 年複蘇,冷藏箱需求旺盛,盈利能力突出,將是增長點, 2017 年的收入目標是450-500 億,利潤目標30 億,收入和利潤占比下降到40%左右。

•突破業務包括海洋工程、能化裝備和車輛:海工業務市場空間大,產業逐步向亞洲轉移,公司2009年收購煙臺來福士,經過7年艱辛,累計虧損30億後,成為了全球半潛式鉆井平臺制造領先企業,累計獲得7座半潛式平臺訂單,合計生效訂單約40億美元。

•另有50億美元左右的備選合同。2014年收入將突破100億,順利扭虧,2015年超過200億,利潤貢獻上億美元。能化裝備近年保持高速增長,行業景氣周期至少還有三年,在未來5年還有翻倍空間,目標是2017 年收入210 億元,凈利潤15 億元以上。車輛業務2017 年的收入目標260 億元,凈利潤目標12 億,公司對海外市場更看好,新的冷藏車將推出。

•探索業務包括物流、空港設備及其它新業務,其中空港設備還包括行李分揀設備、自動堆垛機等,立爭5 年內進入行業前列。

•增值業務指的是金融房地產行業,公司在前海中心區域擁有52萬平方米的工業用地,土地價值(轉成商用地後)在500—800億元,目前正與深圳市政府協商開發方案。除了前海以外,公司在青島、深圳蛇口、上海寶山等多地具有土地儲備或有望轉商的工業地塊,價值也210 億元以上。暫不考慮未來經營所獲現金流,用NAV 法對中集深圳(前海、平山)土地資產進行估值,在700 億以上。

負面因素:

•1.受到國內外經濟不景氣,集裝箱銷量今年可能下降10%,盈利下降幅度則更高;海工業務繼續虧損。

•2.寄予厚望的前海土地方案遲遲不能落地,土地收益與深圳市政府分成的比例具有較大不確定性,動輒對公司影響都以百億計。

•3.最近幾個月,國際油價的大幅下跌利好公司集裝箱業務,但如果油價長期低迷,對公司曙光初現的海工業務可能有較大影響。

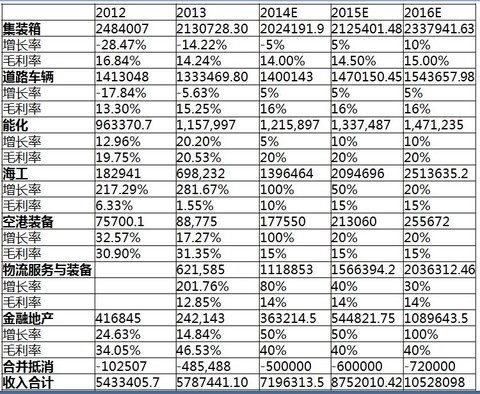

未來3年業績預測

•基本假設:

•集裝箱業務低迷了7年,已經到連龍頭都無法盈利的底部,未來恢複5%-10%的增長。

•海工業務在手訂單充足,短期油價波動,應該不影響已有訂單的交付,按目前訂單情況,2014-2016分別增長100%、50%和40%。

•能化未來3-5年內還有翻倍空間,維持5-10%增長;空港設備和物流板塊是公司新進入板塊,收購比較頻繁,保持高速增長。

•金融業務在公司力推鉆井平臺和集裝箱船舶融資租賃下,將呈現爆發式增長。

•房地產業務將是核心和爆發增長極,就按保守的200億土地純收益,分攤到10年釋放,每年都有20億,預計高峰時利潤公司會在50億以上,推動公司凈利潤達到100億。

各項財務指標基本參考去年年報和今年半年報水平。

結論

•公司屬招商局和中遠集團共同控制的大型裝備制造企業,團隊優秀、經營機制良好,管理層具有較高的決策獨立性和執行力,制造能力和技術實力強,當屬於國內高端制造業標桿。

• 經過多年發展,公司“四大五小”多個業務版塊。其中集裝箱業務屬全球龍頭,占全球市場份額50%以上;能化業務國內市場第一,旗下中集安瑞科市值超過100億;道路車輛國內市場份額第一;海工業務,經過7年努力,累計虧損30億元,2014年迎來轉折點,預計收入超過100億,凈利潤扭虧,在手訂單50億美元,占全球市場30%。

• 最大的看點在於,公司在深圳前海經濟開發區核心地段擁有52萬平米的土地,為前海第三大地主,相關開發方案正在與深圳市政府溝通洽談。按照前海目前拍賣的土地價格計算,對應商業用地價值約500億元,預計公司利益分成比例在30-50%,資產增值200億以上。另外公司在坪山、太子灣亦有類似土地超過100萬平米,資產估值在200億以上。

•目前海運市場經歷了多年低迷,行業逆轉在即,公司集裝箱業務恢複增長,海工業務經過多年巨虧後,迎來經營拐點,其它業務發展向好。預估目前公司資產凈值在400-500億元以上,2017年前,收入將突破1000億元,凈利潤超過50億元,對應目前490億市值,真實PB僅1倍,動態PE10倍。而地產業務隨時可能帶來巨大的業績彈性,動輒以百億元計算。

•買入建議:公司基本面良好,兼具“前海地王”“一帶一路”“工業2.0”等多個概念,逢低買入,強烈推薦H股中集集團(H02039)比A股便宜50%,市值僅350億人民幣,目標千億市值。

@今日話題@天天靜心課 @張越聰$三一重工(SH600031)$ $濰柴動力(02338)$ $振華重工(SH600320)$

囤油等反彈?高盛不看好油價V型反轉

來源: http://wallstreetcn.com/node/213410原油價格持續低迷所帶來的期貨升水已經讓許多知名原油公司開始采取囤油策略。過去幾次類似的情況出現都曾幫助油價出現明顯反彈。不過高盛認為,本次油價很難出現“V型反轉”,緩慢的“U型反彈”概率將更大。

此前華爾街見聞曾報道,Vitol、Trafigura等貿易商和英荷皇家殼牌這類主要生產商都已預訂未來12個月租用油輪。而一些經驗老道的交易員也相信“無風險”期貨升水交易又回來了。

交易員和原油公司這麽做的理由是,在需求不變的情況下,足夠大的溢價和合適的存儲價格將讓他們最終從油價反彈中受益,他們所需要做的只是耐心等待而已。一旦市場的儲能達到滿負荷,原油公司將被迫削減產能,這也將推動油價走高。

不過高盛認為本次油價很難出現“V型反轉”,緩慢的“U型反彈”概率將更大。理由在於,不僅美國原油儲能已經大幅增加,歐洲原油公司的提煉設備也可以作為儲油工具。此外,自2008年以來,海上儲油的儲能增幅達到1億載重噸。高盛因此預計市場在一年內,至少可以承受額外的100萬桶/日的供大於求,隨後市場才可能出現轉機。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

天道—尋找穿越牛熊的超額收益「困境反轉」完善篇 天道騎牛

來源: http://xueqiu.com/3241529995/35739856

一、前言

寶劍鋒從磨礪出,梅花香自苦寒來。在公司發展過程中由於不同因素往往時隔幾年就會出現一次困境,這種周期時常也出現在成長股里。在公司進入困境缺乏效益時只有少數投資者可以保持理性,股價在缺乏效益的支撐下大幅下挫,人們不斷抱怨這個公司管理層無能、公司經營差、垃圾公司一文不值,股價開始失去理性的大幅下跌,有的跌幅達到80%。但隨著公司通過新產品開發、開發新的市場、行業好轉、不良資產剝離重組等一些列舉措,公司銷售和業績開始重新恢複增長,股價往往比公司在困境時大幅上漲很多。比一般股票漲得更多漲幅更快的超級強勢股往往來自於困境反轉,公司的暫時困境會導致股價出現一個令人沮喪的價格,這也就為未來我們超額的收益奠定了基礎,如果能在公司最困難時買進,並在公司走出困境時賣出往往能獲得非常驚人的超額收益!

這類股在反轉初期,由於長期大幅超跌股價處於底部,而業績又在向好的轉折點,因此此類股基本不受牛熊長期影響,股價走出獨立行情。

二、具備困境反轉的選股條件

1.業績低迷。公司要困境反轉那麽首要的就是公司要進入困境,某個因素導致公司經營業績越差越好,只要不會導致退市,困境越惡劣那麽反轉的力度越大。

2.管理層有強烈走出困境欲望。

3.營業收入增長。公司營業收入持續增長,或者曾經下降,但是由於公司某些戰略舉措從而讓營業增速開始持續增長。

4.新的利潤增長點。公司具有較強盈利能力的募投項目新產品開始投產,從而改變公司依靠老產品的盈利能力。

5.毛利率企穩。公司毛利率開始企穩,甚至出現回升跡象。

6.公司前期銷售費用計提大幅增長。這個需要細看原因,比如公司為新市場或者新產品做前期鋪墊。

7.公司進行業務調整戰略轉型。

8.公司業績下降幅度開始持續減緩。

9.公司低位推出股權激勵。

10.公司老總和高管大量增持公司股份。(有些公司在底部管理層減持,但是股價後期卻出現持續上漲,這個市場爾虞我詐互相勾結,你懂的。)

11.公司故意大量計提虧損。這種手法往往是一種財務手段,故意把以後的虧損提前計提,造成業績短期大幅下降,其背後往往是為了來年業績反轉做鋪墊,如果公司同時來年還有新的產品上市、新的募投項目完工以及其他新的利潤增長點,那麽這種手法目的就會比較容易判斷,但是一般投資者都會在低價被巨額短期虧損嚇著拋出,而不去仔細分析怎麽虧損的?是不是可持續虧損?

12.*公司股價開始不畏利空,抗拒下跌。 一般來說市場永遠有先知先覺的資金,不管他們有什麽渠道和利用什麽手段,在大多數人沒有發現的情況下他們會悄悄潛伏吸籌,股價上表現為抗拒下跌,開始不斷橫盤,並且有一個放量過程,往往這些也是能提高我們效率的跡象。

三、公司擺脫困境的判斷方法

一個公司要困境反轉那麽最終需要體現在業績上的增長反轉變化,促使業績反轉的辦法我把它分為兩類型8條款:1.主動擺脫困境型。2.被動擺脫困境型。

*主動選擇擺脫困境型:這種類型主要是管理層采取主動積極性的應對讓公司擺脫困境,主動型擺脫困境方面投資大師彼得林奇已經詳細的分為5條。

⑴削減成本。我個人覺得這個削減成本的持續性相對於開拓新的市場、新產品,持續性要相對弱一些,這些可以通過控制員工待遇、增加自動化減少用工數量、通過規模效應降低生產成本、減少銷售和廣告費用、優化原料進貨渠道和通過價格協議等等方式降低成本。

⑵提高售價。這個我們一定要仔細區分,有些公司提高售價不一定對公司長期發展有好處,比如一些經常性消費品和可替代的產品公司,雖然你的價格上去了,但是你喪失的是量和長期客戶。但在中國這種特殊消費文化下一些奢侈品和交際產品的強品牌公司,提價是很有好處。因為中國有錢人總是愛面子攀比和重視商務交際,這樣情況下之前高端白酒就應運而生。

⑶開拓新的市場。這個典型例子如$雲南白藥(SZ000538)$ ,它從原來的醫藥市場,看到了功能牙膏市場的契機,確實它的牙膏產品在治療牙齦出血有很好效果,我長期使用效果很好,願意支付比其他牙膏產品更高的價格。

⑷在原來的市場上銷售更多的產品。這類公司有兩種,一個像$上海家化(SH600315)$ 一樣在原來日化的渠道上不斷增加其他適合消費需求的產品。另一種是像$格力電器(SZ000651)$ ,通過專業不斷擠占原來市場上的份額。

⑸重振、關閉或者剝離虧損業務。這類公司在我國目前主要由收購、重組、轉型、資產註入、剝離為主,案例比較多。很多超級大牛股都是這樣來的,近期的中紡投資、丹甫股份、閩福發A、北生藥業等等等..........

*被動等待擺脫困境型:這一種公司不采取主動應對,而是由於市場周期性供需變化或某種事件爆發促使困境反轉。

⑴周期運行改變供需。此類像有色金屬、煤炭、能源等等由於經濟周期好轉從而使公司進入周期性困境反轉。(這類投資要註意價值陷阱,在公司走出困境時一定要賣。)

⑵行業減倉促使壟斷。比如像某某細分化工股由於行業汙染導致一大批小型公司被迫關閉,從而促使市場供需改變,形成一定的壟斷,形成公司業績大幅提升。

⑶短期刺激造成需求突增。這個在08年時4萬億投資中工程機械板塊為代表的尤為突出。

四、結語

總體來說我比較喜歡小型主動選擇型擺脫困境這種公司,這種公司往往能夠獨立特行的更快速擺脫困境。同時主動型擺脫困境類型有部分未來還有較大成長性。但是被動型周期困境反轉和短期刺激困境反轉這類就需要公司走出困境後馬上賣出,不要過度貪婪造成被價值陷阱迷惑而坐過山車!大多時候投資者應該在公司走出困境反轉股價大漲時賣出,有的甚至會股價大幅上漲後業績還沒有反轉上來,因為有些反轉股由於市場一致強烈預期它會反轉,因此在真正翻轉之前就大幅上漲體現了反轉後的價值,所以這個時候選擇賣出也是比較明智的。

本文雖根據本人多年實踐經驗和向眾大師學習吸取而得,但是深感還有很多不足之處需要學習補充,不斷完善。歡迎眾友補充完善、批評指正,不勝感激。

2015年1月24日晚作者:天道

本人原創歷史相關文章回顧

【方法系統篇】

一個散戶的投資修為之路 http://xueqiu.com/3241529995/29205136

尋找穿越牛熊的低風險超額收益 http://xueqiu.com/3241529995/32322916

尋找適合自己的交易系統 http://xueqiu.com/3241529995/30101506

如何預測公司未來業績增長 http://xueqiu.com/3241529995/29588041

投資“安全”才是最重要 http://xueqiu.com/3241529995/30739727

低估值與低估的關系區分 http://xueqiu.com/3241529995/29964567

熊市特征及經驗教訓總結 http://xueqiu.com/3241529995/29298394

漲時重勢,跌時重質 http://xueqiu.com/3241529995/30081013

獲得超額收益——“投資者心理預期分析最重要” http://xueqiu.com/3241529995/32841090

天道——【論牛熊市】 http://xueqiu.com/3241529995/33393231

天道——【調整不遠,調整後繼續看好】 http://xueqiu.com/3241529995/33629166

天道-【陽光總在風雨後】http://xueqiu.com/3241529995/34441634

2015投資策略——【留一半清醒留一半醉】http://xueqiu.com/3241529995/34924730

困境反转,借助融资租赁东风再次起航——宝德股份深度研究 大帅周

http://xueqiu.com/1283641115/36703160

一、从创业板C28说起

2009年10月30日$特锐德(SZ300001)$ 上市交易为标志创业板启动,创业板指以2010年6月定基1000点,截止2015年2月13日1825点,涨幅82.5%。创业板第一批上市企业共有28家,平均市值扩张348%,以$机器人(SZ300024)$ 、$网宿科技(SZ300017)$ 为代表,2014年10月30日,深交所举办创业板五周年活动,创业板首批28家企业再次聚首,这些企业领导者纷纷出席,期间滋味冷暖自知。

$宝德股份(SZ300023)$ 市值扩张为43%,排名27位,而排在其后的$中元华电(SZ300018)$ 处于重大事项停牌阶段。

查看原图

查看原图二、宝德股份简介

公司的主营业务为石油钻采设备电控自动化产品的研发、设计、制造、销售、服务及系统集成,涉及陆地、海洋及特殊环境下石油钻机设备电控自动化系统解决方案。公司控股股东赵敏技术出身,获得过国家科技进步二等奖,妻子邢连鲜为大学教授,持股比例58%,公司9000万总股本。

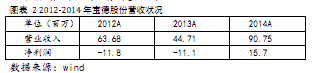

公司主营的石油钻采电控系统在整个石油钻机设备系统中约占总价值的15%-20%,公司行业占有率在8%左右,属于第二梯队,由于石油钻采行业不景气以及竞争激烈,主要原因在于几个石油集团的石油钻采电控系统的订单主要分发给关联企业,公司业务于12、13年陷入亏损,但公司拥有12000米钻机电控系统领域技术,国内独家,海洋深水钻井船领域,目前公司是国内唯一一家掌握海洋深水钻井船绞车主动补偿控制系统生产技术的厂家。公司产品线有石油装备、工业自动化和冶金领域控制系统,契合工业4.0战略。

公司发力转型为融资租赁公司,拟以发行股份及支付现金方式向重庆中新融创购买其持有的庆汇租赁90%的股权。其中以16.67元/股的价格拟向重庆中新融创发行22,945,410股,向控股股东赵敏等五名特定对象合计发行股份数量为13,497,300 股。完成后总股本由9000万股增至1.2644亿股,控股股东赵敏和一致行动人邢连鲜(赵敏之妻)持股由原来的58.31%下降为47.99%,重庆中新融创持股18.15%,成为第二大股东。此次定增不构成借壳,但属于重大资产重组,目前审核进度是公司于15年2月6日收到证监会二次反馈,按照规定,公司须在3月5日前递交补正材料,预计证监会受理决定会在3月20日前,而公司年报预约披露在3月20日,而公司发布业绩快报,14年盈利1570万,届时公司将解除退市风险。

除此之外,公司2014年11月收购陕西华陆化工环保有限公司60%股权进军环保领域,为公司业务转型加码。

查看原图

查看原图三、宝德股份驱动因素

1、公司完成并购后,融资租赁业务将成为公司主要业务,融资租赁业务带来跨越式发展

(1) 融资租赁目前处于行业野蛮生长阶段,类似于09年的信托行业,行业总统规模在3万亿左右,在未来几年可以看到10万亿的空间,“大行业、小公司”这个最适宜企业成长的格局可以观测到未来领军企业的加速成长。

据中国租赁联盟统计,在2006-2013年八年间,业务总量由2006年约80亿元增至2013年约21,000亿元,增长超过200倍。2009年-2013年,我国融资租赁业年均复合增长率超过50%。截至2014年底,全国融资租赁企业总数超过2000家,比上年底增加近1000家。融资租赁合同余额达到3.2万亿,比上年底增加1.1万。可以说融资租赁是金融服务业中的朝阳行业。根据商务部网站信息,世界主要发达国家渗透率在20%-30%,而我国融资租赁交易规模仍为5%左右,融资租赁行业为下一个金矿。

以上为自上而下的观测融资租赁发展,自下而上通过同业公司捕捉行业信息。A.和佳股份:子公司恒源租赁成立于2012年8月,即实现租赁合同额约4,400 万,恒源租赁2013年取得融资租赁合同额约3亿元,2014年1-6月取得融资租赁合同额已超过5亿元。2013年恒源租赁实现收入1,802.91万元,净利润1,237.71万元;2014年上半年实现收入3,819.53万元,净利润2,289.58万元,14年融资租赁利润增长预计在300%以上。恒源租赁注册资本目前为4.4亿,公司计划募集资金增资5亿,达到约10亿规模。

B.盛运股份:公司参股丰汇租赁45%。根据公司披露的数据,丰汇租赁2013年上半年实现净利润约8093.3万,14年上半年实现净利1.8亿,依旧翻番的业绩。丰汇租赁注册资本3亿元,14年5月份计划将注册资本扩张到10亿元。

以上可以判断,目前注册资本在3-4亿阶段,业务得到100%以上增长是属于自然增量,以及随着融资租赁业务的发展,增加注册资本金将带来收入的几何级扩张,特别是融资租赁业务可以放大到资本金10倍,在公司加速成长的最初几年看不到业务发展的天花板,而坏账的行业风险在这几年也不会暴露。

(2) 庆汇租赁的价值判断

1)中植系重点加持,管理团队优异

庆汇董事长:李妍先生,曾任丰汇租赁总裁;

庆汇总裁:张冠宇先生,曾任融丰租赁副总裁;

庆汇副总裁:冯海涛先生,曾在日新租赁(中国)有限公司、恒信金融租赁有限公司、丰汇租赁有限公司,分别担任项目经理、项目主管、副总裁等职务;

庆汇副总裁:亢迪先生,曾任职长江租赁有限公司业务主管、渤海租赁股有限公司战略与创新部总经理等职务。

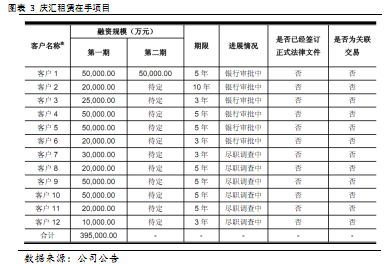

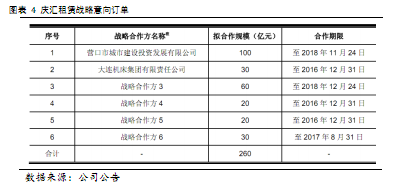

2)在手项目保证

目前庆汇租赁银行审批及尽调中的共计39.5亿,签订战略合作协议的有260亿。

查看原图

查看原图 查看原图

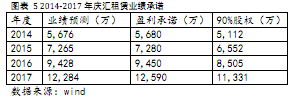

查看原图3)庆汇租赁的业绩承诺偏保守

庆汇租赁给出了业绩承诺,如下表:

查看原图

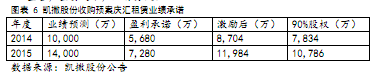

查看原图但依据$凯撒股份(SZ002425)$ 1月底收购庆汇租赁时公告,承诺2014-2015年1.0亿、1.4亿,原因在于超出标准30%部分激励给庆汇高管,庆汇由中植系今年重组整合,重赏之下,必有勇夫。

查看原图

查看原图除此之外,判断仍有超预期可能,与庆汇租赁关系紧密又及其相似的丰汇租赁$盛运股份(SZ300090)$ ,业绩屡超预期:

查看原图

查看原图利润调节的后手:庆汇租赁的控制人重庆昊诚拓天与盟科投资之母公司盟科置业集团于2013年9月26日签订了《关于庆汇租赁业务发展的合作协议》,协议约定,盟科置业同意利用其资源支持庆汇租赁业务的发展。而盟科投资为丰汇的大股东。在庆汇2014年1-7月份的收入中,盟科投资贡献了13%。未来业绩承诺不达预期时的一个后备方案。

4)与原有业务的协同

目前庆汇租赁的下游客户主要有中宸高速、盟科投资、大连特钢、华宝汽车,与宝德所处的石油钻采领域没有交集,有望进入新的领域,与此同时宝德近期收购的陕西华陆化工环保有限公司客户主要分布在石化、钢铁冶金和煤炭能源领域也为庆汇租赁提供合作的可能。

2、公司传统业务筑底,海外业务拓展初见成效

宝德股份在2012年在美国开立子公司,2014年上半年海外业务收入2800万,占比42%,2014年公司实现收入90,75万元,较2013年同期增加102.94%,主要是由于公司加大新客户和海洋产品的拓展力度;同时公司海外市场推广初见成效,致使报告期内销售额大幅上升。与此同时,公司重点研发项目三个,包括海外智能抽油机控制系统、无线传感器、独立防摇控制系统,目前已完成中试,进入市场推广阶段,2014年上半年已形成销售收入,且该类产品与其他产品相比毛利较高。

2、进军环保领域,业绩超预期是大概率事件

陕西华陆化工环保有限公司是专业从事化工领域环保技术开发、工程设计、设备制造、工程总承包及运营服务的综合性环保公司。公司研发了多项专业技术工艺,现拥有5项专利权,具备环境工程(水污染防治工程)专项设计资质和环境工程专业总承包资质。

公司主要业务模式为工程项目总承包(EPC)、装备供应(PC)、技术服务(C)和托管运营(C)。公司标的资产评估价为1亿,其中14年评估净利润为1186万,收购PE为8倍左右,远低于A股上市行业40倍PE,目前公司在手合同有:

a.新疆奎山宝塔石化有限公司总承包合同

2013年06月18日,华陆环保与新疆奎山宝塔石化有限公司就新疆奎山宝塔石化有限公司 800 万吨/年重油制烯烃、芳烃及配套循环经济综合利用项目中“600m3/h 污水处理和480m3/h深度水回用”签订 EPC总承包合同,合同金额为 14500 万元。

b.包钢集团设计研究院项目设计合作协议

2014年7月,华陆环保与包钢集团设计研究院就包钢稀土高科技股份有限公司稀土生产“三废”综合治理改造项目签订设计合作协议,合同金额为 400万元。

c.咸阳瑞盛水处理有限公司技术服务合同

2013年12月12 日,华陆环保与咸阳瑞盛水处理有限公司就新疆奎山宝塔石化有限公司脱盐水站及凝结水工程投标签订技术服务合同,合同金额为 310万元。

d.山西国新和盛新能源有限公司总承包合同

2014年7月,华陆环保与山西国新和盛新能源有限公司就 20万吨/年碳四深加工项目污水处理工程签订总承包合同,合同金额为246万元。

e.江苏海蓝净化设备有限公司技术咨询服务合同

2013 年 12 月,陕西华陆化工环保有限公司与宜兴市海蓝净化设备有限公司就新疆奎山宝塔石化有限公司 600m3/h 污水处理和 480m3/h 深度水回用项目签订技术服务合同,合同金额为 100万元。

f. 内蒙古包钢稀土(集团)高科技股份有限公司稀土生产“三废”综合治理技术改造工程——包头华美稀土硫酸铵废水处理系统。

2015年2月5日,签订了《建设项目工程总承包合同》(以下简称“本合同”),合同金额为人民币 9633万元。

华陆环保以EPC和技术服务为主,在华陆环保进入宝德股份之后,将会得到资金补给,为未来EPC业务奠定基础,考虑到华陆环保千万级别的利润,特别是业绩承诺为2014-2016年年均1600万净利润,超出部分50%奖励华陆环保,成长性可期。宝德落在一枚,日后有望有超预期收获。

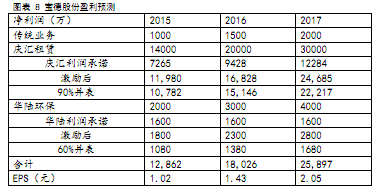

四、宝德股份盈利预测

宝德股份盈利预测较为简单,按照传统业务、融资租赁业务和环保业务进行拆分,如下表:

查看原图

查看原图五、宝德股份投资判断

1、宝德股份的安全边际

配套融资中,实际控制人赵敏先生自掏腰包认购1.37亿,大股东融资通过股权质押,锁定期3年,参与成本为16.7元/股;按照8.0%的年息成本,3年期时间成本在21.0元/股。

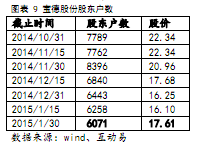

2、股价滞涨,持股集中度集中

从股价来看,随着14年年底“19”行情,股价由22.6元下探至14.24元,跌幅37%,在15年1月开始创业板大反弹开始,股价处于滞涨阶段,但持股集中度上升,筹码在低位完成换手。

查看原图

查看原图3、敏感时间节点

按照原定计划公司在1月26日提交证监会重组委员会反馈材料后有望在年前过会,但公司2月6日收到二次反馈意见,公司须在3月5日前提交材料,考虑到春节假期因素,预计公司在3月5日提交材料,推测3月20日重组委员会审议方案,同时,3月20日为公司年报披露日,自此之后公司将消除退,市风险,股票将重回机构配置视线,3月20日前为敏感时间窗口,此其一;

预计公司在4月30日前完成此次重组,预计一季报能够并表,公司业务属性将发生重大变化,4月30日为敏感时间窗口,此其二;

公司配套融资增资2.25亿,加上现有货币资金1.0亿,合计现金超过3亿,与此同时公司资产负债率为15%,不排除增加负债方式可以腾挪资金,考虑到庆汇超过200亿的储备项目,判断公司有望在庆汇并表后迅速进行增资,将庆汇租赁的注册资金由3亿增加到5亿以上,半年报8月31日为敏感时间窗口,此其三。

4、投资判断:勇者不惧!

在假设重组顺利完成的前提下,宝德股份具有足够的安全边际,有具有诸多超预期因素,宝德股份在3月份看高至20元附近,在4月底看高至30元,特别是$宝德股份(SZ300023)$将 通过不断超预期的业绩将带来的戴维斯双击,此时宝德将充分展示其市值弹性,值得长期跟踪。

5、风险因素

并购重组不达预期。

投資方法分享:如何尋找困境反轉股

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1433|

本帖最後由 晗晨 於 2015-2-17 10:12 編輯 投資方法分享:如何尋找困境反轉股 作者:天道騎牛 一.前言 寶劍鋒從磨礪出,梅花香自苦寒來。在公司發展過程中由於不同因素往往時隔幾年就會出現一次困境,這種周期時常也出現在成長股里。在公司進入困境缺乏效益時只有少數投資者可以保持理性。股價在缺乏效益的支撐下大幅下挫,人們不斷抱怨這個公司管理層無能、公司經營差、垃圾公司一文不值,股價開始失去理性的大幅下跌,有的跌幅達到80%。但隨著公司通過新產品開發、開發新的市場、行業好轉、不良資產剝離重組等一些列舉措,公司銷售和業績開始重新恢複增長,股價往往比公司在困境時大幅上漲很多。比一般股票漲得更多漲幅更快的超級強勢股往往來自於困境反轉,公司的暫時困境會導致股價出現一個令人沮喪的價格,這也就為未來我們超額的收益奠定了基礎,如果能在公司最困難時買進,並在公司走出困境時賣出往往能獲得非常驚人的超額收益! 這類股在反轉初期,由於長期大幅超跌股價處於底部,而業績又在向好的轉折點,因此此類股基本不受牛熊長期影響,股價走出獨立行情。

二.具備困境反轉的選股條件

三.公司擺脫困境的判斷方法

一個公司要困境反轉那麽最終需要體現在業績上的增長反轉變化,促使業績反轉的辦法我把它分為兩類型8條款:1.主動擺脫困境型。2.被動擺脫困境型。 主動選擇擺脫困境型:這種類型主要是管理層采取主動積極性的應對讓公司擺脫困境,主動型擺脫困境方面投資大師彼得林奇已經詳細的分為5條。

被動等待擺脫困境型:這一種公司不采取主動應對,而是由於市場周期性供需變化或某種事件爆發促使困境反轉。

四.結語

總體來說我比較喜歡小型主動選擇型擺脫困境這種公司,這種公司往往能夠獨立特行的更快速擺脫困境。同時主動型擺脫困境類型有部分未來還有較大成長性。但是被動型周期困境反轉和短期刺激困境反轉這類就需要公司走出困境後馬上賣出,不要過度貪婪造成被價值陷阱迷惑而坐過山車!大多時候投資者應該在公司走出困境反轉股價大漲時賣出,有的甚至會股價大幅上漲後業績還沒有反轉上來,因為有些反轉股由於市場一致強烈預期它會反轉,因此在真正翻轉之前就大幅上漲體現了反轉後的價值,所以這個時候選擇賣出也是比較明智的。(轉自國信港股) |

行業深度:三月是年內最好買點,迎接養殖業績反轉(推薦)

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1462|

行業深度:三月是年內最好買點,迎接養殖業績反轉(推薦) 作者:蔣小東、陳嬌、蔣衛華 養殖股將迎來買點。過去的半年養殖板塊大幅跑輸大盤,已經充分反映14年旺季的豬價低迷。現階段養殖行業產能的下降已經足夠多。15年豬價將同比上漲,相關上市公司業績大幅度改善。對於今年的投資而言,節後3月份至二季度是一年中豬價最低的時間段,也是股票最好的買點。 當前在周期中的位置:豬價最低點已經過去,即將穿過盈虧平衡線。(1)我們認為,本輪周期豬價最低點出現在2014年4月底附近,豬價在10.5元/公斤附近。當前時點已經是上漲周期。未來豬價不會再創新低。(2)在未來的幾個月,豬價穿過盈虧平衡線。15年豬價會同比增長,相關上市公司業績大幅度改善。(3)本輪周期低於預期之處是需求端,但由於供給端跟著持續快速下降,並沒有破壞豬價上漲的大趨勢,至少上漲的節奏被延緩。 需求端低於預期,但產能持續去化。(1)14年三季度的豬價低於預期,以及下遊食品公司業績普遍低於預期反映了需求端的問題。其原因是經濟周期的下行疊加反腐擴大到基層,導致需求端的超預期下行。(2)那麽問題是供給的下降是否足夠填補需求的坑。我們認為,養殖行業和工業的不同之處是,供給端彈性較大。需求端低迷通過價格傳導至供給端迅速下降。在連續一年多母豬存欄每月都以1-2%的速度下降的背景下,我們認為供給端下降已經足夠。也就是說,我們認為,豬價低於預期並沒有破壞上漲的大趨勢。 3月份將是今年最好的買點。(1)春節後至二季度,將是一年中豬價最低的時間段,而三季度是一年中豬價環比漲幅最大的時期,也通常是養殖股一年中漲幅最大最快的時期。因此,退一步說,無論後續豬周期是何種走勢,在春節後至二季度豬價低點建倉是穩妥的選擇。(2)結合養殖的供需,我們認為今年節後豬價不會有太大幅度下跌,全年同比上漲10%以上;對應到公司業績,由於養殖公司的彈性,業績將大幅度改善。 重點公司推薦:我們認為養殖股均有較大彈性,基本上同漲同跌。如果具體到標的,我們首推養殖龍頭牧原股份、聖農發展、新希望、雛鷹農牧等龍頭企業。我們也推薦彈性較大的天邦股份、益生股份、ST民和、正邦科技等彈性較大的小票。 風險提示:疫病因素,豬價波動大。

投資要點: 過去的半年養殖板塊大幅跑輸大盤,已經充分反映14年旺季的豬價低迷。我們認為現階段養殖行業產能的下降已經足夠多。豬價的最低點或者說本輪上漲周期的起點在14年的4月份,已經過去。而15年豬價將同比上漲,相關上市公司業績大幅度改善。對於今年的投資而言,我們認為3月份至二季度是一年中豬價的最低的時間段,也是股票最好的買點。建議機構投資者開始建倉,迎接養殖股業績的大幅度改善。 一、當前時點在周期中的位置:即將穿過盈虧平衡線 1.1豬周期景氣時鐘回顧 我們在此前的報告中建立了豬供給周期分析框架。在供給周期中,兩個最重要的變量,豬價(盈利)和母豬存欄(產能)。二者互為先行指標,遵循下圖的運動軌跡,形成3-5年一輪的豬周期。周期中的四個象限分別代表不同的景氣階段。這是一個理想化的模型。 在這個模型中,左上角(第二象限)是養殖行業最好的時期。我們現階段的投資邏輯就是要在這最好時期到來之前建倉。

1.2上輪周期和景氣時鐘模型擬合度高 基於數據的可得性,我們以09年1月份開始分析。我們把母豬存欄和豬糧比的月度數據以XY散點圖繪制在坐標系上,並且按時間順序連線。 從直觀上看,上輪周期大體的軌跡和上圖景氣時鐘擬合度高。其中,由於中國豬肉消費的季節性,對周期形成擾動,使得運動軌跡反複,但不影響大局。 具體的,從09年1月份開始,豬價和存欄呈下跌趨勢,即向圖中左下角方向運動。由於季節性,在09年下半年消費旺季又朝右上角運動,出現反複。之後,在10年6月份出現周期最低點,然後向上方運動,穿過盈虧平衡線,進入景氣周期。在11年7月份達到頂點,之後再次進入下跌周期,開啟新一輪回。 因此,我們的景氣模型在上一輪周期來看,擬合度較高。

1.3當前在周期中的位置:豬價最低點已經過去,即將穿過盈虧平衡線 對於本輪周期,我們也按上述步驟進行繪制,如圖。我們有兩個觀點。其一是本輪周期底部已經過去,在2014年4月份,當前時點即將穿過盈虧平衡線;其二是,本輪周期需求低於預期,導致周期上漲節奏被延緩。

豬價最低點已經過去,即將穿過盈虧平衡線 我們認為,本輪周期豬價最低點出現在2014年4月底附近,豬價在10.5元/公斤附近。當前時點已經是上漲周期。在產能大幅度下降的情況下,未來豬價不會再創新低。 我們認為,在未來的幾個月,豬價將回升至盈虧平衡線上方,在上圖中表現為穿過盈虧平衡線,進入第二象限養殖行業最好的時期。15年豬價會同比增長,相關上市公司業績大幅度改善。 周期上漲節奏被延緩 具體來說,在豬價上漲的過程中,本輪周期實際走勢與此前市場和我們的預期不符。主要表現在14年四季度至年前,旺季豬價並沒有上漲。豬價遲遲未穿過盈虧平衡線。如下圖。

我們也因此對本輪周期與以往的不同之處進行反思。我們認為本輪周期情況有些變化。主要體現在兩方面。 其一,產能周期被拉長。表現在,產能在景氣高點過去後很長一段時間仍然在擴充,並且在不景氣周期時,去產能顯得更慢。在圖中,我們可以看到12年已經進入下跌周期,而周期仍然“向右”運動(即增加存欄),並且13年母豬存欄一直持續在高位,沒有顯著下降。產能周期被拉長我們之前也已經反複提到。其原因是養殖規模化導致養殖企業擴充產能需要的時間比散戶來的長,並且在下跌周期中更能扛,去產能也更慢。 其二,需求低於預期。表現在,豬價低於預期,去產能的時間長於預期。在圖中,我們可以看到,在14年4月份豬價達到最低點後,下半年豬價回升,但並沒有按照之前市場和我們的預測軌跡上行,而是持續在虧損區域徘徊。同時,母豬存欄仍然逐月下降。其原因是經濟周期的下行疊加反腐擴大到基層,導致需求端的超預期下行。我們在下文展開分析。 二、需求低於預期,但產能持續去化 2.1需求低於預期 我們認為,14年豬價低於絕大部分人的預期,主要原因是需求低於預期。從自上而下的行業數據來看: 社會消費品零售總額增速下降。社消總額增速自2012年開始下臺階。2013年開始,限制三公消費導致餐飲分類的增速跑輸總額的增速約5個百分點,2014年下半年,反腐更是擴大到基層。另一方面,限額以上消費總額增速也在持續下降中,其中畜禽肉蛋類消費增速最近1-2年低於總的增速。

屠宰量負增長。定點屠宰企業的屠宰量自5月份同比增速轉負。並且負增長一直持續至11月份,顯示出屠宰場需求不足。其原因可能是一方面消費端較差,另一方面一季度屠宰場大量收豬,導致庫存較高。

終端企業層面業績低於預期。例如雙匯發展,2014年三季度起業績低於預期,肉制品銷量負增長;同時,涪陵榨菜和康師傅的收入和利潤增速下臺階。這反映了終端需求不足。 2.2產能持續去化,足以支撐15年豬價同比改善 上文提到需求低於預期,那麽問題是供給的下降是否足夠填補需求的坑。我們認為,養殖行業和工業的不同之處是,供給端彈性較大。需求端低迷通過價格傳導至供給端迅速下降。在連續一年多母豬存欄每月都以1-2%的速度下降的背景下,我們認為供給端下降已經足夠。也就是說,我們認為,豬價低於預期並沒有破壞上漲的大趨勢。 畜禽產能已經持續去化至歷史低位 去產能時間延長,存欄已經大幅度下降。由於需求端低於預期,通過低迷的豬價傳導到供給端,使得生豬產能持續減少。如下圖,自2013年年底開始,生豬、母豬存欄就持續減少(生豬存欄出現幾個月的季節性反彈),至今已經持續一年多的時間。生豬、母豬存欄絕對數量已經達到或者低於近10年來的低點。

禽類方面也在去產能。2014年祖代雞存欄也出現了持續下降趨勢。至2015年年初,祖代雞存欄約167萬套,相比14年年初的192萬套左右已經有大幅度的下降。2015年白羽雞種雞進口配額再度下降,我們預計祖代雞存欄仍將保持下降趨勢。

飼料增速下臺階,反映供給端持續減少。由於生物性資產難以統計,市場對存欄數據有些許疑問。我們也可以用飼料的銷量情況來反映存欄情況。從行業層面的數據看,如下圖,規模以上飼料企業累計產能增速持續下降;同時飼料上市公司業績普遍惡化。值得註意的是,飼料產量由於商業飼料普及率的提高,每年的增速在6-8%左右,高於肉類產量增速,而規模企業增速更是高於行業增速。現階段規模企業增速已經在5%左右,雖然仍然正增長,但也可以反映出行業規模的縮減。

根據季節性規律,未來幾個月仍將不斷去產能 未來幾個月只要行業仍然虧損,去產能仍將繼續。在行業不景氣的初期,大部分人還可以選擇“扛過去”甚至逆勢擴張,而本輪豬周期熊市已經持續很長時間,絕大部分企業,包括上市公司都已經資金緊張。因此,從最近一年的情況看,只要行業仍然虧損,企業就會繼續淘汰母豬。 春節後母豬存欄仍將下降。根據季節性的規律,預計春節後豬價不會立即漲至盈利,因此我們認為母豬存欄仍然會逐月下降。即行業仍將持續去產能。

我們認為市場終將出現供需缺口 我們認為需求低於預期,導致豬價上漲的節奏被延緩,但大方向不會改變。 現階段養殖行業不同於工業的特點之一是產能去化速度非常快,每個月能下降2%甚至更多。因此,持續而迅速下降的供給端,最終將會彌補需求端的下降,市場到達出清,出現供需缺口。 現階段母豬存欄已經累計下降17%,比上一輪底部多下降了一年時間,多下降了9個百分點,數量十分可觀,而春節後產能將繼續下降。我們認為只要15年需求端企穩,不在繼續快速下降,養殖行業即可達到供需改善。豬價將同比上漲。 豬價上漲節奏被延緩 此前我們認為14年是豬價最低點,15年是最高點。基於上文論述的原因,我們修正為14年是豬價最低點,15年同比改善,16年是景氣最高點。也就是說本輪周期不再類似11年那樣短時間急速上漲。 三、3月份將是今年最好的買點 我們重申本輪周期豬價最低點在14年4月份。因此對於整個周期而言,14年二季度是最佳的建倉時間點。而對於今年來說,3月份起至二季度即是今年最好的買點。 3.1春節後將是一年豬價的最低點 一般來說,無論豬周期是牛市還是熊市,春節後將是一年中豬價的最低點,而三季度是一年中豬價環比漲幅最大的時期,也通常是養殖股一年中漲幅最大最快的時期。因此,退一步說,無論後續豬周期是何種走勢,在春節後豬價低點建倉是穩妥的選擇。因此,對於今年來說,我們建議機構投資者在節後3月份即可開始布局,至二季度都是很好的買點。

3.2、15年豬價同比上漲,業績將大幅改善 當前的供需條件不足以支撐15年是大牛市,但足以使得15年豬價均價同比上漲。 根據豬e網報價,春節一周時間全國豬價均價上漲約0.2元/公斤左右。而節前豬價跌幅也比2014年小的多。我們認為供給端的連續下降已經逐步體現,市場開始慢慢改善。我們認為春節後豬價將不會有太大幅度的下跌。如果節後豬價該跌不跌,則對股價是正向的支撐。因此,我們建議3月份起就可以開始布局。

2014年豬價最低點在10.5元/公斤,而當前豬價在12元/公斤附近,如果15年豬價最低點在11.5元到12元附近,即比14年最低點增長10%或者更多,我們就可以合理假設15年全年均價也同比增長10%或者更多。如果是這樣的話,所有養殖股的業績都將大幅度的改善。因此,如果在3月份至二季度這一時間段布局,則將面臨業績同比大幅改善的催化。盈利預測見公司報告。 四、重點推薦 我們認為養殖股均有較大彈性,基本上同漲同跌。如果具體到標的,我們維持此前的推薦。 我們首推養殖龍頭牧原股份、聖農發展。龍頭具有一定的規模、成本等優勢,即使行業不景氣,仍然能小幅盈利,有一些業績。基於流動性的考慮,投資者也可以同時買入新希望、雛鷹農牧等龍頭企業。 我們也推薦彈性較大的天邦股份、益生股份、ST民和、正邦科技等彈性較大的小票。其中,天邦股份是重點推薦的小票。除了行業的邏輯之外,天邦股份並購的艾格菲50萬頭生豬產能運營良好,成本改善顯著,公司市值小,業績向上彈性大。 下面給出牧原股份和聖農發展的盈利預測,15年盈利將得到大幅度的改善。值得註意的是,兩家公司15年的盈利預測都進行了下調。但自從14年四季度以來,大盤上漲30%以上,而養殖板塊弱勢下跌,我們認為市場已經反映了豬價和業績的下調。而即使業績預測下調,仍然是很大幅度的改善,我們認為對股價仍將有非常正面的刺激作用。 牧原股份:我們預測公司14-16年EPS0.35、2.84、5.35元,對應的PE137、17、9倍。我們認為豬周期大趨勢不變,公司作為養殖龍頭,養殖效率和成本領先在上市後不斷得到驗證。維持買入評級。 聖農發展:預計14-16年EPS0.09、0.72、1.30,對應的PE170、21、16倍。公司是養雞一體化龍頭,屠宰量增長迅速,維持買入評級。 表1、牧原股份盈利預測(見正式報告) 表2、聖農發展盈利預測 (見正式報告) 風險提示: 豬價波動大 (來自興業農業) |

尋找穿越牛熊的超額收益「困境反轉」完善篇【二】 天道騎牛

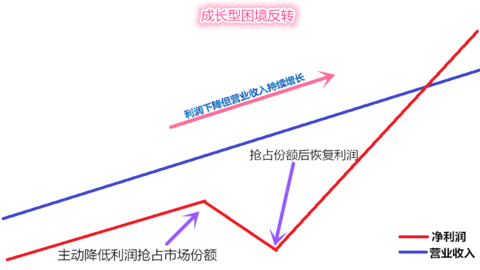

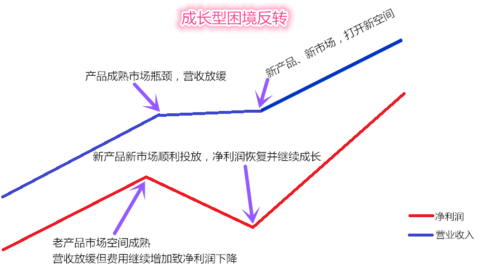

http://xueqiu.com/3241529995/36925204困境反轉股我把它歸納分為恢復型困境反轉股和成長型困境反轉股。恢復型困境反轉股多出現於公司管理層比較保守,發展比較壯大,公司行業可發展空間有限。成長型困境反轉股多出現於管理層進取慾望強盛,公司行業可發展空間潛力巨大,創新能力強的中小型公司。

企業經營過程中在不同的發展階段進入困境會導致走出困境後續情況不同,有的走出困境後具備持續成長性,從而公司持續發展,股價不斷連續上漲刷新高度。這其中美國蘋果公司就是一家典型的成長型困境反轉股。

一、成長型困境反轉

困境反轉股最牛的莫過於成長型困境反轉,因為它不僅能讓你享受令人沮喪的低價買入成本,從而享受困境反轉穿越牛熊的快速收益,而且還能在公司走出困境後繼續享受長期公司快速發展不斷成長的利潤,此類成長型困境股一旦在公司最困難時期買入並堅持長期持有,未來將會取得驚人的收益率。

成長型困境反轉股具有的特徵:

1.公司管理層優秀,有誠信,志向遠大,眼光獨特,佈局長遠,有團隊凝聚力,注重研發和銷售。

2.公司行業處於朝陽行業,有著巨大的行業發展空間。對於一個暫時進入困境的成長股,公司發展空間具有較為重要的考核因素,沒有發展空間翻轉後就沒有成長空間。

3.公司產品潛力大、儲備豐富、具有較強核心競爭力。

【營增利減】成長型困境反轉有些公司為了先戰略性佔領市場,然後再進行利潤挖掘,也就是先追求市場佔有率再追求利潤的戰略方針,比如以前的$微軟(MSFT)$ 、$騰訊控股(00700)$ 、$奇虎360(QIHU)$ 都是這樣。先犧牲利潤同時增加用戶體驗性,成功打敗對手搶佔市場,然後再獲取壟斷性支配利潤。

【新空間】有些公司成長到一定時期,由於原有一些產品市場成熟化,未能及時開發出新產品、新空間,從而使營收增長乏力或下降,由於同時人工費用和其他成本增長就會使公司進入主營增長乏力業績大幅下滑的困境,隨著新市場、新空間、新產品的逐步投入市場和收到好的反向,使公司走入再次成長的軌道。

1975年喬布斯創立蘋果公司,推出了第一台個人電腦,隨後公司連續推出多台新產品,公司穩步發展直到1985年,由於公司一直採取軟件和硬件捆綁式銷售,產品售價過高,不能走向大眾化之路。當時的藍色巨人IBM隨後也推出個人電腦,搶佔蘋果市場,公司發展受阻,董事會撤消了喬布斯經營大權。1985年9月17日憤而辭去蘋果公司董事長職位。喬布斯離開後,蘋果公司並未改變公司的經營策略,仍然堅持軟件與硬件的捆綁銷售,同時由於蘋果漠視合作夥伴,在新系統開發上市之前並不給予合作夥伴兼容性技術上的支持,從而將可能的合作夥伴全部趕走,微軟公司不堪忍受,只能嘗試發展自己的系統,不久,windows95系統誕生,蘋果電腦的市場份額一落千丈,幾乎處於崩潰的邊緣。1997年8月,蘋果宣佈收購Next公司,喬布斯由此重新回到了蘋果,並開始重新執掌公司。1998年6月,蘋果公司推出了自己的傳奇產品iMac,由於樣式設計新穎潮流,很快這款產品銷售超過500萬台,公司經營業績走出困境,蘋果股價也大幅上升,在隨後蘋果連續不斷的推出多款新型個人電腦,並開發出隨身聽、個人筆記本電腦、平板電腦、平板手機,通過技術創新不斷完善推進革新,創造新的更新換代式的市場空間。公司經營從一段時期的困境而後成功走出困境,通過創新、開發新的產品,不斷的增加公司的市場空間,不斷的成長發展,成為了世界上最大的科技公司,股價的大幅上漲為投資公司的參與者帶來了超額的利潤回報。

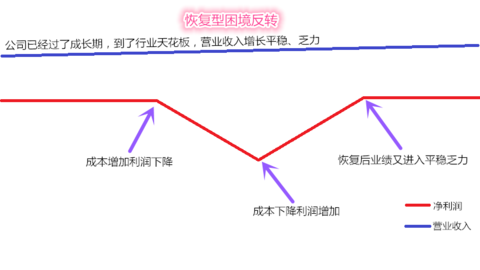

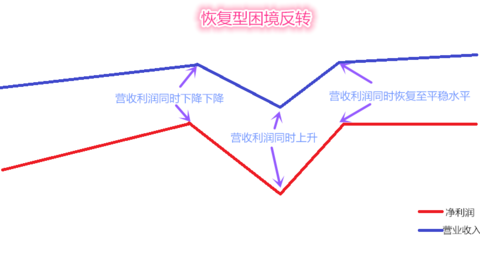

二、恢復型困境反轉

一些公司發展壯大,當到了一定成熟期程度後,公司的發展會遇到一定天花板,而要打破這個天花板就必須要有足夠的新市場、新業務才能開發出新天地,一些具有創新能力強小公司能夠成功轉型走上再次成長之路,而一些創新能力差、公司體量比較大的很難找到足夠的新天地來支撐現有的龐大體型並走上繼續成長之路。而這些不能繼續成長的公司,進入困境後有些能夠出現恢復型的走出困境,對於恢復型困境反轉公司我們一定要認真辨別,一定要在公司走出困境時賣出確保收益。所謂恢復型困境反轉,就是指不具備成長性的企業實現困境反轉。

比如航空股由於面對複雜的國內外經濟環境、高鐵的建設和航空市場飽的激烈競爭使公司業績持續下滑進入困境,受益國際油價大幅下跌,從而使航空公司成本降低,促使航空股業績大幅提升走出困境。但是我們需要注意的就是此類股受行業發展天花板限制,雖然行業未來還有緩慢增長趨勢,但是增長速度和空間有限,在此情況下大型航空公司很難走出困境後繼續成長,因為未來的需求空間有限,在此情況下公司要想快速成長幾率非常渺茫,我們可以參看現有航空公司的主營業務收入增長變化,可以清晰看到行業增長空間已經連續幾年乏力。所以最好的選擇便是在公司走出困境股價大幅上漲時賣出,再選擇別的公司。當然此類恢復型困境反轉股不止航空股,有不少公司存在這種情況。

成長型困境反轉股和恢復型困境反轉股的重要區別就是看公司是否具備持續的成長空間。行業空間和營業收入是利潤的來源,是判斷的要點。但是需要注意的是有些公司雖然短期也出現營業收入停止增長,但是公司通過開發「體量足夠支撐現有主營和市值規模」的新產品、新市場,從而使公司營業收入和利潤在較大的發展空間下持續成長,成為成長型困境反轉好股。

萬事萬物都是相互依存,相互論證的,由於某個人獲取的信息、對問題的理解不同,尤其散戶的信息不對稱,造成我們得到的信息總是滯後,而一些先知先覺的人總會提前做出判斷和動作,從而主動影響股價和被動影響股價走勢,我們可以通過技術分析股票走勢變化,結合我們對基本面的分析相互論證,從而提高成功率。建立一套完整的困境反轉模型離不開技術分析的佐證,所以困境反轉技術走勢分析我將在下一篇中進行單獨剖析。

2015年2月24日晚 作者:天道騎牛

系列【一】回顧分界線————————————————————————————————————

天道—尋找穿越牛熊的超額收益「困境反轉」完善篇【一】

一、前言

寶劍鋒從磨礪出,梅花香自苦寒來。在公司發展過程中由於不同因素往往時隔幾年就會出現一次困境,這種週期時常也出現在成長股裡。在公司進入困境缺乏效益時只有少數投資者可以保持理性,股價在缺乏效益的支撐下大幅下挫,人們不斷抱怨這個公司管理層無能、公司經營差、垃圾公司一文不值,股價開始失去理性的大幅下跌,有的跌幅達到80%。但隨著公司通過新產品開發、開發新的市場、行業好轉、不良資產剝離重組等一些列舉措,公司銷售和業績開始重新恢復增長,股價往往比公司在困境時大幅上漲很多。比一般股票漲得更多漲幅更快的超級強勢股往往來自於困境反轉,公司的暫時困境會導致股價出現一個令人沮喪的價格,這也就為未來我們超額的收益奠定了基礎,如果能在公司最困難時買進,並在公司走出困境時賣出往往能獲得非常驚人的超額收益!

這類股在反轉初期,由於長期大幅超跌股價處於底部,而業績又在向好的轉折點,因此此類股基本不受牛熊長期影響,股價走出獨立行情。

二、具備困境反轉的選股條件

1.業績低迷。公司要困境反轉那麼首要的就是公司要進入困境,某個因素導致公司經營業績越差越好,只要不會導致退市,困境越惡劣那麼反轉的力度越大。

2.管理層有強烈走出困境慾望。

3.營業收入增長。公司營業收入持續增長,或者曾經下降,但是由於公司某些戰略舉措從而讓營業增速開始持續增長。

4.新的利潤增長點。公司具有較強盈利能力的募投項目新產品開始投產,從而改變公司依靠老產品的盈利能力。

5.毛利率企穩。公司毛利率開始企穩,甚至出現回升跡象。

6.公司前期銷售費用計提大幅增長。這個需要細看原因,比如公司為新市場或者新產品做前期鋪墊。

7.公司進行業務調整戰略轉型。

8.公司業績下降幅度開始持續減緩。

9.公司低位推出股權激勵。

10.公司老總和高管大量增持公司股份。(有些公司在底部管理層減持,但是股價後期卻出現持續上漲,這個市場爾虞我詐互相勾結,你懂的。)

11.公司故意大量計提虧損。這種手法往往是一種財務手段,故意把以後的虧損提前計提,造成業績短期大幅下降,其背後往往是為了來年業績反轉做鋪墊,如果公司同時來年還有新的產品上市、新的募投項目完工以及其他新的利潤增長點,那麼這種手法目的就會比較容易判斷,但是一般投資者都會在低價被巨額短期虧損嚇著拋出,而不去仔細分析怎麼虧損的?是不是可持續虧損?

12.*公司股價開始不畏利空,抗拒下跌。 一般來說市場永遠有先知先覺的資金,不管他們有什麼渠道和利用什麼手段,在大多數人沒有發現的情況下他們會悄悄潛伏吸籌,股價上表現為抗拒下跌,開始不斷橫盤,並且有一個放量過程,往往這些也是能提高我們效率的跡象。

三、公司擺脫困境的判斷方法

一個公司要困境反轉那麼最終需要體現在業績上的增長反轉變化,促使業績反轉的辦法我把它分為兩類型8條款:1.主動擺脫困境型。2.被動擺脫困境型。

*主動選擇擺脫困境型:這種類型主要是管理層採取主動積極性的應對讓公司擺脫困境,主動型擺脫困境方面投資大師彼得林奇已經詳細的分為5條。

⑴削減成本。我個人覺得這個削減成本的持續性相對於開拓新的市場、新產品,持續性要相對弱一些,這些可以通過控制員工待遇、增加自動化減少用工數量、通過規模效應降低生產成本、減少銷售和廣告費用、優化原料進貨渠道和通過價格協議等等方式降低成本。

⑵提高售價。這個我們一定要仔細區分,有些公司提高售價不一定對公司長期發展有好處,比如一些經常性消費品和可替代的產品公司,雖然你的價格上去了,但是你喪失的是量和長期客戶。但在中國這種特殊消費文化下一些奢侈品和交際產品的強品牌公司,提價是很有好處。因為中國有錢人總是愛面子攀比和重視商務交際,這樣情況下之前高端白酒就應運而生。

⑶開拓新的市場。這個典型例子如$云南白藥(SZ000538)$ ,它從原來的醫藥市場,看到了功能牙膏市場的契機,確實它的牙膏產品在治療牙齦出血有很好效果,我長期使用效果很好,願意支付比其他牙膏產品更高的價格。

⑷在原來的市場上銷售更多的產品。這類公司有兩種,一個像$上海家化(SH600315)$ 一樣在原來日化的渠道上不斷增加其他適合消費需求的產品。另一種是像$格力電器(SZ000651)$ ,通過專業不斷擠佔原來市場上的份額。

⑸重振、關閉或者剝離虧損業務。這類公司在我國目前主要由收購、重組、轉型、資產注入、剝離為主,案例比較多。很多超級大牛股都是這樣來的,近期的中紡投資、丹甫股份、閩福發A、北生藥業等等等..........

*被動等待擺脫困境型:這一種公司不採取主動應對,而是由於市場週期性供需變化或某種事件爆發促使困境反轉。

⑴週期運行改變供需。此類像有色金屬、煤炭、能源等等由於經濟週期好轉從而使公司進入週期性困境反轉。(這類投資要注意價值陷阱,在公司走出困境時一定要賣。)

⑵行業減倉促使壟斷。比如像某某細分化工股由於行業污染導致一大批小型公司被迫關閉,從而促使市場供需改變,形成一定的壟斷,形成公司業績大幅提升。

⑶短期刺激造成需求突增。這個在08年時4萬億投資中工程機械板塊為代表的尤為突出。

四、結語

總體來說我比較喜歡小型主動選擇型擺脫困境這種公司,這種公司往往能夠獨立特行的更快速擺脫困境。同時主動型擺脫困境類型有部分未來還有較大成長性。但是被動型週期困境反轉和短期刺激困境反轉這類就需要公司走出困境後馬上賣出,不要過度貪婪造成被價值陷阱迷惑而坐過山車!大多時候投資者應該在公司走出困境反轉股價大漲時賣出,有的甚至會股價大幅上漲後業績還沒有反轉上來,因為有些反轉股由於市場一致強烈預期它會反轉,因此在真正翻轉之前就大幅上漲體現了反轉後的價值,所以這個時候選擇賣出也是比較明智的。

本文雖根據本人多年實踐經驗和向眾大師學習吸取而得,但是深感還有很多不足之處需要學習補充,不斷完善。歡迎眾友補充完善、批評指正,不勝感激。

華油能源(1251):業績反轉還很難判斷,PB跌到1倍

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1732|

華油能源(1251):業績反轉還很難判斷,PB跌到1倍 姓名:余小麗 1、哈里伯頓與貝克休斯合並對行業格局及公司的影響? 兩家合並對行業格局產生較大影響,形成更強的技術優勢和壟斷地位,公司與哈里伯頓已經合作了12年,公司也是哈里伯頓唯一一家全球性戰略合作夥伴。公司與哈里伯頓主要是在完井業務合作,該塊市場全球主要有兩家企業,分別為哈里伯頓和貝克休斯,兩家合並對華油較有利,因為華油以前的競爭對手是貝克休斯,從原先的競爭轉為合作。之前公司針對哈里伯頓完井工具提供解決方案,現在也開始針對貝克休斯提供解決方案。 2、2014年底公司有5億多的現金,凈現金2億多元,未來的用途及戰略規劃? 2015年公司會較謹慎,繼續輕資產模式,除了現有的必須完成的投資和已簽合同,無固定資產動作,後續也會加深與金融機構的合作。 3、2015年運營現金流預期? 2014年公司應收賬款增加了1個多億,2015年前兩個月回收了4、5億元人民幣,公司後續會加強應收款管理及成本控制,目標是2015年經營現金流至少做平。 4、在手訂單及期構成? 不包括中標未簽合同的訂單,公司目前的在手訂單為8億元人民幣,其中海外占比66%,中國占比34%,油藏占比40%,鉆井和完井分別占比30%,其中鉆井以修井為主,因此2015年收入預計70%跟油公司的生產相關。 5、長慶、鄂爾多斯等油田對環保需求越來越多?公司環保未來2年的產值? 環保未來具有較大潛力,公司2014年開始提供水基泥漿廢棄物處理,預計會在塔里木繼續擴大這塊的規模,四川油基、水基及國海油田等對環保都有較大需求,2015年環保占公司收入的比重不確定,但未來占比會很大。 6、中石油三次反腐,塔里木相關管理層被抓對公司的影響? 公司在塔里木十幾二十年了,已經經過多次管理層變更,公司會持續和塔里木加強溝通。 7、2015年收入及利潤預期? 公司從2014年4季度感覺到真正困難,預計2015年收入會下降,但處於可控範圍。 8、頁巖氣方面,中石化油服公司上市,是否導致行業競爭更激烈? 2014年頁巖氣行業發展未達到年初預期,能夠成功作業的公司不多,神華有作業,單純一兩個公司沒有意義,全部公司開始做才有意義,與神華的合作說明公司作業沒問題,已有了業績證明。 9、土庫曼斯坦年初貨幣貶值19%對公司影響? 公司一直在關註哈薩克斯坦和土庫曼斯坦的貨幣,公司預計2015年哈薩克斯坦貨幣不會貶值了,而在土庫曼斯坦公司的合同全是美元合同,匯率變動沒有影響。 10、2015年資本開支計劃? 2015年資本開支為2億元人民幣,其中與哈里博頓合資公司已經發生的投資占比50%,另外公司拿到了大型作業合同,裝備采購需要資本開支。 11、在行業低潮是是否考慮收購同行? 目前的行業處境比金融危機時更差,油價低位的時間超過公司預期,即使在金融危機時,公司業績也未出現下滑。公司策略有調整,遇到非常好的並購或者具有專門技術及特定客戶的,公司會考慮收購,公司一直和相關公司談收購,有些已經談得比較深入,但公司對價格不滿意。 12、未來2-3年的戰略? 經營策略上,油公司目前都比較困難,公司需要做好長期經營準備,2015年公司重點是保利潤,爭取實現盈利,在合同的選擇上,盈利低及虧損的合同公司都將放棄,控制整體的規模,降低資源的需求如資金的需求,整體來看,公司預計2015年收入同比會稍微降低,利潤率與2014年相當。 點評:目前行業處於較為困難時期,油價的反轉時間還很難判定,目前股價對應的pb為11倍,長期看較為吸引。 來源:國元證券 (註:文中觀點僅代表作者看法,僅供參考) |

Next Page