- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【研報】互聯網衝擊小貸行業迎來洗牌,融資風控能力強將勝出(1) 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/35780405T姐曰:2014年末,全球最大的P2P機構Lending Club登陸納斯達克,上市首日較發行價漲幅超20%;平安集團旗下陸金所也於2014年末獲得摩根大通等基金領投,估值達100億美元。層出不窮的互聯網金融機構在推陳出新,同時也為傳統的線下小貸行業帶來深層次的沖擊。14年泉州匯鑫和佐力科創相繼登陸、申請掛牌港交所。15年,這個行業會何去何從?互聯網是否會顛覆格局,重新洗牌?且看首募錢厚帶來的深度行業研報。

1. 互聯網沖擊,2015年小貸行業可能迎來洗牌

1.1 新增貸款規模首次出現大幅度放緩

小額貸款行業從2005年開始試點,2008年在人民銀行和銀監會發布的《關於小額貸款公司試點的指導意見》的規範下,經歷了快速擴張,截至2014年9月末,貸款余額達到9079億元。

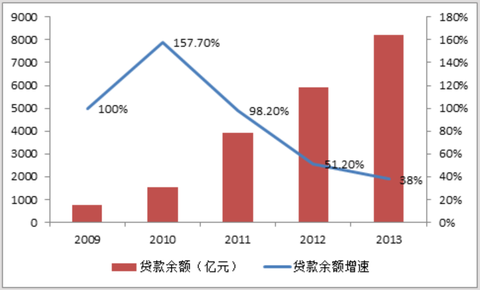

但是,小貸行業增速有所放緩。2009年到2012年貸款余額增速分別為100%、157.7%、98.2%和51.2%,2013年增速下滑到38%。歐睿信息咨詢公司(Euromonitor International)預計,未來小貸行業貸款余額增速將進一步下降,2014年-2018年,貸款余額年平均增速將回落至23%的水平。

以貸款余額最大的江蘇省為例,央行數據顯示,截至2014年3月末、6月末和9月末,江蘇小貸公司貸款余額分別為1158.05億元、1147.66億元和 1144.18億元,呈下滑趨勢。

圖示:2013 年貸款余額增速回落至 38%

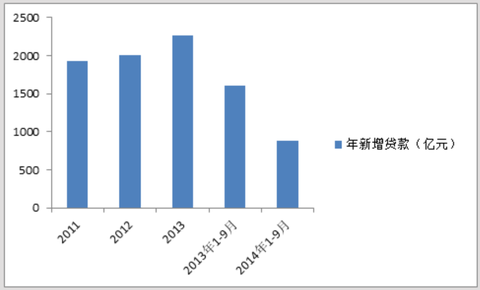

從新增貸款來看,2014年1-9月,國內8591家小額貸款公司的新增貸款只有890億元,與去年同期1610億元的規模相比,降幅接近50%。這也是自小貸公司試點以來,新增貸款規模首次出現如此大幅度的放緩。

圖示:2014 年前三季度新增貸款比去年同期下降近一半

1.2 小貸公司數量增長放緩

從2008年開始,隨著上市公司、其他法人以及自然人等各路資本的瘋狂進入,小額貸款公司的數量出現了迅速的增長,但2014年上半年增長明顯放緩。截止2014年6月末,小額貸款公司數量為8394家,與2013年末相比僅增加了555家。

圖示:2014年上半年小貸公司數量增長放緩

1.3 內憂外患,內有後續資金來源不足的制約,外有P2P網貸擠壓,小貸行業洗牌在即

2013年至2014年年初,全國已有72家小貸公司退出市場。這其中有因融資困難、無款可放而主動要求退出的,亦有因經營不善、不良率高、陷入財務困境而被迫退出的。在小額貸款牌照存在一定價值的背景下,仍出現一批主動退市的小貸公司,可見行業洗牌已逐步凸顯。

小貸行業虧損公司的比例逐步提高:13年底為9%,2014年2月底增加至16.1%,2014年9月底增加至近20%。小貸公司虧損的主要原因在於風控能力差,資產質量較差,出現壞賬比例提高。

業務規模縮減、盈利能力下降、小貸公司主動或被動退市,顯示行業高增速已過,行業可能於2015年迎來洗牌。

行業出現洗牌,內因主要在於缺乏後續資金支持,外因在於銀行小微業務的拓展、互聯網金融的發展等導致競爭壓力的加劇。

1.3.1 銀行收緊對小貸公司的貸款,後續資金來源不足

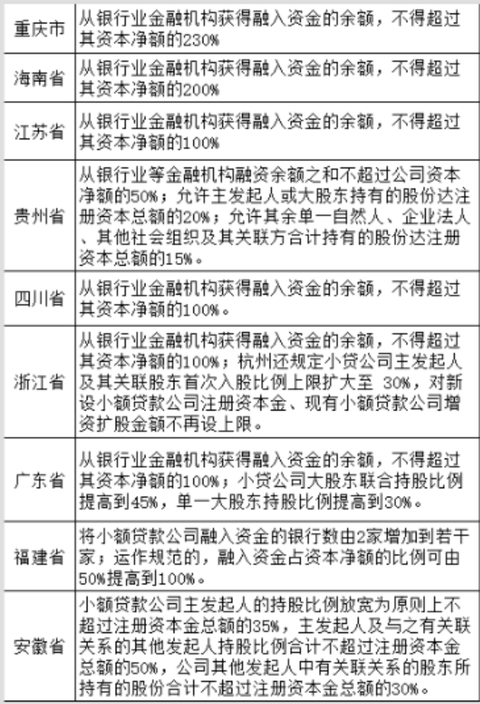

後續資金來源不足,有政策限制的因素。銀監會和中國人民銀行2008年聯合發布的《關於小額貸款公司試點的指導意見》中規定,小額貸款公司從銀行業金融機構獲得融入資金的余額,不得超過其資本凈額的50%;單一自然人、企業法人、其他社會組織及其關聯方持有的股份,不得超過小額貸款公司註冊資本總額的10%。自有資金和銀行貸款是小貸公司主要的資金來源,這兩項政策規定使小貸公司面臨後續發展的資金瓶頸。

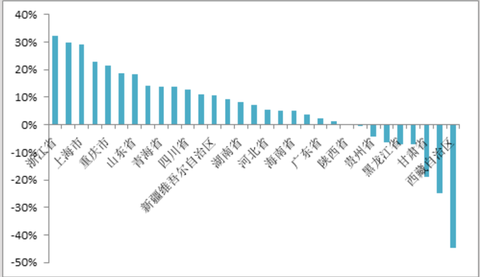

後續資金來源不足,更重要的因素在於銀行貸款收緊。盡管《指導意見》有嚴格的規定,一些省份為鼓勵小貸公司發展,對當地小貸公司從銀行能夠獲得融資的比例進行適當放寬。但是,小貸公司的融資杠桿依然較低。以2014年6月底的數據測算,融入資金/實收資本的比例僅有12%,遠低於50%的杠桿限制;而以2012年年底的數據測算,該比例為15%,顯示外部獲取資金的比例趨於下降。從區域來看,該比例最高的浙江省也只有32%。

圖示:部分省市對小貸公司融入資金比例的新規

圖示:各省市融入資金/實收資本的比例,浙江省以 32%排名第一

1.3.2 13年P2P網貸總貸款余額1036億元,是2013年的3.87倍,搶占小貸公司的市場份額

P2P網貸行業憑借互聯網在低成本用戶獲取和大數據挖掘上的優勢,經歷5年的發展,進入了爆發式增長的階段。

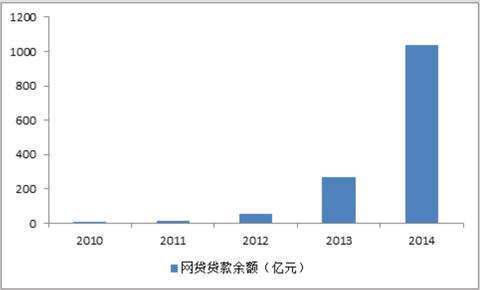

2014年,P2P網貸行業總體貸款余額達1036億元,是2013年的3.87倍。網貸貸款余額在5億以上的平臺達36家,占全國的58.82%。

圖示: 2014年P2P網貸行業總體貸款余額是2013年的3.87倍

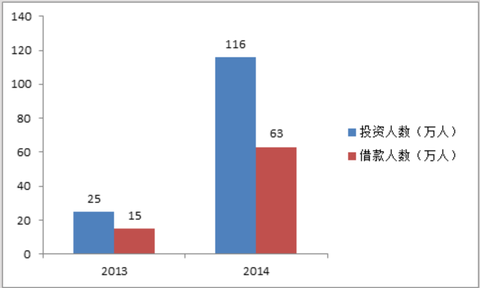

2014年網貸行業投資人數與借款人數分別達116萬人和63萬人,較2013年分別增加364%和320%,互聯網的用戶聚集能力逐步凸顯。

圖示:P2P網貸平臺聚集用戶的能力逐步提升

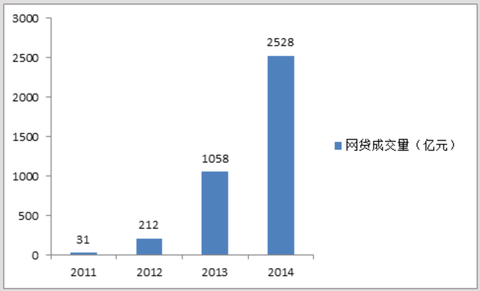

2014年網貸行業累計成交量達2528億元,是2013年的2.39倍,成交量的月均增速高達10.99%。

圖示:2014年網貸行業累計成交量是2013年的2.39倍

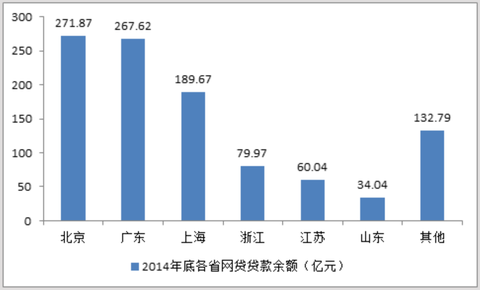

目前,網貸行業區域發展不平衡。貸款余額前六位為北京、廣東、上海、浙江、江蘇、山東,累計貸款余額達903.21億元,占全國的87.18%。未來互聯網在渠道上的進一步滲透,將對小貸行業造成更明顯的沖擊。

圖示:未來網貸行業在渠道的滲透將對小貸行業造成更明顯沖擊

1.3.3 小貸行業趨勢:行業洗牌,擁有強融資能力和強風控能力的公司將勝出

我們認為,未來小貸行業將迎來行業洗牌,市場集中度提高,擁有強融資能力和強風控能力的公司將成為行業的勝者。

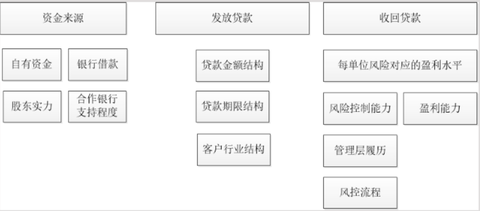

小貸公司的業務系統相對簡單,主要包括資金投入——發放貸款——收回貸款三個環節。

資金來源是小貸公司後續發展的驅動力。小貸公司的資金來源主要是自有資金和銀行借款,因此較強的股東實力和合作銀行較高的支持程度將有助於公司的持續成長。

風險控制能力是公司資產質量及盈利穩定的保證。風險控制能力與管理層的履歷、性格以及管理層制定的風控流程密切相關,體現在不良貸款率、逾期貸款率、盈利風險比等指標上。

圖示:融資能力和風控能力是小貸行業的核心競爭力

下篇:泉州匯鑫業務分析

PermaLink: https://articles.zkiz.com/?id=129081

Next Page