- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

大家期待中的牛市是怎麼樣的?——重申「無牛市」的觀點 價值at風險

來源: http://xueqiu.com/9769652619/33627901這周以來我一直在減倉,雖然現在仍有50%不到的倉位,但在一個就是滿倉都是錯誤的市場中,我這點倉位顯然是“大空頭”的代表了。連鐵桿粉絲都認為我太保守了,更別說大把的人看我笑話要我認錯的。其實錯不錯其實又有什麽關系呢?從7月底行情啟動算的話,我仍是跑贏滬深300的(滬深300上漲43%,上證41%,深證38%,中小板24%,創業板24%)。而從11月藍籌股行情開始算,滬深300上漲30%+,我因為這周過早的減倉而不是滿倉甚至放杠桿,導致收益只有20%(如果不減倉的話我的持倉應該能追上滬深300),雖然沒跑贏指數,但這個收益跑贏多數人還是無壓力的(比較了一下雪球組合,業績可以超過90%的人)。我覺得根本沒什麽好後悔。

撇開收益,我倒是很想問大家一個問題:大家期待中的牛市到底是怎麽樣的呢?

很人多的觀點是:A股將會出現一輪長牛行情,指數上5000,甚至破8000都是可能的。我不想反駁,我盡力的給這個邏輯尋找理由。

1.在只有政治需要和資金推動而沒有基本面支撐的情況下,牛市可以有嗎?

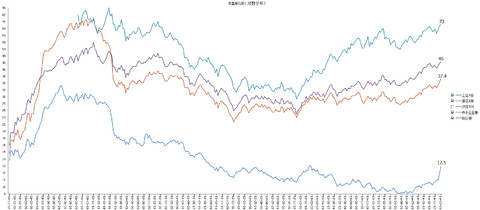

先來比較一下之前兩次有基本面支撐外加政治需要+大放水的牛市。為什麽說09年和10年是有基本面支撐的?09年自然不必說,基本面的情況是企業經過08年大熊市,估值已經較低,同時在4萬億大投資的預期下,開始了一輪以投資拉動經濟的大牛市。而10年的“牛市”仍然依靠投資為主(地產帶動的基建、煤飛色舞的行情),同時加上出口的放量(2010年匯改完成後人民幣升值之路開始),10年7月-11月這一波牛市中上證漲了38%,深證漲了48%,和現在幅度差不多。

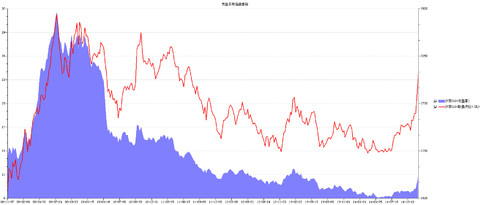

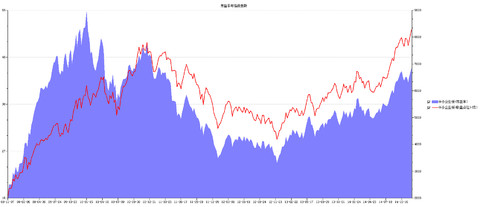

註意下面的圖,2010年11月份的行情中滬深300幾乎回到了09年的高點,但市盈率卻出現大背離,在股價大漲的情況下依然保持低位,這說明2010年企業的盈利狀況相比09年已經大幅好轉,這也足以說明支撐2010年行情的主要因素就是企業基本面的改善。

當然對於中小企業也是一樣的,只是中小企業的盈利改善相對於指數的上漲沒那麽明顯,所以市盈率2010年相比09年並沒有下降多少。另外,很多成長股投資者都高喊市盈率高時應該買入,市盈率最低時應該賣給價值投資者,這顯然是偏見。看圖便可知,除了在09-10年少部分時間里中小企業勉強符合這個規律外,其他多數時候股票的上漲只是依靠估值的提升,而並非業績的驅動(這一點和國外成熟市場完全不同,這條規律在中國暫時是無效的)。

對比一下09或10年的經濟基本面情況,現在基本面好轉的邏輯在哪里呢?現實總是殘酷的:人口紅利消失的同時新經濟轉型尚未成型,舊經濟卻在大幅衰退。出口、投資、消費三駕馬車全面崩潰,民企生存/融資困難,國企/地方政府負債累累。特別是投資和消費暫時無藥可救,改革又遠水救不了近火(國企/國資和土改是最重要的兩張牌,如果能成,我黨還能續命十年。但事實上,國資改革第一輪基本宣告失敗,阻力太大了),所以李博士扛不住降息了,馬歇爾計劃、一路一帶、高鐵輸出等提出來了,意味著人民幣貶值窗口已經打開,下一步就是靠出口拉gdp了,現在只能依賴出口,所以人民幣不得不貶值(降息)。

看看日韓 、臺灣等過去的發展中國家走過的路,他們的經濟都經歷了從高增速切換到低增速,最終成功跨過中等收入陷阱成為發達國家,但在轉型期,他們GDP的增速是多少?別說低於5%,甚至1%都是正常的。

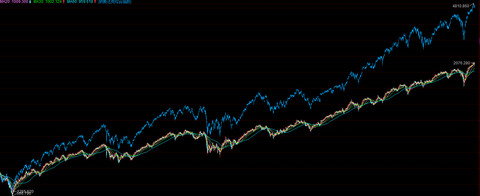

再看估值,剔除少部分低估的大藍籌(動態的看不一定低估)後,我們A股平均市盈率大概在40-45倍附近(以深證綜指的PE推測)。而美股在牛了N年後的估值是:納斯達克綜合的平均市盈率為27倍,標普500為20倍。就這市盈率外資投行還頻頻喊出市盈率接近歷史頂峰,牛市到頭了這樣的話。果然只有在萬惡的美帝資本主義市場才會出現這樣的情況

2.退一步說,即便是在資金大幅(4萬億)入場、國家救市政治訴求、創業板IPO開閘、企業盈利大幅改善的情況下,09年和10年的兩撥行情也都是短命鬼行情。為什麽大家就認為這次會不一樣了?

看來大家都有一個“中國夢”:我們的經濟不著陸,在7%的高速增長中完成經濟結構轉型,基本面也會在明年瞬間好轉,主要的措施可能有:新一輪的10萬億投資,繼續加大房地產炒作(考慮邊際效應遞減,10萬億可能都不夠);然後加入GTO貿易組織(The Galaxy Trade Organization),重振出口;最後通過拉升股市來養肥領導的小蜜,消費自然提升。老天都被感動的哭了

3.再退一步,就當我上面對基本面和估值的分析都是屁話,就假設中國夢真的實現了,牛市真的來了(經濟在明年或後年突然爆發,或“我黨萬歲”打破各種常識,人造牛市成功),但那又怎麽樣呢?

今年股市是牛逼了,但明年呢,後年呢?大多數的人也應該都明白,這輪巨量杠桿造就的牛市一旦結束必定是哀鴻遍野。但只要今天賺錢了,誰會TMD在乎明天怎麽樣呢,後天會不會死。中國人最喜歡的一句話就是“一萬年太久,我們只爭朝夕”。反正90%的人都認為自己不會是最後接盤的人,總會有傻子來接盤的。

再看看萬惡的資本主義美帝的股市,什麽長期回報、基本面、估值等這些就不說了,就說09年開始至今的牛市,出現過我們這樣的藍籌股放量暴漲逼空的行情嗎?或者說他們需要這種人造逼空的短命行情嗎? 真正的牛市,怎麽看都是氣定神閑、波瀾不驚的。

所以,我真的很想問大家一個問題:你們期待的牛市到底是怎麽樣的牛市?是一個政策主導的暴漲暴跌的短命牛市呢?還是一個在健康的市場/國家體制下,企業估值合理、治理優秀、基本面向好的長期積極向上的牛市呢?

反正不管你們是怎麽樣想的,我再次申明:未來幾年不僅沒有牛市,更會出現一輪個股大熊市。當然這一輪上漲的邏輯是可以理解的,國家需要中小創業板和次新股的牛市來推行註冊制,國家需要大藍籌國企的上漲來開始國有股減持(股權激勵)之路。

只是,不管市場上漲的邏輯是多麽牛逼,我始終選擇做一個傻逼,嚴格遵循自己的投資體系,該減倉時減倉,該加倉時加倉。當然現在有很多人滿倉甚至杠桿(比如券商股)創造了極高的短期收益,同時也在嘲笑著我這個“踏空”的人。我真的無所謂,你們超過就超過吧,畢竟對我來說,我不求朝夕美好,只求天長地久,我相信且希望自己久而久之的做一個傻子並活下去,這我來說已經足夠滿足了。

PermaLink: https://articles.zkiz.com/?id=122016

Next Page