- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

6124七年後的7點經驗與教訓 張翼軫

來源: http://xueqiu.com/3559889031/322530572007年10月16日,許多老股民一輩子都恐難忘卻的日子。那一天,上證指數最高見6124.04點,造就了那波全民瘋狂大牛市中迄今再未重演的輝煌。

七年間,上證指數有過許多次反彈,每一次都讓股民的心中癢癢的,但是每一次反彈最終只是反彈,七年之癢終未等到新高的酣暢大笑。昨日,上證指數報收2373.67點,僅為最高點的38.76%。

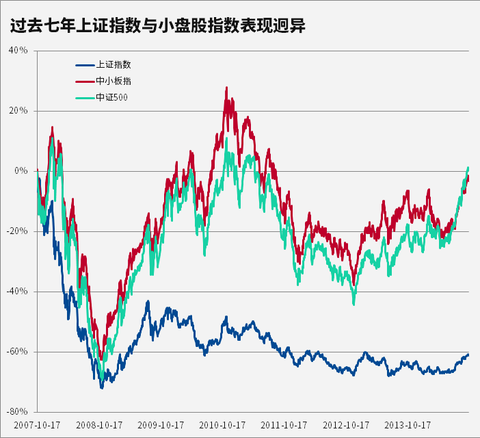

回首七年,如果你認為這是不堪回首的漫漫熊路,那麽你錯了;如果我說這是新高不斷的新牛市,那麽我錯了。事實上,這七年的A股,是罕見的牛熊混雜市,一邊是大藍籌的萎靡,一邊是中小盤的新高不斷,這樣的市場更讓投資難度大大增加。

七年了,有的人依然還深套股市之中,但有的人早已再次出發享受股市的甜美收益?以下七點經驗和教訓,與諸位分享的:

看上證指數是靠不住的

這幾年,許多老股民與股市漸行漸遠,不是空倉就是賬戶休眠不再交易。為什麽不炒股了?許多股民覺得上證指數每年就是小漲小跌一路向下賺錢太難。的確,如果只看上證指數,的確是這番光景。

但是,上證指數並非股市的全部。事實上,上證指數雖然是A股最著名的指數,但卻並不完全“靠譜”,過於側重超級大盤股表現的原則,使其在反應A股整體表現上極為失真,無法反應出中小盤股近些年的熱鬧。如果你看著上證指數,那麽這7年A股可謂是一路向下,即使是2009年的大反彈最高也不過3478點,反彈過半都算不上。但事實上,這幾年中小盤股是如此熱鬧,中小板指數早在2010年就突破2007年的高點創出了新高,而創業板指數更是去年今年一路新高。如果你有關註這幾個指數,是斷然不會認為A股沒勁沒賺頭的,也許也就不會錯過近年波瀾壯闊的小盤股行情了。

小貼士:A股表現到底如何,代表權重股表現的中證100指數和代表中小盤股的中證500指數一定要對照著看,這才能全面了解市場整體的大趨勢,上證指數走勢真的不用太當真。

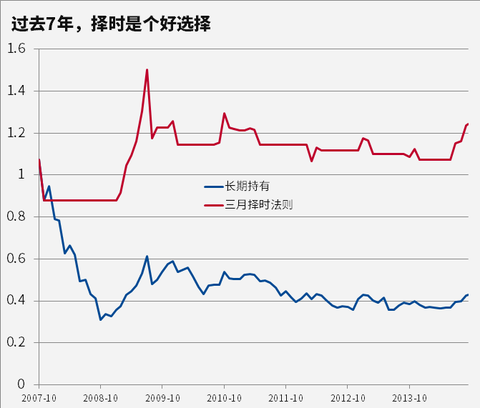

長期持有不是炒股的唯一選擇

曾幾何時,“長期持有”和“價值投資”在許多基金公司的宣傳中成了投資的不二法門。然而這七年A股尤其是大盤股的走勢卻充分證明,機械的長期持有未必是好選擇,至少對普通投資者是巨大的煎熬。

事實上,即使是當年鼓吹長期持有的基金公司們,也早已背棄了上述理念,紛紛推出了基於各類技術指標的智慧投資,高拋低吸不亦樂乎。

是的,買股票未必要長期持有,我們不妨在下跌中空倉上漲時持股,如此“擇時”的滑頭反而或許有更好的效果。

小貼士:擇時未必很難。最簡單,每月末看下上證指數與3個月前是漲是跌,上漲則下月繼續持股,下跌則空倉,如此簡單的法則從2007年10月迄今,累計收益23.5%,而同期上證指數的跌幅卻高達57.5%。

買股不是一錘子買賣,別忘了定投

七年里,有不少投資者對股市不離不棄,並且成功解套,而定投則是他們的利器。

定投,也就是固定周期(比如按月)進行固定投資,這樣的操作一方面可以讓你避免買在高位的煩惱,而是能夠均衡入市;另一方面讓你在股市低位時能夠多積累倉位,一旦反彈就更容易解套。

比如你在2007年10月開始定投上證指數,雖然一路買下來驚心動魄,但是迄今的平均成本是2486點,相比昨日收盤不過微套4.4%,比起指數本身60%以上的跌幅可以好太多了。

小貼士:如果是基民,定投最是容易不過,一般設定完就可以每月甚至每周自己扣款。不過,股民定時手動買入股票或ETF,其實也是一種定投。

基金代勞有價值

許多股民愛親力親為炒股,不過結果卻未必美妙。

主動型股票基金作為專業理財工具,雖然頗多爭議,但相比還沒掌握賺錢技術的普通股民還是靠譜不少的。

以運作超過7年的100只股票型基金為例,這期間平均跌幅為23.13%,即使是最差的那只跌幅也不過是50%,比起上證指數跌去6成還是好不少的。

小貼士:如果你炒股老不賺錢但又不甘心,不妨把資金大頭交給優秀的基金去操作,留一小部分資金在股海中磨練技術。

股票之外債券很美

7年之間,如果你堅守股市,要麽必須轉戰小盤股要麽就得高拋低吸,否則賺錢不容易。但是與此同時,如果你買的是債券而不是股票,那又是另一番境況了。

以最簡單的公司債指數來看,七年間上漲了12.54%,雖然不多但也是正收益,比起買股票套牢可是要好多了。更何況,如果你買的是債券基金,那麽收益更為可觀。這7年間,不少債券基金的累計回報在40%到50%之間。

小貼士:這年頭,講究資產配置,股票債券走勢往往相反,持股之余買點債券,可以大幅降低投資的風險,是現代的投資之道。

小眾投資產品有寶藏

相比股票和開放式基金,十幾年前誕生的封閉式基金往往乏人關註。然而,這些封閉式基金卻堪稱過去7年中最可貴的投資對象。

由於市場冷對,這些封基一度高折價空間,1元凈值的基金股市只賣6毛甚至5毛,這為他們的收益提供了上佳的安全墊。

以目前仍在交易的9只封閉式基金,雖然7年間僅1只基金凈值上漲,其余8只則是從下跌7%到29%不等。然而,由於這七年封基折價大幅縮窄,所以投資者買入封閉式基金後的市價卻並未虧損,9只封基中最差的上漲11.85%,最好的則上漲了68.61%。

小貼士:股票賬號不僅可以用來炒股。封閉式基金作為小眾產品越來越少,目前每年能為投資提供6-7%的安全墊。

政策動向不可不關註

老股民都知道,中國A股是政策市,宏觀動向不可忽視。而這七年的行情,再次證明了這一點。

為什麽2009年A股大反彈,顯然宏觀層面“四萬億”功不可沒;為什麽這兩年中小盤股大肆走強,這與“調結構”的頂層設計同樣關系密切。別的不說,今年類似軍工、房地產、信息安全這些表現搶眼的行業,聰明的策略分析師早在年初就已經做出判斷了——而依據則是年初公布的2014年政府工作報告。

小貼士:炒股不能忽視“改革紅利”,平日新政策中的行業良機一定要多多關註,早布局並且長線布局。

原始鏈接:http://seekingbeta.net/blog/html/y2014/1902.html …

PermaLink: https://articles.zkiz.com/?id=115342

Next Page