- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

“新常態”到“金十條”,開工已無回頭箭

來源: http://xueqiu.com/3940429450/308916807月23日,國務院召開常務會議,部署多措並舉緩解企業融資成本高問題。

8月14日,一則名為《國務院辦公廳關於多措並舉著力緩解企業融資成本高問題的指導意見》出現在中國政府網。有細心的投資者發現,《指導意見》成文的時間是8月5日。為何8月5日下文,14日才出現在政府官網上呢?

很快,一則新聞給出了答案:“8月15日上午,中國人民銀行、銀監會、證監會、保監會以及外管局聯合舉行媒體吹風會。”吹風會主旨恰好就是降低實體經濟融資成本。

原來,這十天是留給一行三會做準備的時間。又是常務會議,又是國辦發文落實責任,又是一行三會聯合新聞發布,哪怕再遲鈍的人,應該也能嗅出背後的鄭重其事不同尋常。這一次,管理層是真的下決心要將實體經濟融資成本給降下去。

說到這里,一定會有懂行的出來質疑,早在2012年12月的中央經濟工作會議上,政治局就明確提出“切實降低實體經濟發展的融資成本。”結果2013年實體資金價格系統性提升,光錢荒就鬧了兩輪。你憑啥說這一次,結果會不一樣?

原因很簡單,因為“新常態”=進入7.5%增速通道!

什麽叫通道我想大家都明白,2014年開始明確7.5%,你總不可能2015年就不保了吧,向前看至少至少2-3年,也就是說,大概率來講明後兩年的任務都會錨定在7.5左右。這時候,一個麻煩就浮現出來了, 想實現7.5增速,殊為不易。

按照過去這些年的經驗數據,7.5左右增速,大致需要對應19.3%的投資增速。考慮到服務業在起來,我們抹掉零頭往下做點安全墊資,投資增速至少需要18%左右吧。上半年固定資產投資增速大約在17-18%之間,對應信貸余額同比增速14%左右,增量規模大約5.8萬億。

當我們列舉以上枯燥數據的時候,估計絕大多數投資者應該已經看到了癥結:錢!

7.5%左右的增速通道,想實現目標就必須加杠桿,也就是借錢。盛松成曾經做過一個測算,哪怕按照7%增速,連續幹三年的話,14、15和16三年,對應固定資產投資所需的新增貸款將高達24.5萬億。到2013年底,非居民貸款余額大約占比三分之二強,也就是52萬億。這意味著,政府和企業的貸款余額將增加近50%!

很有可能,無論盛松成的推算,還是我的補充,都有不足和值得商榷的地方,但是7.5%增速通道的潛在要求則是明白無誤而且明確無誤的:必須再加一輪杠桿。

而說到加杠桿的攻堅戰,就絕對缺不了三大主力:

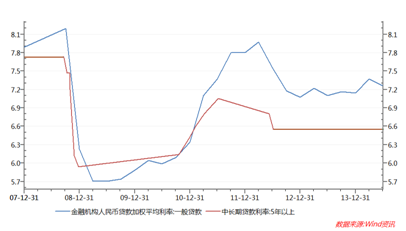

第一大主力,住戶部門,對應著房地產固定資產投資,占總固定資產投資比例近1/4。住戶部門是怎麽加杠桿的呢?兩個字,房子。2009年到2013年,房地產固定資產投資維持了年均20%的增速,總投資額30萬億。投資資金來源的大頭是銷售回款,老百姓買房金額25萬億,住戶部門貸款14萬億,其中毛估估超過7萬億為住房按揭貸款。央行發布的季度人民幣加權貸款利率顯示,從2012年3季度開始,個人住房貸款的加權平均利率就一直在往上走,從6.2%上升至6.9%。

你要讓住戶部門加杠桿,房地產市場就必須起來。光解禁限購,分量還不足,很多地方放松限購後,脈沖式放量一把,很快銷量又沈寂下去。需要進一步放松限貸,甚至,更進一步的話,需要降低貸款利率和首付成數。

第二大主力,制造業,對應著制造業固定資產投資,占總固定資產投資比例近1/3。制造業都是獨立經營運作的實體,行為遵循最基本的商業原則:有利則為之,無利則避之。什麽情況下加杠桿呢?很簡單,要麽你的投資回報率起來,要麽你的資金成本降下來。投資回報率起來談何容易,至少對於政府而言,想把整個制造業的回報率打起來,付出的代價與收獲不成正比。相比而言。降低制造業的實際融資成本就是可行而且容易的出路。(順便說一下,ROIC數據已經持續十個季度低於企業實際融資成本,所以制造業固定資產投資一路下行)

第三大主力,中國政府,對應著基建投資,占總固定資產投資比例近1/4。政府投資以講政治為主,但是你再牛的人也做不到把自己拎起來,所以得面對現實:地方政府債務負擔過重。最近一次全國審計數據顯示,2014年地方政府需要償還債務本金為2.4萬億,咋一看,似乎問題不大。 只不過,天下事最怕認真二字。因為,魔鬼和天使一樣,喜歡呆在細節里。

2.4萬億是建立在2013年下半年不借新還舊而且沒有新增債務基礎上算出來的還債壓力。從2010年至今,地方政府啥時候真正控制過債務規模增長?兩個字“沒有”,四個字“從來沒有”!從10.7萬億擴張到18萬億,也不過短短3年時間而已。

OK,哪怕我們相信地方政府忽然轉了性,學會了控制債務增長。也就是說,2014年年初和2013年年中的債務規模一樣大。那麽,只要債務規模不下降,兩個時點向後看一年的還債壓力就一樣大。有多大呢?大約6萬億!請註意,這還沒包括利息。算上利息,至少也是7-8萬億的債務滾動壓力。

你看,如此龐大的債務壓力,你讓中國政府怎麽大規模加杠桿呢?

出路就在兩個地方,第一是降低債務利率。第二是想辦法給錢,錢從哪里來呢?國開行。2014年,國開行掛牌成立了一個住房金融事業部,法定職責寫著負責解決各地棚改以及基礎設施建設所需資金。如果不出意外的話,這個必將未來名震江湖的部門,一定會在中國金融史上留下濃墨重彩的一筆。至於最終是毀譽參半,還是贊譽有加,姑且讓我們拭目以待。

邏輯推演至此,我們可以信心滿滿地認為:這一次,是真的必須講實體經濟融資成本降下來。因為,事關“新常態”成敗,開工已無回頭箭。

接下來,我們做第二件事:金十條可以信賴麽?如同所有的將軍出征前,都會問自己的那樣:我們可以得勝回朝麽?

回答這個問題的前,我們必須先做一件基礎性工作:想明白資金價格為何高企。

中國實體經濟融資成本主要由兩塊構成:基準利率+利率浮動。基準這塊由央行來定,浮動這塊由市場來定。2013年以來,一直到2014年1季度為止,基本上市場決定的這塊一直在往上走。今年2季度的下行,則必須感謝各種“定向寬松”。

所以呢,實體經濟融資成本取決於兩大塊:一個是利率基準,還有一個就是市場主體選擇。

我們大致可以歸攏一下,按照威力大小將降低實體經濟融資成本的措施排個序:

第一梯隊:直接降息或者定向降息;

第二梯隊:增加供給,比如保持貨幣信貸總量合理適度增長,比如說大力發展直接融資,尤其是不用還錢的股權融資。增加貨幣信貸總量增長的效果斐然,今年2季度,加權平均貸款利率第一次顯著回落,年初以來大規模的定向貨幣釋放導致無風險利率持續回落功不可沒(各種定向,加起來,近2萬億)。向前看,如果股權融資這塊能夠大規模起來,相信資金價格還將進一步回落。

第三梯隊:針對銀行,敲打撫慰並舉。銀行間資金寬松是不夠的,你得讓銀行改變惜貸行為,把錢真正投入到實體經濟中去。比如抑制金融機構籌資成本不合理上升,比如縮短企業融資鏈條,比如清理不合理金融服務收費,比如提高貸款審批和發放效率,比如完善銀行考核體系,比如發揮保險、擔保的功能。這些措施,都只是治標而非治本。商業銀行之所以惜貸,不是因為他們天生和錢過不去(商業銀行的盈利模式擺在那里,主要盈利來源於息差,不放貸,喝西北風麽?)。而是他們在賺錢的同時,還要考慮一個風險問題。風險來源實體經濟,這是一個不爭的事實,短期改變不了。唯一的辦法,是正視並轉移風險。AMC是這個路子(國家成立機構從銀行買不良資產,分擔風險),十萬億理財產品拆解資產池單發是這個路子(資產池是銀行一家背風險,單發則至少是銀行老百姓一起扛),大力推進信貸資產證券化(風險從銀行轉到投資者身上,參見兩房發行的MBS)也是這個路子。

幾乎可以確定,未來一個時間段,哪怕利率基準維持不變,實際融資成本也一定會降下來。但是,考慮到金十條提了很多東西,涵蓋第二和第三梯隊,唯獨沒有提第一梯隊的內容。而光靠已經提及的十條措施,融資成本能降多少,幅度夠不夠?

個人看法:很可能,是不夠的。

我們來算一筆賬,以加杠桿的三大主力之一制造業部門為例,假設管理層創造了奇跡,光靠金十條讓加權平均貸款降到了利率基準線,也就是6.5%左右。非金融企業ROIC才5%出頭,就是跳著夠,也夠不著啊。除非你能把實際融資成本降到5%左右,制造業才會有足夠動力去加杠桿,而非去杠桿。當然,考慮到你把實體經濟融資成本往下降的時候,經濟需求可能會起來,企業經營狀況會改善,你不用加權平均貸款利率降到那麽低,加杠桿就會變得可能。

至此,我們已經大致可以提出未來加權平均貸款利率的兩階段走勢:

第一階段,金十條發揮作用,融資成本逐漸下降,空間不超過50-60BP;

第二階段,利率基準成為進一步降低成本的最大障礙,央行宣布降息或者定向降息;

融資成本降低對資本市場的影響已經在《目標,上證2450!--基於企業盈利的判斷》說的很清楚,這里不再羅嗦。本文主要提示行業機會,利率敏感型的非金融行業將顯著受益,包括不限於:

地產、建築裝飾、鋼鐵、有色、國防軍工、公用事業、家用電器

看到這些行業,大家覺得眼熟麽?是不是恰好過去兩個月里,漲幅最兇猛(沒敢下手的,天天看盤面,感覺大概率是胸悶而非兇猛吧)那幾個?

特別提示:公眾微信號“huataicelue”

分析師徐彪所有成熟或者不成熟思想的統一發布平臺:公眾微信!(微信號:fenxishixubiao)

所謂思考,更多是把個人怎麽想的過程記錄下來,供大家參考。邏輯推演、數據支持不嚴密之處,見諒之余歡迎來信探討。謝謝!

PermaLink: https://articles.zkiz.com/?id=109161

Next Page