- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

不真實的不良貸款率

http://magazine.caixin.com/2012-11-09/100458362.html在看完2012年第41期《新世紀》週刊的「中國式次貸」後,感慨良多。

一是這一趟城投債再次放行,很大程度上是因為政府希望以基建投資刺激經濟的動力未變,但不論是貸款還是發債,地方政府負債上升的現實都無法改變。在經濟增速放慢的背景下,前兩年控制地方政府負債擴張的努力又付諸東流。

二是買這一輪城投債的人看重的並非項目是否可行,而是著眼於政府的隱性擔保。這不能說他們不理性,因為在企業資金鏈吃緊時,地方政府往往都會出手相助。這番「好心」的結果,是銀行公佈的不良貸款比例低估了真實情況。

先談第一個問題。在今年初,中央政府破天荒地把8%的經濟增長目標從神壇上拉下來,定在了7.5%,這是個值得嘉許的決定。同時,在去年雖然對地方融資平台貸款有所展期,但至少總量維持不變。

理論上,從今年初到現在,縱使經濟有所下滑,但就業情況還不算差(這跟中國勞動力開始短缺有著密切關係)。這種情況下,政府理應對經濟增長下滑有較大的忍耐力。但從年中開始,隨著基建項目的加速審批以及城投債的放行,看來政府又開始把穩增長定調為主要的工作目標。這種經濟政策的反覆,在眼下的政治敏感期可以理解。但我們殷切期望在新一屆領導班子上任後,能清楚瞭解到中國經濟的結構性問題已十分嚴重,應把結構調整作為未來幾年的經濟工作重點。

第二個問題,關乎銀行不良貸款率的真實性,更值得關注。縱使經濟增長在2010年後逐步減慢,中國銀行業的不良貸款率仍不斷下降,達到令人難以置信的低水平,這可能並不反映真實情況,因為究竟有多少貸款處於只能還息而不能償還本金的窘境,是未知數。

但無疑,地方融資平台貸款在還款上面臨很大壓力。根據國家審計局的報告,去年底地方政府貸款約有兩萬多億元到期。總理在今年兩會期間透露,地方政府去年還了2萬多億元銀行貸款,但又新增了2萬多億元貸款,數量大致平衡。很明顯,這一筆賬是借新還舊。如此看來,今年到期的2萬多億元貸款,地方政府很可能會以同樣方式來處理。

這種靠借新還舊來支持的貸款,絕不止於地方政府融資平台貸款。實際上,過去一年多,光伏、風電、鋼鐵、有色、水泥、航運和造船等產業的經營也十分困難,但這些行業的不良貸款卻沒有上升。這是個幾乎無法解釋的怪象。一個可能的解釋,是銀行在現行激勵機制下,不願看到不良貸款率的上升,因此只要企業還能夠繼續還息,暫時對其能否償還本金往往會網開一面。以現在工業企業銷售還有約10%增速而基準利率亦只在6%-7%水平的情況下,企業歸還利息應該沒有太大問題。今年前九個月國家統計局公佈的38個主要工業行業的數據中,只有煉油、化纖和鋼鐵三個行業的息稅前利潤(EBIT)/財務費用的比例低於2.5倍,可以說其他行業的還息能力還很高。另外,地方政府在當地重點企業遇到財政困難時,一定會出面協調以避免企業倒閉;如果企業還能償付利息的話,地方政府多半會要求銀行把貸款展期。因此,中國銀行業的不良貸款率可能在很長時間裡都不會有明顯上升。

然而,若長此以往,一些經營不善的企業反而會長期存活,佔據社會的寶貴資源。反之,它們早些破產清盤,把資產折價賣給更高效的經營者,對提高整體的經濟活力將大有裨益。另一方面,若經濟情況出現變化,導致利息大幅上升或企業收入增長大幅滑落,以至一大片這類企業連利息都償還不出時,中國銀行業的不良貸款率將從一個十分低的水平驟升到「不能承受之重」的險境。■

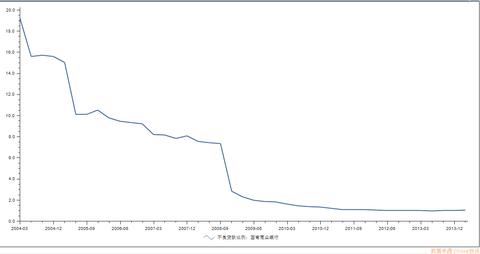

從不良貸款率看銀行股的估值 chedaka

http://xueqiu.com/2865243291/29620588目前,國內上市銀行股還未曾經歷過一次真正意義的債務危機,我是指至少像歐債那樣,伴隨不良貸款率飆升的危機。從官方公佈的數據來看,截止2014年3月,國有商業銀行的不良貸款率為1.03%。股份制商業銀行的不良貸款率為0.92%。

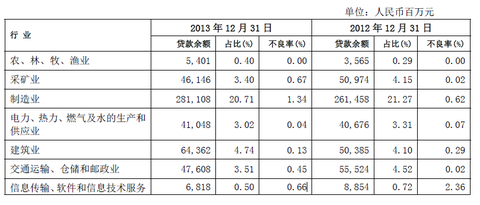

顯然,如果中國銀行真實的不良貸款率為1%左右,那銀行股顯然被無限低估了。但我們認為中國的潛在不良貸款率遠高於1%。以興業銀行為例,其在2013年年報確認的不良貸款率為0.73%。

查看原图

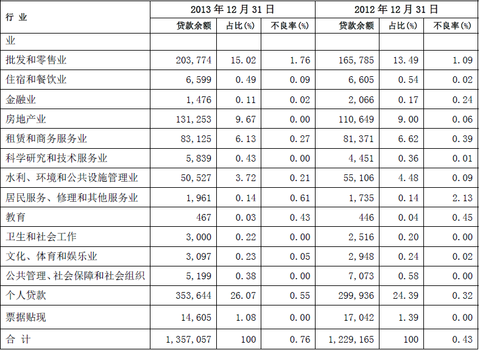

查看原图 查看原图 另外,商業銀行的高撥備覆蓋率,也預示著銀行真實不良貸款率不低。截止2014年3月,商業銀行的撥備覆蓋率達273.66%,相比2009年3月的123.90%,有大幅的提升。

查看原图 另外,商業銀行的高撥備覆蓋率,也預示著銀行真實不良貸款率不低。截止2014年3月,商業銀行的撥備覆蓋率達273.66%,相比2009年3月的123.90%,有大幅的提升。 查看原图

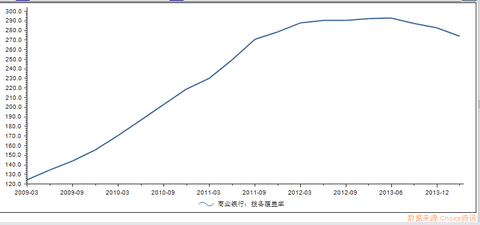

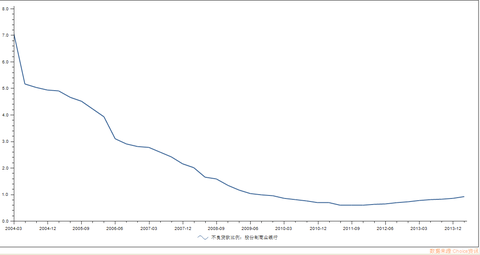

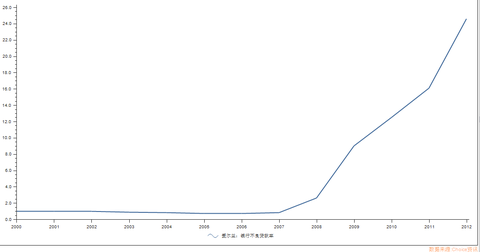

查看原图一 中國銀行業歷史不良貸款率

人性永恆不變,歷史會不斷重演,只是換了劇本而已。

歷史上,國有商業銀行的不良貸款率在2004年3月曾達19.2%,之後隨著財政部的注資和經濟的發展,該比例才不斷下降。

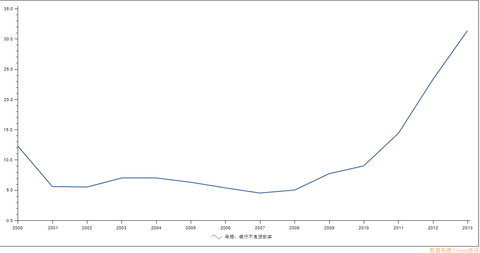

查看原图 股份制商業銀行的不良貸款率也曾上躥至7.10%。

查看原图 股份制商業銀行的不良貸款率也曾上躥至7.10%。 查看原图

查看原图二 歐債危機下的不良貸款率

希臘銀行的不良貸款率從債務危機前最低4.5%上升至2013年的31.30%,是上升前的6.95倍。

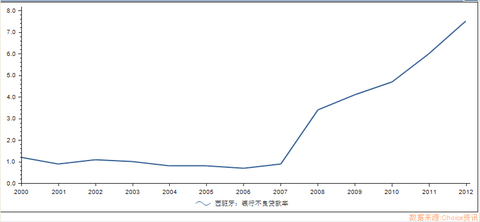

查看原图 西班牙銀行的不良貸款率從危機前最低0.7%,危機後上升至7.5%,是上升前的10.71倍。

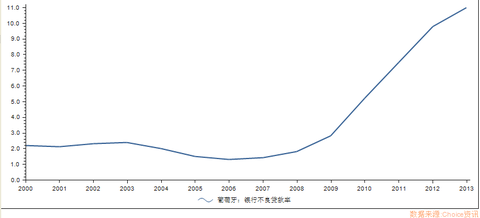

查看原图 西班牙銀行的不良貸款率從危機前最低0.7%,危機後上升至7.5%,是上升前的10.71倍。 查看原图 葡萄牙銀行危機前最低為1.3%,危機後最高上升至11.00%,是上升前的8.46倍。

查看原图 葡萄牙銀行危機前最低為1.3%,危機後最高上升至11.00%,是上升前的8.46倍。 查看原图 愛爾蘭銀行危機前最低為0.70%,危機後飆升至24.6%,是上升前的35.14倍。

查看原图 愛爾蘭銀行危機前最低為0.70%,危機後飆升至24.6%,是上升前的35.14倍。 查看原图 平均而言,危機發生後,銀行的不良貸款率要提升(6.95+10.71+8.46+35.14)/4=15.38倍,如果剔除35.14倍,則提升至8.71倍。

查看原图 平均而言,危機發生後,銀行的不良貸款率要提升(6.95+10.71+8.46+35.14)/4=15.38倍,如果剔除35.14倍,則提升至8.71倍。三 潛在不良貸款率對銀行淨資產的損失測算

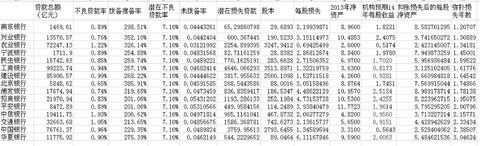

A股市場之所以給予銀行股較低的估值,其主要原因是認為未來中國會爆發一次較大規模的債務危機。為了簡單測算A股市場的潛在不良貸款率對銀行股淨資產的殺傷力,我們以歷史數據和國外數據為準,分別計算兩種情況下,不良貸款率所帶來的每股淨資產損失和彌補損失年數。

1)當不良貸款率7.1%;

自2004年期,國有商業銀行最高不良貸款率為19.2%,股份制商業銀行為7.10%。考慮到國有銀行上市後治理的提升,因此,以7.10%為潛在不良貸款率,進行損失測算。

查看原图

查看原图彌補虧損年數最短的三家銀行是為南京銀行、興業銀行和農業銀行,其彌補損失年數為1.21、1.31和1.34年。不良貸款對淨資產所造成的損失為2.20元/股、3.15元/股和0.69元/股。

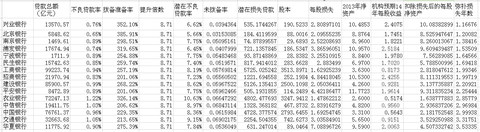

2)不良貸款率平均提升至8.71倍;

以歐債危機下的西班牙、葡萄牙和希臘銀行不良貸款率平均提升至8.71為不良貸款的計算依據,分別計算各銀行的不良貸款率,並測算損失。

查看原图 彌補虧損年數最短的三家銀行分別為興業銀行、北京銀行和南京銀行,其彌補損失的年數為1.17、1.20和1.38年,不良貸款對淨資產造成的損失為2.81、2.10和2.52元/股。

查看原图 彌補虧損年數最短的三家銀行分別為興業銀行、北京銀行和南京銀行,其彌補損失的年數為1.17、1.20和1.38年,不良貸款對淨資產造成的損失為2.81、2.10和2.52元/股。後記

本分析由於未詳細考慮歷史和現在的差別及中國和外國的差別,同時,對於每家銀行股的具體風控能力,未加區別,因此,潛在不良貸款率的確定難免武斷。但對於那些瞭解各家銀行特點的投資者,有一定的參考價值。

國開行:截至6月末不良貸款率0.83%

國家開發銀行昨日在京召開二季度工作會,國開行黨委書記、董事長胡懷邦表示,截至6月末,全行資產總額13.5萬億元,不良貸款率0.83%,連續45個季度控制在1%以內。

胡懷邦指出,推進供給側結構性改革是當前和今後一個時期我國經濟工作的主線,要不斷提高對供給側結構性改革的認識,圍繞重點任務,積極發揮開發性金融作用。要把服務供給側結構性改革作為下半年和今後一個時期的中心任務,抓緊抓實,推動我國經濟社會發展向更高水平邁進。一是堅持戰略導向,服務經濟社會發展。把支持脫貧攻堅作為服務供給側結構性改革的重中之重,繼續推進棚戶區改造,積極推動產業轉型升級,支持“一帶一路”戰略實施和國際產能合作。二是深化外部合作,創新業務發展模式。加強與各級政府,央企等戰略客戶,以及金融機構的合作。三是持續深化改革,提高服務能力和效率。繼續落實國開行改革方案,優化完善信貸政策,推動子公司改革,不斷增強服務意識。四是推進降本增效,為讓利實體經濟騰空間。一方面以更加有效的綜合金融服務,引導降低社會融資成本;另一方面,加大力度、多措並舉,挖掘降本增效潛力。五是采取有效措施,切實守住風險底線。提高風險研判的前瞻性,做好重點行業、客戶和項目風險管控,加強風險防範協同,創新風險化解和處置方法,抓好“兩個加強、兩個遏制”回頭看。

黨委副書記、行長鄭之傑在經營管理報告中指出,今年以來,國開行主動適應經濟發展新常態,落實五大發展理念,全力服務供給側結構性改革。在去產能方面,從嚴控制產能過剩行業新增授信,擇優支持企業兼並重組、轉型升級,推進國際產能合作。上半年,鋼鐵、煤炭行業貸款發放均同比下降。在去庫存方面,加大棚改貨幣化安置力度,發放貨幣化安置貸款2960億元。在去杠桿方面,運用專項建設基金等投資工具,支持重點領域建設,配合地方政府債務置換。在降成本方面,對棚改等國家戰略重點領域執行優惠貸款利率,減免中間業務收費,讓利實體經濟。在補短板方面,加大對脫貧攻堅、棚改,以及城市公共設施、科技創新等經濟社會發展短板的支持力度,上半年發放扶貧貸款790億元,余額9535億元。同時,國開行積極以開發性金融服務“一帶一路”戰略,發放國際業務貸款330億美元,支持重大項目建設和國際產能合作,促進中國與合作國互利共贏。

銀監會:二季度末商業銀行不良貸款率1.75% 與上季度末持平

近日,中國銀監會發布2016年二季度主要監管數據。

銀行業資產和負債規模繼續穩步增長。2016年二季度末,我國銀行業金融機構境內外本外幣資產總額為218萬億元,同比增長15.7%。其中,大型商業銀行資產總額83.4萬億元,占比38.3%,同比增長7.4%;股份制商業銀行資產總額40.4萬億元,占比18.5%,同比增長15.3%。

銀行業金融機構境內外本外幣負債總額為201.8萬億元,同比增長15.2%。其中,大型商業銀行負債總額77.1萬億元,占比38.2%,同比增長7%;股份制商業銀行負債總額37.9萬億元,占比18.8%,同比增長15.2%。

銀行業支持經濟社會重點領域和民生工程力度持續加強。2016年二季度,銀行業進一步完善差別化信貸政策,優化信貸結構,繼續加強對“三農”、小微企業、保障性安居工程等經濟社會重點領域和民生工程的金融服務。截至二季度末,銀行業金融機構涉農貸款(不含票據融資)余額27.3萬億元,同比增長8.7%;用於小微企業的貸款(包括小微型企業貸款、個體工商戶貸款和小微企業主貸款)余額25萬億元,同比增長13.2%。用於信用卡消費、保障性安居工程等領域貸款同比分別增長17.2%和62%,分別高於各項貸款平均增速4.2和49個百分點。

信貸資產質量總體可控。2016年二季度末,商業銀行(法人口徑,下同)不良貸款余額14373億元,較上季末增加452億元;商業銀行不良貸款率1.75%,與上季末持平。

2016年二季度末,商業銀行正常貸款余額80.8萬億元,其中正常類貸款余額77.5萬億元,關註類貸款余額3.3萬億元[1]。

銀行業利潤增長有所趨緩。截至2016年二季度末,商業銀行當年累計實現凈利潤8991億元,同比增長3.17%。2016年二季度商業銀行平均資產利潤率為1.11%,同比下降0.08個百分點;平均資本利潤率15.16%,同比下降0.77個百分點。

銀行業整體風險抵補能力保持穩定。針對信用風險計提的減值準備較為充足。2016年二季度末,商業銀行貸款損失準備余額為25291億元,較上季末增加924億元;撥備覆蓋率為175.96%,較上季末上升0.93個百分點;貸款撥備率為3.07%,較上季末增加0.02個百分點。

2016年二季度末,商業銀行(不含外國銀行分行)加權平均核心一級資本充足率為10.69%,較上季末降低0.27個百分點;加權平均一級資本充足率為11.10%,較上季末降低0.28個百分點;加權平均資本充足率為13.11%,較上季末降低0.25個百分點。

流動性水平保持充裕。2016年二季度末,商業銀行流動性比例為48.14%,較上季末上升0.06個百分點;人民幣超額備付金率2.28%,較上季末上升0.22個百分點;存貸款比例(人民幣境內口徑)為67.22%,較上季末上升0.21個百分點。

光大銀行半年凈利同比增長1.24% 不良貸款率下降11個基點

光大銀行26日晚間發布半年報,期內該集團實現營業收入469.68億元,同比增長3.14%;實現凈利潤164.68億元,同比增長1.24%。

截至報告期末,集團資產總額為37,649.12億元,比上年末增長18.85%,其中,各項貸款余額17,003.72億元,增長12.34%;負債總額為35,349.84億元,增長20.09%,其中,客戶存款余額21,773.69億元,增長9.20%。

期內,該行實現利息凈收入326.25億元,同比增長1.6%;手續費及傭金凈收入138.98億元,同比增長2.5%。而凈利差為1.68%,同比下降35個基點,凈利息收益率為1.88%,同比下降39個基點。

截至期末,光大銀行不良貸款余額 255.07 億元,比上年末增加11.32 億元;不良貸款率 1.50%,比上年末下降 0.11 個百分點;信貸撥備覆蓋率 150.25%,比上年末下降 6.14 個百分點。

此外,期末該行的資本充足率為 10.87%,比上年末下降 1.00 個百分點;核心一級資本充足率 8.54%,比上年末下降 0.70 個百分點;一級資本充足率 9.36%,比上年末下降 0.79 個百分點。

農行上半年凈利潤同比增長0.5% 不良貸款率2.40%

中國農業銀行26日發布上半年財務報告稱,上半年,該行實現凈利潤1050.51億元,同比增加4.87億元,增長0.5%。營業收入2625.04億元,同比下降5.0%。

財報顯示,2016年上半年,2016年上半年,該行實現利息收入3,297.60億元,同比減少340.70億元,主要是由於平均收益率下降79個基點,但部分被生息資產平均余額增加14,320.34億元所抵銷。

期內,該行實現凈利息收入1989.57億元,同比減少205.36億元,其中規模增長引起凈利息收入增加219.46億元,利率變動導致凈利息收入減少424.82億元。

2016年上半年,該行凈利息收益率2.31%,同比下降47個基點;凈利差2.16%,同比下降45個基點。凈利息收益率和凈利差同比下降,主要是由於2014年11月至2015年央行連續降息,投融資業務市場收益率同比下降,以及自2016年5月1日起實施“營改增”,貸款等業務的利息收入實行價稅分離,導致生息資產收益率有所下降。

期內,該行客戶貸款及墊款利息收入2078.59億元,同比減少348.78億元,下降14.4%,主要是平均收益率下降125個基點,但部分被平均余額增加7418.40億元所抵銷。

公司類貸款利息收入1306.69億元,同比減少287.14億元,下降18.0%,主要是由於平均收益率下降127個基點。個人貸款利息收入655.85億元,同比減少63.98億元,下降8.9%,主要是由於平均收益率下降127個基點。

公司類貸款和個人貸款平均收益率下降主要是由於:(1)2014年11月以來央行連續六次降息,該行貸款陸續重定價以及新發放貸款利率下行;(2)“營改增”後利息收入價稅分離導致貸款利息收入減少。

票據貼現利息收入63.23億元,同比增加14.44億元,增長29.6%,主要是由於平均余額增加1703.00億元,但部分被平均收益率下降144個基點所抵銷。

境外及其他貸款利息收入52.82億元,同比減少12.10億元,下降18.6%,主要是由於平均收益率下降44個基點以及平均余額減少201.17億元。

債券投資利息收入為該行利息收入的第二大組成部分。2016年上半年,債券投資利息收入821.72億元,同比增加125.20億元,主要是由於平均余額增加9813.46億元,但部分被平均收益率下降36個基點所抵銷。平均收益率下降主要是由於債券市場利率回落,以及“營改增”後利息收入價稅分離導致債券利息收入減少。

存放中央銀行款項利息收入192.09億元,同比減少9.03億元,主要是由於平均余額減少1235.69億元。

存拆放同業利息收入205.20億元,同比減少108.09億元,主要是由於平均收益率下降113個基點以及平均余額減少1675.83億元。平均收益率下降主要是由於市場利率下行。

期內,該行利息支出1308.03億元,同比減少135.34億元,主要是由於平均付息率下降34個基點,但部分被平均余額增加12460.57億元所抵銷。

其中,吸收存款利息支出1058.39億元,同比減少122.59億元,主要是由於平均付息率下降35個基點,但部分被平均余額增加12628.28億元所抵銷。平均付息率下降主要是由於:(1)2014年11月至2015年央行連續降息後,該行存款陸續重定價以及新吸收存款執行較低利率;(2)該行加強存款定價管理,有效控制付息成本。

同業存拆放利息支出175.15億元,同比減少17.23億元,主要是由於平均余額減少486.67億元,以及平均付息率下降16個基點。平均付息率下降主要是由於該行壓縮高成本同業業務,有效降低了同業資金融入成本。

其他付息負債利息支出74.49億元,同比增加4.48億元,主要是由於平均余額增加318.96億元,但部分被平均付息率下降5個基點所抵銷。平均余額增加主要是由於該行發行債券增加、與央行常規化開展借貸便利,以及境外分行發行存款證等。

2016年上半年,該行實現手續費及傭金凈收入511.08億元,同比增加34.65億元,增長7.3%。手續費及傭金凈收入占營業收入的比重為19.47%,同比提升2.23個百 分點。

代理業務手續費收入204.76億元,同比增加43.23億元,增長26.8%,主要是由於代理保險業務收入快速增長。

結算與清算手續費收入90.52億元,同比減少4.40億元,下降4.6%,主要是由於電子渠道對結算業務的分流影響。

銀行卡手續費收入98.29億元,同比減少5.79億元,下降5.6%,主要是由於信用卡分期付款業務收入下降。

顧問和咨詢費收入65.53億元,同比增加1.03億元,增長1.6%,主要是由財務顧問收入增加。

電子銀行業務收入53.77億元,同比增加10.02億元,增長22.9%,主要是由於電子商務業務收入大幅增長。

托管及其他受托業務傭金收入18.02億元,同比增加1.23億元,增長7.3%, 主要是由於理財托管收入有所增長。

承諾手續費收入12.73億元,同比減少2.23億元,下降14.9%,主要是由於銀行承兌匯票相關承諾手續費收入有所下降。

2016年上半年,該行其他非利息收入124.39億元,同比增加32.66億元。

凈交易收益為13.31億元,同比增加6.43億元,主要是由於貴金屬交易及貨幣衍生交易收益增加。指定為以公允價值計量且其變動計入損益的金融工具凈損失為12.62億元,損失金 額同比增加22.28億,主要是由於保本理財產品損失增加。

投資證券凈收益為6.15億元,同比減少1.86億元,主要是由於農銀人壽權益投資收益減少。

其他業務收入為89.84億元,同比增加44.23億元,主要是由於該行子公司農銀人壽保險股份有限公司保費收入增加。

今年1-6月,該行營業支出943.09億元,同比減少80.00億元。其中職工成本521.26億元,一般營運及管理費用166.22億元,營業稅及附加費90.71億元,折舊及攤銷94.46億 元,擔保和承諾預計負債-28.61億元,保險業務支出86.55億元,分別同比減少15.53億元、11.35億元、59.88億元、1.81億元、42.04億元以及增加41.79億元。成本收入比30.03%,同比上升0.46個百分點。

2016年上半年,該行資產減值損失367.35億元,同比減少25.86億元。 貸款減值損失351.17億元,同比減少37.57億元,主要是由於組合方式計提的貸款減值準備同比減少。

截至2016年6月30日,該行不良貸款余額2253.89億元,較上年末增加125.22億元;不良貸款率2.40%,較上年末略有上升。關註類貸款余額3919.98億元,較上年末增加175.66億元;關註類貸款占比4.17%,下降0.03個百分點。撥備覆蓋率為 177.72%,較上年末下降11.71個百分點;貸款總額準備金率4.26%,較上年末下跌0.27個百分點。

截至2016年6月30日,該行公司類不良貸款余額1863.26億元,較上年末增加88.73億元;不良貸款率3.39%,較上年末上升0.09個百分點。個人類不良貸款余額350.18億元,較上年末增加31.34億元;不良貸款率1.15%,比上年末下降0.02個百分點。

截至2016年6月30日,該行不良貸款余額上升較多的兩個行業為制造業、采礦業,分別上升55.00億元和22.72億元。

截至6月30日,核心一級資本充足率10.06%,較上年末減少0.18個百分點;一級資本充足率10.75%,較上年末減少0.21個百分點;資本充足率12.81%,較上年末減少0.59個百分點;風險加權資產占總資產比率62.26%,較上年末增加0.51個百分點。

截至2016年6月30日,該行總資產為186802.21億元,較上年末增加8888.28億 元,增長5.0%。其中,客戶貸款及墊款凈額增加4886.09億元,增長5.7%;投資證券及其他金融資產凈額增加5305.09億元,增長11.8%;現金及存放中央銀行款項增加418.88億元,增長1.6%;存放同業和拆出資金減少2746.40億元,下降22.8%,主要是由於資金價格走低,市場交易活躍度下降;買入返售金融資產增加630.31億元,增長13.4%,主要是由於買入返售債券增加。

截至2016年6月30日,該行客戶貸款及墊款總額93958.38億元,較上年末增加4859.20億元,增長5.5%。

公司類貸款54959.62億元,較上年末增加1175.58億元,增長2.2%,主要是由於該行加大對基建、公用事業等大行業、大客戶、大項目及穩增長重點領域信貸支持力度,公司類貸款平穩增長。

個人貸款30469.58億元,較上年末增加3190.68億元,增長11.7%,主要是由於該行積極支持個人住房貸款等民生領域信貸需求,個人住房貸款增長較快。

票據貼現4236.30億元,較上年末增加666.38億元,增長18.7%,主要是由於該行根據信貸需求變化情況,調整信貸投放結構,適當增加票據融資貸款。

境外及其他貸款4292.88億元,較上年末減少173.44億元,下降3.9%,主要是由於境外分行貿易融資貸款較上年末略有下降。

個人住房貸款22380.52億元,較上年末增加3110.34億元,增長16.1%,主要是由於該行積極支持居民家庭購買首套和改善型普通自住房,大力支持農民進城購房。

個人消費類貸款1673.15億元,較上年末下降121.38億元,下降6.8%;個人經營貸款2164.38億元,較上年末下降137.85億元,下降6.0%。個人消費類貸款以及個人經營貸款減少主要是由於該行適應個人信貸市場變化,主動調整個人信貸業務結構。

農戶貸款1946.98億元,較上年末增加270.03億元,增長16.1%,主要是由於該行加大對新型農業經營主體的金融支持力度。

截至2016年6月30日,該行投資證券及其他金融資產凈額50,425.56億元,較上年末增加5305.09億元。

截至2016年6月30日,該行負債總額為174214.19億元,較上年末增加8419.11億元,增長5.1%。其中吸收存款增加9864.77億元,增長7.3%;同業存放和拆入資金減少1203.70億元,下降7.8%,主要是由於該行壓縮高成本同業業務;賣出回購金融資產款增加724.43億元,增長81.6%,主要是賣出回購票據業務有所增加;已發行債券減少386.48億元,下降10.1%,主要是由於部分前期發行債券到期。

截至2016年6月30日,該行吸收存款余額145248.37億元,較上年末增加9864.77億元,增長7.3%。從客戶結構上看,公司存款占比較上年末提高1.3個百分點至36.9%。從期限結構來看,活期存款占比較上年末提高0.9個百分點至53.5%。

截至2016年6月30日,該行股東權益合計12588.02億元,其中普通股股本3247.94 億元,優先股798.99億元,資本公積987.73億元,投資重估儲備195.76億元,盈余公積968.11億元,一般準備1981.48億元,留存收益4381.72億元。每股凈資產3.62元,較上年末增加0.14元。

截至2016年6月末,該行擁有375萬個公司銀行客戶,其中有貸款余額的客戶6.8萬個;個人客戶達4.84億戶,其中個人貴賓客戶2600余萬戶。

截至2016年6月末,該行個人貸款余額 30469.58億元,較上年末增加3190.68億元,增長11.7%。個人存款余額85598.06億元,較上年末增加4942.50億元,增長6.1%。該行借記卡累計發卡8.45億張,較上年末增加0.32億張,存量居四大行首位。其中,IC借記卡累計發卡4.61億張,較上年末增加0.51億張。

截至2016年6月30日,該行信用卡累計發卡6374.81萬張,信用卡特約商戶總量111.16萬戶。上半年,該行實現信用卡消費額6462.41億元。

2016年6月末,該行有34家分行私人銀行部,101家二級分行(支行)財富管理中心為私 人銀行客戶提供落地服務;私人銀行客戶數為7.97萬戶,管理資產余額為9344億元,較上年末增長15.7%;私人銀行專屬產品存續規模達到1061億元。

2016年上半年,該行人民幣資金融資交易量136104.55億元,其中融出資金交易量96870.46元,融入資金交易量39234.09億元。該行大力發展同業存單業務,積極履行做市商職能,2016年上半年存單交易量791.75億,較去年同期增長62%。

2016年6月30日,該行理財產品余額為15534.17億元,其中個人理財產品10446.85億元,對公理財產品5087.32億元。

截至2016年6月30日,該行托管資產規模82849.83億元,較上年末增長16%;上半年實現托管及其他受托業務傭金收入18.02億元,同比增長7.3%。

北京銀行:前三季度實現凈利149.6億元 不良貸款率為1.20%

北京銀行10月30日晚間發布三季報,前三季度實現營業收入362.96億元,同比增長10.07%;實現凈利潤149.55億元,同比增加9億元,增幅為5.79%。

截至報告期末,北京銀行資產總額達到2.04萬億元,較年初增加1,979億元,增幅 0.73%;貸款總額8,849億元,較年初增加1,095億元,增幅14.12%;存款總額1.14萬億元,較年初增加1170億元,增幅11.44%,各項業務繼續保持均衡穩健增長。

報告顯示北京銀行不良貸款率1.20%,資產質量保持穩定;撥備覆蓋率 275.20%,撥貸比 3.31%。

此外,中國證金持股占比由年中的4.41%降至4.26%。

銀監會:三季度末不良貸款率1.76% 利潤增長繼續趨緩

據銀監會11月10日發布2016年三季度主要監管指標數據。

資產總額222.9萬億元 同比增15.7%

2016年三季度末,我國銀行業金融機構境內外本外幣資產總額為222.9萬億元,同比增長15.7%。其中,大型商業銀行資產總額84.3萬億元,占比37.8%,同比增長8.3%;股份制商業銀行資產總額41.2萬億元,占比18.5%,同比增長14.9%。

不良貸款余額較上季末增加566億元 不良貸款率1.76%

2016年三季度末,商業銀行正常貸款余額83.4萬億元,其中正常類貸款余額79.9萬億元,關註類貸款余額3.5萬億元。

2016年三季度末,商業銀行不良貸款余額14939億元,較上季末增加566億元;商業銀行不良貸款率1.76%,比上季末上升0.01個百分點。

三季度凈息差為2.24% 資產利潤率繼續下滑

銀行業利潤增長繼續趨緩。截至2016年三季度末,商業銀行當年累計實現凈利潤13290億元,同比增長2.83%。

三季度商業銀行平均資產利潤率為1.08%,平均資本利潤率14.58%,同比下降2.1個百分點。三季度凈息差為2.24%。

風險計提的減值準備充足

2016年三季度末,商業銀行貸款損失準備余額為26221億元,較上季末增加930億元;撥備覆蓋率為175.52%,較上季末下降0.44個百分點;貸款撥備率為3.09%,較上季末增加0.02個百分點%。

2016年三季度末,商業銀行(不含外國銀行分行)加權平均核心一級資本充足率為10.83%,較上季末上升0.14個百分點;加權平均一級資本充足率為11.3%,較上季末上升0.2個百分點;加權平均資本充足率為13.31%,較上季末上升0.2個百分點。

流動性水平保持充裕。2016年三季度末,商業銀行流動性比例為46.93%,較上季末下降1.21個百分點;人民幣超額備付金率1.76%,較上季末下降0.53個百分點;存貸款比例(人民幣境內口徑)為67.27%,較上季末上升0.05個百分點。

東方資產:今年前三季不良貸款率1.76% 仍未見頂

11月23日,中國東方資產管理公司發布《2016年中國金融不良資產市場調查報告》(下稱《報告》)顯示,截至2016年第三季度,不良貸款規模達到1.49萬億元,不良貸款率高達1.76%。

《報告》還指出,不良率尚未見頂,未來商業銀行不良貸款余額和不良率仍面臨雙升的壓力。

相比較2016年第一季度1.39萬億元的不良貸款規模和1.75%的不良率,可以看出,不良已有企穩跡象。但隨著中國經濟進入新常態,宏觀經濟面臨下行,可能會引起不良率進一步上升。中國經濟產能過剩,經濟結構從“需求側”向“供給側”轉型,供給側改革的實質性深入或導致銀行不良率進一步上升。

另外,關註類貸款持續上升。截至2016年第三季度,這一比例達到4.1%,較2014年底大幅增長99BP,高於不良貸款率增速,這意味著不良率尚未見頂,未來商業銀行不良貸款余額和不良率仍面臨上行壓力。

《報告》還按照銀行的機構性質,將銀行分為國有商業銀行、股份制商業銀行、城市商業銀行、農村商業銀行和外資銀行五大類,並對五類銀行的不良貸款余額和不良貸款率的變化趨勢進行分析。截至2016年第三季度,國有商業銀行、股份制商業銀行、城市商業銀行、農村商業銀行不良貸款和外資銀行的余額占總的不良貸款余額的比重分別為51.26%、21.22%、9.96%、16.49%和1.05%。

從不良資產余額的絕對數看,由於國有商業銀行不良資產規模占比較大,國有商業銀行不良資產規模與總的商業銀行規模走勢趨於一致,呈持續攀升態勢。其中,農業銀行、工商銀行和建設銀行不良貸款持續超千億。

從不良率走勢縱向看,不良率最高的是農村商業銀行,最低的是外資銀行。

《報告》提示,一方面要註意農村商業銀行的不良風險;另一方面,外資銀行不良率持續低於國內銀行不良率,這雖然與我國國情、體制機制有一定關系,但也提醒我國銀行業要積極學習國外領先銀行的經營方式方法,提升風控水平,控制不良風險。

從區域來看,在不良貸款規模和不良率普遍上升的同時,不良貸款從沿海向內陸滲透和蔓延,內陸城市的不良貸款規模和不良率的增幅都比較快。不良貸款重災區依然是江浙等東南沿海一帶,不良資產余額絕對數排名前三為浙江、廣東、江蘇,分別是1600.7億元、1151.5億元、1104.4億元。值得註意的是,除浙江外,廣東、江蘇、山東的不良貸款規模在2015年首次突破千億元。

從行業來看,制造業、批發和零售業、個人貸款排名前三,此三類行業的不良貸款規模均超千億,屬於不良貸款規模集中的行業。

針對銀行不良貸款持續攀升的嚴峻形勢,有關部門近期出臺了一些政策措施,主要涉及地方資產公司、債轉股以及去產能等方面。

《報告》對不良資產處置的政策措施提出了一些建議。首先,應對本輪不良資產周期、化解金融風險的政策應該依然由國家主導,進行制度安排和給予政策保障。資產管理公司是防範和化解金融風險體系中的關鍵環節,但大規模的不良資產處置僅依靠資產管理公司的消化能力是遠遠不夠的,可以嘗試國家、銀行、資產管理公司三方共同參與的方式。

國家可嘗試成立大型長期金融不良資產專項基金,由資產管理公司和銀行共同擔任GP,資產管理公司負責具體管理和處置不良資產,國家、銀行、資產管理公司按一定比例認購LP份額,亦可募集市場資金認購LP份額,開展市場化的不良資產處置運作。資金缺口部分,可以政策性安排央行再貸款,或者用基金擔保發債的方式解決。此模式的優點在於用結構化安排的方法實現了各方利益的捆綁,化解銀行與市場投資之間剝離價格的爭議,同時也解決了長期資金的占用問題。而且這種方式還可以實現銀行、金融資產管理公司在表外運作不良資產的目的。

招商銀行:2016年凈利潤同比增長7.6% 不良貸款率1.87%

招商銀行23日晚間發布業績快報顯示,2016年凈利潤人民幣620.8億元,同比增7.6%;2016年營收為人民幣2090.25億元,同比增3.75%;2016年不良貸款率1.87%,2015年為1.68%。

Next Page