146只基金62億財富被困萬科 究竟幾個跌停板,早有人悄悄給出答案

來源: http://www.nbd.com.cn/articles/2016-07-02/1018495.html

7月1日萬科公告了一則重磅消息:萬科A股將於7月4日複牌。一個比“華萬之爭”更重要和迫切的問題成為新焦點:萬科複牌後,將有幾個跌停?

每經記者 楊建

昨日(7月1日),萬科公告了一則重磅消息:萬科A股將於7月4日複牌。此言一出,市場炸鍋,一個比“華萬之爭”更重要和迫切的問題成為新焦點:萬科複牌後,將有幾個跌停?

對於這一關系萬科27萬中小股東的重大問題,每日經濟新聞(微信號:nbdnews)記者展開了調查,發現有基金早在一季報時就作出了預判。

東方資管旗下基金壓力最大

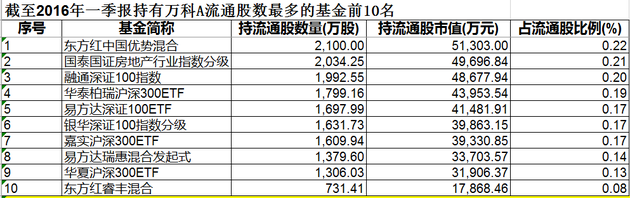

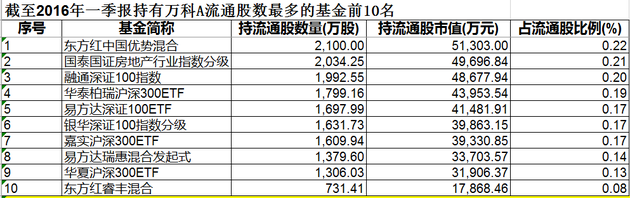

每日經濟新聞(微信號:nbdnews)記者註意到,據東方財富Choice統計:截至2016年3月31日,合計有146只基金持有萬科A股股份,合計持有流通市值達61.97億元。它們都將受到未來萬科複牌後下跌對凈值的影響。其中持有萬科流通股數量最多的前10名基金產品分別是:

記者註意到,東方資管旗下有多只基金重倉萬科A股,其中包括了東方紅中國優勢持有2100萬股、東方紅睿豐持有731.41萬股、東方紅新動力持有450萬股、東方紅睿元三年定期持有245.2萬股、東方紅產業升級持有220萬股、東方紅睿陽持有189.71萬股、東方紅京東大數據持有120萬股、東方紅策略精選持有28萬股、東方紅穩健精選持有20萬股、東方啟明量化先鋒持有1.2萬股等。東方資管系明顯是抱團持有萬科,10只產品合計持有4105.52萬股,持倉市值近10.02億元。

除此之外,另外一批重倉萬科A的就是指數基金,一類是中證100系統的指數基金,另一類是滬深300系統的指數基金。

在中證100系統的基金中,長盛中證100指數基金以持有4941.08萬股、持倉市值12.07億元居首;在滬深300系統的基金中,華泰柏瑞滬深300交易型開放式指數基金以持有1799.16萬股、持倉市值4.40億元居首。

三大路徑測算萬科複牌後會有幾個跌停

說完了受影響最大的基金之後,再來討論下萬科A複牌後跌幅將達到什麽水平。

每日經濟新聞(微信號:nbdnews)記者註意到,一位深圳中型私募的投資總監表示,對於萬科A複牌跌幅,目前有幾種不同的測算方法,分別是按歷史A/H股溢價、大盤和行業走勢、市盈率三種模型,來估算萬科複牌後的跌幅。

該私募表示,截至6月30日,港股萬科企業(02202,HK)報收於15.20港元,相較於停牌前2015年12月18日22.90港元的收盤價,跌幅為33.62%。萬科A停牌前股價為24.43元,若比照H股跌幅,將迎來3個跌停板,股價或跌至16.22元一線。

若按大盤、行業走勢測算,2015年12月18日~2016年6月27日,深證成指收盤報價12511.03點到下跌到10377.57點,跌幅約17%。上證指數從3578.96點下跌到2895.7點,跌幅約19%。房地產行業指數由3016點下跌到點2223,跌幅約26%。行業同類標的保利地產股價由11.35元下跌到8.57元,跌幅約24.49%。綜合以上數據,可將估計跌幅定在20%左右,則萬科複牌後股價在19.54元一線,相當於至少2個跌停板。

若按市盈率測算,萬科今年一季度實現凈利潤8.3億元,同比增長28.1%;2015年,萬科凈利潤同比增長15%,每股收益為1.64元。以萬科A過去5年平均市盈率10.5倍來計算,萬科A股價應為17元左右。停牌前,萬科A股價為24.43元,換算下來相當於至少3個跌停板。

以上內容屬於私募測算。每日經濟新聞(微信號:nbdnews)記者註意到,實際上已有基金在一季報時就對萬科A複牌後到底有幾個跌停板進行了預估。部分持有萬科A占資產凈值較高的基金在一季報時對萬科A估值進行了下調,比如國泰房地產基金、鵬華中證800房地產基金和天弘全指房地產基金。

以天弘全指房地產基金為例,其2015年年報時,對萬科A股的估值是每股23.98元(公允價值/持股數)。而在天弘全指房地產基金2016年一季報中,對萬科的估值降至每股18.81元。經記者查閱另兩只基金一季報,發現它們均將對萬科的估值降至每股18.81元。3只基金今年一季報對萬科每股18.81元的估值與萬科停牌前24.43元的收盤價相比,下跌了5.62元,跌幅為23%。由此可見,3只基金一季報時已預判萬科A複牌後將出現至少2.3跌停板。

私募:萬科A複牌補跌對大盤影響有限

每日經濟新聞(微信號:nbdnews)記者註意到,2016年5月底,滬深交易所出臺上市公司停複牌新規,其中規定上市公司重大資產重組停牌不得超3個月,這讓不少停牌“釘子戶”備受壓力。

萬科A股自2015年12月18日收盤後停牌,當日收盤價為24.43元,當時滬指還在3578點上方,而如今滬指持續徘徊在3000點下方。

在談及萬科A複牌對大盤的影響時,廣州一私募總經理表示,萬科作為深成指的最大權重股,權重占到了2.84%,按照目前深成指點位,大約影響深成指30點,即萬科一個跌停就會使深成指跌30點左右。萬科A如果真的出現3個跌停,將使深成指下跌1%左右,不過,這是在假定其他權重股不漲不跌的情況下。

上海一家私募董事長表示,萬科A2015年12月1日~18日漲幅高達62%,而同期滬指漲3.8%,深成指漲6.58%,而萬科A停牌前的上漲帶動了整個地產板塊上漲,保利地產(600048,SH)當時連續兩個交易日漲停,金融街(000402,SZ)更是連續3個交易日漲停。他表示:此次萬科A複牌如果補跌,可能對地產板塊的個股產生一定的負面效應,但尚難以左右大盤走勢。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

版權合作及網站合作電話:021-60900099轉688

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

每經網首頁

複牌首日跌停萬科A仍較H股溢價58% 三機構搶跑成功

深陷股權爭奪戰中的萬科A(000002.SZ)於7月4日複牌。截至收盤,逾777萬手賣單將該股封在跌停板21.99元/股。但H股萬科企業(02202.HK)同日盤中卻大漲,至收盤報16.22港元/股,合13.95元/股,漲幅為6.71%。至此,萬科A較H股溢價達58%,較開盤時的68%有所收窄。萬科A股與H股為何不同命?H股萬科企業還有幾日紅?

“自萬科陷入控股權爭奪後,A股停牌而H股則一直正常交易;今日A、H股的不同走勢是A股的補跌,以及H股近期超跌後的修複。” 國內某上市券商香港公司研究總監對此表示。

萬科A、H股命運首次出現分歧,是在萬科A去年12月18日停牌後。公開資料顯示,萬科A在停牌時股價為24.43元/股,停牌前20個交易日累積漲幅為69%。在萬科A停牌至7月1日期間,深成指累積跌幅為18.46%,房地產板塊跌幅超20%;H股萬科企業同期跌幅達到28.48%,僅今年6月的跌幅就達到13.31%。若以去年12月18日盤中最高價22.82港元/股計算,截至6月29日盤中階段新低14.56港元/股,最高跌幅已超36%。

避開了股東爭鬥和大盤調整帶給股價拖累,萬科A並沒有逃過複牌首日跌停的命運。龍虎榜數據還顯示,萬科A在4日還遭機構拋售;僅賣出金額前5名中就有三家機構席位,共拋售逾3900萬元,占當天總成交額的42%。而萬科企業當天卻迎來放量大漲。

“正常A/H的溢價在10%左右可看做正常,超過20%的已經不是正常區間內了。萬科企業前幾日跌得太多,目前的走勢是有修複的因素影響,也有市場對事件轉機的一部分預期;能複牌,利空就在逐步消化。而萬科A今日是正常補跌,A、H的價差未來還會逐步拉近。”對於萬科A、H股的不同走勢,上述研究總監如此表示道。

萬科企業大跌反彈的觀點,部分市場人士對此表示了認同,但更有觀點對大漲所蘊含的風險表示了擔憂。

港股投資人士溫天納對此表示,萬科H股一直並沒有停牌,均在正常交易且有明顯下跌;另外港股近期市場環境較為穩定,對萬科以及整個H股並沒有過多的影響和反應,萬科H股今天走勢是綜合上述原因的正常市場反應。此外,萬科大股東華潤和寶能系之間目前否認了一致行動人關系,默契度也不是特別明確,因此還沒有造成市場的恐慌,這可能也給了萬科H股反彈一定的空間。

然而,溫天納同時強調,控股權鬥爭和管理層與股東的博弈,各方通常是以金錢來解決,市場慣性思維都會認為是小股東的獲利空間;但目前該事件最終結果還沒未確定、重組結果尚不明晰的時候,出現這種大漲是需要警惕的情況。

而市場更為關註的是,誰會在7月4日買入H股萬科企業?

“我相信大部分機構投資者目前是不太敢冒險去買萬科H股的。”溫天納稱,結合此前走勢,部分國際投資者可能預期萬科A會出現崩盤式下跌,在事件出現局部穩定的趨勢時這類投資者選擇補倉。此外,港股是允許被沽空的,今日盤中買入萬科企業也極有可能是早期沽空盤的補倉行為。

“在萬科事件推進中,如果一直沒有真正有利於小股東的事件出現,萬科H股未來的趨勢還不好判斷。更要註意是否有投資者在港股市場吸籌,如果真是如此,可能還會給當前萬科股權結構帶來更為混亂的局面。”溫天納同時表示,企業鬥爭延續的結果難測,而場外太多衍生工具,企業發展需要明朗化並盡快來個了斷。

萬科跌停擋不住“吃飯行情”來臨

盡管萬科A(000002.SZ)複牌後死死扒在跌停板上,但這並沒有阻止大盤的“吃飯行情”如約而至,7月4日A股再次放量大漲;上證指數報收2988.14點,上升1.9%,兩市成交超過6500億元,市場人氣逐步升溫。

在第一財經采訪的多位市場人士看來,隨著6月市場做空動能衰竭,在東方證券(600958.SH)赴港上市的帶動下,券商上市效應再次發酵,本周大盤可望“更上一層樓”,風險偏好的提升從局部熱點板塊開始全面擴散。

5、6月份A股面臨一個又一個的重大利空,5月份開始人民幣就不斷創出新低,不過相比於去年8月和今年1月的大跌,A股只是以橫盤震蕩應對;6月15日在市場高度憧憬下,MSCI並沒有納入A股,不過隨後大盤低開後馬上走出強勁的反彈行情;隨後央行宣布考慮讓優秀外國企業上市,面對如此市場意料意外的利空,A股同樣走出強勢;到了6月24日英國公投脫歐已成定局,A股下午開盤“砸坑”後再次反彈;多為市場人士認為,重磅利空接踵而來,市場卻一直跌不下去,顯示做空動能已經徹底衰竭。

深圳一位私募人士向第一財經記者稱,萬科複牌跌停,作為權重股,這盡管對深證成指有所拖累,但從此前樂視網複牌後補跌,卻並未阻擋創業板的向好,也可以預期本次萬科複牌對大盤影響不大,這也從另一個方面顯示出當前市場氣氛的向好,權重股補跌也對大盤沒有影響。

民生證券策略分析師李少君向第一財經記者稱,從國際國內風險共振視角看,短期市場情緒修複獲得了一個窗口期。隨著英國脫歐公投的落定,主要國家央行預計將保持貨幣寬松基調,而英國脫歐後續影響的發酵尚需時間,經濟下行壓力仍存,但仍維持平穩,後期若經濟下行壓力的加大疊加G20會議召開,穩增長政策預期或將回升。國內貨幣政策約束有所緩和,流動性整體有望維持相對平穩。隨著通脹風險的下降和資本外流預期的緩和,國內貨幣政策主動空間擴大。

東方證券將在7月8日(本周五)登陸港股市場,對此一位港股分析人士認為,這將會為本輪大盤上漲營造較好的市場氛圍。歷史上每一次內地大券商到香港發行H股,幾乎都可以引爆一波維持最少半個月的放量上漲行情。

華林證券策略分析師胡宇認為,千點大反彈如約而至,強烈看多做多七八月的行情,東方證券趁著市場氣氛較好上市,也是理想的做法。

恒生中國環球市場業務主管黃偉鴻認為,經歷過較多調整後,下半年A股會比較穩定,預計在2800點到3200點之間波動,中國第三季度有可能會降準降息;不過就全球宏觀環境來看,下半年依然會面臨其他類似英國脫歐的“黑天鵝”政治事件。

興業證券策略分析師王德倫認為,7、8月“吃飯”行情中,“先富將帶動後富”,風險偏好的提升將從局部擴散。自下而上看,5月下旬至今,新能源、OLED、次新股等部分板塊已出現賺錢效應,部分熱點板塊的活躍通常是市場的領先指標,7、8月“吃飯”行情中,“先富將帶動後富”,風險偏好的提升從局部擴散。

萬科跌停反成上攻契機 A股7月上演中級反彈?

盡管有萬科A(000002.SZ)複牌跌停的拖累,但A股市場周一卻出現了氣勢如虹的反彈,滬深兩市股指雙雙大幅上漲逾1%,兩市成交也增至6587億元,上證指數再度兵臨3000點關口。究竟是什麽原因使得A股突然走強,傳說中的7月翻身走勢會就此上演嗎?

從市場全天的走勢來看,盡管萬科A在複牌後一如市場預期的出現了封死跌停的走勢,但整個指數的走勢卻並未太受此影響,股指只是在早盤低開之後即被買盤拉起,軍工、有色金屬(尤其是金銀概念股)、券商等板塊的次第拉升帶動股指震蕩走高,午後也基本維持了高位震蕩走勢。上證指數最後報收2988.60點,上漲56.12點,漲幅1.91%,成交2532億元;深成指報收10609.86點,上漲151.43點,漲幅1.45%,成交4055億元;創業板指數報收2248.71點,上漲37.53點,漲幅1.70%,成交1230億元。

對於市場如此強勢的走勢,一位私募基金人士表示,盡管領漲板塊很多是受到了意外事件的影響,如英國退歐導致全球避險情緒上升黃金受捧,帶動有色金屬尤其是金銀概念股大漲,但就A股市場而言,市場短期不確定性的消除以及美聯儲加息概率的下降,給了A股一段“真空期”,使得其能夠按照自身的節奏來運轉。而前期2800點附近盤整的底部支撐力度較強,再加上A股對大類資產配置的吸引力,短期出現一波反彈走勢已經較為確定了,關鍵是看高度能到哪里。

東吳證券認為,二季度多重利空釋放,A股納入MSCI指數暫緩、並購重組新規發布業務趨嚴、英國脫歐等事件,較大影響A股市場情緒,股指較長時間處於震蕩波動中。相比來說,三季度的政策環境更加溫和,或將迎來“吃飯行情”。供給側改革穩步推進,有望進一步修複風險偏好;G20會議將是未來一段時間內影響行情的關鍵因素;深港通有望在三季度內開通,將為A股市場帶來重磅利好和資金流入,同時市場情緒也會有所恢複。目前國內宏觀經濟面趨於穩定、資金面總體平穩,股指的向上突破需要基本面的進一步改善或者實質性的改革舉措落地。長期來看,風險偏好變化、重大政策的落地、市場情緒指標的變化都將是影響後市走勢的因素。這些指標在三季度有望突破,帶來後市的反彈行情。

近來各個板塊開始陸續公布半年度的業績預告,西南證券策略分析師朱斌認為,中報業績有可能成為支撐市場中級反彈的又一催化劑。業績與指數作為基本面與心理面,是相互印證和相互作用的。指數之前在2800點左右構築了一個比較紮實的階段性底部,支撐力較強。“春江水暖鴨先知”。這很有可能是部分先知先覺的長線資金已經預計到某些企業業績增速可觀,並先行布局,形成支撐。當這樣的企業達到一定比例和數量時,整個指數也便呈現出支撐力強的特點。

業績是支撐指數漲跌的最基本因素。從歷史上看,“A股指數是上市公司業績的晴雨表”。以年為單位來看,除了2014年下半年至2015 年上半年的主板牛市,指數的漲跌基本都有企業盈利或者盈利邊際變化作為支撐。

從中報預告來看,目前的業績有可能超市場預期,對指數構成支撐。截止2016年7月3日,A股市場共有1061家公司披露2016年度中報業績預告,其中主板披露了75家(披露率為11.9%)、中小企業板786家(披露率為99.4%)、創業板75家(披露率為14.6%)。其中,披露率最高的中小企業板中報業績預告呈現高增長。從業績預告情況看,中小板實現歸母公司凈利潤930.1億元,而2015年中報相對應的歸母公司凈利潤合計為664.7億元,同比增長39.9%,創歷史新高。

總體來看,中報業績很有可能成為促成中級反彈的又一催化劑。市場在經歷了前期國內外利空因素的沖擊,依然表現出較為強勁的走勢,朱斌認為大概率是有內在基本面支撐的。在目前的點位,需要對市場多一份樂觀,繼續維持2800-3370點20%幅度的判斷。中級反彈,正在路上。

40億巨資跌停板吸貨萬科 沒有第三個跌停板了?

正當不少市場人士認為萬科A(000002.SZ)將會有第三個跌停板之際,7月5日下午,在萬科第二個跌停板上面,就已經有幾十億的資金吸貨,疑似主要股東自救。

從2:45開始就有大單不斷在跌停板買入萬科,14:46和收盤前一刻的成交都在10億元左右;全天萬科成交39.39億元,換手率2.05%,不過全天跌停板並未打開;隨後萬科H股也向上拉升近2%。

周一(7月4日)首日複牌一字跌停,截至收盤跌停板上依然有777.7萬手賣單;不過到7月5日收盤就只有507.62萬手。

深圳一位資深私募人士向第一財經記者表示,如此看來第三個跌停板不會有了,7月6日萬科可望有很高的成交額和換手率;不過就算萬科明天反彈,投資者也不必急於抄底,5日的吸貨可能只是資金低位吸貨,不防耐心等待萬科股價穩定下來。

萬科打開跌停帶動A股反彈 量能預警次新股炒作退潮?

在連續兩個跌停之後,備受市場矚目的萬科A(000002.SZ)在周三終於打開了跌停板,而滬深兩市股指也雙雙小幅回升,不過兩市成交量卻出現了小幅萎縮。隨著反彈開始進入阻力區域,7月“吃飯行情”後續究竟會如何演繹呢?

從市場全天的走勢來看,隨著早盤萬科A打破了連續跌停的走勢,大量資金湧入該股,使得滬深兩市股指早盤一度小幅回調。不過在萬科A的走勢趨於平穩之後,股指才在黃金、食品飲料、醫藥等板塊的帶動下出現回升。上證指數最後報收3017.29點,上漲10.90點,漲幅0.36%,成交2465億元;深成指報收10641.65點,上漲38.88點,漲幅0.37%,成交4171億元;創業板指數報收2241.56點,下跌4.47點,跌幅0.20%,成交1139億元。

盡管滬深兩市股指雙雙反彈,但兩市成交量卻出現了小幅減少。一位私募基金人士表示,萬科打開跌停吸引了不少市場資金,單日成交超過了200億元,而整個市場的成交量卻出現了減少,這說明目前場外增量資金入市仍顯不足,市場還是以存量博弈為主。

此外,該私募人士還提醒,創業板指數已經連續兩個交易日回調,像維宏股份(300508.Sz)、新易盛(300502.SZ)這樣的強勢次新股開始結束連續上漲出現大幅回調,這樣的信號投資者需要高度重視,很可能次新股的炒作又將階段性的告一段落了。再加上滬指3058~3066點的缺口到前期高點3100點附近的壓力不減,這一區間可能成為反彈的攔路虎,並形成疑似的M頭部,這一區間的博弈微妙而兇險,投資者要高度重視風險。

中泰證券策略分析師羅文波等則認為,在經濟企穩走平預期漸趨一致,流動性處於平衡空間,供給側改革與穩增長政策相互影響之下,下半年A股市場走勢以震蕩為主,風險偏好的階段性變化,將觸發A 股市場階段性投資機會。行業配置方面,短期建議關註風險偏好提升的高彈性品種,建議關註有色金屬、軍工、通信、計算機等投資機會;中長期建議關註ROE持續性改善行業。

從A股上市公司盈利方面來看,A股盈利水平將在下半年恢複。此輪經濟複蘇力度將弱於2012-2013年經濟擴張幅度,上市企業盈利改善的幅度也將弱於此前。在經濟弱複蘇的背景下,對比2012-2013年經濟小周期時各行業ROE表現情況,可以看出ROE大約滯後企業凈利潤增速恢複一到兩個季度,因此預計下半年企業盈利或將出現改善,從而帶動A股表現。

而從A股估值水平來看,目前市場估值水平正處於歷史均值水平,滬深300、中小板和創業板的市盈率分別為11倍、35倍、55倍。預計未來一段時間貨幣政策穩健、財政政策托底的情況下,利率水平將在一定範圍內窄幅波動,結合利率與估值兩者之間的關系來看,估值水平將會在歷史均值附近窄幅波動。

*欣泰跌停秀“怪象” 吃瓜群眾上當跌停板上買吃虧

A股之大,無奇不有。7月12日,因欺詐發行要被永久退市的*欣泰,竟然在複牌首日的跌停板上斬獲千萬成交,驚呆了交易所和一眾券商。

雖然深交所午間加急發布公告喊話:*欣泰因欺詐發行暫停上市後不能恢複上市,且創業板沒有重新上市的制度安排。但仍舊沒擋住“吃瓜群眾”買買買的雙手,最終收盤成交4008萬元。而這之中,不排除部分投資者被無聊騙子冒充券商名義,以新股申購為幌子誘導買入。

這廂散戶忙著買吃虧,而那廂不能賣出的私募機構只能忍淚幹瞪眼。按照交易規則,持股超過5%以上的股東賣出前需公告才可,顯然在二季度才成為*欣泰二股東的創世翔就得吃這個“啞巴虧”。此外,創世翔的虧損也並不在興業證券先行賠付條件之內,對此這家陽光私募並不“服氣”。《第一財經日報》記者了解到,創世翔方面已向監管層“叫屈”,並聘請律師團來與興業證券交涉。

吃瓜群眾上當買“吃虧”

作為退市新規下的退市第一股,*欣泰在確認將永久退市後於7月12日複牌,而在接下來30個交易日後,該公司要等待深交所作出股票暫停上市的決定。

“今天還買*欣泰,那就是買吃虧買上當,不能理解。”一名資深券商人士在*欣泰複牌前向《第一財經日報》預計,這家公司複牌將有數個無量跌停,在他看來,複牌買*欣泰,買多少送多少,幾乎等於做慈善。顯然,12日的結果已經超出了他的預料。

“這屆群眾還真有膽•••••”對於韭菜的飛蛾撲火,在旁觀望的券商人士均難以理解,好奇其中原因。深交所也於午間緊急發布風險提示。在這之後隨之而來的,是某社交網站開始流傳有申萬宏源的客戶收到短信稱,被建議申購新股300372,而這正是*欣泰的代碼。

不過,很快就有投資人告訴《第一財經日報》記者,自己收到了申萬宏源的辟謠信息。之後,申萬宏源正式在其官網發布聲明稱:“近日,有人冒用申萬宏源證券有限公司名義發布有關欣泰電氣新股申購的虛假信息,敬請投資者加強信息識別,提高風險防範能力。”

雖然烏龍得以澄清,但騙子的趁火打劫,誘導群眾買入卻被調侃為導致韭菜堅持“火中取栗”,*欣泰得以成交超4000萬元怪相的原因。

“我們已經查看今天有沒有客戶在買了,會提示風險的。”興業證券也告訴《第一財經日報》公司正在排查是否真有客戶買入,若有將再次進行風險提示。

《第一財經日報》記者註意到,粗看之下,12日*欣泰在13.10元/股的跌停板上,成交4008萬元,封單近46萬手。但實際上,該公司當日賣盤50多萬手,而成交率也並不高,尚不足6%,而這已讓市場難以理解,為何有人願意做完全的接盤俠。

土豪機構幹瞪眼

“因為這事,我已經兩個星期晚上12點之前都不能回家了。”接近創世翔方面的相關人士向《第一財經日報》記者透露,由於未曾料到*欣泰會受到永久退市的處罰,創世翔目前上下忙碌於應對此事。

而最為關鍵的是,由於目創世翔在今年第二季度才成為*欣泰第二當家,持股超5%。這意味著,這家陽光私募目前既不能找興業證券先行賠付,也不能立即賣出股票止損。

今年3月1日至4月20日,*欣泰尚在被立案調查而處罰結果未出之時,創勢翔一舉通過旗下共計22個信托賬戶,先後購買了*欣泰859.1萬股和856.47萬股股份,兩次觸及舉牌線,並最終以10%的持股比例成為欣泰電氣第二大股東。根據當時披露的交易價顯示,

兩次舉牌均價分別為每股13.28元和每股14.02元,各耗資1.12億元和1.2億元。

按照市場普遍的預計,由於*欣泰沒有退市後重回A股的希望,接下來連續跌停幾乎成為必然,而這意味著創世翔或面臨上億的虧損,而這部分虧損興業證券並不負責。

按照目前興業證券先行賠付的相關細則,在*欣泰虛假陳述揭露日或更正日之後買入欣泰電氣股票的投資者並不屬於賠付的範圍內。也就是說,從揭露日(2015年7月14日)或更正日(2015年11 月27 日或12 月10 日)起至停牌日(2016年5月23日)期間買入欣泰電氣股票的投資者不能獲得本次賠償。

“對於先行賠付,並不應該是興業證券決定哪些能賠哪些不能賠的。”上述人士告訴《第一財經日報》記者,創世翔已向興業證券提出賠付異議,並聘請相關律師團就此事與興業證券交涉。而對於股票目前無法立即處理以及賠付問題,也將準備與監管層進行二次溝通。

值得玩味的是,*欣泰的今天或許真的超出了創世翔掌門人黃平的預料。一個月前,市場瘋傳*欣泰將被退市,黃平曾在其朋友圈轉發相關報道稱:“在低位年初不信任不看好贖回產品的人,後面很多產品都漲了幾十點,您後悔嗎?”

而今,黃平又將帶領創世翔如何應對成為外界關註的焦點,《第一財經日報》記者試圖就此聯系黃平,但截至發稿電話並未接通,不過,有創世翔內部人士表示,公司目前不方便對外表態。

*欣泰複牌暴力跌停 不少人“火中取栗”

開盤即暴力跌停——7月12日,正式改名*欣泰(300372.SZ)的欣泰電氣開始複牌交易,而在接下來的30個交易日後,該公司將等待深交所作出股票暫停上市的決定。

盤面信息顯示,*欣泰開盤即跌停,以81.2萬手的總成交量封死跌停板,報13.10元。《第一財經日報》記者註意到,仍然有投資者在“火中取栗”。截至發稿,該公司盤面買單多於賣單,其中,賣單81.2萬手買單194.2萬手,換手率0.31%。

對於複牌的*欣泰,業內多認為,今日只是該公司“跌停秀”的開始,*欣泰的IPO造假過錯,或將讓大量持有其股份的機構和散戶“跟著遭罪”。

除了前後耗資2.32億元舉牌的陽光私募創勢翔或面臨巨虧外,國家隊這一次也不幸踩雷。公開信息顯示,截至一季度末,匯金公司持有欣泰電氣1.52%流通股。

更為嚴重的是,有超過1.3萬名散戶也將不能幸免。截至一季度末,*欣泰股東人數在1.33萬人,人均持股9.71萬元。其中,前十大股東(如下圖)持股比例合計56.55%。

值得註意的是,由於創世翔在不斷豪賭*欣泰股票之時,後者已經在被證監會立案調查,相關時間條件也並不在興業證券先行賠付的標準之內,這次的虧損或由其自己買單。

今年3月1日至4月20日,創勢翔通過旗下共計22個信托賬戶,先後購買了*欣泰859.1萬股和856.47萬股股份,兩次觸及舉牌線,並最終以10%的持股比例成為欣泰電氣第二大股東。根據當時披露的交易價顯示,兩次舉牌均價分別為每股13.28元和每股14.02元,各耗資1.12億元和1.2億元。

對於*欣泰IPO造假的賠付問題,目前爭議仍難平息,昨日,有相關證券律師告訴《第一財經日報》,已讓證監會提交相關聯名建議函,希望就*欣泰IPO造假的先行賠付問題召開聽證會。明確相關哪些投資者符合先行賠付標準,賠付金額如何確定,賠付條件是否等同於放棄訴訟權利等問題,該建議函目前已被電郵回複收到。

*欣泰連續三日跌停 早盤成交1440萬

7月14日早盤,*欣泰“跌停秀”繼續上演,集合競價階段,該股成交1189手,成交金額126萬元,換手率1.5%,跌幅10.01%,報10.61元。

截至午間收盤,該股近5185萬股封死跌停,半日成交136萬股,成交金額1440萬元,換手率1.5%。

欣泰電氣成為創業板第一個退市股,根據政策欣泰電氣退市後無法再恢複上市,複牌後有三十個交易日,究竟能在第幾個跌停打開,不好預判。

從7月12日起,廣發百發大數據系列基金的凈值中,欣泰以0元計算。而截至7月13日,欣泰報11.79元/股,廣發基金給出了30個跌停還不止的估值,可謂判了欣泰“死刑”。在30個跌停後,*欣泰的價格將定格在0.62元/股。

英大證券首席經濟學家李大霄今日早間在微博表示,嚴重警告:賭欣泰(300372.SZ)是飛蛾撲火,猶如跳下萬丈深淵!

快訊:*欣泰跌破10元 複牌後已連續四天跌停

今日*欣泰開盤報9.55元,截止09:25分,該股跌9.99%報9.55元,封上跌停板。

昨日(2016-07-14)該股凈流出金額2455.58萬元,主力凈流出870.23萬元,中單凈流出683.6萬元,散戶凈流出901.74萬元。

截止2016年3月31日,*欣泰營業收入6177.1849萬元,歸屬於母公司股東的凈利潤61.8644萬元,較去年同比減少84.297%,基本每股收益0.0036元。

鑒於*欣泰因涉嫌欺詐發行,複牌後已連續四天跌停,特此提醒廣大投資者一定要珍愛錢包,註意風險,遠離雷區。

Next Page