2015全球投資指南:不買什麼!該買什麼! BlackPuma

http://xueqiu.com/5232498753/36985696作者:Jen Wieczner, Lauren Silva Laughlin

有時候,最聰明的行動就是你沒有採取的那些行動。市場每創下一次新高,很多投資老手就會更加緊張,擔心災難降臨。看著估值高企,歐洲、中國等地區經濟放緩,烏克蘭、敘利亞等國家衝突不斷,美聯儲停止大舉購債,等等,人們有很多警惕的理由。

因此,我們在今年不僅僅要推薦投資什麼,還要指出應該迴避什麼。聰明的防禦策略總是明智之舉。好消息是,在這變幻莫測的時期,還是可以找到一些機會的。

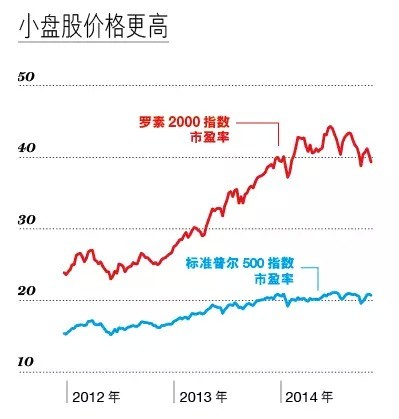

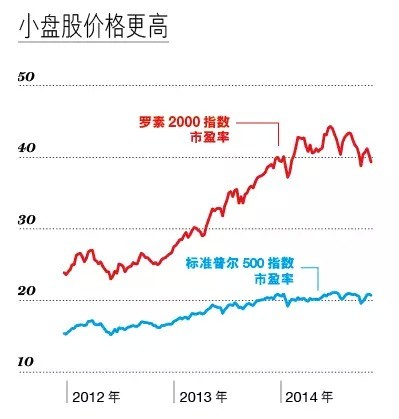

不買小盤股Leuthold Group的首席投資官道格·拉姆齊表示,相比於

$標準普爾500指數(SP500)$ 標準普爾500指數里的大盤股,小盤股的市盈率高出了25%,這意味著,它們未來的表現將會比指數差這麼多。貝萊德公司(BlackRock)的全球首席投資策略師孔睿思表示同意:「再次買入低估值股票是合理的。想擁有投資安全墊,你還能找什麼呢?」他還說,過不了多久就要加息,到時小盤股的表現會遠遜於大盤股。

買大盤股花旗集團的首席美國股權投資策略師托比阿斯·列夫科維奇認為,現在是越大越好,尤其是當聯合大企業面臨著回購股票或者剝離不良資產的壓力的時候。他說:「我們認為,市場上的一些最便宜的股票是超大盤股,我們開始看到維權股東正在介入,逼迫這些企業釋放價值。」通過先鋒超大盤基金 (Vanguard Mega Cap)等一些交易所交易基金(ETF),可以投資美國的主要大企業。

不買只在歐洲運營的股票

不買只在歐洲運營的股票就連保守的投資者也對歐洲在2014年的增長乏力感到意外,歐洲的不確定性仍將延續。對全面衰退和歐元貶值的擔心讓專業投資人士遠離歐洲的工業企業以及其他以當地業務為主的公司。

買歐洲的跨國企業一些反向投資者在尋找他們認為股價被不合理打壓的一類企業。資金規模達290億美元的奧克馬克國際基金的聯席經理羅伯·泰勒說:「一些全球運營的公司在歐洲被當成地區性企業看待了。」富蘭克林歐洲互助基金的聯席經理卡特裡娜·達德利看好法國巴黎銀行,該銀行擁有全球性的零售業務,但它禍不單行:它首先是法國企業,又在與一些國家做交易時違反限制規定並且認罪,被罰了90億美元。

泰勒還說,儘管它是「當前歐洲少有的盈利增長在兩位數的公司」之一,但是其前瞻市盈率仍然低於10.5倍。泰勒還唱多戴姆勒、寶馬等德國汽車製造商:「我們投資的不是政府、經濟或是GDP,我們投資的是一家企業。德國還會再一次陷入衰退嗎?有趣的問題。但這真地和一家公司是否便宜沒有關係。」泰勒說,戴姆勒的最大市場是美國和中國,它在2014年的銷售收入將創下新紀錄。

投資歐洲的ETF可能不錯,但是泰勒警告各家基金,不要靠這個來對沖歐元的影響。智慧樹歐洲對沖股權基金(The WisdomTree Europe Hedged Equity Fund)僅投資於在歐元區以外的業務佔比超過50%的高分紅歐洲企業。該基金在2013年的收益為-2.9%,與可以沒有對沖的基金相比,收益高出了7%。

不買美國的日常消費食品股投資者一度扎堆買進可口可樂等在美國家喻戶曉的品牌,追求它們的安全性以及高額分紅。但是在2014年上漲超過13%以後,消費食品股已經是標準普爾500指數里最昂貴的板塊之一。如今,投資經理表示,他們在這個板塊裡看不到什麼價值,尤其是因為加息之後,主要的消費食品板塊通常表現不佳。

買外國的全球性消費品公司有高額海外銷售收入的美國公司與有高額美國銷售收入的外國公司之間有什麼差異?差異之大,可能超乎你的想像。可口可樂等美國巨頭的大部分銷售收入來自於海外,但在眼下,這是一個不利因素,因為那些國家的經濟沒有美國經濟增長的快。

相比之下,歐洲的幾家以消費品為主的企業高度聚焦於美國市場,它們從美國經濟增長中得到的好處可能超過市場的看法。它們一般也比較便宜:MSCI歐洲指數的市盈率只有15倍,而標準普爾500指數的市盈率達到了17倍。奧本海默公司的首席市場策略師約翰·斯托茨弗斯說:「現在我們買進歐洲跨國公司,主要考慮到全球經濟的復甦,因為它們永遠是全球化的公司。」他認為有潛力的股票有:雀巢和西班牙國際銀行,因為它們的估值較低。

傑伊·鮑恩在他自己的鮑恩黑尼司公司管理著27億美元的資金,他還說了一點:歐元貶值對歐洲大陸的企業有利。正如他所說:「在換算盈利的時候,貨幣是助漲因素。」鮑恩看好雀巢和瑞士製藥巨頭諾華的前景。諾華有一種前景很好的在研藥物,公司三分之一的銷售收入來自於北美,股息率為2.9%。

不買美國的非必需消費類公司/中型零售企業當利率上升時,零售企業和汽車製造商等非必需消費類公司多半要遭殃,因為融資成本將會吃掉部分家庭的開支預算。與人共同管理擁有56億美元資金的Federated Kaufmann Fund的芭芭拉·米勒正在減少對非必需消費類、特別是零售企業的配置,因為工資沒有增長,使得向中產階級購物者推銷商品變得困難。

買高端的跨國非必需消費類公司高端消費者對利率不敏感,近幾年的經濟陣痛對他們也基本上沒有影響。Federated Kaufmann Fund 的芭芭拉·米勒說:「我們逐步在有能力向更加富裕的顧客銷售產品的企業裡尋找投資機會。」例如,她管理的第二家基金維持了拉爾夫·勞倫(Ralph Lauren)的倉位。該公司正在不斷向全球市場滲透,同時還能吸引美國的折扣商品買家來到它的專賣店。

而斯托茨弗斯看好蒂芙尼(Tiffany),「因為人們會在生活變好的時候買珠寶慶祝。」奧克馬克的泰勒認為,在美國營業收入佔比很高的海外奢侈品公司具有更高的價值,比如歷峰,它擁有卡蒂亞(Cartier)和萬寶龍(Montblanc)等高端品牌。儘管該公司的總部在瑞士,但是它在美國的銷售收入實現了兩位數的增長。達德利也在歐洲買入非必需消費品類股票,她看好法國的酒店企業雅高(Accor)。她說,這家酒店將受益於「消費者信心的提升」。

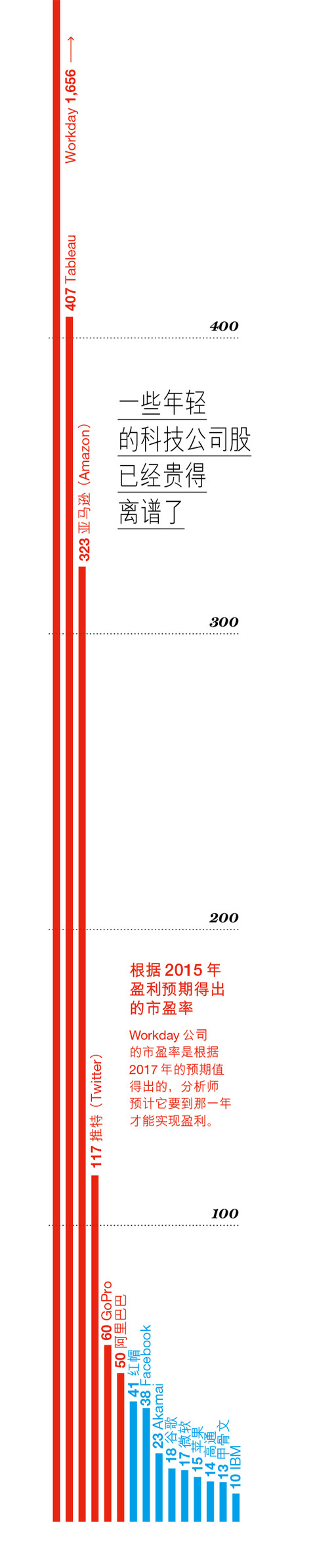

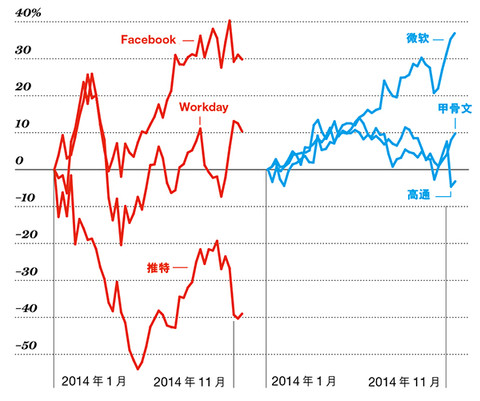

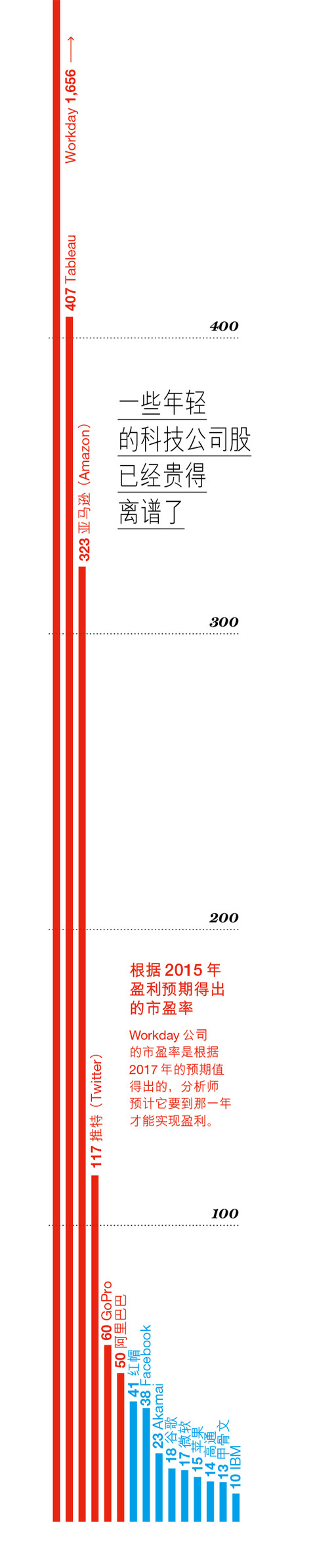

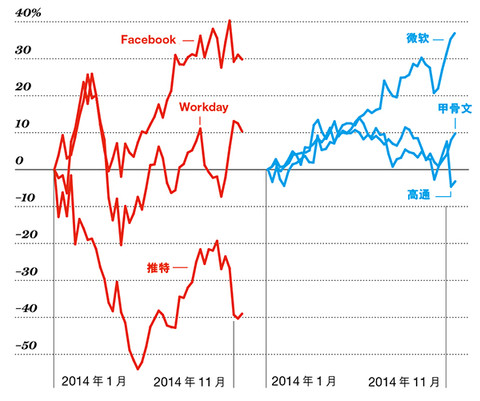

不買年輕的趨勢科技股2014年,新上市的科技公司一路猛漲,尤其是社交媒體公司和那些「在云中」、利潤一直很微薄的企業。為Wedgewood基金管理著105億美元資金的戴維·羅爾夫說:「我不是說,現在的市場和1999年一樣,但是有些公司離那種狀態已經不遠了。」他說,他「在非常謹慎地介入這些股」。按他的說法,「云」是一個時髦的字眼兒。我們要自問:「那些公司真的賺到了錢嗎?很多都沒有。」

買成熟的科技巨頭

買成熟的科技巨頭奧克馬克的泰勒也迴避了云軟件公司和像Workday這樣的「一些眼下非常高調的企業」。(Workday公司目前還沒有實現盈利,它眼下的市值是按2017年預期利潤的1,656倍。)與此同時,他青睞甲骨文公司,該公司的營業收入來自於數據庫業務和云業務,按2015年的預期盈利,市盈率只有13倍。他說:「這是一個典型的例子,說明人們是怎樣看待最新的企業和最卓越的企業。人們被前者吸引,完全不考慮估值的問題,而甲骨文幾乎被遺忘了。」

羅爾夫看好老牌的美國科技巨頭,比如高通公司和蘋果公司,它們的市盈率分別只有14倍和15倍。為ClearBridge和美盛(管理著77億美元資金的瑪格麗特·維特拉諾(力圖尋找平衡,迴避IBM、思科等大企業,「IBM是一家很難再增長的公司,所以我們認為我們能做得更好。」她說。相反,她持有向企業提供云計算服務的紅帽和Akamai,因為這兩家公司增長更快、更賺錢。同時,維特拉諾看好微軟公司,因為在大公司中,「它最適宜於一個快速向云移動的世界」。

不買阿里巴巴

不買阿里巴巴阿里巴巴的上市也許是2014年最熱鬧的事件,更不用說它也是美國證券交易所的歷史上最大規模的一次首次公募。但是113美元左右的股價使得阿里巴巴的市值是相當於它在2015年預期盈利的50倍,即使到了現在,美國投資者也還沒有摸清這家中國公司的底細。

買谷歌奧克馬克的泰勒也選擇遠離阿里巴巴,更傾向於一家更為美國人熟知的互聯網領軍企業。他說:「我們能以不到阿里巴巴一半的市盈率持有谷歌,而且這家公司不在中國。這是一家卓越的企業,護城河很寬,估值也更為便宜。」

買航空公司管理著70億美元的M.D.Sass公司的馬蒂·薩斯看中了消費者支出的上升和美國航空公司的低燃料成本。全球經濟放緩,埃博拉病毒可能妨礙坐飛機出行,令該公司的股價受挫。但薩斯說,它的機票銷售收入竟然沒有一點下滑。由於該公司的業務集中在美國,薩斯認為,隨著強勢美元推動更多的人乘飛機出行,公司的股票將會大漲。和競爭對手不同,美國航空公司對其燃料成本不做對沖,這令它可以從近期的低油價獲益。達德利看好國際航空集團,該公司擁有英國航空公司和西班牙國家航空公司。

不買小型生物科技股2014年,小型生物科技股的收益飆升,但是也存在著更大的風險。投資者在一家小型生物科技公司攫取巨大收益的同時,也看到另一家因為藥品沒有獲得美國食品與藥物管理局的批准而暴跌。花旗的列夫科維奇說:「我們認為,人們要對醫療保健板塊獲利回吐了,尤其是對製藥企業和生物科技公司。生物科技股的估值尤其令人不安,它們已經相當貴了。歷史上,當估值到了這個水平時,它們就是跑輸大市。」

買多元化生物科技股醫學仍然處於激動人心的創新時代,奧巴馬總統的醫改計劃以及美國正在老去的人口給醫療保健領域帶來活力。維特拉諾採取了一種槓鈴策略,一邊是某些生物科技公司,另一邊是CVS這樣的大牌公司。美國人正在變老,將助推CVS的藥店和藥品分銷業務。在維特拉諾的五隻重倉股中,有兩隻是多元化生物科技企業:新基(Celgene)和Biogen Idec。

按她所說,這兩家企業投巨資於研發,因而「受某件事的成敗影響不是那麼大,比如某種藥物被美國食品與藥物管理局批准或是槍斃」。目前,在新基公司的營業收入中,有超過60%來自於一種藥物。但是維特拉諾表示,該公司已經實施了幾起併購,並且正在拚命研發新產品,實現業務的多元化。奧本海默的斯托茨弗斯建議買入iShares納斯達克生物科技交易所交易基金,該基金持有最多的兩隻股票是吉利德(Gilead)和安進(Amgen)。他以買入這只基金為主,再輔以他的「衛星式方法」,親自買入這兩家公司的股票。

不買大宗商品和原材料股

不買大宗商品和原材料股許多專家都說,大宗商品的價格在四年前達到高點,如今,這段超級行情正在終結。中國對原材料的需求變得疲軟,壓低了從鎳金屬、大豆到木材的各種商品的價格。專業人士認為,隨著美元的升值,原材料股將每況愈下。Leuthold Group的拉姆齊說:「它們的估值仍然相當高。」他建議等到它們大幅回調後再考慮買進。

買金融股美國銀行改善了資產負責表,開始借經濟提速收錢。可是,Federated Investors的高級投資組合經理勞倫斯·奧里亞納說,金融股的價格仍然被低估。奧里亞納管理的資金規模為80億美元,他認為,摩根大通、第一資本和富國 ——這些公司的預期市盈率為10倍到13倍—— 將獲益於企業增加貸款。

Intrepid Capital的首席執行官馬克·特拉維斯看好由著名的債券經理霍華德·馬克斯管理的投資機構橡樹公司。特拉維斯認為,橡樹公司的估值偏低,市盈率為14.4倍。壓低其估值的一個因素是:橡樹持有私人控股債券管理機構DoubleLine的20%股份,但是在公司的賬目上僅將這一頭寸定值為900萬美元。一些評論家測算,實際價值可能高達6億美元。此外,橡樹股票的股息率達到了5.3%。

不買金屬股牛市正在走向第7個年頭,而黃金價格卻從2011年1,900美元的峰值一路下滑,目前每盎司的價格在1,200美元以下徘徊。一位投資者說,金價還要繼續探底。中國需求的下調也拖低了銀、銅等工業金屬的價格。

買超賣的礦業股金價的下跌殃及了礦業股。但是,愛抄底的價值投資者在黑暗之中看到了些許光明。聯合服務汽車協會的全球多資產主管瓦希夫·拉蒂夫說:「我們持續看好金礦股,因為對它們的預期極低。」拉蒂夫協助管理著660億美元的資金。他的基金持有Goldcorp、埃爾拉多黃金和Silver Wheaton的股票。

管理著70億美元的多資產Permanent Portfolio Fund的邁克爾·庫吉諾持有金屬開採和自然資源公司必和必拓和力拓,兩家公司的市盈率分別為12.5倍和9.5倍。「它們是經濟生產的原材料。」庫吉諾說。他認為,礦企Freeport-McMoRan公司的股價將會上漲,因為「銅價到了每磅3美元,它還能創造自由現金,保持分紅。」(股票的股息率為4.3%,市盈率為13.9倍。)

Intrepid的特拉維斯認為,位於溫哥華的泛美銀業公司有價值。該公司近來一直在虧損,但是仍然保持了4.7%的分紅收益。特拉維斯說:「對於金和銀,你肯定要做一些揣測,但是我覺得,守住了就會有收益。」鮑恩找到了一種利用非貴重大宗商品的利空因素的方法:禮恩派公司——一家席夢思床彈簧等家具元件的主要製造商,這些產品的主要進口成本是廢金屬和石油。

不買煉油企業隨著石油價格幾個月來暴跌30%——同時美國頁岩油田的產量持續巨大——能源企業的前景可謂風雨飄搖。煉油企業的興衰週期不同於石油生產公司——低廉的油價可能令它們獲益——但是Federated的奧里亞納還是要迴避它們,因為它們存在著不可預測性。他說:「我們遠離煉油企業,因為這是一個波動劇烈的行業。在當下,煉油公司絕不是增長型企業。」

買勘探、生產和綜合性油企能源現在是標準普爾500指數里最便宜的板塊,好幾位專業人士在買入那些有能力巧妙地投資於美國頁岩的石油生產商的股份。奧本海默的斯托茨弗斯說:「人們還在開車,還在開飛機,只要全球經濟回暖,你就會看到能源股的反彈。」他正在搶購綜合性油企的股票,比如康菲石油公司和雪佛龍公司。

奧里亞納持有先鋒自然資源公司的股票,該公司在二疊紀盆地擁有油井。「那裡的地質條件非常好,甚至油價到了每桶60美元,公司的投資也能帶來高額的收益。」Intrepid的特拉維斯力挺北部油氣公司,該公司位於北達科他州的巴肯頁岩已經鎖定了直到2016年年中每桶90美元的固定油價合同,無論現貨市場價格多低都不受影響,而且它目前的市值也只是預期盈利的11.2倍)。特拉維斯說:「當市場把嬰兒連同洗澡水都倒出去時,沒有人會管誰在趁機搞對沖。」

買能源類的業主有限合夥制企業業主有限合夥制企業(MLP)的價值隨著油價而下跌,但是由管道運營商和服務業務構成的MLP通常會保持忙碌,不受西得克薩斯原油價格的影響,只要人們還在使用石油就行。管理著20億美元資金的拉登堡塔爾曼資產管理公司的總裁菲爾·布蘭卡托說,MLP的利潤與需求掛鉤,他預計美國的需求將提高。他說:「城市越來越大,我們需要更多的能源。」

布蘭卡托預計,未來10到15年,對石油和天然氣的需求將上漲30%到40%。這意味著,值此MLP估值在數月時間裡下滑將近20%之際,它們的利潤已經初現端倪了。布蘭卡托說:「能源一定要有管子才能運輸,我要利用這一點。」他推薦伊格爾MLP策略基金,該只基金的收費相對高昂,但是自2012年10月成立以來,一直跑贏阿勒裡安MLP指數(Alerian MLP Index)。

買俄羅斯能源公司管理著1,200億美元的GMO公司的資產配置聯席主管本·英克爾與外界的共識唱反調。他認為,可以從俄羅斯能源股上賺到錢。由烏克蘭衝突導致的政治嚴霜令這些股票的價值縮水。他說:「我們認為,定價決定一切。這些公司並非是糟糕的資產,只是對它們的定價糟糕。」但是如果你能忍受風險,就可以考慮少量地介入俄羅斯天然氣公司,這是世界上最大的天然氣生產商。它的市盈率降到了荒唐的3倍,很是嚇人。只是政治上稍有解凍,就能推動股票上揚。

不買不動產投資信託不動產投資信託(REITs)擁有債券一樣的性質:它們將利潤當股息支付,股息通常可以預期,因為它們是基於長期租賃的。當利率低時,它們會興旺,因為它們的收益超過了債券。但是同樣的,當利率上升時,不動產投資信託會下跌。庫吉諾說:「由於利率沒有如預計那樣上漲,REITs的表現好於預期。進入新年後,它就比較差了。」

買基礎設施股和(部分)美國的房地產股貝萊德的孔睿思認為更好的選擇是基礎設施,這是一個相對較新的資產類別,可以通過幾隻交易所交易基金和互助基金介入。ProShares DJ布魯克菲爾德全球基礎設施交易所交易基金的股息率為3.5%,成分公司的數量超過了兩家主要基建指數(共有134家,其中包括水管理公司,收費公路開發商和無線基站運營商)。

隨著共和黨控制了國會,更多的基建項目有可能被放行,鮑恩看好美國最大的石油和天然氣運輸公司金德爾—摩根,該公司將很快放棄其業主有限合夥制企業的地位。

與此同時,隨著美國經濟的前景開始向好,一些投資者認為,現在是買進一些不以REITs方式運營的地產股的好時機,這些股將來會再次活躍。戴維·雷尼與人共同管理著業績頂尖的15億美元的亨尼西焦點基金,他不久前買入了布魯克菲爾德資產管理公司的股票。該公司擁有辦公樓、能源基礎設施和用材林地等多種不動產組合,但是並不以REIT的結構運營。

M.D. Sass的薩斯判斷,最佳的機會在二手房銷售,銷量超過新住房11倍。最大的住宅中介公司Realogy是「理想的運作對象」。Realogy從它龐大的特許經營業務賺取了豐厚的利潤——旗下的公司中介連鎖包括科威國際不動產、柯克蘭集團、21世紀不動產公司和蘇富比國際不動產公司——但是它的回溯市盈率只有14.5倍。薩斯認為,公司的價值被低估的原因僅僅是因為很多投資者從未聽說過這家母公司,但它旗下品牌「的業務卻是最好的」。

不買公用事業公司因為分紅率高,追求分紅的投資者在過去兩年中蜂擁買入公用事業公司,但是他們可能很快就要跑路了。不斷買入導致估值上漲,這一類股票的回溯市盈率達到了17.2倍,已經高於14.8倍的歷史中位數。拉姆齊說,一旦利率上漲,電力和汽油提供商的股票通常也會縮水,因為這類公司的債務一般較多。由於美聯儲已經停止刺激計劃,並預計將在2015年加息,科伊斯特裡希稱:「公用事業公司不再是人們以為的那樣的防禦型股票。」他建議低配這一領域的股票。

買美國的工業企業工業公司股票仍然支付高額的分紅。他們的估值現在是18.4倍,略高於18.0倍的歷史中位數。更重要的是,工業企業的盈利預計在2015年將提升10%——是公用事業公司盈利的5倍。奧本海默的斯托茨弗斯說:「我喜歡工業公司,因為風水輪流轉,工業公司現在屬於新技術企業。」他對這一領域的一切都看好,無論是防務產品,還是與風能、水力和天然氣有關的公司。

奧本海默給予霍尼維爾國際公司(Honeywell International,該公司的股息率為2.1%)和艾默生電氣公司(Emerson Electric,股息率為2.9%)以「跑贏大市」的評級。隨著消費者買入更多的房屋、取暖需求的增加以及製造業的提速,兩家公司的銷售額都會有所提升。他還看好既是工業企業又是國防承包商的通用動力公司和受益於在線購物不斷增加的UPS公司。

斯托茨弗斯說:「持有這些股票存在著一定的舒適度。它們提供大量的機會。隨著經濟增長越來越明顯,市場將會認可這些公司。」羅伯特·扎古尼斯管理著55億美元的詹森優質增長基金,他只有在某公司連續10年實現至少15%的收益之後,才會考慮買進。他正在重倉配置工業企業股,比如3M公司和聯合技術公司。這兩家在美國市場和新興市場都有業務。他指出,在過去半個世紀,3M公司每年都在提高分紅(目前的股息率是2.2%),它在中國的營業收入正在穩步上升。扎古尼斯說:「一聽到3M,人們可能會想到那種臃腫的大公司,可是它一直維持著兩位數的淨利潤率。」

不買中國的股票在增長放緩和政府反腐運動(這將提高合規的成本)的夾擊下,中國市場變得越來越危險。索恩伯格發展中國家基金的經理劉易斯·考夫曼管理著40億美元的資金,他說:「很多在投資者中很搶手的公司不再搶手了。這個環境對投資的限制比以前大多了。」

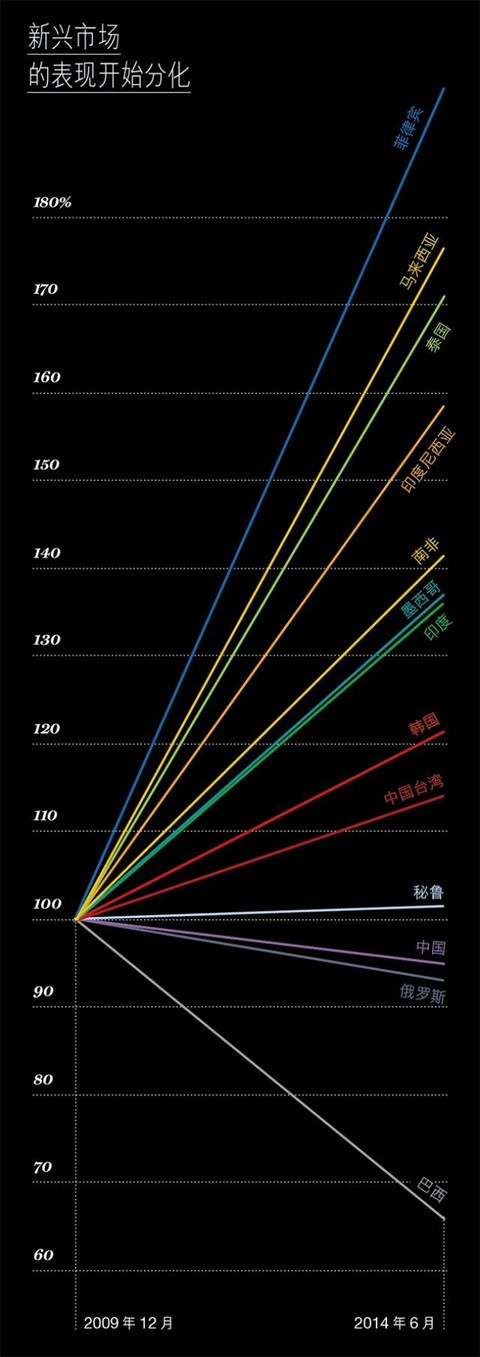

買印度和墨西哥的股票這兩國一個一直都很熱絡,另一個有可能即將復甦。埃弗萊斯特資本公司的創始人、30億美元對沖基金的管理者馬爾科·迪米特里約維奇說:「從宏觀角度看,我們認為印度和墨西哥情況良好。」他表示,改革計劃很有可能激活這兩個經濟體,兩國貨幣對美元的比值將保持穩定。在印度,迪米特里約維奇看好塔塔汽車公司,該公司在2008年收購了捷豹和路虎品牌,成功實現了這兩個品牌的復興,捷豹在2013年的利潤竟然超過了它的收購費用。

考夫曼說,同時期墨西哥的經濟可能正在走出谷底。他認為,隨著墨西哥數十年來第一次向私人和外國公司開放石油行業,該國經濟有望增長。此外,墨西哥的外貿關係會使它成為美國經濟增長的主要受益者。迪米特里約維奇持有水泥公司西麥斯的股票,墨西哥制定了公路、機場等更多的基礎設施項目,該公司會有大發展。

西麥斯還將業務拓展到了美國的得克薩斯和佛羅里達,所以當美國的新房建設最終提速時,它也會從中受益。考夫曼傾向於以買入鐵路公司堪薩斯城南部等美國企業股票的形式介入,隨著墨西哥能源行業的興起,該公司將為邊界雙方運輸更多的貨物。

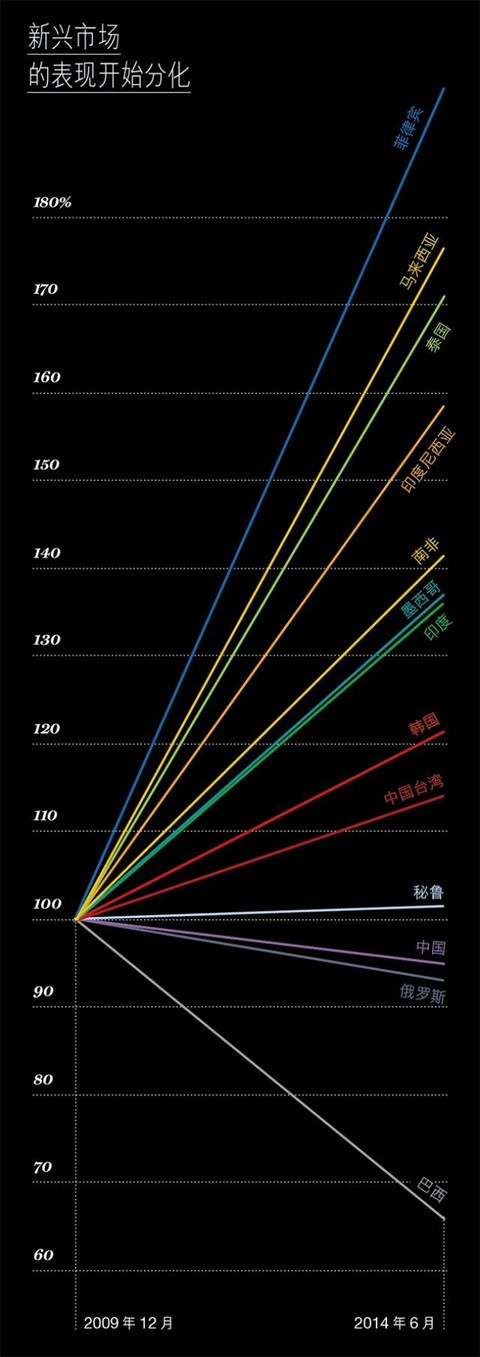

不買新興市場整體中國經濟減速,新興市場整體出現問題。這些國家還必須對抗美元升值和加息,這意味著進口產品更加昂貴,資本成本更高。索恩伯格發展中國家基金的考夫曼說:「總的來說,少數新興市場存在一定的價值,但是在眼下,很難認為那裡的資產普遍令人激動。」

其他原因也不支持這種一刀切的看法:首先,新興市場過去常常一損俱損、一榮俱榮,不過自2008年以來,這種關聯性正在減弱,所以將它們歸為一類不像過去那樣合理了。其次,將近一半的基準 MSCI 新興市場指數(MSCI Emerging Markets)由中國、中國台灣和韓國主導。這些經濟體未來不會是經濟的主要推動力。

買前沿市場在非洲和東南亞,更多新生的「前沿」國家不僅估值比新興市場更加便宜,而且經濟也在向前推進。它們提供了更好的多元化選擇。勞拉·格里茨說:「現在,前沿市場在全球經濟中處於次要地位,所以風險小一些。」格里茨管理著45億美元資金,其中包括瓦薩奇新興市場小盤股基金和瓦薩奇前沿新興小國基金。

她說,在美國市場下跌之時,她持有的很多前沿市場的股票竟然還上漲了。她認為,目前最佳的機會在尼日利亞、津巴布韋、斯里蘭卡、越南、孟加拉國和菲律賓。她發現,那裡的企業擁有富於才幹、通常受過西方教育的管理團隊。她說:「在尼日利亞或津巴布韋生存的企業在管理上做得非常好,只有這樣,它們才能生存。」

然而,這類市場的基準指數——MSCI前沿市場100指數——的權重卻不成比例的只配給了少數幾個國家。散戶投資者反而會買進單一國家的基金,比如iShares MSCI菲律賓交易所交易基金。考夫曼說:「如果追求前沿市場的增長,同時希望這個市場更加成熟,我們青睞菲律賓。我們覺得要參與高增長領域投資,這麼做更加安全。」考夫曼還採取一個另類的策略,持有某些美國公司,比如高露潔棕攬,該公司將近一半的業務來自於發展中國家的市場。

不買美國/日本/歐洲的政府債券

不買美國/日本/歐洲的政府債券資金達9億美元的威廉布萊爾宏觀配置基金的投資組合經理布萊恩·辛格說:「債券已經貴了。」他的基金押寶看空日本和歐洲的信用,看平美國的信用。GMO公司的英克爾表示同意。日本主權債務的收益率為0.5%,通脹率卻達到了3%。他說,「我想像不出任何理由,誰會想擁有」日本債券。對於存續時間長的美國債券,摩根大通私人銀行固定收益部門的西海岸總監希瑟·盧米斯並不看好,理由是最大的買家美聯儲已經停止購買。馬拉松公司的布魯斯·裡查茲說,美國財政部發行的國債是「世界上定價最高的資產」。如果加息100個基點,你會在國債上損失20個百分點。他說:「世界上很少有資產能讓你虧本20%的。」

買新興市場債券

太平洋投資管理公司旗下610億美元資產的分包顧問機構Research Affiliates的首席執行官羅伯·阿諾特認為,投資者過度擔心新興市場負債過高的問題。金磚四國(巴西、俄羅斯、印度和中國)的債務僅佔國民生產總值的大約40%,而G-5國家(指德國、法國、英國、日本和美國——譯註)卻達到了125%。

新興市場增長更好,計入通脹因素,平均利息收益比G-5國家高出4個百分點。由於阿諾特更擔心美國的通脹,因此他推薦地方發行的債務。可以通過Pimco新興地方債券基金參與投資(阿諾特不管理這只基金)。貝萊德新興市場資產配置基金的投資組合經理傑拉爾多·羅德里格斯尋找勢頭髮展良好或「能夠發展出靠自身驅動增長的能力」的國家。他指的是墨西哥和印度,看好BGF新興市場債券基金。該基金投資於「硬通貨」債券,如果你覺得當地通脹是一個威脅,這只基金是更好的選擇。

不要持有過多現金阿諾特說,保持靈活很重要。他說:「主流市場漲幅過高。收益變低,估值高企,回調或進入熊市的風險很大。如果有新的便宜機會,我們希望手中有子彈。」但是現金本身基本上不產生任何回報。

買多空股權基金

阿諾特建議,將部分資金投入到多空基金上。這類基金一般買進它認為可以跑贏標準普爾500指數(比如跑贏3%)的股權組合或指數,然後它會做空標準普爾500指數以降低風險。基金經理押寶於投資組合與標準普爾500指數之間的利差。這種策略削弱了當市場上漲時獲取充分收益的能力。但是收益和虧損也被限定在一定狹窄的波段內,從而降低了波動。Gateway A基金是一個很好的例子。它在2013年的收益為將近5%,但是它的三年期波幅只有標準普爾500指數的大約三分之一。

買併購套利基金

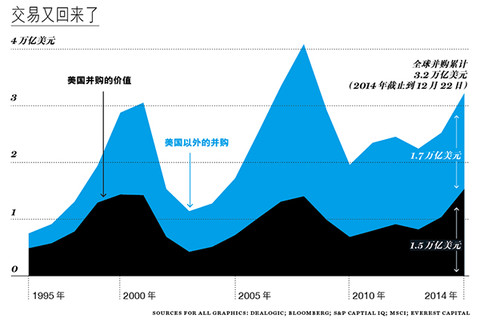

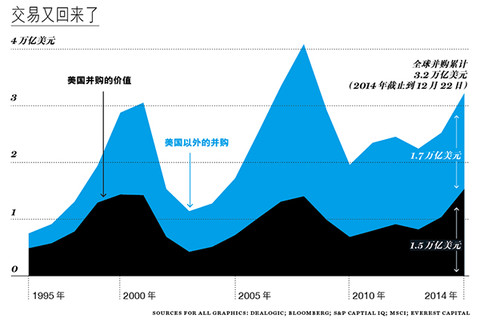

你的少量現金還可以用於另一個投資組合。GMO的英克爾預計,投資於併購套利基金,投將者在未來6個月內可獲得大約5%的回報。併購套利是指在宣佈收購和收購完成之間的時期,被收購公司的股價會上漲幾個點,而收購方的股價略微下滑。在金融危機之後,由於沒有交易,併購套利完全消失了。

現在,交易又回來了。英克爾說,「在一個充滿了兩位數收益的機會世界裡」,併購套利的收益「不會太讓人激動」,「但在一個冒險也得不到報償的世界裡,你在套利併購方冒險,是可以得到報償的。」兩種可能的選擇:韋斯特切斯特資本公司的併購基金,這是一隻大型的互助基金;IQ併購套利交易所交易基金,該基金專門投資於收購目標。

買銀行發行的債券

目前,銀行的情況正在向好。聯邦政府對分紅和回購股票的規定迫使它們增加流動性。摩根大通的盧米斯說:「信用一年比一年改善,收益吸引力依舊。」太平洋管理公司的全球信用首席投資官、晨星公司的2012年度最佳固定收益經理馬克·基澤爾也說:「美國銀行業大概有2,000億美元的未計提稅前盈利,但是在過去四到五年裡,這筆錢大部分留在了銀行,作為留存收益自行計入權益資本。」

結果是「造成股權持有者受損而債券持有者獲益(因為這筆盈利未用於分紅而是支付債息——譯註)。」在基澤爾的投資組合中,有將近4%投在了美國銀行發行的債券裡、3.4%投在了摩根大通發行的債券中,還有1.5%給了花旗集團。盧米斯選擇投資選先股,它介於債券和股票之間。iShares美國優先股交易所交易基金有超過60%的資產投在了金融優先股上。這只ETF在2013年的收益達到了12%。

譯者:天逸 源:財富