- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

熊市中散戶的護身鎧甲:美股對沖工具之反向ETF

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=3228&extra=|

本帖最後由 晗晨 於 2014-10-14 19:30 編輯 熊市中散戶的護身鎧甲:美股對沖工具之反向ETF 作者:格隆匯 Lincoln 近期美股跌跌不休,大有進入熊市的架勢(環球其他股市也沒好到哪里去)。如何防範股市下跌風險?選擇最牛的不受指數影響的股票,降低倉位乃至空倉都是辦法。其實還有一個最實用的辦法:倉位不動,賣空來對沖。不必賣空指數,直接買賣股票一樣,買進反向ETF就OK了。 沒有做空機制的市場絕對不是一個健康的市場。A股市場雖然已經陸續推出了股指期貨和融券的做空機制,但是仍然有個人50萬資產的門檻限制。這樣的限制把眾多散戶拒之門外,造成了更大的不公平。而在成熟市場,不但做空的手段眾多,而且入場的門檻很低。每一個投資者都機會對沖掉自己組合中的市場波動風險。比如在香港市場,除了恒生指數和國企指數的期貨以外,還存在著大量的渦輪和牛熊證。渦輪與牛熊證在一般的股票賬戶中就可以交易,無需另外開通期貨賬戶,而且交易一手渦輪所需的資金量通常也很小。在美國市場,存在著一種與渦輪同樣方便的對沖工具,就是反向ETF。應格隆老大之邀,我就自己華爾街多年經驗,簡單介紹一下美國市場的反向ETF這個簡單易用的護身鎧甲,希望能為各位投資者(即使是最普通的散戶)對抗近期美股波動提供有力武器。 稍有經驗的投資者可能對ETF(交易所交易基金,Exchange Traded Fund)並不陌生。ETF可以簡單理解為一種被動跟蹤指數的基金(當然近年來也有創新型的主動ETF)。與一般指數基金所不同的是,ETF的份額是可以在交易所交易的。A股市場的ETF多是常規類型,就是簡單跟蹤指數。稍有創新的就是分級基金,分級基金的劣後級可以看作是帶有杠桿的ETF。但是在發達國家市場存在著大量的反向ETF,也就是逆向追蹤指數的基金。指數跌的時候反向ETF就漲,反之亦然。(香港市場沒有反向ETF的原因是渦輪市場太豐富,反向ETF已經沒有存在的必要)。 利用反向ETF對沖的優勢與使用渦輪類似,用股票賬戶即可交易,而且需要的入場資金也非常低。 下表中列出了美股主流指數的反向ETF。表中第一列是ETF的名稱。名稱中Short開頭的是常規的反向ETF,也就是跟蹤的指數跌一個點,反向ETF就漲一個點。UltraShort開頭的是帶有2倍杠桿的反向ETF,也就是跟蹤的指數跌一個點,反向ETF就漲兩個點。UltraPro開頭的是帶有3倍杠桿的反向ETF,指數跌一個點,反向ETF就漲三個點。第二列是ETF的交易代碼,第三列是ETF所追蹤的指數。

如果想針對某一個特定的行業進行對沖,可以選擇下表中的行業反向ETF。下表中的ETF都是帶有2倍杠桿的反向ETF,追蹤的指數是道瓊斯行業指數。

|

【銀河策略精華摘選】:從美股百年看A股未來 億利達

來源: http://xueqiu.com/2164183023/32187003

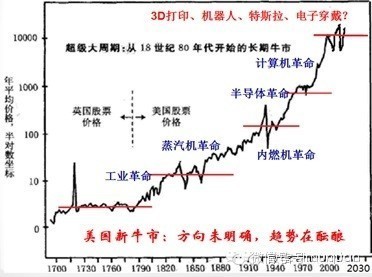

康德拉季耶夫斷言:資本主義的盛衰乃是由科技及知識的創新所帶動,當經濟到達周期性低位時,經濟狀況異常惡劣,由於存在超額的生產力,因而缺乏資本投資的誘因。當新技術出現,新產品的高利潤空間將刺激經濟的繁榮。這與“資本主義必將滅亡”的論斷是相悖的,所以,他倒黴了,被流放了。但留下的是真理。

實際上,人類的生產生活為的是什麽呢?不就是為了自己的吃穿住行用嗎?當吃穿住行用基本滿足了,生產活動也就沒有了擴張的動力,增長將僅來自於人口的增長。但如果出現了技術進步,吃穿住行用的內容變了,用新的內容來充實人類的生活將成為經濟快速增長的動力。

縱觀百年科技史,每一個主流科技產品的普及,都改變了經濟社會的都造就了一個大牛市。

大牛市的頂點之後,歷經18年的區間震蕩,才迎來下一個牛市的起點。

2000年的計算機牛市頂點以來,已經震蕩了10多年。

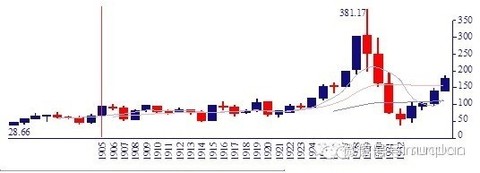

1、汽車牛市前的18年震蕩期

1905年牛市頂峰之後,1907年的調整底部再也沒有本質突破,經歷了18年長期盤整,市場終於迎來了“汽車牛市”。1923-1924年間,新一輪牛市啟動。其時,小汽車開始走進家庭。

圖:內燃機牛市過去18年,小汽車牛市方才啟動

資料來源:中國銀河證券研究部(整理)

在兩次牛市之間,第一次世界大戰是關鍵性事件。這一事件的本質正是發達資本主義國家產能過剩爭奪市場的產物。沒有新市場,資本回報也就有了瓶頸,這也是市場區間震蕩的原因。

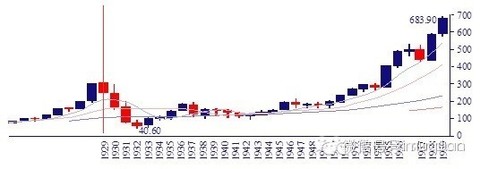

2、半導體牛市前的18年震蕩期

當胡佛總統承諾“家家有輛小汽車,家家鍋里有只雞”的時候,汽車牛市也達到了頂峰。1929年牛市頂峰之後,1932年的調整底部再也沒有別突破,事實上,1932年是過度下跌了,1931年的底部成為今後18年的底部,經歷了18年的長期盤整,市場終於迎來了二戰之後的“半導體牛市”。

圖:小汽車牛市過去18年,半導體牛市方才啟動

資料來源:中國銀河證券研究部(整理)

第二次世界大戰是小汽車牛市之後的大事件,這正是主流資本主義國家內部矛盾激化的必然產物。當內部市場約束越來越明顯的時候,依靠戰爭搶奪市場和殖民地成為當時的首選。

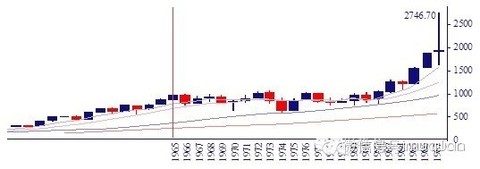

3、計算機牛市前的18年震蕩期

1965年牛市頂峰之後,除1974年深度下跌之外,18年中道指基本穩定,直到1983年,終於迎來了“跨國公司與計算機牛市”。

圖:半導體牛市過去18年,新牛市方才啟動

資料來源:中國銀河證券研究部(整理)

這次18年的醞釀期里,不是世界大戰,而是滯漲,伴隨著局部戰爭。而其原因,自然是爭奪資源和市場。可見,當主流科技產品面臨市場約束的時候,處於前沿的國家要麽依靠戰爭搶奪市場,要麽陷入“滯漲”。幫助資本主義國家打開“滯漲”局面的,或許是尼克松訪華之後中國市場的開放。

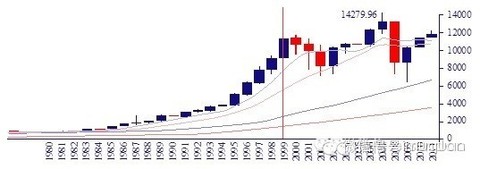

4、計算機牛市之後的震蕩

1983年啟動的“跨國公司牛市”與“計算機牛市”無縫銜接,形成了歷史上歷時最長、漲幅最大的牛市。2000年,個人電腦廣泛應用,股市也達到了11908.5高點。從2000年頂峰算起,美國股市是否還要經歷18年的整理,等待新動力?

圖:1980年代以來的大牛市和2000年之後的震蕩

資料來源:中國銀河證券研究部(整理)

2000年之後,是中國的貢獻維持了計算機牛市的繁榮。中國在2004年之後最終奠定了“世界工場”地位,中國電腦出貨量居世界之首。當中國的制造業勞動者也開始追求生活質量的時候,危機最終爆發。2008年的危機是這一輪震蕩期的底部,今後將震蕩上行。

如今,以特斯拉為代表的新能源汽車開啟了一個嶄新的時代;機器人和3D打印機無疑將改變人類的生產模式和生活模式;而智能生活裝備和服務無疑正在改變人類生活的方方面面。下一輪牛市的科技動力,隱約若現,我們拭目以待。一切,5年後,我們觀察美國。

圖:新一輪全球牛市的科技曙光隱約若現

更多精彩文章請關註微信公眾號:yldtouzi

美股再度重挫 高盛美股動蕩期生存三大策略

來源: http://wallstreetcn.com/node/209349高盛預計一年後標普500指數可達2150點(較周一收盤高近15%),並提出三大投資策略:投資業務主要面向美國國內的公司,因美國經濟強於海外;關註工業類和可選消費類股票,因其受益於低油價;專註大市值股票。

上周美股經歷了過山車式走勢,然而這似乎還沒有結束,周一哥倫布日,美債市場休市,美股則再度重挫,標普500指數大跌1.65%,恐慌指數VIX飆升16%,創2012年6月來新高。高盛分析師David Kostin在最新報告中給出了美股動蕩期生存三大策略。

Kostin認為,投資者仍能在當前市場下賺錢。Kostin預計一年後標普500指數可達2150點,這較周一收盤高出近15%。

Kostin提出以下三大策略:

一是關註美國經濟例外論。

Kostin認為,全球經濟增長不佳,不過預計美國GDP在2015年增速可達到3.2%,為2005年以來最快。預計歐元區今年經濟增速僅為0.7%,2015年為1%。業務主要面向美國國內的公司,將比海外敞口過大的公司表現要好。

二是關註受益於低油價的股票。

能源類股票與油價波動關系密切。6月以來,布油下跌了超過20%,能源類股下跌了11%,而標普500指數只下跌了1%。如果油價不反彈,能源股將繼續下行態勢。然而,低油價讓非能源類股票受益,尤其是必需消費品和可選消費品,因為人們的花費成本下降了,使得個人消費潛力上升了。其它行業,如化工業和航空業也會受益於低油價。投資者應多配置工業類股票和可選消費類股票。

三是專註投資大市值股票。

盡管小市值股票重挫後很是誘人,但仍應專註投資大市值股票。美元走強、美國GDP增長利好Russell 2000指數,然而盈利下降實際上讓小市值股票的估值更高了。Russell 2000指數與美債收益率曲線關系緊密,這表明投資者對經濟增長擔憂、對美聯儲貨幣政策表現出不確定,因此轉向相對安全的大市值股票。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

“新債王”Gundlach:阿里巴巴IPO當日是美股年內最高 美元還會走強

來源: http://wallstreetcn.com/node/209399周二,“新債王”Jeff Gundlach表示,阿里巴巴IPO當日(9月19日)很可能是美股年內最高,不過經歷幾日大跌美股將自當前點位反彈。10年期美債收益率底部為2.2%,市場情緒比數據更能左右美債走勢。美元還會走強。

據CNBC報道,Gundlach認為,10年期美債收益率的底部為2.2%,市場情緒比數據更能左右美債走勢。周二,10年期美債收益率盤中跌破2.2%,最低為2.19%,此後美債收益率反彈。

不過,Gundlach謹慎表示,若10年期美債收益率跌至2.2%下方,可能讓美聯儲在貨幣政策方面改變“遊戲規則”。目前市場預期美聯儲將於明年中開始加息,不過全球經濟增速放緩,美聯儲加息時間表可能會改變。

上個月,Gundlach預計10年期美債收益率將在2.2%~2.8%範圍運行。

Gundlach認為,阿里巴巴IPO當日(9月19日)很可能是美股今年年內的最高點。當日道指創下17350.64點的歷史新高,此後道指下跌了近1000點。近幾日美股接連下跌,Gundlach預計美股將有所反彈。周二,標普500指數盤中漲超1%。

Gundlach表示,大家都在做多美元,預計美元仍將繼續走強。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

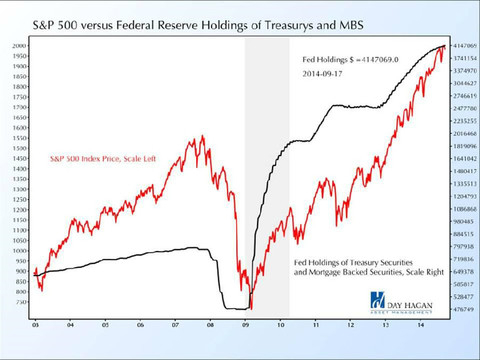

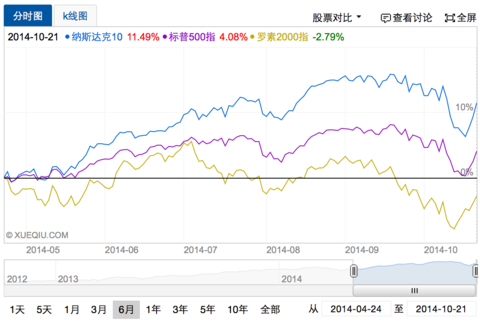

一張圖看懂影響美股的核心因素 點拾Deepinsight

來源: http://xueqiu.com/3915115654/32234566最近見到朋友基本上都在說兩件事:新財富投票和美股暴跌。關於美股過去兩周以來的暴跌,市場上有著很多的討論。畢竟這是2011年以來最慘烈的美股回調。今天我也和朋友們交流一下自己對美股目前的觀點,希望拋磚引玉,給您帶來幫助。

我們先來看一張圖:

紅線代表的是標普2003年以來的走勢,而黑線則是同期美聯儲持有國債和MBS的數量。我們可以非常清晰地看到,自從2008年以來,標普的走勢和美聯儲資產負債表的規模吻合度非常高。整個2009年以來美股的大牛市都是伴隨美聯儲資產負債表的擴張而進行的。

所以筆者認為影響美股最核心的因素就是美聯儲的貨幣寬松。有人認為美國能創歷史新高不僅僅有貨幣寬松帶動的估值提升,更有美國經濟複蘇以及科技創新帶來的盈利提升。的確,牛市不僅僅需要PE估值的提升,也需要EPS的增長。然而,這又回歸到索羅斯的反身理論。正因為美聯儲大幅擴張了資產負債表,釋放了流動性,才有今天美國經濟如此強勁的複蘇。

回到這張圖,我們發現過去兩次QE結束後(中間美聯儲資產負債表停止擴張的階段),標普都出現了幅度不小的調整。這再次驗證了,推動美股大牛的核心因素來自於流動性的釋放。

那麽在知道了影響美股的核心因素後,我們再來看看最近股市下跌真正的原因。表面上,阿里上市,歐洲經濟可能重新進入衰退,中國經濟增長面臨瓶頸,IMF下調全球經濟增速都是導致美股下跌的原因。但筆者認為最核心的因素還是風險偏好開始切換,市場清楚的知道十月的FOMC之後,美聯儲的資產負債表將不再擴張。此外,由於失業率繼續超預期複蘇,筆者擔心十月份的FOMC會開始為明年的加息而吹風。這將是短期內的另一個重大利空。最近美聯儲一些官員的發言已經在為明年加息而吹風了,這些言論的每一次出臺都導致了市場的快速下跌。

接下來筆者認為市場大的影響因素就是10月美聯儲的議息會議。耶倫非常有可能在這一次的會議上改變措辭,至少目前市場是有這方面的擔心。那麽我們接下來會看到兩種情況:耶倫改變了措辭,為加息開始吹風。美股將繼續大跌,但這一輪大跌也是筆者認為的最後一跌。或者,耶倫因為全球經濟疲軟,並沒有改變措辭,打壓強勢美元。那麽這個將大幅超出市場預期,美股一定會立即出現比較大的反彈。無論哪種情況,在月底的美聯儲會議之前,美股向上的空間不會很大,當然不排除超跌反彈。而到了十一月,市場上漲的概率會比較高。筆者建議布局那些三季報業績比較強(可以找一些之前二季報就很強勁的公司),行業趨勢沒有變化的公司。最後兩個月沒有明顯的利空,市場大概率以上漲結束。

但既然美聯儲資產負債表的擴張對美股影響如此之大,筆者反而更擔心明年當美聯儲收縮資產負債表的時候,美股可能真正的下跌才會剛剛開始。。。

一點個人愚見,未必正確,希望和朋友們交流分享。@Ricky @梁劍 @國老 @毛老板 @熱愛大自然的DD

歡迎關註微信號: deepinsightapp

羅傑斯:美股要跌20% 拋掉所有資產逃命吧

來源: http://wallstreetcn.com/node/209520

曾與索羅斯共同創立量子基金的知名投資者羅傑斯(Jim Rogers)說,他同意法國興業銀行策略師Albert Edwards最近的看法——“拋掉所有資產去逃命”,因為美聯儲超級寬松造成的後果正在體現。

羅傑斯認為,西方對俄羅斯的制裁迫使其他許多國家尋找替代資產,去美元化已經發生。他預計:“我們會為所有這些印鈔和債務付出可怕的代價。”

接受俄羅斯電視臺《今日俄羅斯》節目Boom-Bust采訪時,羅傑斯這樣評價美股:

牛市結束了,美股會跌20%。

市場寬度在減退,因為有跡象顯示,點位創新高和交易水平超過200日移動均線的股市在減少。小盤股的調整幅度已超過20%,將近半數納斯達克的上市公司股價都跌了20%。已經是熊市了。

市場會往哪里發展?盤整已經是絕對最小值,可是,根據實體經濟判斷,它還可能更糟。

任何養老金計劃、捐贈基金等等都會受創,因為它們投資期貨,而那些期貨形勢已惡化。

談到美聯儲,羅傑斯說:

“我們會為所有這些印鈔和債務付出可怕的代價。”

他們(美聯儲)的做法是在犧牲儲戶和投資者,救助那些借到巨款的人。現在已經在體現這種做法的後果。

關於去美元化,羅傑斯認為:

由於今年3月俄羅斯並入原屬烏克蘭的克里米亞,西方就對俄施加制裁。脫離美元是對西方這種制裁的另一反應。

俄羅斯和伊朗達成一致,在雙邊貿易中使用各自的本幣,棄用美元。

同樣地,中俄9月初也達成協議,將在貿易中使用各自的貨幣盧布和人民幣,6月俄羅斯和朝鮮的貿易已經在用盧布。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

美股大跌凸顯隱患 創紀錄融資炒股埋“炸彈”

來源: http://wallstreetcn.com/node/209594牛市期間美股投資者大量借款購入股票,保證金借款規模一度創最高紀錄。近來美股大起大落,此前的巨額借款成為股市的巨大隱患。

利用保證金借款進行的融資融券交易在2000年3月和2007年7月的熊市到來前都曾達到巔峰,被視為熊市的預警先兆。近期美股大跌,較上月的高位跌去6.2%,今年投資者的巨額保證金借款又成為市場進一步下跌的風險。

今年2月,紐交所保證金借款達到創紀錄的4660億美元,8月小幅回落至4630億美元。而2007年的巔峰規模也不過3810億美元,2009年年初僅有1730億美元。

英國《金融時報》指出,近來資產價格重挫,一些人已經將部分原因歸咎於,在融資者的投資接近虧損時,券商又降低了他們的保證金,這些投資者只得被迫拋售資產,進一步加劇市場跌勢。

投資研究機構Bell Curve Trading的首席市場策略師William Strazzullo認為,股市結束上漲和美聯儲結束本輪QE的時點吻合,這不是巧合。六年來,由於接近於零的利率、美聯儲購買資產的QE項目以及長期的低波動率,投資者紛紛增持股票等風險資產,現在需要削減大量風險持倉。

Strazzullo預計,隨著投資者大量平倉,標普500指數可能輕易考驗1750點,上周五該指數收於1885點。

TD Ameritrade的首席策略師JJ Kinahan認為,股市正在步入高波動的時期。現在的一大問題是,面對大起大落,許多投資者變得情緒化。

“碰到風險,他們通常要麽全部押上,要麽全部撤離。從杠桿和融資融券交易的角度看,這種做法可不妙。”

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

巴倫周刊:大機構仍然看漲美股 多頭即將歸來

來源: http://wallstreetcn.com/node/209603

《巴倫周刊》大型基金經理調查(Big Money poll)顯示,多數大型基金經理認為,隨著美國經濟複蘇基礎更加牢固,美股這一波自2009年以來的牛市將在回調之後重拾升勢。

該一年兩次的調查顯示,大型基金的經理平均預期,截至2015年年中,道指將漲到18360點,標普500指數站上2173點,納指有望上攻5000點,分別對應12%、15%和20%的漲幅。

這一調查在過去兩周展開。參加調查的約2/3大型基金經理當時預計,未來12個月美股將迎來約10%幅度的回調。不管是運氣還是具有預見性,上周美股市場的走勢似乎證明了他們的看法。

不過,他們認為,企業體面的盈利增長和適中的估值將對股市形成支撐。他們相信,這一波自2009年以來的牛市將會在一次或許可以稱作“健康的回調”之後,重獲升勢。

華爾街見聞網站介紹過,盡管跌幅在上周五有所收窄,但是標普500指數已經自9月高點下跌超過6%了,上周該指數跌幅達到1%,創下2011年8月以來最大單周跌幅,並且是連續第四周下跌。

摩根士丹利全球投資基金(MSGI)高級投資組合經理Andrew Slimmon表示,受歐洲經濟陷入困境影響,2010年和2011年美股也出現了一波拋售。如今歐洲可能又一次陷入衰退再次引發了市場的恐慌情緒。

當年市場擔心的是,歐洲的衰退會引起美國的衰退,當時美國的經濟也比較脆弱。之後,市場強勁上漲。

然而,今時不同往日,美國現在的經濟基礎更加牢固了。股市下跌的程度不太可能會那麽大了,而反彈幅度可能會更大。

在資產規模達460億美元的Fidelity Low-Priced Stock聯席基金經理Joel Tillinghast看來,美股的誘惑顯而易見。他表示,美國貨幣市場基金支付給投資者的回報幾乎可以忽略不計,而美股分紅卻足以媲美債券收益率,此外還有獲得資本利得的可能。以5或10年的複合收益率來看,當前經濟極具吸引力。“人們將會逐漸意識到,股市才是更好的選擇。“

由於覆蓋較多波動性更大的生物科技股和社交媒體股,納斯達克指數自9月2日以來的跌幅接近7%至4258點,但是《巴倫周刊》采訪的大型基金經理人並不因此看跌。他們認為,2015年年中,納指可漲至5000點附近,漲幅近20%。

資產規模達1864億美元的加州退休教師基金(CalSTRS)首席投資官Christopher Ailman表示:

大家看漲(納指),因為矽谷和生物科技公司的創新步伐有目共睹,盡管估值一開始就比較高。

對於整個美股市場,Ailman的看法:

這次下跌可能正是我此前預期的10%回調。我們明天將進行討論,可能是討論買入的機會而非賣出,因為經濟基本面沒有改變。GDP預測結果仍然很好,趨勢向好。盡管企業盈利增長不像過去那麽快了,但是仍然在增長。

相較於上一次調查(春季),多頭人氣有所增加,因為對股市漲跌持中性看法的經理人由35%下降至了31%,而空頭比例仍然維持在9%左右。

華爾街知名投資策略師、黑石集團旗下投顧公司副主席BYRON WIEN也認為,美股回調臨近尾聲,不太可能進一步大幅下跌。

WIEN在迪拜參加一個會議期間告訴路透:

沒有人知道下跌還將持續多久,而且總是比投資者預期的要長,但是我確實認為這只是一次回調,而非熊市的開始。

也許還會進一步下跌一點點,但是回調幅度已經接近10%了,所以我希望我們已經接近回調尾聲了。

美股受惠油價暴跌 名人堂

來源: http://investhof.blogspot.hk/2014/10/blog-post_22.html美股受惠油價暴跌

美股進入財報季,當心地雷! 雷公資本

來源: http://xueqiu.com/9987866486/32376294自10月14日以來的美股反彈很是強勢,並且多個行業指數出現連續向上跳空缺口。我不想據此判斷熊牛,只是對這毫無道理的缺口表示不理解。會不會補掉?我認為大概率上會補(指數留缺口那得是多大的利好啊?!)。時逢美股財報季,過高的預期很有可能會讓華爾街制造各種地雷陷阱!那些抄到“底”的勇士們還是見好就收吧。本人已於9月大幅減持美股,《今年的目標已完成》http://xueqiu.com/9987866486/31984717,目前美股持倉不足50%,等待更好的機會。

當然,有一些個股自三月見頂之後就再也沒起來過,其中蘊藏著不少機會,俺就不點名了。客觀地說,美國依然是全世界經濟形勢最好的國家,沒有之一。美國的立國之本是創新,那麽我認為有相當一部分創新行業領先者值得擁有。但是,時機的把握尤其重要,我建議還是等財報出來再說吧,不急,資本市場最不缺的就是機會,缺的是耐心!

by:@雷公資本

Next Page