- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

一個90後股民配資的血淚史

來源: http://www.yicai.com/news/2015/07/4644193.html一個90後股民配資的血淚史

一財網 林琴思 王瑩 2015-07-12 21:44:00

6月15日以來,A股的深度回調讓不少沈醉於牛市的投資者切身領教到杠桿資金帶來的巨大風險,風險偏好高、敢於大膽加杠桿的90後股民也未能獨完,尤其是那些配資加杠桿的90後

6月15日以來,A股的深度回調讓不少沈醉於牛市的投資者切身領教到杠桿資金帶來的巨大風險,風險偏好高、敢於大膽加杠桿的90後股民也未能獨完,尤其是那些配資加杠桿的90後。

“朋友說,白癡都能賺錢,我想我不至於比白癡還差吧。”一位90後新股民夏蝶談及入市原因時說,因為牛市來了,看到別人一夜暴富眼紅,抱著賭徒心理開始了配資之路。

夏蝶自2014年年底入市,剛開始拿了一筆零花錢試水,以1:5的杠桿融資,配資公司給了她一個信托賬號,在一個軟件上進行交易。彼時正逢A股瘋漲,夏蝶也初嘗甘露,此後開始追加保證金,最後索性把自己的存款全部投入,再一次進行配資。

5月5日,大盤開始三連跌,夏蝶不多的盈利一去不返,保證金也開始虧損。但她堅信牛市依舊存在,由於擔心踏空,她開始向朋友借錢炒股,追加的保證金也越來越多。

夏蝶看不懂K線圖,不清楚籌碼分布圖,只熱衷於“朋友推薦”,經朋友介紹加入“牛人雲集”的炒股群,從群里獲取信息並跟風。“5月份只是在填股市震蕩的坑,好不容易這個坑填滿了,股市震蕩一下,又要填下一個坑,總體沒有太大的盈虧。”夏蝶說。

不過,好景不長,上證指數在6月15日開啟了大跌模式,至7月7日累計下跌27.86%,其中6月26日跌幅達7.40%,成為本輪牛市以來的第二大單日跌幅。

經歷了5月的跌宕起伏、6月中旬的大跌後,她仍抱著股指回升的信念堅守著,不願割肉,亦未曾想到會跌入“十八層地獄”。夏蝶稱,當總操盤資金虧損10%時,配資平臺就會發出預警通知,需增加保證金,否則將被強制平半倉。不願割肉的夏蝶只能繼續借錢,但大盤並沒有因為各方的救市而立即翻紅。“看著保證金一點一點虧完,最後自己也受不了了,準備跑的時候發現被清倉了,最後一次,沒有收到任何通知。”

更多精彩內容

關註第一財經網微信號

股票配资风云录(附壹)启示录之香港73股灾 平淡平安

http://xueqiu.com/5657933100/51828412

我最钦佩的人中,查理·芒格这个老头一定占有一席之位。他说过,如果我知道我会死在哪儿,那么我一定不会去那里。我最近在以虚构的形式写一些过去这几个月

发生在我身边的事情,事实上,这些事情或多或少的都和2015年的A股大崩盘有着千丝万缕的关系。既然写这些是以史为鉴,那么顺带的也就有了整理全世界范

围内的几次有名的大股灾的情况,呈现出来给大家,希望能够对大家有所帮助。第一期当然要推香港1973年股灾。

-----------------------------分割线君-----------------------------

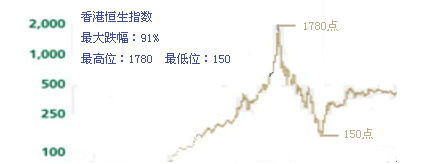

1972年,借着中美会谈,尼克松访华、中日邦交正常化、中(西)德建交、中英关系改善的国际大背景,香港股市万马奔腾,高潮迭起。1973年,越南战争

停火,港府宣布兴建地铁,各公司相继派息并大送红利,加之西方金融继续动荡,香港股市更加狂热,宛若遍地黄金。1969年至1972年短短4年,恒生指数

最高猛升7倍,成交量狂飚16倍。在“只要股票不要钞票”的观念刺激下,香港市民一窝蜂抢购股票,一路高歌的股价远远脱离了公司的实际盈利水平,经济及社

会的发展,以至于制度上的创新和变革都被忽略了。

被挑起来的寻金美梦引发的股市狂潮几乎淹没了一切。由于交投过分活跃,有交易所甚至疲于应付而被迫宣布压缩交易时间。在股市炒得热火朝天时,批评众多企业

在股市“一拥而上”、力劝大家警惕市场风险的文章接连不断,就连汇丰银行主席也公开呼吁小心股市过度投机,可这样的声音没有人听得进去。据当年的报纸报

道,港府曾印制了诸如《购买股票须知》之类的册子,放在银行或证券交易所,免费派发,可误信“买股可以致富”的股民埋首炒股,那些小册子与灰尘相伴多日后

被无奈收回。

如脱缰野马般暴涨的股市并未能与经济因素相契合,行情过急、过剧、过滥的膨胀与扩张,终于乐极生悲,酿成股灾。从1973年3月至9月中旬,恒生指数从

1700多点跌至500多点,一些炙手可热的蓝筹股,最低限度跌去了七成半,次年,中东石油危机爆发,美国、西德、日本猝不及防陷入战后最严重的经济衰

退,西方各国股市一泻千里,覆巢之下,香港焉有完卵?恒生指数在上年狂跌75%之后再跌60%!

处境最糟的总是接到最后一棒的散户。因为先前差不多所有参与买卖股票的人都能获利,所以就有人辞去工作全心全意投入股市,不少人简直如痴如醉,乐而忘返,

当市场突然翻脸大跌,兴高采烈的人们顿时呆若木鸡,部分人一夜变疯,有的因突然失去所有财产而走上自杀自毁之路。

此次香港股市遭遇股灾,历时共一年零九个月,跌幅高达91.5%。数以万计的市民因此而破产,甚至自杀。当时民间就流传一个笑话,说青山精神病院里也设有证券交易所,专为因炒股票发了神经的人而设,直到现在也未能证实此说是真是假。

1973年香港大股灾被多个有名的电视剧和电影所记述,最为有名的当然是《大时代》,大时代里的方展博的爸爸方进新先生面对拥堵在交易大厅外,保安撵都撵

不走的狂热股民,一怒之下拉出消防龙头,将冷水泼向人群,但是疯狂的股民丝毫不为所动。在著名的电影《窃听风云2》里面的操盘大鳄秘密组织“地主会”为首

者同叔(曾江饰)也屡屡提及1973股灾,当年是他们为首击溃了“鬼佬”(老外)操盘而为华资挽回了投资损失,令香港华资从始吐气扬眉,呼风唤雨。

1973年香港股灾是香港发展过程中绕不开的话题,恒生指数从高位1700多点一夜之间狂跌过千点,令不少人为之倾家荡产,为此自杀者不少,香港经济顿然

陷入不景,愁云惨雾笼罩香江。有人从港岛铜锣湾一路敲门至西环,就算连一份外卖(点餐外送)的工作也找不到。可见当年香港经济之糟糕。中年或以上香港居民

对此应记忆犹新。

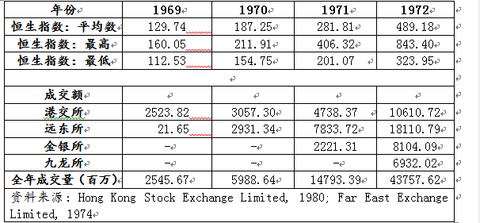

我根据港交所和远东股票交易所发布的数据对香港股票市场1969年开始到大股灾开始的前一年1972年的恒生指数以及交易量数据进行的统计如下:

到了1973年,

1至3月的成交量分别为94.49亿元、95.43亿元及94.93亿元,全季成交量(284.85亿元)已比1971年全年成交量(147.93亿元)

高出1倍,也占了1972年全年成交量(437.58亿元)的七成,至于在这个季度新上市的企业,则多达85家,吸纳资金达8.1亿元,以数量计,也较过

往任何一个季度高。在“只要股票,不要钞票”观念的影响下,不少市民一窝蜂地抢购股票,使股价的升幅远远脱离了公司的实际盈利水平。回头看,这时期盲目而

不理性的投机活动,正是3月中期以后股市崩裂的重大原因所在。成交量方面,1969年全年总成交量为25.46亿元,1970年跳升至59.89亿元,到

1971年及1972年,更分别飙升至147.93亿元及437.58亿元。也即是说,在这短短的4年里,成交量也大幅飙升16倍多。一句话,无论是从恒

生指数或是成交量看,1969年至1972年这4年间的表现,的确是香港股票市场发展中一个最为急速时期。所谓“乐极生悲”,这场来势汹汹的“淘金浪

潮”,最后还是悲剧收场。

1973年3月9日(星期五),一个平平凡凡、简简单单的日子,既没有特别轰动的利好消息,也没有什么显著的资金涌入,恒生指数却因市场过度炒作而飙升至1774.96点的历史高位,单日成交量达6.19亿元,使很多股民极为雀跃。

可惜,到了下一个交易日(3月12日,星期一),股市便因发现3张合和实业有限公司的假股票而逐步滑落,并触动了一浪接一浪的抛售潮。

3月14日港股交投大减,市势亦甚低残……令股市出现如此气氛,一方面是银根收紧,其次是发现3张合和公司假股票问题,导致持股股民诚惶诚恐,都担心自己

所持股票可能是伪造的。在这种心理作祟下,股民开始了疯狂抛售。消息一经传扬开去,盲目跟风的更多,总成交量下滑到4.03亿元,恒生指数报收

1604.25点。

之后到了1973年3月23日,股市仍无法摆脱弱势,并且愈跌愈急。由于气氛逆转,部分投资者便因来不及抛掉股票而蒙受巨大损失。对于这种情况,报纸的报

道是:“连日股市急跌……许多股票持有者对着这个凄惨的跌风,无不焦头烂额、胆战心惊,大有谈虎色变之势”。不过,可以这样说,港股在3月上旬的“大跌

市”,只是这场巨大灾难的序幕,真正的“焦头烂额、胆战心惊”还在后头。那些不肯在此时“止损离场”,甚至抱着“趁跌市抄底”的投机者,因此而蒙受了巨大

的损失。

3月26日,另一场股市大泻又悄悄莅临。当天,恒生指数由1417.98点下跌至1229.28点,单日下降了188.70点,跌幅超过一成,使市场大为

震动。当时还有少部分市场中人指“股市很快便可止跌回升”,因而建议“趁低吸纳”。可惜,这个过度乐观的预测,两年内也无法兑现,而股市的跌浪也在“庄家

大户”不断抛售的压力下愈跌愈急,也愈跌愈深。

大跌一直延续到了1973年4月,此时香港税务局还在4月4日发表“买卖股票之盈利须纳税”的广告,计划向股票投资者征税,消息使一众股民更为惶恐,加剧

了市场的抛售潮。到了4月9日,恒生指数终于跌穿1000点的心理关口,报收934.50点,使气氛由悲观转为惶恐。事实上,在短短的30日内,恒生指数

合共已下跌了800多点,跌幅接近五成。跌势之急、跌幅之大,真是令人“谈股色变”。

由于股市跌势过急,并有迹象会冲击金融系统和影响社会稳定,1973年4月10日,4间交易所和银行负责人于是约见财政司夏鼎基(P.

HaddonCave),商讨“稳定股市”的政策。经过数轮会议,政府仍一直坚持“不会干预自由市场运作”,但对银行及交易所推出的一些自发性措施,则

表示会给予支持。这些措施如下:(一)押后新股上市3个月,减少股票供应;(二)严限经纪24小时内交收,抑压抛空炒作;(三)部分大型银行同意放宽股票

按揭贷款,放松市场银根;(四)解除外汇管制,挽回市场的投资信心。

虽然政府或市场中人不断呼吁投资者“保持冷静、不必惊慌”,甚至说“股市快将回稳”或“香港经济基础稳健、前景看好”等,希望可以挽回投资者的信心,并扭

转市场的跌势。但一切努力似乎并不奏效,股市不但没有掉头回升,反而愈跌愈深,使一众股民更加慌乱失措、惶恐不安。

从3月9日股市下跌起到5月8日收市,股市连续下跌了两个月。在这段“日月无光”的日子里,很多投资者损失惨重、叫苦连天。在“无计可施”的情况下,很多股民均乞求政府插手,阻止股市继续下滑。

为了“救市”,4家交易所宣布由5月7日起恢复全日交易,希望借延长交易时段而刺激交易、扭转跌势。之后,证监专员施伟贤在5月9日也公开表示,“香港经

济前景良好,市民不用过虑,股市信心可复”。受到各类“救市”措施刺激,股市总算在5月9日的低位(656.03点)中反弹,并上升至5月14日的

742.45点,而港督麦理浩在5月18日也公开表示香港股市已经回复正常的言论,又使股市进一步上升至5月21日的861.54点。不过,这个短暂的反

弹浪维持不到两星期,踏入5月22日,股市又在“庄家大户”趁反弹势头“大举出货”的影响下调头回落。

到了1973年的6月27日,香港股票市场终于因为有企业的市值大跌而爆出有“公司遇到财困”的问题。首家突然传财政困难的公司,是一家专门代客买卖股票

的财务投资公司,名为华利来财务投资公司。据报道该公司在股市崩溃时擅自动用客户的股票作抵押,借以应付本身资不抵债的财政危机。当客户作出投诉而警察又

上门调查时,负责人已“人去楼空、逃之夭夭”,使公众极为关注。

由于投资者忧虑陆续会有公司“爆煲”(财困),因而不敢持货(股票)太久,甚至不计后果地大举抛售,使恒生指数进一步下跌至7月11日的494.45点。

之后,股市曾一度出现技术性反弹,并由500点左右上升至7月18日的602.34点、6月24日的678.47点及7月27日的735.15点。不过,

从7月28日起,股市又再次向下探底。

进入到8月份,股市仍在连串不利消息影响下继续滑落。其一是立法局通过收紧开设交易所法案,其二是陆续发现假股票,其三是银行提高利息。

由于不利消息浪接浪,股市也一直无法摆脱弱势,并长期处于疲不能兴、只跌不升的困境。事实上,自1973年3月12日跌市开始至9月中旬,香港股市已跌去了接近1200点。

到了1973年年底(12月24日),恒生指数进一步下跌至只有400.21点。圣诞节过后,股市虽然略有反弹,但全年最终仍以433.70点收市。与3

月9日高峰的1774.96点比较,在短短的10个月内,恒生指数足足下降了七成半,而全年成交量虽有482.17亿,但若扣除首季度的284.85亿

元,其他9个月合共只有197.32亿元。也即是说,3月份以后的股市,跌势之急、跌幅之大,十分惊人。

到最后,恒生指数竟然下跌到150点才重新返身向上,跌幅高达91%。历次股灾之惨,莫能与之比肩。

證監會清理違法配資:多家平臺緊急叫停

來源: http://www.infzm.com/content/110622

中國證券監督管理委員會(2015年7月9日攝) (東方IC/圖)

隨著股市的逐漸回穩,證監會再出重拳治理場外配資。近日,證監會發布《關於清理整頓違法從事證券業務活動的意見》(下稱《意見》。

證監會表示,近日隨著市場回穩,借助信息系統為客戶開立虛擬證券賬戶、借用他人證券賬戶、出借本人證券賬戶等違法現象卷土重來,可能再次危及股票市場平穩運行,必須予以清理整頓。

證監會指出,部分機構和個人借助信息系統為客戶開立虛擬證券賬戶,借用他人證券賬戶、出借本人證券賬戶等,代理客戶買賣證券,違反了證券法、《證券公司監督管理條例》,損害了投資者合法權益,嚴重擾亂了股票市場秩序。

《意見》主要對中國證券登記結算公司、證券公司、信息技術服務機構以及證券投資者提出相關規定。

對於中證登,證監會要求,嚴格落實證券賬戶實名制,進一步加強證券賬戶管理,強化對特殊機構賬戶開立和使用情況的檢查,嚴禁賬戶持有人通過證券賬戶下設子賬戶、分賬戶、虛擬賬戶等方式違規進行證券交易。

券商則被要求,在為客戶開立證券賬戶時,對客戶申報的姓名或者名稱、身份的真實性進行審查,保證同一客戶開立的資金賬戶和證券賬戶的姓名或者名稱一致。對通過外部接入信息系統買賣證券的情形,證券公司應當嚴格審查客戶身份的真實性、交易賬戶及交易操作的合規性,防範任何機構或者個人借用本公司證券交易通道違法從事交易活動。

對於信息技術服務機構等相關方,證監會要求直接或者間接違法從事證券活動的,應當清理整頓。

對此,業內人士分析,證監會此舉,防止配資死灰複燃、維護救市成果的意圖明顯。

去年以來,市場瘋牛式上漲,又以近似“股災”的形式暴跌,杠桿資金的作用不可忽視。據民生證券首席策略分析師李少君對東方早報分析稱,在經歷了快速反彈之後,市場杠桿資金出現迅速恢複的跡象,場外高杠桿違規資金很可能再次入市,並有可能再次導致市場重回“瘋牛”狀態,加劇市場的暴漲暴跌,使得市場去杠桿的成果和代價有付之東流的風險。因此,證監會此舉對避免重回瘋牛有重要作用。

對此,多家配資平臺也迅速作出了反應。據新京報消息,米牛網、尋錢網等多家配資平臺緊急發布通知叫停股票配資借款業務。

米牛網創始人柳陽表示,做出叫停股票配資業務是“艱難的決定”,因為“這項業務收入在公司總收入中占相當大比重,具體多少比例不方便說”。目前米牛網股票抵押融資一欄顯示“當前無可融產品”。

不過,市場上還有不少配資平臺仍未宣布暫停股票配資業務。其中,“口袋超盤”在官方網站首頁申明:“監管層叫停HOMS數據接口對本平臺並無影響,請各位放心配資。”

此前,據南方周末網報道,市場上紛紛傳聞恒生電子的HOMS工具導致股市動蕩,證監會已組織稽查執法力量赴恒生電子股份有限公司,核查有關線索,監督相關方嚴格執行證監會的相關規定。

此外,國家互聯網信息辦公室也發布通知,要求互聯網平臺、媒體12日起,全面清理所有配資炒股的違法宣傳廣告信息,並采取必要措施禁止任何機構和個人通過網絡渠道發布此類違法宣傳廣告信息。

公安部副部長孟慶豐早前已率跨部門工作組抵達上海,對發現個別貿易公司涉嫌操縱證券期貨交易等犯罪的線索,正在依法展開調查。

配資公司自制軟件重啟業務 最大杠桿可達10倍

來源: http://www.yicai.com/news/2015/08/4665726.html配資公司自制軟件重啟業務 最大杠桿可達10倍

一財網 王娟娟 實習生趙丹 2015-08-05 21:43:00

《第一財經日報》記者調查了解到,股票場外配資在被監管層全面禁止之後,仍然有部分配資公司借市場回暖,再次頂風作案,部分配資平臺甚至開始自己炮制交易軟件,在市場有所恢複但尚未穩定之下,大肆吸引客戶博短線

上有政策下有對策,在遵循市場規章制度和追逐轉瞬即逝的利益之間,總有人千方百計鉆空子投身利益的海洋。

《第一財經日報》記者調查了解到,股票場外配資在被監管層全面禁止之後,仍然有部分配資公司借市場回暖,再次頂風作案。在《第一財經日報》記者調查采訪的十家配資平臺中,就有包括658、智操盤、六和資本等六家仍在拉攏遊說投資者新開配資賬戶,其中,日配最高杠桿可達10倍之多。

另一方面,一些配資公司在與恒生HOMS、同花順等配資軟件對接受阻後,開始尋覓其他第三方配資軟件,更多則開始自己炮制交易軟件,在市場有所恢複但尚未穩定之下,大肆吸引客戶博短線。

日配最高10倍杠桿

“如果你想天配的話,就趕緊,因為我們賬號天配賬號現在很有限。”浙江一知名配資平臺客服經理在電話中對《第一財經日報》記者說。不過半個月前,該平臺客服代表則稱,只有存量客戶可以續約,不再新簽客戶。

上述客服經理介紹稱,該公司平臺仍然可以利用HOMS軟件進行日配資,杠桿在2~10倍,且每個客戶可最多申請五個賬號,每個賬號最高配資30萬,平倉線在108%。

當《第一財經日報》記者追問在股票標的上是否有一定風險限制時,該客服經理只回答:“沒啥限制,除了一些高風險的股票之外。”

除了日配資,該配資平臺也以最高5倍的杠桿推出月配資業務,月息在9%。“還是日配吧,但是日配10倍杠桿太高了,你可以做比較適中的5~7倍,可以多申請幾個賬戶沒關系。”上述客服經理對《第一財經日報》記者表示。

實際上,也有配資平臺直接推出固定杠桿的日配資服務吸引客戶。“按天固定杠桿是5倍,按月是3~6倍,可以使用我們的軟件和恒生homs軟件都可以。”上海一配資平臺相關人士向客戶介紹其最近兩日剛剛恢複的配資業務時稱。

當然,也有配資平臺比較“謹慎”。來自武漢的一配資公司在記者追問配資業務的最初,並未松口承認公司又開始配資,知道記者追問出“100萬以上配資是可以的麽?”才開始松口。

“新開我們目前只做1:3的機構戶,最少配100萬,保證金30萬,1%的月息加1%的管理費每個月。”該平臺服務人員稱。值得註意的是,該服務人員自稱公司目前月配仍然用HOMS進行新開倉,與此前並無變化。

“跟HOMS沒什麽關系,新聞查的是場外配資,機構戶是劵商發行的是合法的,不會被查。”該服務人員稱。

配資公司上陣炮制軟件

“有需求就有市場,配資不會死,只要有合適的土壤和水分,只會以另外的形式和樣子存在。”此前,一從事配資行業五年的溫州配資大佬曾如是對記者稱。

《第一財經日報》在調查采訪中確實發現,不少配資平臺網站表面上還掛著暫停配資業務的公告,私下就已經開始借市場回暖重出配資江湖了。

畢竟上有政策,下有對策。

幾年7月12號,證監會發布了《關於清理整頓違法從事證券業務活動的意見》([2015]19號),要求對證券賬戶進行清理規範,以防止配資死灰複燃。恒生HOMS等主要的配資交易軟件也相繼表示,遵守監管層的規定,做“好孩子”,不跟“壞孩子”配資玩了。比如,這之中占據大多數配資軟件市場的恒生電子就表示,一關閉HOMS系統任何賬戶開立功能;二是關閉HOMS系統現有零資產賬戶的所有功能;三是通知所有客戶,不得再對現有賬戶增資。

但配資公司自然有新的招數。《第一財經日報》調查采訪中發現,在恒生HOMS尚未完全退出配資市場之下,不少配資公司仍在使用;此外,部分配資公司更多的開始炮制交易軟件,自給自足。

“我們日配資是恒生HOMS軟件,月配資是我們自己開發的交易軟件,類似策略委托交易系統,資管賬號。”前述浙江的配資平臺客服經理在介紹業務中對《第一財經日報》記者稱,公司開發的軟件功能和券商交易軟件類似,比HOMS好用。

北京一配資平臺也對記者稱,公司正在研發自己的交易軟件,在軟件正式出來之前,客戶目前在公司網頁上也可進行開設賬戶進行配資交易。“配資審核時間只需要二十分鐘,好了我們會發放賬戶給你。”該配資平臺人士稱。

那麽,在證監會明令要求喝茶證券交易賬戶,恒生HOMS也聲稱關閉賬戶開立功能之時,頂風作案的配資公司哪來的賬戶向配資客發放呢?

“證監會通知下來,在7月12日之後是不讓新增新賬號,但7月12日之前的賬戶是可以正常交易的,那我們給客戶開出來的是7月12日以前的賬號。”前述上海配資平臺的客服人員在回答該問題時稱,公司在7月12日前開出的賬號部分並未分給客戶的。

更多精彩內容

關註第一財經網微信號

海通證券披露被查原因:與場外配資有關

來源: http://www.yicai.com/news/2015/08/4678821.html海通證券披露被查原因:與場外配資有關

和訊網 章子林 2015-08-28 18:31:00

8月28日,針對近日被證監會調查一事,海通證券(600837,股吧)董秘黃正紅在海通證券中期業績說明會上首次透露,此次被調查確實和接入外部交易系統的部分客戶進行場外配資有關,目前公司還在等調查結果。

8月28日,針對近日被證監會調查一事,海通證券(600837,股吧)董秘黃正紅在海通證券中期業績說明會上首次透露,此次被調查確實和接入外部交易系統的部分客戶進行場外配資有關,目前公司還在等調查結果。

8月25日晚間,包括海通證券、華泰證券(601688,股吧)、方正證券(601901,股吧)、廣發證券(000776,股吧)在內的四家券商均發布公告稱,因涉嫌未按規定審查、了解客戶身份等違法違規行為,證監會決定對其進行立案調查。不過,公告並未披露被調查的具體原因。當時有業內人士猜測或與場外配資有關,但均沒有得到四家券商的官方回應。

.jpg)

黃正紅表示,此前根據風險管理和交易策略的需要,證券公司都會對接入外部交易系統的客戶開戶手續和資格以及外部系統是否會對公司系統產生影響等方面進行審查,雖然提供外部的時候都會和客戶約定不允許利用這個通道去做違法違規的事情,但是並沒有這個權力去做後續的檢查。

“外部接入的情況在行業內是普遍現象,之前也沒有明確的監管要求,如果我們去查客戶,可能會造成客戶的流失,但是現在檢查變成行業的統一標準後,我們做起來就相對容易些”,黃正紅表示,此次監管層對客戶的外部接入提出了更高要求,除了要審查開戶手續和資格等環節外,還要對客戶的客戶進行了解。

據了解,早在今年7月12日,證監會就公布了《關於清理整頓違法從事證券業務活動的意見》,明確表示對通過外部接入信息系統買賣證券情形,證券公司應當嚴格審查客戶身份的真實性、交易賬戶及交易操作的合規性,防範任何機構或者個人借用本公司證券交易通道違法從事交易活動。8月18日,恒生電子(600570,股吧)與同花順(300033,股吧)先後發布公告宣布被證監會調查。

海通證券8月28日發布的中報顯示, 2015年1-6月,公司實現營業收入220.49億元,同比增長228.41%;歸屬於上市公司股東的凈利潤101.55億元,同比增長252.90%。

更多精彩內容

關註第一財經網微信號

配資最後的末日 股民在去留中掙紮

來源: http://www.yicai.com/news/2015/09/4680302.html配資最後的末日 股民在去留中掙紮

一財網禪宗七祖 2015-09-01 18:11:00

在這個時候,筆者不認為中國經濟即將奔潰,真那樣的情況,你持幣和持股都沒有意義。所以,看好中國經濟還有潛力,那麽在這個3000點,筆者選擇堅守和增持。

大眾的期待的“閱兵紅”竟然以一片綠來兌現,無疑傷了千萬股民的心。除了銀行和證券這樣的大金融板塊,其他板塊都是大幅殺跌,無論是前期大漲的,還是前期大跌的,都未能幸免。

A股再現千股跌停,其悲觀人氣無以複加,成交量萎縮得嚇人。相比前期高點滬市破萬億,現在不過三分之一,而點位也就高點的三分之二。這種弱勢特征,雖然頻頻利好,也無法雄起。

說好的閱兵行情為什麽又沒有來呢?因為又在清理配資。還記得7.27、8.18暴跌嗎?都是清理配資在主導這行情走勢。一人生病,全家吃藥。大量無辜股民沒有享受過配資的好處,卻攤上了無窮無盡配資的麻煩。

收盤後,有一則消息稱:相關監管部門近日給各轄區證券公司下發通知稱,為進一步落實證監會《關於清理整頓違法從事證券業務活動的意見》,要求各券商要在本月30日前完成利用信息系統外部接入開展違法證券業務活動的清理工作。

一而再,再而三。大跌都少不了清理配資的身影,國家隊也真是醉了,無論怎麽努力,都不容易扛住拼命殺跌出逃的配資,當然,希望9月是配資最後的末日,再不要折騰了。當然,今天不得不為國家隊點個贊,雖然還是千股跌停,板塊慘烈得一塌糊塗,但是大金融板塊撐住了指數,最後還收了一個假陽線。

當然,股民會吐槽說“然並卵”。但是,仔細看看,它守住了正在拐頭的5天線,10天線也將會逐漸走平。看看日經指數的情況,它在暴跌3.84%,已經是近期倒數第二的收盤點位,而A股在指數上還是要強,原來的“島型”雖然有壞,但還沒有徹底破壞。

這種走勢對於技術派而言,雖然很不爽,但還不是最壞的形態。倘若沒有國家隊的介入,今天的大盤很可能是就是7%左右的暴跌。銀行、券商、保險三個板塊翻紅,成交額1100多億,而滬市總共成交額才4200億。如果不是這三駕馬車撐住,後果真是不堪設想。

所以,盡管今天2000多只個股綠盤,1000多只個股跌停,但真是打了一場艱難的戰爭,沒有大敗而歸。筆者下午一直在盯盤,看得到建設銀行、工商銀行在猛拉,數以億計的大單在托市。否則空頭砸下來,那真叫人難受了。不過,越是如此掙紮,反而讓人看到國家隊的意誌所在,很可能明天會有更大的力度來維護閱兵行情。

今天的空頭,除了前面說的清理配資外。小長假的影響也在,因為今天賣出,明天就可以把資金取用。明天賣出,因為休假的原因,資金是出不來的。當然,可能還有人會在明天繼續賣出,因為閱兵前的行情都不佳,閱兵後則更讓人揪心。北京奧運的行情就是如此,但是也不要忘記,2008年8月底奧運會結束,當年10月底A股從6124下來,到了1664的10年底部。

換言之,如果A股在閱兵後再次探底,打到一些人推測的2500點,那麽這也該是一個新的十年底部吧。既然筆者是3000點左右買的,那麽堅決忍住。6124的大跌,收在了1664點,相比它啟動的低點998,也有66%的漲幅。那麽這輪行情起點是1849,如果以66%的漲幅的算,也在3000點之上。

上一輪牛市,低點到高點3年翻了6倍,這一輪牛市,低點到高點2年翻了近3倍。為什麽漲得沒那麽多,跌得反而會更多呢?沒有道理嘛。這一輪牛市,漲得快、漲得瘋,都承認。但是它指數也就是翻了三倍,盡管股指是偏高,但這與市場容量有關系,如果有足夠多的好股票可以選擇,根本就不會那麽瘋狂。

如果有阿里巴巴、騰訊、百度這樣的好公司,輪得到樂視網、暴風科技“山中無老虎,猴子稱大王”?現在不少中概股回歸,就是提供新的選擇機會。拋掉那些被瘋狂炒作的個股,也是正常。倒洗澡水也不用把孩子倒掉,2800多只個股,難道找不到幾百只好股票?那種把中國股市抹黑成賭場的人,那是渺視一億股民的智商。

從漲幅上說,道瓊斯工業平均指數是6年翻了3倍,納斯達克綜合指數是6年翻了4倍,日經指數也是6年翻了3倍。如果把A股也放大到近6、7年,那麽上一波的低點2008年的1664點,相比5178也就漲了3倍。這六七年,中國經濟總量從全球第三上升到全球第二,超過了日本,僅次於美國。中國經濟增速放緩,也是美日增速的幾倍吧,為什麽股市不能和美日相當呢?

今天股市確實大跌,查配資是一個原因,PMI指數創新低是一個原因。此外還有什麽?沒有了。最關鍵的就是信心不足。今天國家隊單槍匹馬,強拉大金融,真沒有人幫忙。散戶在逃,機構也在逃。坦白說,這確實很相當悲壯的一幕。筆者今天也有好幾個跌停,但是因為倉位很輕,所以也沒有出逃。筆者重倉的一只個股,今天還在加倉。為什麽?因為國家隊一直在托底。

該股票早上殺跌差點跌停,但10點半之後始終橫在5%跌幅左右橫盤,在買盤處有幾個千萬元的超大單在托底,非常明顯的國家隊護盤,不斷吃貨,而且尾盤還在不斷擡高股價,最終跌幅收在3%以內。

在這期間,筆者果斷加倉,因為該股只有12倍市盈率,中報50%的業績增長,未來還有好幾個值得炒作的題材。在同概念、同板塊的股票中,它幾乎是最便宜的,而且業績優良,為什麽要拋呢?筆者一半以上的倉位都在該股上。如果繼續下跌,就繼續買,在該股上可以忍受30%的虧損。

巴菲特說:“別人恐懼的時候,你要貪婪一點,機會總會有的。”在這個時候,筆者不認為中國經濟即將奔潰,真那樣的情況,你持幣和持股都沒有意義。所以,看好中國經濟還有潛力,那麽在這個3000點,筆者選擇堅守和增持。如果價值投資者都不能在熊市里獲勝,那麽這個股市真的要推倒重來了。如果在這個股票上,依照目前信息,筆者最終嚴重誤判了,那麽以後就遠離市場。

明天怎麽辦?今天的大跌,如果都還撐不起明天的閱兵紅,那麽請離場。除了剛說要堅守的那只個股,其余的也清倉離場。如果有閱兵紅,那麽倉位重的減倉,輕倉的可以繼續看著。這時候割肉只是情緒,而不是理性。如果你還能忍受股市最壞的可能,比如跌到2500點,那麽就留下,不能忍受就離場,等下一波行情確定再說。(一財網-禪宗七祖)

關註微信公號思想雲(yicaisixiangyun)可在後臺留言與作者交流互動。

本文不作為具體投資建議,請讀者註意風險。

更多精彩內容

關註第一財經網微信號

配資大清洗引發解約矛盾:信托機構不服 配資機構“認栽”

來源: http://www.yicai.com/news/2015/09/4684175.html配資大清洗引發解約矛盾:信托機構不服 配資機構“認栽”

一財網 王娟娟 王瑩 2015-09-11 06:50:00

一度在A股牛市中風生水起的場外配資因為新一輪的存量清理即將面臨“退場”,但這一波場外配資最強封鎖令也正在引發一些衍生問題。

一度在A股牛市中風生水起的場外配資因為新一輪的存量清理即將面臨“退場”,但這一波場外配資最強封鎖令也正在引發一些衍生問題。

按照監管規定,各轄區券商被要求在9月30日前完成違法配資的主體清理工作,不同券商清理力度和方式各不相同,但不到一月的時間讓部分券商場采取了雷厲風行的“一刀切”清理行動,試圖單方面與相關信托機構、配資公司一刀兩道,由此引發了違約矛盾。《第一財經記者》獲悉,已有信托機構不服券商單方面終止服務,而公開發出溝通函要求對話。

面對這場自上而下的大清洗,大部分配資機構、配資客都要面臨單方面被違約,但記者了解到,由於在法理上站不住腳,被違約也只能“認栽”。而從上一輪清洗到這一輪,配資機構交給配資客的說法多只能是——不可抗力違約,不承擔責任。

信托機構不服清理 約券商領導面談

《第一財經日報》此前從各方獲得的信息顯示,各地證監局對轄區內證券公司下發落實19號文的通知(下稱“落實事項通知”),要求其在前期核實工作的基礎上,限期完成利用信息系統外部接入開展違法證券業務活動的清理整頓工作。而此次清理整頓的核心是徹底清除違法違規的配資賬戶,重點則是違規接入的以恒生HOMS系統、上海銘創、同花順為代表的具有分倉交易功能的信息技術系統。

而這一輪配資大清洗也讓不少配資機構突然間斷了配資路,不少信托公司稱,收到來自相關券商的告知函,擬對違規從事證券業務的賬戶予以清理,要求信托公司在一定期限前處置相關賬戶和資產;若在截止日未處理完畢,相關券商將對相關賬戶采取“限制資金轉入”和“限制買入”等限制措施。

而這讓不少信托機構感到突然和不服。

《第一財經日報》記者從知情人士獲悉,近日中融信托就因為這一輪配資清理與合作券商華泰證券矛盾公開化,於9月8日正式向華泰證券發出溝通函,表示為避免終止外接系統數據服務引發的不必要的糾紛,希望雙方領導能進行面談,協商應對方案。

“近期,我司接到貴司部分營業部的電話通知,內容主要為貴司將根據證監會的要求於2015年9月30日起終止向我司提供任何外接系統的數據服務。由於我司有多個信托計劃正在使用該數據服務,信托規模較大,涉及投資者眾多,貴司單方停止相關服務可能引發投資者與貴司及我司的糾紛,甚至群體性事件。”中融信托方面透露,目前接入華泰證券系統的存續信托計劃38個,信托規模133億元,涉及投資者758名,其中自然人691人,機構67家。

浙江一信托機構人士接受《第一財經日報》記者表示,這一輪清理場外配資涉及信托主要是兩種:傘形信托模式和傘形二級分倉模式。“我們的傘形信托模式的客戶並不涉及配資,只是客戶加了一個杠桿,但目前由於不同券商清理受罰不一樣,有一些是一刀切,兩種模式都不能不給接入了,這對我們來說比較被動,給客戶也不好交代。”

中融信托就辯解稱,公司證券投資信托計劃均為依法合規設立的金融產品,並未從事或變相從事違法違規配資活動,也從沒有為恒生Homs、上海銘創、同花順等場外配資系統提供接口的行為。“截至目前,我司未收到任何監管部門叫停證券投資信托業務及數據服務的任何通知。”中融信托如是稱。

“按規定,信托機構是歸屬銀監會管理,到現在為止,銀監會並未有發文要求要求叫停任何存量傘形信托。”該人士稱。

不過,歸屬證監會管理的華泰證券並不是這麽考慮。“公司作為資本市場的參與主體,堅決擁護、支持中國證監會等國務院多部委為穩定資本市場,維護經濟健康發展做出的一系列重要決策部署。”華泰證券在給記者的回複中強調。

配資機構配資客被解約 多數“認栽”

記者了解,券商要斷掉信托機構外接系統的數據服務,信托機構一方面要面臨銀行方面的罰息,另一方面要面對來自客戶,尤其是機構客戶要求的違約賠償。

“我們已經開始和客戶溝通清理,銀行不願意免掉罰息,認為沒有依據,只能再跟銀行溝通。”上述融資人士抱怨,監管政策變化太快,之前要求是存量不動,這使得信托機構還手握大量配資合同,但突然存量也要清理,券商要單方面違約,也沒能給出“像樣”的說法。

不過,該人士也同時稱,監管層發了要求,券商要斷也沒有辦法,只是希望給信托機構出一個合理的依據。

和信托機構不同,更多的配資人士《第一財經日報》記者表示,在當前的環境下,即便配資機構以及配資用戶存在諸多的不滿和抱怨也“無濟於事”,主要原因在於“合法合規”的邊界和原則的界定。目前,市場上已經呈現一致的聲音,即場外配資已經不僅僅停留在“不好”的層面,而是將其釘在了“違法”的十字架上,配資機構和配資客只能“認栽”。

而在退出的道路上,如何才能讓客戶“心平氣和”的選擇退出,而不爆發群體性事件成為配資市場和平臺關註的重點。

一位配資平臺負責人此前為《第一財經日報》記者講述了一個某平臺發生的案例。在清理的過程中,一家券商致電平臺,稱收到相關部門通知,有一筆金額高達2000萬的資金池不能繼續合作,要求在當時的周五之前必須收掉。“客戶意見很大,大部分客戶是有損失的客戶,但是只能‘認栽’。”上述負責人表示,客戶抱怨聲音非常大,但是由於已經出臺相關政策,在法理上站不住腳,因此發生群體性事件的可能性比較小。

本報記者了解到,配資平臺能夠給與客戶補償的也僅僅是退還一些利息,平臺利用自有資金補償並不現實。但是部分平臺並不會“坐視不理”,而會給客戶一些選擇,從現有陽光下的線上配資賬戶,轉入線下個人真實賬戶,而這部分資金來自於頗有爭議的“民間資金”。

記者了解到,大清洗後如果配資公司仍然有心“見縫插針”,那麽會在前期股市紅火階段,已經出臺的關於允許個人開通20個賬戶的政策上下文章,將一人多賬戶的現狀替代平臺利用外界HOMS、同花順等系統的方式,進行人為分倉,但是這種方式的風控難度極高,需要平臺風控人員不間斷地人工切入不同的賬戶,在市場仍然存在波動的情況下,穿倉可能性也隨之水漲船高。

對於配資客而言,由於平臺擁有“政策不允許”這把利劍,因此諸多不滿,依舊無處發泄。要麽順從平臺的改變後的規矩,將資金轉入個人項下多個賬戶,要麽就接受平倉。

一位逐步清倉的配資人士對《第一財經日報》記者表示,由於形勢變化太快,因此大量的配資公司仍然手中握有同機構簽訂的資金合同,如今,這些合同已經走到廢止的邊緣,但是資金機構面臨同樣市場壓力的情況下,對配資平臺予以的不同程度的罰息。

他對本報記者講述了罰息的操作方式為,設立某一時間點,在這一時間之前的合同,僅按照合同的利息率,罰息一個月,而在這一時間點之後的合同,按照合同利息率,罰息一年。

更多精彩內容

關註第一財經網微信號

配資公司聞風而動 券商貪利“當幫手”

日盼夜盼,配資公司終於又盼到A股行情回暖,重操舊業似乎指日可待。

“配資從來沒有真正死亡,行情好了就會有需求,有需求就會有市場。”8月18日下午,湖北一配資公司業務人員又開始火熱宣傳公司的配資業務,門檻低、有合作券商背書是這家公司最響亮的宣傳語。

從江浙滬到廣東,近日多地配資公司都如這家公司一樣聞風而動,又開始拉客配資。而這次,配資公司盯準的就是資金量相對較小、好打遊擊戰的散戶,自然人賬戶仍然是主流通道模式。

《第一財經日報》記者采訪發現,雖然監管三令五申禁止券商為配資公司開通道,但在短期利益的驅動下,部分券商仍不惜逆風而行,利用特殊關系為配資公司批量開戶,個別甚至放開PB系統的分倉功能,為配資公司提供新通道。

盯準散戶 配資公司聞風而動

“你不會是同行吧,來打聽行情,看我們怎麽配的。”8月18日下午,《第一財經日報》記者以配資客身份向前述配資公司業務人員進行咨詢,“這幾天行情好了,碰到好多同行來打探風聲的。”該業務人員稱,隨著股市行情回暖,配資公司都已聞風而動,紛紛開始拉客。

據其介紹,公司專門對準普通散戶,日配1倍—10倍,提供自然人賬戶,門檻低2000元可配,且有多家合作券商,保證賬戶安全可用。

深圳一名配資公司人員則稱,目前公司配資主要集中在線下,單一賬戶最低配資起點為10萬元,杠桿比例則為1.5倍,平均月息為1.8%左右,期限一般為半年,但最長也可達到一年左右。

相對與上述深圳配資公司,浙江一些配資公司的杠桿比例高的驚人,且多數采用線上模式。寧波一名配資公司業務人員告訴《第一財經日報》記者,其配資線上、線下並行,其中線下單個賬戶最低10萬元起配,使用一般以一個月為使用期限,杠桿比例可以達到3—5倍,月息大概在1.6%—1.8%之間。

而線上的杠桿比例更高。上述寧波配資公司人員稱,其線上最低配資起點為1250元,杠桿比例為6—8倍,而且可以按天結算,利息按0.45%計算,若配資第二天就歸還,剔除傭金、印花稅等費用,實際日息約為0.18%。“線上操作比較靈活,算起來利息比線下的還便宜,現在行情不穩定,我們一般都建議客戶選擇線上配資。”上述寧波配資公司人員表示,線上配資的好處是,由於不限制買入的股票種類、倉位,配資客可以完全自主操作。

在賬戶管理方式上,大多數配資還是以手動操作為主。例如,前述湖北配資公司在向配資客提供相關賬戶後,配資客不可修改賬戶密碼,以便配資公司人員實時監控。上述深圳配資公司也采用類似模式,且配資賬戶都由客戶自己管理,無論是既有、新開賬戶均可操作。如果是配資者需要新開賬戶,該公司亦可代為管理。

與此同時,除了散戶,機構投資者還可以通過券商的PB系統,實現股票配資分倉。據廣東某券商人士介紹,PB原本是針對機構投資者的系統,理論上投資者可以利用這個系統分倉,並指定人員操作。“目前主要是一些中小型券商在做。”該人士稱。

而華南另一配資公司人員也向記者證實,近日合作券商"口子"有所松動,確實有券商分倉系統可以拿來配資。“但是分倉系統能分的子賬戶太少,只能分幾個,不太適合我們用。”該人員稱,由於合作券商提供的系統能分的子賬戶太少,公司目前仍然以一人多戶的獨立賬戶模式為主。

逆風而為 券商逐利為配資公司“背書”

《第一財經日報》記者采訪發現,當客戶對配資公司賬戶安全性提出質疑,配資公司多會搬出合作券商作為背書。

“都是合作很久的券商,行情好了,更多賬戶交易券商也多收傭金,他們不會拒絕送上門的生意。”湖北一家配資公司透露,雖然當下監管對配資明確禁止,但獨立賬戶相對規避了券商一端的風險,行情轉好,券商態度發生微妙變化,很多券商會選擇睜一只眼閉一只眼給予放行。

更有甚者,直接與配資公司里應外合。浙江一名配資公司工作人員稱,公司配資是獨立賬戶手動操作,但該公司一名負責人、一名股東,此前均在券商任職,而且至今仍有聯系,利用這種關系,該公司可以在兩家券商批量、快速開戶。

根據公開信息,2015年9月,因涉嫌未按規定審查、了解客戶真實身份等違法違規行為,證監會對5家證券、期貨機構罰款1.5億元,相關責任人也一並受到證監會處罰。其中,一家大型券商浙江營業部負責人就被給予警告、罰款10萬元的處罰。該被處罰的券商及其營業部負責人,正好與上述配資公司人員所稱高管信息一致。

實際上,場外配資的死灰複燃讓券商機構業務人員看到了更多的商機。

PB系統原本為券商向私募基金、對沖基金等專業機構提供的集中托管清算、後臺運營、杠桿融資、證券拆借、資金募集等一站式綜合金融服務系統。在場外配資被監管大力清理後,對部分違規賬戶,監管要求券商取消信息系統外部接入權限,並改用PB交易系統對接處理。

不同於配資系統,在監管要求下,券商PB系統將平倉、分倉等風控功能相應禁止,但個別券商為謀取更多利益,開始違規將這些功能向配資公司敞開,用於配資分倉交易。

一名布局PB業務較早的券商業務人員透露,公司PB系統目前不能用於配資,但不排除未來會放開。(本報記者張婧熠對本文亦有貢獻)

格力配资方案遭股东否决,董小姐该不该发怒?

http://www.xcf.cn/tt2/201611/t20161104_777545.htm

配资增发的认购方实际要获得的是收购完成之后的企业的股份,也就是说,他们获得的股份中已经包含了此次收购的协同效应。而且,这8家配资认购方既非收购方格力电器,也不是被收购方珠海银隆,换言之,他们对协同效应的产生并无贡献(至于格力集团的贡献已经体现在了其原有的股份价值之中)。这样一比较的话,难道配资价格不应该高于换股收购的作价吗?而以协同效应产生之前的格力股票价格,购得协同效应产生之后包含着银隆的格力股票,岂不是大大地让8家配资认购方占了便宜?

證監會下發通知嚴控期貨配資 交易所已著手排查資管賬戶

商品期貨市場的劇烈波動已經引發證監會高度關註。《第一財經日報》從監管人士處獲悉,證監會已於9日下發通知,要求派出機構督促期貨公司加強經紀業務風險管理,密切關註客戶風險狀況,加強對期貨配資活動的風險防範。

同時要求各期貨公司不得從事配資業務或以任何形式參與配資業務,不得為配資活動提供便利;要求派出機構一旦發現期貨公司存在違法違規行為,及時依法采取監管措施。

去年股票市場的場外配資助漲助跌,最終引發股市危機,令投資者以及監管層都記憶猶新。近日商品期貨價格漲幅及波幅有明顯加大趨勢,對於期貨“加杠桿”的行為,監管系統正進行全面地嚴防死守。

嚴密監控賬戶

期貨市場本身具有高杠桿特性,若以配資方式繼續加杠桿,市場風險將急劇放大。近日有市場人士告訴《第一財經日報》,私募參與配資為投資者加杠桿的苗頭死灰複燃,不過這一次不是股票市場,而是商品期貨。本報記者也就期貨市場配資風險向證監會進行了詢問了解。

本報獲悉,近日證監會已經向各期貨交易所下發通知,要求進一步采取有效措施,抑制過度投機,防止市場價格操縱。具體包括,要求各期貨交易所立即全面展開對各種資管產品賬戶的持有人、管理人、投資顧問等相關信息報備及排查工作,並確定了嚴格的資管產品賬戶實際控制關系認定標準,從嚴管理資管產品賬戶實際控制關系,以嚴厲打擊利用資管產品賬戶規避限倉的行為。目前,各期貨交易所已著手落實此項工作。

另外,9日證監會再次下發通知,要求派出機構督促期貨公司加強經紀業務風險管理,密切關註客戶風險狀況,加強對期貨配資活動的風險防範。特別是要求各期貨公司不得從事配資業務或以任何形式參與配資業務,不得為配資活動提供便利;要求派出機構一旦發現期貨公司存在違法違規行為,及時依法采取監管措施。

各交易所近日也加大了對異常交易的監管。上期所9日發現某客戶在鋅(Zn)1701合約上自成交第3次達到交易所處理標準,其交易行為違反《上海期貨交易所異常交易監控暫行規定(修訂案)》,交易所對該客戶采取了限制其在鋅品種上開倉1個月的監管措施。另外,還發現另一客戶9日在橡膠(Ru)1705合約上頻繁報撤單第3次達到交易所處理標準,交易所決定對該客戶采取限制其在橡膠品種上開倉1個月的監管措施。

交易所對期貨市場的監管力度在10月份就有明顯加大。上期所10月份對對5起造成價格異常波動的交易行為進行了排查,發現並處理了異常交易行為59起。其中,自成交超限24起,頻繁報撤單超限32起,大額報撤單超限3起。對其中達到交易所異常交易處理標準的6名客戶,上期所進行了全市場通告並采取了限制開倉的監管措施。

交易所提保證金、控交易額

對於近期市場出現的過熱“癥狀”,交易所紛紛出臺措施,希望抑制過度交易,防控風險擴大。

11月8日,大連商品交易所發布《關於調整焦炭、焦煤品種漲跌停板、保證金和交易手續費收取標準的通知(大商所發〔2016〕281號)》,宣布自2016年11月8日結算時起,焦炭、焦煤品種最低交易保證金標準提高至11%,漲跌停板幅度調整至9%;自2016年11月9日交易時(即8日晚夜盤交易小節時)起,焦炭和焦煤品種非日內交易手續費標準由成交金額的萬分之0.6提高至萬分之1.2,日內交易手續費標準維持成交金額的萬分之7.2不變。

11月9日,大商所緊接著宣布對焦炭、焦煤品種實施交易限額制度,2016年11月11日收盤後(本周五夜盤交易時段起),非期貨公司會員或者客戶在焦炭和焦煤品種,單個品種、單日開倉量不得超過1000手。

另外,非期貨公司會員或者客戶某個交易日超過交易限額的,交易所將暫停其該品種當日開倉交易;累計2個交易日(含2個)以上超過交易限額的,自下一交易日起交易所將暫停其該品種開倉交易3個交易日;情節嚴重的,按照《大連商品交易違規處理辦法》處理。

同時對焦炭、焦煤品種保證金和鐵礦石交易手續費收取標準進行調整,焦炭、焦煤品種自2016年11月10日結算時起,最低交易保證金標準提高至13%;2016年11月11日結算時起,最低交易保證金標準提高至15%。鐵礦石品種非日內交易手續費標準由成交金額的萬分之0.6調整為成交金額的萬分之1.2,日內交易手續費標準維持成交金額的萬分之3不變。

鄭州商品交易所9日宣布,自 2016 年 11 月 11 日結算時起, 動力煤期貨合約交易保證金標準由原比例調整為 8%,漲跌停 板幅度由原比例調整為6%。鄭商所8日已經上調了交易手續費,其中動力煤品種日內平今倉 交易按 30 元/手計收,若某客戶當日在動力煤單一合約交易量超過8000手,且日內平今倉交易量超過2000手,對該客戶該合約當日交易手續費加收30元/手。同時宣布,玻璃品種日內平今倉交易手續費標準按12元/手計收,甲醇品種交易手續費標準由1.4元/手調整為2元/手,對日內平今倉交易,甲醇品種按6元/手計收。

為了控制價格波動過大,鄭商所8日宣布將玻璃和矽鐵期貨合約交易保證金標準由原比例調整為 7%,漲跌停板幅度由原比例調整為 5%。

上海期貨交易所也在9日調整了螺紋鋼、天然橡膠及錫相關合約交易手續費收取標準,同時宣布實施交易限額制度。

自2016年11月11日起,螺紋鋼1701合約、1705合約日內平今倉交易手續費調整為成交金額的萬分之四;天然橡膠1701合約、1705合約日內平今倉交易手續費調整為成交金額的萬分之二點二五;錫1701合約日內平今倉交易手續費調整為6元/手。

交易額度方面,要求非期貨公司會員或者客戶在螺紋鋼RB1701合約和RB1705合約日內開倉交易的最大數量分別為10000手;在天然橡膠RU1701合約和RU1705合約日內開倉交易的最大數量分別為1500手。日內開倉交易的最大數量是指非期貨公司會員或者客戶在某一交易日某一合約上的買開倉報單數量與賣開倉報單數量之和。

據本報了解,證監會已多次向各期貨交易所和中國期貨市場監控中心下發風險提示函,要求加大對交易、結算、交割等重點環節的監管力度,嚴防交易、結算風險,加強異常交易行為監管,加大違法違規行為排查力度,嚴防投機資本操縱市場價格。各期貨交易所嚴查市場異常交易,排查市場違法違規行為,並采取多種措施嚴格抑制市場過度投機,確保市場秩序合理有序。

Next Page