- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

股市見底了嗎? 張化橋

http://blog.sina.com.cn/s/blog_50c88c400102uwy4.html今天, 我跟遠道而來的一位英國投資者吃晚飯。他說, 為了減少草率行事, 投研報告最好放一段時間以後再看。聽了這句話, 我額頭冒汗,因為我的研究報告雖然可以裝一卡車, 但是絕大多數經不起時間的考驗。不過, 為了虛榮心, 我終於找到了一篇。不對, 半篇。( 其中還是有很多錯誤 )

股市見底了嗎?

- 2011年11月18日, 張化橋在華安基金研討會上的演講,

謝謝大家給我的機會。去年的今天 (2010年),我在某券商的大型研討會上做了題為"未來幾年全球大牛市,中國除外"的演講,狠狠地得罪了主辦單位。今天,華安基金願意請我,我很感動。

回顧過去一年,我的預測對了一半,錯了一半。不過,這個成績可不算太差。我經常說,做預測本來就是很不明智的事情。你的預測越短期,越精確,也就錯得越遠。不過,請允許我做一個長期的,模糊的和方向性的預測。未來幾年,中國的股市依然不妙。根本原因有三:(1)通脹的壓力和相關的信貸緊縮。(2)企業的假帳和謊言(包括豪言壯語)終於會受到時間的檢驗。(3)我們的股票基本上都太貴,也許除了銀行股和少量地產股以外。其它的大多數股票依然太貴。你想想,這些股票的估值在這一輪大跌以前曾經多麼荒唐!

我1994年到香港當股票分析員以來,見證了港股與A股的此消彼漲。我看這個大趨勢還在繼續。最近幾個星期,國內的資金市場鬆動屬於抗旱救災性質,不屬於基本面的改善。一年多來的信貸緊縮是以窒息民營經濟為代價的,而國有企業毫毛未傷。我們老百姓要為此付出代價的。即使我們自私的股民也不應該忽視這件事。

明年的通脹率會因為今年的高的基數而"顯得"在下降,但是,在實業界苦苦掙扎的人們並不因為過了12月底就能看到什麼神奇的改善。通脹就像築起了一個高台。以前買一噸煤,佔用300元資金,而現在佔用700元。商店和工廠的鋪底資金也一樣增加了。即使央行不緊縮信貸,通脹本身就是緊縮性的因素,就像卡住脖子一樣窒息經濟活動。而且,未來幾年不太可能有過去多年20%以上的貨幣供應量增長了。這也是壓制股市的原因之一。1977年,巴菲特寫過一篇長文章,講通脹與股債的關係。我做了摘譯和點評,建議大家看看。

以前,每遇到A股股市下跌,必有官員和媒體的社論給股民打氣和壯膽,害了一批又一批股民。現在,這種現象少了,因為大家終於發現那是多麼可笑。這是進步。

請允許我講講怎樣的估值才可以讓人接受。股票估值不是科學。它靠常識,經驗判斷,再加運氣。我認為,市盈率基本上應該是利率水平的倒數。雖然對個股,我們不能用這個尺子來衡量,但是,對於一個股票市場,這是一個正確的尺子。那麼,未來三到五年,中國的平均利率水平會是多少?雖然利率千萬種,但是我覺得,一個安全的辦法是用普通中型企業從自由市場獲取貸款的利率。現在,這個利率可能是10%到13%,它反映了資金的鬆緊。在這種情況下,我認為,股票市場的市盈率應該在7到10倍之間。當然,個股情況有別。但是,當我們一腳就可以踢到好多個市盈率高達20倍甚至40倍,而且質量馬馬虎虎的公司時,我們應該知道,這個市場的水位還太高,溫度還太高。我們應該靜等。十年並不太久。很多股市跌了十年甚至二十年,才找到自己正確的位置,我們為什麼要魯莽而入?20倍和40倍的市盈率意味著20年或者40年後,股民可以收回成本。但是,那些公司能存活那麼久嗎?

換一個角度:理財產品的收益率是6-7%,你額外加上三分之一的安全邊際,大約9-10%。所以,股票市場的合理的市盈率應該在10-11倍。

投資者不能滿足於投資一個"公平的"股票,而必須留足安全邊際。即使這個股票真的值5元,我為什麼要買一個"合理估值"的東西呢?我們必須佔便宜。這是硬道理。那麼,我們需要多大的安全邊際?我看起碼30%到40%的安全邊際。如果你認為某個股票值4-5元,那你只能在2-3元時才下手。

我們股市中人,都有一個大毛病:我們早就決定了要買股票。我們的掙扎只是買哪些股票和買多少。我們根本不願意花時間研究一個更基本的問題:該不該買股票,和為什麼一定要買股票。

其次,我們要明白,一個公司對於不同的人有不同的估值。這話聽起來可笑,但是千真萬確。比如,公司的大股東覺得公司的股票價格值5元,但是,這家公司對於散戶來講,可能只值3元或者更少。公司的管理層吃香的,喝辣的,所有的開支都在公司裡報銷,所以,這家公司對他們的意義更大,更值錢。但是,普通股民既沒有發言權和知情權,也沒有分紅,當然不能用同樣的標準看待這家公司。在地產公司裡,太多的價值陷阱:這棟樓值5億元,那塊地又值8億元。算下來,每股的淨資產8元,但是股票只有3元。那8元也許可以叫"清盤價格",但是,這家公司何時會清盤呢?它們永不清盤,它們的大股東永遠有一個玩物。而我等股民呢?

用上述標準來看A股市場,我覺得基本上沒有多少長期價值。也談不上安全邊際。而且,各個行業和板塊都是相互關聯的。大市下跌的時候,大家都不能能倖免。不要做過於精準的分析。

你可能會反駁我,"用你的標準,你一個股票也不能買!"我的回答是,那有什麼了不起!你為什麼一定要買股票呢?基金經理由於工作的原因沒辦法不買股票,但是其他人完全不要勉強自己,不要說服自己買股票。當然,如果你買股票的目的只是樂趣(而不為賺錢),那就另當別論。

跟股市密切相關的兩個問題是:(1)未來五到十年的中國經濟增長是加速還是減速?(2)我們的企業在利潤率,特別是現金流方面會不會有改進?

過去十年,中國的經濟高速增長與兩樣東西有關:政府消費(或者叫政府投資),以及出口高增長。現在,這兩個因素都在發生變化。政府消費是以高稅收和高信貸為前提的。高稅收加劇了國進民退,窒息了民營經濟,犧牲了效率和公平。高信貸呢?加劇了通脹。這種狀況已經無法再持續了。我們政府的財政擴張和信貸擴張也快走到盡頭了。至於出口的增長,咱們就不講了。大家有共識。

所以,我們大概可以統一這個觀點:未來幾年的經濟活動會比過去十年慢一些。這就要考驗企業營商的水平了。顯然,粗放式賺錢的難度加大了。這對很多行業都有影響:船運,建築,建材,礦產,和相關的服務。其實,整個經濟都是密切相關的。

瑞信的陳昌華是業內高人。他寫過一篇文章,題為"沒有現金的增長",他講過去多年來中國公司的利潤雖然有不錯的增長,但是現金流很差。他說,2011年上半年,中國非金融類的A股上市公司(共2132家)的總體銷售收入和利潤同比分別上升了26%和20%。可喜。但同是這批企業,它們在營運中產生的現金流則比同期下降6%。這個問題在過去幾年有惡化的跡象。

它跟我們的經濟發展階段有關,也跟我們的管理能力有關。未來十年,如果經濟增長放慢,我們的企業會被迫學習一樣新技術:降低成本,提高利潤率,提高現金流。也就是學習多"榨汁"。

我想起麥肯錫的三位研究員去年出版的一本書,Value: The Four Cornerstones of CorporateFinance。它大概可以翻譯為,"價值:企業財務的四大基石"。本人對此書寫過一篇書評,叫"光有利潤增長是不夠的"。那本書講到一個道理:利潤率(或者資本回報率)比利潤增長率對於股票估值來說更重要。這個道理在中國還比較新鮮。他們說,亞洲公司為什麼不如美國公司的估值高?大家一般認為,這是美國資本市場的偏見。不對!根本原因是亞洲公司回報率(利潤率)太低。利潤增長快,但是他們消耗太多的資本(股和債)。他們說,高負債率不僅不能增加股東的回報率,反而降低他們的回報率,經常導致財務危機和抗風險的能力的下降。

我認為,宏觀指標與股票市場的關係不穩定,不可靠,不單一。不過,股民應該看看銀行承兌匯票市場。這個市場很大,很活躍,它的利率完全由供求關係決定。在正常情況下,這個利率一般略低於銀行基準利率,但是由於政府頑固不化,拒絕上調貸款基準利率,所以這個利率漲到了11-12%,雖然基準利率還是維持在7%以下。在這種情況下,如果你指望股市有什麼作為,實在是一廂情願。

最近,這個利率降到了10%以下。所以股市也開始回暖。不過,我個人認為,最近的資金市場鬆動屬於抗旱救災性質,不屬於基本面的改善。那些中短期炒作股票的人們,除了密切觀注銀行同業拆借利率之外,應該多看看銀行承兌匯票的利率的變化。當然,我建議大家完全忽略中短期,從遙遠的地方眯縫著眼睛看看宏觀指標就可以了。

現在,我想回答朋友們很關心的一個問題:銀行的存款額最近為什麼下降?很多人說,因為錢都跑去放高利貸去了,或者買銀行和信託公司的理財產品去了,或者買股票和房子去了。這全是沒有常識的話。你從銀行取款買東西(任何東西),雖然你的存款下降了,但是別人的銷售收入,從而存款,相應地增加了。所以,買賣行為根本不影響全銀行系統的存款餘額。那麼,如何解釋我們存款的下降呢?答案很簡單:人民銀行多次提高存款準備金率,還用貸款額度來限制信用擴張,貸款和存款當然都會同時下降。存款到哪裡去了?煙消云散了。

另外一種情況,如果經濟前景黯淡,商界不願意貸款,紛紛降低負債率,那麼即使貨幣政策寬鬆,也可能出現貸款和存款同時下降的情況。現在美歐和日本遇到的就是這種情況。

下面,我談談我對幾個行業投資前景的看法。觀點基本上來自我的小書,《一個證券分析師的醒悟》。今天,主辦單位給每個與會者送了一本,讓我受寵若驚。(以下省略)

.............

假設見底 楓葉資料室

來源: http://danielkyip.mysinablog.com/index.php?op=ViewArticle&articleId=5524198身處政治市,我們不難感受到投資者的悲觀情緒,但我們亦不難發現,港股市場上有資金不受影響,繼續執行既定買貨行動。雖然不少人解釋市場上有維穩資金,但我更相信醒目資金的行動,大家不妨找找那些圖表上沒有今次政治市痕跡的股票,就應該明白我所指。

10月3日,港股先大跌後反彈,很大可能是本輪跌浪的轉向點(turnaround point);當然,要最終確認,還需一次考驗,而在此之前入市,需負一定程度風險,但潛在回報也將較高。因此,要安全還是要提升回報,投資者要自我評估。

假設10月3日是見底日,我們挑選見底信號最明顯的股票作對象,因此,以當天平均價加註香港交易所(388)。如果10月3日是短期見底日,未來數天的反彈,會是我們的買貨日,而非撤離日。

交易日3 Oct,

14

香港交易所 (388) $166.2 買入 200股 金額$33,240.00

記錄日3 October, 2014

06年結表現:1,303,790.51 (+30.38%)

07年結表現:2,567,365.85 (+96.92%)

08年結表現:1,923,970.04 (-25.06%)

09年結表現:3,428,667.89 (+78.21%)

10年結表現:3,387327.89 (-1.21%)

11年結表現:2,723,979.89 (-19.58%)

13年8月16日表現:2,838,039.89 (+4.19%)

14年8月26日表現:3,432,179.89 (+20.93%)

14年10月3日表現:3,466,032.89 (+0.99%)

相關舊文:自走我步伐

油價見底的最強指標:期貨大幅升水

來源: http://wallstreetcn.com/node/211950原油市場見底的“聖杯”到底在哪? OPEC的決定?美國頁巖油產能或者各國央行行動?都不是!真正的答案可能遠在天邊近在眼前:期貨升水達到足夠的程度。

那些在原油實物市場浸淫許久的交易員和分析師都相信最佳油價見底指標只有一個,那就是相鄰兩月的原油期貨升水幅度達到30%以上,並且這種現象至少持續6個周期以上。雖然現在還沒有達到這一水平,但是交易員表示,目前期貨升水幅度已經達到20%以上。

造成這一現象的深層次原因在於,明顯的期貨市場價格高於現貨市場意味著原油公司以及交易商都可以利用價差來彌補低價囤油的成本壓力。而這些公司囤油則可以推高油價,並最終幫助他們在期貨日期到達之後以更高的價格賣出。

在2008年金融危機時代,油價也曾經出現過崩盤。而當時美原油就曾經出現過明顯的期貨升水。當時升水幅度從1美元飆升至8美元,這最終引發了油價的企穩見底。

來自Cushing, Oklahoma的最新數據顯示(Cushing, Oklahoma是美國最主要的原油存儲地),過去幾個月的庫存水平已經從低位回升至2500萬桶左右。這個數據依然處於平均水平之下,但是至少市場低價囤油的積極性有所向好。

一家煉油廠分析師認為,如果希望見到油價的反轉,那麽市場勢必要經歷最痛苦的時刻。而現在,可能還差一點火候。

小知識:

Contango-升水:期貨市場的升水指遠期價格高於近期價格。這種情況叫期貨升水,或叫現貨貼水。

backwardation-貼水:期貨市場的貼水指近期價格高於遠期價格。這種情況叫期貨貼水,或叫現貨升水。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

油價見底?對沖基金多倉增幅創四年新高

來源: http://wallstreetcn.com/node/213319

油價上周自去年11月以來首次收漲,多頭終於得到一次喘息。

據CFTC報告,截至1月13日(上周二)當周,對沖基金增加WTI原油期貨凈多頭寸多達12%,多倉增量創2011年3月以來最大。

1月13日,WTI油價一度跌至44.20美油/桶,創2009年以來最低水平。不過在當周剩余的時間里, WIT油價大漲6.1%,全周收漲0.7%。僅上周五WTI油價就暴漲了5.3%,因國際能源署(IEA)下調非OPEC產油國今年的石油供應增速。

咨詢公司Strategic Energy and Economic Research的總裁Michael Lynch上周五在電話中告訴彭博:

投資者樂於以當前價格買進,顯示他們認為美油繼續大幅下跌的概率很小。

CFTC的報告顯示,截至1月13日當周,WTI原油期貨凈多單大增24,637手至224,032手;多單大增38,569手至311,973手,空單減少13,932手至87,941手。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

花旗:油價還沒見底 最低可跌至20美元

來源: http://wallstreetcn.com/node/214189國際原油價格近期看似已經回穩,但看空的分析師仍緊咬不放,花旗銀行的分析師Ed Morse最新喊出油價每桶下看20美元。

花旗全球商品研究部門負責人Ed Morse在最新報告中表示,市場石油供給過剩證據明顯,在此狀況下,油價尚沒有觸底的可能,他預測美國原油(WTI)合理價格在每桶40美元左右,最低則可能跌至20美元才會見底,觸及時間約在今年第一季度末、第二季度初。

花旗本次預計布倫特原油2015年均價為54美元/桶,較上次的63美元/桶大幅調低。

原油價格最近幾周走入牛市,布倫特原油期貨從最低點上漲了逾20%,這樣的升幅不得不說相當可觀。不過按Morse的說法,油價在這短短幾個月時間將重挫2成甚至最高6成,幅度看來相當驚人,但是否真是如此,只有等待時間來揭曉答案。

不過,就油價下跌原因來說,石油輸出國組織(OPEC)與Morse雖然立場相左,但是見解倒是相當一致,OPEC在每月報告上指出,市場供給過剩仍對油價形成壓力。

花旗認為油價將呈現“W型”走勢,因當前原油供給正由原來的“OPEC說了算”,向“頁巖油說了算”轉變,之前低油價打壓了美國的頁巖油產出增長,但是如果現在油價反彈了,那美國的供給複蘇又會再一次打壓油價至新的均衡狀態。

早些時候,OPEC在月報中預計今年全球原油需求量上升幅度將超過預期,同時非OPEC成員國的產量將下降。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

原油遠期溢價收窄 油價見底在即?

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2084|

原油遠期溢價收窄 油價見底在即? 文 / 江金澤 近期原油價格依然在低位徘徊不見起色,但價格背後出現了一種值得註意的新趨勢——遠期溢價收窄,有分析師認為這可能預示油市供應過剩最嚴重的時期已經過去,油價反彈在即。 遠期溢價 為了理解遠期溢價收窄的的影響,我們需要先回顧一下過去的原油市場行情。 遠期溢價即交割期限更久的原油價格比期限更近的價格要高,時隔五年,自2014年年中以來,原油期貨市場開始進入遠期溢價的狀態,主要由於全球供應過剩,原油市場看空情緒濃厚,造成近月合約遭遇更加猛烈的拋售。 而遠期溢價的擴大使得部分交易商可以從中牟利,他們可買進原油現貨囤積,同時賣出遠期合約,鎖定其中的價差。但是,這里有一個前提:存儲成本要足夠低。即遠期溢價一旦低於存儲成本和占用資金的利息,則套利空間將消失,這種情況往往發生在未來油價看漲的時候。 事實上,目前這種套利行為已經導致大量原油現貨的囤積,國際能源署(IEA)去年底時預期2015年上半年全球原油庫存(包括岸上和海上庫存)將達3億桶,經濟合作暨發展組織(OECD)一些成員國的“原油存儲能力有可能達到上限”。 這表明,這種“無風險”套利的最大尾部風險不會出現在實際需求端,而會出現在囤油過程中——如果原油存儲能力的確超過上限,那麽投機者將被迫以市價出售原油,那樣的話油價將進一步走低,不過近期出現的遠期溢價縮窄的情況可能預示油價將迎來一線曙光。 溢價收窄 西德克薩斯輕質低硫原油(WTI)相關期貨合約的溢價變化尤為明顯,以在芝商所(CME)交易的WTI原油2015年11月期貨合約與5月期貨合約的價差來看,其數值在今年3月18日達到最高的7.51美元/桶,隨後出現下跌,本月7日一度跌至4.12美元/桶,為一月初來最低。 wti 布倫特原油6月與12月期貨價差走勢也類似,不過該組合約的價差自2月中起就開始縮窄,目前約為3.9美元/桶。 brent 根據路透社分析師John Kemp的觀點,正價差的縮窄可能伴隨市場預期未來供應過剩程度將下降。 不過就目前來看美國商業原油庫存已升至逾80年來最高位,表明市場仍然處在供大於的的狀態。 根據美國能源信息署(EIA)周一(4月13日)公布的數據顯示,自2015年開始以來,美國商業原油庫存增加近9,700萬桶,相當於25%左右。僅上周,原油庫存就增加了近1100萬桶,為14年來最大一周增加量。這也是EIA自1982年開始每周公布原油庫存資料以來,第十大單周增量。 所以Kemp認為,遠期溢價持續縮窄表明現貨交易商忽略短期的供應過剩情況,而預計下半年供需可能趨緊。 趨緊信號 事實上,就原油供給面來看,確實存在趨緊的信號,至少是美國原油產出觸及四十年來最高水平後,低油價已經為頁巖油熱潮降溫。 據油服貝克休斯(Baker Hughes Inc)上周五(4月10日)公布的數據顯示,最近一周美國石油鉆機數連續18周減少,至2010年12月的最低水平。受油價大幅下跌影響,美國油企紛紛開始削減支出,去年10月份以來已有半數鉆機關停,數千崗位被裁撤。 EIA本周一公布的數據顯示,5月份北達科他州Bakken頁巖區等資源豐富地區的頁巖油日產出將減少5.7萬桶。這是EIA自2013年開始發布月度鉆探生產報告以來首次作出產出下滑的預期。 德意誌銀行(Deutsche Bank)、高盛集團(Goldman Sachs)和IHS Inc.等機構紛紛預計,隨著原油期貨價格逼近六年低點,美國原油產出增勢將告終,至少是暫時結束。 法國興業銀行(Societe Generale)駐紐約石油市場研究主管Mike Wittner上周五表示:“產量開始趨於平緩,很快應該會開始下滑,我們看到鉆井平臺數量已出現令人難以置信的減少。” 高盛(Goldman Sachs)在上周的一份報告中表示,美國采油熱潮降溫對於調節供應過剩及恢複全球石油市場平衡來說很有必要。該機構稱,在鉆井平臺數量出現創紀錄下跌之際,美國原油產出和庫存本月可能觸頂。 Frost & Sullivan LP油氣部門主管Carl Larry本周一表示:“由於鉆井數量減少,我們勢必將迎來供應驟減,眼下的問題是供應會以多快的速度下降,如果下降速度很快、降幅很大,則油價可能將大舉反彈。” 在需求方面,車輛使用頻率更高,美國可能迎來2008年以來最強勁的夏季駕駛旺季,這將提振燃料的消費。路透社數據顯示,美國每日消費約1900萬桶的油品,夏季的消耗量將略高於春季和秋季。 交易員們可能也抱有相同觀點,因看漲原油的投機頭寸增幅創下逾四年多來最高水平,他們押註美國原油生產熱潮將降溫。美國商品期貨交易委員會(CFTC)上周五發布的數據顯示,4月7日當周以對沖基金為主的大型投機者增持WTI凈看漲頭寸30%,創下2010年10月來最大漲幅。 市場也會犯錯 當然,市場經常會犯錯。路透社的John Kemp指出,交易員和投資者就曾誤判中東政治風險和暴力沖突局面將使2014年下半年供應減少。而預期中的供應中斷並未發生,現貨價格隨即暴跌。 2015年市場可能也犯類似的錯誤,高估了需求增長和美國供應下降。這樣,無論是現貨價格還是價差,都勢必做出大幅調整。 但目前而言,市場的主流觀點傾向於認為,油市供應過剩最嚴重的時期已經過去了。 不過值得註意的是,即便供需開始好轉,油價反彈也可能還需要等待一段時間。芝商所(CME)首席經濟學家Blu Putnam在最新的報告中指出,雖然美國部分鉆機停工,但油企還是需要保持一定的產出,以獲得現金流來支撐債務的償付,因為企業主們普遍認為“接受幾年的虧損總比當下立即倒閉要強”。 Putnam認為油價真正由熊轉牛需要兩個條件,一是中東供給出現嚴重問題,二是包括中國在內的新興經濟體持續穩健的增長。而目前這兩個條件出現的可能性都不大。 (來自華爾街見聞) |

石药集团(1093)访问要点:招标进度缓慢,VC业务见底

http://gelonghui.com/#/articleDetail/13751

主要数据

行业: 医药行业

股价: 7.25 港元

市值: 428 亿港元

已发行股本: 59.08 亿股

52 周高/低: 8.57 港元/5.32 港元

每股净现值: 1.38 港元

石药集团(1093):招标进度缓慢,VC 业务见底

招标情况

今年行业整体招标进展低于预期,全年预计或有10 个以上省份能完成招标,如若产品有新中标省份,预计带来增量销售将远超降价造成影响。我们预计招标情况对公司业绩影响较小,公司可通过提高销量与通过规模效应降低单产品成本消化降价压力。根据网上公示招标价格情况,目前恩必普胶囊剂型在广东降价约1%,湖南约6%,浙江13.6%。因湖南今年招标弃标产品过多,我们预计在8 月份将有较多临床必需产品通过备案采购进入湖南市场。抗肿瘤产品空间仍较大,如有新市场中标将迅速放量。伊马替尼自三月份上市以来已中标四川与重庆市场。另外低价药政策的推行对公司普药产品的价格与利润提升亦有正面作用。

原料药

据有关报道,受《石家庄市长安区城区老工业整体搬迁改造实施方案(2014-2020年)》影响,华北制药于14 年底暂停VC 生产,15 年开始实施搬迁。今年六月份,山东鲁维已经停产,并按照环保部的要求进行整改。五大维生素C 生厂商的两家实施停产,使得维生素C 价格止跌企稳,但维生素C 库存量依旧很大,消耗缓慢。公司目前维生素C 生产成本较对手低,且环保符合国家要求,我们预计今年下半年维生素C 价格有提高空间,公司维生素C 业务的亏损将缩窄。

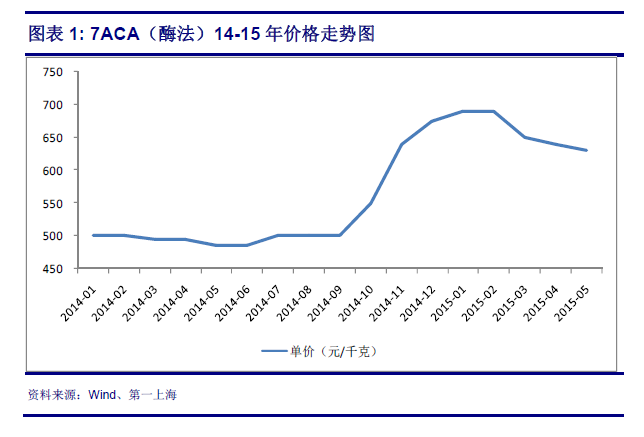

公司一季度抗生素毛利率高达21%,同比高于去年9.5ppts,主要因7ACA 价格提高,7ACA 国内生产厂家较少,且主要竞争对手也遭遇环保整改问题,因此今年一季度价格同比去年有大幅上升。咖啡因预计将继续维持稳定。

研发情况

公司2015年有望获批的仿制药有盐酸头孢卡品酯原料及片、注射用硫酸头孢噻利、阿莫氨溴片、硼替佐米原料及注射剂及清肝化瘀胶囊,其中前三者市场空间约为2亿人民币,硼替佐米约为3-5亿人民币。2015年预计完成美国ANDA的产品有苯佐那酯软胶囊、硫酸氢氯吡格雷片、头孢克肟片、注射用头孢噻肟钠、盐酸二甲双胍薄膜衣片。完成ANDA有利于公司销售额较高的普药产品在招标中获得价格优势。(来源:第一上海证券)

格隆汇声明:文章系格隆汇转载文章,代表其特定立场和看法,不代表格隆汇观点。格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。

中信里昂為猴年港股“算命”:3月反彈至全年高位6月見底

來源: http://www.yicai.com/news/2016/01/4745459.html中信里昂為猴年港股“算命”:3月反彈至全年高位6月見底

一財網 秦偉 2016-01-28 18:05:00

中信里昂稱,今年是火猴年,會有較多沖突,不過恒生指數八字中有足夠的水元素,全年走勢雖然比較波動,但3月有望反彈至全年高位,之後下跌,到6月時見底。

在市場缺乏動力的情況下,分析師不僅要看K線,或許也要參考風水預測了。

中信里昂證券1月28日發布一年一度頗具香港特色的風水指數,這份根據恒生指數的“八字”作出的風水預測稱,靈猴將為“土雞”——恒生指數保駕護航,令恒生指數今年有一個不錯的開局,年中一度下探後再度上升。

風水指數雖然純屬娛樂,但曾在1992年誕生時準確地命中了恒生指數當年全部7個主要轉折點。去年,風水指數也曾押準恒生指數的一半表現。中信里昂去年初曾預測恒生指數在2015年會作出繞羊腸般的走勢,恒生指數在2月漲至6月後,在風水指數預測的7月8日兇日當天,曾大跌近6%。

中信里昂稱,今年是火猴年,會有較多沖突,不過恒生指數八字中有足夠的水元素,全年走勢雖然比較波動,但3月有望反彈至全年高位,之後下跌,到6月時見底。

在行業板塊的選擇上,中信里昂科技行業分析師馬卓藍表示,今年金和水相關的行業上半年表現將走強,黃金和白銀,汽車、金融、博彩、交通運輸、機械等板塊有望向好。而油氣、公用事業、科技、電信和互聯網板塊開年勢頭良好,但隨著猴子進入第四季開始亂竄,板塊表現將急轉直下。

根據五行元素,風水指數認為,屬土相關行業也會有不錯的表現,包括中國內地投資和內地房地產,可再生能源的前景不錯,資源行業預計也將有所回暖,不過香港地產業就略微遜色。雖然屬水的行業在上半年將有不錯表現,但全年來看回報不算理想,包括交通運輸、博彩、消費/零售及醫療衛生。除了中信里昂,野村證券最近也發出一份玄學家周漢明預測的投資建議,這份特別報告稱今年港股整體穩定,表現最差的月份是1月、2月和10月,尤其是10月8日至11月8日,預計市場將出現大幅調整。行業選擇上就建議投資者避開金融和零售股,與中信里昂看好金融業相反。

更多精彩內容

請關註第一財經網、第一財經日報微信號

香港樓市下行 零售租賃市場仍未見底

來源: http://www.yicai.com/news/5024433.html香港樓市在過去這段時間內面臨下行壓力,中等規模零售業也深受本地經濟不景氣的影響。標準普爾在一份最新報告中稱,香港商鋪的租賃市場仍處於低谷,但零售市場遠未見底,未來可能繼續下跌。

國際評級機構標準普爾最新的分析報告顯示,當前商鋪租賃市場仍然處在低谷,其中位於主要街道的商鋪租金較2012年的最高水平已下跌30%至35%。零售業是預測商鋪租賃市場的重要指標,標準普爾企業評級部門副總監Matthew Chow表示,根據零售業情況的反饋,這一下跌目前仍未見底。Matthew稱,在2016年第一季度,香港非奢侈類商品的銷售額下跌10%,這釋放出強烈的信號,表示下降的趨勢還會延續。

標準普爾的分析稱,盡管主要街道的商鋪租金大幅下挫,大型購物商場的租金仍未出現下滑態勢。Matthew預測,隨著零售業繼續不振,將來大型商場的租金也將隨之下跌,但這一幅度不會很大。

另一方面,香港的寫字樓租賃市場卻表現良好,自2014年起呈現持續上漲態勢。據標準普爾的數據顯示,2016年第1季度,寫字樓租賃市場迎來了新一輪的增長,增長率為4%。Matthew稱,這一增長將持續一段時間,但在未來12個月有放緩的趨勢。他解釋,傳統寫字樓的總體供應量在增長的同時,部分跨國公司因經濟疲弱而縮窄了他們的業務活動,使得需求量相對較少,增長率相應放緩。而根據標準普爾的分析,去年四個季度寫字樓租金都呈現上升的趨勢,各季度同比增長率達1.3%。

Matthew還表示,甲級寫字樓市場在短期內仍然是健康的。標準普爾的數據顯示,當前香港寫字樓的空置率僅為2.7%,寫字樓的供應數量在作為金融中心的中環區域尤其稀缺。他認為,即將開放的深港通對香港寫字樓租賃市場也將產生積極的影響。滬港通開放時,很多來自中國內地的公司選擇將辦公室設置在中環這一金融中心,他相信深港通也會加大跨國公司對寫字樓的租賃需求。同時,未來將有更多中國金融機構進駐香港,這一需求也會被進一步放大。

標準普爾企業評級部門分析師Christopher Yip則認為,房地產市場處於低迷時期對發展商來說反而是極好的機會,他們能借此機會擴大市場份額。和十年前相比,香港的發展商目前處於一個良好的狀態,2003年的SARS危機和2007、2008年的亞洲金融危機讓他們從中學到了不少掌控局勢的經驗。

香港零售業尚未見底 眾零售商靠關店存活

來源: http://www.yicai.com/news/5025202.html中國香港零售業自去年開始便遭受重創,多家零售商在公布全年業績時,盈利情況都出現不同程度地倒退,不少零售商只能靠關店來度過寒冬。6月7日下午,周大福(01929.HK)主席鄭家純在全年業績會上表示,中國香港地區今年計劃關閉7~8家店鋪,而歐舒丹(00973.HK)也同樣有關店的打算,並欲轉攻本地市場。

寒冬中的中國香港零售商

根據周大福的業績報告,2016財政年度,周大福集團錄得營業額565.92億港元,同比下跌了12%,而全年凈利潤更大跌46.1%,至29.41億港元。主要是由於消費意欲持續疲弱,以及美元升值令中國內地遊客轉往其他海外旅遊目的地所致。而中國珠寶業務及中國港澳地區同店銷售分別出現了10.3%及21.7%的跌幅。

與中國香港整體市場相對應的是,根據中國香港特區政府統計處數據,中國香港零售銷售額持續下跌,4月份零售業總銷貨價值為352億港元,同比下跌7.5%,是連續14個月下跌。其中珠寶首飾、鐘表及名貴禮物下跌16.6%。周大福的中國港澳地區同店銷售出現了21.7%的跌幅,說明情況比中國香港整體情況還要糟糕。

其中,2016財年,中國內地珠寶業務對集團營業額的貢獻穩定增長至56.3%,而中國香港、中國澳門及其他市場的營業額貢獻則進一步減少至39.2%。

鄭家純預期,中國香港零售市場未來一年仍然充滿挑戰,因為經濟充滿不確定性。中國內地旅客逐漸減少,中國香港本地的消費信心疲弱,根本不知道這種弱勢何時才能結束。

歐舒丹的情況也是不容樂觀,去年中國香港區域同店銷售大跌17.2%,是公司2010年上市以來中國香港地區表現最差的一年。過去,中國香港區域一直是公司表現最好的市場。

關店潮湧來

周大福在中國港澳地區業績表現差,使得港澳員工去年銳減9%,員工成本下降18%。鄭家純在記者會上承認,目前中國香港的“餅”正在變小,不足以養活那麽多分店。2016財年,集團在中國香港去年關了4家店,未來計劃關閉7~8家店。不過,公司暫時不會大幅裁員,而是會用自然流失的方式減少員工成本。而去年公司的關店總數為220家,相當於零售店鋪的9%~10%,主要由於百貨公司調整為商場模式運營,使得關店率相對於往年的2%~3%有所偏高。

面對大中華地區宏觀經濟的變化,周大福主席鄭家純表示,目前集團暫無大規模裁員的計劃,但有可能出現員工自動流失的現象。集團針對每次關閉門店都會有審慎分析,這視乎每個地區門店的數量和門店業績而決定。他對集團在這一市場長期增長的潛力持有樂觀態度。未來集團將繼續整合中國香港和中國澳門的零售網絡以提升店鋪的生產力。

鄭家純稱,當前中國香港的整體市況不在可控制範圍內,如今希望降低自身的成本,滿足不同顧客的需要,以增加客源。目前的關鍵問題是如何趁低潮盡量做好,希望一兩年內客人能回來。

歐舒丹副主席兼亞太區董事總經理André Hoffmann稱,集團將於9月關閉中國香港一家門店,同時審查其他門店的運營狀況並做出調整。中國香港市場在過去的18個月內極具挑戰性,但目前所有店鋪都是盈利的,所以集團暫未面臨關閉門店的壓力。未來如果訪港遊客繼續減少或租約到期,集團將考慮是否需要關閉部分原有門店。據悉,歐舒丹已於今年年初關閉了位於中國澳門的一家分店。

Hoffmann稱,歐舒丹面向中國內地遊客的銷售額僅占中國香港總銷售額的40%,相比同行銷售額中中國內地遊客占比高達60%~80%,處於較低水平。

盡管中國香港很多品牌銷售業績不佳和旅遊業增長放緩有緊密聯系,但Hoffmann指出,歐舒丹在中國香港地區的業務從未過度依賴中國內地遊客。無論是電子渠道還是傳統渠道的營銷策略,歐舒丹都聚焦在中國香港本地的消費者,這也是集團將一直延續的策略。

不過,目前歐舒丹似乎有意放棄繼續拓展中國香港的市場,而是把重點放在電商上,尤其是跟天貓的合作上。去年歐舒丹整體電子商務銷售額同比上升了23%,而電商業務銷售已經占整體銷售額的10%,而且主要都是來自中國內地業務的增長動力。Hoffmann稱,接下來會繼續投資電商。

Hoffmann認為,中國香港電子商務的平臺十分有限,而在中國內地、日本和韓國的電子商務的發展較為成熟。其中日本有10%的銷售額來自相關購物網站,中國的電商平臺天貓也是集團線上業務的主要驅動力,將來集團會繼續拓展和天貓合作的機會。

Next Page