- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

從歷史經驗看“特朗普牛市”:2017美股不可測加劇

歷史經驗告訴我們,當美國新總統就任時,投資者總應該更加謹慎,哪怕這位總統是令美股在過去兩個月里大漲6%收獲“特朗普牛市”的唐納德·特朗普(Donald Trump)。

1928年以來,數據顯示,在美國總統正式就任後的一個月內,標普500指數的中位數走勢是-0.7%。1月20日,特朗普發表就職演講前,道瓊斯工業平均指數上漲近98點,講話後漲幅收窄至38點,交易量收窄。截至當日收盤,道指漲94.84點、漲幅0.5%;標普500指數小漲0.34%至2227。

主流觀點認為,在全球經濟改善、企業盈利上升的背景下,美股在2017年的走勢仍然值得期待,但關鍵在於“特朗普不是一個職業政治家,因此他的政策和觀點都更具有不可測性”。T.Rowe Price Group資產配置總監龐格(Sebastien Pange)表示:“例如,他的即興推特內容,這些都增加了政治風險。”

“美股依然處於‘特朗普牛市交易’模式中,但是鑒於市場已經提前計入了較多未來的政策預期,近期市場存在一定的預期兌現風險。”敦和資產海外市場交易主管李夢傑對第一財經記者表示。花旗則預計,標普500指數的2017年目標價位為2425點,相應盈利增速為9%。

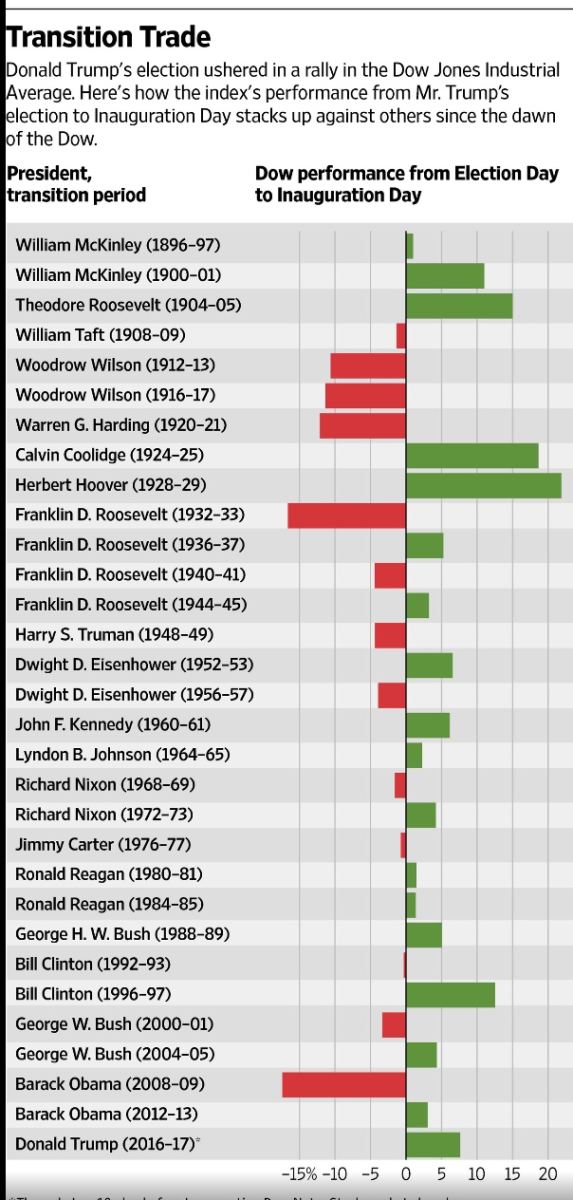

歷任總統上臺後的美股表現

盡管特朗普並非職業政客,但投資者的行為金融學總是存在路徑依賴,因此從歷任總統就任後的美股情況來展望2017年的美股情況,似乎也頗為有趣。

歷任總統任下的美股走勢。來源:華爾街日報

先從最近的奧巴馬說起。2008年,奧巴馬新官上任之初,美國正在同金融危機的後遺癥做著抗爭,雷曼兄弟的轟然倒塌仍然記憶猶新,美國經濟仍處於深度蕭條之中。

雷曼兄弟破產當天,道指收盤創“9·11”事件後單日最大跌幅,下跌了504.48點,跌幅為4.42%。美國國際集團(AIG)股價當日暴跌了60.8%,給道指帶來巨大壓力。由於雷曼兄弟宣布破產,美林同意將自己出售給美國銀行,而AIG急需巨額現金來擺脫財務困境,這些消息震動了全球的金融市場。

當時市場已經處於谷底,奧巴馬上任後,美股長達7年的牛市拉開了序幕,且至今尚未走完。

奧巴馬初期的工作在於拯救美國銀行體系,其通過了7870億美元的經濟刺激計劃。他任職期間,幾乎全球主要股市都處於上行狀態,這也因為美聯儲率先啟動“量化寬松”(QE),向市場註入天量流動性,推高了美股估值。此後,英國、日本、歐洲央行都采取了相似的刺激政策,推高全球市場估值,但也加劇了各界對於資產泡沫的擔憂。

2000年的美國大選則可謂以一場“鬧劇”開頭。布什和戈爾之間的“選票重計風波”也主導了市場。當年,美國股市仍正在互聯網泡沫的破滅中掙紮,在布什上任一百天內,股市處於下跌狀態。盡管布什推出了里根政府以來最大的減稅力度措施,但市場似乎仍不買賬。

此後幾個月,“9·11恐怖襲擊”事件就發生了,美股暴跌。“9·11”後,美國股市關閉,在9月17日股市重新開盤後,盡管美聯儲和歐央行分別突然降息0.5個百分點以穩定人們的信心,支持股市,道瓊斯當天還是下跌了7.1%,其後又連續兩天小幅下跌。

盡管此後幾年美股持續上漲,但在2007年發生的美國次貸危機以及此後波及全球的2008年金融危機,也使得此前幾年的漲幅化為烏有。

再倒退至克林頓就任之時,其開場則並不順利,他先是與國會陷入“拉鋸戰”,當時的醫保改革也受到了阻力。但此後克林頓以超預期的速度通過了1.5萬億美元預算。數據顯示,美股在克林頓執政100天內漲幅很小,但即使開頭並不出色,在其就任的8年內,美股的漲幅之大卻超過此前任何一任總統。

再到老布什,其任期只持續了4年,但美股的漲幅仍然可圈可點。他上任之初就提出了降低資本利得稅的政策,標普500指數此後漲幅高達8%,幾乎全球指數都在同步上漲。只是隨後發生的海灣戰爭和柏林墻倒塌掩蓋了老布什的部分政績。

那麽美股在特朗普任下又會如何呢?相較於此前幾任總統就任時的美股狀況來看,特朗普“繼承”的是一個估值已然很高的美股市場。所幸,美國經濟已經率先複蘇,美國接近實現了充分就業,通脹也不斷接近目標(2%),這不可謂不是一個強勁的起點。

估值高、不可測性加劇

至於2017年的美股走勢究竟如何,記者采訪的多家機構幾乎都表示,今年市場的波動性和不可測性都將同步升高。甚至有分析師笑稱,我們並不喜歡每年都預測市場點位,只是客戶往往都喜歡看到那個具體的數字。

瑞銀全球資產管理美股策略師表示:“股市波動性會因為特朗普的即興演講而加大,我們不知道未來他究竟會如何推進貿易保護主義政策,以及究竟能在多大程度落實減稅、去監管等措施。”

在上周的就職演講中,特朗普通篇充滿“民族主義”的演講強調了兩大政策重點——購買“美國制造”、雇傭美國員工。同時,他也提到了要修路、造橋等基建投資。

然而,這一系列利好美股的演講卻再也沒有讓市場繼續“盲目樂觀”。標普500指數從大選結果出爐至今漲幅高達6.2%,在69個交易日內回調並未超過1%。但投資者從12月以來就變得更加謹慎,這體現在——現金頭寸和空倉頭寸開始增加。

(特朗普就任後各板塊走勢)

根據美銀美林的調查顯示,全球基金經理1月增加了現金持有量,從12月的4.8%增至5.1%,而這一比例遠遠超過4.5%的10年平均水平。調查還顯示,最大的擔憂來自中國貨幣貶值和美國發起貿易戰。

此外,根據標普500指數ETF-SPDR(最大的一只追蹤指數的基金),1月19日的空倉頭寸從一周前的308億美元漲至329億美元。這是在美國大選兩個月後的首次逆轉。

盡管特朗普的各項政策不確定性和其本身的性格令市場更難以預測,但經濟基本面的好轉似乎是確定的,並在穩步推進。

國際貨幣基金組織(IMF)1月發布最新展望,維持對2017年全球經濟增速3.1%的預測,這也是危機來IMF首次沒有下調其預測。此外,IMF上調美國2017和2018年增速預期至2.3%(+0.1)和2.5%(+0.4)。

面對未來極大的市場不確定性,李夢傑認為市場當前缺乏主線,“受到政策預期兌現風險的影響,美股面臨調整壓力,調整幅度將視具體因素而有所區別。同時,技術上看,三大指數在關鍵阻力位前也已經走出了較為完整的結構形態。”

他對記者表示,“中期內,3月份荷蘭將開啟歐洲2017年的大選年,英國可能啟動Article 50,美聯儲可能在一季度因基數效應帶動的通脹預期在二季度走弱的情況下按兵不動,我們認為在上述風險事件塵埃落定之後,二季度可能開啟一個對於金融資產較為有利的窗口期。”

Next Page