- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

又一個「530」?與我何幹? 價值at風險

來源: http://xueqiu.com/9769652619/35358147證監會今日公布重磅消息:對中信海通等券商違規融資行為進行處罰,同時中信證券遭大股東減持3.16%的股份,雖然這對券商是明顯的利空,但這兩條不是最重要的消息。最關鍵性的影響是證監會再次強調了,融資的起點必須嚴格遵循之前的規定,50萬才能融資。這才是超級大殺器啊!不僅對券商股,更是對A股整個市場影響巨大。

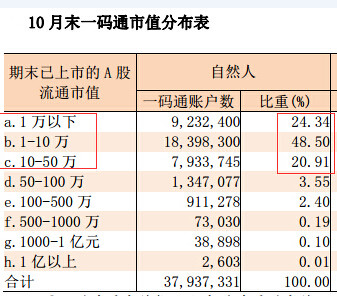

查了一下中登公司的數據,持倉市值的披露只到2014年10月底,不過雖然現在10-50萬的比例有所下降(畢竟去年11月至今大盤漲了40%了),但總體變化應該不。下圖可以看到94%的A股投資者是低於50萬的……

不過雖然證監會明確了融資起點是50萬,但並沒有明確低於50萬已經融資的客戶要怎麽辦。據我所知券商融資門檻從去年年中開始就一直在降,很多激進的券商甚至是0門檻的,一般券商都是5W-10W的門檻。所以,低於50萬市值的融資比例很有可能是很高的(詢問了幾個券商的朋友,我的猜想是對的,他們告訴我開通融資的客戶80%-90%資產沒有達到50萬,因為資產越大的人越膽小,融資用的越謹慎),如果要求強行平倉,那麽……畫面太美不敢想象……

一券商的朋友給我發來了他們營業部最新的通知:我券商為控制兩融業務市場風險,決定自2015年1月19日起將融資融券客戶的開戶資產要求提高至50萬元(含50萬元及以上)。一概不接受賬戶資產低於50萬的新客戶兩融賬戶開立申請。資產規模50萬元以下的客戶開戶日期統一截止到2015年1月16日,賬戶系統將會進行前端控制。請各營業部做好客戶的解釋安撫工作。

前端監控我不明白是什麽意思,但應該不會出現強平的情況,不然就崩潰了。不過低於50W資產的客戶融資受到限制是肯定的了。

順手查了一下個股的融資余額、融資占比的數據:

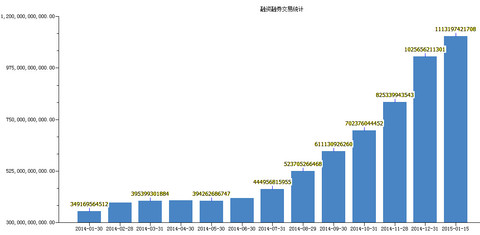

兩市融資余額變化:

融資余額排名前列的個股可都是超級大藍籌,對指數影響巨大。所以綜合50萬資產以下客戶的比例和融資余額數據兩個數據,不難得出結論:證監會2015年1月16日5時發布的“低於50萬資產不能融資”的消息對整個A股市場影響巨大,或許又是一次530事件。

至於證監會要求50萬的門檻是不是管得太多了,我覺得關鍵是看你站在什麽角度看問題。站在專業投資人的角度看,證監會管太多了當然是錯的,散戶就該接受風險教育,市場就應該淘汰應該淘汰的人,為什麽A股85%的散戶比例全球罕見?就是證監會慣的呀;站在大多數散戶的角度看,反而應該感謝證監會,如果沒有T+1、漲跌幅,股指期貨沒有門檻,如果強推註冊制、退市制,那會怎麽樣?想一想當年沒有門檻的權證害死了多少人呀。

但對於我來說,這是不是一次530事件我根本無所謂。因為我一直都在嚴格的遵循我的投資體系;保持獨立冷靜的思考;買入的唯一標準是“好生意、好公司、好價格”,三者缺一不可;不融資、不做空(知道自己會死在哪里就永遠不去);不參與任何形式的泡沫,任憑市場風吹雨打,我自巋然不動。

最後多說一句,我現在A股的倉位40%不到一些,港股20%不到的倉位。原因我也說過多次,我認為A股已經只有極少數滿足“三好”條件的股票了,且大部分股票存在巨大的泡沫,所以我自去年12月份後一直在減A股加港股,現在A股的倉位已經很低了。就說之前看好A股估值相對低的銀行股,現在也不再具有絕對優勢了,港股的四大行都已經普遍折價15%以上了,特別是中國銀行,港股折價40%,毫無疑問誰更低估,誰更有投資的價值(今天我把極少持倉的A股銀行全賣了,繼續加倉港股)。

PermaLink: https://articles.zkiz.com/?id=127757

Next Page