- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

為什麼我認為美股的牛市還能延續到2015年末 點拾Deepinsight

http://xueqiu.com/3915115654/29641334對於美股的看法,點拾曾經在4月24日的文章中觀點鮮明的指出 「美股又到買入時」,認為這個5月應該是Buy in May而不是 Sell in May。回頭看,標普和道瓊斯已經創了歷史新高,納斯達克中的科技股也收復大量失地。一個多月的判斷基本是正確的。許多人可能會擔心,自從2009年以來,美股已經連續上漲5年了,美股是否要進入泡沫逃頂了?今天和大家分享GMO老大格蘭桑最新季度報告中關於美股走勢的看法,我也非常認同。

首先,他對泡沫的定義是超過兩個標準方差。用這個標準去看,過去100年人類歷史上出現了6次符合標準的大泡沫。分別是1929年的大蕭條之前,1965-72年的漂亮50泡沫,1990年的日本股市泡沫,1991年的日本房地產泡沫,2000年的美國股市泡沫和2005年的美國房地產市場泡沫。每一次泡沫的結束都非常慘烈。其中2007年的全球金融危機是一次全世界的資產泡沫,從美國房地產,到歐洲房地產,到印度文物,中國字畫等,全部進入泡沫階段。歷史上僅有的另一次全球資產泡沫出現在1929年。目前美國股市在什麼水平呢?1.4倍的Sigma,標普要上漲到2250點才會達到泡沫區域的兩倍Sigma。

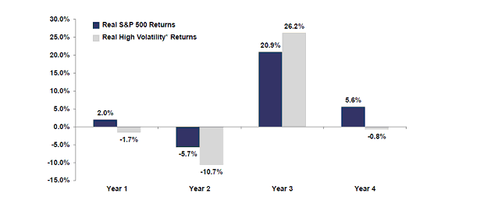

美聯儲是獨立的嗎?格蘭桑同學笑而不語。他認為美國股票的波動來自於聯儲的貨幣政策,而美聯儲的動作有很明顯的總統週期(president cycle)。從1964年以來,每一次總統週期的第三年都有很大的正回報。從統計的角度看,如果你在總統第三年的十月買股票,第四年的四月賣出,你大概能獲得這個週期的所有回報。為什麼會這樣?因為為了配合選舉,如果經濟在第三年有任何問題,美聯儲都會出手相救。

查看原图

查看原图還有一月法則。很多時候一月份市場的表現能預示一年市場的強弱。基本上一月前五個交易日能預示一月整體表現,進而預示整年市場表現。從統計的角度看,如果一月前五個交易日,以及一月整月都是上漲的,1932年以來發生了22次,平均2月到12月的2收益率是11.6%,只有一次低於平均,那就是1987年。同時有14次,前五個交易日和一月都是下跌的年份,最終市場平均下跌6.6%,只有1982年出現比較大的漲幅。要注意的是,2014年也是所謂的前五交易日和一月都整體下跌的 「down down」年份。而且也是總統週期中最弱的第二年開始。

為什麼這個法則還能有效?因為大家都不重視,覺得這種數據比較毫無意義。

對於未來兩年的猜測:1)今年2月到10月1日還是下跌的多;2)但是從10月1日開始到明年的4月甚至之後,進入最強的總統週期第三年,市場可能一路上漲,甚至標普突破2250點;3)到了選舉的時候,泡沫破滅,股價下跌超過一半,跌幅多大看美聯儲能做什麼

價值投資者應該在那個時候離開市場,執行嚴格紀律。

結論:我目前挺同意格蘭桑的看法。今年接下來的日子會進入震盪區間,許多公司還是要看盈利。但從一季度有62%業績超預期的情況,以及一季度極端天氣讓domestic demand的公司業績受損。我認為二季度業績會繼續超預期。未來股票會分化,提估值的階段過去了。然而美股還沒有到頭,無論是從統計學中的總統週期,還是經濟復甦的節奏,以及這一輪的科技創新。而疊加總統週期第三年的美聯儲明年加息時間最終可能低於市場預期。

PermaLink: https://articles.zkiz.com/?id=102020

Next Page