- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

神威藥業(2877) 巴黎

http://hk.myblog.yahoo.com/tonylaw-vaueinvesting/article?mid=6003

巴黎:

Blog友Alfalau問了一個關於無形資產的問題:怎樣才知道管理層的高價收購(產生的無形資產)並不是魯莽?是透過分折ROE嗎?

這個問題是在我一篇以股神用$60+- 高於Johnson & Johnson的帳值三倍幾買入,產生大量無形資產的分析文時出的。

當時亦有多個Blog友問為何我以Return on Fixed Assets 10%作為量化Johnson & Johnson 的固定資產價值金額,而不是以它的帳面值計算P/B。

在 繼續談之前,不妨回到我上一篇文說固定租金和借貸利息實無分別的例子,Graham說,你甚至可以用固定租金反除以借息,得出一個名義Loan。例如,一 間沒有借貸,股東權益是$1,000,000的企業,假如它的年租金是$50,000,而這間企業如果借錢的利息是要5%的話,它的名義Loan將會 是$1,000,000,它的借貸比率就是1:1,而不是沒有借貸了。

舉一反三,Graham的名義借貸精神,理論亦可應用於分析一間公司的資產價值。

Blog友可在下面我節錄有關Graham的證券分析的第四十二章,對無形資產的看法,你們會驚訝發現,原來第一個說無形資產可對抗通漲,產生更多的現金流的不是Warren Buffett,而是Graham。

既然一般來說,一個可以提供10%的回報是個好的資產(想像10%的租金的物業),那麼,用10%反除法,去求出一個用於 比較股票價值的名義固定資產,將會是非常合理的做法。

試 以2877 神威藥業為例,它在年報中說它有9種中藥受到專利保護,這部份的銷售額無十億也有八億,而神威的Net profit Margin 是36%,即每年約有3億多元是由這些專利產生的利潤。當然,這些專利有到期日,但是,無論如何傻,無人只會以它帳面無形固定資產$58百萬賣給你。而粗 略算,如果專利只有5年,這些無形資產,以十億買入,都會是一個非常吸引的生意,是不是?

到此為止,帳面的數字,有什麼意義呢?

以下是有關神威的6年半財務資料:

2010(半年) 2009 2008 2007 2006 2005 2004 (百萬)

現金 2295 2405 1586 1678 1584 1348 1147

除現金後非固定:

資產 347 280 428 366 126 191 224

負債 607 547 289 229 238 215 132

淨 -260 -267 139 27 -112 - 24 92

固定資產:

無形 94 59 59 59 59 59 -

有形 789 526 354 307 239 249 199

總 883 585 413 364 298 307 199

鎖貨 936 1623 1275 1013 841 831 704

毛利 651 1178 914 738 592 556 451

R&D 6 33 14 5 4 10 8

純利 420 632* 500* 490 333 331 260

股數 827 827 827 827 827 827 830

權益 2919 2722 2136 2069 1769 1630 1412

每股帳值:

3.55 3.29 2.58 2.5 2.13 1.97 1.7

*已調整因澳元產生非經常盈虧

如果我們好像Johnson & Johnson 以10%反除,它的名義在2009年12月31日固定資產就會是:

純利632百萬反除10%= 6,320百萬人民幣

帳面固定資產值是 585百萬。

應多加價值= 6320- 585= 5,735百萬。

當時股東權益為2,722百萬,總股東權益為5735+2722= 8,457百萬。

按今天140億人民弊的市值,P/B就是1.65倍而非帳面的5倍多,2010年若盈利是420百萬x2= 8.4億,P/E就是17倍,相乘會是28。較Johnson & Johnson 17.43貴。

是否如此簡單呢,我們不妨回到"Intellegent Investor"有關增長股票的公式:

合理P/E= 8 + growth rate x 2.5

JNJ過去10年的增長率是4.5%,而 神威是14%,按這個標準,合理P/E是

JNJ= 17倍, 神威是36倍,後者是前者的2.1倍,假如JNJ的P/E x P/B= 17.43,神威的比較數字應是 17.43 x 2.1 = 36.6,現在神威卻只是28,因此神威可能較JNJ更便宜。

不過這個比較並沒有考慮兩者的派息率的不同,因為一間公司,如果派息比例低,保留了盈利資金再發展,增長率就會自然高。聰明的Blog友,可否計算,到底兩者的派息比例的相差,要到多小,才沒有分別呢?!

股 票市場並沒有完美的股票,因為很難會有兩支股票,同時有差不多的profit margin、增長率、借貸比、派息率給你比較,即使有,市價的不同亦令你駁盡腦汁,上述我用的神威的P/E並沒有像另一JNJ的以最近三年平均計算,神 威也沒有十年的參考數字去求證它的穩定性。

何者最好呢?並沒有一個真正的方程式。但是否就應放棄基本面的分析?Blog友或可以參考下列一段寫於77年前的文字,嘗試找尋一個價值億元以上的答案!

節錄自證券分析第42章

帳面價值的實際意義— 普通股的帳面價值過去曾經是財務狀況中最為重要的要素。企業家的資產負債表向它反映了自有企業的價值,帳面價值則以同樣的方式反映著股票的“價值”。但是 這種觀念現在已經從金融視野中消失殆盡。資產負債表中記錄的公司資產價值幾乎失去了它的全部意義。這種變化發生的原因在於,第一,固定資產的價值—如報表中所示—通常和真實成本毫無關係;第二,在更為常見的情況下,這些價值與資產出售可獲得的收入數字沒有聯繫,也和與收益相稱的數字不符。虛增固定資產帳面價值的做法,被抹殺這種價值以消滅折舊費用的相反伎倆所取代,但是兩者的同樣後果都是剝奪了帳面價值數位的全部真正意義。有點奇怪的是,象一位來自過去的古怪的倖存者一樣,一直到1933年,標準統計公司仍然保持著根據每家公司公佈的資產負債表計算普通股每股帳面價值的傳統程式。

.................

一個難以令人置信的事實是,華爾街從來不問:“出售這家企業時能賣多少錢?”而這正應該是打算購買股票前應該問的第一個問題。如果一位企業家面對著用$10,000買到一家企業5%的權益的機會,他腦子裏的第一反應就是將這個要價乘上20,從而得到整個企業的概算價值$200,000。這之後他的計算將轉向這樣一個問題:如果用$200,000買下這家企業會不會是一樁“好買賣”。

這個基本的和不可缺少的過程現在基本上已經被那些購買股票的人們省卻了。

.................................

建議—這 些例子儘管很極端,但是它們明確地提示我們,當公眾購買或出售其在一家企業中擁有的股份之前,至少應該看一眼這些股份的帳面價值。對於任何具體的案例來 說,帳面價值所傳達的資訊都有可能是沒有意義或沒有必要注意的。但是在丟棄這些這種證據之前,先要對它們進行考查。這樣可以讓股票購買者—如果他自認為還 算聰明的話—至少能夠告訴他自己,第一,他為這個企業實際支付了多少錢,第二,他花的這些錢實際上換來了多少有形資源。

實際上,某些推理表明,以遠低於資產價值的價格進行購買,要優於以大幅溢價進行購買。(一般認為,在通常情況下,帳面數位可以作為投資於企業的實際資金數額的粗略指標。)一家企業之所以以溢價出售,原因是它的資本賺得的回報較大;這種高回報將吸引競爭;而且一般來講,這種回報不太可能無限期地保持下去。相反的情況發生在那些由於不正常的低收益,導致售價中存在大幅折價的企業。新的競爭的缺乏,業內舊有的競爭力量的撤退以及其他一些自然經濟力量的作用,最終常常使公司的境況得以改善,並重新恢復正常的投資利潤率。

儘管這是一種正統的經濟理論,並且無疑在廣義上是成立的,但我們 仍然懷疑這種理論的應用是否具有確定性和實效性,以使它能夠成為普通股選擇中一個有用的主導依據。應該指出,在現代經濟環境中,所謂的“無形資產”,即商 譽甚至高效的組織,其真實程度從純經濟的角度看絲毫不遜於建築物和機器設備。以這些無形資產為基礎的收益,比那些只需對生產性設施進行現金投資就可獲得的 收益,更不容易受到競爭的影響。進一步來說,當環境有利時,資本投資規模相對較小的企業很可能表現出更高的增長率。通常這些企業只需要較小的支出就可以提 高銷售額和利潤,因此相對于每一美元銷售額的增加都需要大量廠房投資的企業來說,前者的投資更見效,利潤也更高。

我們並不認為,在帳面價值與市場價格關係的問題上可以合理地歸納出任何原則,只有剛才提出的強烈建議除外,這個建議就是,購買者知道在這一點上他的行動意味著什麼,並且發自內心地認為他的所作所為是理智的。

衰股發神威 易明的生活點滴

來源: http://eming620.mysinablog.com/index.php?op=ViewArticle&articleId=6866019衰股也有大發神威的一天!

今天,在五十大升幅榜上出現了四大衰股,分別是合一投資(913),升幅62.5%;意科控股(943),升幅30.65%;中國金海(139),升幅18%;永義實業(616)。

這四大衰股都有一些共通點,合一投資及中國金海都處於供股期間,前者將於一月二十九日除權,後者則更改了除權日期,暫時沒有時間表。至於意科控股及永義實業則是於完成供股之後跌至「不似股形」,殘極而反彈。

合一自十二月十五日宣布供股之後由0.073元一直跌至0.03元才見止跌,今天竟然可以由0.032元一天之內抽升至最高0.056元,升幅高達75%;至於中國金海,自十二月五日宣布供股之後股價由0.138元跌至0.055元才止跌,今天亦由0.058元抽升至0.072元,升幅24.1%。

至於以0.5元供股的意科控股,八月二十六日新股出籠之後竟然跌至今早的0.195元才見底反彈,較供股價低了61%,可是一彈就是35.9%而高見0.265元;而以0.7元供股的永義實業,十一月十日新股出籠之後跌至十二月二十三日的0.285元才見底,低於供股價59.3%,今天亦漸漸爬上0.355元了。

這說明了什麼?這說明了在經過一輪的震倉收集之後,這班莊家又在炒高引君入甕了,同時暗示了同類「衰股」亦有可能快要再次輪流炒作,不妨加以註視了。

神威药业(2877):现代中药行业龙头企

http://gelonghui.com/#/articleDetail/13292

作者:李博

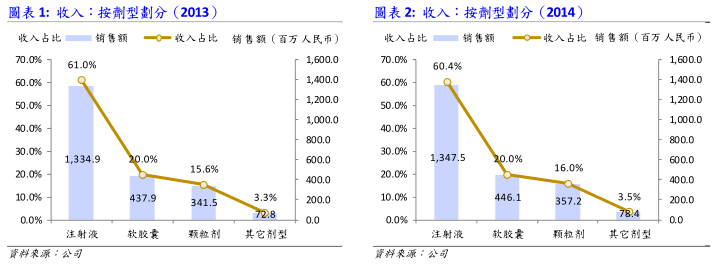

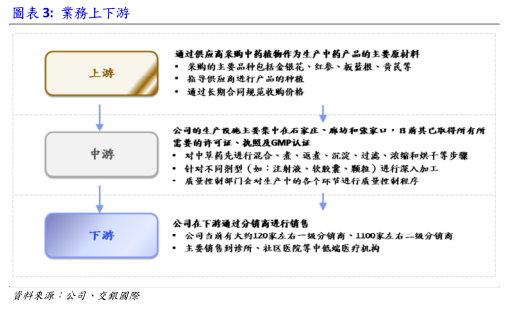

“三个最大”奠定了公司在现代中药领域内的龙头地位:截至2014年,(1)神威药业注射液的年产量达32亿支,按照生产量计算,公司为中国最大的中药注射液生产商;同时,以销售量计算,目前公司是中国最大的清开灵注射液和参麦注射液生产商;(2)公司的软胶囊产品年产量达35亿粒,以销量及产量计算,公司为中国最大的中药软胶囊生产商;(3)公司的颗粒产品年产量达34亿袋,若同样以销售量和产量计算,公司为中国最大的中药颗粒产品生产商。我们认为上述“三个最大”奠定了神威药业在现代中药行业中的领先地位,从长期来看,公司将分享现代中药行业的增长。

受产品结构、销售管道以及招标降价等因素影响,公司在在2015年将保持缓慢发展,增长速度低于医药行业平均增速:受产品结构、销售管道以及招标降价等因素影响,我们预期神威药业在2015年 的增长速度较为有限。以中药注射液为例,这些产品主要在诊所、社区医院等基层医疗曙构销售,这便意味着,这些产品的价格(尤其是清开灵注射液和参麦注射 液)都受到各地区新一轮招标价所限制,未来价格继续受到控制,增长曙会不大;在销量方面,由于三大主力产品清开灵注射液、参麦注射液及舒血宁皆为老牌产品 (清开灵注射液和参麦注射液的销售时间超过20年,舒血宁销售时间超过10年),在管道方面已经较为成熟,只能寄托于拓宽基层医疗曙构的深度来提高销量。我们预期公司在2015年的收入仅能上升约3.4%,低于市场平均预期5.6%。而根据Euromonitor的预测,在2015年-2018年期间,中国医药行业复合年均增长率(CAGR)为11.7%。

未来可能出现的催化剂: 就其现有业务而言,我们认为公司在未来一年中不会出现较明显的催化剂。然而,受到外部市场及中药配方颗粒市场开放的影响,公司在未来的股价有望得到正面刺 激。首先,下半年深港通的开放以及可能出现的沪港通扩容会对公司整体估值形成利好;其次,随着中药配方颗粒市场的不断开放,公司的相关业务会得到进一步扩 张,有助于其利润的进一步提升。

首次覆盖并予以中性评级:基于DCF模型,从长期来看我们认为神威药业的合理股价为14.41港币,对应2015年13.5倍市盈率;但受到业绩增速放缓影响,公司股价于短期内可能存在下行压力,投资者应当予以留意。

现代中药行业龙头

截至2014年,(1)神威药业注射液的年产量达32亿支,按照生产量计算,公司为中国最大的中药注射液生产商;同时,以销售量计算,目前公司是中国最大的清开灵注射液和参麦注射液生产商;(2)公司的软胶囊产品年产量达35亿粒,以销量及产量计算,公司为中国最大的中药软胶囊生产商;(3)公司的颗粒产品年产量达34亿袋,若同样以销售量和产量计算,公司为中国最大的中药颗粒产品生产商。我们认为上述“三个最大”奠定了神威药业在现代中药行业中的领先地位,从长期来看,公司将分享现代中药行业的增长。

得 益于高标准规范化生产,公司中药产品的安全性较高,未来出现安全事故的概率较低作为中国最大的中药注射液生产商,神威药业的传统核心产品主要为中药注射 剂。中药注射剂是以中医药理论为指导,采用现代科学技术和方法,从中药或天然药物中提取有效成分供注入人体,具有生物利用度高、作用迅速等特点,能较好的 发挥药效。随着科技的发展和对传统中药认识的不断提高,中药注射剂越来越得到广泛接受。

但值得留意的是,在行业发展初期,受审评标准不严的影响,同一中药注射剂下有多家厂商拥有生产批文,部分在较早年度获批生产中药注射液的厂商,其工艺不达标,这便导致当前中药注射液市场参与者的层次良莠不齐,产品安全存在隐患。例如,今年4月,由于个别患者出现寒战、发热等症状,苏中药业召回3万余支生脉注射液。作为行业龙头,神威药业的品质规范一直走在行业最前列,公司的所有生产线都已经全面通过了新版GMP认证。在2014年,公司获得年度“全国医药行业品质管制小组活动优秀企业”、“河北工业大奖---中药注射剂品质标准化高技术产业示范工程”等奖项。此外,公司还获评为“国家技术鄪新示范企业”、获得国家发改委批准,成为中药注射剂新药开发技术国家地方联合工程实验室,该实验室为国内首个唯一一个中药注射剂技术领域的国家地方联合工程实验室。

我们认为,公司通过不断加强品质把控,促进了企业品种管制体系的提升,其产品安全性较高,未来出现安全事故的概率较低。

关于公司主要核心产品公司的产品主要分为三类,即:注射液产品、软胶囊产品以及颗粒剂产品。其中,注射液类核心产品包括清开灵注射液、参麦注射液、舒血宁注射液;软胶囊类核心产品包括五福心脑清软胶囊、藿香正气软胶囊;颗粒类核心产品包括小儿清肺化痰颗粒、滑膜炎颗粒等。*清开灵注射液:该款产品为公司的老牌产品之一,于1993年7月获得生产许可,属于复方中药注射液;主要治疗病毒性疾病,包括呼吸道感染、病毒性肝炎、脑出血及脑血栓等。另外,清开灵注射液于2010年被纳入全国处方基药,按照销售量和销售额计算,神威药业是中国目前最大的清开灵注射液生产商。在近两年,该款产品大约占公司全部收入的25%左右。

*参麦注射液:该款产品亦为公司的老牌产品之一,分别于1993年7月及及1995年6月获得20毫升和10毫升的生产许可证,属于复方中药注射液,主要治疗冠心病、病毒性心肌炎以及心肺疾病等。该款产品为《国家基本医疗保险及工伤保险药品目录》和《基本药物目录》药品。以销售量计算,神威药业为中国最大的参麦注射液生产商,在近两年,参麦注射液大约占公司收入的10%-15%左右。

*舒血宁注射液:该款产品为公司的三大核心注射液产品之一,属于单方中药注射液,主要治疗心脑血管疾病等。该款产品为《国家基本医疗保险及工伤保险药品目录》,在近两年内,舒血宁注射液大约占公司收入的10%-15%左右。

*五福心脑清软胶囊:该款产品为国内十大心脑血管病口服中药之一,主要用于预防及治疗冠心病及动脉硬化。另外,在同类心脑血管疾病治疗用药当中,五福心脑清软胶囊属于平均日服价格较低的品种并且该款产品在部分省份中属于医保用药。近两年内,五福心脑清软胶囊大约占公司收入的10%左右。

*小儿清肺化痰颗粒:该款产品为公司的主要OTC颗粒产品之一,为儿童止咳化痰类用药,主要在零售药店中出售。

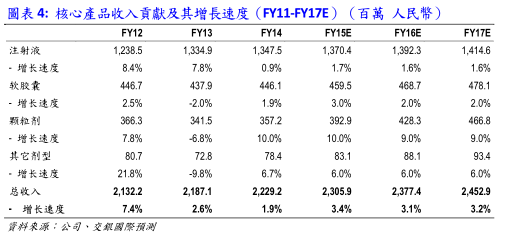

业务上下游关系在上游,公司主要通过同供应商的长期合同、指导供应商进行生产从而采购中药植物;在中游,公司主要通过位于河北的生产基地进行注射液、软胶囊、颗粒及其它剂型产品的生产;在下游,公司主要通过分销商进行产品的销售。

公司产品结构、销售管道及经营策略导致其主营业务在在2015年不太可能出现爆发性增长曙会

受到产品结构、销售管道及经营策略的影响,我们认为公司的主营业务将在2015年继续保持缓慢发展。

在产品结构及销售管道方面:

*注射液类产品:近两年,这部分产品的收入占公司全部收入的大约60%, 并且基本上都走低端路线,主要在诊所、社区医院等基层医疗曙构销售。这便意味着这些产品的价格(尤其是清开灵注射液和参麦注射液)都受到各地区招标所限 制,未来增长曙会不大;在销量方面,由于三大主力产品清开灵注射液、参麦注射液及舒血宁皆为老牌产品(清开灵注射液和参麦注射液的销售时间超过20年,舒血宁销售时间超过10年),在管道方面已经较为成熟,只能寄托于拓宽基层医疗曙构的深度来提高销量。我们预期公司注射液类产品在2015年的销售额上仅能维持单位数上升。

*颗粒剂产品:这部分产品主要为OTC类,其价格上升空间要大于传统注射液类产品。另外,受益于OTC产品管道的扩张(公司计画于2015年零售药店的覆盖数量从2万家上升到3万家),我们预期这部分产品销售额在2015的增长速度会达到10%。

*胶囊类产品:受益于OTC产品管道的扩张,OTC胶囊类产品在2015年也会达到双位数增长。但由于该板块受到处方类胶囊产品销售的限制,我们预期整个胶囊类板块在2015年销售额也仅保持单位数增长。

在经营策略方面:

*公司计画加强强OTC类产品和大健康类产品的开发和销售。具体来讲,公司计画在研发和销售两方面下手,推出更多的OTC产品及大健康产品,扩大产品销售管道,增大铺售药店零售规模(公司计画从当前铺售的2万家药店扩张到3万家药店)。但我们认为,受制于相关行业竞争的压力及公司OTC/大健康类产品的收入占比,这部分产品的增长不会给公司2015年业绩带来太大惊喜。

*每年增加高端核心处方药品种。具体来讲,公司计画通过采用研发和收购的模式引进更多的中高端处方药品种。我们认为这两种模式也不会给公司2015年 的业绩带来太大冲击。首先,一个产品从研发、临床试验、获得生产批文到各省招标、销售管道的铺开耗时较长,绝非一两年之内可以完成;其次在收购方面,由于 从药品的甄选到收购的完成都耗时较久,要形成多种收购药品的大规模收入贡献也需要较多时间。所以,新品种处方药亦不会对公司2015年业绩形成较大利好。

大乡资金南下及中药配方颗粒市场的开放有助于公司估值的提升:

虽然公司的主营业务在2015年不会有太多惊喜,但我们认为大乡资金南下和中药配方颗粒市场的开放会给公司带来估值上升的曙遇.

我们认为,深港通的开通几乎已成定局,届时大乡资金将进一步涌入香港市场。此外,未来沪港通还会有可能扩容至中下盘,加速提升港股市场中部分股票估值。作为恒生综合中型股指数成分之一,神威药业极有可能受惠于此。

另外,在当前中药配方颗粒市场中,仅有5家公司拥有全国牌照进行生产和销售。市场预期中药配方颗粒市场将在未来两年中逐步开放。届时,作为现代中药行业龙头,神威药业会逐渐扩大中药配方颗粒的生产,进而有助于收入和利润的提升。综上,我们认为配方颗粒市场的开放也会给公司估值的提升带来新机遇。

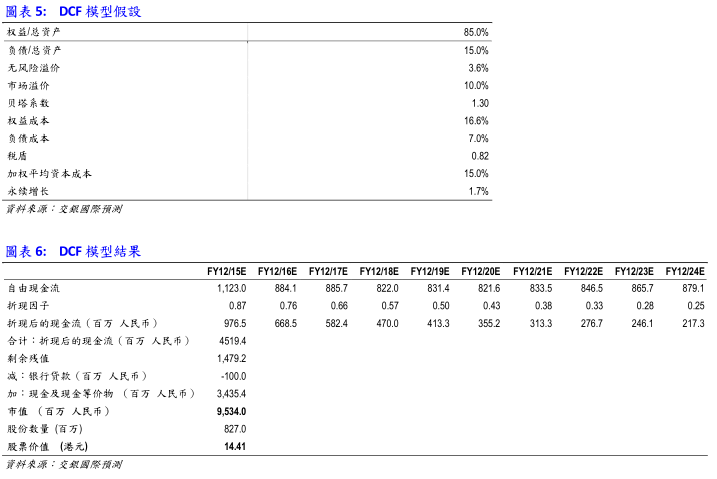

财务模型假设及估值:

我们预计2015年的整体收入同比增长3.4%至人民币约23.1亿元,理由如下:

*中药注射液板块:该板块在2014年受招标调价影响较大,收入为13.5亿,仅上升0.9%;我们认为“低速增长”这一情况会在该板块出现。结合其销售管道的稳定性,我们预测该板块收入会在2015年录得1.7%的上升,达到约13.7亿人民币.

*软胶囊板块:该板块收入在2014年录得1.9%的增长,达4.5亿人民币。受益于不断扩张的药店覆盖范围,该板块的OTC药品将有较快速增长。我们预测该板块在2015年的收入将会达到4.6亿人民,同比上升3%.

*颗粒剂板块、其它剂型板块:类似的,颗粒剂板块和其它剂型板块也将受益于不断扩张的药店覆盖范围,我们认为颗粒剂板块的收入将会保持去年增速,在2015年同比上升10%,达到约3.9亿人民币;而其它剂型板块收入将在2015年同比上升6%,达到约8300万人民币的水准。

其它关键假设:

*分销占收入比重:鉴于公司当前处于转型时期,随着产品结构的调整以及OTC产品增速的加快,我们预测其于2015年分销占收入的比重将从2014年的18.5%上升至20%。

*行政费用:当前,由于新业务及管理团队的扩大,我们预计公司在2015年的行政费用会同比增长9.5%,达到3.1亿人民币。

DCF模型:

*由于公司未来收入较为稳定、增幅不大,我们认为采用现金流折现法更能估算出公司的真实价值。下表为我们所做的DCF假设及模型结果:

估值:综上,从长期来看我们认为公司的合理估值约为95.3亿人民币,对应2015年的市盈率约为13.5倍。目标价为14.41港币,仍有10.5%的上升空间。但受到业绩增速影响,公司股价于短期内可能存在下行压力,投资者应当予以留意。

来源:交银国际

格隆汇声明:文章系格隆汇转载文章,代表其特定立场和看法,不代表格隆汇观点。格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。

世界最快超級計算機“神威·太湖之光”取得100多項應用成果

據新華社報道,記者從國家超級計算無錫中心獲悉,世界最快超算“神威·太湖之光”系統自今年6月20日發布以來,國內外多個應用團隊項目通過使用該系統獲得突破,目前已經取得100多項應用成果。

國家超級計算無錫中心副主任付昊桓介紹,我國超算在硬件發展上已有很大進步,但如何將其應用能力發揮出來,與歐美國家相比還有一定差距。“我們堅持超算的系統要為應用服務。一年前,超算中心就和氣候、材料等相關單位進行預備研究,希望能夠和各不同領域成立聯合研發中心,推進超算在應用方面的發展。”

“神威·太湖之光”堪稱“勞模”,記者從其“作息時間表”上看到,其工作時間超過六成,“睡眠”時間僅占兩成,同時,它還非常“健康”,故障率僅為0.6%。統計數據顯示,截至目前已經有100多家科研單位、100多個大型應用在“神威·太湖之光”系統上運行,涉及氣候氣象、海洋、航空航天、生物、材料、高能物理、藥物、生命科學等19個應用領域。

“神威·太湖之光”主要服務國家重大科技項目,如國產大飛機C919精細數值模擬、天宮一號隕落路徑預測計算等課題等,同時也十分重視服務產業創新。例如,超算中心和遠景能源合作開展“格林威治智慧風場”項目,超算中心基於自身超強的運算能力、專業的技術人員等為遠景能源提供包括風資源預測、風場精細選址、風機建造等在內的一整套生命周期服務。今年10月份,超算中心僅用12天的時間就完成了2014-2015年間全國的風資源數據測算,比原本的45天提速近4倍,並將數據誤差控制到0.5%。

國家超級計算無錫中心主任楊廣文介紹,為促進超算應用發展,中心正在運作一種全新的機制,即與應用部門共同成立專題聯合實驗室。如流體力學實驗室、新藥研發實驗室等,讓相關領域最強的專家來引領這一聯合實驗室的工作,超算中心提供支持、指導或協助進行程序移植,自主研發大型並行應用軟件。

“神威·太湖之光”再次問鼎世界超算冠軍 中國連續4年排第一

新一期全球超級計算機500強(TOP500)榜單14日在美國鹽湖城公布,中國“神威·太湖之光”以較大的運算速度優勢輕松蟬聯冠軍。算上此前“天河二號”的六連冠,中國已連續4年占據全球超算排行榜的最高席位。

據新華社報道,TOP500榜單每半年發布一次。在今年6月的排行榜上,由中國國家並行計算機工程技術研究中心研制的“神威·太湖之光”橫空出世,以每秒9.3億億次的浮點運算速度出人意料地奪冠。這個速度是原冠軍中國“天河二號”的近三倍,更重要的是“神威·太湖之光”實現了包括處理器在內的所有核心部件全部國產化。

此前,由中國國防科技大學研制的“天河二號”超級計算機已在TOP500榜單上連續六度稱雄。在最新榜單中,“天河二號”依然以每秒33.86千萬億次的浮點運算速度排名第二。

除“雙星閃耀”外,中國超算總體表現也很出色。今年6月,中國首次把上榜總數長期獨占鰲頭的美國“拉下馬”。而這次,中美打了個平手,以171臺上榜數量並列第一,兩國上榜超算約占榜單總數的三分之二。

國際TOP500組織在一份聲明中寫道,一年前美國以199臺上榜超算保持明顯優勢,而中國只有109臺。但現在,最新公布的榜單“見證了中國和美國並駕齊驅的超算優勢”。

TOP500榜單始於1993年,是對全球已安裝的超級計算機“排座次”的知名排行榜,由美國與德國超算專家聯合編制。

從榜單前10名看,中國“雙星”之下,第三至第十名依次是美國的“泰坦”、“紅杉”、“科里(Cori)”,日本的“Oakforest-PACS”、“京”,瑞士的“代恩特峰”以及美國的“米拉”和“三一”。

其中,“科里(Cori)”和“Oakforest-PACS”都是“新面孔”。“代恩特峰”原來排名在“三一”之後,經升級後反而排到“米拉”之前,但仍待在第八的位置上沒有變動。

總體而言,計算能力超過每秒千萬億次的上榜系統已從2008年6月的一臺增至如今的117臺。

排行榜主要編撰人、美國田納西大學計算機學教授傑克·唐加拉對新華社記者說,下一步超算將朝著百億億次計算能力進軍,這些下一代超算“將是一個全新的品種,不僅速度快,而且以全新方式處理大數據,從而開辟人工智能、數據科學和模擬的新途徑,帶來新的見解”。

Next Page