- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

去年中國上市公司拿8902億做了一件事,結果把外媒都驚呆了!

來源: http://www.nbd.com.cn/articles/2017-02-12/1075543.html對上市公司來說,手握大量現金是一件幸福的事。

這不僅意味著公司在未來的發展上有了更多的選擇,比如加大研發投入,並購公司,購置資產等等。

對於投資者來說,自己持股的上市公司如果能賺得大量現金,則往往意味著豐厚的分紅。

然而,每日經濟新聞(微信號:nbdnews)記者發現,2016年,A股上市公司竟然花費了大量資金購買理財產品,數目之大甚至把國外媒體都驚呆了。

去年上市公司“理財”花掉8902億元

2月7日,英國《金融時報》援引萬得資訊(Wind Financial Information)數據稱,由於去年中國經濟增長放緩、投資機會逐漸減少,上市公司用大量閑置資金購買金融產品(主要是銀行發售的金融產品),總金額達1100億美元,創下了紀錄。

▲圖片來源:金融時報

不過,每日經濟新聞(微信號:nbdnews)記者根據東方財富Choice數據統計發現,2016年,共有828家上市公司累計購買理財產品8902.57億元,累計“理財”1.122萬次,而購買理財產品的上市公司無論是參與家數還是涉及的金額都較2015年出現大幅增長,創下新高。

其中,新湖中寶、溫氏股份、天海投資、聯絡互動、招商輪船、東方明珠6家公司2016年累計購買的理財產品金額均在100億元以上,分別為245.06億元、232.73億元、183.56億元、145.84億元、110.30億元和100.00億元。

而就購買理財產品次數而言,二六三、恒生電子、建研集團、廈門鎢業、浙江永強、紫金礦業6家公司2016年累計購買次數最多,分別為284次、267次、242次、196次、131次和118次。

與2015年比較,2016年上市公司購買理財產品的家數同比增長了41.54%,累計購買理財產品金額同比增長67.70%,平均每家上市公司購買理財產品的金額則同比增長18.48%。

實際上,自2012年開始,在購買理財產品方面,無論是參與的上市公司家數還是涉及的金額都一直在快速增長。如下圖:

數據顯示,短短5年間,購買理財產品上市公司的家數和涉及金額分別大增3350%和6890%。

超半數來自募集資金,新華社稱:不務正業

從上市公司購買銀行理財的資金來源看,主要有兩類,分別為閑置的募集資金和自有資金,前者又包括閑置的計劃性募集資金和超募資金,其中超募資金屬於計劃外資金,長期處於閑置狀態。

根據新華社日前報道,2016年理財產品認購額中,資金來源於募集閑置資金、自有資金的比例分別為58%、42%。實際上,2016年累計購買理財產品金額在100億元以上的6家公司中,有4家公司大部分資金來源就是募集資金。

以東方明珠為例,2016年其累計購買理財產品24次,涉及金額100億元,購買資金全部來自於募集資金,並實現到期收益7272.695萬元。

上述問題也引起了監管層的註意,今年1月20日,證監會明確表示目前再融資市場出現了很多問題,比如部分並不十分缺錢的上市公司過度融資,導致公司募集資金大量閑置,最終變成理財資金或者用於補充流動資金。

經濟學家宋清輝對每日經濟新聞(微信號:nbdnews)記者表示,“短期內,上市公司選擇理財產品具有一定的可取之處,只要不違背相關規定就無可厚非。若上市企業疏遠主業過度投資理財,或者把理財作為長期性投資,這種投資行為並不可取,可能會把主業給荒廢了,不利於企業長遠發展。”

宋清輝還表示,“上市公司購買理財產品的資金,超半數來源於募集資金這種現象極為不正常。理財產品並非穩賺不賠。實際上,目前大部分上市公司購買的銀行理財產品,資金最終卻流向了信托計劃,而近年來頻頻出現的信托計劃延期兌付、債券違約等狀況,說明上市公司投資理財的風險亦不容忽視。”

對此,新華社在2月9日刊文稱:

近幾年來,相對於對IPO的高度關註,再融資往往被市場忽略。統計顯示,2016年上市公司再融資金額是IPO首發融資金額的10倍以上。

在上市公司巨額再融資的同時,一些公司又將巨額資金用於購買理財產品等投資事項……在市場人士看來,這類公司將大量資金用於購買理財產品,一方面表明這些公司並不缺錢,另一方面也說明這些公司不務正業。過度融資降低了募集資金的使用效率,甚至助推了市場資金的“脫實向虛”。

美國公司打理現金:一般用於回饋投資者

相比A股公司,美國公司的現金儲備量驚人。例如,蘋果公司的現金儲備已經達到驚人的2460.9億美元。不過,很多美國公司為了避稅,會將大量現金留存在海外。據美國國會估計,美國跨國公司共計有2.6萬億美元利潤留存在海外。

那麽,美國公司是如何用自己的現金儲備呢?

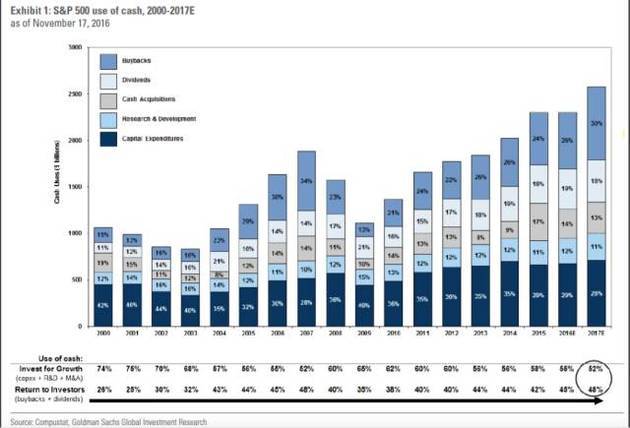

根據高盛此前的預測,由於特朗普宣布將給本土企業減稅,因此在2017年,將有大量現金回到美國。其中,30%的海外現金將用於股票回購,另有18%將用於向投資者分紅。13%用於公司收購,12%用於研發。

▲2000年~2017年美國公司現金用途(數據來源:高盛)

如果高盛的預測準確,那將是美國公司20年來第2次用於回購股票的現金占比超過其他所有用途。

根據高盛的統計,現金回購股票和分紅被歸為“返還投資者”用途,而企業並購、研發和資產性支出被歸為“企業發展投資”。據此分類,預計在2017年,美國上市公司用於“返還投資者”的海外現金占比將達到48%,總額將高達1.248萬億美元,這一比例也將創下2008年以來的十年新高。

由於還有不少公司尚未公布2016年財報,因此按照已經發生的額度,2015年,美國公司用於“返還投資者”的現金占比為42%,金額約1萬億美元。

每經編輯 王嘉琦

Next Page