(本文發表在《證券市場週刊》2012年第30期)

在我們的價值股組合中,中國石化(600028)名列榜首,其PVGO甚至成了負數。從另一個角度看,以2011年度每股收益和

2012年5月31日的收盤價計算,其市盈率僅為8.08倍。但是,這是否就足以說明中國石化的股價足夠便宜了呢?我希望讀者們能夠獨立思考,不要照搬公式計算出的結果。下面是我本人的一些思考,同樣也只是供您參考。

估值重點在勘探業務

談起中國石化,很難不聯想到中國石油(601857),而想到中國石油,則很難不想到巴菲特於2003年買入其股票的經典投資案例。我曾對這一案例作過剖析[1],下面,我們以相同的思路來分析一下中國石化。

和中國石油一樣,中國石化最賺錢的業務也是「勘探及生產」。我們將中國石化2002至2011年的分部業績進行彙總後發現,這十年來,勘探及生產分部的經營收益佔公司整體經營收益的比例高達61.52%。因此,對中國石化進行估值,重點仍應是勘探及生產業務。

表1:中國石化2002-2011年業務分部經營收益彙總

單位:億元

|

|

金額

|

比例

|

|

勘探及生產

|

4,233.73

|

61.52%

|

|

煉油

|

-797.70

|

-11.59%

|

|

營銷及分銷

|

2,553.36

|

37.10%

|

|

化工

|

1,080.70

|

15.70%

|

|

其他

|

-188.10

|

-2.73%

|

|

合計

|

6,881.99

|

|

我們之所以用10年的彙總數據來評估中國石化不同業務的盈利能力和價值,是因為從歷史來看,這家公司單一年度油價不同導致各項業務的經營收益波動極大,其中尤以2008和2009年為甚。

表2:中國石化2008、2009年分部經營收益

單位:億元

|

|

2008年

|

2009年

|

|

勘探及生產

|

665.69

|

196.44

|

|

煉油

|

-615.38

|

230.77

|

|

營銷及分銷

|

382.09

|

303.00

|

|

化工

|

-131.02

|

136.15

|

|

其他

|

-20.15

|

-22.05

|

|

合計

|

281.23

|

844.31

|

|

勘探及生產/合計

|

236.71%

|

23.27%

|

|

自產原油實現價格(美元/桶)

|

85.30

|

49.70

|

中國石化只是在2011年年報中才開始披露與探明石油及天然氣儲量相關的貼現未來淨現金流量標準化量度,根據這些資料,中國石化的每股價格仍然高於每股油氣資產價值。

表3:中國石化每股油氣資產「標準化量度」和收盤價

|

|

2010-12-31

|

2011-12-31

|

2012-5-31

|

|

探明石油及天然氣儲量的經貼現的未來淨現金流量標準化量度(億元)

|

4,039.26

|

4,962.39

|

4,962.39

|

|

股本(億股)

|

867.03

|

867.03

|

868.20

|

|

每股油氣資產價值(元/股)

|

4.66

|

5.72

|

5.72

|

|

收盤價(元/股)

|

8.06

|

7.18

|

6.68

|

|

收盤價/油氣資產價值

|

173.01%

|

125.45%

|

116.87%

|

備註:2012年5月31日標準化量度仍為2011年末數據。

值得注意的是,每股油氣資產價值與油價息息相關,而2011年的油價在近10年中是最高的。因此,以2011年末的每股油氣資產價值作為油氣資產的內在價值,其實已有過於樂觀之嫌。

圖1:2002-2011年國際原油均價和中國石化自產原油實現價格

單位:美元/桶

巴菲特當年曾這樣說,「石油利潤主要依賴油價,石油在30美元一桶的時候,我們很樂觀,如果到了75美元,我不是說它會下跌,但我就不像以前那麼自信。」

與2002至2006年相比,2007至2011年的油價較高,但未來5年油價又會如何?投行或者說分析師們對預測油價很有興趣,價值投資者卻不善此道。唯一可以肯定的是,即使是2010年末每股4.66元的油氣資產價值也很難認為有多大的安全邊際——那一年,國際原油均價為79.47美元/桶,而過去10年每年國際原油均價的簡單算術平均數為63.35美元/桶,過去5年為84.35美元/桶。

即使不考慮負債和少數股東權益,假設油氣資產價值(每股4.66元)就是中國石化勘探及生產業務的價值,而這一業務佔公司整體業務價值的比重就如近10年平均利潤一樣,則中國石化的每股價值也不過7.57元,2012年5月31日6.68元/股的收盤價僅相當於內在價值的88折。

分析師盈利預測調整滯後

那麼,為什麼按PVGO公式計算中國石化現有業務的每股價值高達8.30元呢?這在某種程度上是因為分析師們沒有及時調整對中國石化的盈利預測——按Wind資訊數據,分析師在5月31日對中國石化2012年每股收益的預測平均值為0.88元,現在看來,這一預測過於樂觀。表4是Wind資訊上按時間排序的分析師對中國石化2012年每股收益的預測,可以發現,直到7月12日,才有券商(瑞銀證券)開始大幅下調中國石化的盈利預測。

表4:券商對中國石化2012年每股收益預測

|

2012-7-23

|

海通證券

|

預測2012年每股收益為0.59元

|

|

2012-7-23

|

東方證券

|

預測2012年每股收益為0.78元

|

|

2012-7-12

|

瑞銀證券

|

預測2012年每股收益為0.58元

|

|

2012-6-9

|

安信證券

|

預測2012年每股收益為0.92元

|

|

2012-5-9

|

中信證券

|

預測2012年每股收益為0.9元

|

在瑞銀證券的這份研究報告中,對中國石化勘探及生產業務的估值僅為每股3.7元,這也驗證了前面我們所說的即便是2010年末每股4.66元的油氣資產價值也沒有安全邊際。

雖然如此,瑞銀證券對中國石化的估值仍然達到每股7.4元。從報告中對各分部營業利潤預測值來看,這或許是因為分析師對中國石化其它業務有了更好的預期——如煉油業務,過去10年總計虧損797.70億元,而分析師預計未來4年這項業務僅虧損25.87億元。

表5:瑞銀證券對中國石化各業務分部營業利潤的預測

單位:億元

|

|

2012年

|

2013年

|

2014年

|

2015年

|

合計

|

比例

|

|

勘探開發

|

703.15

|

650.37

|

640.54

|

641.14

|

2,635.20

|

57.56%

|

|

煉油

|

-298.89

|

51.99

|

108.34

|

112.69

|

-25.87

|

-0.57%

|

|

銷售

|

399.66

|

423.64

|

449.06

|

476.01

|

1,748.37

|

38.19%

|

|

化工

|

49.54

|

86.50

|

90.43

|

94.37

|

320.84

|

7.01%

|

|

其他

|

-25.00

|

-25.00

|

-25.00

|

-25.00

|

-100.00

|

-2.18%

|

|

總計

|

828.46

|

1,187.50

|

1,263.38

|

1,299.20

|

4,578.54

|

|

那麼,瑞銀證券作出上述預期是因為中國石化的煉油業務發生了巨大的變化以致於歷史數據不再具有大的借鑑意義麼?回答這個問題或許需要對石油石化行業乃至中國石化有深入全面的瞭解,這不是一般人能夠做到的。不過,我們還可以再看看其他分析師的觀點。

海通證券近日也大幅調低了中國石化2012年每股收益的預測,且調低後的預測值與瑞銀證券相當接近,然而,他們對中國石化煉油業務未來幾年的預測遠不如瑞銀證券樂觀——海通預測2012至2014年煉油業務的營業利潤分別是-287.24、-125.15和17.23億元。

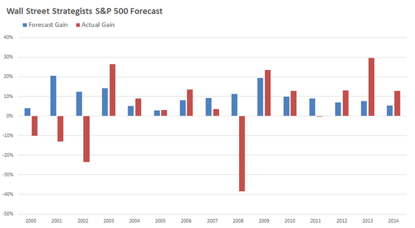

與(靜態)市盈率、市淨率和神奇公式等幫助我們尋找價值股的方法不同,PVGO/市價這一指標包含了未來兩年的盈利預期因素,如果分析師們的一致預期足夠準確,則這種方法效果理應比其它方法更好。不過,我們必須知道的一件事實是:無論是在國內還是國外,分析師對上市公司的盈利預測整體上是偏於樂觀的。

綜上所述,儘管按PVGO公式計算中國石化的股價已經很便宜,但事實未必有這麼簡單,像巴菲特2003年買入中國石油那樣的投資機會還沒有到來。