- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

廣東省實現保費收入1773億元 同比增長37.4%

4月26日,廣東保監局公布2017年一季度廣東保險發展情況,數據顯示:2017年一季度,廣東省實現保費收入1773億元,同比增長37.4%。其中,廣東(不含深圳,下同)保費收入1386.9億元,同比增長35.7%。賠付支出258.7億元,同比增長14.2%。保險公司資產總額8462.2億元,較年初增長6.3%。

一季度,廣東實現保費收入1386.9億元,占全國保費總量的8.7%,業務增長35.7%,增速高於全國增速3.3個百分點。其中,財產險業務保費收入199.1億元,同比增長18.1%;人身險業務保費收入1187.9億元,同比增長39.2%。

財產險公司方面,信用險、保證險、工程險、農業險、責任險等非車險業務快速增長,非車險保費占比同比提高了9.1個百分點。人身險公司方面,普通壽險保費收入727.9億元,同比增長51.8%;分紅險保費收入298.6億元,同比增長34.9%;壽險公司新單期繳業務同比增長70.8%。

2017年以來,保險監管部門加強風險排查和監測,重點防範滿期給付和退保風險、流動性風險、群體性風險和聲譽風險,牢牢守住不發生系統性、區域性風險的底線,保險市場風險總體可控,轄內沒有發生一起重大風險和群體性事件。

在保障能力方面,一季度,廣東保險業提供風險保障金額63.7萬億元,同比增長74.4%。其中,財產險公司提供風險保障金額39.5萬億元,同比增長90.4%;人身險公司提供風險保障金額24.2萬億元,同比增長53.5%。保險業累計賠付支出258.7億元,同比增長14.2%。

保險服務大局、助力實體經濟發展成效明顯,廣東轄區內,首臺(套)重大技術裝備保險和科技保險分別為裝備制造企業和科技創新企業提供風險保障1156.5億元和1992.5億元;出口信用保險累計支持出口137億美元,賠款支出1372.4萬美元,協助企業追回海外欠款7499.5萬美元;另外,保險資金在廣東累計投資余額3121.9億元,其中今年新增107.7億元,有力支持了重大項目和基礎設施建設。

在助推扶貧攻堅和民生改善方面,保險為農業生產提供風險保障36.6億元,支付賠款1.7億元,受益農戶45萬戶;大病保險支付賠款3030.7萬元,賠付人數5600人;商業健康險有效承保人次1.8億。

在大病醫保方面,廣東在全國率先完成全省覆蓋,各項目均實現市級統籌和城鄉一體化管理,為全省6000多萬城鄉居民提供大病保險保障。

廣東是全國範圍內最早探索引入商業保險機制開展大病保險,2012年5月,廣東省政府確定汕頭等4個地市為居民醫保引入商業保險機制擴大試點地市,大病保險“湛江模式”首次走出湛江。

2013年3月,廣東省政府出臺《廣東省開展城鄉居民大病保險工作實施方案(試行)》,13個地市於當年將大病保險交由保險業承辦。隨著廣州大病保險項目2014年底正式啟動,廣東提前完成大病保險全覆蓋,統計數據顯示:五年來,廣東保險業大病保險累計賠付50多億元、賠付人次近70萬人。

與此同時,保險業承辦的各地大病保險項目保障方案不斷優化,賠付支出和賠付人次持續提高。各大病保險項目起付線均值從2013年的1.78萬元下降至2016年的1.49萬元,降幅15.89%,而封頂線均值從2013年的20.86萬元提高到2016年的25.54萬元,提高22.44個百分點。

另外,大病保險的專業優勢初步發揮,截至2016年底,廣東保險業大病保險醫療稽核隊伍人數達1085人,其中512人在全省623家醫院開展醫療稽核工作,並在8個地市使用信息系統平臺開展審核工作。2013年以來,保險業累計核實違規案件25.33萬件,挽回基金損失超過1億元,有力地維護了醫保基金安全。

安邦人壽保費規模僅次國壽、平安,退保、賠付金持續猛增

通過投資型險種的激增和海外資產的“買買買”,安邦保險集團的規模正在迅速膨脹。

近年來取代產險成為集團“旗艦”及海外資產“買手”的安邦人壽4月26日公布了2016年信息披露報告(下稱“信披報告”)。信披報告顯示,2016年安邦人壽的合並總資產已經達到1.45萬億元,遠超中國太保整個集團和新華保險同期的總資產。

但在規模上升的同時,安邦人壽2016年度的歸屬於母公司股東凈利潤(下稱“歸母凈利潤”)卻同比下降20%,而其中一個因素是因為退保金和賠付支出的持續飈漲所致。

總資產破萬億

安邦人壽信披報告顯示,截至2016年末,其合並總資產達到1.45萬億元,較2015年末的9167.6億元同比大增58.44%,在2015年超過6倍的總資產增長基礎上繼續上升。

這一總資產規模,已經超過了中國太保同期的1.02萬億元以及新華保險6991.81億元的總資產水平。

由於2015年安邦人壽獲得了安邦產險48.6486%的股份,因此安邦產險以聯營企業被披露在安邦人壽的報表中。而由於安邦人壽控股安邦養老及安邦資產管理,安邦產險控股和諧健康險以及多個海外保險資產,因此截至發稿時,盡管安邦保險集團旗下其他子公司均還未發布2016年信披報告,但可以通過安邦人壽及其中披露的安邦產險合並總資產相加來估算整個安邦集團下保險相關板塊的總資產規模。

信披報告顯示,安邦產險2016年末的合並總資產為7954.52億元。兩者相加,總資產達2.248萬億元,這家起源於2004年的保險集團的資產規模正在逐漸逼近歷史悠久的“巨無霸”中國人壽2.7萬億元的水平。

細看其信披報告可以發現,安邦人壽龐大的總資產規模源於2015年及2016年安邦人壽充當安邦保險集團海外資產的“買手”及“旗艦”合並了多家海外資產所致。單獨看安邦人壽的單體報表,其2016年末的總資產為5738.09億元。

不過,值得註意的是,保監會數據顯示,安邦人壽2016年的規模保費達到3304.87億元,僅次於中國人壽及平安人壽,飛速成長為壽險行業規模保費的“探花”。

正是由於安邦人壽自身在2016年規模保費大幅增長,其總資產較2015年末增長123.97%,單體總資產與集團總資產的比重也由2015年的27.9%上漲至39.5%。

海外資產“成色”如何?

從安邦人壽信披報告來看,安邦人壽旗下有一家看著頗為“宏大”的直接控股子公司——註冊地在香港的安邦集團控股有限公司。從信披報告內容和第一財經記者分析來看,這家公司承擔著安邦人壽大部分海外資產“買手”的角色。

在安邦人壽合並層面直接控股的唯一一家海外資產是2015年收入囊中的韓國東洋人壽。但包括德爾塔•勞埃德銀行(現啟用舊名Nagelmackers)銀行、比利時保險公司FIDEA、荷蘭VIVAT保險公司、韓國安聯人壽、香港投資控股公司Mighty Group、Wisdom Express共6家公司,均屬於安邦人壽間接控股的子公司。這6家很可能大部分是由上述這家安邦集團控股子公司“出面”接手。

其中,Mighty Group、Wisdom Express、韓國安聯人壽,以及另一家Strategic Hotel Funding, L.L.C的100%權益為安邦人壽於2016年收入囊中。根據信披報告,前兩家香港的投資控股公司屬於同一控制下企業合並,即是從安邦集團內部吸納而來,另兩家則是外部購買而來。

這些海外資產的現狀如何?

財務數據顯示,Mighty Group和Wisdom Express註冊在香港,主要從事投資控股、酒店服務和物業管理業務。自2016 年1月1日至合並日2016年9月27日止期間,Mighty Group和Wisdom Express在合並財務報表中經調整的凈虧損合計為7.31億元。而Strategic Hotel是在美國成立的公司,主要從事高端酒店資產管理業務。自購買日2016年9於6日至2016年12月31日營業收入為27.39億元人民幣,凈利潤為3.46億元人民幣。

另外,根據安邦人壽信披報告,東洋人壽在集團內部交易抵銷前,2016年凈虧損3.59億元,較2015年的凈虧損0.4億元有進一步擴大之勢(根據信披報告,財務數據經過了合並日公允價值以及統一會計政策的調整)。

而對於另外幾家間接控股的非本年取得的海外資產,安邦人壽信披報告中並未披露這些公司的基本財務狀況。

不過,從第一財經記者查閱的部分安邦人壽收購的海外資產財務報表來看,也有公司在被安邦人壽收購後出現“扭虧為盈”的情況,例如安邦人壽在2015年收購的荷蘭保險公司VIVAT。

根據VIVAT的2016年年報,2014年VIVATNV錄得6.12億歐元的凈虧損,但在被安邦人壽收購的當年,即2015年實現扭虧為盈,2016年實現1.59億歐元的凈利潤。

值得註意的是,在2016年收購韓國安聯人壽時,安邦人壽再次得以用“低價”購買資產,由此增厚2016年的投資收益。

安邦人壽信披報告顯示,2016年12月31日,安邦人壽支付160萬左右歐元,合1172萬元人民幣,作為合並成本購買了韓國安聯人壽100%的權益。

而這100%權益在購買日的公允價值為人民幣58.68 億元,合並成本小於取得的可辨認凈資產公允價值人民幣58.56億元。這58.56億元按照會計準則就被計入了投資收益。

事實上,在2015年,安邦人壽在收購VIVAT時就發生了這種情況。當時,VIVAT的100%股權對應的可辨認凈資產在購買日的公允價值為89.21億元,但安邦人壽為此付出的對價僅僅為1歐元(等值人民幣8.50元)。

第一財經記者翻閱VIVAT2015年財報了解到,原來在今年2月最先出面購買VIVAT 100%股權的是安邦保險集團股份有限公司,隨後安邦人壽控股的安邦集團控股有限公司又以“名義價格”1歐元從集團手中將這筆價值89.21億元的股權收入囊中。

運用這種“財技“,使得安邦人壽2015年的投資收益大大增厚。但由於披露信息有限,韓國安聯人壽是否沿襲了這樣的購買路徑不得而知。

不過,2016年這筆58.56億元的“子公司合並成本小於取得的可辨認凈資產公允價值份額的金額”相比2015年的116.95億元有不小幅度的下降,在2016年安邦人壽460億元的投資收益中比例也不大。

事實上,與其他四家A股上市險企去年總投資收益普遍同比下降超過20%不同,安邦人壽2016年的投資收益在低利率加“資產荒”的基礎上同比增長62.86%。

但投資收益的同比大幅上升與其較2015年大幅增長2.5倍左右的規模保費也有很大關系。從投資收益子科目來看,以公允價值計量且其變動計入當期損益的金融資產的投資收益及利息收入、買入返售金融資產利息收入是最大的增長項。而在以公允價值計量且其變動計入當期損益的金融資產中,安邦人壽此分類下的基金投資和股票投資余額分別同比增長了71%及30%。

值得註意的是,與2015年及2016年的“買買買”不同,安邦集團在去年主動放棄撤出喜達屋收購之後,今年收購美國信保人壽的交易也被終止。

退保、賠付金繼續飆升

盡管安邦人壽的投資收益同比大幅增長超過60%,但安邦人壽合並的歸母凈利潤還是同比下降20%。

分析其2016年合並利潤表,除了與保費增長及可能的折現率假設變更導致的提取保險責任準備金大幅增長外,退保金、賠付支出等科目呈現比較大的上升幅度。

其中,安邦人壽2016年的退保金在2015年同比上升11倍的情況下再次同比上漲2.58倍,賠付支出在2014年為1650萬元,2015年變為50.94億元,2016年再次上漲至249.72億元。從賠付支出的明細看,集團合並層面的滿期給付及年金給付占其中的大半部分。

雖然退保金的上漲和賠付支出與其規模保費上漲有關,但由於安邦人壽這兩年投資型保險占據“半壁江山”的保費結構使得其流動性風險成為一大挑戰。

安邦人壽2015年和2016年的規模保費中,代表投資型險種的保戶投資款新增交費分別占比42.64%及65.45%。

在“開門紅”時期的1月中旬,第一財經記者曾走訪多家銀行,發現安邦保險的投資型保險產品出現的頻率最高。

安邦人壽對於保戶儲金及投資款的期限分析中,1年以內及1~5年的相關剩余合同未折現的預期現金流量占比為42%,即截至2016年末所有未到期的保戶儲金及投資款所對應的未折現現金流中有42%將在5年內面臨償付。

業內人士表示,投資型業務確實是“資產驅動負債”型保險公司擴大規模的“利器”,但該類型險種占比較高的業務結構對資本消耗較大,在如今低利率、資產荒的投資環境下也會面臨較大的利差損、流動性等風險,而為了追求高收益,可能一些保險公司會進行“短錢長投”,同時容忍更高的信用風險,使得投資資產風險也相應加大,並且在2016年的“償二代”下也可能使得償付能力充足率較“償一代”下降。

安邦人壽也表示,其部分保單允許退保、減保或以其他方式提前終止保單,使其面臨潛在的流動性風險,集團的銀行業務有潛在的流動性風險。

不過,經過其對於流動性風險的測試,安邦人壽表示:“2016年4季度末,公司三個月內的綜合流動比例為841%,流動性覆蓋率大於300%,凈現金流大於0。本年度公司的凈現金流、融資回購比例、流動性資產比例、綜合流動比例和流動性覆蓋率等相關指標在年度內均未突破閾值,尚無超限額情況發生,本公司流動性保持穩定。同時,公司分別通過基本情景和壓力情景下對公司整體、傳統保險業務、分紅保險業務和萬能保險業務的現金流量進行測試,測試結果與實際結果基本符合,不同情景下流動性風險均在安全和可接受範圍內。”

保監會:一季度原保險保費收入1.58萬億元,同增32.45%

據保監會網站消息,2017年一季度保險業平穩較快發展,行業風險防控能力增強今。年年初以來,保險業認真貫徹黨中央、國務院總體部署,堅決落實習近平總書記關於做好金融工作的重要指示精神,牢牢把握穩中求進工作總基調,堅持“保險業姓保,保監會姓監”,把風險防控擺在更加突出的位置,強化嚴監管各項政策措施落地落實,實現平穩較快發展。

總體看,保險市場保持較快增長勢頭,業務結構得到優化,資金運用收益平穩,行業防控風險能力增強。統計數據顯示,2017年一季度,全行業共實現原保險保費收入15866.02億元,同比增長32.45%。其中,產險公司和人身險公司分別同比增長12.69%和37.24%;賠付支出3305.01億元,同比增長14.31%;保險業資產總量16.18萬億元,較年初增長7.04%。具體看,市場運行呈現以下特點:

一是業務保持較快增長,但增速有所放緩。一季度,保險業務保持較快增速,但增速同比下降9.73個百分點。分險種看,財產保險業務積極向好,實現原保險保費收入2402.13億元,同比增長11.50%。其中,企財險和貨運險業務分別結束連續17個月和37個月的負增長,實現原保險保費收入145.30億元和27.39億元,同比增長2.58%和8.38%;與國計民生密切相關的責任保險和農業保險業務繼續保持高增長,分別實現原保險保費收入126.68億元和93.34億元,同比增長21.35%和33.44%。人身保險業務穩中趨緩,實現原保險保費收入13463.90億元,同比增長37.04%。其中,壽險業務實現原保險保費收入11631.43億元,同比增長37.5%;健康險業務原保險保費收入1599.82億元,同比增長36.88%。

二是堅持“保險業姓保”,業務結構有所優化。從產險公司業務看,在宏觀經濟企穩和政策支持等積極因素推動下,產險公司非車險業務占比提升。其中,企財險、責任險、貨運險占比分別較年初增長1.4個百分點、0.9個百分點和0.12個百分點。從人身險公司業務看,普通壽險業務占比顯著上揚,達57.57%,較年初上升21.50個百分點;人身險業務新單原保險保費收入9612.22億元,同比增長34.60%。

三是資金運用比例持續調整,投資收益平穩增長。一季度,保險公司資金運用余額142403.50億元,較年初增長6.34%。銀行存款及債券余額70038.26億元,占比49.18%,較年初下降1.51個百分點。在服務國家戰略大局、重大基礎設施建設和實體經濟方面,投資比例持續加大,長期股權投資和其他投資余額54443.40億元,占比38.23%,較年初上升2.22個百分點。保險公司資金運用收益1856.28億元,同比增加470.81億元,增長33.98%;資金運用平均收益率1.33%,同比上升0.13個百分點。

四是惠民生效果顯著,“穩定器”作用進一步發揮。從服務“三農”和助推脫貧攻堅看,農業保險參保農戶4474.88萬戶次,提供風險保障4873.71億元,受益農戶戶次694.79萬,同比增長36.92%;支付賠款65.02億元,同比增長57.05%。大病保險業務賠付支出80.7億元,同比增長38.1%,受益人數157萬人,同比增長35.00%。從吸納就業看,一季度保險業職工人數113.81萬人,保險營銷員697.45萬人,較年初增長40.17萬人,為穩就業做出積極貢獻。

五是互聯網創新業務活躍,新興業態快速發展。隨著“互聯網+”進程深入,互聯網與金融體系融合滲透加強,創新型業務保持較快發展態勢。一季度,互聯網保險簽單件數19.58億件,同比上升112.46%。其中,退貨運費險簽單件數11.54億件,同比上升59.56%,繼續保持高增速;責任險類業務簽單件數達1.98億件,同比增長31.8倍;保證險類業務簽單件數達1.98億件,同比增長13.3倍。互聯網保險公司共實現原保險保費收入16.78億元,同比增長175.3%,發展勢頭較好。

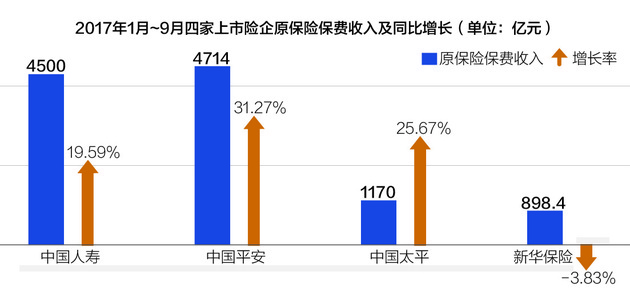

四上市險企前三季原保費出爐: 平安增三成 新華仍調整

來源: http://www.nbd.com.cn/articles/2017-10-17/1154731.html每經實習記者 胡楊 每經編輯 畢陸名

“回歸保障”的監管導向之下,以傳統保障業務為主的上市險企經營持續穩健。

日前,中國平安(601318,SH)、中國太平(00966,HK)、中國人壽(601628,SH)及新華保險(601336,SH)這四家上市保險公司披露了今年前三季度的保費收入公告。從數據來看,除新華保險受轉型調整影響,原保險保費收入同比下降3.83%,其他三家公司業績增速均比較理想。

根據《每日經濟新聞》記者統計,今年1~9月,中國平安、中國太平及中國人壽分別實現原保險保費收入4714.33億元、1169.64億元、4500億元,同比增長31.29%、25.67%、19.59%。

從壽險業務結構方面看,上市險企普遍采取了“強化個險,發展期交”的轉型理念。以平安為例,今年前9月,公司的個人業務占全部壽險業務的比例已經達到95.85%,其中的續期業務占比也接近六成。東北證券分析指出,當前壽險回歸“個險為王”的經營思路,上市險企個險渠道堅持轉型拉長期限,實現續期拉動總保費規模擡升。

三險企原保費收入增加

截至目前,共有四家上市保險公司披露了今年1~9月的保費收入情況。由於更加倚重傳統保障業務,在“回歸保障”的監管號召下,上市險企一直保持了比較亮眼的業績。

具體來說,今年前9個月,中國平安共實現原保險保費收入4714.33億元,較去年同期增加31.29%,增速領跑四家上市險企。

從子公司角度來看,據中國平安統計,今年前三季度,原保險保費收入漲勢最為強勁的是平安健康,其實現原保險保費收入16.58億元。由於基數較小,平安健康的保費增幅達到了172.96%。其次為平安人壽,共實現原保險保費收入2979.07億元,同比增加36.35%。此外,平安財險和平安養老的原保險保費收入分別達到了1575.07億元和143.61億元,同比也有23.61%和14.51%的增長。

除中國平安之外,中國太平與中國人壽也錄得了兩成左右的保費增長。《每日經濟新聞》記者查詢公告發現,中國太平在前9月共實現原保險保費收入1169.64億元,增幅達到25.67%。旗下太平人壽、太平財險及太平養老的保費收入均呈現不同程度的上漲,增幅分別為27.8%、14.42%和22%。

中國人壽公開的保費數據顯示,今年1月1日~9月30日期間,公司累計原保險保費收入約為4500億元,與去年同期3763億元相比有接近20%的增加。

值得註意的是,在已披露前三季度原保險保費收入情況的四家上市險企中,僅有新華保險一家錄得了負增長。受轉型調整影響,新華保險最新的原保險保費收入為898.40億元,同比有3.83%的減少。

事實上,今年以來,新華保險一直在貫徹落實“銀保渠道主動收縮中短存續期產品規模,取消躉交業務計劃,聚焦期交業務”的轉型策略。新華保險中報數據顯示,截至今年6月30日,新華保險個險渠道的保費收入同比增長20.8%,相反,銀保渠道實現的保費收入大幅減少61.3%,其中,銀保躉交的保費更是下降了99.8%。

而對於略微下降的保費收入,業內也早有預期。相關業內人士對《每日經濟新聞》記者表示:“新華保險的轉型力度夠大、決心夠強,這種調整肯定會反映到經營數據當中。”

註:四舍五入 數據來源:公司公告

註:四舍五入 數據來源:公司公告

壽險業務結構持續優化

實際上,新華保險轉型部署中的“聚焦期交”也是幾家上市險企壽險業務調整的主流方向之一。目前,在“回歸保障”、“回歸本源”等監管號召之下,上市保險公司普遍把“強化個險、發展期交”作為人身險業務的轉型主題。

以中國平安為例,今年1~9月,該公司95.85%的壽險業務由個人業務組成。與上年同期的94.32%相比,這一比例有所上升。

中國平安方面表示,壽險業務原保險保費收入以平安人壽、平安養老及平安健康的原保險保費收入合計數為統計口徑,中國平安通過這三家子公司經營壽險業務。

《每日經濟新聞》記者統計發現,在上述全部的個人業務中,續期業務為1748.07億元,占比達到58.09%。而去年同期,這一比重為58.80%,續期業務占比大致穩定在六成左右。

除此之外,中國平安在銀保渠道方面也同樣呈現了價值經營加強的趨勢。據東北證券測算,今年上半年,中國平安壽險業務的新單期繳保費占比近六成,25個月保單繼續率為90.1%,同比增加2個百分點,業務質量同樣保持優化。

東北證券相關分析人士也指出,當前壽險回歸了“個險為王”的經營思路。今年上半年,中國人壽、平安人壽和新華保險的代理人規模分別為157.8萬人、132.55萬人和33.3萬人,較上年末分別增長了6%、19%和2%,增速超過此前的市場預期。另外,中國人壽、平安人壽和新華保險的個險續期業務占渠道總保費比例分別為70.2%、63.1%和71.6%,是上市險企個險渠道堅持轉型拉長期限,收獲續期拉動總保費規模擡升的成果。

前三季度保險業原保費突破三萬億 萬能險占比縮減一半

來源: http://www.nbd.com.cn/articles/2017-11-10/1160239.html每經記者 袁園 每經編輯 姚祥雲

今年前三季度,保險業共實現原保險保費收入30457.32億元,同比增長21.01%。其中,產險公司和人身險公司分別增長14.54%和23.43%。

值得註意的是,在保費維持增長的同時,保險業的資金運用收益也在穩步上升。截至今年9月末,保險業資金運用收益5814.31億元,同比增長20.41%,而導致保險資金運用收益上漲的主要原因是資本市場。

在保費和投資收益的雙重推動下,前三季度,保險公司預計利潤1857.02億元,同比增長18.31%。

保險業原保費收入增速放緩

保監會數據顯示,前三季度保險業保持較快發展,全行業共實現原保險保費收入30457.32億元,同比增長21.01%,但增速放緩,減緩11.17個百分點。

具體分險種來看,財產保險業務積極向好,實現原保險保費收入7230.28億元,同比增長13.49%,增速上升5.72個百分點。人身保險業務方面穩中趨緩,實現原保險保費收入23227.03億元,同比增長23.56%,增速下降19.61個百分點。其中,壽險業務實現原保險保費收入18940.92億元,同比增長28.12%;健康險業務原保險保費收入3583.05億元,增長4.45%。

值得一提的是,在保費增速放緩的同時,保險業的業務結構也在進一步調整。從產險業務結構看,前三季度非車險業務實現原保險保費收入2399.46億元,同比增長24.90%,占比30.70%;車險業務5417.41億元,同比增長10.48%。從人身險業務結構看,普通壽險業務規模保費占比49.38%,較去年底上升13.18個百分點;萬能險業務占比18.37%,下降18.48個百分點;分紅險月占比30.64%,上升6.88個百分點。

與壽險業務結構調整相對應的是渠道的調整。保障功能產品占比較高的個人代理業務成為第一大渠道,實現原保險保費收入11005.72億元,同比增長33.73%,占人身險公司業務總量的48.61%,同比上升3.75個百分點;銀郵代理業務9684.23億元,同比增長15.69%,占比42.77%,同比下降2.86個百分點。

有業內人士對《每日經濟新聞》記者表示,保險公司業務結構調整跟監管大方向要求相關,在保監會“保險姓保”的號召下,各大險企、尤其是壽險企業都在推動業務轉型,從目前的情況來看,保險業務的結構轉型仍在推動中。

預計利潤同比增18.31%

在保費收入實現增長的情況下,保險行業在資金運用方面的投資收益也在穩步增長。

保監會數據顯示,前三季度,保險公司資金運用余額146471.73億元,較年初增長9.38%。其中,銀行存款與債券合計余額71382.78億元,占比48.73%,較年初下降1.97個百分點;股票和證券投資基金18831.91億元,占比12.86%;長期股權投資13772.72億元,占比9.40%;保戶質押貸款及債權計劃14989.66億元,占比10.23%。資金運用收益5814.31億元,同比增長20.41%。其中,債券收益1539.76億元,增長7.30%。此外,保險公司實現長期股權投資和其他投資收益2593.62億元,增長19.44%。

在多元化的資金配置下,保險業的資金運用收益也實現了同步增長。截至今年9月末,保險業資金運用收益5814.31億元,同比增長20.41%。在股票投資收益增加的影響下,保險業資金運用收益率4.05%,較去年同期上升0.1個百分點。“收益率上升主要與資本市場密切相關,前三季度保險資金股票投資收益超500億元,是保險資金運用收益取得較好成果的主要原因之一。”保監會統計信息部統計管理處調研員、副處長段海洲指出。

在保費和投資收益的雙重推動下,保險業的利潤也實現了高增長。前三季度保險公司預計利潤1857.02億元,同比增長18.31%。其中,產險公司預計利潤總額512.06億元(承保利潤84.51億元,同比下降2.51%);壽險公司預計利潤總額1117.62億元,同比增長36.38%。

保監會相關人士表示,從不同公司的投資收益和利潤來看,大公司的收益率和利潤還是高於中小型保險公司,畢竟大公司在投資和業務方面有更完善的管理。

萬能險再難“萬能” 134號文施行首月保費同比大降23%

來源: http://www.nbd.com.cn/articles/2017-11-29/1166591.html每經記者 宋戈 實習記者 胡楊 每經編輯 姚祥雲

10月,結束的不只有今年最後一個法定節假日,還結束了萬能險、投連險的“空前盛況”。對於人身保險行業而言,今年的10月註定不普通。根據保監會早前下發的《關於規範人身保險公司產品開發設計行為的通知》(以下簡稱134號文),自10月1日起,快速返還型的兩全保險及年金保險被明確限制銷售,萬能險與投連險也不能再以附加險的形式存在。

如今,134號文施行首月已過,壽險公司的銷售情況究竟如何?11月27日,保監會公布的最新保費數據給出了答案。

10月單月,壽險公司規模保費收入1599.27億元,同比減少9.76%。反映萬能險銷售情況的保戶投資款新增交費大幅減少了23.09%至424.04億元。

10月原保費創今年新低

11月27日,保監會披露了今年前10月保費統計數據。由於10月為134號文正式施行的首月,人身保險公司在當月的保費收入情況備受關註。《每日經濟新聞》記者計算發現,今年10月,壽險公司合計實現原保險保費收入1158.67億元,與去年同期相比增加0.17%;規模保費收入1599.27億元,同比減少9.76%。

就在今年5月,保監會下發134號文,對人身保險公司產品的開發設計行為予以了明確規範。其中涉及兩項原則性規定,包括:“兩全保險產品、年金保險產品,首次生存保險金給付應在保單生效滿5年之後,且每年給付或部分領取比例不得超過已交保險費的20%”;“保險公司不得以附加險形式設計萬能型保險產品或投資連結型保險產品。”

在這種“回歸保障”的監管導向之下,今年10月,反映萬能險銷售情況的保戶投資款新增交費也同比大幅減少23.09%,為424.04億元。

對此,中央財經大學教授郝演蘇表示,從多項保費收入同比下滑的統計結果來看,134號文的影響是確定存在的。由於新產品過渡,保險公司會有一個適應的過程,下遊對宣導新產品的認知也需要一定時間,他認為,“除此之外,十一小長假使得10月份的有效銷售時間減少,加上年末要備戰和沖刺來年的‘開門紅’,會造成相似的階段性特征。”

月度數據也對這一觀點有所印證,統計數據顯示,10月份的原保險保費收入與規模保費收入均為今年各月最低。今年1~9月,壽險公司的原保險保費收入分別為7517.32億元、2731.08億元、2982.40億元、1279.33億元、1477.25億元、1876.86億元、1307.72億元、1581.10億元以及1887.32億元。而1~9月的規模保費收入則分別是8514.16億元、3387.47億元、3725.21億元、1733.13億元、1833.11億元、2318.74億元、1709.43億元、2022.09億元以及2430.18億元。

安邦人壽原保費減逾99%

從公司角度來看,今年10月,在存在可比數據的74家壽險公司中,有26家險企的原保險保費收入同比下降,家數占比達到32.43%。其中,安邦人壽原保險保費收入減少最多,減少了99.76%。此外,和諧健康、華匯人壽、東吳人壽、前海人壽等險企的單月同比降幅也超過50%,分別為98.22%、97.73%、77.82%、51.49%。

與此同時,有33家險企10月份的規模保費收入同比也出現下滑,華匯人壽降幅最大,達到97.73%。另外,有8家公司的單月降幅也超過50%,分別是安邦養老(-95.97%)、上海人壽(-92.32%)、前海人壽(-88.62%)、光大永明(-71.03%)、弘康人壽(-63.94%)、富德生命人壽(-63.54%)、珠江人壽(-59.21%)、和諧健康(-57.63%)。

相較於多數中小型險企,由於產品形態及業務結構的保障程度更強,上市險企的保費收入走勢普遍比較穩健。尤其在原保險業務方面,今年10月,平安人壽、中國人壽、太保壽險、新華保險分別實現原保險保費收入226.46億元、196.10億元、91.28億元、83.45億元,市場份額分別是19.55%、16.92%、7.88%、7.20%。從整體來看,四大上市險企今年10月的市場份額之和達到了51.55%,較去年同期上升了4.98個百分點。

據業內分析師判斷,有可能是134號文的新規逐漸開始產生影響,部分產品逐漸停售,但對上市險企影響相對較小。未來隨著新產品的逐漸推出,上市險企在渠道和產品方面的優勢將繼續保持。

關於未來的保費走勢,郝演蘇認為,從11月的情況來看,全行業在今年剩余兩月的保費收入應當呈向上走勢。他解釋稱,“從今年二季度開始,有實力的險企都在拼命地增員,業務員數量增加,銷售也會有所上升。”

去年全球保費達3.66萬億歐元,中國市場成增長引擎

中國保險市場近年來的強勢增長已經讓其成為了全球保險市場發展的增長引擎。

近日,德國安聯集團研究部門發布《全球保險市場調研報告》(下稱“報告”),2017年全球保險費總收入又創新高,達到3.66萬億歐元(不包含健康險),與2016年同期相比略有增加,剔除受匯率影響,增幅約為3.7%。

非常值得一提的是中國市場的表現。結合壽險及產險兩個細分業務領域,去年全球保費增加的總額為1300億歐元,亞洲(日本除外)撐起了全球保險市場76%的增長,其中三分之二的增幅是由中國市場創造的。

特別需要強調的是,中國的壽險市場保持強勁的增長態勢,2017年的增幅高達23%。報告顯示,在全球增加的總計600億歐元的保費中,近八成源自中國市場。而同為亞洲國家的日本,2017年壽險市場降幅達11.3%,因此,中國已取代日本,成為亞洲最大的壽險市場。

此外,安聯在報告中表示,2017年中國的保險深度達2.6% ,完全與以高度認可壽險產品著稱的德國達到同等水平。

“中國已經成為全球保險市場發展的增長引擎,特別是壽險,” 安聯集團首席經濟學家邁克爾·海瑟表示:“我們不得不驚嘆2017年中國市場的發展之迅猛。中國已經非常成功地將高增長率轉化為大眾財富。新的中國中產階級不僅是保險市場的消費者,還是其他市場消費的主力軍。中國儲戶和消費主力軍是世界經濟增長的引擎。”

安聯集團研究部門預計全球的保險市場將繼續複蘇,未來十年保費增長預測可達到6%左右。這種複蘇主要反映了全球經濟正在複蘇以及通貨膨脹趨於緩和。亞洲(日本除外)的增長預期顯著高漲,該地區在未來十年內的增幅將接近11%,中國市場的增長預期可達到13%左右。到本世紀的20年代末,全球保費收入的40%左右將來自中國市場。10年前,這個數字大約為10%。一個重大的歷史性變化將要發生:中國可能會成為最大的保險市場。

“不斷增長的中國保險市場也將越來越開放,這為企業提供了巨大的發展機遇,也讓消費者獲益。在快速增長的中國保險市場中,安聯集團的技術、服務和產品能在健康、養老、民生、環境和可持續發展上做出更大的貢獻。”中德安聯人壽保險首席執行官陳良先生表示。

上半年四大險企保費增速放緩,跌出世界500強的新華保險轉型收官

2018年《財富》世界500強排行榜日前發布。根據榜單顯示,我國共7家險企入榜,包括中國平安、中國人壽、中國人保、中國太保、國泰人壽、太平保險、泰康保險。

值得註意的是,去年排名第497的新華保險,今年則跌出榜單。但根據近期新華保險發布2018年中期業績預增公告顯示,預計今年半年度實現歸屬於母公司股東的凈利潤和扣除非經常性損益後歸屬於母公司股東的凈利潤與上年同期相比,均將增加80%左右。

新華保險轉型效果顯現

對於中期業績預增原因,新華保險表示,主要是受傳統險準備金折現率假設變更的影響。

從2016年起新華保險開啟轉型之路。根據其2017年業績報告顯示,新華保險2017年營業收入1441.32億元,同比下降1.4%;保險業務收入1092.94億元,同比下降2.29%;歸屬於母公司股東的凈利為53.83億元,同比增長8.9%;市場份額由2016年的5.2%降至4.2%,保費收入呈現負增長態勢。

新華保險董事長萬峰此前表示,由於公司從2016年開始不下達躉交(一次性付清所有保費)任務,躉交保費遠少於預期,2017年保費收入存在負增長缺口。

根據2017年報顯示,公司進一步壓縮躉交業務,全年躉交保費同比減少約200億元,基本甩掉了躉交包袱。大力發展期交業務,全年實現首年期交保費278億元,同比增長17%;十年期及以上期交保費183億元,同比增長30%;續期保費775億元,同比增長19%。在躉交業務大幅壓縮的情況下,總保費基本持平,續期拉動的保費增長模式初步形成。

在保費結構方面,相較於2016年,2017年續期保費占總保費的比例由58%升至71%,首年期交占新單的比例由50%提升至87%;年期結構方面,十年期及以上期交業務占首年期交的比例由60%提升至66%。

經過兩年轉型,自2018年起新華保險已邁入以續期拉動為主要特征的發展期。根據新華保險發布的未經審計的半年保費收入來看,上半年轉型效果進一步顯現,與去年同期相比,由負增長轉為正增長。同時,原保費收入678.7億元,同比增長10.8%。

四大險企保費增速放緩

近期,四大A股上市險企已陸續發布2018年上半年保費收入業績。統計顯示,今年上半年,四大A股上市險企共實現原保費收入10271.8億元,同比增長12.7%。與去年同期相比,增速下降8.6個百分點。

截至6月30日,中國人壽、新華保險、中國平安、中國太保的原保險保費收入分別為3602億元、678.7億元、4079.9億元、1911.2億元。從保費收入規模來看,中國平安領跑。

在壽險業務方面,上半年中國人壽、新華保險、平安人壽、中國太保壽險的原保險保費收入情況分別為3602億元、678.7億元、2745.25億元、1300.23億元,分別同比增長4.1%、10.8%、21.2%、17.6%。

萬聯證券認為,預計上市險企整體將在二季度以及下半年有一定程度的業績改善。隨著各大保險公司加大市場投入和保障型業務銷售力度,行業規模有望上行,保費增速改善疊加結構優化,上市險企的新業務價值將明顯改善。

根據第一財經記者梳理銀保監會網站披露信息,已有10余家保險公司增資獲批,保險業迎來增資潮。例如,太平再保險(中國)有限公司註冊資本變更為15億元、中國人壽財產保險股份有限公司註冊資本變更為188億元人民幣、長江養老保險股份有限公司註冊資本變更為30億元、泰康養老保險股份有限公司註冊資本變更為40億元等。

值得註意的是,除了新華保險外,今年上半年中國平安、中國人壽、中國太保的原保費增速均有所回落。與此同時,一些中小險企的新增保費也都出現下滑的現象。

“部分公司的增資與轉型中面臨的壓力有關。”國務院發展研究中心金融研究所保險研究室副主任朱俊生對第一財經表示,一些壽險公司在轉型過程中,現金流入減少,但滿期給付、退保等帶來的現金流出壓力大,造成一定的流動性風險,並帶來償付能力的下降。同時,一些中小財險公司出現承保虧損甚至凈利潤虧損,為了維持業務的發展,也需要補充資本金。

此內容為第一財經原創。未經第一財經授權,不得以任何方式加以使用,包括轉載、摘編、複制或建立鏡像。第一財經將追究侵權者的法律責任。 如需獲得授權請聯系第一財經版權部:021-22002972或021-22002335;[email protected]

責編:林潔琛

上半年壽險原保費收入同比下降12%,嚴監管影響仍在持續

近日,銀保監會發布半年度保費數據。2018年上半年,保險業共實現原保險保費收入22369.40億元,同比下降3.33%。其中,產險公司原保險保費收入6024.18億元,同比增長14.18%;人身險公司原保險保費收入16345.19億元,同比下降8.50%。

值得註意的是,2018年上半年,壽險業務下滑明顯。在人身險三大險種中,2018年上半年,壽險、健康險、意外傷害分別實現原保險保費收入13361.43億元、3019.45億元、546.69億元,與2017年相比,壽險業務同比下降12.15%,健康險與意外傷害險則同比分別上升15.44%、18.23%。

自去年以來,《中國保監會關於規範人身保險公司產品開發設計行為的通知》(134號文)、《中國銀行保險監督管理委員會辦公廳關於組織開展人身保險產品專項核查清理工作的通知》(19號文)等重磅監管文件接連落地,監管多次發文重塑人身保險市場。

北京工商大學保險研究中心主任王緒瑾對第一財經記者表示,壽險業務下滑的首要因素是受134號文等監管政策的硬性影響,也與經濟下行相關。另外,資本市場不景氣也影響了保險需求,對保險收入以及保險投資均造成影響。

有關保費增速下滑,國務院發展研究中心金融研究所保險研究室副主任朱俊生對第一財經記者表示,保費增速雖然下降,但壽險業務結構更趨合理,“將給轉型完成後公司的可持續發展奠定更好的基礎。”但他同時表示,由於各市場主體的初始條件不太一樣,對於有些市場主體,監管對於壽險業務的影響可能還將持續較長的一段時間。

上半年,健康險業務強勢發力,保費增速由一季度下降2.39%到上半年增長15.44%,從簽單數來看,上半年健康險簽單數量為12.79億件,同比增長754.79%。

產險方面,產險業務仍保持穩定增長趨勢。交強險原保險保費收入972.05億元,同比增長9.69%;農業保險原保險保費收入為367.97億元,同比增長27.91%。

在資金運用方面,今年上半年,保險資金運用余額156873.68億元,較年初增長5.14%。其中,銀行存款21420.38億元,占比13.65%;債券55369.19億元,占比35.30%;股票和證券投資基金18811.6億元,占比11.99%;其他投資61272.51億元,占比39.06%。

針對保險資金運用,8月18日,銀保監會發布通知,要求保險公司有效運用保險資金,切實發揮風險管理和保障功能。

根據《中國銀保監會辦公廳關於進一步做好信貸工作提升服務實體經濟質效的通知》(下稱《通知》),保險公司要深化保險資金運用在投資範圍、比例、償付能力等方面的改革,進一步縮短投資鏈條,降低投資成本,提高投資效率。發揮保險業風險管理和保障功能,不斷豐富財產保險、人身保險等產品和業務模式,改進保險服務,穩定企業和居民財務預期。

“近期經濟增長面臨較大壓力,實體經濟、特別是民營企業融資存在相當的困難。在這種背景下,提升信貸支持實體經濟的質效具有很大的必要性。”朱俊生稱。

《通知》多處提及更好地發揮保險資金支持實體經濟的作用。朱俊生指出,保險資金、特別是壽險資金期限長、規模較大,通過另類投資的方式,是支持實體經濟的重要組成部分。同時,可以進一步完善保險資金支持實體經濟的政策環境,降低投資成本,提高投資效率。與此同時,仍然要審慎關註投資風險,加強風險控制能力建設,尤其是債權投資計劃的後續風險管理,在支持實體經濟與防控風險以及實現商業可持續發展之間取得平衡。

此內容為第一財經原創。未經第一財經授權,不得以任何方式加以使用,包括轉載、摘編、複制或建立鏡像。第一財經將追究侵權者的法律責任。 如需獲得授權請聯系第一財經版權部:021-22002972或021-22002335;[email protected]

責編:林潔琛

“壽險一哥”迎榮譽保衛戰,中國人壽半年報營收和保費收入雙增

作為保險業第二家披露中報的保險公司,中國人壽上半年在保費收入、凈利潤方面取得了不錯的成績,但與前不久剛剛披露半年報的中國平安壽險業務相比,傳統壽險一哥迎榮譽保衛戰。

8月23日,中國人壽發布中國人壽及其子公司2018年未經審計的合並中期業績,中國人壽1-6月實現營業收入4071.72億元,同比增長1.43%;中國人壽歸屬於母公司股東的凈利潤為人民幣164.23億元,同比增長34.2%;保費收入3604.82億元,同比增長4.2%。

中國平安在壽險及健康險業務規模保費快速增長,前六個月公司壽險及健康險業務保費收入合計為2891.20億元,同比上升21.6%;營運利潤355.95億元,同比增長24.7%;新業務價值387.57億元,同比增長0.2%。

從總體來看,中國人壽“壽險一哥”的位置雖然得到鞏固,但依然承壓。2018年上半年市場份額約為22%,較2017年底提升2.3個百分點。

續期保費同比增長28.3%

2018年上半年,行業發展承壓,出現深度調整。中國人壽表示,2018年中期業績增加主要受本公司傳統險準備金折現率假設更新及權益市場震蕩下行的共同影響。

具體而言,報告期內,大幅壓縮躉交保費,繳費結構進一步優化,首年期交和續期拉動效應進一步顯現。首年期交保費達817.12億元,同比增長5.1%,占長險首年保費比重為89.00%,同比提升33.12個百分點;躉交保費為101.03億元,同比下降83.5%,占長險首年保費比重為11.00%,同比下降33.12個百分點。續期保費達2351.61億元,同比增長30.3%,占總保費比重為65.24%,同比提升13.07個百分點。

報告期內,公司壽險業務總保費為 3043.41 億元,同比增長 1.2%,占總保費的比重為 84.43%,同比下降 2.53 個百分點。其中,首年期交保費為769.18 億元,同比增長5.4%,首年期交保費占首年業務的比重為 88.40%,同比上升 34.07 個百分點;躉交保費為100.89 億元,同比下降83.6%,占首年業務的比重為11.60%,同比下降34.07個百分點;續期保費達2173.34億元,同比增長 30.5%,占壽險業務總保費的比重為71.41%,同比提升16.05個百分點。

健康險業務方面,總保費為480.90億元,同比增長28.8%,占總保費的比重為13.34%,同比提升2.55個百分點。意外險業務總保費為80.51億元,同比增長3.4%,占總保費比重為2.23%,同比下降0.02個百分點。

報告期內,個險渠道總保費達2,722.33億元,同比增長19.7%,個險首年期交保費614.42億元,在長險首年業務中的占比達99.80%,同比提高0.04個百分點。其中,五年期及以上和十年期及以上首年期交保費占首年期交保費的比重分別為51.65%和32.60%;續期保費同比增長28.3%,續期拉動作用效果明顯。

值得註意的是,半年報顯示,中國人壽上半年新業務價值同比下降23.7%。中國人壽副總裁、總精算師利明光表示,這主要是因為,今年上半年宏觀環境複雜多變,特別是利率環境的變化,行業轉型升級、業務結構的調整等多重因素疊加,造成壽險發展承壓。

總投資收益同期下降13.9%

中國人壽表示,2018 年以來,全球經濟整體延續複蘇向好態勢,但貿易摩擦、地緣政治等因素造成全球市場波動率上升。中國經濟穩定增長,結構性去杠桿繼續推進, 貨幣政策穩健中性。債券市場利率中樞震蕩下行,信用風險加劇;股票市場大幅下跌,波動加大。

在資金運用方面,根據半年報顯示,2018 年上半年,公司把握利率高點,繼續加大長久期固定收益資產配置力度,優化資產負債匹配;保持公開市場權益投資合理倉位;篩選優質債權型金融產品項目,嚴控信用風險。配置資產類型上主要為存款、債券、債權型金融產品等。

截至報告期末,公司投資資產達27116.51億元,較2017年底增長4.6%;總投資收益率為3.70%,凈投資收益率為4.64%,包含聯營企業和合營企業收益凈額在內的總投資收益率為3.78%,考慮當期計入其他綜合收益的可供出售金融資產公允價值變動凈額後綜合投資收益率為3.52%。

其中,主要品種中債券配置比例由2017年底的45.83%提升至47.21%,定期存款配置比例由2017年底的17.33%變化至16.57%,股票和基金(不包含貨幣市場基金)配置比例由2017年底的10.32%變化至10.20%,債權型金融產品配置比例由2017年底的11.64%提升至11.70%。

隨著投資規模的不斷擴大,公司固定收益類和權益類投資余額增加。2018 年上半年,投資組合息類收入穩定增長;受 A 股市場大幅下跌影響,總投資收益較 2017 年同期下降 13.9%。

報告期內,公司實現凈投資收益 606.93 億元,較2017年同期增加29.61億元,同比增長 5.1%。其中,新增配置固定收益類到期收益率較存量顯著提升,但受基金分紅下降的影響,凈投資收益率較2017年同期下降0.07個百分點,為4.64%;受A股大幅下跌影響,公司總投資收益為488.01億元,較2017年同期減少78.62億元,總投資收益率為3.70%,較 2017 年同期下降0.92個百分點。

此內容為第一財經原創。未經第一財經授權,不得以任何方式加以使用,包括轉載、摘編、複制或建立鏡像。第一財經將追究侵權者的法律責任。 如需獲得授權請聯系第一財經版權部:021-22002972或021-22002335;[email protected]

責編:於艦

Next Page