- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

菜鸟基本面逻辑辩证分析快速入门之一:资本收益率 炒的是心

http://xueqiu.com/2821861040/48039583

下周三出发,开始“潜海主题”专项旅行。我这个“潜海菜鸟”几天来一直忙于“行前装备”购置与“潜海证”考前学习:只有通过多级考试,才有资格在全球开放式潜海领域自由潜水。

看到很多菜鸟粉丝持有的股票标的公司财务、投资、资本运作等信息的公布,咋放得下心而无牵无挂的先去旅行?

今天,开一个《菜鸟基本面逻辑分析》专题,把我认为很重要的基本面思考、分析的角度、未来预期的影响,通过一个个实际案列的方式写出来,使我的菜鸟粉丝们快速入门进入基本面分析领域。

我

想写出的《菜鸟快速入门基本面案列分析》,并不是说要“门槛低、分析简单”,以牺牲重要性和质量为前提,而是恰好相反:更高的分析质量、更准确的企业发展

方向导致最终的财务结果、经营状况作为基本分析的灵魂。所谓的“快速入门”,是表达要用最简洁的方法、大众化通俗的语言,直指基本面分析核心,拨开云山雾

罩、故布疑阵的官方语言,排除次要性干扰,让买菜大妈也能三分钟看懂并精准把握的意思。

今天开讲的第一个话题就是:资本收益率。

所谓资本,就是你做生意投入的本钱。这个本钱来源于两个部分,

1、初始资本,也就是你的注册资本啦。前提是,这个注册资本是真实而不是虚假注册的;

2、连年的利润分配后累积结余,变相的参与经营中去的部分,也就是财务专用术语:初始注册资本+当年未分配利润+连年分配后利润累积=净资产总额。

3、净资产分为两个概念:

第

一、每股净资产=净资产总额/注册资本股数。绝对值越大,证明每股净资产权益越大。由此,我们知道每股净资产扩大就需要两个途径:其一:股本越小,每股净

资产越大,所以送股会摊薄每股净资产;其二、企业盈利能力无论强弱,累积未分配利润越多,每股净资产累积就会越大;其三、溢价增发新股,溢价部分(针对增

发价高于报表净资产而言)会增加前期股东权益,提高每股净资产绝对值,这也是为什么溢价增发会导致股价暴涨的原因之一,这一般会发生在牛市。熊市增发,正

好相反,大资本会趁火打劫折价增发,摊薄每股净资产,占现有股东权益的便宜。同时,我们也会发现一个重要性原则:就算每股净资产很高,例如比同行业高5倍,由于股本数量较小,也不能导致净资产总额比同行业中股本巨大企业的净资产总额更多或者相等;

第

二、净资产总额:我们试想,一个企业每股净资产10元,总股本1亿的企业,净资产总额就是10亿元。另外一个企业每股净资产5元,总股本30亿的企业,净

资产总额就是150亿元。那么,我们知道,市场经营领域有很多门槛。例如技术门槛(高科技垄断)、资本门槛(没有哪么多资本你就做不了某些领域的生意)、

环保门槛、行政门槛(例如殡葬业只允许民政部门专营),这个净资产总额概念使我们对标的对象未来的经营领域和风险有一个判断的途径,且是很重要的途径。比方说,你没有那么多的资本,就进入不了中国未来政府新常态下的PPP业务领域。除

非你是资本高手,10个杯子5个盖,你会辗转腾挪术,如此风险隐患极大,在风口行业的猪会由于负债高融资的利息成本低于盈利水平而利润巨大。但稍有风吹草

动,一夜之间就会破产。例如2008年金融风暴的美国著名投行“雷曼兄弟”、光伏企业前几年低谷最黑暗时期倒闭的施振荣等。当然,扛过那段最黑暗时期剩下

来的企业,就会赢着通吃。最新的案例:浙江龙盛昨天最新公告收购对象就是因为被资本门槛所限,把持有8年的上海闸北区最好路段的PPP项目被迫法院诉讼转

让,把抗战8年的生意机会拱手让人。

有了上述的基本概念复习,下面就更好开始我们的快速入门之核心要义:

一、净资产收益率是衡量企业能否长期投资的最重要KPI条件之一;

1、多高的净资产收益率值得我们去争先恐后的投资?

第

一、简单的说,净资产收益率就是评判企业通过资本金赚钱能力的最重要也是最直观KPI指标。给你一个亿的资金,你一年里赚1000万,净资产收益率就是

10%,如果赚2500万就是净资产收益率25%。年25%收益率是什么概念呢?温州民间借贷,年利率25%也是不多的。当然,你可能会说温州也有月

10%利率高利贷情况的发生。大哥,你要知道,那是在拿命去博的无抵押高利贷状况,你是要承担倾家荡产血本无归后果的。那些毫无风险的高折扣资产抵押借贷

年利率7%已经是非常好的天上下钱的生意了,银行抢都抢不过来。

第二、年净资产25%这还不是最重要的。最重要的是:第二年你的本金就变成1.25亿元,要维持25%的收益率不变,次年就需要实现3120万元利润,这叫复合增长。我们读过一个故事:皇帝奖赏,要臣下自己提要求。臣下提出第一个棋盘格子放一粒米,下一个增加到2粒,再下一个4粒,以此类推,最后皇帝只好放弃:因为全国的粮食都给他也远远不够填满棋盘上的那些有限的格子,这就是复合增长的威力。记得有一位大经济学家说过:人类所有战争与危机的唯一根源就是复合利率导致!你们自己去琢磨这句话的睿智与通透的道理。

第

三、更不用说一个企业年盈利50亿元的规模后仍然要保持25%这样的盈利水平有多难。要知道穷人永远不可能理解富人,因为他没有过富人的阅历和精力,就如

同男人无论如何认真阅读女性的描写,也永远无法理解女人分娩的痛苦一样。没有这种大规模经营企业经验的人,你怎么解释这是多么艰难的一件事情也无济于事。

但是,阿里巴巴前10几年做到了,浙江龙盛、闰土股份目前也在初始阶段正在做到的进行中。只有净资产规模巨大的企业,才能占尽市场机会。你看李嘉诚什么时候需要去找投资项目?都是项目找到他,任由他在众多项目机会中优中选优。所以说,赢者通吃!前提是:人性不能膨胀。因为,信任、信用也是巨大的门槛之一。俗话说:人无信则多言。没

有良好信用记录的人,无论他内心道德水准有多高,为了解释自己就必须讲很多话,甚至发誓赌咒也无济于事,再好的机会也会擦肩而过。就如同高考,再多的弊

端,也只能是华山自古一条路:没有人有能力、有耐心、有成本在极短的时间对你有全面的了解,除非是你的父母。只能是牺牲掉一部分人的才华,懂这个道理的

人,会在生活与工作中拿到一些必要的敲门砖,例如:艺术家获奖(我没有说获奖就等于水平最高)、会计员拿到CPA证书、公务员熬到官阶。越是现代社会,越

是强调识别的效率。

第四、量变引起质变。1亿股本的企业年利润1个亿,每股收益就是1元,要想进入高资本门槛

领域,真的如同老鼠尾巴打100棒子肿起来也吓不了人一跳。30亿股本的企业每股盈利1.5元,年利润总额就是45亿元,加上减少利润而不用现金付出的折

旧费,每年的现金积累就是60亿元,这个是很吓人的数字。如果企业没有新的更好、更高收益投资方向,就只能大比例现金分红。而我们买股票,就是要把资金交给赚钱高手帮我们赚钱:这才是股价上涨的永恒动力。如果不是这样,还不如存银行保险。你们看看贵州茅台不就是这样吗?很多人老是拿现金分红说事,问题是每一个人买入的价格是不一样的,现金分红收益率也就高低两重天。所以,判断一个企业是不是值得长期投资,最重要的指标就是净资产复合收益率;

第

五、企业经营靠的是CEO等经营班子具体的人做投资判断,这一点任何机器无法替代。我们能观察的只能是过往的经历与未来新项目的可靠性(先保命)、可行性

(盈利预期)。这里面又有一个巨大的人性风险:其一、所有的人都会自我膨胀。我告诉你:无人可以例外,只有时间早晚。自我膨胀的后果就是刚愎自用,成功的

经验成为未来的最大桎梏;其二、利益是否与自己攸关。例如:国营企业就很效率低下,投资后果不完全以经济效益结果为导向,有时候甚至为官阶、政治而服务。

综上所述:

第一、市盈率低于借款利率,净资产收益率大于借款利率成本的企业,就值得长期投资;

第二、股价低于10倍市盈率,复合净资产收益率大于10%的企业就值得押上全部身家投资;

第三、股价低于15倍市盈率,复合净资产收益率大于25%的企业,就值得砸锅卖铁甚至融资长期投资,因为融资利率远远低于企业复合净资产收益率;

第四、央行实际利率成负数的时候,理论上股价就能够脱离市盈率限制而无上线(现实中却并没有存在的先例):因为企业的经营结果是正的,哪怕是只有1分钱盈利。当然,这是理论上。大家知道,理论文章是需要有假设前提的,这是经济学理论的基本前提。这一条,是专门为你们中读过这个理论的人写的。

二、我们目前持有的那些股票属于可以长期持有对象标的?

首

先,请大家去看看我以前帖子中对600823世茂股份关于净资产对股价的影响、600280中央商场关于负债高低对净资产收益率的影响、000525红太

阳000651格力电器关于净资产收益率对应什么样的市盈率判定当前股价高低以及未来股价潜力与上涨目标等等。至于桂东电力、中山公用、大有能源、华业地

产、创兴资源、荣丰控股、欣旺达、珈伟股份、浙江东方等等股票在价格那么低廉时候选中的基本面分析,是在以后的《菜鸟快速入门基本面案列分析》之二、之

三、之四中分门别类再不同基本面角度剖析方法中详解。今天的主题是:复合净资产收益率。

1、浙江龙

盛:2013年每股收益0.9元,对应当年的每股净资产6.04元=15%,2014年每股收益1.66元,对应2014年每股净资产7.31

元=22.7%,2015年预计每股收益1.5元,对应2015年末每股净资产(除权后)4.64元=32.3%,现在,经营管理层又在开始为2017年

盈利水平操心进行项目并购,未来几个月还会有很多并购项目公告出来,我这绝对没有任何小道消息来源,全部是年报、季报、公司对投资者问答等公开信息中信手

拈来;这样印钞机一样的企业,有几家?

2、内生性盈利现金的巨额积累是它最大的亮点,特别是当前实体经济投资不断萎缩时期更是没有之一。我们通过从小被学校老师的教育知道:资本主义社会大资本寡头是在金融危机的通胀与通缩过程中,通过不断的“剪别人羊毛”飞来的横财而发达。要记住,今天实体经济的艰难状况读读总理的喊话就知道有多严重。浙江龙盛、闰土股份在这样的经济逆势周期能够完全凭借自身经营内生性盈利增长,积累最宝贵的现金资源,且是巨额盈利的现金积累不是老鼠尾巴,这更是凤毛麟角,这极大的奠定了企业良性优势扩张的

极好基础。这个时候的市盈率更是应该被通用市盈率标准上再高估一倍、二倍也毫不过分,至于有没有基金、大资金进入、有没有庄家,你管这些干什么?一切都会

有的。财务数字分析是静态而冷静,这是理性的一面;同时也需要把马儿放在全市场范围横向竞跑比较,这才能得出公允的市场评判。很多企业内部人永远不敢买自

己公司的股票,例如中国平安很多内部人问来问去,就是因为他身在企业内部,一方面享有更多的信息资源,看到很多自家企业的缺点,同时,由于他不知道也没有

那个能力把自己的企业放在全市场比较,所以才有那么多搞笑的投资段子。

3、为什么我们总是与大牛股擦肩而过,只是曾经拥有而没有分享它给我们讲带

来的财富机会?这个问题,我以前的帖子有大量苦口婆心的讲述。更重要的是:你太聪明。看看《阿甘正传》,就知道成功就是把最复杂的的问题简单化。很多人对

我讲述浙江龙盛、闰土股份抱有怨言——认为会影响主力的操作与股价的成长。呵呵,说明你距离投资的门槛还很远,更不用说入门。我们先不说是否有私心,其实

就算我也有私心照样不能左右盘面。是因为股价的变化都需要时空的转换,图形的变异与成长,都需要每日一根根K线去描述,企业的前景需要一天一天的去实现。

再加上你主观的认为:你总会以你买入的那天开始计算时间煎熬与收益对比,而不是从大图形总体去观察它的涨速其实有多快。当然就是现在、未来会走得更快。因

为管理层的所作所为使我们对未来3年的经营结果越发变得“看得见、摸得着”。你要理会“大资金进出、股价的上涨下跌”干什么呢?永太科技牛不牛?除权后还

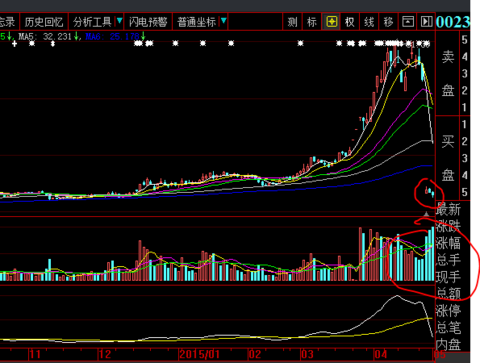

不是连跌3天?见下图:

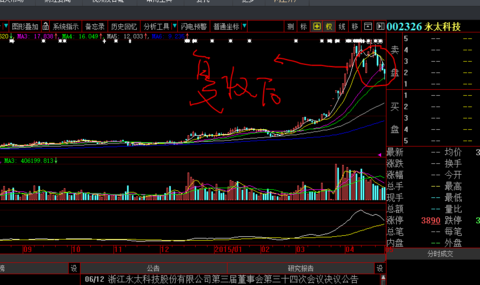

复权看是这样的:见下图

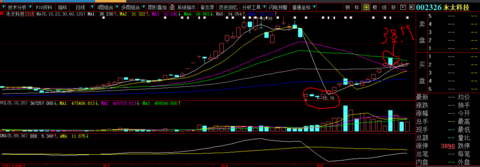

13个交易日后是这样的:见下图

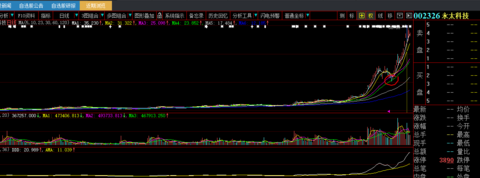

13个交易日后复权图是这样的。见下图

坚决说明:我没有任何举例是说浙江龙盛会是这样走势,是说明只要基本面放心,我们就坚定的相信:浙江龙盛最起码会完成这样的高度。差别仅仅是时间多一些而已。至于闰土,呵呵,只会更强更高,因为盘子小太多。

基本面分析,做基本面投资派就要有英雄情结,不畏惧任何艰难险阻。不然万事皆空!

4、

从人性的角度来看,更使我坚定认为“龙土”进入优秀发展快车道。因为龙的掌门人目前的经营管理能力、耐心、节奏都是那么的稳健而又有力量,外延式发展谨慎

而又精明,并购项目的挑选、进退时机的把握不急不躁、财务杠杆的收敛与适度的激进,丝毫看不出自我膨胀的迹象。并且是真本事考入复旦大学本科开始系统专业

学习的科班出生。无论是专业能力、还是人性的自我控制,都是赚钱的好坯子。

三、我们为什么要学习基本面分析?

朱元璋,从一个叫花

子到皇帝,是历史上最牛逼的一个屌丝逆袭案列。不用说,他定有极端的过人之处。不然,也不会凭初始的一滴滴小资本完成大事业。这个逆袭的过程我们现在不关

心。关心的是为什么他在已经夺取大半江山、手下猛将如云、战士都是身经百战的虎狼之师时,反而不允许常遇春、徐达、

蓝玉再像以往哪样长途奔袭打巧仗、打4两拨千斤的艺术仗?而是数十倍于敌的大军压境、兵力平面推进、围困之后聚而歼之?用曾国藩的话讲:扎硬寨、打硬仗。

是因为既然胜券在握,为什么要冒险?不就是时间延后一点点么?

就如同一个富豪在街头被泼皮纠缠,富豪难道会傻到与泼皮以命相博?双方的身家成本根本就不是一个数量级。

我

们学习基本面并直指核心,就是扎硬寨(扎实的基本分析)、打巧仗(适当的价格介入)。如果收益率还是不能令其中的一些人满意,他的想法对不对呢?当然对

啦:谁无进取之心?谁无荣耀之梦?那么,就需要付出更大的努力,兼修技术面。我对马大哥群说过:1、做基本面派,就要有英雄情结,一旦结论无误,就义无反

顾。2、做技术派,就要客观,不能被主观意识所左右,要有匠人精神,比基本面付出100倍以上的精力与经历,终成大器。3、假设一个好的基本面派值1万月

薪一个好的技术派也值1万月薪的话,那么一个人同时具备好的基本分析广泛的知识结构,又是技术派高手,月薪就值10万。。无非就是先把顺序调整好:先扎实

基本面基础,抢夺第一桶金,随着水平的提高,再慢慢增加投资前滚翻的难度。

我这样说,您反对吗?

loweyouagq@炒的是心:心大,想请教您一个问题,借款算不算资本收起

回复@loweyouagq:

从经营角度上来讲,本质上就是。但是,在财务概念上就是负债。只是对资产总额双向扩大:资产总额、资金来源总额。例如很多专业用语:美国又在扩大资产表,

就是QE放货币,例如今天的中国央行就在干这件事。总理不是又在逼地方政府投资开工吗?不开工就收回之前的预算(大家去看新闻)。也有很多文章说:美国未

来几年会缩减资产表。意思就是紧缩货币投放,导致资产总额和资金来源中的负债双向同时缩减。打个比方。你有现金100元,等于你的个人资产表就是:资产

100元=资本金100元,你看,你的资产表永远是对等的。你跟人借了100元,那么你的资产负债表就变成:资产200元=资本金100元+负债100

元,还是相等的,但是,你的资产总额就扩大了一倍。你再盈利100元,就变成资产300元=资本金200元+负债100元。这个就是资产扩大过程(当然宏

观经济实际复杂得无法准确计算)。接着你还了人家100元,你的资产负债表就变成:资产200元=资本200元。这个时候,你就做不了300元的生意了。

号称美元未来会升值的经济学家文章,讲的就是这个意思:不再QE多发货币,美元的负债减少,含金量提高,所以,美元升值,但同时流通的美元货币就会减少,

也会导致通缩而减缓经济发展。由此,我们也会明白一个道理:美联储要缩减资产负债表的前提是:经济与就业很好,企业资金利用率提高,货币流动速率更加提

高。没有这个前提,政治家们是不敢这样去做的。

通过这个浅显解释,人们就可以通过很感性的对身边经济现象的感受,也能预知货币走向的方向而不会脑袋长在别人肩膀上。例如,你们观察我国政府、高官逼迫地方政府投资的方式,就知道未来的货币方向是宽松而不是紧缩。那么唯一的风险就是:宽松的速度赶不上资金沉淀的速度。

为了回答你一个简单的问题,我需要些20分钟。呵呵!

Next Page