期貨對沖困境

1 基差對多因子策略的影響

在傳統的多因子策略體系中,資金一般有兩種投向,大部分資金用於配臵股票頭寸,而另外一小部分資金投向股指期貨端,用於繳納期貨保證金。股票端通過因子打分的方式篩選出股票組合,期貨端通過做空股指期貨合約對沖掉股票組合的市場風險,二者結合起來獲得選股的超額收益,稱之為Alpha收益。

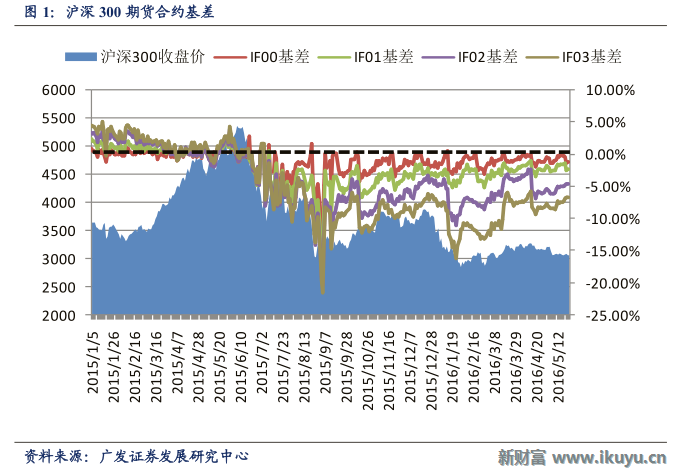

但是,在目前的市場環境之下,傳統的Alpha策略正在面臨困境。困境主要來自於股指期貨端,一方面,股指期貨合約長期處於貼水狀態,負基差的影響會蠶食掉選股端的部分收益。另一方面,受股指期貨流動性影響,導致實際對沖中經常會面臨更大的沖擊成本。

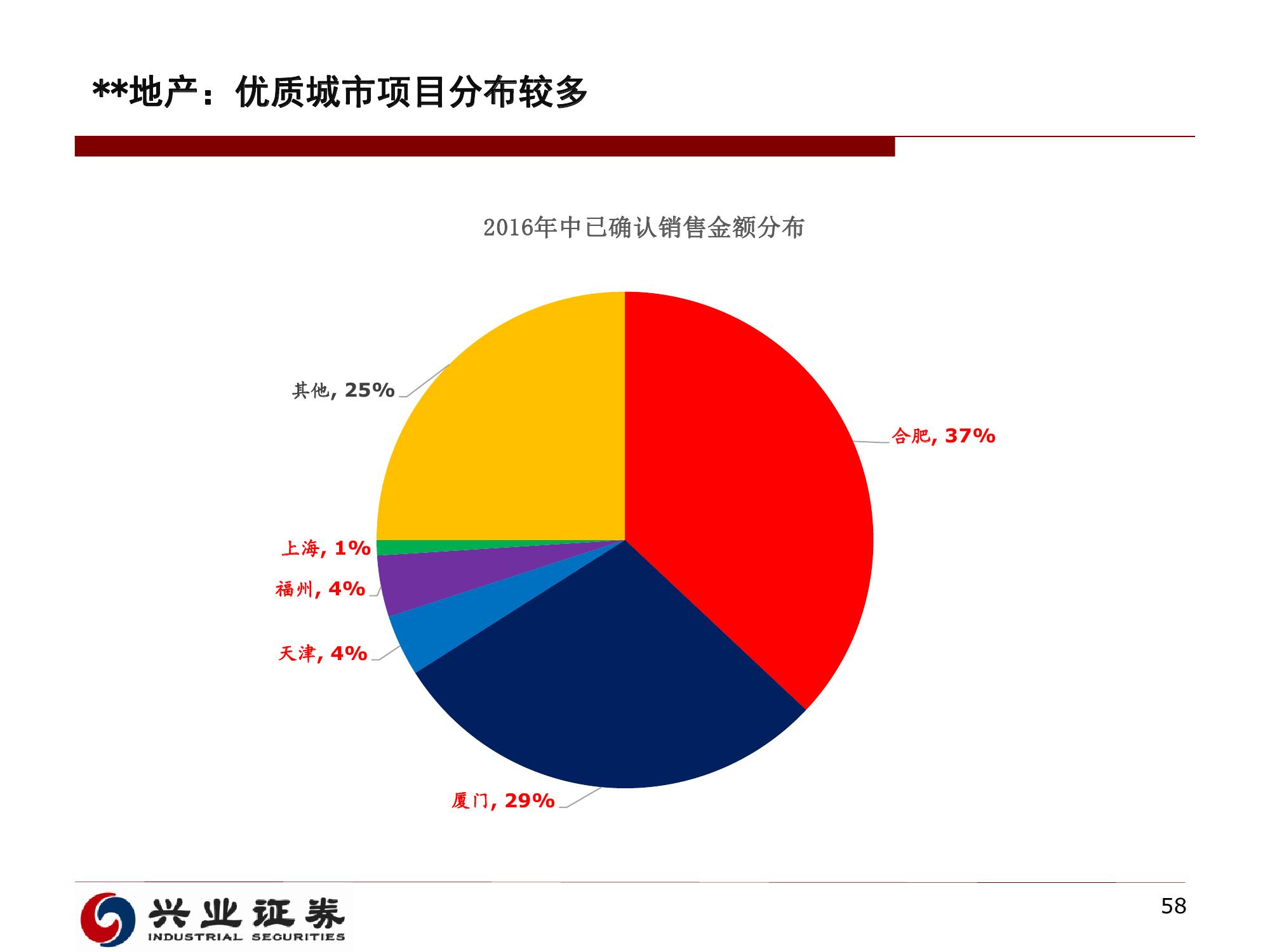

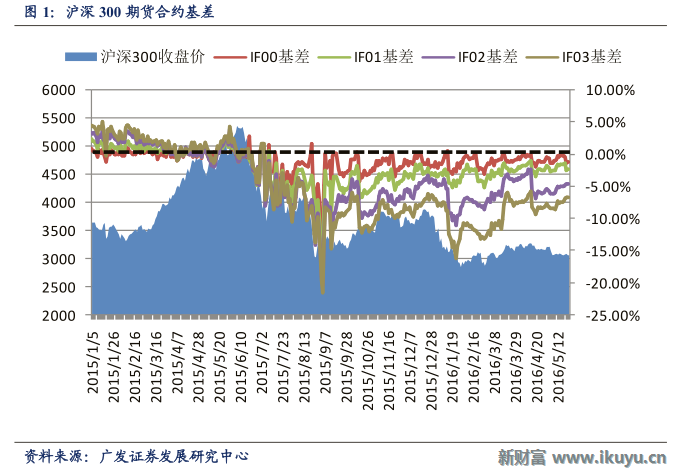

自2015年6月以來,滬深300與中證500期貨合約大部分時間處於基差貼水狀態,遠月合約貼水尤為嚴重,滬深300遠月合約一度貼水10%以上。即使采用貼水程度較小的近月合約,每月由於負基差導致額外虧損1%左右,年化下來負基差能夠蠶食掉15%左右的超額收益,這對於大部分追求穩健回報的絕對收益策略來說影響極為明顯。

如圖所示,我們測算了基差對於多因子選股策略的影響效果。在不考慮基差因素的前提下,多因子選股策略的收益基本能夠實現穩定增長。當考慮到每個時點上的基差影響時,我們發現,在2010~2013年的大部分時間內,期貨市場是以基差升水為主的,那麽期貨端通過賣空期貨合約可以起到部分收益增強的效果,正基差可以為整個策略貢獻一部分額外的正收益。但自從2013年之後,負基差的情形時有發生,它會蠶食掉策略的一部分收益,直到2015年6月股市大跌時,期貨合約深度貼水,股票端的選股收益已經不足以覆蓋負基差帶來的虧損,整個策略已經無法保證正收益,遭遇到較大回撤。

2 期貨對沖與期權對沖的對比

由於對沖端面臨困境,導致在目前市場狀況下,多因子選股策略的穩定增長難以為繼。我們提出一種新的思路,使用期權替代股指期貨做對沖,以此作為這一問題的解決方案。

我們從五個方面比較了使用期貨和期權作為對沖工具的效果差異。

首先,從與標的關系來說,期貨的收益是與標的成線性關系的,這就意味著對沖之後標的端與期貨端基本處於盈虧平衡的狀態。而期權的收益與標的成非線性關系,這一特性使得期權不僅能夠對沖價格向不利方向變動的風險,同時並不放棄潛在的收益機會。

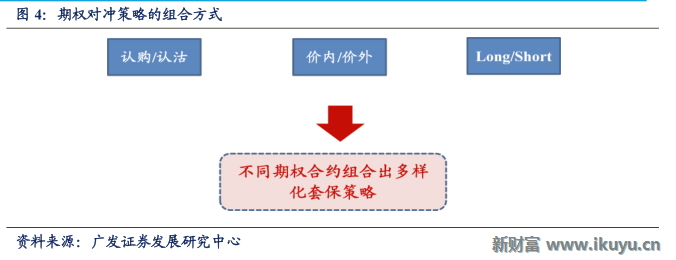

其次,從合約種類上看,目前場內的股指期貨品種均包含四個不同到期期限的合約。對於期權來說,合約種類不僅包含了不同到期期限的合約,另外在行權價維度上還包含了價內、價平、價外不同檔位的合約。期權豐富的合約種類為不同風險偏好的投資者提供了更多的選擇,有助於更精確地管理價格風險。

第三,從對沖方式上來講,期貨對沖方式比較單一,一般通過賣空相等名義價值的期貨來實現對沖價格下跌風險。而對於期權來說,由於期權合約種類豐富,可以組合衍生出多樣化的對沖方案。

第四,從基差影響的角度來說,期貨對沖當中面臨的主要是基差變動風險,當基差朝著不利方向變動時,會在一定程度上影響對沖效果。期權由於直接掛鉤標的,不存在基差風險。

第五,從保證金角度來說,使用期貨作為對沖工具時,開倉前需要預先繳納開倉保證金,在平倉之前如果價格朝著不利方向變動,可能還需追繳保證金。而對於期權的權利方來說,只需在開倉時付出權利金,後續並不會有進一步資金投入。對於期權的義務方來說,如果采取備兌開倉的方式,則可以用標的現貨抵繳保證金,不需要資金投入,從而具備了較高的資金使用效率。

期權對沖策略原理

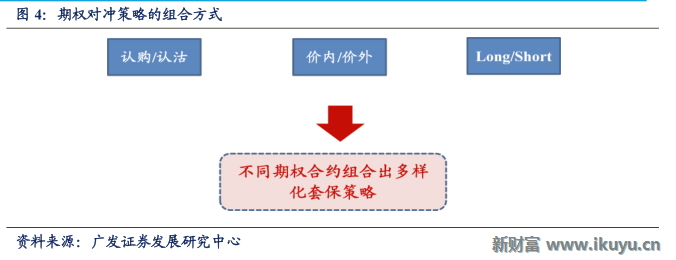

將期權合約按照不同類型、不同行權價、不同建倉方式互相組合,可以產生出多種的組合對沖策略。

我們將套保策略大體上劃分為四類:保護性策略、抵補性策略、雙限策略和期權合成現貨策略。以對沖價格下跌風險為例:第一種做法可以通過買入認沽期權來保護現貨端頭寸,可以有效地保護基礎部位的風險最大損失是確定的,稱為保護性策略;第二種做法是通過賣出認購期權,獲得權利金收入,以此抵消掉現貨端部分下跌風險,權利金可以抵補基礎部位的損失,但風險不能得到完全的轉移,稱為抵補性策略;第三種做法是同時買入認沽和賣出認購期權,相當於同時限定了價格上行和下行的風險,稱為雙限策略;第四種做法其實是雙限策略的特殊形式,在同一個行權價上同時買入認沽並賣出認購期權,從理論上說就相當於使用期權合成出一個標的空頭頭寸,從而與股票端形成完美對沖,將這種策略稱為合成現貨策略。

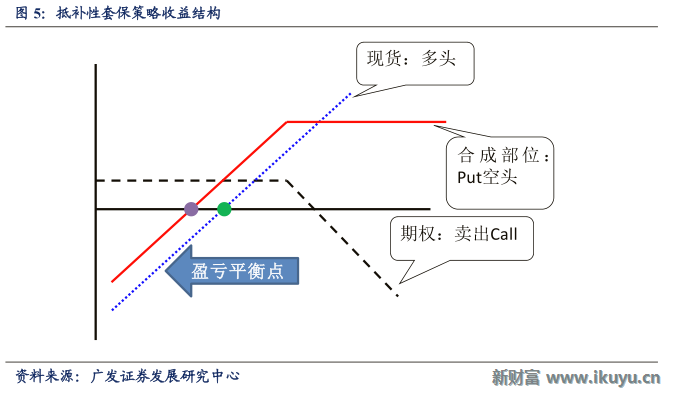

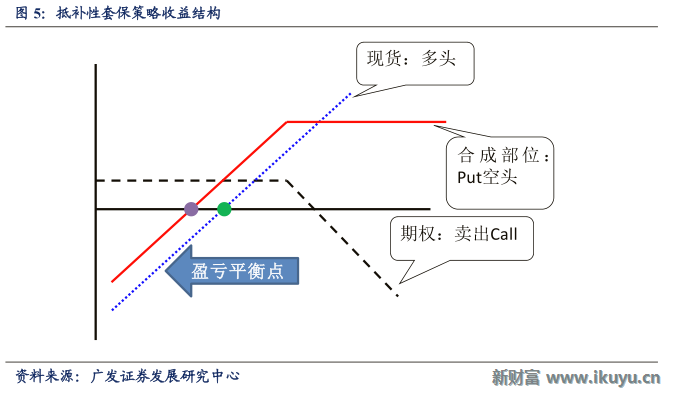

1 抵補性套保策略

抵補性策略的資產組合由現貨多頭頭寸和認購期權空頭頭寸構成,整個資產組合的收益結構相當於合成出一個認沽期權的空頭頭寸。與原有資產的收益結構相比,抵補性策略的資產組合在弱市或小幅上漲的市場中,會有一定程度的收益增強效果。而當市場大幅上漲時,策略在高位止盈。實質上該策略是放棄了大幅上漲的機會,以此換取在弱市中的收益增強效果。

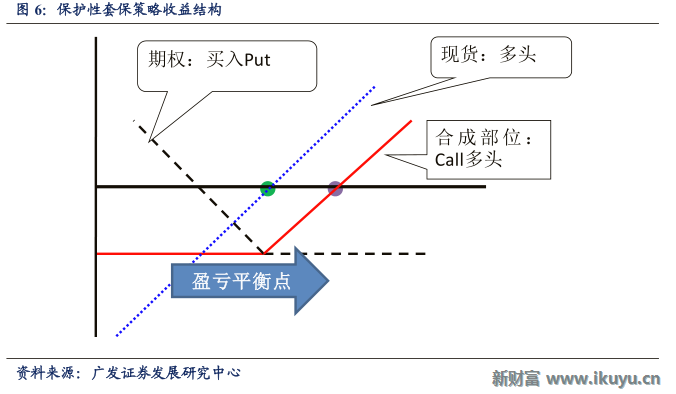

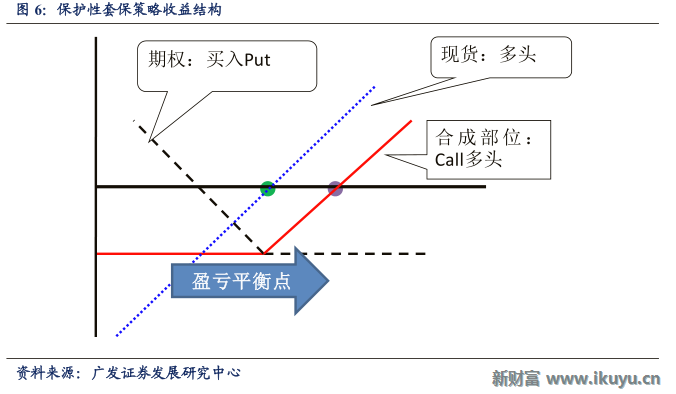

2 保護性套保策略

保護性策略的資產組合由現貨多頭頭寸和認沽期權多頭頭寸構成,整個資產組合的收益結構相當於合成出一個認購期權的多頭頭寸。與原有資產的收益結構相比,保護性策略的資產組合在大幅下跌的市場中具有止損功能,鎖定最大虧損。而當市場大幅上漲時,策略組合仍然可以享受後續上漲收益,在對沖下行風險的同時並不放棄潛在的上漲機會,這是相較於使用期貨對沖的一大優勢。

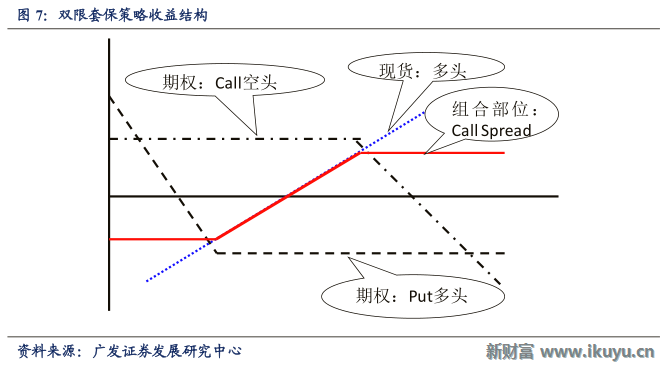

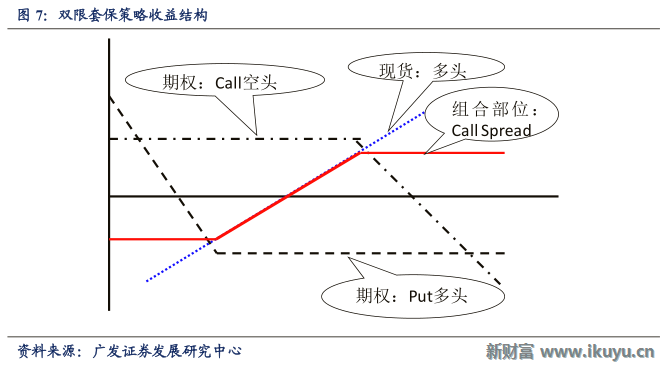

3 雙限套保策略

雙限策略的資產組合由現貨多頭頭寸、認沽期權多頭和認購期權空頭頭寸構成,整個資產組合的收益結構相當於合成出一個牛市價差組合。該策略既能在市場下跌時低位止損,又能在市場上漲時高位止盈,與保護性看跌策略相比,優勢在於建倉成本較低,通過賣出認購期權所賺取的權利金能夠覆蓋部分認沽期權的權利金支出。

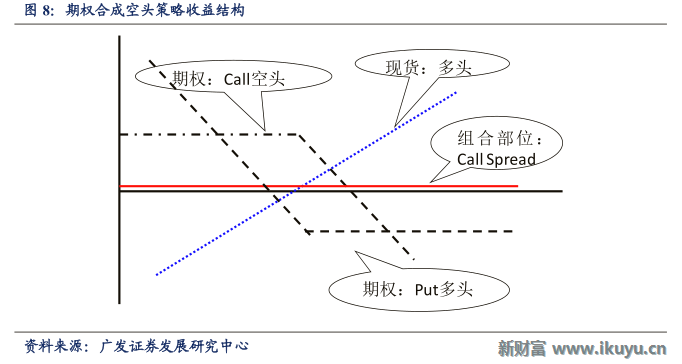

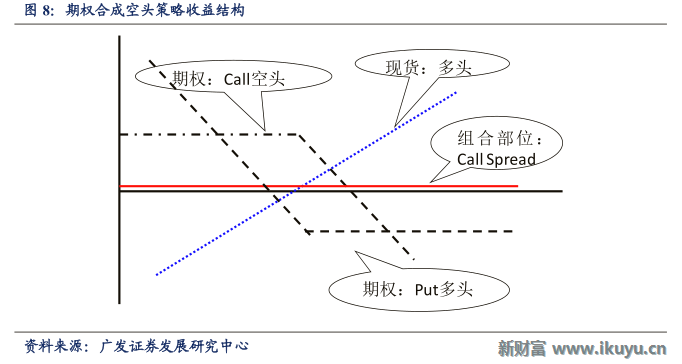

4 期權合成空頭策略

合成現貨空頭策略的資產組合是雙限策略的特殊形式。在同一行權價買入認沽期權,同時賣出認購期權,這樣在就通過期權合成出了一個標的資產的空頭頭寸,理論上能夠與現貨端形成完美對沖。

在實際應用過程中,我們發現由於期權隱含波動率的影響,導致複制現貨空頭的成本與理論存在偏差。2015 年 7 月以後,認沽期權的隱含波動率一直高於認購期權的隱含波動率,在這種情況下,通過期權複制出的現貨空頭實際成本要高於理論值,因此這種做法目前並不具備可操作條件。

實證分析

1 Alpha 因子+期權策略流程框架

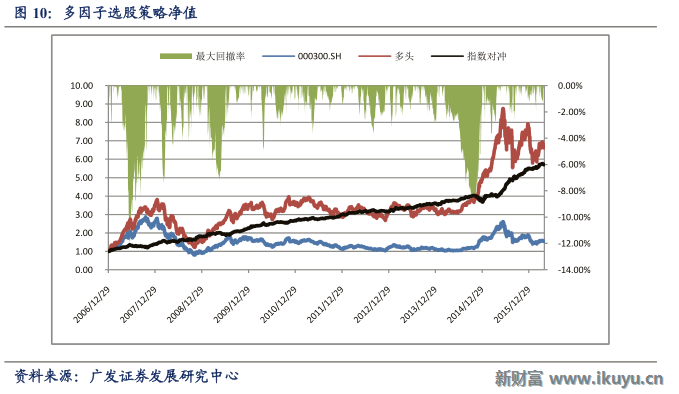

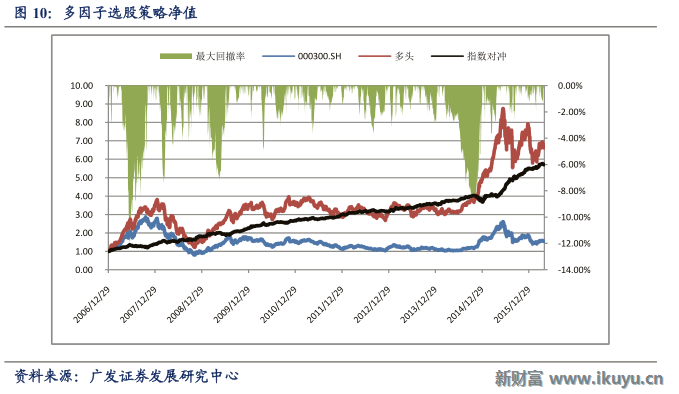

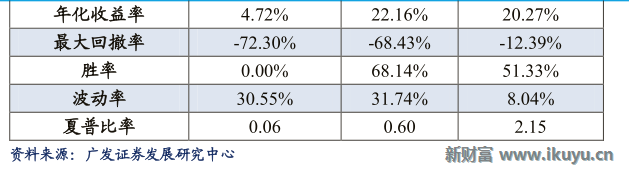

首先來回顧一下我們的 Alpha 因子組合,我們在滬深 300 成分股中剔除掉停牌的個股,用盈利、規模、技術、質量、估值因子篩選出股票組合(詳情請參考:廣發金工多因子系列報告),采取月度調倉的方式,得到策略從 2007 年至今的凈值表現。

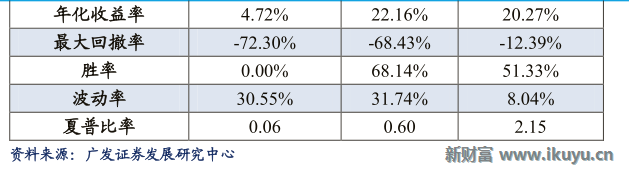

在所選時間窗口內,多因子策略年化收益率 20.27%,最大回撤率 12.39%,夏普比率達到 2.15,表現比較穩定。多因子純多頭組合(不對沖)年化收益率 22.16%,最大回撤率 68.43%。

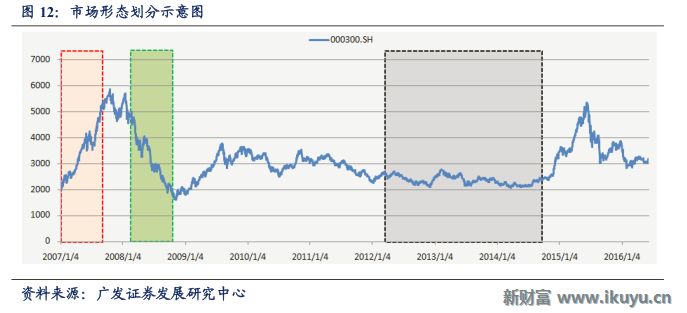

我們將市場區分為牛市、熊市、震蕩市三種不同形態,在每種市場形態之下,選擇不同的期權策略,在具體合約選擇上,考慮價平、價外、價內等不同方式,在每種模式之下測算策略對於純 Alpha 多頭策略的對沖效果。

2 市場形態劃分

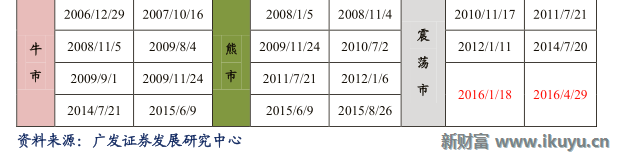

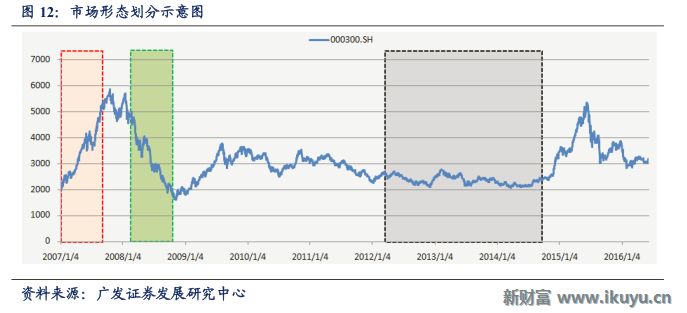

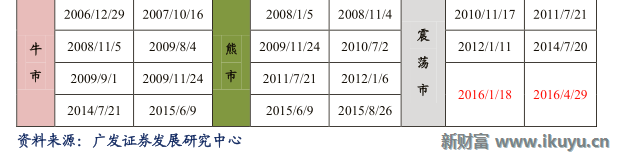

在市場形態的劃分上,我們根據滬深 300 指數走勢,選取了 4 段牛市樣本,4段熊市樣本和 3 段震蕩市樣本。具體劃分結果見下表:

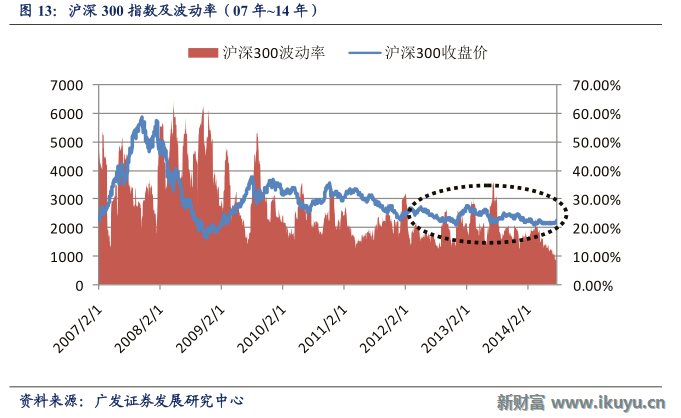

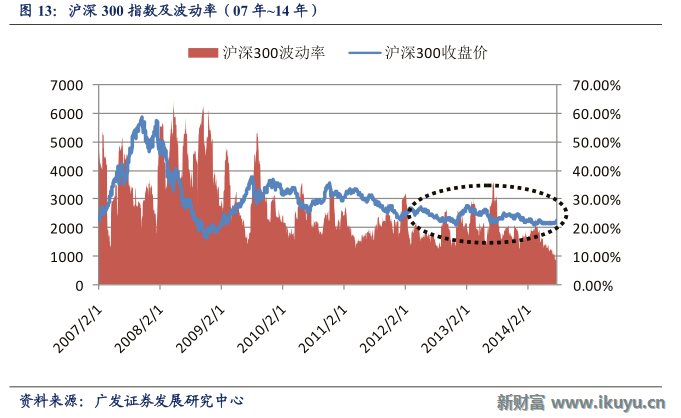

從技術上看,我們認為 A 股目前的時點與 2013 年面臨的狀況較為類似。指數都處於大跌之後橫盤的狀態,長期在一個窄幅區間內震蕩,滬深 300 的波動率均降至 10%左右,從歷史長期數據看,波動率已經降至低點。

在這種震蕩的環境當中,我們一方面通過 Alpha 因子選股,另一方面通過備兌開倉策略增強收益,能夠起到很好的收益增強效果。

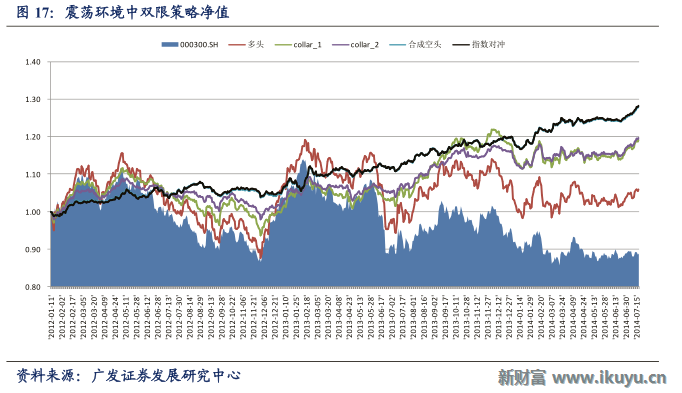

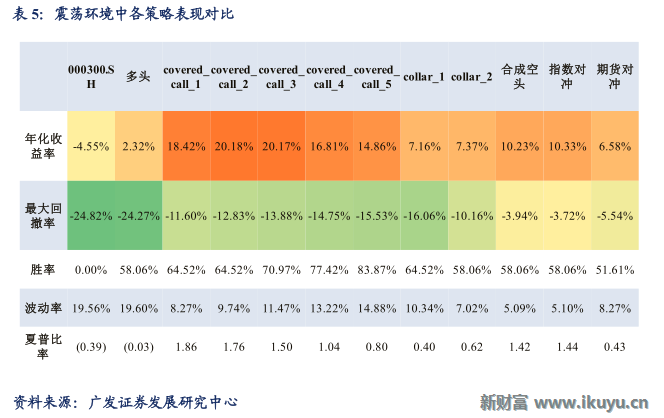

3 震蕩環境下的策略表現

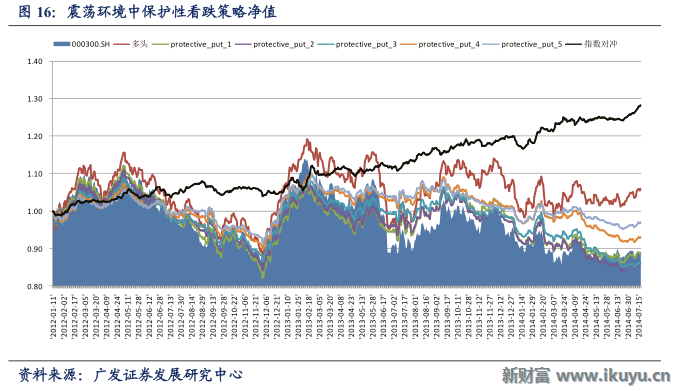

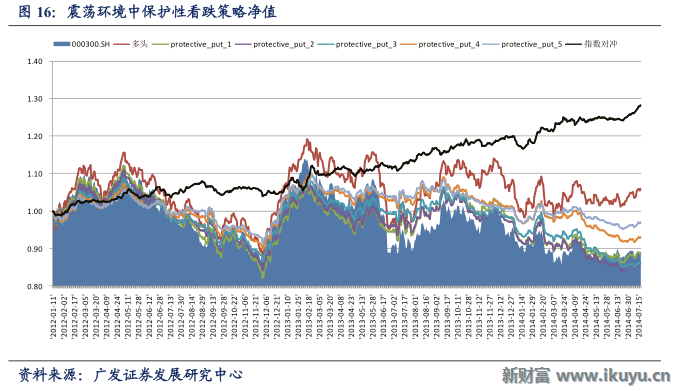

我們分別測算了賣出不同行權價的認購期權的對沖效果。下圖中黑色曲線表示使用滬深 300 指數作為對沖的凈值,采用不同行權價的認購期權做備兌開倉,能夠在不同程度上起到增強效果。總體而言,選取越價外的期權,策略的波動性越小。

在震蕩環境中,保護性看跌策略的表現差強人意。在震蕩環境中,認沽期權價格往往較貴,每期換倉時都需支付權利金,因此在震蕩環境中反而會造成凈值的下跌。

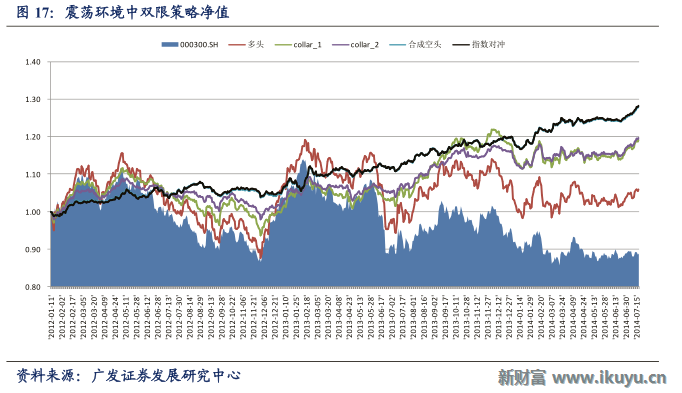

震蕩環境中的雙限策略表現略好於保護性策略,賣出認購期權所得的權利金收入對策略起到了一定增強效果,綜合來看,所選的認購、認沽期權行權價差越小,策略越穩定。

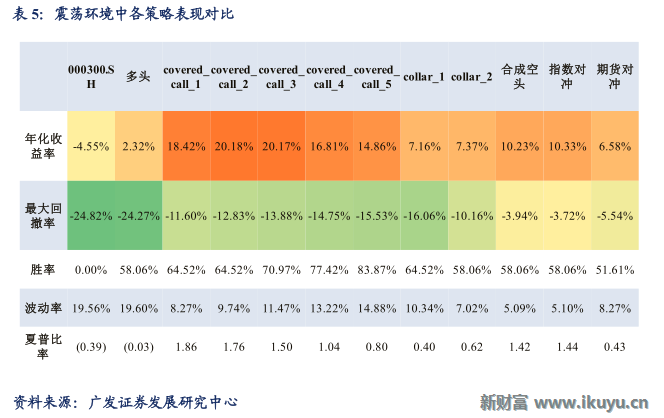

綜合比較各策略的收益風險指標可以看出,備兌開倉策略在弱市中能夠起到很好的收益增強效果。在回測期內標的指數下跌 4.55%,而多因子選股多頭貢獻 2.32%的年化正收益,通過賣出不同認購期權合約做備兌增強,可以實現在弱市中15%~20%的年化正收益,從最大回撤率來看,也較單純的因子多頭組合有明顯提升。

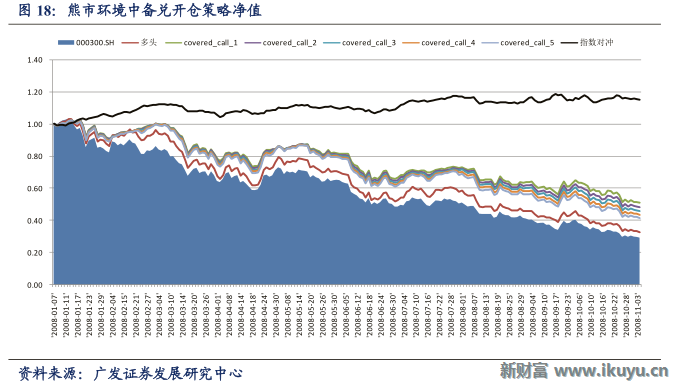

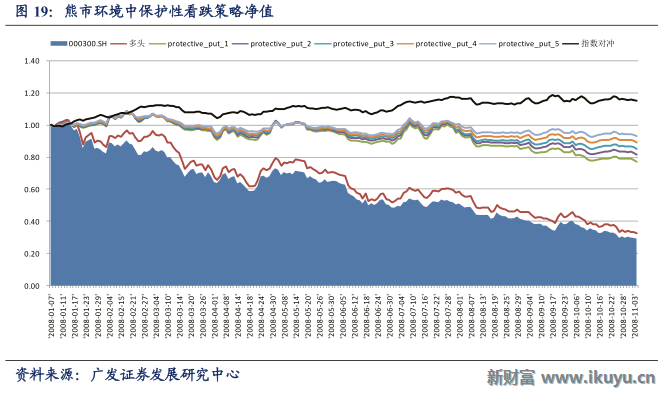

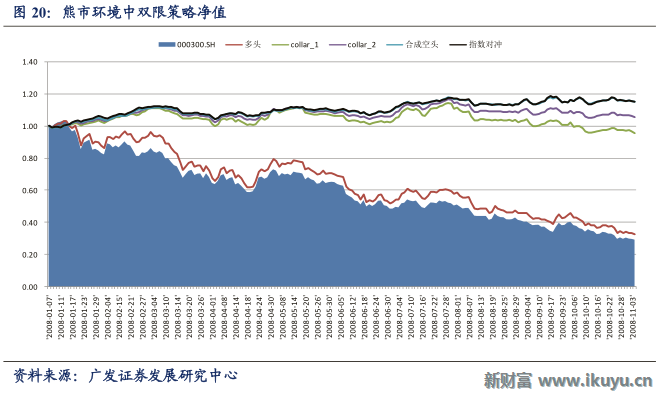

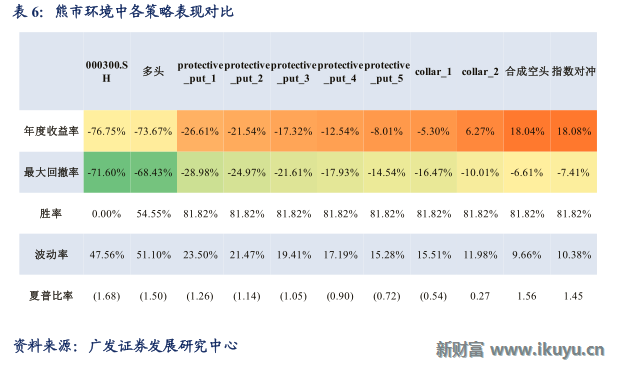

4 熊市環境下的策略表現

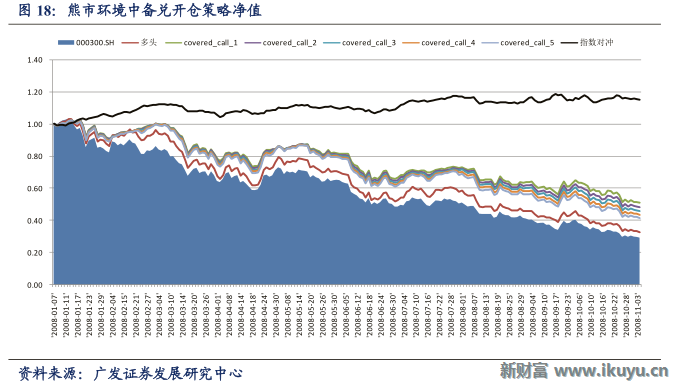

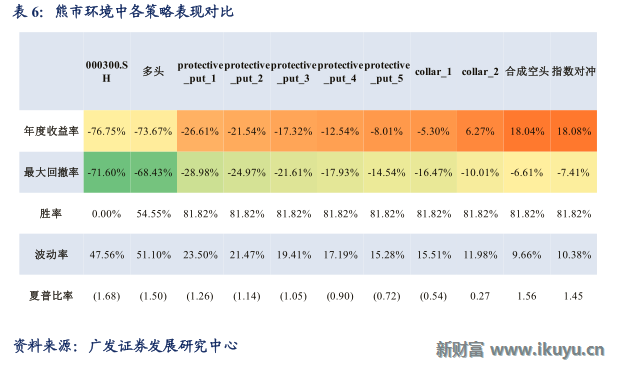

熊市環境下,備兌開倉策略的對沖效果有限,賣出認購期權所獲的權利金收入只能夠一定程度上彌補現貨端的虧損。當標的繼續下跌時,策略仍然會面臨較大的下跌風險。

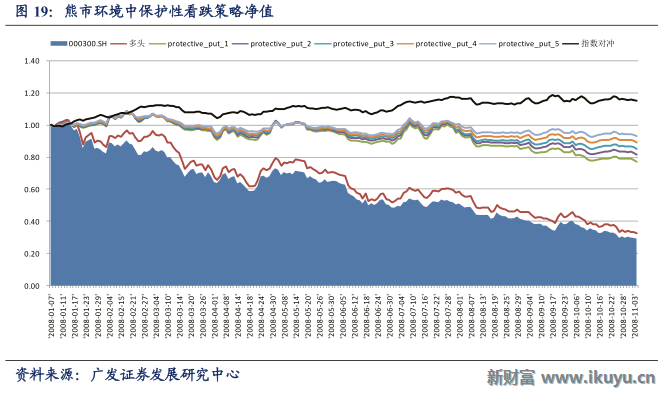

熊市環境中保護性看跌策略能夠很好地保護現貨端不受市場下跌影響,但是依然面臨的是期權費較高的問題,導致整個策略凈值基本在 1 附近震蕩。

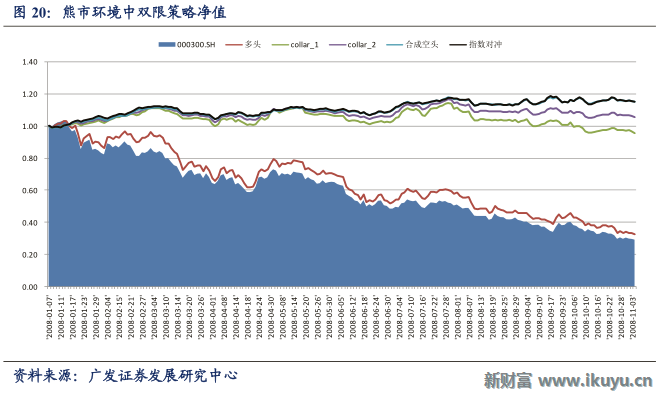

熊市環境當中采取雙限策略表現較好,不僅能對沖掉下跌風險,同時能夠通過賣認購期權的權利金收入實現一定的正收益。

綜合來看,熊市環境當中推薦選擇雙限策略,既能對沖掉大部分風險,同時又能實現一定程度的收益增強。雙限策略在熊市中能大幅跑贏指數,並且能夠很好控制回撤。

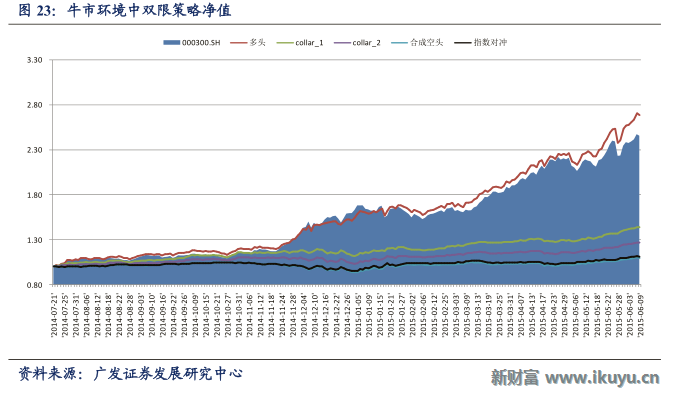

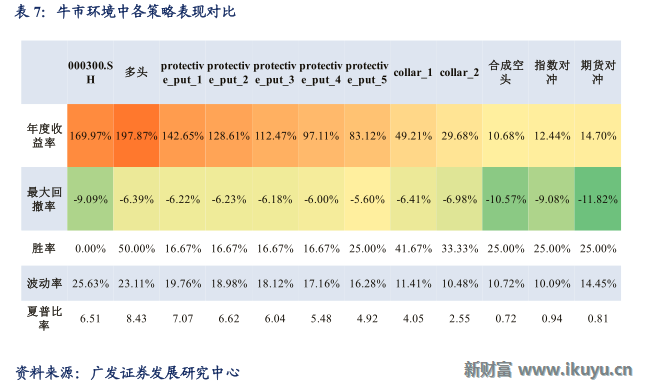

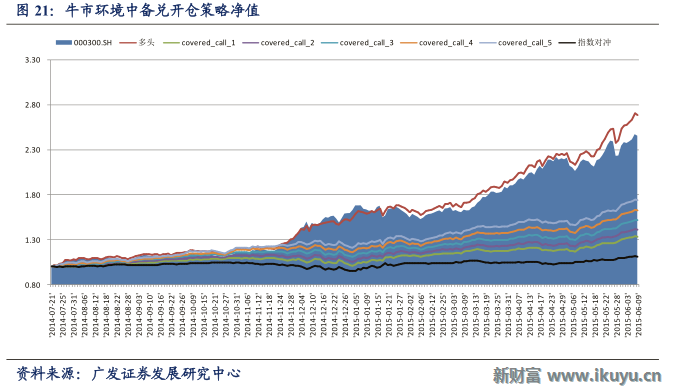

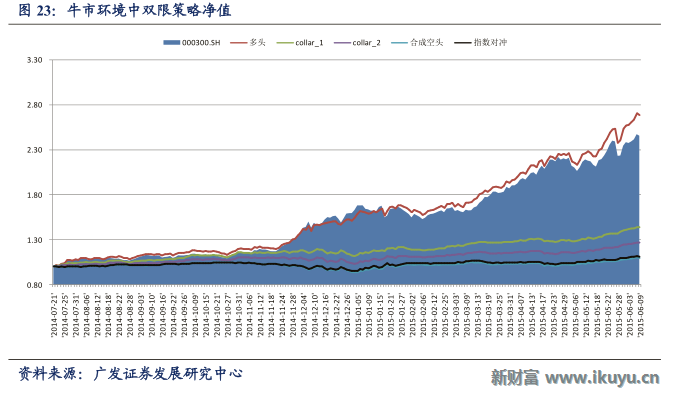

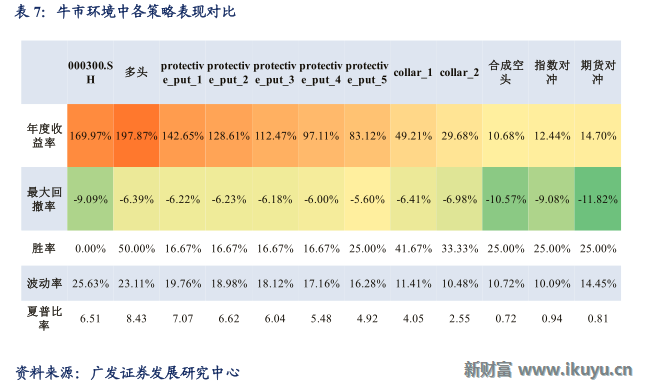

5 牛市環境下的策略表現

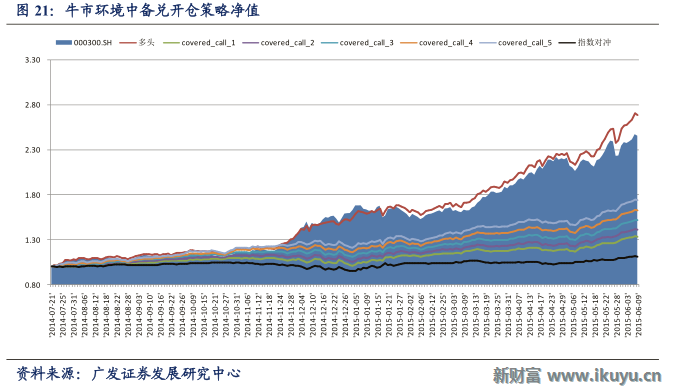

牛市環境中,不宜采取備兌開倉策略,因為該策略會在標的上漲到一定幅度時止盈,放棄了後續繼續上漲的空間,會大幅跑輸指數。

牛市中采取保護性看跌策略,也要付出期權費,但是這部分期權費用跟標的端上漲的收益相比而言微不足道,因此采用這種策略雖然會略微跑輸指數,但是大部分上漲收益都可以基本拿到,並且在牛市出現回調時,由於認沽期權保護,策略凈值波動會明顯減小,能夠很好地控制回撤。

雙限策略並不適用於牛市當中,原因還是在於賣出認購期權會限制策略上漲空間。

綜合而言,在牛市環境下,最優的策略當然是不做套保,此時指數的收益最大。但是保護性看跌策略與於指數漲幅接近,同時能夠有效減小牛市中回調帶來的策略凈值波動,能夠起到很好的平滑效果。

總結

針對不同市場形態,都有適用當時市場狀況的最優期權策略。

震蕩環境下,Alpha 組合多頭可實現年化 3%~5%的正收益,通過期權備兌開倉策略,可將組合收益增強至 15%~20%,顯著跑贏指數。

熊市環境下,買Put可對沖大部分下跌風險;如果在買Put 同時賣出Call,構成雙限策略,期權費收入能夠增強收益,使組合顯著跑贏指數。

牛市環境下,保護性看跌策略可以避免市場回調對凈值的影響,但並不放棄大漲帶來的收益。

結合目前市場狀況,我們認為大盤中長期大概率維持震蕩。采用備兌開倉策略在弱市中能夠顯著增強 Alpha 組合收益,即便未來行情上漲, “Alpha + 期權”組合依然可以獲取正收益。(完)