- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

Groupon CEO遭解僱,公司股票先跌後漲

http://wallstreetcn.com/node/22576Groupon 於週四宣佈,解除安德魯·梅森(Andrew Mason)的CEO職位。這位Groupon的創始人之一總是能以新穎的想法抓住公眾的眼球,卻對公司搖搖欲墜的股價和日漸衰退的日常交易業務無能為力。

作為網絡團購的領頭羊,Groupon現在不得不尋找一位新的領導者帶領公司擺脫困境。在消息公佈的同一天,其股價下滑了24%,這對第四季度慘淡的業績無疑是雪上加霜。

在這封言語坦誠的辭職信中,梅森,這位有著與眾不同的幽默感的CEO,承認他在過去幾年妨礙了公司的發展,是一位不稱職的領導者。

Groupon同時任命執行董事長埃裡克·萊夫科夫斯基(Eric Lefkofsky)和副董事長泰德·萊昂西斯(Ted Leonsis)臨時掌管公司,直至找到新的全職CEO為止。

他們在給員工的信中說道:「我們都知道我們在業績和財務上糟糕的表現已經打擊了很多公司內外支持者。現在我們的任務就是要贏回這些支持。」

公司於週三發佈了第四季度令人驚愕的虧損後,隔天公司的股票收盤就下降了24%,公司對提供假期折扣的商家收取更小的費用佔了一部分原因。

AlphaOne Capital的首席投資官Dan Niles說道:「下一任的CEO前面的道路十分艱難,他需要有強大的承受能力。Coupon的情形和J.C. Penney相似,改變CEO並不代表改變公司在商業上面臨的困難。J.C. Penney在改變新的CEO後公司股票表現很好,而對於Groupon,我們拭目以待。」

公司自2011年11月以20美元的價格首發新股後,其市值已經縮水了四分之三。

以下是梅森發給Goupon員工的內部郵件:

致Groupon員工:

在Groupon度過四年半緊張而又美妙的CEO生涯後,我決定花費更多時間陪伴我的家人。好吧,這只是個玩笑,其實我今天已經被炒魷魚。如果你想知道為什麼……那說明你一直沒有關注這個問題。從S1文件中備受爭議的業績指標,到兩個季度業績未達預期,再到股價徘徊在我們上市發行價的四分之一,過去一年半所發生的事情說明了一切。作為CEO,我應該承擔責任。

你們在Groupon的工作極其出色,值得外界再給你們一次機會。我是Groupon發展道路上的絆腳石,新任CEO將為你們提供機會。Groupon董事會在過去幾個月中齊心協力,共同制定戰略,我還從未見過像你們這樣更為高效團結在一起的全球公司,是時候為Groupon在公共批評聲中減輕壓力了。

請不要為我擔憂--我熱愛Groupon,對於我們所取得的成就感到無比自豪。雖然在這段旅程中失敗,但我並不氣餒。如果將Groupon比作是《忍者蛙》遊戲,那我就是首次打倒「特拉管」(Terra Tubes)還未丟命的玩家。對於有機會與你們所有人共處這麼長時間,我感到非常榮幸。我將用一些時間釋放壓力,然後考慮如何將這段經歷融入到富有成效的事情中。

如果說在這段簡單「朝聖」過程中能夠與你們分享些許智慧的話:請拿出客戶為先的勇氣。我最大的遺憾就是在沒有數據支持的情況下推翻我顧客至上的直覺。領導層的變動將為你們提供一些喘息空間,打破壞習慣,為客戶提供持續幸福感--不要浪費機會。

我會十分想念你們。

安德魯

鐵礦石熊途漫漫 八連跌後價格創兩年新低

來源: http://wallstreetcn.com/node/107165.jpg)

受全球市場供應過剩及中國需求減少的影響,周三,鐵礦石價格連續八天下挫,跌至兩年來新低。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

據The Steel Index提供的數據,鐵礦石指標價格——含量62%的澳大利亞鐵礦石價格下跌70美分,至每噸88.20美元,月中以來累計跌幅已達5.6%。

今年以來鐵礦石價格已下跌35%,因為全球供應不斷增加,而中國市場需求放緩。中國鐵礦石消費量約為全球海運鐵礦石的三分之二。如果鐵礦石價格每噸再跌2美元,將創2009年10月以來最低水平。

對必和必拓、力拓、英美資源和淡水河谷等世界礦業巨頭來說,鐵礦石是其盈利的關鍵來源。這些大型礦業公司已投入數十億美元提升產量,以迎合市場需求預期,搶占市場份額,這也造成了全球鐵礦石市場供應過剩的局面。

今年鐵礦石市場明顯供過於求,6月鐵礦石價格短暫跌破每噸90美元。7月,中國鋼鐵企業增加庫存,提振鐵礦石價格回升至每噸98美元,給了生產成本較高的小型礦企短暫的喘息時間。但分析師表示,中國鋼鐵企業補充庫存的速度現已放緩,這使鐵礦石價格再次下滑至2012年9月以來最低水平。

據中國鋼鐵工業協會,今年中國鋼鐵產量已增長近3%,但上半年需求增長僅0.4%。需求減速的原因之一是中國房地產市場的低迷。

FT引述麥格理集團的首席現貨分析師Colin Hamilton稱,

“中國鋼鐵企業繼續補充庫存的可能性正在下降,市場又缺少邊際買家。鑒於中國企業庫存量已經很高,鐵礦石價格或將繼續下挫。”

必和必拓CEO Andrew Mackenzie也表示,他認為鐵礦石價格不會很快反彈至每噸100美元以上。

美國原油庫存多於預期 油價急跌後報複性反彈

來源: http://wallstreetcn.com/node/212140周三,美國能源信息署(EIA)公布的數據顯示,截至12月13日當周,原油、汽油庫存均遠多於市場預期,美油迅速下跌,2月合約跌幅超2%,此後油價急速反彈,漲幅達4.5%,現位於58.78美元/桶。布油也強有力反彈,接近63美元。

根據華爾街見聞網站實時新聞:

美國12月13日當周EIA原油庫存-84.7萬桶,預期-225萬桶,前值+145.4萬桶。

美國12月13日當周EIA汽油庫存+525萬桶,預期+175萬桶,前值+819.7萬桶。

美國12月13日當周EIA精煉油庫存-20.7萬桶,預期+15萬桶,前值+557.7萬桶。

美國12月13日當周EIA精煉廠設備利用率93.5%,前值95.4%。

美國頁巖油繁榮、全球需求疲軟,導致原油市場出現供大於求局面。目前,油價自今年6月的峰值已經下跌了近50%。本周,阿聯酋和科威特官員連續表態稱,雖然油價下跌,但近期內沒有減產打算,OPEC成員國不急於開會,這令原油市場雪上加霜。

北京時間周三晚,布倫特原油跌破59美元,刷新五年半新低。不過數小時後,布油強有力反彈,2月合約暴漲4.7%,接近63美元。

WTI油價走勢:

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

美國EIA原油庫存超預期 油價先跌後漲

來源: http://wallstreetcn.com/node/214847周三,美國能源信息署(EIA)公布的數據顯示,上周美國EIA原油庫存增加量遠超預期,美油急速下滑。不過,WTI原油合約交割地Cushing地區庫存少於預期,美油隨後上漲。

EIA公布的原油庫存數據顯示,美國2月25日當周原油、汽油、精煉油庫存增量均高於預期。其中,汽油庫存大增1030.3萬桶,創2001年3月以來單周最大漲幅,預期為增加395萬桶,前周為增加842.7萬桶。汽油庫存增加了4.6萬桶,預期為減少200萬桶,前周為減少311.8萬桶。精煉油庫存減少了172.2萬桶,預期為減少250萬桶,前周為減少271.1萬桶。

通常,煉油廠在2月和3月進行季度性維護,因此分析師們預計,未來幾周原油庫存還會增加,因為煉油廠購買的原油數量會下降。美國2月25日當周EIA精煉廠設備利用率86.6%,低於前周的87.4%。

盡管EIA原油庫存數據本身高於預期,但WTI原油合約交割地Cushing地區的庫存僅增加了50萬桶,少於預期,這對美油構成支持。美油隨後反彈。

此前,投資者預計Cushing地區庫存大增,布油和美油差價持續擴大。然而,最新EIA數據出來後,人們認為布油美油差價會縮小,因此美油下跌後反彈,收盤上漲2%,收於51.53美元/桶。而布油收盤下跌0.8%,收報60.55美元/桶。

周三公布的EIA原油庫存數據與周二API原油庫存數據趨勢並不完全吻合。API數據顯示,美國2月28日當周原油庫存增加290萬桶,前周為增加890萬桶,其中Cushing地區原油庫存增加120萬桶,前周為增加240萬桶。精煉油庫存減少29.6萬桶,前周為減少240萬桶。汽油庫存增加53萬桶,前周為減少160萬桶。API數據公布後,油價上漲。

周三早些時候,伊斯蘭國(IS)襲擊伊拉克石油管道,油價一度迅速上漲。彭博新聞社援引伊拉克電視臺報道稱,恐怖分子伊斯蘭國(IS)燒毀了Tal Hasiba地區的石油管道,Tal Hasiba位於伊拉克Tikrit的東部。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

全球匯市綜述:美聯儲會議大戲落幕,美元急跌後回穩

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1681|

本帖最後由 三杯茶 於 2015-3-21 09:32 編輯 全球匯市綜述:美聯儲會議大戲落幕,美元急跌後回穩

本周匯市前半周一片風平浪靜,各主要貨幣對在窄幅區間波動,等著美國聯邦儲備理事會對未來升息時程給一個說法。

隨著美聯儲聲明出爐,周三紐約盤中美元兌歐元、英鎊、瑞郎等等主要貨幣對跌幅皆一度深達3%,兌歐元創六年來最大單日跌幅,因聯儲聲明大舉扭轉了市場預期。聲明中雖如各界預期刪除了“保持耐心”一詞,但卻同時下修通脹及經濟成長預估,對於未來利率變動歷程的評估也向下修正,還表達對經濟其他方面的擔憂,所傳遞出的資訊較投資者預期更加溫和,顯示其仍不失“保持耐心”的精神,從而導致市場對首次升息時間的預期從年中推遲至今秋。

不過在周四歐洲及紐約盤中,美元又呈現強勢反彈,兌歐元扳回了2.2%,畢竟觀看各國經濟指標及利率走向,還是只有美國經濟最為強健,且最有可能成為金融危機爆發以來首個升息的主要國家,在其他國家央行寬松舉措未見罷休之際,又能憧憬哪個貨幣前景會比美元還好?

未來一周雖然各地經濟數據甚多,但會對市場帶來重大影響的數據有限,市場關註重點料將回歸歐洲央行實施量化寬松後的情勢,以及歐盟與希臘間的債務協商。若要觀察美聯儲潛在動向,或得等到4月首周的非農就業數據方能一窺究竟。

**美聯儲會議大戲落幕** 美聯儲本周會議受各界矚目程度可謂近年之最,因市 場期待未來的升息時程能更為明確。

雖然美聯儲刪除了“耐心”語匯,提升了在未來數月升息的可能性,但綜觀美聯儲的說法,其並不急於將借貸成本推升至更為正常的水準,對經濟複蘇的力道持謹慎態度,還將2015年底聯邦基金利率預估中值從1.125%降至0.625%,凸顯出就算今年升息,力度也將不如先前的評估。

“不能因為我們在聲明中棄用了‘耐心’措辭,就意味著我們會變得沒有耐心”,美聯儲主席葉倫在聲明發布後舉行的記者會上表示,

**糾結於憂喜參半的經濟數據** 美聯儲一直因經濟數據陰晴不定而倍感糾結:就業崗位持續強勁增長,美國消費者需求良好,但國際油價重挫,以及美元大幅升值,可能意味著要實現聯儲設定的2%通脹目標還有很長的路要走。

美聯儲周三下調了對美國經濟活動的評估,稱成長“有所放緩”,12月聲明中則表示經濟活動穩步擴張,這顯示其對經濟複蘇的力度持謹慎態度。

美聯儲並調降了今年經濟增長率預估中值至2.3-2.7%,12月時預估為2.6-3.0%;今年核心通脹預估則是從三個月前的1.5%-1.8%降至1.3-1.4% 。

富國基金管理的首席資產組合策略師Brian Jacaobsen表示,“市場必須搞清楚美聯儲對經濟的信心發生了怎樣的變化。聯儲在季度經濟預估中下調了今年的成長和通脹預估,在通脹數據改善前,聯儲目前可能對通脹將向2%目標回升還沒有’合理的信心’。”

部分分析師認為美聯儲調降成長及通脹預估雖有些出乎意外,卻不見得是壞事,因為這將使其施政上更有彈性空間,可以繼續觀望數據表現再做決定,同時也給市場更多升息前的準備時間。

Nasdaq’s Advisory Services高級董事Myles Clouston指出,“聯儲在聲明中放棄‘耐心’措辭並不令人意外,但下調通脹預估有些出人意料。這在決定升息時機方面為聯儲提供了靈活性。我們目前處於不溫不火的成長環境中,即成長既不過熱,通脹也不過低,對美聯儲而言,這是個很舒適的環境。他們沒必要急著升息,即便揚棄了‘耐心’措辭,仍可以繼續耐心觀望。這讓人放心,利率不會在短期內上調。這為市場提供了更多的時間為升息作準備。”

**其他央行動態** 本周召開貨幣政策會議的央行甚多,但政策方向仍多以維持或擴大寬松政策為主,凸顯出美國政策走向與全球其他地區的二元化發展。

日本央行周二維持刺激規模和對經濟前景的樂觀看法不變,並表示日本經濟可以在沒有進一步刺激的情況下走出衰退。該行略微下調對物價前景的看法,但強調通脹放緩是受油價暫時性下跌的影響。

然而耐人尋味的是,日本央行周五公布的2月會議記錄顯示,參加日本央行2月政策會議的政府官員不再要求“盡早”實現通脹目標,暗示央行不應急於加快通脹,總裁黑田東彥則堅持認為將在4月開始的新財年前後實現2%的通脹率目標,即便這意味著要進一步擴大規模已經很大的刺激計劃。

瑞士央行維持舊有負利率政策不變,並表示仍在外匯市場積極活動,以削弱央行認為“嚴重高估”的瑞郎匯率,但該行調降對今年經濟成長和通脹預估,因先前棄守匯率上限政策沖擊當地出口經濟。

一度被視為最有可能率先升息的英國央行,其首席經濟學家霍爾丹卻要求應該做好在必要時降息至紀錄低點的準備,以防止通脹率跌至目標下方。

瑞典央行周三將指標利率下調0.15個百分點至負0.25%,並擴大其資產購買計劃,以抗擊通縮的威脅,這令市場突感意外,因該行動發生在常規的貨幣政策會議時間表以外。

總的來說,除了美國計畫緊緊縮以外,包括中國在內的主要國家央行都維持寬松政策立場,預料政策走向分歧將持續成為主導匯市走勢的主要題材,同時也預言了美元一支獨秀的可能。由於油價及強勢美元幾乎篤定讓美國通脹難有升溫可能,未來美國升息時程預期心理變化或將全然系於美國就業及薪資數據。(來自路透早報) |

【技术篇】深跌后何时再入场? 骑行夜幕的统计客

http://xueqiu.com/2480001764/42948473今天绝大部分股民都不好受。有个远在韩国的朋友昨天吃了涨停板都没来得及庆祝,今晚估摸着要烧酒+烤肉买醉去了。涨了,骑行客一般也就看看账户,跟媳妇儿嘚瑟下又赚了多少;跌了,才会打起精神,挑灯夜战,寻找再次出击的机会。如你满仓被套,想寻求慰藉与鸡血,恕本篇无法为你疗伤;如你已空出部分仓位,耐心守候多时,请往下看狩猎之术。目前点位,创业板自不必说,主板整体估值也已在中枢上方(http://xueqiu.com/2480001764/38456736)。基本面角度,两市来看,没有价值股,更没有可以越跌越买的低估股。银行股单看市盈率便宜,但“增长的极限”是制约其大幅上涨的天花板(http://xueqiu.com/2480001764/37727689)。二线蓝筹如白电和部分汽车股从市盈率看不算高估,但前期增长过多依靠成本下跌,而不是销售扩张,按证监会的台词叫“盈利增长的可持续性”有不确定性因素。券商看好的人多,但我一直认为其估值偏高。中字头“一带一路”股价已在天上,骑行客要点名$中国一重(SH601106)$ ,该公司目前的市值是1000亿,市销率是15倍,按互联网公司的估值都贵得离谱。看一看退市的$*ST二重(SH601268)$ ,同为当年苏联援建的157个项目,就因为换了后爹,命运迥异,令人唏嘘。

基本面看没有价值股,是否就不投资了?老巴是这么做的,除了老巴,国内的基金经理做不到,散户更做不到。骑行客的持仓绝大部分都是从2000点一路拿到今天的,过去两个月没有卖也没有买而已。批评者会说,这是风凉话。事实上,从3800点开始,我就一直在等待,在估值偏贵的环境中,依靠其它的四碗面(技术面、资金面、消息面、政策面),寻找收益风险比更高的机会。

资金面现在已然没法玩了。大股东、管理层学会在公司停牌结束时,用非公开定向增发来搜集便宜的筹码,复牌后连续无量涨停十来个板,不仅没有肉,连汤都不给散户喝。今年以来,还看到过直接从二级市场增持的吗?这就是不便宜的信号!

消息面、政策面各有各的门道,各有各的路数。在熊市里,这是耐心建仓的绝好机会。在牛市中,这就是刀尖上起舞,勇敢者的游戏。骑行客自叹斗牛功夫略逊,宰不了牛,还是躲远避免被疯牛所伤。

今天就来重点谈谈骑行客平素里的最弱项 - 技术面。说弱,不仅因为雪球上技术派大V写的文章,敝人大多看不懂;加之主要做中长线,技术面实践经验相比那些“超短裙”少了太多;而且记性还不好,对于那些数学意义不直观不明确的复杂指标记不住也用不来。

然而到了牛市里,骑行客对技术面的依赖日盛。尤其对未被明显低估的股票,一定要等回调至60日均线买入。这时才下得去大单,睡得着稳觉。因为这样的狩猎也错过了部分短期打板的行情(譬如$格力电器(SZ000651)$ 、再譬如$正海磁材(SZ300224)$ )。当然也有过等候一个月后在今年2月9日最低位买入$金风科技(SZ002202)$ 的幸事。

正是因为中长线的投资风格,让我舍弃了周期更短的均线,抓更明确的趋势市。如未能在历史大底建仓,待中期调整,争取抓调整尾端低点入场。这么做有一个明确的好处,就是避免亏损,可能会错失很多鸡飞狗跳的赚钱机会,但由这个好处会带来一个更重要的好处,就是券商软件账面上始终不出现绿色,致使心态一直保持良好,不会去做不理智的蠢事。

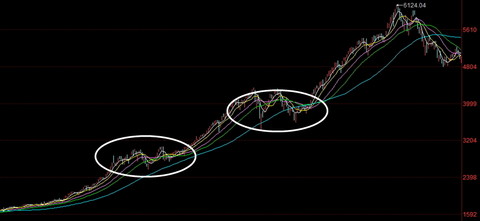

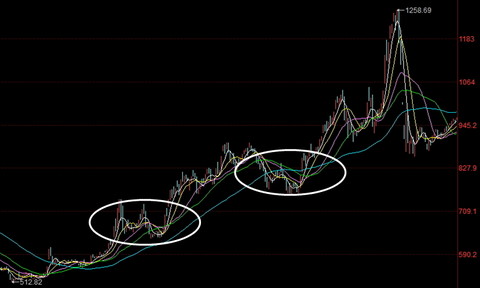

以$上证指数(SH000001)$ 从去年11月爆发至今的图线为例:

第一波中期调整(2014.12.9-2015.2.6)历经两个月,到2月6日收盘接近60日均线(最下面一根蓝色)。这也给了我在下一个周一(2月9日在中期调整末端)下重注的机会。

今天的深跌后,可以见到离60日均线尚远。那么如果有中期调整的话,要么进一步下跌,要么就此盘整,等待60日均线迎头追上(前一波是后者)。所以,有耐心狩猎的朋友,没到出手的时候!

有朋友会问,如果没有中期调整,就此一路向上,岂不是踏空?让我们来看07年:

07年给大家有过两次中途上车的机会,一次未跌破60日均线,一次跌破(不多,如60日均线买入,未到需止损的程度)。把心态放平和,给自己更多的时间,不要过多关注每日涨跌,历史会给人不止一次机会。

再看96年(现在都说这波牛市是政策市,更像96,而不是07):

还是两次,也是后一次破均线,前一次未破。

一般调整的前奏是放出巨量(去年12/9,今年4/20,http://xueqiu.com/2480001764/41329707,大家当还记忆由新)。有心翻翻历史图线的朋友,可看到相似的规律。

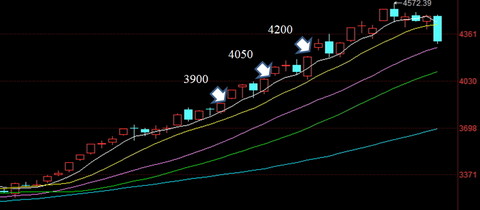

调整会至什么位置?这属于算命,如有蒙对,纯属巧合。有一种流行的说法,叫补缺。我们沿着这个思路:

在3900,4050和4200依次有三个缺口。考虑到4/20放量的点位是在4200点,则进一步跌破此点位的概率并不大。如果按中期调整2个月以上来计算的话,到6月底之前都不会有大的行情。其实,现在的最大不确定因素还是7月份公布的2季度GDP,会否破7。从这点上说,A股指数破位4000点在三个月内需要黑天鹅(说着说着又脱离技术面了)。

最后,操作思路,从板块上看,目前离60日均线最近的是券商股。事实上,券商如$中信证券(SH600030)$ $广发证券(SZ000776)$ 已跌破骑行客发文《冷眼观券商》(http://xueqiu.com/2480001764/39050522)时的价格。同期大盘指数则上涨了700点,涨幅近20%!

银行如$招商银行(SH600036)$ $兴业银行(SH601166)$ 还离得比较远。其它二线蓝筹白电、汽车居中。

以上是我目前重点关注的品种。应和人民日报的文章,牛市也别忘风险,看空不做空,像猎人一样耐心等待下跌调整带来的机会,一买就涨,一击毙命,永不绿盘。平等地看待所有板块,对任何股票既不要死守不放,也不用划清界限。无论投资还是投机,两者所需的共同信念,就是避免永久性亏损。为了这个信念,可以一直等待下去。@今日话题 @方舟88

大讀世界 油價慘跌後的材料新秀:鋰

2015-12-28 TCW|

重點摘要: 用在電動車等科技產品原料:如鋰、石墨、鈷,將迎來需求大潮,由科技驅動的新材料時代已來臨。 鋰有潛力成為「新汽油」,預計到2025年電動車鋰電池需求量,將成長11倍,增加至逾30萬公噸。 北京扶植電動車政策,大力拉抬鋰需求,中國今年鋰消耗量,接近全球產量約20%。 大讀世界是一整套深度特別報導,由全球《金融時報》記者聯合運作,以長篇深入原則,探討國際、科學或商業領域等關鍵議題。 正當原油、鋼鐵、煤等傳統原物料價格徘徊在近年低位時,一些用在智慧型手機、電動車及3D列印上的材料,如鋰、石墨和鈷等電池原料,勢將迎來需求大增的浪潮。更有專家直言,由科技驅動的新材料時代已經來臨。 油電車、電動車都用鋰:企業續研發便宜材料,成為變數 高盛證券認為,鋰有潛力成為「新汽油」。因為油電混合車與電動車電池須內含四十公斤至八十公斤的鋰,該原料商機十分可觀。高盛預估到二○二五年時,電動車的鋰需求量將成長十一倍,增加至逾三十萬公噸。 但技術研發速度讓鋰市場前景變得不明確:科學家正持續嘗試以混合新材料或生產人造物料的方式,壓低鋰電池製造成本並提升其效能。因此,我們無法確定電動車電池十年後將長什麼樣,也不清楚它將使用什麼材料。 不過,英國金屬材料製造商Metalysis執行長沃恩(Dion Vaughan)表示,那些在今年大幅縮減計畫支出的傳統礦業公司,正面臨科技發展帶來的「非一般」改變。「材料革命才剛開始,」沃恩自信的說,「這當然 不代表傳統材料如鋁將會消失,但市場秩序正在改變,未來將產生新的贏家與輸家。」 要在這波材料革命中勝出,關鍵就在降低生產成本,但這正是鈦金屬一直難以克服的問題。 鈦最初是在冷戰時期,被美軍用在間諜機上,多年來都是以高耗能方式生產。 但Metalysis表示,它現在有能力用天然礦石提煉出鈦,並減少至少五〇%能源成本。 此外,3D列印技術可以大幅減少原物料的浪費,降低製造鈦零件的成本。 挪威的Norsk Titanium計畫明年在美國興建一座3D列印工廠,每年可生產兩千噸鈦零件。NorstTitanium預估,未來五到七年,航太工業對鈦的需求將從現在的四十五億美元產值,成長二五%,逐步取代鋁。 中國市場需求助攻:該地鋰價一年來,大增逾六成 電池市場的變化也同樣戲劇性。高盛預估,未來十年電池成本將減半,二〇二五年,電動車市占率將由現在的不到三%增加至二五%。 科技發展日新月異,以致我們很難預測未來哪些材料將流行,哪些將被捨棄。但不論哪種材料,只要價格過高,就會刺激市場尋找替代品。例如高速成長的電池需求,料將推高現已相當昂貴的鈷價。顧問公司CRU預估,此趨勢將可能導致鈷在二〇二五年後,逐漸被其他材料取代。 現在這波刺激上述材料需求成長的原因,和十五年來促使銅和鐵礦砂等原物料價格飆漲的原因相同:那便是中國的需求。北京扶持電動車的政策,正大力拉抬鋰需 求,促使鋰價在中國一年來增加逾六〇%。鋰業大廠FHC Lithium市場專家勞瑞(Joe Lowry)分析,如果在今日買下電動車大廠特斯拉(Tesla)所用過電池中所有的鋰,也僅占全球鋰市場不到二%。但中國市場今年消耗的鋰,就接近全球 產量約二〇%。 勞瑞說,「特斯拉需求當然很大,但市場成長主要在中國。中國極度憂心鋰供應短缺;中國以外的鋰產能並未如預期投入服務,但中國的鋰需求已到了臨界點。」 小眾原物料應用:電池有潛力,成為未來大產業 傳統礦產公司也正積極開發鋰礦。大礦商力拓集團(Rio Tinto)正尋求在塞爾維亞開採鋰礦。力拓表示,此礦場或許能滿足「相當一部分」的全球需求。但力拓也相信基礎原物料,如自二〇一一年至今跌價五〇%的 銅,仍有前途。整體而言,銅去年產值一千二百四十億美元,遠遠超過鋰、石墨和鈷。鋰三大廠商的年度銷售額加起來,目前還不到十億美元。 「關鍵在於這些新材料是否會用在大產業,如今大部分原物料都還是由鋼鐵主導,」Benchmark MincralIntelligence董事總經理穆爾斯(SimonMoores)說,「這些小眾原物料至今未找到一個巨大的產業做為市場,但我們認為 電池正在成為這樣的大產業。」 這並不代表傳統材料如鋁會消失,但材料市場秩序正在改變,未來將產生新的贏家與輸家。 | ||||

官媒:救市尊重市場 A股先跌後升

1 : GS(14)@2015-07-23 11:19:21http://www.mpfinance.com/htm/finance/20150723/news/ea_eaa2.htm

【明報專訊】內地暴力救市引來外界爭議是否違背市場原則,官媒新華網昨日發表評論文章表示,監管部門在市動盪時出手,非但不是市場化改革的倒退,而是對監管者角色理解到位,對市場健康穩定發展的一種保護,是對市場的尊重;又指外界之所以提出質疑,是沒有把政府規範穩定市場,和政府操作管制市場兩種概念分清楚。

A股昨日表現反覆波動,先跌後升,午後一度急跌逾1%,但尾市在國企改革概念股帶領下,觸底反彈,滬指最終力保不失微升8點至4026點,繼續穩守4000點關口,亦是連續第5個交易日升市,深成指亦升100點,收報13,416點;創業板微升0.5%,收報2897點;兩市成交額1.28萬億元人民幣。

朱雲來:停IPO非好措施

不過,任內曾3度救市的國務院前總理朱鎔基,其兒子中金公司前總裁朱雲來日前在公開場合直言,當局在股市最危險的時候暫停IPO不是一個好措施,認為政府應當用更加系統的方法應對資本市場波動,包括股災後重建投資者信心。

至於之前有傳官方調查惡意沽空或涉及上海自貿區內的公司,昨日上海市政府新聞發言人作出澄清,經核實並沒接報有關於自貿區企業涉嫌操縱證券期貨交易的案件。

歐美股市周五反彈逾2% 或有助跌後回穩 A股料補跌 明勢紅盤低開

1 : GS(14)@2016-02-15 02:15:50【明報專訊】上周五國際油價大反彈,扭轉歐美股市頹勢,道指急漲2%,結束五連跌;港股ADR指數及在美上市的最大A股ETF亦分別反彈近300點及2%!外圍市?轉佳,或為明日復市的A股注入動力;但有證券界人士認為,A股休市期間外國股市跌幅不小,預計明日將因追回跌幅而紅盤低開,又料港股下周有望出現技術反彈,惟無力衝破19,000點關口。

明報記者 鄭智文

國際油價上周五報復式反彈,刺激道指大漲313點或2%,以全日高位15973點收市,惟全周仍挫231點或1.43%。標普500指數亦同步上揚,全日抽高1.95%,收報1864點,全周微跌0.81%。納指則收報4337點,升1.66%,全周跌0.59%。歐洲股市升勢更急,英國富時100指數、法國CAC指數、德國DAX指數升幅達2%至3%。

近年A股多開黑盤

內地股市即將結束春節長假,展開猴年首個交易日。據過往12年A股農曆年後開市表現(見表),近年開黑盤次數明顯較多。此外,嘉實於美國上市的滬深300中國A股ETF(交易所買賣基金)上周五雖然反彈2%,但自A股2月5日休市以來,累計跌幅達3.76%。

新鴻基金融財富管理策略師溫傑認為,油價低迷、歐洲銀行問題均對A股影響不大,加上人民幣離岸價上周反彈近1%,預料帶動明日A股上揚。

凱基證券執行董事及研究部主管鄺民彬則表示,A股休市期間外圍股市累積不小跌幅,預料明日復市或要低開,但隨?外圍因素回穩,估計A股全日走勢可望追平或小幅回升。

ADR油股反撲最勁

隨?歐美股市反撲,以預託證券形式在美國掛牌的港股(ADR)上周五亦普遍反彈(見表),並以石油股升勢最急。中石油(0857)、中石化(0386)及中海油(0883)較港股升3%至4.6%,重磅藍籌股匯控(0005)亦漲3.4%,騰訊(0700)則升1.4%。

港股方面,雖然猴年開市2日以來均錄得跌幅,惟外圍因素回穩,明日或有機會扭轉跌勢。

恒指料18000至19000點上落

鄺民彬表示,隨?油價回升,加上港股自高位下跌不少,已呈現超賣信號,估計港股下周有條件反彈。他表示,市場對兩會或有憧憬,但仍缺乏實質利好消息刺激港股,預料恒指本周在18000點至19000點區間上落。

東驥董事總經理龐寶林表示,港股自猴年開市以來連跌兩日,累計已大挫近1000點,估計恒指會在18000點關口前回穩,加上外圍因素上周五轉好,預料港股下周有望回升。

來源: http://www.mpfinance.com/htm/finance/20160214/news/ea_eaa1.htm

新西蘭突降息 紐元先跌後升

1 : GS(14)@2016-03-11 12:22:09【明報專訊】歐洲央行昨晚公布議息結果前,新西蘭央行出乎意料宣布減息四分一厘,官方現金利率降至2.25厘創新低,並表示若有需要將擴大寬鬆,紐元兌美元昨曾跌0.4%至0.6620左右,然後倒升0.3%至0.6680水平。

市場預期最快下月再減

新西蘭央行稱,環球央行的刺激措施似乎比預期長,這會對新西蘭構成影響,紐元匯率會因此上升,因為投資者都追求收益率。央行認為,紐元貿易加權匯率比去年12月預期高4%,但由於出口產品價格疲軟,紐元匯率有下降空間。央行形容,新西蘭經濟前景面臨很大風險,預計今年通脹率將有所回升,但要保持1%至3%的目標通脹區間仍需較長時間,可能需進一步放寬貨幣政策。奧克蘭儲蓄銀行首席經濟師Nick Tuffley稱,新西蘭央行上月還表示,單是物價增長疲軟不足以促使其降低利率,今次減息反映整體政策逆轉。市場預期新西蘭央行可能在4月或6月再度減息。

韓國加拿大維持利率不變

韓國央行昨宣布連續第九個月維持利率1.5厘不變,指家庭債務高企,出口疲弱拖累經濟。部分分析指出,聯儲局加息後,大量境外資金撤出韓國股市和債市,若進一步下調利率,國內外利差收窄,外國資本可能加快逃離韓國。加拿大央行亦宣布維持0.5厘的隔夜利率不變,並將在3月22日政府預算案公布後才更新經濟展望。

加國央行認為,金融市場的波動,以至市場對加拿大出口動力的憂慮似乎緩和,預期今、明兩年環球經濟增長加快。

(綜合報道)

來源: http://www.mpfinance.com/htm/finance/20160311/news/ec_ecn1.htm

Next Page