上市公司優質資產大挪移

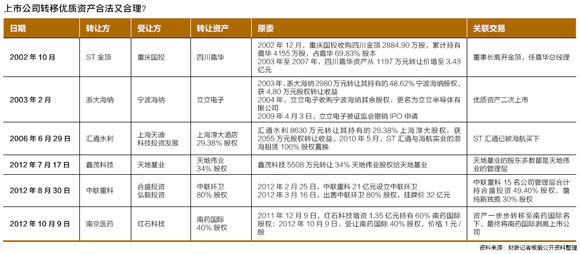

http://magazine.caixin.com/2012-11-16/100461385.html轉移優質資產一直是中國股市最常見的掏空上市公司行為,近期不斷發生的優質資產挪移亂象中,高管及利益關聯方從中牟利,成為顯著特徵。

流出上市公司的優質資產,經過公司高管的精心包裝,被冠以「行業落後」「盈利不佳」等藉口以低廉的價格轉讓,公司高管及其關聯人低調接手,變出從上市公司口袋順利轉入個人口袋的戲法。

對於這類掏空上市公司的做法,中小股東缺乏有效的維權路徑。股吧裡漫天飛舞著中小股東的罵聲和怨氣,但司法程序上他們卻難以獲得突破;機構投資者對此則多數選擇沉默,或者乾脆以腳投票。

如何有效控制上市公司轉移優質資產損害股東權益的問題?監管機關需要嚴格信息披露程序,讓背後獲利的關聯方浮出水面;機構投資者則需要發揮有效的監督和否決權,充分發揮資本市場規範公司治理的作用。

充滿爭議的交易

2012年3月16日,中聯重科(000157.SZ)公告宣佈掛牌出售成立僅一個月的長沙中聯環衛機械有限公司(下稱中聯環衛)80%股權,掛牌價格32億元。

中聯環衛於2012年2月25日成立,中聯重科將旗下環衛機械業務資產作價19.43億元注入中聯環衛。中聯環衛目前在國內市場佔有絕對領先優勢,而競爭對手並未進入這一領域。

中聯重科年報顯示,中聯環衛2010年和2011年度的營收分別為18.74億元和29.78億元,淨利潤分別是2.05億元和3.63億元,比重雖然都在10%以下,但營收增幅高達50%以上,超過公司整體增速。

更引人關注的是,參與此次收購中聯環衛的受讓方,正是以中聯重科董事長詹純新等公司管理層持股的合盛投資及中聯重科的第二大股東弘毅投資。

中聯重科披露的信息顯示,長沙合盛成立於2012年3月1日,註冊資本3000萬人民幣,截至目前尚未開展任何業務。

從設立公司,到注入資產,再到出售公司,參與收購的同樣是設立不久、由以上市公司高管控股為主要股東的一家公司,不到一個月的時間。對於火速賣掉公司最為優質的一塊資產,中聯重科的官方解釋是,出售環衛資產是為了有足夠的資金,保證實現其進入全球工程機械前三強的目標。另外環衛資產要做大,本身需要追加大量投資。

上市公司提出的理由不可謂不充分,但市場對此仍有不同看法。上善若水投資公司的合夥人侯安揚認為,環衛機械業務週期性比工程機械弱,且是業中龍頭,前景廣闊,業務增速非常快,能較好對沖中聯重科現在遭遇的週期性風險,此時被高管和PE聯手買走,有剝離優質資產之嫌。32億元的掛牌價雖比注入時的19.43億元增值不少,相對2011年底的市盈率也達到11倍,但以這塊業務巨大的增長前景,市場人士認為還是值得商榷。

目前這部分資產仍在掛牌,沒有成交。

美國謝爾曼律師事務所律師薛芳告訴財新記者,「上市公司這種轉出優質資產的行為,對於高管來說,無非是從左口袋換到了右口袋,但顯然是利益的重新分配。」

與中聯重科公開掛牌轉讓資產不同,南京醫藥(600713.SH)轉讓旗下南藥國際資產的過程顯得玄機重重。

南藥國際的原名是南京祺康置業發展有限公司(下稱祺康置業),成立於2009年12月,原註冊資本1000萬元,南京醫藥出資900萬元,上海天澤源投資有限公司(下稱上海天澤源)出資100萬元。2011年8月16日,南京醫藥受讓了後者的10%股權。

2011年11月8日,南京醫藥對祺康置業增資8000萬元,並更名為南藥國際。12月9日,紅石科技對南藥國際單方面增資1.35億元,此後,南藥國際股權結構變成紅石科技持股60%,成為第一大股東,南京醫藥持股比例下降為40%。

2011年12月10日,南京醫藥將包括同仁堂在內的六家控股子公司股權轉讓給旗下子公司南藥國際。其中,同仁堂黃山和同仁堂洪澤的轉讓價格僅為每股1元,原因是兩家公司評估後資不抵債。

2012年10月9日,南藥國際被南京醫藥以8338.4萬元的價格轉讓其持有的40%股權給紅石科技,理由是南京醫藥與Alliance Healthcare Asia Pacific Linited、Alliance Boots Holdings Limited(下稱聯合博姿)於2012年9月簽署了《戰略合作協議》。南藥國際控股的南京同仁堂、同仁堂黃山和同仁堂洪澤涉及傳統中藥飲片炮製技術的應用及中成藥秘方產品的生產,屬政策規定外資不得投資的行業,因此南京醫藥轉讓所持有的全部南藥國際40%股權。

一位投資人士表示,以南京醫藥9000萬元的投入對比8338.4萬元的轉讓價,南京醫藥的這宗交易顯得並不公平。「這個交易環環相扣,成立南藥國際,增資,引入紅石科技,低價轉讓醫藥資產,退出南藥國際,最終完成紅石科技全盤控制南藥科技。」

紅石科技成立於2005年4月,法定代表人為袁人牛,註冊資本4000萬元。目前股權比例為袁人牛出資2800萬元,佔比70%;南京匯保豐電子科技有限公司出資1200萬元,佔比30%。

高管兜中戲法

「上市公司資產理論上都可以買賣,但轉讓需要符合公司利益,如果交易價格不公平,就不應該進行。」上海嚴義明律師事務所律師嚴義明說。

至於如何衡量哪些資產可以轉讓,哪些資產不能轉讓,嚴義明說:「買賣資產沒有統一的衡量標準,但國內外都是按照一般社會標準和常識來判斷,前提是不能損害上市公司利益。」

上市公司的董事、管理層瞭解有關資產的真實情況,對外部股東而言,本身就存在信息的不對稱。公司高管手中又掌握主宰資產是否出售、如何出售的權力,獨立董事也主要依賴董事會推薦產生,很難真正對高管起到監督作用。

出售資產的價格是否公允,亦是問題的關鍵。出售價格通常是以評估報告為準。然而,不同評估方法可能產生不同評估結果,這往往是公司高管說了算,結果對誰更有利,不言而喻。

2012年7月17日,鑫茂科技(000836.SZ)公告稱將持有的天津天地偉業數碼科技有限公司(下稱天地偉業)34%的股權轉讓給天津天地基業科技有限公司(下稱天地基業),轉讓價格5508萬元。

縱觀天地偉業近三年盈利狀況可見,天地偉業運營狀況十分良好,2007年-2011年淨利潤分別是1324.71萬元、1988萬元、1717.82萬元、2073.8萬元和1960.9萬元。然而,鑫茂科技卻以天地偉業淨利潤降幅較大為由將其出售。從鑫茂科技公告中不難發現,天地基業的股東多數都是天地偉業的管理層。

在鑫茂科技給出的資產評估報告裡,對天地偉業用收益法評估後的淨資產總額為16200萬元;用市場法評估後的淨資產總額為21639.25萬元,市場法與收益法評估結果相差5439.25萬元,差異率為33.57%。最終,鑫茂科技選擇了估值較低的收益法將天地偉業34%的股權進行出售。

此筆關聯交易是否存在蓄意出售上市公司優質資產,在評估資產的方法選擇上又是否公允,惟有鑫茂科技的高管知曉其中的貓膩。

對於南京醫藥1元轉讓同仁堂黃山和同仁堂洪澤的交易,醫藥行業人士表示,「光『同仁堂』三個字就不止1元,此次評估並沒有將『同仁堂』品牌的無形商業價值考慮進去。」

小股東維權太難

對於上市公司出售旗下優質資產損害公司利益的行為,按道理應由公司監事代表公司提起訴訟,追究高管的法律責任。但大多公司的監事與高管同聲同氣,絕不會提起這類訴訟。

「按照現行《公司法》的規定,還有一個訴訟途徑,就是由中小股東集體代表公司發起衍生訴訟。」北京問天律師事務所律師張遠忠表示。

然而,中小股東在通過法律手段向上市公司提起訴訟,保護其合法權益的時候,卻因無法達到原告訴訟資格而屢被法院拒之門外。

「現有對小股東集體進行衍生訴訟的資格要求過於苛刻。連續180天持有上市公司股權合計1%的股東,方可提起訴訟是很難達到的。尤其是股票換手率很高,連續持有180天這個條件很難達到。」張遠忠對財新記者說,「為了達到訴訟條件,以不得轉讓股票為代價,這對股東是不公平的。」

「迄今為止,我接手的案子中,還沒有中小股東代表公司成功向法院提起訴訟的這類案件。」張遠忠說。

嚴義明對此表示,「要實現維護小股東的合法權益,首先要把小股東維權的門檻降下來,讓過於苛刻的訴訟資格不再成為維權路上的絆腳石,真正把監管權利交到中小股東的手裡來。」

友邦律師事務所律師林福明告訴財新記者,「就算小股東符合起訴資格,卻難以提供司法救濟過程中需要出示的相關證明材料。如股東會決議、章程和董事會文件等等。公司不願意提供這些文件給小股東。」

除了訴訟門檻,訴訟時間冗長也是這類案件難以進行的原因之一。

「國內這類訴訟大多因為流程繁雜、時間冗長,最終流產。」林福明表示。

「不同案件持續的時間不一,耗個一年半載能夠結案算是幸運。這種從起訴立案持續到今天仍然沒有結案的例子,比比皆是。」嚴義明說。

一位機構投資者則對財新記者表示,「連續持有180天合計持股比例1%對股東起訴的要求,其實也不是根本性障礙。關鍵是地方政府與地方法院串通,不支持小股民,強調維護穩定和地方經濟數字,這是整個司法體系的問題。」

如此高昂的訴訟時間成本,加之案件具有極大不確定性,對於小股東來說,維權之路異常艱辛。

與中國不同,美國中小投資者針對上市公司提起訴訟可謂家常便飯,勝訴比例還很高。

薛芳表示,「在美國出現上市公司出售優質資產的這種現象是比較少見的,因為這種關聯交易存在損害中小股東利益的可能性,中小股東提起訴訟是家常便飯,而且訴訟成功的案例很多。」

「在美國,上市公司的關聯交易需滿足兩套法律體系,一是《美國州法》中對上市公司股東的誠信義務的要求;另外要滿足《美國證券法》中對關聯交易信息披露的要求。交易的整個過程都要能夠體現董事是盡到誠信義務的,更別說出售公司的優質資產了。」薛芳說。

機構投資者為何沉默

中小股東維權艱難,更需要機構投資者發揮功能,積極參與對上市公司的監督與治理,但目前狀況差強人意。

「國內公募基金為國有性質,被收買是有可能的,存在先天不足。」一位機構投資者說,「上市公司的大股東如基金、券商、PE等機構,本來應在上市公司治理中發揮應有的作用。」

「要敢於投否決票。」這位機構投資人表示,「但是投否決票會影響投資機構和上市公司的關係,一般投資機構不願意出頭。」

深圳證監局的一項調研結果顯示,在上市滿一年的116家民營上市公司中,公募基金參與投票的僅有26家,佔比22.5%。其中,公募基金持股比例超過5%,參與股東大會表決的比例還不到0.5%。

據業內一位知情人士透露,南京醫藥在出售資產南藥國際召開股東會進行表決的時候,機構投資者竟然無一到場。「投南京醫藥的人更多的是看好它未來跟歐洲一家公司重組的預期,機構投資者投它就是為了博它重組的預期。」

「國內目前的現狀是,以公司長期價值為導向來進行投資的人越來越少了,他們更多的是以博取價差、博取短期重組題材為導向。在這樣的氛圍下,又有多少人願意站出來維護上市公司的權益呢?」上述知情人士坦言。

張遠忠表示,「國內在董事會表決權的設計方面還存在一定缺陷,國內實行的是一人一票制,由於大股東的權重大,中小股東即使能夠參加股東大會,但因持有的股份甚微,所以鮮有能夠看到小股東否決大股東決議的情況發生。」

「國外採取的是累計表決投票制,例如選五個董事會成員,一人可以投五票,或把五票投給某一個人。國內僅是簡單的一人投一票。國外的累計表決制度,在某種程度上,對大股東的權力起到了一定的限制作用。」張遠忠說。■

法興:危機的乾坤大挪移

http://wallstreetcn.com/node/57152圖解危機的乾坤大挪移

在2007-2008年,開始被認為是流動性導致的危機,最終演變成一場以美國為中心的全面的金融和經濟危機。從2008年開始,美國已經翻過了擔憂之牆,這使得美國的資產(包括債券和股票)表現良好。

在2009-2012年年中,危機的震中轉移到了歐元區,歐元區不善的內部管理和結構性弱點導致了各種救助和經濟衰退。今年歐元區的資產價格(除了德國),只相當於美國2009年的水平。而因為內部管理和經濟前景的大幅改善,歐元區也準備「翻過了擔憂之牆」了。

從2013年開始,受到美國收緊貨幣政策的前景(美元走強)和大量的資本外流影響,疲軟的跡像已經在新興市場世界出現。嚴重的結構性問題——比如說國際收支失衡、財政赤字或通脹,可能已經導致了新興市場的進一步動盪,可能會威脅基礎經濟狀況的穩定。

當流動性形勢出現逆轉的時候,新興市場資產將受到衝擊

最近流出新興市場資產市場的資金:相對於之前的流入規模還是比較小的

今年新興市場資產(債券和股票)已經遭受到嚴重的資本外流衝擊。然而,與過去5年累計的資本流入相比,這些外流的規模仍然是比較小的。所以,當美聯儲真正收緊貨幣政策時,可能可以預期更多的資本外流出現。

當流動性的支持減少,所有新興市場資產(外匯、債券和股票)都會受到衝擊

(新興市場跨資產的走勢相關度)

從伯南克第一次發出他正在考慮縮減資產購買規模信號的時候開始,新興市場股票、債券和外匯的平均相關度已經大幅上升。

新興市場:受困於一些結構性問題

當外部平衡出現惡化,一些新興市場的牛市已經變向了。

(縱坐標代表從今年5月22日開始,本幣對美元的貶值幅度;橫坐標代表與2011年相比,2013年經常賬戶的變化幅度)

明顯可以看出,從5年22日起,那些外部平衡出現惡化的國家,它們的貨幣已經大幅貶值(比如說印度和印尼)。

相反,韓國的貨幣一直顯示出相對的彈性。

新興市場貨幣的匯率制度

相對於歷史上出現的新興市場危機,現在越來越少新興市場貨幣直接與美元掛鉤了。雖然浮動匯率機制在市場動盪的時候可能成為脆弱性的根源,但該機制已經幫助新興市場國家更容易地吸收外部衝擊。

就像過去一樣,市場將把焦點放在最脆弱的國家,給這些國家的貨幣強大的壓力,抽乾它們的流動性。

鑑於一些國家的大選即將到來,未來幾個月可能出現政策決定的癱瘓期

在上面強調的經濟失衡中,一些新興市場國家未來幾季度可能出現的風險麻痺現象是由政治事件導致的。正在尋求選舉連任的政府,將希望避免政策緊縮,這增加了這些國家受到攻擊的風險。

新興市場資產的估值已經進一步下滑

新興市場債券:相對於美國國債的利差遠沒有到極值,可能進一步走寬

(紅線代表新興市場債券相對於美國國債的利差;藍線代表VIX市場恐慌指數)

雖然新興市場債券利差已經強烈修正(從2013年5月開始上升了44個基點),但它們的估值仍遠沒到極值。

新興市場債券相對於美國國債的利差最近已經放大。儘管如此,這仍然遠低於去年的水平,可能進一步放寬。

新興市場股票:不要碰!

(新興市場股票相對於發達國家股票市淨率的溢價/折價)

新興市場股票從2010年就開始修正,當時相對於發達國家股票的市淨率,它們有大約20%的溢價。

雖然現在已經存在24%的折價,但我們繼續建議遠離新興市場股票,因為資本外流繼續處於高水平。

新興市場股票和大宗商品:半斤八兩

(藍線代表新興市場國家股票相對於發達國家股票的表現;紅線代表CRB大宗商品指數)

在過去15年裡,大宗商品和新興市場股票週期一直是高度同步的。它們明顯有一些共同的關鍵驅動因素:中國需求、流動性因素和對美元匯率的敏感度。

儘管如此,大宗商品最近已經顯示出了更具有彈性,因為很多大宗商品已經越來越接近生產成本了。