- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

一嗨租車:從暗戰「第一股」到引入全球老大的投資

http://www.21cbh.com/HTML/2012-4-28/5NNTQzXzQyNTg5Nw.html2012年3月29日,全球最大的汽車租賃服務商Enterprise Holdings(企業號控股)宣佈,通過戰略投資與合作夥伴協議,將擁有一嗨租車15%的股權,並進入一嗨的董事會。

這無疑為正在上演的一場大戲增添了幾分懸念。

今年1月19日,國內車隊規模最大的汽車租賃公司——神州租車向美國SEC提交IPO申請。而早在2011年1月,就有報導稱,一嗨租車已經聘請了高盛、巴克萊銀行等準備赴美IPO。

以車隊規模計,神州是國內最大的汽車租賃公司,截至2011年底,其汽車數量約達2.6萬台;一嗨位居第二,共擁有7600輛汽車服務於個人和企業客戶。

外界看來,兩家領頭羊在爭奪「中國租車第一股」上的較量很是熱鬧。

在 這樣的節骨眼上,一嗨接受Enterprise的現金入股,讓人出乎意料。除了資金,一嗨還將通過與Enterprise合作,進入全球市場。就像 Enterprise執行副總裁兼首席戰略官Greg Stubblefield所說,Enterprise的客戶在中國旅行時可以獲得一嗨的服務,而一嗨的客戶在全球旅行時也能享受到Enterprise的 服務。

在神州租車緊鑼密鼓籌備IPO期間,一嗨租車對上市的態度卻是,「沒有具體時間表,但一旦美國資本市場轉暖,隨時可以上」。

三條腿走路?

從暗戰「租車第一股」,到引入私募,並將IPO置入持續觀望期。一嗨為什麼會出現這樣的變化?

「主要是資本市場的大環境不太理想。」一嗨租車CEO章瑞平解釋說。

的確,從去年8月至今,只有土豆和唯品會兩家中國企業完成在美IPO,但情況都很糟糕。

這種狀況下,對於排隊等候IPO的中概股而言,上,還是不上,著實是個問題。

早在去年底,就有消息說,凡客已經向SEC遞交了IPO申請,但至今仍不見實質性進展。某國際投行人士告訴本報,他們建議凡客「別那麼著急」,因為時機未到。

對於一嗨而言,還要考慮的是,如果錯失「租車第一股」,這會是多大的損失?畢竟行業老大神州租車彼時仍在緊鑼密鼓地推進IPO進程。

「第一說明什麼?」章瑞平反問,他同一嗨的董事會都認為,「光是為了『第一股』的頭銜,而去冒險上市,沒啥必要。」

這樣一些案例為一嗨做出最終抉擇起到了借鑑作用:2004年上市的中國網遊第一股盛大現已走上退市之路;2007年上市的中藥第一股同濟堂已於2010年退市;2010年上市的中國電商第一股麥考林,如今市值跌至6772.5萬美金,低於1.13億美金的IPO融資額。

那麼,如果不進行IPO,一嗨現階段是否有足夠的資金支持,或者,是否有其它融資渠道?

眾所周知,汽車租賃是一個絕對重資產的行業。據公開信息,一嗨此前分三輪共融資9500萬美金。這些資金主要被用於擴大車隊規模,城市覆蓋及改善服務等方面。

截 至2011年底,一嗨的車隊達到7600輛。而據報導,2008年7月時,「一嗨的自有車輛僅有600輛」。按照每輛車平均10萬元的購車成本算,新增 7000台車就耗資7億元,除此之外還有不小的運營、營銷等開支。如果要繼續擴大規模,可以推斷,一嗨在2012年存在新的融資需求。

有消息稱,Enterprise這次的投資金額達數千萬美金,但這並未得到官方證實。

Enterprise 在這種時候現金入股及戰略合作,對一嗨來說不亞於一顆定心丸。創建於1957年的Enterprise是全球最大的汽車租賃服務提供商,它旗下的三大租車 品牌合計擁有美國和加拿大三分之一強的機場汽車租賃業務。Enterprise的年營收達到140億美金,相當安飛士跟赫茲2011財年的營收總和。

未來如果資本市場持續低迷,一嗨不排除再次私募的可能。另外,章瑞平稱,一嗨的負債率在20%以下,接下來還有很大的舉債擴張空間。

引入戰略投資:保守派的惺惺相惜?

有意思的是,一年前的這個時候,神州租車宣佈與Enterprise 簽署戰略合作協議,正式開通國際租車預訂服務。記者獲悉,目前Enterprise與神州的合作已經到期。

為何Enterprise現在戰略投資的是一嗨而非神州?Enterprise以非公眾公司為由,拒絕回答,只是向本報確認,目前Enterprise跟神州租車已經沒有任何關係了。

Enterprise Holdings執行副總裁兼首席戰略官Greg Stubblefield表示,「一嗨租車是中國市場的領先者,與這樣的公司建立投資合作夥伴關係我們感到非常興奮。根據合作協議,不僅我們的客戶在中國 旅行時可以獲得一嗨高水準的服務,而且一嗨租車的客戶在全球旅行時也能享受到我們屢獲殊榮和人性化的服務。」

但從Enterprise的成長速度看,與一嗨倒有幾分相似。

Enterprise 官網公佈的財務信息顯示,從1965年到2011年,Enterprise無論是在車輛規模、營收規模、覆蓋範圍還是員工規模上都保持穩步增長。 Enterprise 認為,今天的業績正是得益於其「穩定的長線(steady long-term)」管理策略。

雖然在美國有17年的生活和工作經歷,章瑞平仍未脫去上海人慣有的一些特點,比如保守。

相比神州,一嗨的擴張速度堪稱「保守」。

神州成立於2007年9月。在截至2012年12月31日止的2009-2011財年,神州的車隊數量分別為692輛、10202輛和25845輛。據羅蘭貝格統計,目前神州車隊數量不僅位居業內第一,還相當於其它8家最大租車公司的車隊總和。

2006年,章瑞平就在上海創立了一嗨。但截至去年底,其車隊規模才達到7600台。

在 一嗨過去的融資過程中,章瑞平稱,自己也「特別保守」。幾年來,一嗨主要借助於股權融資,作為創始人的章瑞平股權也被稀釋很多,目前甚至也達不到「相對控 股」。而作為創始人的陸正耀,目前也只持有神州不到30%的股權。但不同的是,章瑞平沒有大幅舉債,他覺得,「負債比例一高的話,風險就來了」。

問題是,作為行業第二名,一嗨與第一名神州的車隊規模已經是「千與萬」的差距。一嗨要不要跟進?如果不,會不會有「被落後」的危險?

章 瑞平將國內各家租車公司比作行駛在高速路上的大小車輛,車速到底是80km/時、100km/時、150km/時還是200 km/時,他認為,一個出於個人意願,另一個取決於車輛本身,「如果是凱越,開到200 km/時就不大安全了,但如果是寶馬、保時捷,200 km/時可能沒問題,但風險也在」。

所以,一嗨還是決定每年按照自己預測的速度來擴張。章瑞平稱,從資金、管理等配套條件來講,一嗨現在的速度讓股東們感到「更穩妥一些」。

財務數據比拼:一嗨租車難敵神州 運營成本亟需降低

來源: http://news.iheima.com/html/2014/1004/146277.htmli黑馬導讀:一個月前,有知情人士爆料,國內前兩大租車公司在醞釀IPO,沒人在意,現在這一幕發生了。

9月19日,神州租車在香港上市,10月3日,一嗨租車赴美IPO。前者在時間上搶到先機,卻在當日撞見阿里上市,成為翻版“汪峰”;後者又碰上國慶長假,看官們都在外度假,這時間選的。

上市時機的選擇太重要了,這一點看,兩家公司都不咋滴,但畢竟是國內租車領域的前兩名,上市事宜曾倍受關註。

神州租車“鬧”IPO,兩年前就開始了。2012年1月,神州向美遞交IPO申請,計劃在納斯達克上市,最終對估值不滿意,於5月撤銷申請。兩年後,神州卻選擇在香港上市,融資34.5億港元。

同時段的一嗨租車比較低調,一直聲稱“上市不重要”、“無時間表”,結果來了一重磅,準備在紐交所上市,計劃募資約2億美元。

租車大戰終於要爆發,二者實力誰強誰弱?《創業家》&i黑馬就二者招股說明書進行對比。

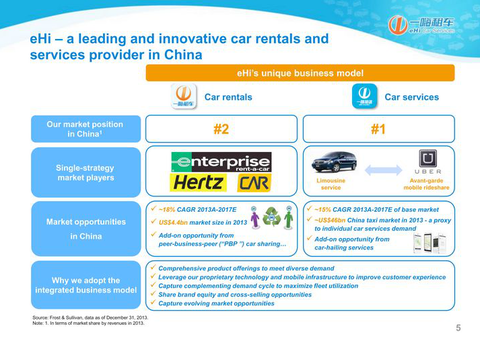

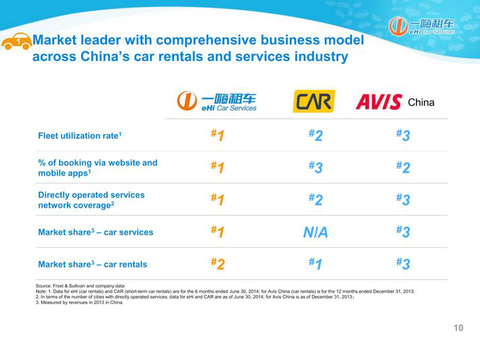

本來排名毫無爭議,神州第一,一嗨第二,但各自打了點擦邊球,比如在招股說明書中,一嗨稱自己是“國內最大汽車服務公司”。(註意,雙方都有專屬的數據公司)

這個說法,神州顯然不同意。在招股說明書中,神州引用資料稱,國內租車公司中,自己排名第一,一嗨第三。按短租自駕收入計算,自己市場份額為31.2%,第二名為8.2%。

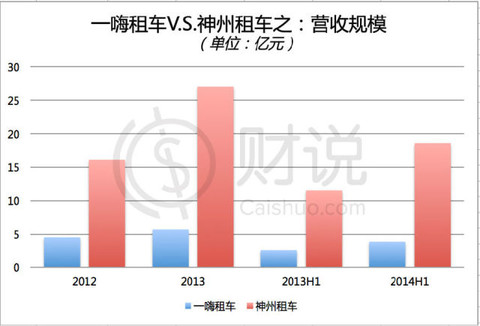

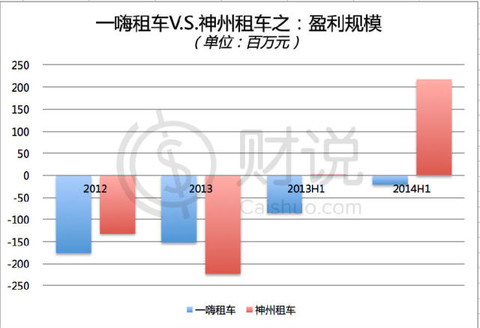

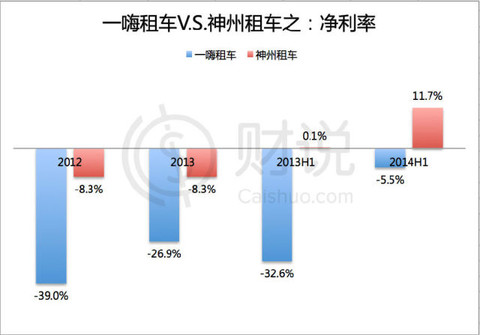

從收入規模來看,神州排名第一。2011年-2013間,其年收入逐年遞增,分別約為8.19億元、16.09億元,27.02億元;但同時,凈虧損也逐漸擴大,分別約為1.51億元、1.32億元、2.23億元,但在今年前兩季度,卻突然出現2.18億元凈利潤。

一嗨規模相對較少,虧損嚴重。2012、2013年收入分別約5.7億元、3.8億元,虧損分別為1.76億元、1.51億元,上市前夕也未能盈利,今年上半年虧損約2000萬元。

業務構成:神州更為集中 短租占據大頭

業務上看,二者兩者略有差異。

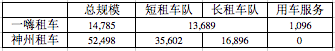

神州租車的業務分為兩塊:租車及二手車銷售,其中租車又分為短租、長租、融資租賃服務,是神州的主要收入,2011-2014年間,其占總收入的比例分別為94.7%、96.9%、81.7%及74.2%。

一嗨的業務也是塊:租車及企業汽車服務,租車在總收入比重為66.6%(2013年)。這個汽車服務的對象是企業級客戶,包含國內大多前500強,比如商業運輸、活動運輸(宣傳旅遊)等,2013年在總收入的比重為33.4%。

運營效率:二者均較差 費用居高不下

整體看上,二者運營效率都有待提高,成本居高不下,虧損嚴重。汽車租賃的費用構成主要為財務成本(如購車借款)、車輛折舊、物業廠房等。

2013,神州業務總毛利率為27.4%,其中租車服務為31.4%,二手車銷售為-1.2%,2013年整體虧損2.23億,占租賃收入的7%。這種情況下,神州租車必須將毛利提高至38.1%,才能實現盈利。2014年,神州有所好轉,總體毛利為31.1%,運營費用所有降低,最終實現20.1%的凈利。答卷很漂亮,看來在報表上,神州下了不少功夫。

一嗨租車運營效率則比較糟糕。2013年,一嗨的運營成本為銷售收入的1.175倍,這意味著,毛利必須在原有基礎上提高17.5%才能盈利。2014年情況有所好轉,運營費用占銷售收入的97.7%,但扣除各類稅收等,依舊是虧損狀態。

車隊網點:一嗨數量少 利用效率較高

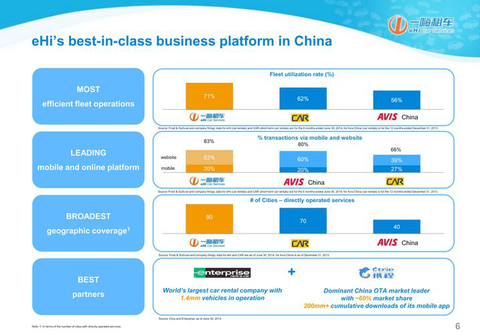

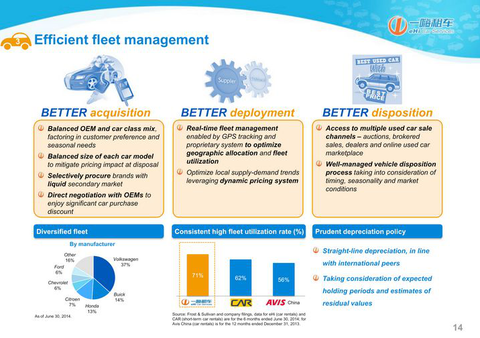

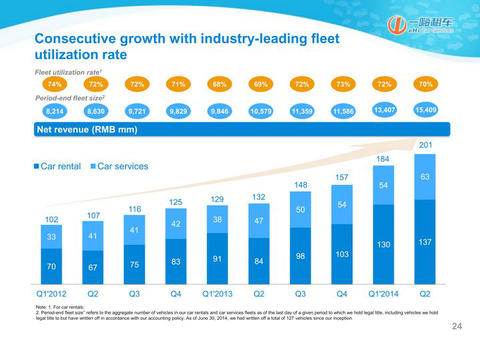

車隊上,一嗨在數量上遠不如神州。2012年,一嗨僅擁有7717量車,而後增長到今年的15409量,這還不如神州2011年的車隊規模。過去四年,神州車隊規模增長了2倍,由2011年的25845輛,增長至52498輛。

服務網絡上看,二者差別不大。一嗨在國內90個城市擁有760個服務點,神州則分為兩塊:在70個城市擁有717個直營租車服務點,並通過加盟模式,在162個較小城市,發展了202個服務點。

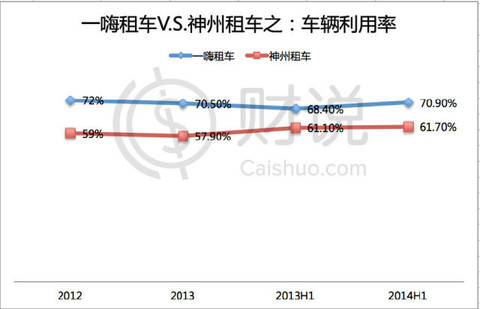

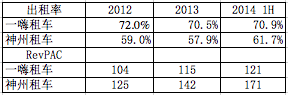

從利用效率上看,一嗨略高於神州,徘徊在70%左右, 而後者較低,約為60%。車隊多了效率就低,大公司病,這個問題可以理解。

整體來看,一嗨租車實力不如神州,尤其是運營成本居高不下,短期內難以盈利。

文 /《創業家》&i黑馬記者 王方

租車公司哪家強 一嗨神州看端詳(可能都不如藍翔)

來源: http://xueqiu.com/9041141730/31985752繼神州租車上月在港交所上市後,國內另一家汽車租賃公司一嗨租車正式向美國證券交易委員會(SEC)遞交IPO招股書,計劃赴美國紐交所上市,擬最高融資2億美元,承銷商為J.P摩根、高盛及德意誌銀行。

一嗨租車成立於2006年,主要業務是為個人和企業用戶提供租車服務。

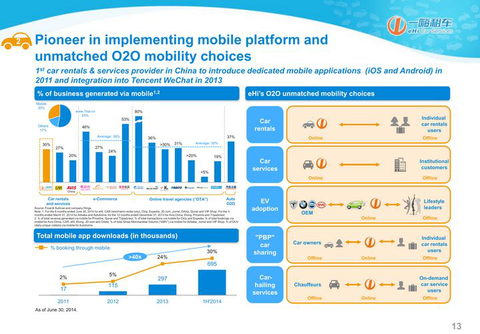

2013年,66.6%的公司營收來自租車業務,33.4%來自包括包括機場接送、企業班車、商務會議接送在內的企業服務。目前,一嗨租車在全國90個城市有760個服務網點,車隊規模由由2012年1月1日的7717輛增長到2014年6月30日的15409輛。截至2014年6月30日,公司註冊用戶數量達55萬、公司客戶數量為3.2萬。

一嗨租車曾獲得企業號控股集團(Enterprise Holdings)、啟明創投、集富亞洲、鼎暉創投、高盛等多輪投資。去年12月,一嗨租車還獲得了攜程領投的1億美元新融資,和攜程展開了深度的業務合作。此外,一嗨租車還同京東、淘寶、Expedia和東航等企業達成戰略合作以推廣自己的服務。

在截至2014年6月30日的六個月時間里,一嗨租車來自網站和移動客戶端的租車訂單分別為52.8%和30%。

近年來,公司營收規模增長迅速。2013年營收5.66億元,比2012年增長25.8%。在截至2014年6月30日的半年里,公司營收3.85億元,去年同期僅為2.61億元。 但由於運營成本居高不下,公司至今尚未盈利,2012年、2013年、2014上半年虧損分別為1.78億元、1.52億元和2070萬元,虧損額大幅收窄。

一嗨租車與神州租車數據對比

神州租車和一嗨租車的業務略有不同。神州租車的業務分為兩塊:租車及二手車銷售,其中租車為主要業務,2012年、2013年、2014年上半年占營收的比例分別為96.9%、81.7%、74.2%。

一嗨租車的業務包括租車和汽車服務兩部分。2013年,66.6%的公司營收來自租車業務,33.4%來自企業服務。在招股書中,一嗨租車將自己稱作國內最大的企業汽車服務公司和第二大汽車租賃公司。

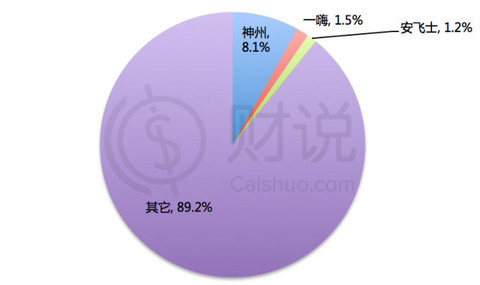

2013年中國租車市場份額(數據來源:Frost & Sullivan)

咨詢公司Frost & Sullivan的數據顯示, 2013年中國租車市場規模達297億人民幣,但較為分散,其中國內最大的租車公司神州租車的市場份額僅有8.1%。一嗨、安飛士分別以1.5%和1.2%的市場份額,占據第二和第三的位置。

1.業務規模:神州數倍於一嗨

不管是從服務網點數量還是車隊規模上,作為國內最大租車供公司的神州租車都要遠領先於一嗨租車。一嗨租車在全國90個城市有760個服務網點。神州租車在70個城市擁有717個直營租車服務網點,並在162個較小的城市,通過加盟形式發展了202個服務點。

車隊規模方面,截至2014年6月30日,神州租車擁有52498輛車,約為一嗨租車的5倍。

2014年上半年,神州租車來自網站和手機客戶端的短租訂單比例達66.4%,其中來自手機客戶端的比例為30.1%。

2.財務狀況——神州已盈利,一嗨仍虧損

不管從營收還是盈利角度,神州租車都要遠好於一嗨租車。2013年,一嗨租車的營收約為5.66億元,而神州租車營收約為27.03億元,比一嗨租車高出4倍多。2014年上半年,一嗨租車錄得營收3.85億元,同期神州租車數據為18.62億元。

一嗨租車目前尚未盈利,但虧損額正逐年減少,但神州租車在2013年上半年就擺脫了虧損,2014年上半年盈利2.18億元。

車輛運營費用是一嗨最大的一項開支,2012年一嗨租車的車輛運營費用為營收的96.1%,但這項開支所占營收的比例也在逐年減少,2014年上半年,車輛運營費用降低到82.8%,公司的運營利潤率也首次轉正至2.3%,凈虧損額降低至營收的5.5%。

租賃車輛折舊和、租賃業務相關的運營成本、及二手車銷售成本是神州租車最大的開支,2013年分別占到了營收的25.5%、31.9%和19.3%。2012年、2013年和2014年上半年神州租車的毛利率分別為30.6%、23.3%和31.1%,凈利率分別為-8.3%、-8.3%和11.7%。

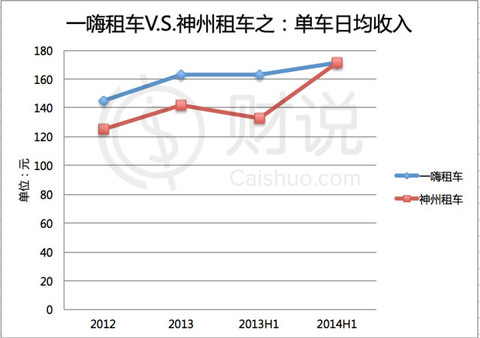

3.車隊單車日均收入和車輛利用率:一嗨略高

2012年、2013年、2014上半年,一嗨租車全車隊單車日均收入分別為145元、156元和160元,均略高於神州租車。同期,神州租車的車隊單車日均收入分別為125元、142元、171元。此外,一嗨租車的車輛利用率保持在70%左右的水平,而神州租車的車輛利用率只有60%。

$神州租車(00699)$ @今日話題

財說其他個股深度剖析文章:

財說個股深度剖析——阿里上市了,“大負豪”雅虎該怎麽辦?

http://xueqiu.com/9041141730/31797124

財說個股深度剖析——告訴您神州租車怎麽"神"!

http://xueqiu.com/9041141730/31467443

財說個股深度剖析——阿里帝國怎麽掙錢,你知道嗎?

http://xueqiu.com/9041141730/31266483

財說個股深度剖析——阿里二季度財報360度全解析

http://xueqiu.com/9041141730/31154569

財說個股深度剖析——汽車之家月漲幅超60%的背後邏輯

http://xueqiu.com/9041141730/31101547

財說君個股深度剖析——聚美優品

http://xueqiu.com/9041141730/30675091

財說君個股深度剖析——美國版的“大眾點評”Yelp

http://xueqiu.com/9041141730/30674917

財說君個股深度剖析——搜房網,Sou Fun So Good

http://xueqiu.com/9041141730/30792627

財說君個股深度剖析——單月暴漲63%的康迪車業

http://xueqiu.com/9041141730/30672931

財說君個股深度剖析——天鴿互動(既從優又從良的言情勵誌劇)

http://xueqiu.com/9041141730/30672764

財說君個股深度剖析——博納的春天不是胡生一夢

http://xueqiu.com/9041141730/30630671

財說主題投資系列文章:

【滬港通專題】財說主題投資之——前十大AH溢價股

http://xueqiu.com/9041141730/31891958

財說主題投資系列——大數據中悄然崛起的新星,您知道嗎?

http://xueqiu.com/9041141730/31635721

分布式光伏逐步成熟將利好哪些公司?

http://xueqiu.com/9041141730/31439179

哪些國外公司將隨iphone6得道升天?

http://xueqiu.com/9041141730/31308989

財說主題投資之可穿戴設備技術——讓世界聰明起來

http://xueqiu.com/9041141730/30981404

那些歷久彌新的美成長股

http://xueqiu.com/9041141730/30807840

財說主題投資之中國電商B2C——寫在阿里即將上市前

http://xueqiu.com/9041141730/30674766

【滬港通專題】滬港通來臨前,不可不知的六大澳門博彩股

http://xueqiu.com/9041141730/31130504

上財說,給您一張財富綠卡,讓您暢享財務自由!

一嗨財報分析:營收規模與神州租車差距拉大

來源: http://news.iheima.com/html/2014/1009/146538.html一嗨與神州租車業務對比 從易

來源: http://xueqiu.com/6313049521/32227986評價租車公司競爭力最重要的兩項指標是車隊規模和定價權。租車行業是個重資產行業,只有車隊規模擴張了,營收增長才有保障;定價權則決定了公司的盈利水平。這里說的定價權主要是指平均售價ADR,沒有說RevPAC的原因是:車隊的出租率其實是可以根據客戶量進行調節的,特別是在行業的早期階段,企業往往會在保證一定水平的出租率後盡力擴張車隊規模以更好地搶占市場份額。

車隊規模

神州和一嗨分別是中國租車行業的老大和老二,但兩者的規模差距還比較大。截至2014年上半年,神州租車5.25萬輛的車隊規模是一嗨租車1.5萬輛的3.5倍。神州租車僅短租車隊規模就達3.56萬輛,長租車隊規模為1.7萬輛;一嗨租車沒有在招股書中找到長租和短租車隊規模的具體數量,只說長租和短租車隊總規模為1.4萬輛。此外,一嗨租車還提供帶司機的接送車服務,目前車隊規模為1096輛;神州租車則還沒有開展這塊業務。

平均每日單車出租價格ADR

從報表中的數據可以看出,神州租車的每日單車出租平均價格比一嗨高出約50%;這里與三個因素有關。一方面是神州租車的車隊規模和服務店都比一嗨多,神州經常會在一嗨有服務點的地方壓低價格,迫使一嗨也降價;而在一嗨沒有服務點的地方則維持相對較高的價格;所以,神州租車的整體平均售價可以高於一嗨租車。另一方面是因為兩者車輛結構不同,一嗨租車目前的高端車比較少,拉低了車隊的整體ADR;第三方面就是一嗨租車沒有把短租和長租車隊的ADR分開,長租車隊的出租單價一般會低於短租車隊,而出租率通常會高於短租車隊。

出租率和RevPAC

近年來,一嗨租車的出租率維持在70%左右,高出神州租車10個百分點左右。車輛出租率更高,體現的是對車隊的利用率提高,折合到每輛車的折損成本更低。不過,令人不解的是,一嗨租車的平均每輛車折損額還高於神州租車。2014年上半年,一嗨租車平均每輛車的折損約為43元,高於神州租車的36元;這可能與兩個因素有關。一方面是車輛折損是按車輛運行里程和殘值計算折損的,並且一嗨的車使用較多並且服務年限長;所以可能導致折損更高。另一方面是,神州租車的車輛采購規模比一嗨租車大兩三倍,所以采購車輛的平均成本應該更低。

各項成本占比

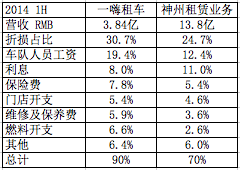

因為一嗨租車的車隊規模比神州租車小,RevPAC又比神州租車低;所以他2014年上半年的營收只有神州租車的28%。從各項成本占比來看看他們的運營情況的話,前面提到的車輛折損一嗨也比神州高,占營收的比例則高6個百分點;另外,保險費、門店開支、維修和保養費用占比也都比神州租車高。車隊員工工資成本和燃料成本占比也更高,但這兩項主要還跟一嗨租車的業務結構有關,他的1000多輛接送車服務需要1000多名司機,並且也是由一嗨自己支付燃油費的;所以支出自然也更多。一嗨租車的利息費用占比倒是低於神州租車,體現的是一嗨用的杠桿比神州租車低。

以上與車隊相關的各項成本占比,一嗨達到90%,高於神州租車20個百分點。此外,還有市場營銷和行政費用兩塊;一嗨租車的占比分別是4.2%和15%,也高於神州租車的2.9%和11%,平均到單車也是一嗨更高。總部費用也具有一定的規模效應。

總體來說,一嗨租車的各項指標較神州租車都弱一些;在租車這個重資產行業,神州租車依靠大股東聯想的支持獲得了先機(特別是限牌)和規模優勢,各項指標都較對手好一些。不過,租車依然是個傳統行業,不會像互聯網一樣“老二非死不可”;而會像美國一樣由Enterprise、赫茲、安飛士等幾大寡頭並存;一嗨依然有他的發展空間,以後應該也會有利潤。

文/i美股資產管理 吳桑茂

聲明:本人所在機構持有$神州租車(00699)$ 多頭倉位,未持有一嗨租車任何倉位!

@梁劍 @Ricky @張丙軍Eddy @燕歸來 @沙鷗 @不明真相的群眾 @Ai_Xian @shunfeng

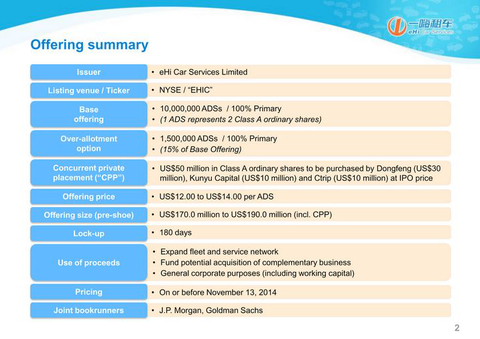

一嗨租車IPO路演PPT 從易

來源: http://xueqiu.com/6313049521/32733168$一嗨租車(EHIC)$ 發行價區間12-14美元,融資1.7-1.9億美元,其中的5000萬美元已經被Dongfeng(3000萬美元)、Kunyu(1000萬美元)、攜程(1000萬美元)認購了。預計將於11月13日定價。小摩和高盛承銷。

相關文章:

一嗨與神州租車業務對比

http://xueqiu.com/6313049521/32227986

一嗨股權架構:創始人占10% 攜程為最大股東

http://www.traveldaily.cn/article/85077.html

聲明:本人所在機構未持有$一嗨租車(EHIC)$ 任何倉位!

@梁劍 @Ricky @張丙軍Eddy @燕歸來 @沙鷗

一嗨租車啟動上市路演 德銀退出承銷團

來源: http://www.eeo.com.cn/2014/1104/268250.shtml經濟觀察網 記者 蓋虹達 11月4日,一嗨租車正式開始IPO路演,根據昨日晚間其公布的最新招股說明書顯示,將於11月14日上市,股票代碼EHIC,預計發行1000萬股美國存托股票(ADS),發行價格在12-14美元間,按此計算,最高融資額將達到1.4億美元,並非此前外界報道所稱2億美元。

而在承銷人一欄,僅顯示摩根大通、高盛亞洲,一嗨租車方面對德意誌銀行退出承銷商名單沒有任何解釋。

此外,一嗨租車在更新資料中未披露最新一季度財務數據,此前數據顯示其2012年、2013年和2014年上半年的營業收入分別為人民幣4.5億元、5.66億元、3.84億元。最近幾個季度運營的凈虧程度相對持續改善,但2014年上半年仍有近2000萬虧損。

德意誌銀行為何退出承銷商,一位證券業內人士接受經濟觀察網記者采訪分析稱,出現這種情況或者是企業方要求更換,或者是承銷商主動退出。在前一種情況中可能會存在一些利益上的考慮。

該人士稱,承銷商臨時退出肯定會對企業IPO產生影響,但承銷商數量多少並不能一概而論,應該根據項目大小而定,如阿里巴巴和工商銀行都有強大的聯合承銷團。

一嗨租車今晚赴美IPO 最高募資1.61億美元

來源: http://newshtml.iheima.com/2014/1114/147715.htmli黑馬:租車領域,神州租車是老大,一嗨是老二,老大上市後,老二的估值通常要吃虧。但是,一嗨此次的發行價定在12美元到14美元之間(神州曾為8.5港元),不知資本認可度會如何?

11月13日,一嗨租車周四向美國證券交易委員會(SEC)提交了更新後的IPO招股文件。

一嗨租車將於美國東部時間11月14日在紐約證券交易所正式掛牌上市,交易代碼為“EHIC”,擬通過這項交易發售1000萬股美國存托憑證(ADS),發行價區間在12美元到14美元之間,最高計劃籌資額為1.61億美元。一嗨租車的每股美國存托憑證代表兩股A類普通股。

一嗨租車還在更新後的文件里公布了2014財年第三季度財報。文件顯示,在截至9月30日的這一財季,一嗨租車的總凈營收為人民幣2.201億元,相比之下去年同期為人民幣1.483億元,這一增長主要是由於來自汽車出租和汽車服務的凈營收均有所增長。

一嗨租車第三季度凈虧損為人民幣2690萬元,與去年同期的凈虧損人民幣3870萬元相比有所收窄,主要由於總凈營收增長,且支出的增長速度有所放緩。一嗨租車第三季度調整後EBITDA(即未計入利息、稅項、折舊及攤銷的盈利)為人民幣7640萬元,相比之下去年同期為人民幣1950萬元,這一增長主要是由於總凈營收增長。

文件還顯示,一嗨租車在2014年10月30日與攜程(納斯達克股票交易代碼:CTRP)旗下子公司攜程旅遊信息技術(上海)有限公司達成了一項框架貸款便利協議。根據協議,攜程旅遊將通過委托銀行貸款的形式在2014年12月31日以前向一嗨租車提供總額為人民幣3億元的貸款便利,這項貸款便利的期限為三年,按季度支付的年息為8%。

根據該協議,一嗨租車、攜程旅遊和中國農業銀行將達成另一項委托銀行貸款協議以闡明這種貸款便利的詳細條款。

另外,Crawford在2014年10月31日行使了其所持有的所有1500萬股認股權證,以每股5.50美元的行權價格購買了1500萬股的一嗨租車普通股。

據一嗨租車此前提交的招股書顯示,東風資產管理有限公司(Dongfeng Asset Management Co. Ltd.)、琨玉資本(Kunyu Capital)和攜程將作為本次IPO基石投資者,其中東風資產將投資3000萬美元買入一嗨的普通股,其他兩家公司將分別投資1000萬美元買入普通股。隨後,一嗨租車在本周一提交招股書更新文件,該文件顯示琨玉資本已退出基石投資者,匯添富基金(China Universal Asset Management)則成為新的基石投資者。

寫在一嗨租車上市前夜:買還是不買 點拾Deepinsight

來源: http://xueqiu.com/3915115654/33003655今晚我們就會看到中概股的大家庭又多了一個新朋友:一嗨租車。買還是不買,筆者也和大家簡單分析一下這個公司,希望能給朋友們帶來幫助。

首先從行業和商業模式的角度看,租車是一個重資產的行業,需要不斷去購買新車以擴充自己的“產品”。所以一嗨租車在一出生,就面臨基因的左右互搏。一方面是屬於垂直類的互聯網租車行業,應該有著天生輕資產的思維。另一方面,租車模式天生就是重資產,需要不斷的資本投入。我們可以把租車從某種意義上看成一種制造業,這家公司需要不斷投入資本,打造新的生產線。一嗨租車目前有1.5萬輛車,雖然遠遠低於老大哥神州租車的5萬輛,但還是屬於不斷資本投入的行業。

而從行業地位看,一嗨租車雖然在租車是排名老二,但在租車服務是細分行業的龍頭。什麽是租車服務呢?就是提供帶有司機的服務。事實上,海外的租車龍頭企業AVIS, Hertz有很大一塊業務是Car Service服務。這種模式是一種B2B的模式。甚至許多國內的外資企業依然需要使用他們的服務,因為是全球簽署協議。從長期看,這一塊Car Service服務的增長空間很大。中國經濟在進入消費結構的升級階段後,越來越多的人看重服務需求,也會為服務買單。比如說我去廣州出差,可能不僅僅是機場租車去酒店,而是希望有司機能看我去酒店,同時又不用排隊等出租車。

從滲透率的角度看,國內租車行業滲透率還很低,在2012年僅僅有0.4%,而同期日本是2.5%,美國是1.6%,韓國是1.4%,巴西是1.3%。此外,中國市場的集中度也很低,美國前五名租車公司壟斷了95%的租車市場,德國有90%,中國租車市場前五名的占有率僅僅為14%。當然,集中度的故事幾乎可以在中國所有行業說一遍,包括啤酒,汽車,調味品,家電等等。這背後的原因還是中國經濟模式和美國的不同,導致有很多長期存活下來的地方性企業。

從一嗨租車的護城河看,畢竟作為一家互聯網公司他們在大數據的挖掘和雲端服務上還是有別於傳統企業的。一嗨租車的使用效率是行業內最高的一嗨租車打造了企業商務租車和個人短租雙向服務模式,使車輛資源可以在不同時期根據市場需求進行內部調撥。憑借兩種需求的錯峰交替,進一步提升車輛資源的周轉率和使用率。這也是為什麽那麽多年一嗨租車的利用率一直在70%的水平。而公司的另一大護城河來自於其“幹爹”攜程。其實中國租車和美國對比中,最大的亮點就是中國旅遊租車的需求還很低,未來的空間很大。如果去Priceline上預訂出遊計劃,會看到大量關於租車的信息。在美國,租車是旅遊的一部分。而中國這一塊需求才剛剛開始。這點和中國人均收入提高後,旅遊需求越來越個性化相關。從原來的跟團遊,作為入門級的旅遊,到今天的個性化旅遊行程安排。在美國幾乎所有的機場里面都有租車服務,國內目前還很少。這一塊未來將具有非常大的空間。從這兩點看,一嗨租車的前景還是比較光明的。

互聯網企業是不是老二必死?事實上神州租車在香港成功上市後,筆者就曾擔心過一嗨租車。租車行業由於是重資產模式,需要大量的資本投入來“燒護城河”。等你的護城河燒起來了,競爭對手又死了,那麽龍頭老大的地位就很穩固了。神州租車香港成功上市後,已經確保未來公司有足夠的現金流對應汽車的更新。這原本對於一嗨租車是很大的威脅。好在公司也要在今晚登陸紐交所。當年土豆被優酷拉大差距的悲劇不會重演。對於消費者來說,其核心還是價格。兩家龍頭紛紛上市,未來跑馬圈地的節奏會越來越快。短期內,筆者並不認為這些公司會盈利。但他們會培養起消費者習慣,也拉大和其他企業的差距。市場集中度必然會提高。

回到結論,一嗨租車,買還是不買?筆者認為公司中長期面臨不錯的行業前景,短期會持續虧損,難以拜托“重資產”模式的基因。然而過去一段時間中概股都有新股必炒的傳統,結合一嗨的幹爹攜程,短期股價出現比較大幅上漲的可能性很大。

個人思考,希望給您帶來幫助。

歡迎關註微信號:deepinsightapp

海外發債成本過高?一嗨、神州遭遇“冰火兩重天”

來源: http://www.yicai.com/news/2015/08/4666489.html海外發債成本過高?一嗨、神州遭遇“冰火兩重天”

第一財經日報 楊海艷 2015-08-07 06:00:00

8月5日早間,美股租車服務提供商一嗨租車(EHIC.NYSE)宣布暫緩在海外發行債券的計劃。一嗨租車CFO宋哲念對外表示,暫緩發行債券的主要原因在於目前海外債券利率較高,甚至高出國內銀行利率不少。

8月5日早間,美股租車服務提供商一嗨租車(EHIC.NYSE)宣布暫緩在海外發行債券的計劃。

一嗨租車CFO宋哲念對外表示,暫緩發行債券的主要原因在於目前海外債券利率較高,甚至高出國內銀行利率不少。“待海外債券的利率回到較合理的水平,也更有吸引力的時候,我們再考慮重啟發債計劃。目前公司的現金儲備非常充足,可以為公司未來發展提供足夠的資金支持。”宋哲念說。

《第一財經日報》記者了解到,一嗨租車7月下旬對外發布將在海外發行公司債券。據一嗨租車稱,此次融資將用於資本開銷以及其他一般企業用途,包括償還現有債款和強化資本結構,計劃發行3億美元的5年期債券,年利息率為7.625%。

就在一嗨租車宣布暫緩海外融資的前一天,國內另一家租車公司神州租車(00699.HK)已經成功向國際資本市場發行3億美元為期5.5年2021年到期的優先債券,年息6%,並出現9倍的超額認購。這已經是神州租車今年第二次面向美國進行融資。早在今年1月底,神州租車成功發行5年期5億美元債券,票面利率6.125%,並獲得超過70億美元的超額認購。與一嗨租車一樣,神州此次的海外融資也將用於資本開支及包含現有債務再融資的一般公司用途,以強化其資本結構。

.jpg)

在國內租車市場,一嗨與神州之間的競爭一直如影隨形。因此,當兩家公司在海外融資上出現不同結果時,也引得了業內人士關註。據記者了解,在神州租車披露發債公告後,穆迪、標普和惠譽三大國際權威評級機構分別對此次新發美元債券給出“(P)Ba1”和“BB+”的預計高評級,展望保持“穩定”。主要原因在於,神州租車除了短租自駕業務穩健成長、營收穩步提高外,旗下神州專車也已成為神州租車的另一大發展驅動力。但同樣是標準普爾和惠譽,對一嗨租車擬發行的美元債券卻給予了“BB-”和“BB-”的債券評級。

有分析人士認為,這在很大程度上緣於一嗨租車目前的盈利狀況。財報顯示,一嗨租車2015財年第一季度首次實現凈利潤360萬元,但這項凈利中包含1690萬元的一次性收入,這項收入與一嗨租車放棄打車應用公司快的的運營商Travice認股權證有關。也就是說,如果排除這部分收入,一嗨租車的主營業務一季度依然處於虧損狀態。

不過,雖然結局不同,但一嗨和神州兩家行業巨頭的頻繁融資,也是值得關註的內容。在赴美發行債券之前,記者了解到,一嗨租車剛在上月獲得了國家開發銀行高達15億元的融資總量支持,有效期5年。

從某種意義上說,雖然已經處於行業頂端地位,但兩大公司對資金的渴求並沒有下降,反而進一步提升。這從根本上緣於租車的行業性質,作為一個重資產行業,租車運營講究規模化、精細化,各種管理和運營成本相對較高,所以必須要不斷有資金進入,補充固定資產投資等用途。

而另一方面,由於互聯網對傳統行業的沖擊,租車公司也必須不斷開拓新的市場,今年以來,神州與一嗨一邊依靠融資和對已使用車輛進行二手處理來提高資金的流動性,另外也投入大量資源宣布開展專車、分時租賃等新興業務,以維系原本的領先地位。

更多精彩內容

關註第一財經網微信號

Next Page