- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

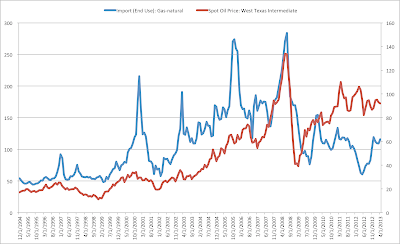

為人類解決能源危機的神祕功臣 頁岩氣之父 探勘新能源十六年孤獨路

| ||||||

高齡九十四歲的喬治.米契,用他一生的經歷,告訴我們「一個人能有多大的力量」。 他孤獨奮戰十六年,堅持到最後一刻,終於突破所有障礙,順利開採出頁岩氣,改變全世界。 撰文‧乾隆來 美國德州石油開採商喬治.米契(George Mitchell),《富比世》雜誌稱他為「頁岩氣之父」,《經濟學人》報導頁岩氣引發的能源革命時說:「革命得力於許多因素,例如政府、資本市場、深度的能源產業結構、新科技的突破……,但是,最大的關鍵來自於一個人,喬治.米契。」今年九十四歲的米契,是個極為陌生而神祕的名字,除了捐助母校德州農工大學,以及休士頓地區的公益活動之外,極少在公眾場合曝光。 希臘移民的美國夢 父親改名打拚 讓他念到頂尖大學但是,米契徹底顛覆了能源產業。頁岩天然氣近百年來只是存在教科書內的理論,沒有任何人、任何一家公司,有能力將深鎖在既厚又重的岩層下的天然氣釋放出來。一直到米契研發出關鍵的「水力裂解技術」,頁岩氣才從教科書的想像,落實為白花花的鈔票,也為百年能源產業找到了回春仙丹。 米契從一九八二年以自有資金涉入頁岩氣開發,一直到一九九八年第一口井噴出天然氣,有十六年的時間,政府不支持、石油公司視為笑柄、公司員工像走馬燈般流動。根據《經濟學人》的報導,在漫長的挫折當中,「所有人,包括政府、石油業者與員工,都告訴米契,他只是浪費時間與金錢而已。」但是米契越挫越勇,打死不退,不斷試驗新的開採技術,最終突破了「水力裂解技術」的障礙。 二○○二年,當時已經高齡八十三歲的米契,將畢生的心血賣給Devon石油集團,公司作價三十五億美元,他個人擁有四六%的股權,一次兌現超過新台幣五百億元,名利雙收。 這種近似好萊塢電影情節、化不可能為可能,進而改變世界的英雄事蹟,卻是從一個身無分文的窮小子開始的。 米契是希臘後裔,他的父親沙瓦.巴拉科夫普里斯(Savva Paraskivopoulis)在希臘老家是窮苦的牧羊人。二十世紀初,數百萬歐洲移民漂洋過海,看著自由女神像,通過紐約埃利斯島的移民審查,窮盡一生積蓄,才能踏上美國土地尋找「美國夢」。 但是,美國夢的真實面貌極為殘酷,沙瓦只能從最基層的勞工做起,而且紐約、芝加哥這些大城市,已經被先來的移民占住了,他一路向西,落腳在貧窮的阿肯色州,做鋪設鐵路的工人。 又臭又長的希臘姓名在美國很不討喜,一名火車站的站長叫不出沙瓦的希臘姓名,對他說:「你這名字鬼才念得出來,這裡是美國,從現在開始,我就叫你麥可.米契(Mike Mitchell)。」從此,希臘勞工沙瓦改用愛爾蘭姓名走天下。他往南打工到熱鬧的休士頓,有一天,他在希臘文的報紙上看到一張女生的照片,竟然費盡心力找到這個女生,而且在她訂婚之前橫刀奪愛,搶回來做自己的新娘。婚後,他在休士頓附近的小鎮開了一家擦鞋鋪,兼賣雜貨。一九一三年生下長子,一九一九年生了次子喬治.米契。 老米契一直叮嚀小米契,讀書是窮人翻身的最好途徑,而米契也展現讀書的天分,在二次大戰爆發之前,就已經讀到休士頓最頂尖的德州農工大學。 窮小子的翻身大計 打零工完成學業 與哥哥踏入石油業當時,米契家裡還是不寬裕,米契必須打零工、端盤子,勉強支應自己的三餐,但是繳不出四十九美元的學雜費,他寫信回家請爸爸想辦法;老米契厚著臉皮向鎮上的賭場老闆借了一百美元,「我父親向賭場老闆說,這個兒子念了大學,將來前途無量,他畢業後一定能還你這一百美元。」「但是,我爸爸只給我匯了五十美元,另外五十美元,他就自己留著用了。」米契在成功之後,透露他身無分文的父親如何在美國落地生根的故事,老米契面對未知卻從不害怕,而且展現樂觀、機靈的生存本能,不斷推進自己的人生。 米契在德州農工大學念地質系,學習系統化的石油探勘技術,畢業後與大他六歲的哥哥強尼.米契,一起踏入石油行業。當時,石油大亨洛克菲勒呼風喚雨的石油壟斷世代已結束,美國石油產業整合,只剩德州還有幾家零星的獨立石油開採公司。在哥哥的帶領與來自父親什麼都不怕的遺傳下,米契沒有進入大石油集團,而是與哥哥合組了獨立石油公司,成為「野貓開採者」(Wildcatter)。 一百多年前,美國人很喜歡用俚語「野貓」(Wildcatter),來稱呼那些不受政府規範的投機客,例如地下金融就稱為野貓銀行(Wildcat Bank)。石油探勘業的野貓業者,基本模式就是到處吆喝,在人潮洶湧的酒吧、街上擺攤,號稱某處有重大的新油源,如果真的挖到石油,就能暴富分紅,萬一挖到的只有沙子,則腳底抹油開溜。 兩兄弟的豪賭創業 從「野貓公司」變《財星》五百大公司二次世界大戰後,米契兩兄弟開始他們的石油生意,走的就是野貓模式。哥哥強尼在城裡西藥房的一角擺攤,印發傳單,強調他弟弟是德州農工大學畢業的地質專家,能夠用科學方法找到石油。有興趣的投資人每股三到五千美元,收到足夠的鈔票,兩兄弟就去挖一口油井賭運氣。 米契說:「那時候紐約的證管會還管不到休士頓的野貓石油業,我哥哥會做生意,我會看石頭,我們就一搭一唱,一個井挖過一個井。」兩兄弟終其一生都是緊密的事業夥伴,強尼在一九九六年過世,享年八十三歲。他們在一九五二年成立的米契能源公司(Mitchell Energy & Development Corp.),後來吸引休士頓的富豪家族投資,成為紐約證券交易所的上市公司,年營收十七億美元,是列名《財星》五百大的能源股之一。至○二年公司賣給Devon石油集團為止,米契總共挖了一萬多口油井,包括一千口早年的「野貓井」。 《休士頓紀事報》在米契出售公司後曾報導:「大家都想要在石油集團謀得一份肥美的差事,只有喬治.米契,能憑著一己之力,毫無畏懼地與環伺的巨人競爭,進而成為石油產業的領袖,他絕對是一位稀有的英雄。」米契在○九年接受《富比世》雜誌專訪,說明他為何能夠堅持開發頁岩氣十六年。「跨國石油集團動作很慢,像我們這樣獨立的石油商就能做快速的決定。」他說,「所有人都知道頁岩下面有非常豐富的天然氣蘊藏,只是需要破解的技術。現在跨國石油公司必須花一億美元,在波斯灣的海底挖一萬公尺深的井;我在德州只要花四百萬美元,就能挖到二五○英尺(約七十六公尺)的天然氣或石油,這種生意,為什麼不做?」 一個人的堅持力量 開採頁岩氣、造新市鎮 終得甜美果實《華爾街日報》也以「頑固的老頭」來形容米契。除了堅持投注在頁岩氣之外,米契還窮畢生的精力,在休士頓北邊五十公里處造鎮,獨力打造兩萬五千英畝、大約一百平方公里、約三分之一個台北市面積的新市鎮──「森林市」。 森林市是米契與太太愛的見證,一九七四年,米契用累積二十餘年的石油利潤買下這塊土地,用他太太娘家的姓Woods做市鎮的名稱;經過將近四十年的發展,森林市成為環保城市的新典範,擁有六千英畝綠地、一百座森林公園,還有四處可見的湖泊,有水上計程車聯繫城市內的各個商業與住宅區。如今森林市已經有將近十萬人口,還被《富比世》雜誌選入「全美二十五座最佳移居城鎮」。 一個世紀之前,米契的父親一無所有到了美國;五十年前,米契與哥哥抗拒石油集團的誘惑,選擇自行獨立開採探勘;三十年前,米契賭下所有身家在頁岩氣的開採與森林小鎮的開發;今年高齡九十四歲的米契,親自告訴我們「一個人能有多大的力量」。在人心虛弱、怨言四起的二○一三年,米契的故事,鼓舞著包括你我在內、所有徬徨無依的人! (作者為紐約大學金融碩士,曾任金控公司副總經理)喬治.米契(George Mitchell) 出生:1919年 經歷:米契能源(Mitchell Energy)創辦人學歷:德州農工大學地質系家庭:已婚,育有一子受惠頁岩氣的台灣神祕家族除了台塑美國,頁岩氣的最直接受惠者,還有一個來自台灣的神祕富豪家族──和王永慶一起創辦台塑的台塑前總經理趙廷箴家族。1986年,趙家赴美國德州創設西湖化學(Westlake Chemical)的乙烯工廠,因為頁岩氣而大發利市。 趙家來自江蘇,早年的黨政關係非常好,1954年時,王永慶靠著趙廷箴的牽線才得以順利創辦台塑,趙廷箴也當了整整10年的台塑總經理。後來因故拆夥,趙廷箴另創華夏塑膠,輾轉被如今的台聚集團收購。而趙家將公司取名「西湖」頗有懷念家鄉的味道。 物換星移,如今在紐約交易所掛牌上市的公司西湖化學,市值高達新台幣1700億元,乙烯產能比台塑美國還要大。因為公司就位在頁岩氣礦區密集的德州,得以就近取得便宜的天然氣,生產成本大幅下降,因此近幾年獲利節節攀高,目前股價都在80美元以上,2012年獲利很可能超過新台幣100億元,還被《富比世》雜誌評選為最值得信賴的公司。 趙廷箴在2008年過世,比王永慶早走了幾個月,他的兩個兒子趙元修、趙元德繼承家產,目前分任西湖化學的董事長與執行長。趙元修還是台灣政商大老辜振甫的女婿,娶辜振甫次女辜懷箴為妻;夫妻倆都篤信佛教,是佛光山星雲法師的重要弟子,經常出現在弘揚佛法的場合。 或許因為家鄉的緣故,西湖化學近年回上海設廠,但趙元修兄弟從小在台灣長大,和台灣的關聯很深,去年趙元修還曾回來台灣工研院,和副院長劉仲明討論頁岩氣的相關問題。 (劉俞青)

| ||||||

新能源反思之「瘋行十年」專題點評: 新能源賭客絕不能犯的N個錯誤

http://www.infzm.com/content/85718過去十年內,在新能源投資這場賭局中,職業賭客的風險投資人對賭場風水的判斷、賭桌的選擇上都存在一定失誤。

金融資本和產業資本真正大規模介入新能源領域,是以新能源進入電站的應用為始,時間不超過十年。十年雖不長,但中國新能源產業卻上演了一場瘋狂的「馬術大賽」。

有意思的是,在馬兒飛奔的時候,沒人願意想這馬到底該怎麼養、怎麼騎、怎麼賽,如今馬兒跑癱了,是停賽,殺馬,還是他法?養馬(賭馬)的投資人、騎馬的企業家、賽馬的政府各有想法。

在當今新能源產業哀鴻遍野之際,作為職業賭客的風險投資人,更應回望過去,認真看看在這場「賭局」中曾犯過的錯誤。

首先,對賭場的風水(宏觀環境)的判斷過於樂觀激進,這種激進的預估源於對宏觀政治、經濟環境的超樂觀判斷。

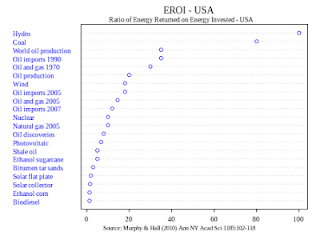

新能源是對傳統能源格局和利益集團的挑戰,可以這麼說,在政府還未向傳統能源公司徵收巨額碳稅、新能源技術尚未取得重大突破之下,新能源必須要認清自己的「小三」地位。相當一段時間裡,新能源還是政府和傳統能源公司應對環境輿論壓力的點綴。別以為大家都說你(新能源)漂亮溫柔,你就以為可以和老大(傳統能源)平分秋色,老大雖然難看粗魯,可現在還得靠她掙錢養家。

從新能源投資路徑來看,外資背景的風險投資和私募基金最早啟動。外資在歐洲看到了市場,返回國內找製造,但外資在2009年之後對新能源投資就開始謹慎了,所以外資對市場的預估並沒有犯太大的錯誤,外資的損失主要是在對早期技術的投資上,他們對新技術在新能源行業所需的產業化週期估計不足。

內資背景的基金在新能源投資上是損失最大的,他們對週期性沒什麼概念,喜歡跟風,喜歡跟政府走,喜歡搞規模,不做產業研究,即便做也做不好,對國外的情況瞭解甚少,吞下苦果是必然的。比如,深圳的幾家著名本土PE(私募基金)都不約而同地在2010、2011年投了眾多太陽能企業,有的還號稱要全產業鏈佈局,他們之所以這麼做,一是因為之前2006年前後投資的太陽能公司在A股上市了,覺得是好行業;二是被太陽能產業在2010年短暫的小高潮給矇蔽了,以為又是好幾年的大高潮,結果2011年下半年一下子就滑下來了。

除了對賭場的風水判斷失誤外,還有就是賭桌沒有選對,也即沒有選擇新能源產業鏈上可持續的一段。中國的新能源投資大多選擇最容易的那一段:製造。這好比去賭場就往老虎機前一坐,不需動腦筋,簡單動動手即可。

這就形成一個現象:投資的公司只要買回來設備,馬上就開始生產、拼成本,而拼成本又不會從技術、材料、工藝上突破,千軍萬馬只搶一條路:規模。結果是只要市場一出現波動,產能開不足,則會立刻帶來規模越大,攤銷越大,成本越高,利潤越低,競爭力越低,產品越賣不出去,現金流越差的惡性循環,再加上高槓桿的固定資產投資,銀行一逼債,想不倒閉都難。

當然,突破性技術研發之路的確不是一般風險投資和小的產業資本能賭得起的遊戲。2011年硅谷那家融了十幾億美金的薄膜太陽能公司Solyndra破產就是一個典型例子。在中國走技術之路可以,但一定是走已經產業化的成熟技術的改良型研發和替代進口的國產化研發,這條路沒有產業化的風險和市場風險,成功的概率要大很多。

產業鏈的選擇,除了從改良型技術入手取得競爭優勢以外,還有一個風險小的出路就是選擇貼近用戶那一端。離市場和用戶最近的好處就是可以避免對市場的錯誤預估,市場一有什麼風吹草動就可以馬上做出相應的調整,就可以減少由於錯判市場而帶來的損失。值得注意的是,這一端雖沒有什麼技術壁壘,但有市場壁壘和經驗壁壘。

新能源產業真沒什麼希望了嗎?完全不是!從長遠來看新能源一定是朝陽產業,只是前幾年發展得太猛了,把本該20年穩步走的路用百米衝刺的方式在短短六七年就衝下來了,如此沖法,不死人才怪。未來有兩個因素將會帶來下一輪新能源產業的高潮:一是新能源出現重大技術突破而帶來成本的急劇下降;二是世界出現新的能源危機。不過,即使觸發因素出現了,高潮也不會一下子就來,有足夠的前戲才可能有足夠持久、足夠大的高潮。

現在,這個行業只能該流血的流血,該截肢的截肢,實在挺不過去斷氣了也只能認命,至少行業通過流血犧牲得到了深刻教訓,而不是誰都想跳進來幹幾年就能當個首富、上個CCTV十大經濟年度人物什麼的。

最後,我覺得可以用首順口溜來概括新能源的過去、現在和未來:

「有人歡喜有人哭,命苦不能怨政府,革命戰爭論持久,長征路上兩萬五。」

(作者係青雲創投董事總經理)

華能新能源(1)---投資要點 why positive on HNR (958.hk) 山頂洞之

http://xueqiu.com/5047234021/23019733958's growth canbe highly expected in 2013 by:

1) improved financial cost, less than 5.8% (2012, roughly 6.5%) due to the interest cut and monthly government grant payment from clients(NDRC is transferring its duty to Ministry of finance which, starting from thisyear, will prepay the government grant monthly to 958's client(i.e. gridcompany) first. Before, the grant was settled on average about 1 year as someprovinces were frequent (e.g. Guangdongwas monthly) while some not, like 12 or 18 months;

2) improved utilization-hour to 1850hrs (2012: 1750hrs). ChineseNational Grid has a guidence about the improvement of power curtailment thisyear to 10% overall (2012: 15%). In addition, 958's new projects launched / tobe launched mainly base in southern areas with on curtailment, so the utilization-hourpicking up trend can be expected.

3) less CDM impact comparing with its peers, due toits less proportion of CDM income in EBIT as well as conservative accountingmethod used;

4) higher efficiency in non-inner Mongoliaareas, including Shandong, Liaoning, Guizhou, Xinjiang, Jilin etc. Moreover, for Inner Mongolia, HNR has a higher exposure (30%as of 2012, 916 only 20%) but lower efficiency which brings more improvementroom for HNR's profitability if the power exchange of 4 bil KWh between the northeasternChina area and the northern China area;

5) higher on-grid tariff as its presence in richercoastal provinces like Shandong,Guangdong etc.

6) quota management policy may be implementedrecently enhancing the entry barrier to some extent;

7) increasing scale effect by stronger barginningpower against suppliers;

8) VAT on premium tariff may be exemptedsince Feb 1st 2013 which conservatively speaking may tender a netprofit of 0.02cent rmb per KWh.

9) less exposureon marine and oversea projects compared with Longyuan. So far, domestic marine wind power technology is not mature but the cost high. So it's better to oberve the stability and maintenance cost of wind machine first. The same for the Overseas proj. which still need to pay tuition fee at current stage.

華能新能源(2)---談談風資源的自然壟斷性、合理盈利能力等 山頂洞之

http://xueqiu.com/5047234021/23199583截止2012年6月底,華能的風電裝機容量大約505萬千瓦。是港股市場,同時也是我國排名第三的風電運營上市公司。其裝機量是同期行業老大龍源電力的56.2%、行業老二大唐新能源的95.4%。但是ROE等盈利能力指標僅次於龍源電力,息稅折舊攤銷前潤率比龍源略高或持平,平均可達89~91%。

先觀察影響公司實際盈利能力的負面因素:公司最受詬病的是100多萬千瓦的裝機位於通遼,此地限電嚴重,導致拉低了公司整體的利用小時數。2012年全年可能1700~1800小時,可謂史上最差(上市前都在2000以上)。作為變動成本幾乎可以忽略不計的高槓桿行業,每多100小時的利用小時,100萬千瓦的裝機就對應1億度電,5000萬的淨利潤。隨著限電的加劇,IPO後公司股價的慘烈也就順理成章。

如果說股票投資是一場「長跑型公司的低價介入遊戲「,此時華能的性價比也許正逐漸顯露。那麼接下來的問題可以轉化成「公司的投資價值究竟在哪裡?平衡短期和長期考量後積極的因素有哪些?」 下面簡要列舉,拋磚引玉,歡迎討論:

1)公司層面。在很多非內蒙省份,公司的利用小時與龍源是持平或略高的。其母公司華能電力的管理風格在行業內應算比較穩健的,作為其唯一的風電業務平台,我們可以推測,在經歷IPO前後的業績「動盪期」之後,公司應該會逐漸回歸正常水平。包括林總在內2012年上任的高管之前就是在母公司任職,總體上公司的管理水平未來有進一步提升空間,2013年開始披露季報算是一個指標(當然與龍源的業績月報還有差距)。它的一個風機供應商就說,「現在下游的專業化水平提高很快,提出的問題往往讓我們也驚訝,(所以)對我們(設備供應商)的議價能力更強。」 隨著成熟度不斷完善,公司的差異化競爭優勢將會逐漸凸顯,例如繼續進攻山東、廣東等高電價區域,快速佈局政策優惠的其他南部區域(如雲、貴)。而其母公司火電業務在各地培育了較多的政府資源,也為公司的風電資源獲取增加了砝碼。

2)行業層面。風資源具有稀缺性:過去10年左右,我國陸上風資源大致經歷了從「三北」地區、到南方高原(如雲貴)、再到中部低風速(如豫、皖)區域的三個跑馬圈地階段。如今,江蘇、廣東已經陸續向海上風電進軍。

風電開發的盈利模式簡單清晰,屬於永續經營的行業。目前幾大電力集團的風電勢力範圍已初定,後續開發只是時間和資金的問題。儘管幾年前千瓦風電裝機投資超過1萬元,目前隨著風機設備國產化已經降到7000~8000元,但風資源本身已經劃分完畢,之前的投資成本溢價可以理解成排他性的投資期權價值。

短期而言,隨著非限電地區佔比的提升,限電風險會逐漸分散。此外,2013年開始,在短期內尚無法建設特高壓輸電的情況下,國家安排華北、東北兩地對東北富餘的風電進行區域間交換,以緩解後者的「上網難」。長期來看,下游電網架構的優化和擴容會不斷推進,限電地區盈利能力也終將恢復,因為隨著經濟的發展,社會對環境質量的要求(包括提倡可再生能源)會不斷增強。在行業政策上,國家會從行業配額、財政補貼、稅收優惠等方面不斷加強對可再生能源的規範和支持力度(例如大概2013年起,由財政部推動按月補貼款的發放、補貼電價的稅收減免等)。

當然,作為上市公司,低廉的銀行貸款也是實現平均10~12%ROE、13~16%IRR的合理盈利的重要貢獻因素。綜合而言,作為成長期的公共事業股,公司的利用小時、業績、股價都在2012年出現了一些築底跡象,未來的回歸之旅應會逐漸鋪開。

新能源汽車補貼政策修訂:中國可能增加混合動力汽車補貼

http://wallstreetcn.com/node/22776據彭博消息,中國工業和信息化部部長苗圩昨日在人大會議接受記者採訪時說,政府秉承「求是,務實」,推動混合動力汽車和其他節能汽車發展而絕不僅僅只是推動電動汽車發展。

「空氣質量如此差,我們也很著急,現階段可以大面積實施的就是節能汽車,其節能減排效果要好於新能源汽車,節能汽車關乎眼前,新能源汽車關乎於長遠,這兩者一定要相提並論,不能偏廢任何一方。」

對於新能源汽車補貼政策的修訂問題,苗圩說「雖然該計劃需要和財政部以及其他政府部門進行協調,但是政府上半年將試圖介紹這一項經修訂的政策。」

對於中國汽車發展的前景,苗圩部長認為,

「新能源汽車是未來」而「節能汽車是現在」。

新能源汽車在過去幾年屬於中國汽車行業最熱的話題之一。相對於國外對新能源汽車的定位,中國更多的將新能源汽車等同於電動車。在2010年5月,國家相關部門就出台了《關於開展私人購買新能源汽車補貼試點的通知》,補助標準根據動力電池組能量確定:插電式混動乘用車最高補助5萬元/輛,純電動乘用車最高補助6萬元/輛。這個通知帶來的效果低於預期。據彭博新能源財經顯示,儘管中國政府預期在2020年實現銷售500萬輛電動車。但是,在2012年汽車經銷商僅售出了12,791輛。

新能源汽車在過去幾年屬於中國汽車行業最熱的話題之一。相對於國外對新能源汽車的定位,中國更多的將新能源汽車等同於電動車。在2010年5月,國家相關部門就出台了《關於開展私人購買新能源汽車補貼試點的通知》,補助標準根據動力電池組能量確定:插電式混動乘用車最高補助5萬元/輛,純電動乘用車最高補助6萬元/輛。這個通知帶來的效果低於預期。據彭博新能源財經顯示,儘管中國政府預期在2020年實現銷售500萬輛電動車。但是,在2012年汽車經銷商僅售出了12,791輛。

中國政府的這一意向或許會給豐田公司銷售最好的混合動力汽車帶來很大的收益。苗圩部長預計,至2015年累計電動車的銷量將達50萬輛。但是位於倫敦的亞洲智能汽車公司主管Ashvin Chotai認為,

「即使目標和模式無法得到滿足。但是在現行的政策下,這種提議是很容易被接受的。現在的問題是,中國政府是否會降低目標,或者擴大混合動力汽車的利益。」

華能新能源(3)----2012年年報回顧 山頂洞之

http://xueqiu.com/5047234021/233379741、幾個大數:

12年底裝機545萬千瓦,增11.3%。利用小時1770,降9.6%。發電量84億度,增22.8%。風電收入40億。淨利潤5.6億,扣除CDM因素後,核心利潤4.7億左右。派息1.27億。淨資產118億。十分明顯,4%的ROE以及12%的淨利潤率說明去年應該是業績比較特殊的一年,並未反映公司的合理盈利能力,限電、風機故障是利用小時下降的主因,而未來這部分是最大的改善空間,即存量裝機的利用小時數的提升。

2、分地區來看:

1)內蒙風場:截止12年底裝機量172萬千瓦,持平。加權平均利用小時下降33%,但發電量僅下降28%。可能是由於計算導致的,內蒙截止2011年上半年裝機157萬千瓦,說明有10%的裝機是下半年新增的,且新增部分應該是蒙西非限電區域。

2)山西風場:利用小時大幅改善,從1491增長43%達2126小時。和管理提升密不可分,山西風場管理層去年數次整頓,效果不可謂不顯著。

3)在公司總裝機容量中佔比超過5%的各省份裡面,山東、廣東、云南、貴州等區域裝機大幅提高。這些區域的特點是無限電、高電價、高優惠、補貼發放及時。利於今年盈利質量的綜合改善。

3、費用:

折舊攤銷佔比提升,而現金成本在總成本中佔比進一步降低,(由2008年的38%,到2010年28%,再到2012年的21%),說明公司的規模效應未來逐漸顯現。此外,各項費用率都在下降,但維護費用率由11年的0.9%上升到12年的1.3%。5000萬的維護費用,應屬於合理水平,平均每千瓦10元/年左右,這個指標要持續跟蹤。但目前由於對上游供應商議價力太強,可以進一步延長質保期限。由於質保不及時或時間太短,公司已經實現對以往部分供應商的替換。

4、派息:

公司今年的派息比率接近24%很不錯,體現了公用事業股的屬性,希望未來能夠保持。

未來看點:

1)技術進步帶來的效率提升主要是運營商收益,目前2.0MW風機和1.5MW風機成本一致,理論上講未來隨著累積裝機規模的進一步提升,3.0MW等更大功率的風機的成本也將大幅下降。在吊裝、運營成本不變的情況下,發電量提升會增強運營商的ROE。

2)和火電受制於煤炭不同,風電的變動成本可以忽略,其擴產不會帶來對上游產品的大規模需求,相反由於集中度太高,上游風機設備商始終處於弱勢格局。

3)由於在總發電量裡面佔比目前僅有2%,未來仍有很強的提升空間。風電發達國家如西班牙、丹麥、德國都在10%以上。

「另類」新能源投資客

http://www.infzm.com/content/90128黑手黨、股神、谷歌、養老基金……這些風馬牛不相及的投資者,卻共同被一門生意吸引著注意力——新能源。

曾經,他們販毒、走私軍火、開賭場妓院、放高利貸;現在,他們四處投資,努力實現「現代化」。

他們就是來自意大利西西里島的「黑手黨」。

如果不是一宗罕見的洗錢案,人們很難窺視意大利黑手黨這門隱秘的「現代化」生意——投資新能源。

一個月前,2013年4月4日,意大利爆出史上最大一宗與黑手黨有關的洗錢案。意大利警方沒收了商業大亨維托·尼卡斯特裡價值15億歐元的資產,其中包括至少43個風能和太陽能公司。

維托·尼卡斯特裡,這個57歲的著名商人是西西里島最大的風力發電廠開發商,甚至被意大利媒體稱為「風能大王」。

據意大利當局披露的信息顯示,維托·尼卡斯特裡利用新能源投資為黑手黨洗錢。

意大利警方發現,查獲的與黑手黨相關新能源項目中均有外國投資者的參與。據《華盛頓郵報》援引一位不願具名的意大利警方人士稱,一部分外國投資者的確不知道其涉及了非法項目,但是另一些投資者「卻是不想要知道」。

意大利警方並未公佈案件所涉外國投資者的名錄。

據南方週末記者瞭解,近年來,黑社會一直對新能源感興趣,這不僅包括意大利的黑手黨,還包括日本的暴力團(日本黑社會組織)等。

聯合國環境規劃署最新發佈的《2012可再生能源投資全球趨勢報告》顯示,過去一年,全球可再生能源投資達到了創紀錄的2570億美元。

事實上,雖然全球可再生能源投資的主體是各國政府和私營部門,但還有諸多「另類投資者」,黑幫只是其一。

新能源「重量級」玩家

對在意大利投資風電和太陽能發電廠的中國公司來說,知道同行中有黑手黨這樣一個「重量級」玩家,已經不是第一天了。

「黑手黨在新能源領域的滲透比較深,意大利很多其它的經濟領域也都有黑手黨的影子。」太陽能製造和開發商優太新能源(Up Solar)首席執行官蔣喆對南方週末記者說。

優太新能源曾在西西里島建設過一個1MW(兆瓦)的太陽能發電廠,蔣喆坦言,其公司項目多位於意大利北部,這與南部是黑手黨活躍區域有一定關係。「作為外國公司,我們能做的就是盡力避免,比如盡職調查儘量向前靠,從源頭上摸清項目底細。」

不僅是意大利,越來越多的證據表明,新能源還受到日本、希臘等多個國家的黑道歡迎。

趙冉是一家中國新能源公司的副總裁,三個月前他曾代表公司在日本尋找可投資的新能源項目,在日本,他也遇到了意想不到的「合作夥伴」。

「有個項目在做前期調查時,我們通過中介得知這個項目有暴力團背景,嚇得立馬放棄了。」趙冉對南方週末記者說,福島核危機之後,日本新能源進入快速發展階段,黑社會也開始涉足其中,但其深度和廣度遠不如意大利深厚。

總部位於薩拉熱窩的ISA Intel組織致力於對歐洲、中東和非洲相關項目的調查,根據ISA Intel組織發佈的報告,已經有證據表明,希臘黑社會也在可再生能源領域有所涉足。

新能源之所以受到黑手黨等黑幫歡迎,甚至成為其「現代化」的重要標誌,重要原因是豐厚的政府補貼和鬆散的監管。

作為歐洲少數幾個缺乏能源長期規劃的國家,意大利政府對可再生能源的補貼力度卻非常慷慨。據意大利可再生能源發展計劃的機構GSE總裁稱,根據初步測算,2011年意大利可再生能源補貼逾80億歐元。其中相當部分流入了黑幫的口袋。

「政府補貼對黑手黨來說就像是一個禮物。」黑手黨前領袖Antonio Birrittella曾對英國媒體說。

與黑社會「同場競技」

Martec邁哲華諮詢公司能源電力總監曹寅曾為多家公司做過投資歐洲新能源的諮詢報告。曹寅說,在調查投資環境時,其中極其重要的一項內容即是「當地特殊勢力」,包括黑社會和權貴背景等。

據彭博新能源財經發佈的一項針對中國國有企業的海外新能源投資報告稱,截至2012年4月,包括華能、國電、中廣核和三峽集團在內的多家央企在歐洲、北美、南美等地的新能源投資已超過12億美元。

曹寅分析,儘管在意大利做出實際投資的中國公司都對黑手黨對該領域的染指有所耳聞,但不同的投資目的對涉黑項目的判斷卻不盡相同。這些中國投資者似乎已經習慣了與黑社會勢力「同場競技」。

「這種特殊背景實際上是把雙刃劍,有時能帶來很多便利,比如能更快拿到政府審批,但一些隱藏的細節也可能帶來巨大的麻煩。」一位不願透露姓名的投資者對南方週末記者說,這取決於投資者的不同需求。

如果僅是希望把風場買下後轉手賣掉,賺取差價,那投資者對項目「上家」的底細調查便相對寬鬆;如果是希望自己運營,老老實實地靠發電賺錢,這類投資者就會對這類項目避之不及。「對涉黑項目,也不能一概而論地否定,畢竟在商言商,只是需要更謹慎。」上述投資者說。

在趙冉看來,中國公司進行海外投資,最擔心的便是這些「特殊背景」的合作夥伴中途會提出無理要求。

意大利Moncada能源公司首席執行官Salvatore Moncada便是最典型的例子,Salvatore Moncada曾兩次遭遇黑道騷擾,其中有18個月時間他一度不得不在警方24小時監護下度過,他旗下的風電場的風機也遭人縱火,原因都是他拒絕了對方的合作要求。

在南方週末記者採訪的多家中國公司中,尚沒有公司表示遭遇過當地黑道的「騷擾」。

股神、谷歌與養老基金

不僅是黑手黨,連股神都對新能源青睞有加。

過去三年,股神巴菲特執掌的伯克希爾·哈撒韋公司旗下的能源公司中美能源控股公司在新能源領域砸下重金。2011年12月,該公司宣佈將收購美國第一太陽能位於加利福尼亞州的太陽能發電廠,交易價值超過20億美元。一週後,中美能源控股又宣佈收購NRG能源公司旗下阿瓜卡連特太陽能發電廠49%的股份,投產後裝機容量高達290兆瓦。

當然對中國人而言,更熟悉的是,巴菲特對中國新能源汽車公司——比亞迪的投資。

看起來與新能源絕緣的高科技公司也在不斷加碼其在新能源領域的投資。

最新的投資來自谷歌。2013年4月19日,谷歌宣佈再向可再生能源領域投資6億美元,這筆資金主要用於美國北卡羅來納州的數據中心,與當地供電公司DukeEnergy合作向大公司銷售可再生能源。谷歌此前已向可再生能源項目投資超過1億美元。

更讓人意想不到的是,數以萬計的英國退休工人也已經在可再生能源領域進行投資——通過他們的養老基金。金融危機之後,大量等待開工的新能源項目亟須資金,銀行和政府已經不再有能力提供如此大量的資金,養老基金開始幫銀行和政府來填補這個缺口。

此前,英國養老保險股份有限公司(PIC)在一家太陽能發電公司購買了4000萬英鎊的24年期債券,收益率為3.61%;丹麥最大的能源公司也將其在安霍爾特風電場400MW中一半的股權以60億克朗賣給了丹麥養老基金。

在一個高通脹和低利率的時期尋找相對穩定、安全的投資對象,新能源似乎是一個不錯的選擇。這些過去僅投資於房地產或國債的「另類投資者」,正開始涉足新能源領域。他們代表的投資者是最廣大的普通民眾。

在中國,社保基金是否也能像國外的養老基金一樣投資新能源,成為中國新能源界秘而不宣的一個重要話題。2012年5月,全國社保基金已參與到大型能源工程——西氣東輸三線工程。全國社保基金理事會稱,社保基金可能發揮作用的領域包括:支持中央企業改組改制、兼併收購、發展戰略新興產業、做優做強、實施「走出去」戰略等方面。

據南方週末記者瞭解,過去一年,包括尚德、賽維LDK、中比基金等在內的多家機構都與社保基金有過密切接觸,希望推動中國社保基金入市新能源,目前尚無實質性進展。

(應採訪對象要求,趙冉為化名)

新能源金融「突圍」 「歐美都已海陸空三軍作戰了,我們還在地上跑」

http://www.infzm.com/content/90425儘管中國節能與新能源的金融化進程剛剛起步,但對於處於「技術等待期」、缺乏多元融資渠道的整個行業來說,這無疑注入了一針強心劑——金融創新意味著流向新能源領域的金融和私人資本得以開閘,等待資金激活的新能源項目得以開工。

12219億的機會

2013年初,在美國投行Pacific Crest Securities(太平洋頂峰證券)工作了5年的劉文平辭去了其美股研究部副總裁的職務,開始創業。他看中的機會是未來幾年中國新能源領域巨大的融資業務需求。

這家剛剛成立的公司名叫瀾晶資本,是國內第一家專門為太陽能相關行業提供融資方案的財務顧問公司。劉文平希望通過設計金融產品、創新擔保方式等方法,打通新能源產業與金融資本之間的通道。

「十二五期間,中國僅在太陽能一個行業完成35GW裝機目標就至少需要3000億元資金,這麼多錢不可能全靠銀行融資,這為其他金融創新提供了巨大空間。」劉文平對南方週末記者說。

過去半年,不僅是個人創業者,越來越多的中國大型金融機構也發現,節能與新能源領域的金融需求在迅速增多。興業銀行可持續金融部門的研究員李承曦對南方週末記者說,自從2012年12月興業銀行決定將合同能源管理(EMC)融資產品由試點「升級」成標準化產品後(即將合同能源管理合同項下的未來收益權質押做成擔保品,從而有效緩解節能項目融資難問題),提出融資需求的客戶已經達到幾十個。

北京國際信託首席風控官幸宇暉同樣發現,近期EMC項目的融資需求迅速增大,而這對信託來說同樣是個「非常大的機會」。感到興奮的還有證券公司,據南方週末記者瞭解,國內多家券商都正在探索節能和新能源資產的證券化,這種將節能或新能源資產做成資產池,再以該資產池所產生的現金流為支撐在金融市場上發行有價證券融資的新型融資方式,將有助於盤活節能和新能源資產,降低融資成本。

4月1日,一份由中央財經大學氣候與能源金融研究中心與氣候組織在京共同發佈的《中國應對氣候變化融資策略》報告指出,到2015年,中國將面臨12219億元的氣候資金缺口,相當於2015年中國GDP總量的1.88%。這意味著政府需要投入更多公共財政,同時也為金融市場和民間資本發展提供了巨大空間。

參與報告撰寫的中央財經大學氣候與能源金融研究中心主任王遙說,目前中國節能與新能源的金融化進程剛剛起步。「除了銀行、風險投資、上市等常用的融資手段外,多家金融機構都在探索金融如何與節能與新能源領域相結合,包括保險、債券、證券化、融資租賃、衍生品等等。」王遙說。

全球在行動

節能與新能源的金融化趨勢不僅出現在中國。

「最近我們的確看到,各國都開始出現新的金融工具,都開始尋找新的案例。」氣候組織大中華區總裁吳昌華說,完善的金融體系和立法保障已使該行業在歐美金融市場上逐步走向主流。

2013年3月19日,美國能源部(DOE)下屬的國家可再生能源實驗室(NREL)宣佈成立「太陽能進入公共資本」工作組(Solar Access to Public Capital,簡稱為SAPC),旨在推動太陽能光伏發電資產的證券化。

此舉很大程度源於2012年12月29位參眾議員對總統奧巴馬的致信,這些參眾議員呼籲聯邦政府應在美國能源戰略中優先考慮房地產投資信託基金(REITs)與業主有限合夥制(MLPs)這兩種金融手段。

上述兩種模式一旦試驗成功,或意味著大量流向新能源領域的金融和私人資本將得以開閘,更多等待資金激活的新能源項目將得以開工。在《紐約時報》一篇名為《如何使可再生能源更具有競爭力》的專欄文章中,斯坦福大學Steyer-Taylor能源政策和金融中心的研究人員進一步測算出,上述兩種金融創新將使新能源的融資成本降低80%。

據南方週末記者瞭解,目前加入到SAPC工作組的新能源企業和金融機構已增加到五十多家,包括花旗銀行、摩根士丹利和瑞士信貸。SAPC希望集合包括中國在內的全球同行力量,推動新能源資產證券化。在中國,2013年3月,上海證券聯合SOLARZOOM光伏太陽能網率先推出了資產證券化的業務,試圖吸引更多中國中小型投資者投資新能源。

過去一個月,兩家商業模式與上述兩種金融創新類似的公司已經在美國與英國成功上市,美國漢農阿姆斯特朗公司(Hannon Armstrong Suainable Infrastructure Capital,簡稱HASI)專注於為節能與新能源產品提供融資;英國Greencoat基金公司則專注於收購投入運營的風電資產,後者成為英國迄今可再生能源領域最大的IPO。

市場化融資大勢所趨

之所以越來越多的人開始關注節能、新能源與金融資本的結合,這與全球綠色浪潮所處的階段有關。

如今,節能與新能源產品的製造業已經相對成熟,甚至風電、太陽能產品還出現了相對過剩。一家從事清潔技術投資的投資人用「技術等待期」來形容眼下的局面。隨著節能與新能源產品的應用不斷深入,人們的注意力開始從技術創新逐步轉移到金融創新。

在中國,金融創新趨勢的漸起跟官方有意改善氣候融資結構的意圖有關。根據《中國應對氣候變化融資策略》報告,近年來,隨著國際氣候資金供應減少,使得國內公共財政資金正發揮主導作用。國際上,國際氣候融資的主要力量則是民間私人資本。據統計,2011年全球氣候融資中私人資金佔2170億美元,是公共資金總量的10倍。

「未來氣候融資的市場化是大勢所趨。」中國清潔發展機制基金管理中心副主任焦小平對南方週末記者說,目前清潔基金積極推動政府市場合作(Public Private Partnership, PPP)模式,促進市場創新融資多樣化,便利社會資金的進入。

與此同時,來自中國金融市場的逐步放開也使這一趨勢得到進一步加強。3月15日,證監會正式發佈了《證券公司資產證券化業務管理規定》,提出「企業應收款、信貸資產、信託受益權、基礎設施收益權等財產權利,商業票據、債券、股票等有價證券,商業物業等不動產財產」等均可作為可證券化的基礎資產。

這意味著證券公司資產證券化業務終於正式開閘。此前,受美國次貸危機的影響,資產證券化被證監會視做謹慎對待的對象。

受此政策鼓勵,多家券商正在研發將能效服務、風電場和太陽能電站等資產的收益權做成證券化產品。此舉不僅將受到缺錢的項目業主的歡迎,從事該業務的券商也能從中賺取利差。由於該業務尚處於起步階段,購買上述金融產品的投資者或將承擔一定風險。

金融機構觀望,成熟還需多「熬」

還是4月,韓國進出口銀行(KEXIM)發行了亞洲第一隻「綠色債券」,5億美元綠色債券一上市,投資者們便趨之若鶩,需求量是供應量的三倍多,達到18億美元。投資者的追捧被媒體評價為「標誌著投資者對中國及其鄰國的污染和氣候項目的興趣日益增長」。所謂「綠色債券」,是一種專為清潔能源等氣候友好項目融資的金融工具。

彭博新能源財經的報告中說:「今年將成為綠色債券創紀錄的一年。對綠色債券的認購超額確實存在,綠色債券都供不應求。」2009年,世界銀行發行了第一期綠色債券,並且至今仍是最大的發行者。發行過綠色債券的還包括歐洲投資銀行、亞洲開發銀行等。

然而,國際上的樂觀卻在中國遭遇了困難。據一位不願透露姓名的金融行業人士透露,此前中國一家大型銀行也試圖發行首批「綠色債券」,最後卻以失敗告終——在污染問題更為突出的中國,投資者似乎對此並不那麼感興趣。

事實上,目前大多數金融機構對能效和新能源領域的各種金融工具研發處於觀望階段。

北京國際信託公司首席風控官幸宇暉接觸綠色項目已有七八年時間,她感觸最深的是金融機構對綠色項目的風險認知存在障礙,「金融界和環境、能源界互相不明白對方在說什麼,有點像是雞同鴨講。」幸宇暉對南方週末記者說,中國現在急需跨行業的環境金融人才。

對金融機構來說,導致其在節能和新能源領域猶豫不決的還有中國新能源政策的不確定性,這是更為根本的障礙。劉文平說,由於可再生能源法沒有得到落實,風電和太陽能電站遭遇的「限電」和補貼拖欠等問題讓電站資產的價值大打折扣,甚至,很多銀行並不認為電站資產「有價值」,這導致證券化後的新能源資產反而成為一種「低收益、高風險」的產品。

「節能與新能源領域的金融化程度,與這兩個系統各自的成熟度密切相關。」劉文平在總結這兩年的經驗時說,有時並非金融機構創新能力不足,而是整個生態系統尚不成熟。儘管最近各種創新的金融工具陸續出現,但其大規模商業化仍需二者都步入成熟階段。

「如果把節能與新能源產品的製造比作海陸軍,金融化比作空軍的話,歐美都已經海陸空三軍作戰了,我們還在地上跑。」一位新能源業內人士如此評價。

新能源股與pair trade stockbisque

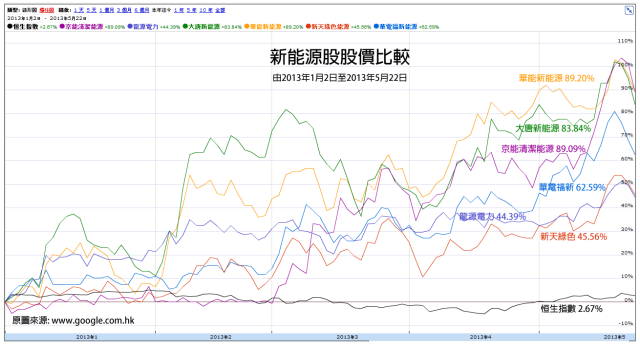

http://stockbisque.wordpress.com/2013/05/22/%E6%96%B0%E8%83%BD%E6%BA%90%E8%82%A1%E8%88%87pair-trade/一直以來筆者覺得華能新能源(958)及大唐新能源(1798)兩股升跌的幅度好多時很一致,所以大致上可以看為一對,最近發覺華電福新(816)及新天綠色(956)也有類似的情況,以前該兩股的關聯較低但近日日趨緊密。

最近觀察所見華電福新及新天綠色兩者股價差別通常在一豪子的範圍(見下表)。筆者估計因為很多投資者同時擁有該兩股,所以如果兩股股價相差變大就買入/賣出以達致一個均衡點。當然,個別投資者有自己的取向,如:根據港交所權益披露FIL在2013年5月16日增持3,552,000股華電福新(@$2.56),但 FMR LLC在2013年5月16日減持6,277,000股新天綠色(@$2.61)。 其它新能源股就較為“自我”了,京能清潔 (579)和龍源電力(916)有各自的股價運行規律。京能清潔升跌幅度頗大而飄忽,而龍源電力就較為穩重了。

其它新能源股就較為“自我”了,京能清潔 (579)和龍源電力(916)有各自的股價運行規律。京能清潔升跌幅度頗大而飄忽,而龍源電力就較為穩重了。

以下是新能源股股價比較。

蒙牛乳業具備新能源概念 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2013/05/blog-post_26.htmlNext Page