- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

談談匯控股數的影響

巴黎:昨天因為太快出分析,結果漏了很多重要數据。

不過在股票投資過程中,錯誤是正常事,重要是抖正要快,沒有什麽大不了。

筆者從看匯控其中有関股數,發現如下:

匯控有很多股東長期以股代股息,無形中每年都等同發了新股。

實際2015年是19685M,而2016年是20191M。其中以股代股息2016年有437.3M,如果以55元計算,差不多是USD3.1B,甚至高過2016年2.5B囘購的影響。

發股代股息實際匯控是小付了應付的現金,其實匯控大有能力每年都用這些錢再囘購,例如今年說上半年會囘購1B,按過去的記錄肯定小於老股東選以股代股息的錢。

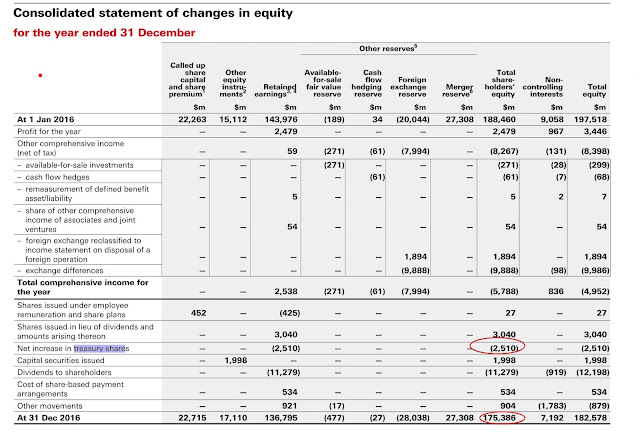

另一點是匯控的Balance Sheet並沒有像美國的Form 10習慣的把Treasury Stock(囘購未撤銷的股)獨立列出,而是在Shareholders equity内減小:

因此囘購了的325.27M股並未有在2016年的20191M減去,實際2016年12月31日的有效股數是19865.7M,比較2015年的19685M多了180.73M。

至于股東應佔“持續經常性”利潤和昨天討論差不多

2017應該也會是和2015年的12.572差不多,於是EPS應該是12572M/19865.7M=USD0.633,未來囘購的1B減小股數約是118M,2017年連同囘購影響的EPS于是便是12572M/19747=USD0.637, 而1B/19865.7M=0.05特別股息,連同USD0.51的正常股息=縂0.56,以現價65.5計算=6.6%。

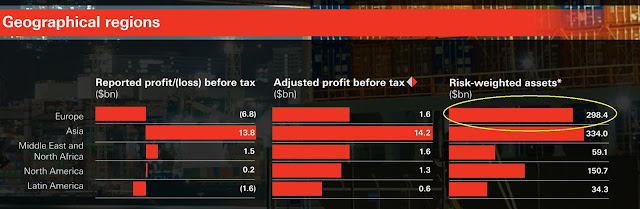

最後一點是匯控這幾年的NAV不斷下跌,筆者認為其中美元持續強勢對有34%資產是在歐州的匯控影響不輕,

例如2014年美元對英鎊和歐元分別是0.607和0.754,

2016年是0.741和0.904,下跌了22%和19.9%,請況有如早幾年人民幣對内銀股的好影響,只是後來人民幣轉勢帶給内銀壓力。

所以個人認為這部分是非經常性影響,不應把NAV的下跌當作是正常業績,因為美元不可能永遠向上。另外是匯控本年在歐洲有很大的非現金的減值,這部份也對匯控的PB影響很大,但向好處看是匯控的PB内的肥肉已經收身了不小。

結論是匯控太多以股代股息的新股,一就是以後取消以股代股息,一就是管理層把這些非現金的股息支出全用來作囘購,否則在匯控找不到新投資機會又不斷間接發新股是會損害股東利益的。

匯控的財務說不應把囘購當作經常性,我個人意見是更不應把以股代息的間接發股看作經常性!!

。。。。。。。。。。。。。。。。。。。。。

投資市場,客觀和冷情非常重要,如果朋友想知道為何當一眾股評人恐懼之際,筆者如何能放低個人情緒並把持一從些投資重心去看財務報表分析,可以參加筆者的第二班“像Ben Graham以價值投資法理解財務報表”,今班的第三堂還有市場先生客席授課有関一代宗師Walter Scholes的資產折讓股價值投資法,千萬別錯過。

https://parisvalueinvesting.blogspot.hk/2017/02/blog-post_35.html

PermaLink: https://articles.zkiz.com/?id=236446

Next Page