- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

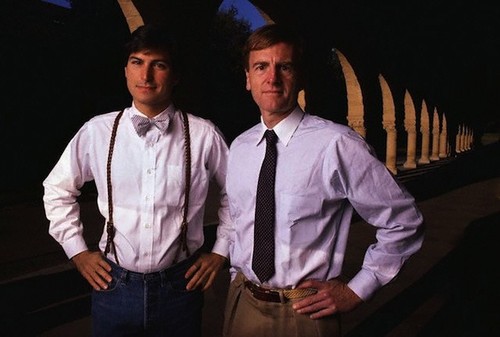

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

华润、青啤围攻河南啤酒金星融资受阻或遭并购

http://epaper.nbd.com.cn/shtml/mrjjxw/20100423/391826.shtml

每经记者 刘丹 发自北京

河南是惟一没有被啤酒巨头整合过的省份,如今这一格局将被打破,摆在豫啤企业面前的是激烈的市场竞争或被收购的命运。

《每日经济新闻》记者昨日(4月22日)获悉,华润雪花已与河南驻马店悦泉签约达成收购意向,对郑州奥克啤酒的收购也进入后期。与此同时,青岛啤酒收购信阳维雪啤酒集团一事也进入日程。两大巨头的进驻无疑对河南当地的啤酒龙头企业——金星啤酒造成重大威胁。

雪花欲实现“河南造”

“我们在河南一直没有建立工厂。”华润雪花啤酒(中国)有限公司一内部人士曾经对《每日经济新闻》记者谈及此事时不无遗憾,

而这一情况即将改变。“华润雪花已经全资收购悦泉啤酒,收购协议已经签署。”昨日一名知情人士向《每日经济新闻》记者透露,这是华润雪花首次并购河南啤酒企业。

据知情人士介绍,华润雪花、青岛啤酒至今没有在河南建厂或进行资产收购,只单纯依靠其周边地域分厂进行输送,这在一定程度上反映出啤酒巨头仍在试探性地进军河南。

中投顾问食品行业研究员周思然指出,河南是啤酒产销大省,河南啤酒产销规模2007年已经位居全国第二,仅次于山东,2008年河南啤酒产销达到330万千升。战略布局上,雪花、青啤已经对河南形成了包围之势,只要在河南建厂或收购,就可以实现版图的连接。

2009年初,悦泉啤酒公布招商引资项目规划,拟引进外来资本,总投资5000万元,兴建年产20万吨的啤酒新生产线项目,华润借机入驻。公开资料显 示,驻马店市悦泉啤酒有限公司始建于1980年,2004年完成股份制改造,固定资产6800万元,目前年生产能力15万吨,实际产能10万吨。

与此同时,传来华润雪花与郑州奥克啤酒洽谈并购的消息。据《每日经济新闻》记者了解,奥克在河南省内的市场份额并不是太大,但在郑州当地占据主要的市场份额。《每日经济新闻》记者就此事向华润雪花咨询时,公司公关经理韩晓菲表示并不清楚。

青啤也将出手收购

另一巨头青岛啤酒也不甘落后,将目光指向河南第二大啤酒企业信阳维雪啤酒集团。

“青啤收购维雪啤酒双方已经接触了很久,谈得差不多了。”了解此起并购的知情人士向《每日经济新闻》记者透露,这次青啤将采取全资收购的方式。《每日经济新闻》记者随后向青啤发了邮件,但截至发稿并未得到回复。

资料显示,维雪啤酒集团旗下现有信阳维雪、郑州维雪、湖北维雪等4个啤酒生产厂和一个小麦芽制造公司,具备年产60万吨啤酒生产能力。截至2008年底,维雪注册资本1亿元,总资产7.56亿元,固定资产4.69亿元。

业内人士分析,此次青啤拿下维雪将为其增加60万吨产能;悦泉和奥克将为华润雪花增加35万吨产能,加上悦泉新增的20万吨的产能,雪花在河南地区斩获55万吨新产能。

区域老大融资遇难题

华润和青岛扎堆河南,均将矛头指向了区域老大——金星啤酒。一直以来,河南啤酒企业数量多、品牌杂、规模小且行业集中度较低。

“股改解决不了,融资无从谈起。”金星啤酒集团副总经理李京昨日接受《每日经济新闻》采访时表示,鉴于目前体制和股份构成,融资暂时没有突破。李京表 示,金星此前曾跟全球最大的啤酒公司有过谈判,公司计划在2009年至2010年进行股改,争取进入中国啤酒的第一阵营。

公开资料显示,河南金星啤酒集团有限公司组建于1995年10月,其前身为河南省金星啤酒厂,目前拥有18家分公司,年销量为200万千升,占据当地市场40%左右的份额。

“金星现在该考虑的是卖给谁,卖一个怎样的价钱。”国信证券行业分析师黄茂接受《每日经济新闻》记者采访时语出惊人。

“华润每年在国内的资本开支平均在30亿元,相比之下河南当地啤酒企业的实力太小,根本没有招架之力。”黄茂说,河南啤酒市场同一时间迎来华润雪花、青 啤两资本大鳄,不仅撕开了豫啤企业的防线,也使河南啤酒市场迎来整合浪潮。黄茂认为,如果金星引入战略合作者融资成功,也许还有对抗几大巨头的资本,否则 难免沦为重庆啤酒的命运。

“啤酒行业凭借的就是资本的博弈,未来国内啤酒市场将是只有几家龙头企业主导的局面。”中投顾问分析师周思然也认 为,维雪、悦泉和奥克的先后“失守”,河南啤酒多年以来铸就的围城已经坍塌,雪花、青啤、金星正面交锋的竞争状态,对原本盈利能力偏低的河南本土品牌将是 沉重的打击。

村辦企業七年改制 民營百威英博或入股金星啤酒

http://www.21cbh.com/HTML/2011-9-21/zOMDcyXzM2NjIzOA.html

在華潤雪花、燕京啤酒(000729.SZ)等巨頭對河南啤酒市場的圍攻之下,作為碩果僅存的幾家二線啤酒企業之一、也是村辦企業的金星啤酒,7年改制之路終於「修成正果」。

改制完成後,金星啤酒提出要在三到五年內上市。與此同時,有知情人士透露,百威英博將成為金星啤酒的戰略投資者,持股比例在30%左右。未來是否會增持,目前不得而知。

七年改制路修成正果

作為一家村辦集體企業,河南金星啤酒雖然位居國內單體啤酒集團產量第四,但也是因為集體企業的身份,產權不清晰,在啤酒業高歌猛進的前幾年未能借助資本市場的力量時間做大做強。這不能不說是金星啤酒集團董事長張鐵山的一個遺憾。

「金 星改制已經完成。」昨日,張鐵山對《第一財經日報》表示,收購原有金星啤酒集團股權及部分債務,耗資十多億元。張鐵山還表示,改制後的金星啤酒主要是其個 人持股,隨後高管還要買一部分股份,目前正在辦理新公司的營業執照、稅務登記等手續。張鐵山的另外一個身份是金星啤酒總部所在村的村支書。

記者在河南省工商局官方網站上查詢獲悉,一家名為河南金星啤酒有限公司、張鐵山擔任法人代表的公司在今年9月14日成立,註冊資本為1000萬元。

張鐵山對記者表示,這家公司只是一個過渡,金星啤酒旗下還有一個工廠因為還不是公司制,要通過這家公司將工廠放進去。

實 際上,2004年時,金星啤酒就已經提出改制的目標。張鐵山對記者表示,之前改制遲遲未果的原因是「村辦企業做大之後,具體的改制價格不好談」。而隨著今 年1月華潤雪花收購河南本地啤酒企業奧克,金星啤酒的改制工作開始提速,有消息稱今年年底前完成。張鐵山表示,這兩年華潤雪花、百威英博等外來啤酒巨頭對 河南啤酒市場的強力侵蝕,使得公司改制進程有所加快。

「金星啤酒這一步來得真不容易,2008年侯孝海空降時改制就是主要任務之一,一晃三年就過去了。體制問題一直是金星的軟肋,是阻礙其對外合作的『罪魁禍首』。」蘇賽特商業數據有限公司董事長李保均感嘆。

金星啤酒創辦於1982年,並在1985年瀕臨倒閉時被張鐵山承包下來,而僅用幾年時間,張鐵山掌舵的金星就成為河南啤酒市場的老大。1998年時,金星啤酒開始向外發展,並在貴州、云南等省建廠,目前在省內外擁有17家分廠。

早在2004年,百威英博的前身AB就多次與金星啤酒接觸,希望對金星進行戰略投資,2005年也傳出了日本麒麟啤酒希望投資金星的消息,但最終都沒有開花結果。

百威英博或成戰略投資者

「如果能在三年前完成改制,金星尚能賣個好價錢。上市,對於金星來說不是現在要考慮的問題,那只是個夢想。現在是如何生存的問題,是該務實的時候了。」李保均如此評價金星完成改制。

實際情況正是如此。在華潤雪花、燕京啤酒、百威英博為首的巨頭以收購、新建廠等方式強勢進入之後,河南啤酒市場上實際銷量在10萬噸以上且覆蓋全省的金星、維雪、月山、奧克目前僅剩金星未被收購,即使完成改制,金星啤酒面臨的形勢也不容樂觀。

談及金星未來的發展目標時,張鐵山表示,改制後公司的體制會更加靈活、高管的積極性也會更高,公司在三到五年內一定要上市,同時未來年銷售額要以10%的速度增長。他表示,今年上半年公司省內銷售增長約為6%,省外市場與去年同期持平。

「現在雪花在河南市場的前期投入非常大,局部地區出現了買一送一的現象,銷售一噸啤酒的營銷費用,幾乎與生產一噸啤酒費用相當。」張鐵山對記者表示。

去年7月張鐵山在接受記者採訪時也曾透露,2009年金星啤酒銷售額約為35億元,在河南市場佔有率約為35%左右,但由於競爭激烈,金星啤酒在河南市場利潤率僅有1.5%左右。

此 外,分析人士認為,金星啤酒的管理機制仍有很大的提升空間。蘇賽特商業數據有限公司分析人士對記者表示,張鐵山對金星非常有感情,但金星也因此存在很強的 張鐵山個人的烙印,在這種情況下,完成改制的金星需要進一步建立健全現代企業管理制度,「畢竟以前的對手都不規範,但是現在的華潤雪花、燕京內部機制都非 常規範,金星不能在這方面落後。」一個業內公認可以佐證的例子是,啤酒業知名操盤手、現任華潤雪花營銷中心總經理的侯孝海即曾在2008年初加盟金星擔任 總經理,又閃電離職。

在這種形勢下,牽手一家實力雄厚的啤酒巨頭成為可能的選擇。

知情人士近日對記者透露,金星啤酒擬在改制完成後引入戰略投資者,基本上已經選定為外資啤酒巨頭百威英博,具體入股比例還未最終確定,估計在30%左右。

「金星與他們談了六七年,2004年之後其實一直在談,以前因為改制和股權方面的問題沒談成,但中間一直沒有斷聯繫。」上述知情人士透露。

這一消息並不意外,去年11月,兩者「重續前緣」的消息就已經傳出。此外,今年2月底,金星啤酒生產管理總部就邀請百威英博南京公司包裝部經理王霖,針對金星公司包裝、生產等情況進行了專題培訓,「親密」關係可見一斑。

青島啤酒(600600.SH)證券事務代表也告訴記者,他們在幾年前跟百威是一致行動人,談過參與金星的收購,但因為當時金星的問題太多,就退出了。

與 幾大巨頭相比,金星亦有自身的優勢。河南酒業協會會長熊玉亮對記者表示,金星在河南已精耕細作多年,其在河南本地仍然有很高的認可度,且其自身已經具備瓶 蓋、酒標印刷、買樣等上下游的配套企業,可以儘可能降低成本。此外,據張鐵山透露,金星近年開始對營銷模式進行改革,目前已引入深度分銷的小區域精細化運 作,「效果很好」。

金星改制臨門一腳:張鐵山掛牌、引資兩手抓

http://www.21cbh.com/HTML/2012-6-13/zMNDE4XzQ1MjQzMQ.html繼二線品牌金威啤酒插標賣身之後,去年底剛完成改制的河南金星啤酒集團也走向出售之路。

本報記者獲悉,5月29日,金星啤酒以淨資產1549.93萬元在鄭州市產權交易市場掛牌出售,評估結果已獲隴海村村民戶代表大會確認。但轉讓不包括該企業正在使用的國有土地使用權及商標使用權。

接近金星啤酒高層人士告訴記者,「金星啤酒改制已經與村民談好了補償條件,金星啤酒董事長張鐵山要全部收購過來,還要走掛牌出售法律程序;另一方面,金星啤酒借此引進融資」。

而一大型啤酒企業河南分公司負責人告訴記者,即使金星要賣,對燕京、雪花意義不大,只會對在河南沒有設廠的青啤有意義。此前傳聞中的併購方百威英博已經收購了當地的維雪啤酒,並在新鄉建設百萬噸廠,買的可能性也不大。

鄭州市產權交易市場人士告訴記者,如果到期沒有符合條件的意向受讓方時,「將會採用淨資產底價拍賣方式確定受讓方」。

苛刻的受讓條件

金星啤酒前身為鄭州市管城區隴海村投資興建的村辦企業東風啤酒廠,創建於1982年,註冊資本6390萬元,法定代表人為張鐵山。

1985年,隴海村對啤酒廠進行公開招標承包經營,張鐵山接手了這家經營不善的村辦企業,並改名為金星啤酒至今。據其官網介紹,金星啤酒年生產能力200萬噸,居河南第一、全國第四。

事實上,去年金星啤酒剛通過談判解決了困擾進行多年的改制問題。

2011 年7月下旬,金星啤酒改制方案得到隴海村村民表決通過。最終,金星啤酒董事長張鐵山個人出資6億元,一次性買斷村民手中金星產權。其中,村裡1100個村 民每人能分到50萬元的「買斷金」。同年10月金星啤酒對外宣佈完成改制,從村辦集體企業改製為張鐵山擁有的全資民營企業。

上述接近金星啤酒高層的人士表示,現在金星缺錢,張鐵山為買斷村民手中的股份需要付出5億多元,讓企業一下子拿這麼多錢有很大難度。

為了收購金星全部產權,張鐵山承諾分三次來向村民支付收購款,第一次是去年年底之前給10萬,第二次是今年9-10月份給20萬,最後一筆20萬將在今年底付清。

金星啤酒產權掛牌轉讓公告顯示,經過評估,截至2011年5月31日,待售的金星啤酒資產總計19058.54萬元(不含土地使用權),負債總額17508.60萬元,淨資產1549.93萬元。

金 星啤酒對此次產權的意向受讓方提出了8個條件,其中第一條明確要求受讓方為「中國境內設立且無境外投資的,從事啤酒經營的企業法人,具有明晰的經營發展戰 略,具有促進公司持續發展和改善公司法人治理結構的能力」。按照此條要求,百威英博等外資企業,以及外資參股的華潤雪花和青島啤酒均不符合要求。

第三條則明確要求「受讓方的出資人應具備連續經營啤酒生產企業25年以上」,目前具有雄厚資本實力的國內啤酒品牌超過25年的只有青島啤酒和燕京啤酒。

一大型啤酒企業河南分公司負責人告訴記者,「這麼苛刻的條件,誰會來收購?我個人認為收購意義不大,投入與產出不成比例。」

改制與融資同步

金星啤酒如此苛刻的條件限制收購者,到底誰會來收購?

前述接近金星啤酒高層的人士一語道破:「金星啤酒去年10月份改制是與村民談好了,作為集體企業還需要走一下掛牌出售的法律程序。」

「現在企業基本上100%在張鐵山本人手裡,金星啤酒商標也在張鐵山手裡,所以這次也就不包括在出售的範圍內。」他進一步透露。

前述啤酒企業河南分公司負責人也表示,「我個人認為金星啤酒董事長要全部收購金星產權需要合法化,在搞定村民後,不是很名正言順,需要走公開程序」。

但 金星啤酒掛牌也有股權融資的目的。前述接近金星啤酒高層的人士告訴記者,金星一方面走程序,另一方面也在為引進資本做打算,改制與融資同步進行。金星已經 成立了一個投資控股公司,準備將金星啤酒資產收入其中,另外將未納入改制的子公司也放進去。之前金星啤酒資產評估6個億,現在準備重新評估再出售股權融 資,將十幾塊地皮和商標加入其中評估,資產規模膨脹了再賣出去。

不過,由於金星啤酒目前面臨的激烈競爭環境,是否如願還很難說。

金星號稱國內排名第四,據中國釀酒工業協會啤酒分會的數據顯示,事實上金星啤酒名次僅在第六位置。

2011 年,華潤雪花銷量1023.5萬千升,市場佔有率達到21%;青島啤酒銷量715萬千升,市場佔有率約為14%;燕京啤酒銷量550.6萬千升,佔全國啤 酒總量的比例也超過了11%。百威英博以566萬千升超過燕京排第三。而嘉士伯高層不久前告訴記者,「嘉士伯去年在中國啤酒銷售量為140萬千升」。上述 品牌均遠超金星啤酒銷售量。

對於金星啤酒再次選擇出售,啤酒營銷專家方剛認為,「最好的時機已經錯過了,前幾年幾大品牌還沒有進入河南市場時出售可以賣個好價錢,現在已經值不了那麼多錢了」。

事實上,百威英博的前身AB曾多次與金星啤酒接觸,希望對金星進行戰略投資,但一直因為改制和股權方面的問題沒能談成。目前百威英博不僅收購了河南第二大啤酒維雪啤酒,還在新鄉投資興建百萬噸產能的新廠與金星競爭。

方剛表示,百威英博現在的擴張路線是通過自建而不是收購,不排除還有收購金星的可能,但興趣變小了。

上述接近金星啤酒高層的人士表示,燕京已經收購月山啤酒,金星啤酒對它意義不大;華潤雪花通過收購完成佈局也不會買,青啤在河南沒廠,要是參與收購有現實意義。

比較上述企業,最終百威英博入股的可能性較大。不過,該接近金星啤酒高層的人士表示,「金星很願意引進百威,但是百威一直沒明確態度。現在誰來收購金星,金星都很願意」。

“死多頭”國泰君安改口:“太白金星”駕到 斬熊“尚需時日”

來源: http://wallstreetcn.com/node/208547國泰君安又來了。

在股市接連下跌之際,國泰君安首席分析師任澤平22日發布報告,一改往日“將熊市徹底埋葬”的豪言壯語,開始強調“決勝尚需時日,舊勢力仍侍機反撲”。

昨日,在12只新股密集申購、大規模刺激計劃或落空的背景下,A股迎來了暴跌,上證跌幅達到1.7%,失守2300點。

就在上周,即便是面對糟糕的8月經濟數據,任澤平也認為,對此不必過於悲觀,更早前,他在一篇題為“論對熊市的最後一戰”報告中稱,中央打虎歸來之後,出手打熊。“降低無風險利率,提升風險偏好,將開啟一輪波瀾壯闊的大牛市,5000點不是夢。”

而這次,他將“熊市”描繪成“太白金星”的“座下孽畜”,正當“眾英雄”欲“徹底將熊市埋葬”時,太白金星駕到,請大家手下留情。

至於為何“大牛”變成了“小牛”,任澤平的邏輯是:

改革造就牛市邏輯對資本市場亦是十分關鍵。近年阿里、百度、騰訊等一大批新興產業領袖級企業離家出走到海外上市,中國股市只留下地產、銀行、鋼鐵等舊增長模式的留守老人,股市沒有‘產業升級’,常年熊市,值得反思。

深層次原因是,當前以銀行為主的金融結構不能支持產業升級。未來有望大發展的高端制造業、現代服務業、民營中小企業等都是輕資產重知識部門,融資需求被銀行拒之門外,而股市因改革遲緩加之常年熊市難以發揮正常融資功能,融資難貴問題突出。

當前應把發展資本市場提升為國家戰略,作為推動經濟轉型的牛鼻子改革。發展股市最重要的是以法治市。過去幾年一批企業通過包裝上市,圈錢後現回原形‘披星戴月’,傷害價值投資者的心,股市投機氣氛重。依法治市關鍵是註冊制、會計準則、嚴懲重罰、公開透明。

所以,與其斬熊,倒不如“化善此孽畜,期待慢牛”。“將大熊變化為小牛,寄望改革將其養大”。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

新氧金星:輕醫美連鎖、中心醫院模式將成醫美行業新趨勢

來源: http://www.iheima.com/zixun/2016/1218/160406.shtml

“未來會出來兩種新型醫美模式,一個是輕醫美連鎖,另外一個是開放手術室,即中心醫院的模式。”

i黑馬訊 12月18日消息 日前,“新氧Forever Young開放之夜”暨“2016年度新氧亞太區醫美行業盛典”在京舉辦。

會上,新氧創始人兼CEO金星表示,在大數據與精準流量並重的今天,傳統醫美機構擁抱互聯網已成為不可逆的趨勢。他認為,五年以後整個醫美行業的格局可能會發生一定變化,首先民營大型醫美機構的整體市場份額可能會縮小,但因為盤子大了,整體的營業額會增加,其他的醫美機構則在快速崛起,其整體份額會呈縮小趨勢。

“未來會出來兩種新型醫美模式,一個是輕醫美連鎖,另外一個是開放手術室,即中心醫院的模式。”金星稱。

金星進一步解釋,輕醫美連鎖的好處在於,其符合醫美行業整體發展趨勢。未來醫療美容和生活美容界限將越來越模糊,整形創傷越來越小,效果越來越好,價格越來越低,輕醫美微整形越發展越會搶奪更大的生活美容市場,這將是一個巨大的機會。此外,從規模來講,它能共享一個平臺,包括在藥品采購方面具有成本優勢。但缺點在於,所有的醫美整形機構都有微整形,在大部分機構微整形只做為倒流工具,價格便宜,做微整形連鎖意味著放棄了高毛利的手術部分,後續如何解決獲客,形成巨大的流量成為輕醫美連鎖成敗的關鍵。

開放手術室的模式則降低了醫生創業的門檻,所有的手術室、病房都是共用的,醫生租用按時間付費,甚至一些護士都可以租用。但這個模式的難點和痛點在於,第一成本,中心醫院的模式需要有大的規模效應,有足夠多的醫生診所聚集在一起才會有人流效應。但是想做這麽大的中心醫院,成本投入是非常高的;第二政策問題,中國各個省份各個城市對醫美的政策不太一樣,存在政策限制;第三管理上的限制,對很多做醫美的人來說,管一家中小型的醫美診所是擅長的,但是管一個大型的開放式的醫院會對管理者提出巨大的挑戰。

“總體而言,醫美這條路線,第一要清晰判斷五年之後市場格局如何,第二要清晰的做自己的定位,很清楚的知道自己的優點、劣勢和未來得發展方向和細分的用戶市場,這是的醫美機構欠缺的。目前國內極少有醫美機構做自己細分的客戶群,都是對消費者來之不拒的方式。”金星稱。

匿名用戶

匿名用戶

Next Page