- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

管清友:國企混改要發展,國資定價需先行

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1209|

本帖最後由 jiaweny 於 2015-1-23 16:48 編輯 管清友:國企混改要發展,國資定價需先行 作者:管清友 對於不同的國企上市模式,定價的難易程度不同,其難易程度大小主要取決於兩個方面的因素:一是在整體上市的過程中是否有未上市資產的註入,如果有則可能加大定價的難度,因為未上市資產定價容易被高估。二是集團是否存在多元化業務,集團業務越複雜,定價難度越大。中國國有企業改革要達到目的,關鍵在於政企分離。 自中共十八屆三中全會以來,國企改革的整體思路已經越發清晰,而混合所有制正是此次國企改革的重要載體。目前,混合所有制的實現方式可以大體分為兩種:一是集團資產證券化,二是引入非公戰略投資者。而資產證券化又分為兩種形式:整體式混合所有制改造和分拆式混合所有制改造。 分拆上市一度成為國企上市重組的首選模式,這是基於當時的歷史背景。但是,分拆上市卻產生了嚴重的公司治理問題。存續公司與上市子公司,以及同一集團下不同上市子公司之間存在大量的不合理的關聯交易和違規擔保問題。存續公司承接了大量不良資產,一方面希望股東權益最大化,另一方面又希望向上市公司轉嫁負擔,侵害投資者的利益。集團公司利用上市公司“融資”,轉移上市公司融資和剩余利潤,上市公司可能高價承接集團公司的不良資產。 分拆上市缺陷產生的根源在於母公司資產的二元結構,資產的二元結構使得內部利益協調存在嚴重的沖突,存在大量關聯交易、關聯擔保和侵害中小投資者權益的行為。整體上市能夠使母公司和子公司的利益趨於一致,從而減少代理成本和利益輸送的發生。因此,相比於分拆上市,下一步國企改革可能會采取整體上市的方式。 首先,整體上市優化上市公司的股權結構。整體上市後,控股股東與上市公司及中小投資者的利益趨於一致,可以顯著改善公司治理狀況。發展好上市公司成為他們的共同願景,減少了分拆上市大股東通過關聯交易掏空上市公司的可能性,有利於保護中小投資者的利益並提高上市公司的盈利能力。 其次,整體上市能夠減少不合理的關聯交易。一方面,企業整體上市後,與集團母公司的利益趨於一致,大股東侵害上市公司及中小股東權益的關聯交易減少。另一方面,國有企業通過整體上市,可以改變分拆模式下的上市公司與集團公司和集團下其他子公司產業鏈分離問題,從而減少上市公司的關聯交易。 最後,整體上市可以實現規模經濟。分拆上市導致集團公司註入到上市公司的經營性資產不完整,主營業務鏈條不配套,上市公司必須依賴於從集團公司獲得其他配套服務才能正常運轉。通過整體上市對國有資產進行補充和調整,一方面實現資源的優化配置,降低企業運營成本,提高利用效率;另一方面也實現了產業鏈、財務、經營的全面整合。 國有資產定價是混合所有制中的核心問題。而市場化定價的方式則是最為公平有效的。如果缺乏市場化定價,容易導致利益輸送的問題,甚至在資產註入的過程中大股東可能為了更好地控股,壓低增發價格,侵害小股東利益,最終導致民企對混合所有制“望而生畏”。 對於不同的國企上市模式,定價的難易程度不同,其難易程度大小主要取決於兩個方面的因素。一是在整體上市的過程中是否有未上市資產的註入,如果有則可能加大定價的難度,因為未上市資產定價容易被高估。從大股東的利益出發,應該不希望上市公司在股價過高時來對價未上市資產。對價越低,越有利於大股東增強控股地位,但有損於小股東。例如整體上市中的反向收購母公司模式,上市公司通過與母公司的定向增發、與機構公眾的定向增發或者直接通過自有資金購置集團公司資產,實現整體上市。一般而言,對於資產規模非常龐大的集團公司來說,可以通過安排上市子公司反向收購母公司的全部主營資產的方式實現整體上市。在此反向收購過程中母公司的總體資產可能被高估。 二是集團是否存在多元化業務,集團業務越複雜,定價難度越大。一般來說,具有多元化業務的集團可以采取分別上市,也可采取一次上市的方式。分別上市的方式定價更為簡單。目前備受關註的中石化國企改革,包括策劃銷售公司獨立上市屬於這一類。中國石化銷售公司與25 家境內外投資者簽署增資後股權認購協議實現混改,當其董事會成立之後,銷售公司將謀劃獨立上市。銷售公司獨立上市後,中石化將形成中石化股份、煉化工程、石油工程公司和銷售公司的上市格局。但是若一個多元化集團需要一次集體上市,定價難度則大幅提升。2014 年2月19日格力集團發布公告,珠海市國資委擬無償劃轉公司持有的格力地產、格力珠海口岸、格力航空股權及公司對格力地產債權等資產。之後,珠海市國資委擬將不超過公司 49%的股權通過公開掛牌轉讓的方式引進戰略投資者。格力集團業務不集中,目前該集團全資及控股的企業共 13 家,分布在電器、地產、新能源、海島、石化、手表等業務板塊。對於格力集團來說定價較難,因為雖然集團持有的格力電器部分的股權價值容易獲得,但是集團還有旅遊開發、新能源、石化、羅西尼手表業務不易評估。 公平合理地評估出國企的定價並不能完全消除民間資本的隱憂,作為小股東民企很怕進入國企壟斷行業後便會按照國企原有的規則來運行,自身的權益無法得到真正的保障。而政策和體制機制上的障礙成為民間資本參與混合所有制經濟發展的一道鴻溝,目前民企大多處於觀望的狀態,不敢“貿然進入”。調動民企對混合所有制的興趣成為了重中之重。 無論從現實還是歷史來看,中國國有企業改革要達到目的,關鍵在於政企分離。混合所有制經濟是未來發展的方向,但前提條件是國有企業要政企分開,政事分開,權力分開,讓市場在資源配置中起到決定性作用。其實早在2003年國家就已提出大力發展混合所有制,但十多年來進展緩慢,即使是對競爭類的國企,政企分離的改革仍流於形式。2003年以來,政企關系由過去的政府直接監管變為政府通過授權國資委對國有企業實施監管,從而在形式上實現了政企分離。但由於國資委是政府的一個職能部門,仍然受命於政府,政府還是能通過國資委直接影響國企經營。直到2013年三中全會部署全面深化改革,混合所有制經濟被視為打破民企旋轉門的重要的突破口之一。所以,在混合所有制的建設中,政府要盡快制定出具體明確的改革措施,在參與對國企的改造中,必須用法律來保障民企的權利和利益不受到侵害。 政府應打開更多壟斷之門,放松管制。對於準入行業應該有一個明確的指引。對公益性國企,可能關乎國家重大安全戰略和民生保障,不以追求利潤最大化為目標,應繼續保有國有絕對控股權。政府更應加大投入,以加大對民生改善和國家安全戰略的支持力度。對競爭類國企和部分壟斷類國企,政府應簡政放權,國資應僅保留部分國有控股或完全退出,弱化政企不分,政府減少對國企的幹預將有助於增強其經營效率和盈利能力。特別是自然壟斷行業,隨著技術進步、壟斷行業改革和我國產業結構調整步伐的加快,部分自然壟斷業務或環節已經不再具有自然壟斷屬性。這時應放開這些業務或環節,讓民營經濟充分參與進來,打造成混合所有制經濟。對於國企來說,盈利性較好的領域往往是壟斷行業,而這些壟斷行業的優良資產自然不願意與民企分享。所以對於該類行業中央更應加大力度,推動該行業的混合所有制改革。在此整體設計結束之後,制定負面清單管理機制,保留極少數的、不宜混合的國企。 為構建各類資本公平競爭的外部環境,應實行統一的市場監管,加強反壟斷執法,清理和廢除妨礙市場公平競爭的各種規定和做法,給予各類市場主體同等的法律待遇,提供平等的競爭機會。完善發展混合所有制經濟的法律環境,特別是產權保護和產權流動的法律保障制度,建立配套的政策,包括企業在改制過程中涉及的工商登記、進出口權、土地、房產、稅收等相關政策。與此同時,要讓市場發揮作用,明確政府的職能,政府和監管機構在不該伸手的時候絕不伸手,有效破除政府幹預企業經營決策的行為,最大幅度減少涉及企業的行政審批事項,讓混合所有制企業真正成為自主經營、自負盈虧、自擔風險、自我約束的市場經濟主體。 來源:新財富雜誌 |

中信混改亮相

| ||||||

正大集團和伊藤忠合組公司斥資百億美元入股中信股份,這一交易成為國企混合所有制改革新標杆,未來發展重點在非能源投資◎ 財新記者 劉彩萍 特派香港記者 楊剛 文liucaiping.blog.caixin.com | yanggang.blog.caixin.com 中信股份(00267.HK)掛牌短短四個月後,即成功引入外資大比例入股,成為公司第二大股東。這宗交易不僅是外商入股中國國有企業的最大一次單筆交易,也是有史以來日本對華最大單筆投資。 對中信股份來說,這宗交易也是國有企業混合所有制改革的有效實踐,被業內評價為國企深化改革的重要標誌。 1月20日, 中信股份發佈公告稱,泰國正大集團(下稱正大集團)將聯合日本伊藤忠商事株式會社(下稱伊藤忠)通過分別占股50% 的合資公司正大光明投資有限公司(下稱正大光明)入股中信股份。 1月23日,三大綜合企業集團領導 人在香港會面,就落實戰略合作協議,開展跨區域和多領域的密切合作,實現互利共贏進行商討。三方將成立戰略合作委員會,就潛在合作領域做進一步研究和評估。 三贏方案 正大集團由泰國華人做農產品貿易起家,為泰國最大的私營公司之一,業務遍及農牧、食品、零售、電信等多個行業,覆蓋17個國家和地區。該公司于1979年進入中國,是第一家在中國投資的國際化企業,目前已在華設立300余家企業,涉及農牧業、商業零售、商業地產等領域。卜蜂蓮花購物中心在中國具有一定知名度,旗下運營的7-11便利店遍及全泰國。 伊藤忠擁有近157年曆史、旗下經營全家便利店(Family Mart),且正在擴展全球布局,業務涉及纖維、機械、金屬、能源、糧油、通信等領域,2011 年首次實現合併淨利潤3000億日元,至今仍保持第三的排名。 中信股份前身中信泰富於2014年8月完成收購中信集團99% 的資產,並完成向27名投資者配售約533億港元的股份後,實現整體上市。截至2013年末,中信集團總資產達42997億元,淨資產 2719億元,全年實現營收3751億元,淨利潤378.4億元。 亞洲三大綜合企業集團的合作對於各自都有什麼意義? 中信證券有關人士表示,中信股份通過引入正大集團和伊藤忠為戰略投資者,可以進一步實現股權結構多元化,發行可轉換優先股籌集的約459億港元,將用作公司業務發展以及投資于中國經濟發展中具有潛力的新興行業。 此外,中信股份也將很好地與兩大亞洲企業集團交流和分享在各自領域的經營理念和專業經驗,屬於純商業考慮的重大交易。 正大集團和伊藤忠將通過戰略入股中國最大的綜合性企業集團,獲得參與中國經濟增長和發展的機會。 作為日本三大綜合商社的伊藤忠,這項雄心勃勃的計劃旨在趕超另外兩家競爭對手——三菱商事及三井物業。 伊藤忠財務數據顯示,2013財年公司錄得純利潤約3100億日元,與兩家競爭對手的差距約為1000多億日元。想要趕超三菱和三井,伊藤忠必須在其具有優勢的糧食及纖維等板塊擴展新市場,通過與中信合作,正是旨在利用中信在中國的營業網絡、渠道進一步開拓傳統優勢項目。而中信集團在金融服務、資源能源、製造業及房地產方面的優勢也可以彌補伊藤忠在相關領域的短板。 伊藤忠社長岡藤正廣在其2015年新年賀詞中表示,今年是目前中期經營計 劃“Brand-new Deal2014”的最後財務年度,伊藤忠首要任務是確保完成本年度3000億日元的利潤目標,這將為4月開始的新中期經營計劃打下良好基礎。 評級機構穆迪預計,中信股份將把約459.2億港元的現金對價用于支持其業務增長並償還債務。假設459.2億港元對價的一半用于償還債務,則中信股份的報告合併債務/ 資本比率將從2014年上半年結束時的40% 下降至36% 左右。 中信集團層面,出售其所持中信股份10% 股權可為其帶來現金收入,從而在增強其流動性狀況之外,該交易亦可擴大中信集團的股本基礎。 並購兩步走 知情人士透露,交易開始于2014年初,當時中信集團正在操作赴港掛牌,正大集團以及伊藤忠作為中信集團多年的合作伙伴也計劃參與投資,並于後期聯合提出要大比例參與投資,但因時間等因素而暫未落實。隨後在中信股份掛牌時,正大集團作為27名戰略投資者之一通過正大光明認購2.49億股,占總股本的1%。 正大光明投資有限公司,于2014年7月下旬在正大集團與伊藤忠簽署戰略合作協議後,成為正大集團與伊藤忠各持50% 股權的合營公司,註冊于英屬維京群島。 2014年9月,中信股份掛牌後,三方再次開始談判,很快達成協議。中信集團上報相關方案至財政部,原計劃2015 年元旦前正式公佈,但涉及相關境外金融監管文件的批復,直到1月20日才公佈。根據公告,本次協議入股包括兩項交易,交易總額達800億元港元(或104 億美元)。 第一步,正大光明將購買中信集團持有的中信股份10% 股權,共24.9億股(約為344億港元或45.4億美元)。中信集團現持有中信股份約78% 的股權。 第二步,中信股份將以現金交易方式在之後的數月內,向正大光明新發行33.3億股可轉換優先股(約為459億港元或59億美元)。兩項交易的每股認購 價格/ 可轉換優先股價格均為13.8港元。 兩項交易完成後,假設全部優先股轉為 普通股,且須完全符合最低公衆持股量的規定,正大光明將持有中信股份約20% 股權,中信集團仍為中信股份的控股股東。 作為國務院直屬國有獨資公司,中信集團一直走在改革開發的前列。從最初的窗口公司,發展到現在涉及金融與實業並舉的最大企業集團,並成功完成中信股份收購集團99% 資產並在香港整體上市,四個月之後,又進行這輪大股東減持和引進外部股東,將極大提高公司治理水平與效率。 如果上述可轉換優先股全部兌換為 普通股份,正大光明將持有中信股份的20.61% 已發行股本;而中信集團的持股量則從此前的約77.9% 降至59.9%,仍為控股股東。 根據公告,可轉換優先股兌換為普通股之後,公衆股的比例將由22.1% 降至19.49%。中信股份表示,為了維持港交所關於最低公衆持股比例的要求,正大光明應將在舊股收購完成前出售持有的1% 的存量中信股份股權。 早前中信已拿到香港交易所豁免,即由通常保持最少25% 的公衆股,下降至最少保證15% 的公衆股與整體上市交易完成後的公衆持股比例的孰高值。 中信股份強調稱,除非且直到緊隨優先股轉換後,中信股份最低公衆持股比例得到維持,否則優先股將不得轉換 為普通股。中信股份承諾,將在認購完成後的約定期限內增加公衆持股比例,使其在優先股全部轉換為普通股股份後不低於最低公衆持股比例的水準。 正大光明、正大集團及伊藤忠也作出承諾,不會在六個月內處置所購股份,也不會直接或間接獲取中信股份之股權。過了六個月的鎖定期,中信盛星或其指定實體享有優先購買權。 值得注意的是,根據認購協議,伊藤忠與正大集團各出資50% 進行認購,中信股份相關人士表示,正大與伊藤忠在並購交易之前已經達成了協議,二者之間存在有針對本次交易的“結構性融資安排”。按照相關的認購協議規定,中信與正大光明之間款項的交割最終會受到商業條款保護。 20%博弈 為何中信集團出讓的股權比例是20% ? “這是正大光明方面提出的要求,他們希望能夠按照權益法進行核算。”接近交易的人士說。 對於伊藤忠和正大集團來說,購買 海外股權屬於會計項下的“長期股權投資”。長期股權投資的核算有兩種方式,成本法和權益法。按照國際慣例20%- 50% 的股權投資比例需要按照權益法來進行核算,也就意味著長期股權投資的賬面價值每年都隨投資企業淨資產變動而變動,即合併被投資企業當年實現的利潤,進而影響伊藤忠和正大集團的報表損益,也就是中信股份實現的盈利能夠體現在伊藤忠和正大集團的財務報表中。如果投資比例不到20%,採用成本法核算,那麼不論被投資方的盈利水平有什麼變化,都不會影響投資方的財務報表。 “對於伊藤忠來說,花大筆資金的並購交易卻無法撬動公司財務報表,這筆交易也就沒了意義。”中信股份相關人士向財新記者指出。 由於一次性賣給外資如此大比例股權在國有企業的所有制改革中未有先例,因此當外方提出20% 的投資比例時,中信集團方面並未敢一口答應。 中信股份相關人士向財新記者透露,因伊藤忠方面對於20% 持股比例態度堅決,港交所也有公衆持股比例限制,而財政部方面在獲悉該並購案初期,表達了不願過多稀釋國有資本股權比例的態度。並購案談判一度陷入僵局。 除了部分限制性領域,目前國家對於國有企業對外資轉讓股權的比例並無任何成文規定或限制,因此中信集團在反複與財政部匯報交流後,最終獲得了支持。 在這宗外資入股國有企業最大的單筆交易中,財政部下定決心,希望以中信作為樣本,在國企混合所有制改革方面先行先試。 “此前中信赴港整體上市其實就可看做國企混改的一個不錯先例,財政部希望通過此次並購,讓國企改革步子邁得更大些,國際化的步伐走得更遠。”中信股份相關人士向財新記者指出。 正大光明以20% 的股權占比成為中信股份第二大股東後,獲得一名非執行董事和一名獨立非執行董事席位。目前中信股份有四名執行董事,五名非執行董事和五名獨立非執行董事。 公告指出,正大光明將享有反攤薄權,如果中信股份在認購完成後進行任何新股份發行或新權益發行,正大光明應有權獲得股份或股本證券以維持其于全面攤薄基礎上20% 的股本比例。 大象也能起舞 1月20日中信股份發佈公告,由於鐵礦石價格大幅下跌,對中澳鐵礦作出了86 億-110億元的減值撥備,盡管中信股份從未公開過中澳鐵礦的成本,但中信股份董事會主席常振明曾表示,由於生產線建設未全部完成,故不能形成規模效益,所以生產成本相對較高。 中澳鐵礦的減值撥備在意料之中。 一方面是中澳鐵礦一直處於高成本價位;另一方面是鐵礦石市場連續下跌。 接近交易人士稱,本次中信集團的融資並不是為了給中澳鐵礦輸血。前期投資已經基本完成,關鍵是看後期運營,如果鐵礦石價格繼續下降,將從會計上作減值撥備,對現金流並沒有太大影響,利空已經出盡,不會有更壞的影響。 上述人士稱,正大光明在交易前就已經對中澳鐵礦作了充分評估,未來的投資將著重發展非資源類板塊。 1月5日,岡藤正廣表示,資源市場的一時繁榮已漸趨平靜,伊藤忠也將受此影響。近年來,伊藤忠一直注重以生活消費相關領域為中心的非資源領域,特別是2013年度非資源領域的收益急劇擴大,與2010年度相比增加了約3.3倍,達到約2500億日元。 中信股份公告稱,各方的戰略合作主要集中于以下潛在領域:金融業;製造業、食品、物流、農牧業、大衆消費品;房地產、基礎設施業、工程承包業;資源及能源業;信息技術、通信、紡織、化工、貿易等。 據接近交易的人士表示,中國正處在經濟轉型,特別是消費經濟概念的發展能夠為三方提供很多機會。目前三方都很看重與中國消費經濟密切相關的行業,例如水資源、環保、畜牧業、奶業、新能源和節能產業、老年護理產業以及與高淨值有關的服務。 對於資源行業,“目前顯然不是一個投資的時機,如果未來市場出現變化,也不排除投資可能。”前述人士稱。 2014年11月,中信股份與私募基金巨頭KKR 旗下KKR 中國水務共同擁有的公司宣佈收購新加坡聯合環境技術有限公司的至少多數股份,最高對價約12.56億新加坡元(約75.21億港元)。 “未來這類行業將是下一步合作的重點。”前述人士表示。 正大光明方面希望充分利用各自渠道和現有資源優勢進行長期合作,搞活消費品板塊。中信集團一直在個人消費領域探索海外合作。 中信股份相關人士向財新記者指出,作為依賴金融、地產及基礎設施建設的“大塊頭”國企,中信在個人消費領域的運營經驗相對缺乏。而正大集團及伊藤忠在個人消費、農牧及食品領域的經驗正好形成互補。 “中信希望通過在做強及整合目前業務板塊的同時,在消費板塊等新型業務方面進行一定的拓展,讓我們這種相對重資產的大象級別的國企也能跳舞。”上述人士向財新記者指出。 | ||||||

管清友:國企混改要發展,國資定價需先行

http://www.xcf.cn/newfortune/texie/201501/t20150123_713623.htm對於不同的國企上市模式,定價的難易程度不同,其難易程度大小主要取決於兩個方面的因素:一是在整體上市的過程中是否有未上市資產的注入,如果有則可能加大定價的難度,因為未上市資產定價容易被高估。二是集團是否存在多元化業務,集團業務越複雜,定價難度越大。中國國有企業改革要達到目的,關鍵在於政企分離。 管清友/文

自中共十八屆三中全會以來,國企改革的整體思路已經越發清晰,而混合所有制正是此次國企改革的重要載體。目前,混合所有制的實現方式可以大體分為兩種:一是集團資產證券化,二是引入非公戰略投資者。而資產證券化又分為兩種形式:整體式混合所有制改造和分拆式混合所有制改造。

分拆上市一度成為國企上市重組的首選模式,這是基於當時的歷史背景。但是,分拆上市卻產生了嚴重的公司治理問題。存續公司與上市子公司,以及同一集團下不同上市子公司之間存在大量的不合理的關聯交易和違規擔保問題。存續公司承接了大量不良資產,一方面希望股東權益最大化,另一方面又希望向上市公司轉嫁負擔,侵害投資者的利益。集團公司利用上市公司「融資」,轉移上市公司融資和剩餘利潤,上市公司可能高價承接集團公司的不良資產。

分拆上市缺陷產生的根源在於母公司資產的二元結構,資產的二元結構使得內部利益協調存在嚴重的衝突,存在大量關聯交易、關聯擔保和侵害中小投資者權益的行為。整體上市能夠使母公司和子公司的利益趨於一致,從而減少代理成本和利益輸送的發生。因此,相比於分拆上市,下一步國企改革可能會採取整體上市的方式。

首先,整體上市優化上市公司的股權結構。整體上市後,控股股東與上市公司及中小投資者的利益趨於一致,可以顯著改善公司治理狀況。發展好上市公司成為他們的共同願景,減少了分拆上市大股東通過關聯交易掏空上市公司的可能性,有利於保護中小投資者的利益並提高上市公司的盈利能力。

其次,整體上市能夠減少不合理的關聯交易。一方面,企業整體上市後,與集團母公司的利益趨於一致,大股東侵害上市公司及中小股東權益的關聯交易減少。另一方面,國有企業通過整體上市,可以改變分拆模式下的上市公司與集團公司和集團下其他子公司產業鏈分離問題,從而減少上市公司的關聯交易。

最後,整體上市可以實現規模經濟。分拆上市導致集團公司注入到上市公司的經營性資產不完整,主營業務鏈條不配套,上市公司必須依賴於從集團公司獲得其他配套服務才能正常運轉。通過整體上市對國有資產進行補充和調整,一方面實現資源的優化配置,降低企業運營成本,提高利用效率;另一方面也實現了產業鏈、財務、經營的全面整合。

國有資產定價是混合所有制中的核心問題。而市場化定價的方式則是最為公平有效的。如果缺乏市場化定價,容易導致利益輸送的問題,甚至在資產注入的過程中大股東可能為了更好地控股,壓低增發價格,侵害小股東利益,最終導致民企對混合所有制「望而生畏」。

對於不同的國企上市模式,定價的難易程度不同,其難易程度大小主要取決於兩個方面的因素。一是在整體上市的過程中是否有未上市資產的注入,如果有則可能加大定價的難度,因為未上市資產定價容易被高估。從大股東的利益出發,應該不希望上市公司在股價過高時來對價未上市資產。對價越低,越有利於大股東增強控股地位,但有損於小股東。例如整體上市中的反向收購母公司模式,上市公司通過與母公司的定向增發、與機構公眾的定向增發或者直接通過自有資金購置集團公司資產,實現整體上市。一般而言,對於資產規模非常龐大的集團公司來說,可以通過安排上市子公司反向收購母公司的全部主營資產的方式實現整體上市。在此反向收購過程中母公司的總體資產可能被高估。

二是集團是否存在多元化業務,集團業務越複雜,定價難度越大。一般來說,具有多元化業務的集團可以採取分別上市,也可採取一次上市的方式。分別上市的方式定價更為簡單。目前備受關注的中石化國企改革,包括策劃銷售公司獨立上市屬於這一類。中國石化銷售公司與25 家境內外投資者簽署增資後股權認購協議實現混改,當其董事會成立之後,銷售公司將謀划獨立上市。銷售公司獨立上市後,中石化將形成中石化股份、煉化工程、石油工程公司和銷售公司的上市格局。但是若一個多元化集團需要一次集體上市,定價難度則大幅提升。2014 年2月19日格力集團發佈公告,珠海市國資委擬無償劃轉公司持有的格力地產、格力珠海口岸、格力航空股權及公司對格力地產債權等資產。之後,珠海市國資委擬將不超過公司 49%的股權通過公開掛牌轉讓的方式引進戰略投資者。格力集團業務不集中,目前該集團全資及控股的企業共 13 家,分佈在電器、地產、新能源、海島、石化、手錶等業務板塊。對於格力集團來說定價較難,因為雖然集團持有的格力電器部分的股權價值容易獲得,但是集團還有旅遊開發、新能源、石化、羅西尼手錶業務不易評估。

公平合理地評估出國企的定價並不能完全消除民間資本的隱憂,作為小股東民企很怕進入國企壟斷行業後便會按照國企原有的規則來運行,自身的權益無法得到真正的保障。而政策和體制機制上的障礙成為民間資本參與混合所有制經濟發展的一道鴻溝,目前民企大多處於觀望的狀態,不敢「貿然進入」。調動民企對混合所有制的興趣成為了重中之重。

無論從現實還是歷史來看,中國國有企業改革要達到目的,關鍵在於政企分離。混合所有制經濟是未來發展的方向,但前提條件是國有企業要政企分開,政事分開,權力分開,讓市場在資源配置中起到決定性作用。其實早在2003年國家就已提出大力發展混合所有制,但十多年來進展緩慢,即使是對競爭類的國企,政企分離的改革仍流於形式。2003年以來,政企關係由過去的政府直接監管變為政府通過授權國資委對國有企業實施監管,從而在形式上實現了政企分離。但由於國資委是政府的一個職能部門,仍然受命於政府,政府還是能通過國資委直接影響國企經營。直到2013年三中全會部署全面深化改革,混合所有制經濟被視為打破民企旋轉門的重要的突破口之一。所以,在混合所有制的建設中,政府要盡快制定出具體明確的改革措施,在參與對國企的改造中,必須用法律來保障民企的權利和利益不受到侵害。

政府應打開更多壟斷之門,放鬆管制。對於准入行業應該有一個明確的指引。對公益性國企,可能關乎國家重大安全戰略和民生保障,不以追求利潤最大化為目標,應繼續保有國有絕對控股權。政府更應加大投入,以加大對民生改善和國家安全戰略的支持力度。對競爭類國企和部分壟斷類國企,政府應簡政放權,國資應僅保留部分國有控股或完全退出,弱化政企不分,政府減少對國企的干預將有助於增強其經營效率和盈利能力。特別是自然壟斷行業,隨著技術進步、壟斷行業改革和我國產業結構調整步伐的加快,部分自然壟斷業務或環節已經不再具有自然壟斷屬性。這時應放開這些業務或環節,讓民營經濟充分參與進來,打造成混合所有制經濟。對於國企來說,盈利性較好的領域往往是壟斷行業,而這些壟斷行業的優良資產自然不願意與民企分享。所以對於該類行業中央更應加大力度,推動該行業的混合所有制改革。在此整體設計結束之後,制定負面清單管理機制,保留極少數的、不宜混合的國企。

為構建各類資本公平競爭的外部環境,應實行統一的市場監管,加強反壟斷執法,清理和廢除妨礙市場公平競爭的各種規定和做法,給予各類市場主體同等的法律待遇,提供平等的競爭機會。完善發展混合所有制經濟的法律環境,特別是產權保護和產權流動的法律保障制度,建立配套的政策,包括企業在改制過程中涉及的工商登記、進出口權、土地、房產、稅收等相關政策。與此同時,要讓市場發揮作用,明確政府的職能,政府和監管機構在不該伸手的時候絕不伸手,有效破除政府干預企業經營決策的行為,最大幅度減少涉及企業的行政審批事項,讓混合所有制企業真正成為自主經營、自負盈虧、自擔風險、自我約束的市場經濟主體。■

國藥集團混改方案獲批 國藥股份率先試點

來源: http://www.yicai.com/news/2015/02/4573216.html國藥集團混改方案獲批 國藥股份率先試點

一財網 王蔚佳 2015-02-06 11:21:00

國藥集團旗下擁有國藥控股、國藥股份、國藥一致、天壇生物、現代制藥、中國中藥6家上市公司。

國藥股份、天壇生物和現代制藥5日晚間均公告證實,已於日前接到通知,內容有關公司實際控制人中國醫藥集團總公司(以下簡稱“國藥集團”)已獲得國資委就《中國醫藥集團總公司發展混合所有制經濟試點方案》(以下簡稱“試點方案”)的批複。

國藥股份公告顯示,批複原則同意國藥集團試點方案的有關內容,並明確發展混合所有制經濟試點的基本原則,要求堅持依法合規,強化企業的市場主體地位,遵循國有資本和非公資本的平等保護和共同發展原則,實現股東權益的最大化;同意選擇國藥集團藥業股份有限公司作為國藥集團發展混合所有制經濟的首批試點單位之一;要求國藥集團研究制定具體實施方案,並履行相關審核程序。

不過,天壇生物、現代制藥等A股上市公司均沒有被納入國藥集團實施國資改革工作的首批試點單位。

這就意味著,以國藥集團方案為標誌,央企改革試點開始進入正式操作階段。

公開資料顯示,國藥集團是由國務院國資委直接管理的中央企業,2013年營業收入已超過2000億元,旗下擁有國藥控股、國藥股份、國藥一致、天壇生物、現代制藥、中國中藥6家上市公司。

2014年7月15日,國資委決定在包括國投、中糧等首批6家中央企業中開展國有資本投資公司、董事會制度、混合所有制、紀檢派駐等“四項改革”試點;其中,在中國醫藥集團總公司、中國建築材料集團公司開展發展混合所有制經濟試點——而市場普遍預期,在央企改革試點中,混合所有制改革的空間最大。

國藥集團總經理佘魯林此前接受《第一財經日報》獨家專訪時曾確認,國藥集團的混合所有制改革將更多考慮靈活的市場化運作,包括更多資本方式,也不排除推出更多上市公司的可能。

此前,作為商業平臺的國藥控股已經在香港上市,而中國中藥作為中藥上市平臺的準備已經非常明確,化學制藥平臺的現代制藥和中生集團的生物制品平臺路徑已經非常清晰。

“在各自平臺裝入相關資產,並打包優勢資源上市的想法,其實這些年一直在集團內部是很明確的,只不過之前政策限制太多,‘解綁’後相關工作都會很快推進的。今日,有國藥集團內部人士向《第一財經日報》表示。

而對市場關註已久的國藥旗下優質資源國藥中生上市問題,佘魯林對《第一財經日報》透露,“國藥中生的問題是市場化和國際化,在實現了這兩個目標後,才將考慮資本化的方向。”

國藥股份5日晚間公告表示,將根據後續進展及時披露混改試點情況。

國企改革方案有望兩會後出臺 混改門檻進一步放寬

來源: http://wallstreetcn.com/node/214306據《經濟參考報》報道,其從權威人士處獲悉,國企改革的頂層方案經過數輪討論和修改,有望在兩會後出臺,國企改革混改門檻將進一步放寬,競爭性領域所有制資本參與的股權比例限制也將進一步放寬。

報道稱,在混改比例上,國企改革將進一步加大向民資開放力度,在競爭性領域,國資投資運營機構可以根據自身需要,或根據投資收益最大化引入戰略投資者,不要求絕對控股。

“目前來看,國有企業之間相互交叉持股並不是真正意義上的混合所有制改革,而是要看其在引入民資、外資等其他所有制資本的比例和程度,這也是本輪國企改革的重點所在。”上述權威人士對《經濟參考報》表示。

目前國企改革已經成為不少地方2015年改革工作的重點,在地方兩會中,廣東將著力推動國有資產證券化;吉林省提出,組建國有資本投資運營公司,推動交通、糧食、酒精、林業等企業兼並重組;海南提出,將推進南漁集團混合所有制改革試點。上海市提出建立國資流動平臺,發展公眾公司,推動集團公司的整體上市和核心資產上市。

《中國證券報》引述分析人士指出,從地方兩會透露的國企改革方向以及各地公布的實施方案來看,地方政府基本準備就緒,通過改革將盤活超萬億的國企存量資產。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

盛光祖:中國鐵路總公司會考慮上市並混改

來源: http://wallstreetcn.com/node/214900

中國鐵路總公司總經理盛光祖5日表示,中國鐵路總公司今後會考慮上市,並進行混合所有制改革。

身為全國人大代表的盛光祖在參加兩會期間接受多家媒體采訪時稱:

鐵路總公司在適當時考慮上市,具備條件時會上市,多走市場化道路。混合所有制改革方面,鐵總也有所考慮。

在回答投融資方面改革的問題時,盛光祖表示,

資本市場的改革正在推進,希望通過投融資體制改革,社會的投資能多渠道參與鐵路建設。這也將是鐵路投資改革的根本性變化。

在中國國有企業推進投融資改革的大潮中,鐵總也於1月底發文,提出要確保完成“十二五”鐵路建設任務,首先就是要深化鐵路投融資體制改革,指出要“完善路地合作機制,支持地方政府、社會企業建設和經營城際鐵路、市域鐵路、資源開發性鐵路和支線鐵路,吸引社會資本投資鐵路建設。加大鐵路發展基金募集力度,創新鐵路建設債券發行方式,增強對社會資本的吸引力。充分運用融資租賃、保險資金債權計劃等融資方式,多渠道籌集資金,為鐵路建設提供資金保障。”

被問及鐵路“十三五”規劃時,盛光祖表示,

到2020年,將會有一個新的變化,具體規劃明年才出。

在回答中國高鐵是否飽和的問題時,盛光祖說,

中國鐵路還需要進一步建設,尤其是中西部地區需要加快發展。今年政府工作報告中提到的8000億元以上的年度鐵路投資計劃將主要投向中西部地區。

國務院總理李克強在政府工作報告中提及,2015年,鐵路投資要保持在8000億以上,新投產里程8000公里以上。

2014年,中國鐵路總公司完成建設投資8088億元,完成原定8000億元的目標;新線投產8427公里,創歷史最高紀錄。

關於高鐵走出去問題,盛光祖表示,

鐵總將對高鐵“出海”全力支持,將通過有效的組織和協調讓中國企業形成合力。中國高鐵“走出去”正在快速推進,形勢良好。很多國家都在和我們的企業談合作、簽訂單,合作項目很多。

此外,中國和泰國的鐵路合作並不是像一些媒體所報道的那樣中斷了,而是合作良好,雙方正在快速推進。

中國鐵路總公司目前正有序推進中國鐵路“走出去”。鐵總宣傳部部長韓江平在2月上旬回答媒體提問時,確認中國鐵路國際有限公司已於2014年12月30日完成公司設立登記,並正式成立。

在中鐵總公司重點參與和推動的對外鐵路合作項目方面,中國北車負責海外市場的副總裁余衛平2月在接受時表示,若加上更多企業層面的參與,目前中國正與美國、俄羅斯、巴西、泰國在內的28個國家洽談高鐵合作項目。2015年,中國北車高鐵出海的兩大重點就包括中俄高鐵、中泰高鐵。從現有進展看,中俄高鐵項目洽談進展快速,有望在2015年最先拿下。

鐵路也正逐步轉型,擴大公司業務。保監會於2月5日批複並同意中國鐵路總公司出資籌建中國鐵路財產保險自保有限公司。這是繼中石油專屬財產保險股份有限公司之後,中國內地第二家獲批籌建的專業自營保險公司。

對於中國鐵路運價改革方案,以及票價會不會進一步上漲的問題,盛光祖表示,

鐵路票價是根據市場決定的,市場覺得需要調,就要適應市場化,鐵路票價指定的主管部門正在不斷完善。

關於中國高鐵是否會提速,他說,

300公里的時速是中國高鐵比較適合的速度。

中國鐵路總公司官方網站信息顯示,該公司於2013年3月14日正式成立,屬於中央管理的國有獨資企業,註冊資金10360億元。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

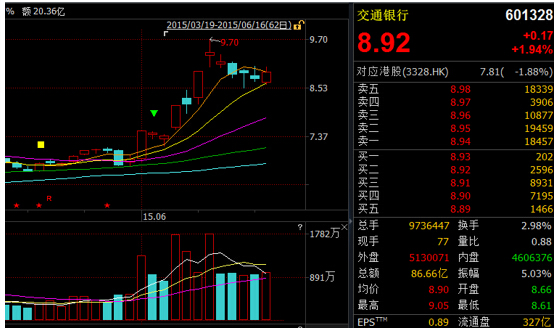

交行深改获批 银行业混改大戏开演,大盘有救?

http://gelonghui.com/#/articleDetail/13807

今日晚间,交通银行发布公告称,公司深化改革方案已经国务院批准同意。

公

告中表示,公司将坚持国有控股地位,优化股权结构,探索引入民营资本,积极发挥战略投资者作用,探索高管层和员工持股制度;完善授权经营制度,激发体制机

制活力,更好发挥董事会、高管层和监事会作用;深化用人、薪酬和考核机制改革,落实风险责任制,强化企业内部监督,推进事业部制等内部配套改革。

以下为交通银行公告:

2015年6月16日,本公司收到中国人民银行《交通银行深化改革工作小组关于做好交通银行深化改革工作的通知》。通知告知,交通银行深化改革方案已经国务院批准同意。

本公司将按照经国务院批准的交通银行深化改革方案要求,完善中国特色的大型商业银行治理机制,坚持国有控股地位,优化股权结构,探索引入民营资本,积极发挥战略投资者作用,探索高管层和员工持股制度;完善授权经营制度,激发体制机制活力,更好发挥董事会、高管层和监事会作用;深化用人、薪酬和考核机制改革,落实风险责任制,强化企业内部监督,推进事业部制等内部配套改革。

本公司在推进深化改革的过程中,如涉及有关重大事项,将严格按照上市规则有关规定,及时履行相关信息披露义务。

自2005年上市以来,交行的股权结构最符合混合所有制基本特征,截至2015年一季度末,财政部持股比例为26.53%,香港上海汇丰银行有限公司持股18.70%,全国社会保障基金理事会持股4.43%。 从今年6月开始,我们可以明显感觉到银行股已成为资本市场的热门,交通银行、中国银行等上演涨停潮,交通银行更是在本月出现了三次涨停。

在上证指数里,银行业的权重占到15.78%,是指数中权重最大的板块,整个银行业总市值占A股总市值的10%左右,银行业的混改大幕拉起,也许真的能重振市场投资气氛,带动投资情绪。 如果我们再回顾这波牛市的不同上涨阶段,龙头效应明显:

第一波,可以归纳为券商板块的领头作用,盘活了进入市场的资金,成交量急剧上升,开户数屡创新高。

交行深改方案获批银行业混改启幕 机构怎么看?

http://gelonghui.com/#/articleDetail/13821

交行深改方案获批银行业混改启幕 机构怎么看? 6月16日晚间,交通银行发

布公告称,该公司收到中国人民银行通知告知,交通银行深化改革方案已经国务院批准同意。交通银行表示,公司将坚持国有控股地位,优化股权结构,探索引入民

营资本,积极发挥战略投资者作用,探索高管层和员工持股制度;完善授权经营制度,激发体制机制活力,更好发挥董事会、高管层和监事会作用;深化用人、薪酬

和考核机制改革,落实风险责任制,强化企业内部监督,推进事业部制等内部配套改革。 银行混改早已经不是新鲜的概念了,此前银行混改最大的问题是,国有控股的比例无法下降。此前汇金减持是银行混合所有制改革启动的信号,受此影响市场管广泛认为交行和中行混改将在近期通过,受此信息影响,从5月28日至今,交行股价(601328)应声上涨33点,最高涨幅达40%。 对于该事件,机构是如何看待的呢? 【民生证券】银行业混改取得阶段性成果,银行板块迎重大利好 点评: 1、 交行方案获批表明改革取得阶段性成果,具有里程碑意义。早在4月初,交行便已上报深改方案至国务院,此次获批表明交行改革获得了监管层各方面的授权,未来具体措施的跟进将是必然之事。 2、股权结构方面坚持国有控股地位。截至15年1季度末,交行股权结构为:财政部26.53%,汇丰银行18.7% ,社保基金2.53%,其他股东持股均未超2%,未来探索引入民营资本,优化股权结构,但仍将会坚持国有控股地位。 2、

用人、薪酬和考核机制改革将提升员工积极性。交行内部成立的深改工作小组设在总行人力资源部,而新任高管层自上任以来一直在努力推动薪酬制度改革,期望改

变以往国有行员工吃大锅饭、干多干少一个样的现象,通过全员工全产品计价的方式进行绩效考核,实现多干多得,激发员工积极性。自1月起,交行已在全行范围内推行薪酬制度改革,预计将对交行未来业绩产生积极影响。 3、员工持股有利于提升员工积极性。员工持股制度将助力交行留住骨干员工,将员工利益与银行利益捆绑起来,提升员工的稳定性,利于未来发展。 4、

后续银行业混改有望逐步展开,关注银行股补涨机会。交行一直是国有银行改革的先锋,预计后续其他国有大行也将陆续上报深化改革方案。招商银行、民生银行已

公告实施员工持股制度。面对利率市场化、互联网金融、资产不良三座大山,银行业改革大幕已然揭开。目前银行业整体估值较低,在国企改革和基本面预期改善催

化下,银行板块有望迎来补涨机会。 国金银行马鲲鹏点评如下: 1. 交行6月16日晚间公告,深改方案已获国务院批准。重点内容包括:1)高管和员工持股,2)坚持国有控股的同时引入民资战投,3)完善授权经营制度,更好发挥董、监、高作用,4)深化用人、薪酬和考核机制改革,5)推进事业部制。 2. 方案内容印证了此前市场对银行混改的所有猜测(员工持股、民资战投、董监高机制、薪酬考核),回想6月初,深改组会议要求国企经营需要对党委负责后,市场对混改完善现代企业制度、释放体制机制活力的预期有所消退,在这样的基础上,交行的公告内容可谓大超预期、力度空前。 3. 从公告措辞行文来看,顶层设计的意味明显,所有内容均可直接复制到其他银行。这意味着,交行的混改试点是一个开端,银行业混改大幕自此拉开,有明确混改预期的中行、建行(董事长近期已开始吹风)也是混改逻辑下的好标的。 4. 国金证券5月28日的报告《汇金减持是银行混合所有制改革启动的重要信号》中即明确指出,汇金减持意义重大,预示着银行混改的启动,并将交行重新纳入A股银行业首推组合。今日交行的公告印证了我们的判断,自我们重新纳入首推之后,交行的股价表现亦十分抢眼,5月28日至6月16日,交行A股累计上涨34%,高居16家银行榜首且遥遥领先,排名第二的光大银行累计上涨15%、16家银行平均上涨8%。 5. 重申强烈看好银行板块:交行混改落地是今年银行业真正实现的第一个催化剂,后续催化剂仍十分充足,重申看好银行业在体制机制变革推动下的直接提估值机会,6月16日收盘A股银行板块交易在1.2倍15年PB,重申今年之内板块向上空间50%,对应1.8倍15年PB。 6. 标的:交行,5月28日至今,交行15年PB从0.9倍提升到了1.2倍,但仅仅是从板块折价回归到了平价,作为银行业混改的首家试点,相对板块应该有明显溢价。混改落地之后,混业经营、金控牌照和业务分拆将是银行业迎来的新一轮催化剂,此逻辑下的核心标的招行、兴业、平安、光大均可重点关注。此外,我们6月8日提示过中信银行的弹性价值,短线交易性投资者可重点关注。 【华泰银行组】交行混改初揭晓 银行故事始落地 交行发布公告,深化改革方案获国务院批准; 1、银行板块改革拉开序幕,民营资本引入、员工持股计划、事业部改革等股权和治理结构层面改革利好可以预期; 2、坚持国有控股背景下,国有股权权利如何行使决定改革未来,需观察后续配套政策;部分中小银行股权合理,更多亮点在于员工持股计划、事业部改革、金控平台搭建等。 3、维持前期电话会议判断,建议关注低估值银行股,重点关注北京、华夏、光大和兴业。 (格隆汇整理)

民營銀行指導意見出臺:支持民資參與銀行混改

來源: http://www.yicai.com/news/2015/06/4637672.html民營銀行指導意見出臺:支持民資參與銀行混改

第一財經日報 楊柳晗 2015-06-26 15:23:00

通過存量改造,鼓勵民間資本入股現有銀行業金融機構,支持民間資本通過增資擴股、股權受讓、二級市場增持等方式進入現有銀行業金融機構,依法合規推進混合所有制改革

國務院辦公廳近日轉發銀監會《關於促進民營銀行發展的指導意見》。

.jpg)

《指導意見》提出了三項基本原則:(一)積極發展,公平對待。要對民間資本、國有資本和境外資本等各類資本公平對待、一視同仁,積極鼓勵符合條件的民營企業依法發起設立民營銀行。通過鼓勵民營銀行開展產品、服務、管理和技術創新,為銀行業持續發展、創新發展註入新動力。

(二)依法合規,防範風險。嚴格按照現有法律法規,堅持公平、公正、公開原則,成熟一家,設立一家,防止一哄而起;由民間資本自願申請,監管部門依法審核,民營銀行合規經營,經營失敗平穩退出。在促進民營銀行穩健發展的同時,堅守風險底線,引導民營銀行建立風險防範長效機制,著力防範關聯交易風險和風險外溢,確保守住不發生系統性區域性金融風險的底線,保障金融市場安全高效運行和整體穩定。

(三)循序漸進,創新模式。通過存量改造,鼓勵民間資本入股現有銀行業金融機構,支持民間資本通過增資擴股、股權受讓、二級市場增持等方式進入現有銀行業金融機構,依法合規推進混合所有制改革,支持民間資本參與農村信用社改制為農村商業銀行,支持民間資本參與高風險銀行業金融機構風險處置等;通過增量改革,積極穩妥推進新設民營銀行,鼓勵民營銀行探索創新“大存小貸”、“個存小貸”等差異化、特色化經營模式,提高與細分市場金融需求的匹配度。

準入條件方面,根據《中華人民共和國銀行業監督管理法》、《中華人民共和國商業銀行法》、《中國銀監會中資商業銀行行政許可事項實施辦法》等法律法規的規定,積極支持民間資本與其他資本按同等條件進入銀行業。

(一)堅持依法合規,鼓勵符合條件的民營企業以自有資金投資銀行業金融機構。投資入股銀行業金融機構的民營企業應滿足依法設立、具有法人資格,具有良好的公司治理結構和有效的組織管理方式,具有良好的社會聲譽、誠信記錄和納稅記錄,具有較長的發展期和穩定的經營表現,具有較強的經營管理能力和資金實力,財務狀況、資產狀況良好,最近3個會計年度連續盈利,年終分配後凈資產達到總資產30%以上,權益性投資余額不超過凈資產50%等條件。

(二)防範風險傳遞,做好民營銀行股東遴選。擬投資民營銀行的資本所有者應具有良好的個人聲望,奉公守法、誠信敬業,其法人股東的公司治理結構與機制符合《中華人民共和國公司法》要求,關聯企業和股權關系簡潔透明,沒有關聯交易的組織構造和不良記錄。

(三)夯實發展基礎,嚴格民營銀行設立標準。設計良好的股權結構與公司治理結構,確定合理可行的業務範圍、市場定位、經營方針和計劃,建立科學有效的組織機構和管理制度、風險管理體系及信息科技架構等。發起設立民營銀行應制訂合法章程,有具備任職所需專業知識和業務工作經驗的董事、高級管理人員和熟悉銀行業務的合格從業人員,有符合要求的營業場所、安全防範措施和與業務有關的其他設施。民營銀行註冊資本要求遵從城市商業銀行有關法律法規規定。

(四)借鑒試點經驗,確定民間資本發起設立民營銀行的五項原則。有承擔剩余風險的制度安排;有辦好銀行的資質條件和抗風險能力;有股東接受監管的協議條款;有差異化的市場定位和特定戰略;有合法可行的恢複和處置計劃。

許可程序方面,根據《中華人民共和國商業銀行法》、《中國銀監會中資商業銀行行政許可事項實施辦法》等法律法規規定,不斷提高銀行業市場準入透明度,加強對各地民營銀行發起設立工作的指導和服務。

(一)籌建程序。籌建申請由發起人共同向擬設地銀監局提交,擬設地銀監局受理並初步審查,報銀監會審查並決定。銀監會自收到完整申請材料之日起4個月內作出批準或不批準的書面決定。民營銀行籌建期為批準決定之日起6個月,未能按期籌建的,籌建組應當在籌建期限屆滿前1個月向銀監會提交延期籌建報告。籌建延期不得超過一次,籌建延期的最長期限為3個月。籌建組應當在規定期限屆滿前提交開業申請,逾期未提交的,籌建批準文件失效,由銀監會辦理籌建許可註銷手續。

(二)開業程序。民營銀行開業申請由籌建組向所在地銀監局提交,由所在地銀監局受理、審查並決定。銀監局自受理之日起2個月內作出核準或不予核準的書面決定。民營銀行在收到開業核準文件並按規定領取金融許可證後,根據工商行政管理部門的規定辦理登記手續,領取營業執照。民營銀行應當自領取營業執照之日起6個月內開業,未能按期開業的,應當在開業期限屆滿前1個月向所在地銀監局提交開業延期報告。開業延期不得超過一次,開業延期的最長期限為3個月。民營銀行未在規定期限內開業的,開業核準文件失效,由所在地銀監局辦理開業許可註銷手續,收回金融許可證,並予以公告。

《指導意見》還提出,民營銀行應當確立科學發展方向,明確差異化發展戰略,制定切實可行的經營方針,發揮比較優勢,堅持特色經營,與現有商業銀行實現互補發展,錯位競爭。鼓勵民營銀行著力開展存、貸、匯等基本業務,定位於服務實體經濟特別是中小微企業、“三農”和社區,提供高效和差異化金融服務。支持民營銀行發揮市場化機制優勢,穩步推進業務創新、服務創新、流程創新、管理創新,提高金融服務水平,以市場需求為導向,利用大數據、雲計算、移動互聯等新一代信息技術提供普惠金融服務。明晰股東責任,大股東應明確治理責任,提高治理效率;明確發展責任,支持銀行持續補充資本,提高抗風險能力;明確合規責任,不借助大股東地位幹預民營銀行正常經營,不施加不當的經營指標壓力。

更多精彩內容

關註第一財經網微信號

銀行向民資開門 交行領跑銀行業“混改”

來源: http://www.infzm.com/content/110372

交行混改應重在機制創新。 (CFP/圖)

上一輪的改革,國有銀行雖有股份制商業銀行之“名”,卻沒有真正達到股份制之“實”。

這一次,就是要探索一個更加靈活高效的管理機制,這是混改的主要內容。

“混改”起跑

這一次是上一輪改革的延續。

2015年6月29日下午一點半,交通銀行召開股東大會,董事長牛錫明在會上介紹,目前交行混改方案共12條措施、20個具體項目。十多天前,即6月16日,交行公告,該方案已經獲國務院批準。

實際上,早在2014年年中,交通銀行就發布公告稱,“正在積極研究深化混合所有制改革、完善公司內部治理機制的可行方案。”

一年之後,隨著交行方案獲批,中國銀行業“混改”大幕正式拉開。

根據牛錫明在公開場合總結,交行混改主要集中於“治理機制”“經營機制”“經營模式轉型創新”三個方面。其中,在治理機制方面,建立“中國特色的大型商業銀行治理機制”。但根據目前已透露出來的細節,將在確保國有股占控股地位的前提下,通過引進民營資本、員工持股等優化現有股權結構。

針對內部經營機制改革,交行將改變用人薪酬考核機制、建立發展責任制和建立風險管理責任追究制度。牛錫明曾在公開場合透露,在今年1月初,交行就已經啟動新的人事薪酬體系考核機制。

是次銀行“混改”,即混合所有制改革,交行打“頭陣”,改革的對象也主要是國有大型商業銀行,即中、農、工、建、交五大行。

目前,在中國銀行體系內,包括五大國有商業銀行、12家全國性股份制商業銀行、3家政策性銀行、100多家城市商業銀行、1家郵政銀行以及眾多的農村信用社、農村商業銀行等。

“這一次是上一輪改革的延續。”中國社科院金融研究所銀行研究室主任曾剛告訴南方周末記者。上一次國有銀行進行股份制改革,是在2005年前後。

上一輪改革將五大行從破產的邊緣拉回來,並且通過財政部註資、引進外資戰略投資者、剝離不良資產等方式,讓五大銀行陸續上市。

這次混改,是國有銀行進行的“第二輪”改革,主要是“把原來那一輪改革的成果進行夯實”,曾剛說。

五大銀行改制上市之後,基本上建立了商業銀行的管理架構和商業框架,也受到更多的市場化約束。

但上一輪的改革,國有銀行雖有股份制商業銀行之“名”,卻沒有真正達到股份制之“實”。

而這一次,“就是要探索一個更加靈活高效的管理機制,這是混改的主要內容”,中央財經大學中國銀行業研究中心主任郭田勇說。

在曾剛看來,混改的核心在於“治理結構”,讓銀行的公司治理更加現代化,“包括讓民資進入,是為讓銀行有一個更加充分混合的股本結構,同時人事薪酬等方面有市場化突破。”

即便經歷了一輪改革,雖然目前國有銀行均是上市公司,但國有股獨大,一直都是財政部或者匯金公司牢牢占據大股東。而且,五大行高管的人事任命也均由中組部決定,在公司治理方面也一直延續行政體制。

隨著中國利率市場化放開,國有銀行體制僵化的問題日益嚴重,銀行業再次改革勢在必行。

在交行發布混改方案通過的前一天,建設銀行董事長王洪章出席香港記者會時稱,建行也“計劃在未來引入大型民營企業入股”。但目前,除了交通銀行以外,其他四大行並無公開的動作。但不管怎麽說,銀行業的混改大幕已經緩緩拉開。

又是交行先行

目前交行是比上不足,比下也沒有余。

交行,作為五大國有商業銀行改革的“排頭兵”,並非是第一次。上一輪國有銀行股改上市,也是率先從交行開始的。

交行最初誕生於1908年1月,是由清朝成立的官商合辦銀行。1958年後,交行內地業務基本停止。直至上個世紀八十年代重新籌建之時,央行希望交行辦成一家真正的銀行。當時,中、農、工、建四大行都還是專業的國家銀行。

在經過一系列討論後,1986年,確定了將交通銀行辦成股份制、綜合性的全國性銀行。而在當時,中國並沒有股份制銀行。

1987年3月18日,交通銀行重新開業,資本金為20億元人民幣,由中央財政股、地方財政股和企業法人股出資。其中中央財政股由財政部代表國家控股,出資10億。

在國家控股下,交通銀行的行政地位與當時其他四大專業銀行“平行”,所以交行從“出生”,就是夾雜了行政色彩的新型“股份制銀行”。

到2000年後,中國銀行業面臨“壞賬”增加、資產充足率過低等各方面問題。彼時,交通銀行率先想到上市,並開始進行股份制改革,並創新性地創造了業內聞名的“財務重組-引資-上市”三部曲。

根據專門記錄交通銀行改革歷史的《變革二十年》一書記載,在當時的環境下,交通銀行“規模不是很大,對金融體系的影響力有限,同時又是股份制商業銀行的背景,改革阻力相對較小”,所以,“交行是一個較好的選擇”。

經過三五年的準備,直至2004年6月30日,交行才完成財務重組;當年8月6日引入匯豐銀行作為境外戰略投資者;2005年6月23日,在香港上市。在交行改革不久,中國銀行和建設銀行也啟動股改,隨後是工商銀行、農業銀行。

時隔十年,交行的市值不斷增加,股本結構雖然有所變化,但最大股東依然是財政部。截至2015年一季度,財政部持股為26.53%,匯豐持股18.7%,其他境內外法人、機構和個人股東持股超過40%。相比於工農中建國有持股超過50%,這樣的股權結構已經初步具備了混合所有制的基礎,“更好改”。

其股本結構只是一方面,之所以選擇交行,也是因為交行已經處於一個“尷尬”境地。“問題的關鍵是,目前交行是比上不足,比下也沒有余,”國金證券首席分析師馬鯤鵬說,“它既沒有大行的體量來支撐,又沒有其他股份制商業銀行的靈活治理機制,所以兩頭都不沾。”

2014年,交通銀行凈利為658.5億人民幣,相當於工商銀行凈利的1/4,中國銀行的1/3,增速更是回落到5.71%。不過增速回落,已經是國有商業銀行共同面對的問題。相比於招商銀行,交行也只比其多了100億的利潤,但招商銀行的增速則是8%。

“另一方面,也是交行自己努力爭取的結果。”一位接近交行的人士說,“去年牛錫明在北京’忽悠’了一年。”該人士分析,“交行自己也意識到,如果再不改,就沒法辦了,銀行的壓力越來越大。”

實際上,隨著大額存單的推出,中國利率市場化只差臨門一腳,銀行利差不斷縮窄,過去“躺著賺錢”的日子也“一去不返”。銀行未來要面臨的市場化競爭只會越來越大,所以這個時候,期望讓國有銀行試著去改,逐步地將其推向市場,是為了提高其未來的市場競爭力。

銀行大門向民資打開

讓更多的民資參與進來,激發銀行公司治理的活力。

在交行混改的方案中,最引人註目的便是“引進民資”,實際上這也是國企進行混合所有制改革的一個重要內容。

十八屆三中全會後,國企“混改”重啟。“混改”也被賦予了新的涵義——“我國基本經濟制度的重要實現形式”。此後,國企改革大幕率先拉開。銀行業的改革實際上也是在這個大背景下拉開的,“國有銀行也是一大類國企嘛!”馬鯤鵬說。

目前,交行並未發布具體的引資方案,但牛錫明在股東大會上稱,“我們和民營資本合作的大門是敞開的。”他還透露,交行有可能今年先在下屬二級公司引入民資。此外,經過一定審批程序後,匯豐持股比例或突破20%。

但是什麽條件的民資才符合條件?牛錫明在股東大會上指出了一條大方向——“取長補短”,即將民營資本作為戰略投資者引進交行,在機制、經營業務、技術等方面與交行“取長補短”。

至於通過怎樣的渠道進入,牛錫明說,“買交行股票就可以進入”,並探索,先把子公司拿出來進行股份制改造,引入民間資本,建立員工持股機制。以後,可能還會上市。

但是,當前五大行的市值非常大,即使規模最小的交通銀行,也達到六千多億,這意味著即使1個股權百分比的變動,都動輒六十多億。

一位股份制商業銀行高管在接受南方周末記者采訪時稱,“現在銀行總市值這麽大,經營各方面都處於一個將近頂峰的位置,對於民資來說,價格這麽高,人家可能還不願意呢!”

不過,當下民營資本也已經參股金融業。中國銀監會主席尚福林在6月26日的新聞發布會上介紹,截至目前,20家境內外上市銀行中,境內外民間資本持有股價約2.2萬億元,約占上市銀行總市值的25%。股份制商業銀行的民間資本占比已提高到51%;城市商業銀行民間資本占比已提高到56%。

“現在民資最擔心的是,進來之後到底能不能有話語權。”曾在多家大型企業任職財務管理的董博欣說。過去,在交通、能源領域,也曾引進過一些民資,但在行業爆發性增長的時候,“又被趕出去了”。所以,“大家對民資參股國企天然地會有一種不相信”。

這次交行將民資定位於“戰略投資者”,而不是單純的財務投資者。實際上,在上一輪改革中,國有商業銀行引進的是外資作為戰略投資者。只是,隨著2013年9月美國銀行清倉建行後,工、農、中、建四大銀行的外資戰投全部“撤退”,只剩下匯豐仍繼續持有交行股票。

多位接受采訪的專家分析,除了交通銀行和匯豐的合作較為深入,其他銀行的外資究竟發揮了多大作用,“很難說”,而銀行也並沒有真正實現“脫胎換骨”。

而這次混改引進民資,與上次股改引進外資有所不同。上次股改,當時國內整個市場沒有企業能接這麽大的盤,另外銀行也希望能夠讓外資銀行帶進來先進的銀行管理經驗。而這次,是希望改變國有股一股獨大的局面,讓更多的民資參與進來,激發銀行公司治理的活力。

而民資究竟能發揮多大的效用,“需要時間”,“未來還有待於探索和觀察”。

但如果真要發揮民營的作用,“就要有一種相克相生的股權結構。”深諳國企改革的原國資委企業改革局局長周放生說。現在,上市的國企非常多,但是管理體制基本上都沒有變。“為什麽沒變,就是因為國有股的比重太大了,剩下的就是散股股民,散股又是一種投機行為,今天進,明天走,這樣的資本結構很難形成制衡機制,很難形成相克相生。”

在他看來,此次交行混改的決心到底有多大,如果能按照三中全會講的讓國有股、民營股和員工股,做到“三股鼎立”、相克相生,“這次股改就比上次進步了”。

員工持股解凍

交通銀行或許還能起到“示範效應”。

在“三股鼎立”中,除了民營股,員工持股也受到了來自同業的廣泛關註。同時,其他民營銀行、股份制商業銀行也早交行一步,率先試行員工持股。

員工持股,即允許員工通過購買股票成為公司股東,這是現代公司用來解決所有者和經營者利益沖突,解決中長期激勵機制的主要辦法。

率先進行員工持股的銀行是民生銀行。2014年11月7日晚,民生銀行發布公告,擬發行不超過14.08億股A股普通股,募集資金不超過80億元。但民生銀行是純粹的民營性質,對於其他國有銀行借鑒意義並不大。

今年6月20日,招商銀行也發布了2015年度第一期員工持股計劃。擬以13.80元(招商銀行停牌前報15.66元每股)每股的價格向核心骨幹員工定向增發4.35億股,僅相當於總股本的1.7%,募集資金不超過60億元。

參加對象包含本公司董事、監事、高級管理人員、中層幹部、骨幹員工,以及下屬全資子公司的高級管理人員,總人數不超過8500人。“落實到分行層面,大概也只有分行行長可以有股份。”招商銀行一位中層管理人員告訴南方周末記者。

目前,交通銀行已經確定不僅要進行員工持股,而且在人事薪酬體系方面,也將進一步改革。

過去北京銀行、工商銀行等曾經搞過類似的員工股權激勵,但因為爭議過多,2009年財政部發文要求,國有及國有控股金融企業“暫時停止實施股權激勵和員工持股計劃”。

直至2013年10月,十八屆三中全會提出,允許混合所有制經濟實行企業員工持股,形成資本所有者和勞動者利益共同體。2014年,國務院發文,要求“加快推進市值管理、股權激勵和員工持股計劃”。此時,員工持股真正“解凍”。

員工持股,作為一種長期的股權激勵機制,能夠把員工的利益同公司企業的利益相結合起來,“提升員工忠誠度,調動積極性。但關鍵在於,持股價格定多少。”中山大學嶺南學院教授蔡榮鑫說,“既不能讓國家吃虧,又要調動員工的積極性。”

“拿出來增量部分,搞員工持股,也是銀行考慮範疇之一,”馬鯤鵬說,“今年很多銀行都在搞業務分拆,有一大部分就是把拆分出來的業務,拿出來做員工持股。”

這兩年,隨著銀行經營業績下降,高管人才流失也比較嚴重。如何留住人才,不僅僅是國有銀行面臨的問題,同樣也是整個銀行業面臨的問題。

“員工持股,也是股份制銀行目前欠缺的。”一位上市城商行的高管說,“等到交行或招行的員工持股方案出來,估計後續很快其他銀行也會跟進。”現在,就是缺少一個“示範效應”。

在員工持股上,交通銀行或許還能起到“示範效應”,但其他方面,交行等國有銀行還要吸收借鑒其他銀行的做法。

在6月27日的陸家嘴金融論壇上,牛錫明稱,交行將推職業經理人制度,並且未來將用市場化方式選聘高管、副行長級高管;職業經理人要“能上能下,能高能低,能進能出”。

長期以來,作為國有銀行,其行長級別高管一般由中組部直接任命。馬鯤鵬預計,在可預見的將來,交行肯定還是國企,但或許會有一個“薪酬人事雙軌制”的安排。換句話說,總行的黨組成員還是走體制的道路,向黨負責;除此以外,其他人都通過市場化方式選聘,向董事會負責。

而在薪酬方面,體制內繼續執行限薪,市場化方式選聘的人適用市場化薪酬。“過去激勵機制跟不上。都是吃大鍋飯,幹多幹少一個樣。”馬鯤鵬說。

但以後,交行的“獎金分配權將交給經營單位一把手”。牛錫明說,要推行全員、全產品計價的考核,多幹多得、少幹少得、不幹不得。也就是說,“大鍋飯恐怕以後就吃不到了。”

Next Page