- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

美國債務總額突破18萬億美元 債務/GDP突破100%

來源: http://wallstreetcn.com/node/211434上周,美國公共債務總額為17.9萬億美元(17963753617957 .26美元)。兩天之後,美國公共債務總額達到了歷史高位——十一月的最後一個工作日,美國公共債務總額首次超過18萬億美元(18005549328561 .45美元)。其中,私人持有的國債上升到了12.9萬億美元(12922681725432 .94點美元),一天之內增加了320億美元。而政府內部持有的國債為5.08萬億美元。

這也意味著美國公共債務總額與名義GDP之比(9月30日數據顯示,美國GDP為17.555萬億美元)達到103%。

這也意味著在奧巴馬執政期間,美國公共債務總額增加了70%,從2009年1月21日的10.625萬億美元上升到最近的18.005萬億美元。

奧巴馬宣誓就職當日(2009年1月20日),美國私人持有的國債為6.3萬億美元。現在這個數字為12.9萬億美元,增長了105%。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

杠桿上的A股:11月兩融交易額突破2萬億

來源: http://wallstreetcn.com/node/211685

據大智慧阿斯達克通訊社報道,中國證券金融公司發布11月兩融數據月報。數據顯示,11月融資融券交易金融達22120.02億元,相較前一個月的14316億元,環比增長54.51%。截至上月末,兩融余額升至8251.97億元,突破8000億元。

數據顯示,11月底融資融券月達到8251.97億元,其中融資余額為8188.45億元,融券余額為63.52億元;新開賬戶數方面,11月兩融賬戶新開40.53萬戶,較10月的33.38萬戶環比增長21.42%。截至上月末,期末賬戶數升至515.08萬戶。

此外,11月末參與融資融券業務的證券公司達89家,與8月持平,參與業務的營業部數量較10月增加131家,達到5661家。數據顯示,截至11月末,兩融標的證券數為915只,與9月持平。

毫無疑問,券商將是兩融業務的最大受益者。市場保守估計券商今年可達40%-60%的業績增長。

不過,融資融券余額急劇升高的同時,不少券商資本金壓力日趨緊迫。方正證券、廣發證券、華泰證券等券商紛紛以權益融資、調整保證金比例的形式應對流動性問題。

盡管包括融資融券業務在內的信用類業務規模不斷擴大,但是券商資本金的消耗也在急劇減少。

所幸的是,證監會等監管機構對券商持支持態度,不斷出臺相關政策利好券商。諸如鼓勵券商上市、降低部分風險指標、允許券商發行短期公司債等。

今年以來,通過增資擴股、短融、次級債、定向增發、H股上市等方式融資的券商不勝枚舉。同時,不少券商在擁有充足資金後就擴大兩融業務規模。

以招商證券為例,其5月底以9.72 元/股價格定向增發11.47億股,募資總額111.02億元。招商證券方面表示,融資融券業務、股票質押式回購業務等類貸款業務也是所募資金的主要投入點。

目前融資融券余額的過快增長,不少券商資本金壓力日趨緊迫。

方正證券12月3日表示,根據業務發展需要,在不放棄融資融券資產所有權的前提下,通過轉讓兩融業務債權收益權進行融資,融資余額不超過兩融業務實際余額。

中信建投12月4日晚間發布公告稱,因近期股市大幅上漲,風險較大,為控制風險,自12月5日起調整融資保證金比例。次日,華泰證券、國金證券、國聯證券等券商也跟進調整。

此外,市場關於券商兩融業務進行窗口指導的消息不絕於耳,甚至有消息稱部分券商現在股權質押等其他業務基本停止,全力支持兩融。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

美國高收益能源債崩盤:息差首次突破1000個基點

來源: http://wallstreetcn.com/node/212077原油價格自6月高點暴跌近50%,隨著原油可能跌破能源公司的盈虧平衡價,美國高收益能源債日益成為市場擔憂的對象。

隨著美國原油產量創近三十年新高,加之中國、歐洲和日本等主要經濟體經濟增長放緩導致需求下降,原油價格自今年6月的高點已經暴跌近50%。今日原油繼續大跌,布倫特原油和WTI原油跌幅接近3.5%。

在這樣的背景下,高收益能源債息差(期權調整後)首次突破了1000個基點,顯示能源行業風險大增:

(收益率債券息差 高收益債券收益率 高收益能源債(期權調整後)息差)

據商業新聞網站BuninessInsider,高收益能源債占所有高收益債券的15%。截止上周五,盡管本月下跌了近3%,高收益債券年內漲幅仍有1%。與此同時,高收益能源債本月下跌超過8%,年內跌幅更超過9.5%。

標普道瓊斯指數公司高管Kevin Horan周一報告中的一張圖凸顯了高收益能源債的疲態:

這是否意味著能源股將繼續承壓呢?(能源股 能源債)

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

再不貶值通脹將突破1000% 委內瑞拉“被迫”啟動匯改

來源: http://wallstreetcn.com/node/212618

委內瑞拉總統馬杜羅周二表示,將在新年之際宣布期盼已久的委內瑞拉三層貨幣控制系統改革。

在新年問候後,改革的細節將會被詳盡地解釋。改革旨在優化和完善外匯交易體系。馬杜羅表示,財政部長Rodolfo Marco和央行行長Nelson Merentes將公布細節。

歐佩克成員國委內瑞拉運作三個官方匯率——對優先商品,1美元兌6.3玻利瓦爾(委內瑞拉貨幣)。而央行的兩套名為Sicad I和Sicad II的體系的匯率分別為1美元兌12玻利瓦爾和1美元兌50玻利瓦爾。

但在黑市上,1美元可以兌換超過170玻利瓦爾,使得經濟陷入扭曲,對改變官方匯率產生壓力。

市場一直猜測馬杜羅可能會在2015年年初取消6.3的匯率。一些經濟學家說,通過在高匯率提供更多美元,並減少6.3匯率下的美元供給,“隱形貶值”已經開始。

美銀美林南美首席經濟學家Francisco Rodriguez向彭博新聞社表示,

委內瑞拉必須貶值其貨幣,不然通脹有可能最早在明年突破1000%。在目前的體系下,委內瑞拉高估了玻利瓦爾,這相當於政府在以低價出售美元,強迫政策制定者發行更多的貨幣來滿足國內的消費需求。如果匯率不進行大幅度的改革,我們很可能看到3位數的通脹,甚至是4位數的通脹。政府需要發行更多的貨幣來為其赤字提供資金,而政府赤字是由於以玻利瓦爾計價的收入過低。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

這公司上市一個多月了 股價一直沒突破2.2港元... ...

來源: http://newshtml.iheima.com/2015/0112/148877.html“規劃已經印制完畢,在小範圍下發,即將正式出臺。”該報引述一位權威人士稱,“今年是新疆維吾爾自治區成立60周年,圍繞絲綢之路核心區建設,中央將給予新疆政策大禮包。”

“一帶一路”是指“新絲綢之路經濟帶”和“21世紀海上絲綢之路”,國家主席習近平在2013年9月和10月分別提出了這兩大戰略構想。在去年11月召開的中央財經領導小組第八次會議上,習近平強調,要做好“一帶一路”總體布局,盡早確定今後幾年的時間表、路線圖,要有早期收獲計劃和領域。

上證報稱,在即將召開的地方兩會上,如何對接“一帶一路”規劃料將成為重要內容。1月20日新疆將召開兩會,預計將審議推進絲綢之路經濟帶核心區方案。

此前,連雲港已經出臺了地方版“一帶一路”方案,擬就了《關於推進2015“一帶一路”交匯點建設的實施方案》。

上證報引述權威人士指出,無論在依托“一帶一路”啟動的中巴還是中哈項目中,貫通絲綢之路兩端的節點區域新疆以及唯一出海口連雲港,都有著十分重要的戰略意義。

點這里看原報道。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

投資第一課(G-3)降價能否突破浮動成本的底線? 那一水的魚

來源: http://xueqiu.com/2074020838/35552691前面提到過水果店的例子,說到當蘋果市場價格低於浮動成本時,水果店就不再進貨。因此,雖然小區里有三家水果店在殘酷地競爭,但蘋果的價格很難跌破3元的進貨價。這個點也因此被稱為“停止營業點”。

成熟的投資者,知道當全行業發生虧損時,經營情況仍有可能進一步惡化。但當達到行業內一些企業達到“停止營業點”時,一些老練的投資者認為“情況不能再壞了”,忍不住進場抄底,期待基本面反轉。那麽實際上,產品的價格是不是真的跌到這個點就不可能再跌了呢?

至少有三種情況,會導致產品的價格在低於“停止營業點”後,企業仍然維持生產,而產品的價格也可能進一步下跌,造成更大面積的虧損。

一、降價的動力來自於處理存貨。一種是存貨不易保存,隨著時間的延長,價值不斷消耗。還是之前水果店的例子,如果蘋果較長時間沒賣出去,即將出現腐壞,水果店是有可能低於進貨價出售的。因為存貨一旦損壞,很可能一文不值。例如,水泥的質保期只有2個月,超過期限後標號達不到。如未能在質保期內銷售完畢,就只能提前降價或作廢。此外,如果市場普遍預期未來的價格還會更低,企業也可能以低於浮動成本的價格處理掉存貨。特別是在非理智的恐慌之下,這種情況較為常見,例如禽流感時期的禽肉價格。

二、市場售價雖低於“停止營業點”,但關停生產,或重新開通需要付出較大代價。工業生產上,許多鍋爐都需要維持高溫,每一次關停重開,都需要付出較大的成本。還有煤炭和石油的開采,如果停止日常維護的投入,下一次複工將付出更大的代價。

三、債務壓身,不得不清理一些固定資產和存貨。這個現象容易發生在資本密集型的行業。

前面我們提到過“重資產”,這里再補充一個行業——房地產。房地產企業的資產,很大一部分集中在存貨上。

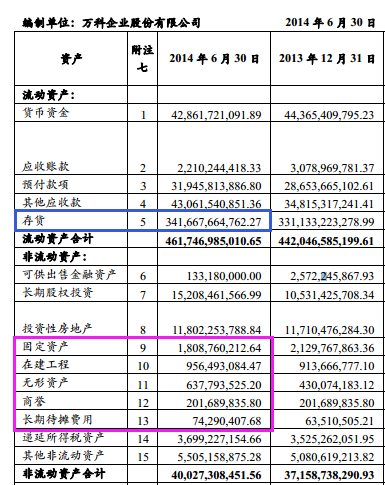

我們打開萬科的資產負債表:

我們看到,紅色方框部分,總計才36.8億元。而資金的大頭都押在“存貨”上了,存貨共計3416.7億元,是萬科2014年全年合同簽約金額2151.3 億元的1.5倍左右。

一般的工業企業,生產工具價值大,產品的價值小。但房地產行業卻是生產工具價值小,產品(存貨)的價值量大。再加上房地產產品的建設周期較長,一般為一年至三年周期,所以房地產的“重資產”體現在存貨上。因此對於房地產企業來說,資金鏈非常重要。如果房地產企業資金續不上,債務壓身,不排除在浮動成本(建造價格)的基礎上繼續降價。

類似的行業,還有造船業。只是造船業是先有訂單,再按照訂單生產,能夠在一定程度上提前鎖定價格。但如果造船價下跌過快,不排除定購方違約的現象發生。

更多好文請關註我,我的目標是:只發幹貨!

我的主頁地址:http://xueqiu.com/nysdy

本系列可在我的主頁上搜索“第一課”,不再單獨發鏈接了。(連找都懶得找的人,把鏈接放這里也是無用的。)

@今日話題

市場回歸避險模式 黃金突破1300創5個月新高

來源: http://wallstreetcn.com/node/213405周三(1月21日)亞盤黃金拉升5美元突破1300關口,最高至1300.20創5個月新高。全球經濟增長放緩,歐洲央行或實施QE,推升市場避險情緒。

進入新年之後市場風險事件不斷,年初至今黃金漲幅已超過5%。上周瑞士央行突然放棄匯率掛鉤,中國2014年經濟增速降至24年最低,IMF下調了今年全球增長預期,且市場預期周四歐洲央行會議將公布購債計劃。

此外隔夜美油大幅下挫,較上周五收盤跌幅近5%,也推高了市場的避險情緒。

截至周二,全球最大的黃金上市交易基金SPDR Gold Trust的黃金持倉量較1月16日大幅增11.35噸,至742.24噸。

美國商品期貨交易委員會(CFTC)上周五(1月16日)發布的報告顯示,投機者持有的黃金凈多頭增加8048手,為凈多頭130226手,顯示投機者對黃金繼續看多的意願有所增強。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

歐央行QE! 歐元暴跌百點創12年新低 黃金突破1300美元

來源: http://wallstreetcn.com/node/213475歐洲央行行長德拉吉宣布擴大資產購買規模,從3月起每個月購買600億歐元債券,持續到2016年9月,總規模預計1.08萬億歐元。

消息公布後,歐元“百點巨震”後跌破1.15,為2003年以來首次;黃金突破1300美元,美元指數刷新十一年新高,美元/加元跳漲50個點:

今天早些時候,歐洲央行宣布維持三大利率不變,並表示稍後將宣布進一步的措施。

歐洲央行利率決議公布之後,歐元小幅跳水後迅速反彈,美元指數小幅沖高後回落,黃金上漲近5美元:

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

美國P2P標誌性突破:穆迪首度給予P2P消費者信貸評級

來源: http://wallstreetcn.com/node/213738

穆迪公司為一個P2P消費者信貸項目提供了評級,這是穆迪首次為P2P消費者信貸項目進行評級。獲得評級將幫助蓬勃發展的P2P市場吸引新的投資者。

P2P網絡平臺將借款者和貸款人直接聯系在了一起。相比傳統金融機構,P2P在降低借款人借款利率的同時,為貸款人創造了更高的回報。

近年來,大量對沖基金和資產管理公司通過P2P平臺投資項目,將這些貸款打包成可出售債券,並通過添加杠桿的方式,放大這些債券的收益。

獲得評級將為P2P項目吸引更多的投資者。退休基金、保險公司等可能會投資P2P項目。這還意味著銀行獲得了全新的業務,銀行可以將P2P項目進行證券化後出售。

貝萊德將從全球第二大P2P平臺Prosper上買來的貸款打包成債券出售。該項目被稱作Consumer Credit Origination Loan Trust 2015-1, 規模達到3.27億美元。

穆迪給予了其中2.81億美元的優先債Baa3的投資級評級,而給予4500萬美元的次級債垃圾級的Ba3評級。穆迪預計CCOLT2015-1貸款池的累計凈損失為8%。

值得關註的是,這筆交易有一個5000萬美元的“事先融資”功能,也就是說,投資者可以在P2P貸款起始前購買該債券。這種事先融資的功能是金融危機前證券化產品的標誌。這幾年來,投資者對高收益率的追逐使得此類證券卷土重來。

蓬勃發展的P2P市場吸引了眾多華爾街的投資者,許多金融機構都希望能從打包出售業務中獲利。

對沖基金Eaglewood Capital是第一家對P2P貸款進行證券化的公司,其在2013年出售了5300萬美元的未評級產品。去年,P2P學生貸款平臺SoFi成為了行業的焦點,其推出的P2P學生貸款證券化產品獲得了評級機構標普的投資級評級。投行Jefferies去年宣布,其將通過CircleBack Lending購買5億美元的貸款,並將其證券化後進行出售。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

Next Page

ZKIZ Archives @ 2019