- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

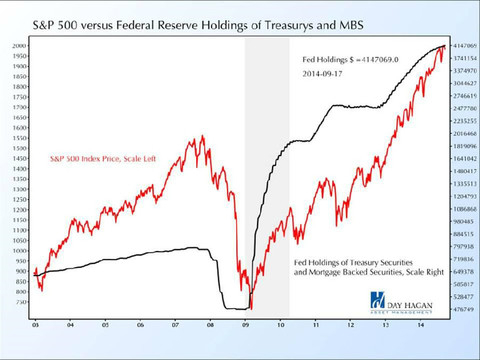

一張圖告訴你:力挺美聯儲寬松的大多頭怕什麽!

來源: http://wallstreetcn.com/node/208671為什麽QE即將縮減至終結,而美股多頭似乎仍然有恃無恐?

為什麽從彭博社到《華爾街日報》都先後濃墨重彩地報道或分析過,當美聯儲開始收緊貨幣政策時,會先縮減資產負債表,還是加息?

甚至,路透社曾報道稱,美聯儲開啟緊縮貨幣政策的方案可能是加息提前,同時在較長的時期里繼續維持較大的資產負債規模。彭博社也援引知情人士稱,日本央行的官員也有類似的考慮。

大寬松之後的央行們怕什麽,而美股大多頭又怕什麽?

投資者或能從下圖中看出一些端倪:

(美聯儲資產與標普500指數變化趨勢)

(美聯儲資產負債表 13周ROC(波動率)移動均線 vs 標普500指數 13周ROC移動均線)

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

兩張圖揭示經濟危機還遠未結束

來源: http://wallstreetcn.com/node/208883現階段金融圈內最熱衷的話題在於,隨著經濟的複蘇,美聯儲(或英國央行)何時會開始加息。然而一份名為“日內瓦報告”的作者卻認為,現在說危機已經結束仍為時過早。

自金融危機爆發至今已經六年,人們普遍期望全球經濟增長能夠減少對債務融資的依賴,從而能夠逐漸回歸趨勢增長。上述報告顯示,全球債務占GDP比重已經達到新高,但全球經濟產出卻出現下滑。

這是為什麽呢?

首先,盡管發達國家已經降低了其杠桿水平,但發展中國家的債務融資比重卻顯著上升。尤其是中國,其債務占GDP比重顯著上升。

其次,受歐元區危機的影響,發達經濟體並沒有實現預期的經濟複蘇效果。下圖顯示國際貨幣基金組織(IMF)在世界經濟展望中下調了發達經濟體的預期增長。

報告的作者認為,利率“正常化”在短期內可能無法實現。

原因在於:

與充分就業相匹配的均衡實際利率將維持在歷史較低水平。在這樣的背景下,由於較高的杠桿水平,將實際利率上調至高於自然水平無異於扼殺經濟複蘇。

因此,較低的利率水平和較為緩慢的經濟增長這樣的結果是顯而易見的。

(實習生 丁博 編譯)

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

五張圖看懂歐洲經濟為什麽這麽糟糕

來源: http://wallstreetcn.com/node/208907歐洲經濟始終沒有足夠強勁的複蘇動力,在明天的歐洲央行議息會議之前,不妨通過下面幾張圖表來綜覽一下歐洲經濟的現狀。

此前公布的歐元區通脹數據繼續走低,或致使歐洲央行推出進一步的刺激措施。本周四,歐洲央行將宣布10月政策決議,此前市場預計其會在政策會議上宣布將在10月開始在未來兩年多購買資產支持證券(ABS)的規模為4000-5000億歐元,而不太可能會在宣布任何關於廣泛的量化寬松政策(QE)的聲明。

先看一下歐洲的GDP水平,金融危機以來,除了德國和法國之外,歐盟其它國家的經濟水平還沒有實現完全複蘇:

銀行私人貸款方面也基本類似,金融危機以來,德國該指標基本保持平穩,零星的幾個國家如意大利、法國、葡萄牙等實現了短暫的增長之後紛紛開始回落或出現回落跡象:

除德國之外,歐洲各國的私人債務都處於較高水平,但最近一段時間以來均有增長放緩或回落跡象:

公共債務水平之高就更不用說了,歐債危機的影響仍然沒有退去:

面對這樣疲弱的經濟,歐洲的生產力明顯不足,這一點也可以從歐洲人口的逐步減少看出來:

一張圖看清中國房貸政策的演變

來源: http://wallstreetcn.com/node/208901昨日,央行銀監會聯手推出了重磅文件,為樓市松綁。

文件規定,首套房利率可打七折,對於擁有一套房並結清房貸的家庭,新購房可享受首套房優惠,至此首套房的認定標準明確放寬。

中信證券認為,這次政策的力度僅次於2008年10月,將會對市場產生極為重大的影響,其程度遠遠超過前幾個月放開限貸,歷史上看此種影響也僅見於09年。

如果你對此還沒有什麽概念,人民網制作的一張圖可以幫你了解中國房貸的政策演變,從而更好的理解此次政策的力度(圖片來自人民網,原文地址點擊這里):

一張圖看清埃博拉下一步可能侵入哪些國家

來源: http://wallstreetcn.com/node/208925世界衛生組織(WHO)數據顯示,截至10月1日,西非地區已有7178例埃博拉病例,3338人死亡。不僅在西非肆虐,埃博拉病毒還大有向其他地區迅速傳播之勢。

自3月幾內亞確診今年首個埃博拉病例開始,半年來塞拉利昂、利比里亞、尼日利亞和塞內加爾先後暴發埃博拉疫情。美國總統奧巴馬9月17日說過,“埃博拉在美國暴發的幾率極低”,9月下旬美國就發現了本土首個埃博拉病例。

華爾街見聞文章昨日提到,美國疾病與預防控制中心(CDC)認為,在美國,埃博拉疫病不可能像在西非那樣瘋狂傳播,因為國內醫院和掩埋處理過程在控制傳染方面做得更好。但考慮到以上傳播速度,今後可能會有更多國家出現埃博拉病例。

美國CDC透露,本土的首個埃博拉病例是在從利比里亞回國後確診的。由此可以推測,其他國家的埃博拉患者很有可能是從西非直接飛回國的國民。路透制作的以下圖表展示了哪些國家已開通直飛西非地區的航班。

如圖所示,包括美國在內,約有三十個國家與目前埃博拉疫情最嚴重的四個西非國家有定期直飛航班往來。考慮到美國本土的首位埃博拉患者回國後並未立即出現埃博拉癥狀,美國等三十個直航國家面對的埃博拉風險顯然比其他地區高。

不過,好消息是,在未出現癥狀以前,埃博拉病毒攜帶者還不具有傳染性。而且埃博拉並非空氣傳染的疾病,主要還是通過接觸病人的血液等體液傳播。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一張圖看全球制造業現狀:六成國家惡化

來源: http://wallstreetcn.com/node/208944全球各國陸續公布了制造業PMI調查。如下圖所見,迄今已有25個國家公布了9月PMI,其中8個國家的制造業正在改善,15個國家惡化,另有2個國家維持不變。

50為PMI的榮枯分界線,讀數在50以上表明制造業擴張,50以下代表萎縮。

美銀美林在報告中寫道,

這25個國家里,有8個國家制造業陷入萎縮,17個處於擴張。特別是,奧地利、德國、希臘、韓國和挪威,這幾個國家從擴張陷入萎縮,而意大利和南非則從萎縮重回擴張。

我們的中國經濟學家認為,部分歸因於上個月的寬松措施,中國制造業PMI企穩,但並未反彈。

我們的歐洲經濟學家表示,歐元區制造業疲軟主因是德國。此外,他強調歐元區制造業PMI(以及德國PMI)與歐元區經濟三季度溫和擴張相一致。

而英國經濟學家則稱,英國制造業PMI下滑主要因英國對歐元區的出口增長放緩,該數據創2013年5月以來最低。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一張圖看清對沖基金為啥偏愛科技股

來源: http://wallstreetcn.com/node/209011對於對沖基金,科技行業到底有多重要?從歷史數據來看,非常重要。

標普500中科技股市值占比大約為17%。根據對沖基金研究網站 Symmetric的統計,科技股占對沖基金投資總額的比例大約為19%,只是略微超配。

但是,科技股貢獻了對沖基金相對回報的27%。具體而言,對沖基金投資的股票相對於其所在行業的超額收益,27%來自於科技股投資。 而其他任何行業對對沖基金業績的貢獻,都要小的多。

下圖為Symmetric統計的,對沖基金在各個行業投資相對收益對其總收益的貢獻比率。

從歷史數據來看,要麽對沖基金善於挑選科技股。要麽科技股適合對沖基金所使用的投資策略。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

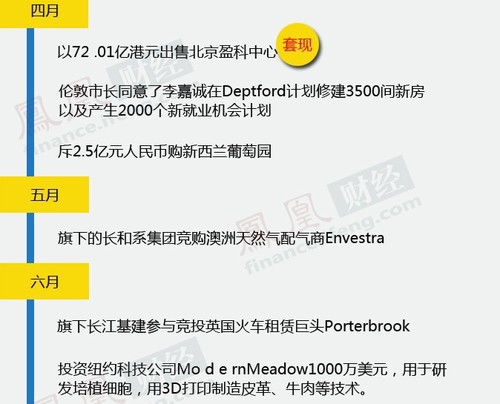

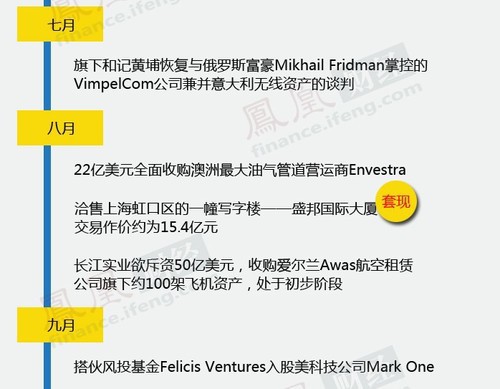

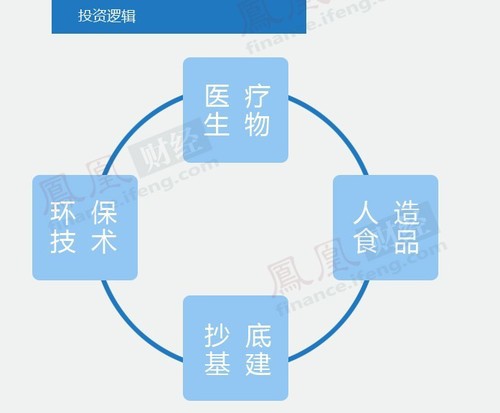

一張圖看清香港“超人”李嘉誠拋售了多少內地資產

來源: http://www.nbd.com.cn/articles/2014-10-02/867150.html

原標題:香港超人這一年

鏈接:http://finance.ifeng.com/business/special/picture71/

一張圖看清頁巖革命讓美國產油州“富可敵國”

來源: http://wallstreetcn.com/node/209066前天華爾街見聞的文章提到,全球油價下跌利好美國經濟,而支持油價下行的一個主要因素就是美國本土產量大增,不但自身外需減少,也推動全球供應增加。

由於頁巖開采技術革命提升了美國北達科他州和德克薩斯州的采掘能力,美國產油量已經增至每日850萬桶,這是1986年以來最高水平。過去六年來,美國的產油量增長將近三分之二,雖然產量還未超過俄羅斯,但已是伊朗或加拿大的兩倍多。

美國能源情報署(EIA)今年9月公布數據顯示,2008年以來,美國頁巖油的日產量從不足50萬桶增至接近400萬桶,僅北達科他一個州產量都超過了利比亞。上述華爾街見聞文章也提到,包括液化天然氣在內,美國的產油量幾乎持平沙特。

羅列數據也許還不能具體展示美國產油的現狀,《財富》的下圖可以讓大家看到,假如把美國分割為幾個地區,某個地區的日產油量就已超過某個主要產油國。比如,西海岸和阿拉斯加合計產油量超過了英國,阿聯酋全國的產量還不及美國一個德克薩斯州。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一張圖看懂影響美股的核心因素 點拾Deepinsight

來源: http://xueqiu.com/3915115654/32234566最近見到朋友基本上都在說兩件事:新財富投票和美股暴跌。關於美股過去兩周以來的暴跌,市場上有著很多的討論。畢竟這是2011年以來最慘烈的美股回調。今天我也和朋友們交流一下自己對美股目前的觀點,希望拋磚引玉,給您帶來幫助。

我們先來看一張圖:

紅線代表的是標普2003年以來的走勢,而黑線則是同期美聯儲持有國債和MBS的數量。我們可以非常清晰地看到,自從2008年以來,標普的走勢和美聯儲資產負債表的規模吻合度非常高。整個2009年以來美股的大牛市都是伴隨美聯儲資產負債表的擴張而進行的。

所以筆者認為影響美股最核心的因素就是美聯儲的貨幣寬松。有人認為美國能創歷史新高不僅僅有貨幣寬松帶動的估值提升,更有美國經濟複蘇以及科技創新帶來的盈利提升。的確,牛市不僅僅需要PE估值的提升,也需要EPS的增長。然而,這又回歸到索羅斯的反身理論。正因為美聯儲大幅擴張了資產負債表,釋放了流動性,才有今天美國經濟如此強勁的複蘇。

回到這張圖,我們發現過去兩次QE結束後(中間美聯儲資產負債表停止擴張的階段),標普都出現了幅度不小的調整。這再次驗證了,推動美股大牛的核心因素來自於流動性的釋放。

那麽在知道了影響美股的核心因素後,我們再來看看最近股市下跌真正的原因。表面上,阿里上市,歐洲經濟可能重新進入衰退,中國經濟增長面臨瓶頸,IMF下調全球經濟增速都是導致美股下跌的原因。但筆者認為最核心的因素還是風險偏好開始切換,市場清楚的知道十月的FOMC之後,美聯儲的資產負債表將不再擴張。此外,由於失業率繼續超預期複蘇,筆者擔心十月份的FOMC會開始為明年的加息而吹風。這將是短期內的另一個重大利空。最近美聯儲一些官員的發言已經在為明年加息而吹風了,這些言論的每一次出臺都導致了市場的快速下跌。

接下來筆者認為市場大的影響因素就是10月美聯儲的議息會議。耶倫非常有可能在這一次的會議上改變措辭,至少目前市場是有這方面的擔心。那麽我們接下來會看到兩種情況:耶倫改變了措辭,為加息開始吹風。美股將繼續大跌,但這一輪大跌也是筆者認為的最後一跌。或者,耶倫因為全球經濟疲軟,並沒有改變措辭,打壓強勢美元。那麽這個將大幅超出市場預期,美股一定會立即出現比較大的反彈。無論哪種情況,在月底的美聯儲會議之前,美股向上的空間不會很大,當然不排除超跌反彈。而到了十一月,市場上漲的概率會比較高。筆者建議布局那些三季報業績比較強(可以找一些之前二季報就很強勁的公司),行業趨勢沒有變化的公司。最後兩個月沒有明顯的利空,市場大概率以上漲結束。

但既然美聯儲資產負債表的擴張對美股影響如此之大,筆者反而更擔心明年當美聯儲收縮資產負債表的時候,美股可能真正的下跌才會剛剛開始。。。

一點個人愚見,未必正確,希望和朋友們交流分享。@Ricky @梁劍 @國老 @毛老板 @熱愛大自然的DD

歡迎關註微信號: deepinsightapp

Next Page