- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【非銀】正路與歧途,繁華與隕落:AIG保險帝國啟示錄

來源: http://www.ikuyu.cn/indexinfo?type=1&id=11800&summary=

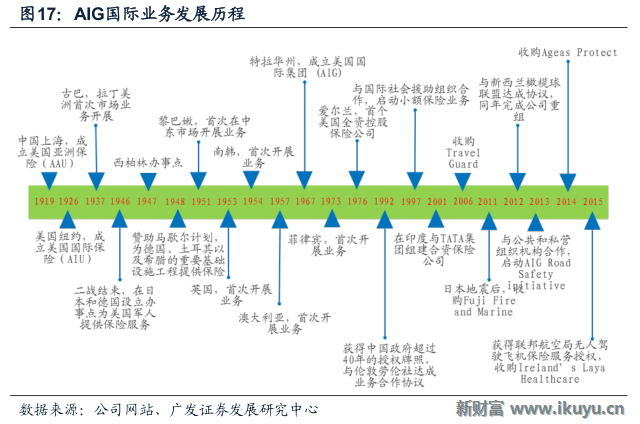

AIG 集團概覽

(一)、突出的國際色彩

AIG(American International Group, Inc.)是全球領先的保險組織,最早可追溯到1919年,由美國人斯塔爾(Cornelius Vander Starr)在上海成立的美亞保險公司(American Asiatic Underwriter)發展而來。AIG原身為AIU,即美國國際保險公司,這是一家保險公司會員制聯合體,會員公司在世界各地開展保險業務,而AIU則是這些公司的總代理。正是因為AIG在發展之初就具備強烈的國際性色彩,所以國際化也是AIG日後發展一直發揚的重要特征。目前AIG已在全球100個國家和地區提供保險保障服務和其他支持服務。

AIG歷史上可以領導人劃分為兩大時期:一是以斯塔爾領導的保險時期,這一時期集團旗下擁有眾多不同的保險公司,大力發展國際業務是這一時期的主要特點;另一時期則由格林伯格領導,主要強化國內保險業務。

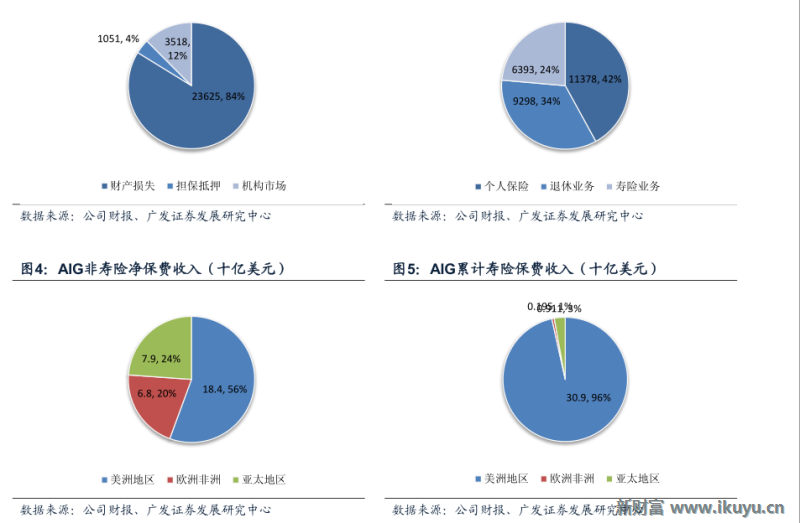

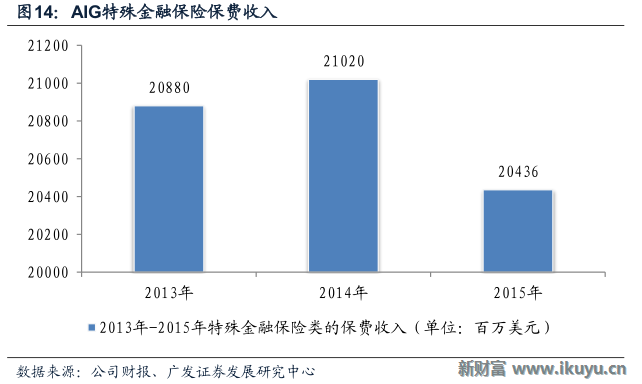

目前,AIG主要可以劃分為商業保險和消費保險兩大業務:商業保險涵蓋財產損失、抵押擔保和機構市場業務;消費保險包括退休養老、壽險和個人保險業務。截止2015年底,AIG商業保險業務和消費保險業務分別貢獻營收281.94億美元和270.69億美元。分業務來看,商業保險偏重財產損失險業務,占比超過84%;消費保險業務中個人保險占比最大,為42%。

從地區分布來看,美洲地區仍然是AIG最主要的市場,其中非壽險凈保費收入占比56%,壽險累計保費收入更是高達96%。壽險業務分布不均衡有歷史原因。考慮到友邦保險曾作為AIG下屬亞太業務分公司,在2012年為償還08年金融危機帶來的巨額虧損,AIG出售友邦保險所有權。而友邦保險作為亞太新興市場的領導品牌,已經是重要的保險公司。但友邦保險過去所取得的成就與AIG的全球化戰略密不可分。

(二)、濃厚的中國情結

得益於AIG兩代領導人對中國的情有獨鐘,AIG始終對中國市場青睞有加。初代領導人斯塔爾最初就在上海開始其保險生涯,後任掌門人格林伯格更是為中國的保險事業發展做出了傑出貢獻,榮獲上海榮譽市民等稱號。格林伯格執掌AIG期間,憑借多年職業生涯積累的政治關系,積極與中國政府溝通,多次與PICC合作,為中國保險市場的啟蒙發揮了巨大作用。上海也在AIG的大力支持下,得到了外資投入,並逐步成為世界金融中心。上海外灘17號友邦保險大廈和波特曼酒店都是AIG開拓中國市場所留下的印記。

1991年時仍上海市長的朱镕基向AIG頒發第一張外資保險許可證,作為試點允許AIG全權擁有該保險業務,無需與中國人保合資經營,只是僅限於上海市內經營。1992年,格林伯格親自拜會時任總理李鵬,並承諾在最初10年內,AIG將不會索要在中國保險市場的分紅。同時,AIG的到來也為僵化的中國保險市場引入活水——曾經的國內保險銷售團隊只接受固定薪酬,AIG進入中國後大力拓展代理人制度,並強化保單銷售提成,吸引了大批代理人加入探索保險市場。至今,代理人團隊都是國內保險銷售的重要力量。

AIG 經營特點分析

(一)、註重成本管控,強調承保盈利

1962年,格林伯格受斯塔爾之托出任美安保險公司(American Home Assurance Company)總裁一職,同時美安保險也是美亞保險公司旗下的成員之一。當時美國保險行業的費率並不是市場化的,而是根據保險行業協會等機構協商確定,也就是說,行業的費率並不依賴市場供求,而是少部分專業人士的意見。這種做法導致那一時期的保費費率缺乏浮動,格林伯格決定改變這一現象,根據風險制定費率。當時的代理人有相當大的權利,可以自主評估保單風險而確定保費費率,格林伯格發現絕大部分代理人更在乎保單開出首年的提成部分,因此收回代理人自主評估費率的權利,轉為由公司統一評估。這一做法在當時頗有爭議,也是AIG從個險產品向商業險轉型的開始。

保險利潤來源於三差:死差、費差和利差,目前絕大多數保險公司,尤其是國內壽險公司,更為依賴利差,也就是通過對保險浮存金投資獲取的投資收益。然而在格林伯格看來,保險利潤的根本仍然需要回歸到承保盈利——也就是收取保費與風險支付之差。相反,一味追求投資收益不僅會加劇行業的不當競爭,同時也忽視了潛在風險。(參考國內近期保險理財產品監管縮緊)

當時美安保險公司的費用率高達42%-45%,而行業水平為38%-40%,格林伯格的目標是將費用率降低到30%。後來在格林伯格嚴格的戰略執行下,美安保險公司開始超越AIU旗下其他成員公司,費用率也成功消減到31%,至1967年,美安保險公司資產和保費收入均增長4倍以上。

雖然格林伯格離職後AIG費用管控一度出現裂縫,導致費用率激增,但整體而言仍要低於國內保險公司。截止15年底,AIG財產損失和遞延擔保業務費用率為28.8%和27.1%,均低於30%。對比國內保險公司,近年來伴隨車險業務的激烈競爭,財險業務費用率均呈現上行趨勢,財險費用率接近40%。從這一點上看,AIG總體保留了格林伯格時期的良好傳統,即註重成本管控,強調承保盈利。然而,由於AIG多年來覆蓋全球的保險格局,加上應對大災保險的賠付較大,其綜合成本率一直較高。如05年卡特琳娜颶風導致AIG當年賠付率由78%增長至81%。排除重大自然災害損失和非相關會計調整後的綜合成本率相對滿足承保盈利條件。

(二)、“利潤中心”與產品創新

上世紀70年代,美國保險代理機構與保險公司之間普遍缺乏有效管理和溝通,導致一旦業務方面出現糾紛,各業務部門之間往往互相推卸責任,降低解決問題的效率。格林伯格上臺後,大刀闊斧修訂旗下保險業務的管理機制。他提出“利潤中心”的經營理念,即把某一經營區域全權分配給一經理,並負責該經營區域的盈虧,實行損益責任制度。“利潤中心”制度的確立極大激發了管理經理對業務的專業精神,因為業務經理所獲得的承保盈利也大部分歸其所有,擺脫了固定報酬制度下經理人缺乏責任心的情況。圍繞這一創新制度,經理人努力核對每一筆保單,認真評估保單風險,實質上幫助公司節省成本,提高效率。為了幫助下屬更好執行“利潤中心”模式,格林伯格定期與各管理經理溝通交流,一同審核年度業績,鼓勵經理們全面參與保險業務的各個環節,這也使得AIG的業務人員在業務素養方面培養出競爭優勢。

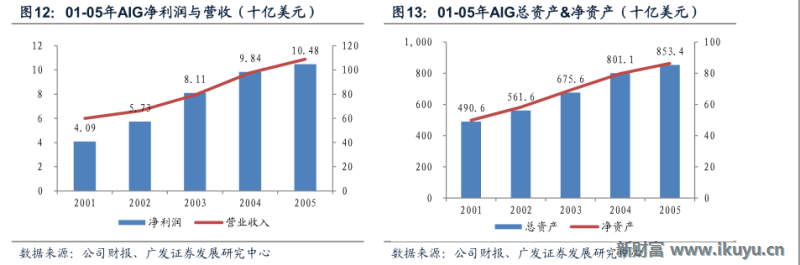

2005年是格林伯格執掌AIG的最後一年,在其受到醜聞沖擊下臺前,AIG各項營業指標保持穩健增長,凈利潤和凈資產分別為104.8億美元和863億美元,較5年前增長156.2%和72.9%。“利潤中心”模式也伴隨格林伯格成為AIG的特色。

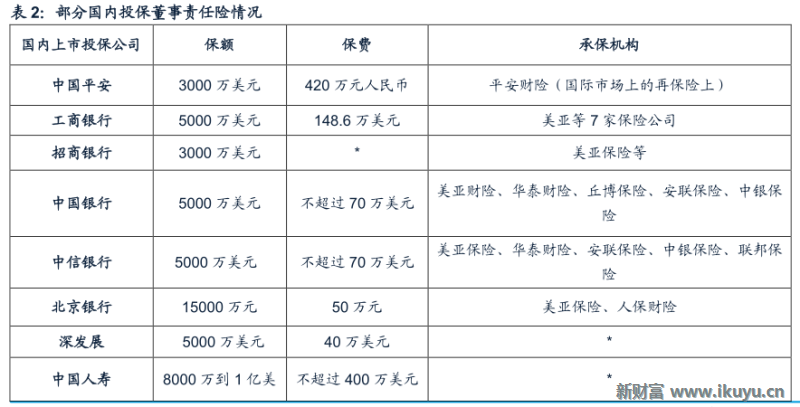

除此以外,AIG還積極開拓新的保險陣地,首當其沖的就是董事責任保險(D&Oinsurance),這是一款專門針對公司董事及高管人員提供的保險產品,因被工作疏忽或行為不當而被追究其賠償責任時,由保險人負責賠償該公司及其董事、監事、高級管理人員進行侵權責任抗辯所支付的法律費用,並代為賠付其應當承擔的民事賠償責任款項的保險。實際上,這一險種在上世紀30年代僅有倫敦的勞埃德保險公司銷售,且市場較小,並不受保險公司青睞。格林伯格領導的美安保險公司在60年代開始積極開拓該類險種,並在美國市場獲得巨大成功,這一險種也幾乎成為美國上市公司高管的福利標配。隨後,美安保險再接再厲,推出D&O保險的變種險種E&O保險(error and omissions),也獲得了巨大成功。對D&O和E&O保險的創新使得美安保險公司成為這一領域的領導品牌,同時也為整個保險行業發掘了一塊新藍海。

(三)、多元企業文化,堅持國際化道路

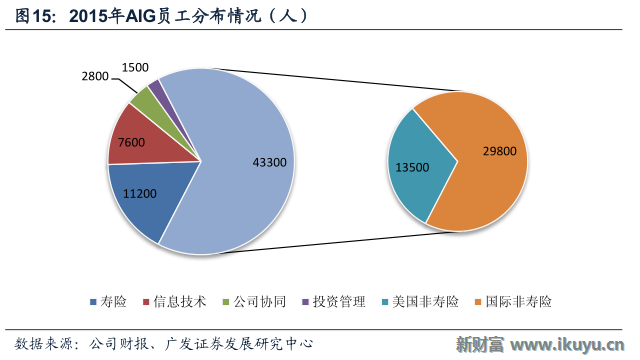

AIG作為一家大型國際保險集團,吸納了全球不同背景文化的員工,需要高度認同具有凝聚力的企業文化。截止15年底,AIG在全球擁有員工6.64萬人,分布在不同業務崗位。其中非壽險人員4.33萬人,其中負責國際業務人員就有2.98萬人。

AIG在發展歷程中逐步培養出了一套符合公司特性的企業文化,這些企業文化鼓勵不同地區的國際員工有強烈獲取成功的意願和能力。伴隨“利潤中心”模式的發展,AIG的企業核心就是一切以效益說話,旗下員工不與AIG簽訂任何雇傭合同,一切人事變動都依靠業績說話。這種看似專橫的企業氛圍卻也將員工的潛能發揮到最大,使得企業員工和公司利益捆綁前進。同時,唯業績導向的制度也使得公司在招聘時更容易篩選出有競爭優勢的人才,而一般人員在入職之初如果發現不符合AIG的企業氛圍,往往會自動退出。

AIG獨特的企業文化培養了大批美國商界精英。即便是不少從AIG離職的員工,也成為其他公司的領軍人物。1957年創立的國際保險名人堂是國際社會對保險業做出卓越貢獻的個人的最高贊譽,AIG多位高管入選,包含格林伯格和他的兩個兒子。

AIG在開創初期的國際業務成為集團後來發展一直堅持的特色。格林伯格在上世紀70年代往返於世界各地的旅途中建立了和許多政界精英的良好關系。這些關系成為日後AIG進入他國市場的重要籌碼。1981年,格林伯格憑借良好的人脈打造了AIG的國際顧問委員會(International Advisory Board),該組織匯聚來自各個國家的國際精英,並將每年定期與AIG管理層會晤。首屆委員會主席為前美國國務卿亨利基辛格。基辛格與格林伯格在國際交流上有許多共同點,兩人的友誼也一直伴隨AIG的國際化而增進。

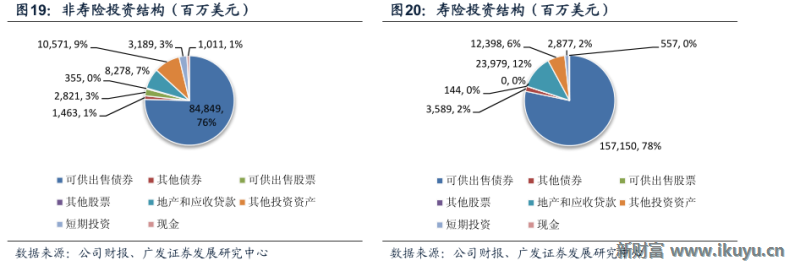

(四)、投資偏重不同,整體收益穩健

AIG投資策略根據不同業務有所調整。截止2015年,集團整體投資資產3399.8億美元,非壽險業務和壽險業務投資資產分別為1125.37億美元和2006.94億美元,同比下降7.61%和1.05%。從投資結構來看,非壽險業務中權益資產配置更明顯,可供出售股票類資產28.21億美元,占比3%。與國內保險投資結構類似,債券資產占比較高,集團整體為73%,壽險與非壽險為78%和76%。而壽險投資結構中股票類資產規模明顯較小,僅1.44億美元。非壽險業務的投資策略主要以滿足風險回報、流動性、信用水平和多元化等因素展開,壽險業務的投資則主要以適當控制資產負債比例和最合適的久期匹配為主要目標。

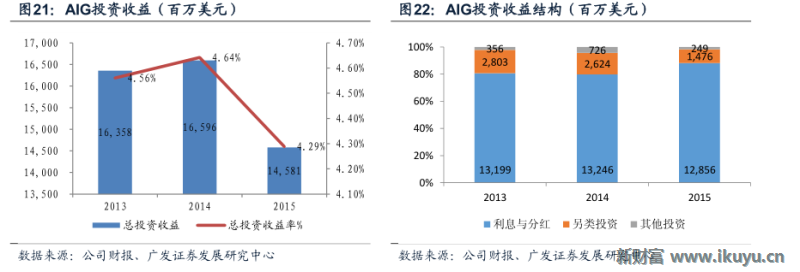

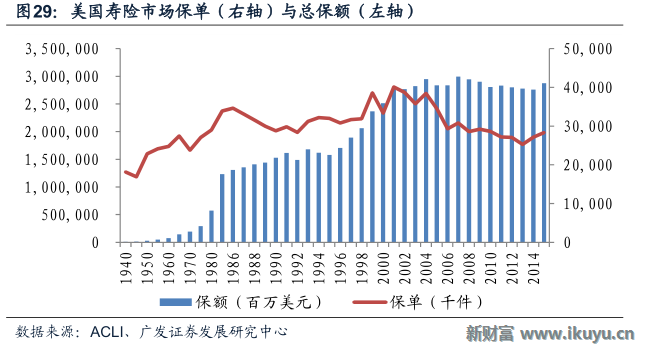

投資收益方面,AIG主要分為利息與分紅、另類投資和其他投資三大來源,其中利息與分紅占比較大,13-15年為128.56-132.46億美元,占總投資收益的79.8%-88.2%。2015年AIG整體投資收益145.81億美元,同比下滑12.1%,主要源於另類投資中的對沖基金表現下滑,在投資收益率縮減等原因。從投資收益率來看,AIG整體投資收益率表現低於國內同期平均水平,近3年均低於4.7%,15年降至4.29%。國內保險行業總可運用資金余額不斷攀升,截止16年11月已超過1.31萬億元,其中股票和基金類資產占比14.37%,遠超過AIG中同類資產占比,而代表非標資產的其他類資產比例也不斷攀升,為34.89%。AIG作為一家歷史悠久的老牌保險集團,其投資結構可以看做是發達市場的典型,而國內保險業仍然是朝陽行業,保險數量和保費市場仍在不斷擴張,行業投資收益率也與權益資產關聯性較高,因此波動性也較大。例如2015年行業整體投資收益率高達7.56%,而2013年僅為3.39%。

前金融危機之前 AIG 壽險業務推進

2005年是AIG發展中經歷的重要分水嶺。這一年,AIG先後受到時任紐約州州長斯皮策的調查,並接受格林伯格的辭職申請。其後的幾年AIG在內憂外患中度過了艱難的金融危機,財務一度瀕臨破產,但最終在美聯儲財政部的支持下生存下來。為了償還美國政府高達1800億美元的援助,AIG不得不通過變賣旗下許多知名子公司來還債。盡管如此,2005年以前的AIG壽險業務一度達到巔峰,是世界保險業中海外和大健康戰略的集大成者,值得所有保險公司學習。

(一)、友邦保險(AIA )

友邦保險雖然如今已經完全脫離AIG,但在之前絕大部分時間里扮演著AIG壽險業務的領銜品牌。要討論AIG的壽險業務發展不得不提及友邦保險。1949年,AIA總部由中國遷至香港,並采用MOPS(AIG海外流動職員)招募培訓本地新人的工作模式培訓了大批亞洲地區素質過硬的代理人。友邦保險的業務根源可追溯至90年前的上海,專營亞太地區壽險業務,如今業務已經覆蓋亞太區內18個市場,包括在香港、泰國、新加坡、馬來西亞、中國、韓國、菲律賓、澳洲、印度尼西亞、臺灣、越南、新西蘭、澳門和文萊擁有全資的分公司及附屬公司、斯里蘭卡附屬公司的97%權益、印度合資公司的26%權益,以及在緬甸和柬埔寨的代表處。

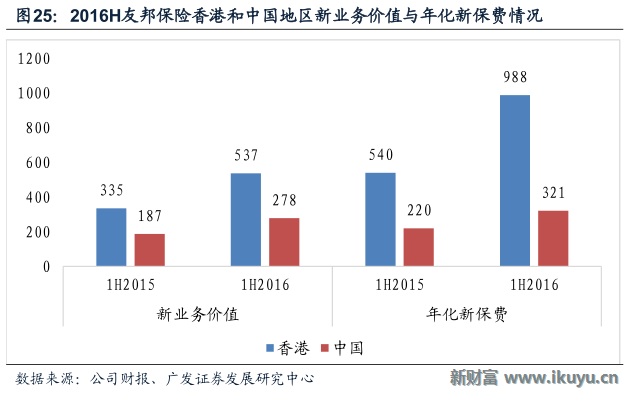

在友邦保險位於亞洲的所有地區市場中,2016年上半年香港和中國市場的業績增長最為顯著,新業務價值分別上漲60%和50%,年化新保費分別上漲83%和46%,遙遙領先於其他地區市場,是支撐友邦業績維持高速增長的主要區域。2015年下半年至2016年上半年,香港及中國地區新業務價值的占比在原有基礎上提升,其中香港地區占比由2015年的31.5%增加至39.3%,中國地區也增加了2.73個百分比,占總額的20.3%,成為所有區域中第二大市場,在友邦戰略地位中進一步提升。其中香港市場增長的一個主要驅動力來自赴港買保險的內地客戶。根據香港保險業監理處公布的數據顯示,2015年向內地訪客發出的新造保單有245950份,由這些新造保單所帶來的保單保費達316.44億元,占2015年新造個人人壽業務總額的24.2%。2016年一季度內地消費者投保的新造保單保費132億港元,預計全年會超過500億港元。

2010年,AIG本來與保誠集團達成協議轉讓,但保誠集團臨時下調收購AIA價格由原先的355億美元變為300至320億美元,導致雙方無法就交易價格達成統一。無奈AIG此時負債累累,故重啟AIA香港上市,以求IPO募集資金償還聯邦政府債務。友邦上市後,便與AIG再無瓜葛。

(二)、美國人壽(ALICO )

美國人壽(Amerian Life Insruance Company)一度是AIG國際壽險業務的領頭羊,也是世界最大的國際壽險業務公司,曾在50個國家和地區經營人壽業務,主要在日本、歐洲、中東、拉美等地區發展。1971年,美國人壽擁有10億美元有效資金,並參考AIG的利潤中心模式,在其業務轄區任命不同的區域主管。美國人壽與AIA的戰略定位類似,也是發展中地區居多,並且也參考了類似中國的經營與投入當地發展相結合的模式,實行培養人才本土化,區位化。這種模式對於AIG與當地政府合作提供了良好的契機。

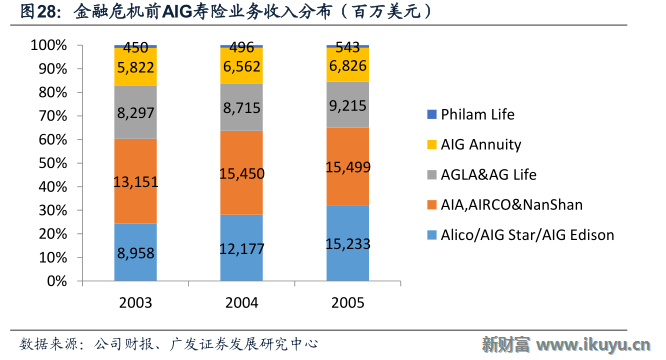

2003-2005年期間,美國人壽是AIG旗下壽險業務中營收僅次於AIA的第二大壽險業務板塊(包含臺灣南山保險),為集團實現收入131.51-155億美元。美國人壽的最大業務在日本地區,同時在中東歐地區的多個國家保費市場份額超過10%。

2010年11月,AIG為了償還債務,正式將美國人壽轉讓給美國大都會人壽。這筆交易最終作價近162億美元,此後AIG再不擁有任何美國人壽收益權。

(三)、美國通用保險 (AIG American General Life )

美國通用保險公司是美國最大的壽險機構之一。2001年,保誠集團與美國通用保險達成以每股50美元、總估值近270億美元的合並協議。後來由於市場認為該筆交易協議估值過高,其協議價格降至每股40美元。此時格林伯格看準時機,介入對美國通用保險公司的爭奪,最終以接近230億美元的價格成功收購美國通用保險公司。這也是AIG歷史上收購規模最大的一次行動。通用保險的加盟豐富了AIG的盈利方式,補足了其退休儲蓄業務,也加強了多渠道交叉銷售的可能性。從戰略角度考慮,對美國通用保險的收購加速了當時AIG後臺運營的進一步整合,並且當年為AIG貢獻超過10%的盈利增加,效果顯著。

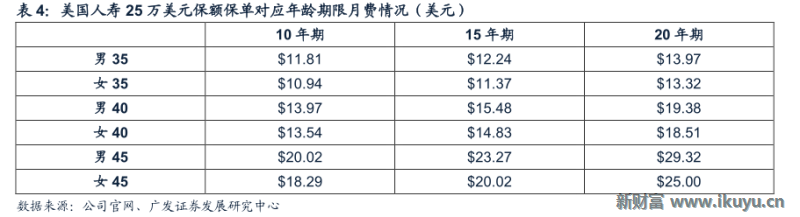

幸運的是,在面對金融危機時,美國通用保險公司並沒有脫離AIG,並且伴隨AIG繼續成為集團壽險業務的主力軍。美國通用保險公司目前主要提供的定期壽險產品,相對市場平均水平價格更具備競爭優勢。

金融危機對 AIG 的影響

(一)、斯皮策事件回顧

2005年2月至2009年9月這段時間內,AIG由一家資產1萬億美元,價值1800億美元的公司淪落至瀕臨破產的邊緣。這期間,時任美國檢察官艾略特斯皮策(Eliot Spitzer)對AIG的各項指控起到了推波助瀾的作用,並直接導致AIG的締造者之一格林伯格提前辭職。受2005年安然公司醜聞影響,美國輿論對大型企業針鋒相對,2002年美國政府出臺《薩克斯-奧克斯利法案》,被視為美國監管層全面縮緊的標誌之一。斯皮策也順應思潮,將AIG列為其重點檢查目標,寄希望於揪出AIG的財務造假情況來實現政治抱負。斯皮策喜歡利用媒體大肆宣揚,他在尚未對AIG進行足夠調查的情況下就對AIG進行了各項似是而非的控訴。2005年4月,斯皮策在電視上公開宣稱已經掌握了AIG的欺詐線索,然而最終審計的結果是,AIG過去5年的凈收入和所有者權益多報了2-3個百分點,與斯皮策最初的預期大相徑庭。

斯皮策對AIG的指控在事後看來是放大了的,但其連鎖反應卻直接將AIG推上了歧途。斯皮策在尚未對AIG調查前,就對集團外部董事頻頻施壓,結果導致AIG內部就格林伯格去留問題展開了激烈內戰。最終,AIG迫於外界輿論壓力,提前支付格林伯格1.5億美元的天價訴訟費用,而這位帶領AIG近40年的元老也就此含恨離職,告別自己一手帶大的AIG。整個2006年,AIG在內耗中度過,格林伯格留下的管理空缺和應付各類訴訟的不菲費用(整個過程超過16億美元,單單會計費由05年350萬飆升至08年1080萬美元),為08年金融危機中瀕臨破產埋下了導火索。06年以後,AIG在內憂外患中各項業績指標呈現明顯下滑趨勢。

(二)、管理混亂與風控危機

格林伯格下臺後,AIG在內耗和動蕩中度過了5年,這期間公司管理層之間一片混亂,不同派系職員之間互相猜忌,在監管壓力下公司業績一落千丈,並最終導致在投資決策上引發重大失誤,為金融危機期間AIG遭受重創的直接原因。

格林伯格下臺後至金融危機期間AIG發生了幾個重要變化:1、以蘇利文(Martin.Sullivan)為首的新任管理層打破了AIG原先的不簽訂雇傭合同的歷史,這是對原先職工和集團捆綁發展企業文化的否認,同時原先強力的管理層被削弱,由強硬的外部董事代替;2、AIG在內耗中風控逐漸放松,評級首次跌破3A評級,這提高了AIG的運營成本(3A評級時期AIG無需抵押擔保就可為客戶提供服務,節省了大量成本);3、AIG的金融產品子公司(AIGFP,也是AIG的資產管理投資機構)開始大量吸收次貸CDS,而這正是扣動AIG市值暴跌的最後扳機。

值得一提的是,格林伯格時期,AIG在投資風控上格外嚴格,旗下金融公司的投資最終目的都不得背離維持集團3A評級的條件。數據顯示,07、08年AIG因為次貸危機遭受的投資損失分別為114.72億美元、286.02億美元。關於CDS產品的機制,其本身類似於一種信用保證保險產品,只不過過往擔保機構需要嚴格審慎的進行被擔保方資質審核。簡而言之,美國金融機構向投資者兜售次級房貸衍生產品,需要AIG來背書,也就是說一旦發生風險,AIG將承擔最終的風險。

AIG財報一向以複雜難懂著稱,事實上,CDS這一產品名稱在2008年之前的AIG財報中都沒有出現過,但其威力卻直接將一家市值最高超過1800億美元的保險巨頭打到破產邊緣。這側面反映後格林伯格時期的AIG管理層並未足夠重視這一風險較高且複雜的金融衍生品可能產生的危機。

AIG 對國內保險業的啟示

(一)、傳統美德,承保盈利的重要性

縱觀AIG發展歷史,其發展對全球保險業都做出了重要的貢獻。與國內目前主打利差收益的保險環境相比,AIG從發展初期就秉持著刻板而有效的教條:減少成本,提高承保盈利。

2008年,格林伯格已被迫離開AIG三年後,仍然是AIG最大股份持有人。而當時次貸危機對AIG的侵蝕效應已然凸顯,格林伯格在5月寫給AIG管理層的信中表達了自己的焦慮:1、AIG喪失了在中國、日本地區保險領導地位;2、AIA和美國人壽業務出現停滯;3、AIG員工增加2.4萬人,人力成本高企;4、綜合成本率逼近100%,承保盈利空間稀釋。最後格林伯格對當時的管理層明確表示AIG正在駛入危險區域,而不久後爆發的次貸危機驗證了他的看法。

格林伯格時期AIG是世界上最註重成本管控的保險企業。數據顯示,2003年至2010年,AIG費用率由19.62%飆升至31.1%,賠付率由73.06%增至85.7%。05年3月後由於公司管理層陷入一片混亂,AIG喪失了自己引以為傲的成本管控和利潤中心理念,而這正是AIG發展為世界保險巨頭的秘訣。05年後AIG管理層混亂導致公司不再重視成本管控,直接導致公司經營惡化。

無獨有偶,此前對伯克希爾集團的研究也表明,巴菲特旗對保險公司的青睞也集中在承保盈利的基礎上。以GEICO保險為例,14-16年綜合成本率始終低於100%,而其中排除賠付的費用率僅為15.6%-16.6%。這與格林伯格看中成本管控一致,也導致GEICO成為巴菲特旗下最鐘愛的保險公司。

(二)、安全性始終是保險考慮的第一要素

AIG成於穩健經營,成本管控,但也差點毀於風險。作為一家保險公司,投資資產的安全性始終應該放在首位,而08年AIG才暴露出大量CDS合同在身的軟肋,但為時已晚。

結合國內當前監管環境,保監會針對保險公司一系列激進經營行為展開嚴厲規範,其實也是考慮到保險公司作為金融系統中的重要資金來源,風控穩健永遠是首要考慮的。而不同國際成熟保險市場,我國保險覆蓋率仍然偏低,人群保障意識不高,保險公司的補充保障支柱屬性不夠凸顯。在這種情況下,一些中小保險公司采取激進的高成本推動負債模式,變相行駛資金池業務,不僅不利於行業回歸保障,也會為整個金融系統帶入風險。即便大如AIG,卻也差點覆滅於複雜的金融杠桿產品上。從這一點上看,當前國內監管趨嚴的環境其實有助於保險行業健康發展。而此前主要監管處罰對象為一些借助保險平臺撬動杠桿的行為,其本質不是保險業務,也不符合我國提高商業保障的需求。

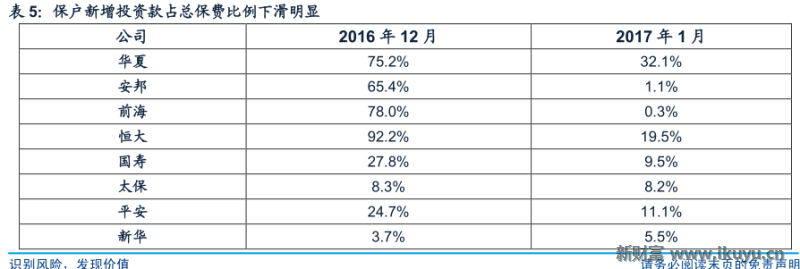

至今年1月保監會對行業展開整頓後,激進保險模式可能不再出現。保戶新增投資款占比明顯回落,未來長期保障型險種將成為行業主旋律,高成本理財型產品可能受到更加嚴厲的監管。

(三)、行業回歸長期,利差占比或縮小

行業監管格局變動,引導行業回歸長期業務是大勢所趨。保監會先後暫停短存續期產品售賣和強化萬能險產品監管等行為,將在一定程度上影響保險三差格局。目前國內保險利潤占比最大的仍然是利差,主要反映與投資收益關聯度較高的收益部分,而費差死差一直變動不大。未來這一格局可能在監管條件變動下發生改變。

總體而言,拉長負債久期,發展長期業務是當下行業發展的方向。長期保障性產品在應對市場波動時受到的利差沖擊更小。以中國平安公布的數據為例,截止2016年中期,公司新業務價值中39%來自利差,而長期保障產品中利差占比僅21%,非長期保障產品利差占比高達80%。因此,隨著行業向著長期穩健方向發展,利差對保險新業務的影響占比可能進一步縮小,而保險公司要想獲取更多新業務價值,必須考慮如何提高其他差的價值。

通過對AIG的研究可以發現,國際成熟保險公司的投資收益率普遍較為平滑,而這也應當是保險公司穩健經營的指標,投資收益率排除極端年份,應當以盡量保持平穩為目標。大起大落的投資收益率說明公司投資資產更容易受到市場波動的影響。08年金融危機之前,AIG總體投資收益率波動並不算太大,財產類業務整體維持在4.3%-6.2%,壽險養老業務維持在5%-6.4%。而同期國內保險行業平均投資收益率波動較大,為4.3%-12.2%,與權益市場關聯度更加明顯。隨著保險市場可投資金規模不斷擴大,保險資金應盡量以追求穩定收益為目標,而盡量避免投資高風險高波動標的。

行業啟示

AIG的發展歷程再次說明風險控制對於行業的重要性,即便強如AIG也差點覆滅於風險意識的松懈。但AIG幾十年的歷程,對於世界保險乃至中國保險的推動起到了不可磨滅的示範作用。對於承保盈利、費用管控和國際視野的追求,也正是奠定AIG帝國的基石。隨著國內保險行業監管縮緊,行業回歸長期保障、強化商業保險公司的補充保障職能是大方向。保險公司在越發複雜的金融環境中,將風險控制和穩健經營擺在首要位置也符合監管層和國情需要。

風險提示

監管升級利率調整政策不及預期等。(完)

股市有風險,投資需謹慎。本文僅供受眾參考,不代表任何投資建議,任何參考本文所作的投資決策皆為受眾自行獨立作出,造成的經濟、財務或其他風險均由受眾自擔。

AIG:千億友邦持股 3年定去留

1 : GS(14)@2012-01-28 13:41:24http://www.hket.com/eti/article/ ... 10cbf853bec1-152643

AIG主席Steve Miller接受路透社訪問時說︰「我看不到我們持有友邦三分一股權到永遠。」現時AIG持有32.89%或39.6億股友邦股份,以昨收市價26.4元計,市值約1,045.4億元。

增持或悉售 二揀一

Miller透露兩個處理友邦股份的方案,一是悉數出售股份,將套現所得用作其他企業用途,或朝另一個方向發展,就是增持友邦。事實上,後者安排與市場預期相違。因AIG在2008年陷入財困,美國財政部入股支持,市場早預期AIG需減持友邦作為償還政府債務的一部分。去年11月,港股便一直流傳AIG擬出售19.8億股友邦還債。

擬收購海外壽險商

若從盈利角度看,AIG是否保留友邦確是一大疑問,因為友邦帶來的帳面收益十分波動。去年第2季股市暢旺,友邦為AIG帶來投資收益15億美元,成為 AIG該季主要收入來源。惟第3季股市逆轉,AIG手持的友邦錄得23億美元虧損。

Miller又透露有意發展環球壽險業務,包括收購美國以外的壽險公司。他指目前已涉足環球財險及本地人壽,下一步發展便是環球人壽業務。

2 : 200(9285)@2012-01-28 18:44:23

所以呢chartis改名也唔賣啦‧

3 : GS(14)@2012-01-29 10:19:38

有錢就想贖番

金融雲端: AIG唔嫁又嫁

1 : GS(14)@2012-03-06 23:26:05http://hk.apple.nextmedia.com/te ... 307&art_id=16129329

2 : GS(14)@2012-03-06 23:27:58

AIG行政總裁 Robert Benmosche上月中接受外電訪問時,還表示年內會考慮如何處理手上的 33%友邦股權,並煞有介事指出,其中一個方案是增持股權至 51%,令公司可以名正言順,重新把友邦的賬目,以附屬公司的形式綜合至 AIG的賬目內,令 AIG的業績不用再將友邦的股權以市價入賬,從而減少對 AIG盈利造成的波動。

http://www.reuters.com/article/2 ... USTRE81E10L20120215

(Reuters) - American International Group Inc (AIG.N) will take its time on deciding the future of its investment in Asian insurer AIA Group (1299.HK), AIG Chief Executive Bob Benmosche said on Wednesday.

Benmosche, speaking at a Bank of America Merrill Lynch insurance conference, said one option would be to raise AIG's one-third stake in AIA to 51 percent, in order to decrease the volatility that affects AIG's results every quarter.

3 : GS(14)@2012-03-06 23:29:04

言猶在耳, AIG昨日突公告,已委託投資銀行安排,減持手上 13%友邦的股份,套現 60億美元,而餘下的 20%股權,則承諾半年內不會出售。

http://www.sec.gov/Archives/edga ... 0/d309295dex991.htm

AIG ANNOUNCES PROPOSED SALE OF ORDINARY SHARES

OF AIA GROUP LIMITED

NEW YORK, March 4, 2012 — American International Group, Inc. (NYSE: AIG) announced today that it has commenced a sale of ordinary shares of AIA Group Limited (AIA) by means of a placing to certain institutional investors. AIG expects the pricing of the placing to occur no later than March 6, 2012.

AIG expects to use the net proceeds from the placing of AIA ordinary shares to reduce the balance due to the U.S. Department of the Treasury (Treasury) on Treasury’s preferred equity interest in the special purpose vehicle through which AIG holds the AIA ordinary shares.

The ordinary shares have not been and will not be registered under the Securities Act of 1933, as amended (the Securities Act), or any other applicable law, and may not be offered or sold in the United States absent registration or an applicable exemption from the registration requirements of the Securities Act and any other applicable law.

This press release shall not constitute an offer to sell or the solicitation of an offer to buy the ordinary shares, nor shall there be any sale of the ordinary shares in any jurisdiction in which such offer, solicitation or sale would be unlawful. This press release is not for distribution or release in or into the Hong Kong Special Administrative Region of the People’s Republic of China.

# # #

This press release contains “forward-looking statements” within the meaning of the Private Securities Litigation Reform Act of 1995. In particular, no assurance can be given that AIG will be able to complete the placing of the AIA ordinary shares, or, if completed, what the net proceeds will be from the placing. These forward-looking statements reflect AIG’s current views with respect to future events and are based on assumptions and are subject to risks and uncertainties. Except for AIG’s ongoing obligation to disclose material information as required by federal securities laws, it does not intend to provide an update concerning any future revisions to any forward-looking statements to reflect events or circumstances occurring after the date hereof.

# # #

180 Maiden Lane — New York, NY 10038

http://www.hkexnews.hk/listedco/ ... TN20120306031_C.pdf

4 : GS(14)@2012-03-06 23:32:51

事實上, AIG手上的剩餘友邦股份,早就用作抵押品,友邦 2010年上市的目的,正是讓 AIG賣股集資千億元還債,當年 AIG便賣掉了友邦 67%股權。

http://www.hkexnews.hk/listedco/ ... 299_915068/C119.pdf

http://www.hkexnews.hk/listedco/ ... 299_915068/C122.pdf

傳購AIG富士生命 李澤楷進軍日本

1 : GS(14)@2016-11-16 05:19:18【明報專訊】根據《華爾街日報》報道,電盈(0008)主席李澤楷透過私人持有的盈科拓展收購美國國際集團(AIG)於亞洲最後一項壽險業務,預期交易將在明年上半年完成,但仍待監管部門批准。一旦落實協議,將有助李澤楷旗下的富衛集團進軍日本保險業。

根據協議,李澤楷將收購日本AIG富士生命,現仍待監管部門批准,但未有披露合約條款。報道另引述富衛集團行政總裁黃清風(Huynh Thanh Phong)表示,AIG富士生命是富衛集團進軍日本的重要基礎。

富衛AIG多次交手

事實上,這次並非雙方首次交手。早於2009年李澤楷曾以5億美元(約39億港元)收購AIG的資產管理公司;其後李澤楷於2012年再以21.4億美元(約166.9億港元)向ING收購香港、澳門及泰國保險業務。目前富衛集團的業務範圍涵蓋香港、澳門、泰國、新加坡等。

此外,近年AIG亦頻頻出售資產,致力簡化集團業務,今年已經先後大手沽出財險(2328)持股,並以2.4億美元(約18.7億港元)出售拉丁美洲、中歐與東歐的物業承保與壽險業務予加拿大金融公司Fairfax。

來源: http://www.mpfinance.com/fin/dai ... 1776&issue=20161116

盧志威﹕美保險股 留意Metlife AIG

1 : GS(14)@2016-12-22 08:08:25【明報專訊】道指逼近2萬點,要唔要減貨,變成一個難題,個人傾向不加不減,原因是技術層面上,先在2萬點前進行整固,然後蓄勢待爆,往往有更強力度,而且市場多以估值高為由看淡美股,價格走勢反而能企穩,個別板塊甚至破頂,種種迹象都似是升多過跌。

板塊方面,可以繼續留意傳統股,金融股經過急升後,早前開始整固,如果還未上車的朋友,可以考慮買入,因為現時是債息升、美元升、美股升的局面,除非市場對特朗普的政策完全看錯,否則三線齊升的局面暗示經濟已復蘇,在牛市當中應該在買入後耐心持有,尤其是銀行股估值低,一旦確認周期上行,升勢可以跑贏大市。

憧憬分拆業務 調整成入市機會

另一個板塊就是證券行,其中筆者較看好Charles Schwab(SCHW),由於之前在《明報》也提過就不多說,此外保險股也可留意,雖然在這段跑輸銀行股,但其實不少海外的維權投資者,一直要求保險公司分拆各地業務,情况就如同AIG分拆友邦(1299)一樣,例如Metlife(MET)就在10月宣布會分拆美國業務,至今股價升幅不俗,近期由於業績未如理想,股價有所調整,可能是入市機會。

同業AIG(AIG)也有維權投資者兼特朗普好友Carl Icahn,堅定要求把生意分拆成三份,以使股東價值得以實現,另一特朗普支持者John Paulson也有入股AIG,如果覺得特朗普馬房會在未來幾年得勢,AIG會值得買入。

(本人客戶持有MetLife、Charles Schwab、AIG)

[盧志威 美股搏擊]

來源: http://www.mpfinance.com/fin/dai ... 9350&issue=20161222

AIG推駕駛安全App

1 : GS(14)@2017-02-05 10:33:53【明報專訊】保險公司近來都相當喜歡借手機App來宣傳,繼「運動App」之後,又出現了「駕駛安全App」。美亞保險香港有限公司(AIG)早前推出的手機應用程式「AIG駕車達人」,就號稱可以透過量度加速、平均速度、煞車力度及轉彎速度等指標,來評估及協助提升用戶的駕駛技術。

設駕駛比賽

該公司現時還在舉辦「你是全港最好的駕駛者嗎?」比賽。在3月11日或之前,駕駛者只要安裝了這個手機程式,都可以參賽,除了和其他用戶互相比試,在社交媒體與朋友分享之外,還有機會競逐獎品。詳情可瀏覽:www.aig.com.hk/zh/drive

[行銷新意思]

來源: http://www.mpfinance.com/fin/dai ... 1828&issue=20170203

夥AIG推第三保Uber:有獲賠案例

1 : GS(14)@2017-06-22 08:01:44【本報訊】早前再有逾20名Uber司機以非法載客取酬罪名被捕,Uber香港區總經理佘雋知坦承,事件影響Uber司機數目。但他強調,公司會繼續為被捕的司機提供法律援助,而來自AIG提供汽車共乘責任保險仍然生效,已有成功賠償案例,但就未有透露具體數字及內容。佘雋知稱,對AIG提供的保險服務有信心,事前亦已諮詢法律意見,以證明相關保險服務涵蓋的金額及範圍合規。他續指,已將涉案司機的完整保單交給律師、司機和警方;據他了解,警方尚未正式落案起訴涉案的司機。

盼政府訂新法律框架

此外,他指出,載客取酬的法例已過時,未必能迎合新產業所需,有Uber司機嘗試申請豪華出租車許可證,惟因門檻過高而失敗。隨着新加坡等地已陸續修法允許共乘,他期望政府可與業界商討建立新的法律框架。

Uber早前委托香港中文大學傳播與民意調查中心,就「香港交通服務」意見進行調查。結果顯示,於540位受訪者中,七成六表示,香港需要增加如Uber的點對點交通服務選擇;近八成受訪者支持政府引入合適法律框架規範Uber。

97年主權移交至今,香港前進還是倒退?「蘋果」與你細數廿載風雨。【回歸二十年】專頁:http://hksar20.appledaily.com.hk

來源: http://hk.apple.nextmedia.com/financeestate/art/20170620/20061984

AIG與Uber續保 拒透露到期日

1 : GS(14)@2017-10-09 03:11:48■AIG確認與Uber簽訂的團體汽車共乘保單已經續保。資料圖片

【本報訊】Uber早前獲美亞保險(AIG)承保團體汽車共乘(ride-share)責任保險,有效期至9月30日止(上周五)。雖然美亞保險及Uber分別向本報證實,已就保單續保,意味乘客暫仍受保單保障,但雙方均未透露保單將於何時再次到期。

Uber原有保單於上周五到期,適逢到期日前(9月29日)爆出Uber合作車輛在紅磡海底隧道內自焚起火,當時Uber仍強調為在港所有車程的乘客提供第三者保險保障,但就未有回應保單到期後能否續保。假若Uber未能續保,則意味乘客他日乘搭Uber時,要承擔額外風險。不過,美亞保險於9月30日向本報確認,與Uber簽訂的團體汽車共乘保單已經續保(renewed);而Uber亦於昨晚確認有關消息,但就未有透露保單的新有效期及其他詳細內容。本港法例規定,所有車輛必須為第三者人身傷亡之責任購買保險,但由於共乘車於港尚未合法,故Uber司機即使有購買第三保,保險公司亦未必作出賠償。

Uber其後於2月宣佈,已獲美亞保險承保團體汽車共乘責任保險,每宗事故傷亡最高賠償額達1億元,與本港第三者傷亡責任保險法例最低要求一致。

Uber香港區總經理佘雋知亦曾表示,公司已有成功賠償案例。

來源: http://hk.apple.nextmedia.com/financeestate/art/20171003/20171349

08年金融海嘯 AIG險倒閉

1 : GS(14)@2018-01-22 06:23:30【本報訊】金融機構爆煲事件屢見不鮮,AIG於金融海嘯時近乎倒閉收場正是一例,甚至連累當年子公司友邦保險,遭近千名客戶退保。美國次按危機爆發後,2008年捲起金融海嘯,持有大批次按債券的雷曼兄弟倒閉,其後AIG同樣被揭發持有大批次按債券,最終股價大瀉,並且需要向政府借錢周轉,大規模出售資產增加資本,並促成分拆友邦(1299)在港上市事件。

星輝保險2009年倒閉

近年內地保險公司亦屢見管治失當事件,以保險為名,實際是大股東「提款機」,大肆投資上市公司,例如前海人壽、恒大人壽等,最終遭到中保監整頓。雖然上述中外險企最終沒有倒閉,但還是引起了投保人士恐慌,出現零星的退保潮。至於香港險企倒閉事件稀有,最近代的是主力承接汽車保險的星輝保險2009年倒閉,2011年被揭發造假賬,最終由汽車保險局包底。現時汽車保險局及無力償債計劃,分別保障本港勞工保及車保,若果保單持有人保障計劃出台後,其他類型保險亦獲得保障,相信投保人士更安心。

來源: https://hk.finance.appledaily.co ... e/20180122/20282237

Next Page