- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

文科園林:股東擬清倉減持1600萬股 占比6.45%

文科園林29日公告稱,公司股東北京天誠恒立計劃在本公告披露日起六個月內通過大宗交易或集中競價交易方式減持其持有的公司股份不超過16,000,000股,占公司總股本6.45%。

天誠恒立持有該公司股份16,000,000股,占公司總股本6.45%。其所持股份已於2016年06月29日解除限售上市流通。

複星醫藥擬清倉迪瑞醫療 減持2.55%股份

迪瑞醫療9月9日晚公告,公司股東複星醫藥在其所持公司股份9月12日上市流通後,通過協議轉讓、大宗交易或集中競價交易等方式,減持占公司總股本 2.55%的股票。完成減持後,複星醫藥不再持有公司股份。

據悉,複星醫藥在公司首次公開發行股份前持有公司股份 2,970,000 股,2014 年年度權益分派實施後持有公司股份 7,425,000 股,占公司總股份的 4.84%。 截至 2016 年 9 月 9 日收市,公司股東複星醫藥持有公司股份 3,917,201 股, 占公司總股本的 2.55%。

新寧物流:紅杉資本擬清倉減持不超2266萬股 占比7.61%

新寧物流9月28日發布公告稱,持股5%以上股東紅杉資本計劃於2016年10月28日至2018年4月27日,通過證券交易所集中競價或大宗交易減持股份不超過2266.5萬股,占公司總股本的7.61%。

截止目前,紅杉資本持有公司股份 22,665,052 股,占公司股份總數的 7.61%。上述股份將於2016年9月30日全部解除限售。公司表示,減持目的系實現投資回報,通過集中競價方式減持連續三個月不能超過公司總股本的1%。

控股股東甩賣股份全身而退 多上市公司遭清倉式減持

近來,上市公司大股東清倉式減持,再度在市場出現。大股東借助大宗交易、股權轉讓,將所持股份大量甚至全部轉讓。

壹橋海參(002447.SZ)10月10日公告稱,其實際控制人劉德群及其一致行動人,近日通過大宗交易再次減持3500萬股。至此,劉德群等人在一個月內,已累計減持1.37億股,而且其一致行動人趙長松,將其所持2100萬股減持到只剩18萬股。

今年以來,類似的例子在上市公司並不鮮見。與壹橋海參一樣,吉艾科技(300309.SZ)、宏磊股份(002647.SZ)、海立美達(002537.SZ)等多家上市公司,都遭到了控股股東或重要股東清倉式減持,將所持股份全部清空。

而這些大肆減持的上市公司大股東,不乏兼具上市公司董事、高管身份者。減持之後,便隨即辭職謀求全身而退。與此同時,一些減持還伴隨著違規行為。業內人士向《第一財經日報》記者分析,如果通過大宗交易、身份並無問題,減持屬於大股東的正當權利,但對減持過程中出現的違法違規行為,要高度警惕。

大股東屢現清倉式減持

10月10日,壹橋海參公告稱,於9月30日收到控股股東、實際控制人劉德群及其一致行動人劉曉慶女士、趙長松告知函,劉德群於當日通過深交所大宗系統減持了該公司無限售條流通股3500萬股,占公司股份總數的3.67%,減持均價為7.7元/股。

劉德群及其一致行動人的減持,堪稱清倉式行動。8月31日以來的短短一個月,這已是其第五次大規模減持。此前的8月31日、9月14日、9月22日、9月22日至9月26日,劉德群等人已分別減持壹橋海參2852萬股、1390萬股、2000萬股、4000萬股,減持均價在7.81元/股—8.2元/股之間。

根據公開披露信息,加上此次減持,劉德群、趙長松等人,五次已共計減持壹橋海參1.37億股,其中劉德群一人便減持了近1.17億股。按減持均價計算,其累計其套現金額當在11億元以上,僅劉德群個人套現規模也已接近10億元。

連續減持之前,劉德群持有壹橋海參3.46億股、持股比例為33.38%,其中無限售股份為8190萬股。經過減持,截至9月30日,劉德群持股數量已經降至2.49億股,持股比例則降至26.23%,目前僅剩3915萬股尚未減持。

而趙長松減持力度幾近清倉。減持前,劉曉慶、趙長松分貝持有8856萬股、2100萬股,持股比例為9.3%、2.2%。減持後,劉曉慶、趙長松持股數量為8856萬股、18萬股,持股比例為9.3%、0.02%,只有劉曉慶沒有減持。而趙長松剩余的18萬股,因為尚在限售未能減持。

公開信息顯示,剛剛過去的9月,共有277只個股遭到大股東減持,其中70只個股減持市值超過億元,減持最多的永泰能源,大股東一個月內減持規模達到21.6億元,皖江物流、應流股份等減持規模亦在10億元以上。

類似的情形,實際上已經屢見不鮮。與壹橋海參一樣,吉艾科技、宏磊股份等多家上市公司,也遭到了清倉式減持。8月23日,吉艾科技發布公告稱,公司控股股東黃文幟計劃以大宗交易及協議轉讓的方式,減持其名下的全部1.26億股,占公司總股本28.99%,並將於公告之日起3個交易日之後的六個月內進行。

隨後,黃文幟便開始緊鑼密鼓的減持。相對於劉德群,黃文幟的做法更為徹底。公告顯示,從8月31日到9月28日,不到一個月的時間里,分六次減持了所持吉艾科技股份,減持均價13.77元/股—15.89元/股之間,共計套現超過18億元。至此,黃文幟所持吉艾科技股份,已經全部清倉。

同樣的情形,還發生在宏磊股份身上。今年1月,宏磊股份實際控制人戚建萍及其一致行動人戚建華、戚建生等人,以27元/股的價格,將所持約1.2億股,轉讓給天津柚子資產管理有限公司等(下稱柚子資產)四家受讓方,共計套現達32.5億元左右。兩個多月後,戚建萍再次將剩余的317萬股轉讓給柚子資產,戚氏家族由此清空宏磊股份全部股份。

此外,還有部分上市公司,清倉減持的雖非控股股東,但減持數量卻也不可小覷。9月27日,海立美達公告稱,股東華美達一號投資中心(有限合夥)計劃,自9月27日的未來12個月內,減持其持有的海立美達股份不超過4300萬股,減持比例不超過該公司總股本的 8.68%。

華美達一號雖非控股股東,但卻是海立美達第二大股東。2016年半年報顯示,截至6月底,其持股比例為14.33%,持股數量為4300萬股,僅次於第一大股東青島海立控股有限公司。今年二季度,其已堅持了300萬股。此次計劃減持的數量,正是其持有的全部股份。

減持“套路”叠出

為了完成清倉式減持,上市公司大股東、實際控制人在此過程中,也是“套路”叠出。部分上市公司大股東減持後,即迅疾謀求全身而退,有的甚至還殺一個回馬槍。

大肆減持後,劉德群已經辭職。10月11日,壹橋海參公告稱,9月30日,公司收到劉德群書面辭職報告,因個人原因,劉德群辭去董事長、董事、總經理、戰略委員會主任委員、提名委員會委員等一切職務。此外,獨立董事林毅、銷售總監張勝輝也一同辭職。

宏磊股份的戚建萍家族,清空所持股份後,又殺了一個回馬槍。9月14日,該公司公告稱,擬將其截至2015年底母公司除部分應收款以外的全部流動資產、兩家子公司68.24%、100%的股權,轉讓給戚建萍控制的一家企業。

之所以有此舉動,實為宏磊股份後續重組鋪路。9月14日,宏磊股份還公告,將以14億元的價格,收購廣東一家從事第三方支付、保理、保險經紀的公司,實現第三方支付轉型。而宏磊股份此前的主要資產,就是上述轉讓給戚建萍的兩家子公司及流動資產。轉讓之後,宏磊股份就成為一個幹凈的“殼公司”。

“清倉式減持大多集中在中小板、創業板,在產權方面,目前沒有太多的辦法約束。”前投行人士、上海師範大學副教授黃建中說,大股東、高管對上市公司的情況非常熟悉,清倉式減持說明其對公司前景很不樂觀。但如果沒有違規,減持是股東的權利,不能因此而限制其減持。如何實現大股東、中小投資者的平衡,確實是一個兩難的問題。

然而,違規減持的情況已是屢見不鮮。9月29日,因減持股份達到5%時,未按照規定履行報告、披露義務,並繼續超比例減持,精倫電子控股股東張學陽被證監會立案調查。此外,就在9月30日,華夏人壽因違規減持希努爾,於9月30日被深交所公開譴責,並計入上市公司誠信檔案。10月10日,山東證監局又對華夏人壽前述行為出具警示函。

按照現行規定,上市公司的董事、監事和高級管理人員,則需遵守上市公司董事、監事和高級管理人員在任職期間,每年通過集中競價、大宗交易、協議轉讓等方式轉讓的股份不得超過其所持本公司股份總數的25%的規定。

劉德群減持壹橋海參,也存在同樣的疑問。按照現行規定,董監高每年轉讓股份數不超過在其名下股份總數的25%。而劉德群既是實際控制人,也是上市公司董事、高管,按照3.46億股的持股數,其減持數量最多不超過8700萬股, 但其今年累計1.17億股的減持量,不但已超過其能減持的比例,而且遠超其無限售股份數。

“這要看是用哪個身份減持,是兩個身份都符合減持規定,還是符合其中一個,還是兩個都不符合。”廣東環宇京茂律師事務所律師劉華浩向《第一財經日報》記者分析,對於同時兼具兩種身份的大股東,判斷其是否超比例減持,要細究其減持時所用的身份。

根據壹橋海參歷次公告,劉德群減持時使用的身份,一直都是控股股東、實際控制人,其減持也是通過大宗交易進行。對此,劉華浩認為,如果以控股股東身份,並通過大宗交易建議進行,可能並不違規。大宗交易對股價影響不大,且受同時受兩種身份減持規定約束,對大股東並不公平,目前也沒有類似限制。

“保護中小投資者的利益,也要保護大股東的利益,但對通過高送轉、做大業績掩護減持的行為,也要保持高度警惕。”深圳一名私募人士告訴《第一財經日報》記者,其中的關鍵,在於監督、促使大股東守法合規的減持。目前,上市公司大股東熱衷通過大宗交易減持,就是為了避免現行規定對董監高人員的限制,但部分大股東減持時,接盤者實際是只是代前者持有,而後在二級市場減持。對於這種情形,需要引起市場警惕。

一汽夏利:前三季度巨虧8.25億 王亞偉疑似清倉

一汽夏利10月30日晚間發布三季報,公司2016年1-9月實現營業收入14.72億元,同比下降44.63%,汽車整車行業平均營業收入增長率10.81%,公司本季度營業收入環比上季度增長5.91%;歸屬於上市公司股東的凈利潤-8.25億元,同比增長3.37%,對公司股價構成利空,汽車整車行業平均凈利潤增長率19.25%,公司本季度凈利潤環比上季度增長12.91%。

公司表示,公司現產品所處的細分市場連續多年下滑,公司產品升級和結構調整的步伐沒有跟上市場需求快速變化的要求,產銷規模受到了較大影響。目前,公司正在積極進行產品升級和結構調整。公司已經在9月份推出了全新的三廂轎車駿派A70,還將陸續推出A級電動車、A-SUV、威誌換代等新的車型,不斷優化產品結構,適應市場需求,提升盈利能力。

另外,值得註意的是,王亞偉曾於2014年四季度重倉入駐一汽夏利,2016年6月底旗下三只產品仍累計持有公司約3893萬股,但三季報顯示,這三只產品已從前十大股東榜單中消失。

第一大股東體育總局基金中心擬清倉 中體產業明起停牌

中體產業今日發布公告稱,公司第一大股東國家體育總局體育基金管理中心擬通過協議轉讓持有的中體產業全部股份,該事項可能涉及本公司實際控制權變更,且存在重大不確定性,公司股票自11月14日起停牌,最長不超過10個交易日。

公告還稱,根據相關規定,本次股份轉讓尚需報國家體育總局及財政部批準後方可組織實施。

查詢中體產業官方網站得知,中體產業是國家體育總局控股的唯一一家上市公司,業務領域涉及複合型城市體育地產開發、體育場館和設施的運營管理與內容提供、體育競賽的運營管理、體育中介服務、健身俱樂部連鎖運營等。

中體產業曾於10月31日公布2016年三季報,前三季度共實現營收約6.98億元,同比增長71.12%;歸屬於上市公司股東凈利潤為2047.22萬元,同比下降59.11%。同時三季報還顯示,國家體育總局體育基金管理中心持有股份為22.073%,國家體育總局體育彩票管理中心持有3.2251%的股份。

體育總局體育基金管理中心擬清倉轉讓中體產業股份

中體產業11月13日發布公告稱,第一大股東國家體育總局體育基金管理中心擬通過協議轉讓持有的中體產業全部股份,根據《國有股東轉讓所持上市公司股份管理暫行辦法》(國資委令 19 號)的相關規定,本次股份轉讓尚需報國家體育總局及財政部批準後方可組織實施。鑒於該事項可能涉及本公司實際控制權變更,且存在重大不確定性,公司股票自11月14日起停牌,最長不超過10個交易日。

中體產業是國家體育總局控股的惟一一家上市公司,主營業務包括體育產業和房地產業務。三季報顯示,國家體育總局體育基金管理中心持有股份為22.073%,國家體育總局體育彩票管理中心持有3.2251%的股份。

體育總局擬清倉中體產業 上交所問詢是否與萬達商業、阿里體育洽談

中體產業晚間發布公告稱,公司當日收到上交所問詢函,主要涉及三個問題:有媒體報道稱,萬達商業、阿里體育等可能參與受讓第一大股東國家體育總局體育基金管理中心所持股份,請基金中心說明是否與包括上述相關方在內的任何各方進行對接、洽談和磋商等;基金中心補充披露本次股權轉讓的具體進展;提交本次股權轉讓事項的內幕信息知情人名單。

此前11月13日晚間,中體產業發布公告稱,體育總局基金中心擬通過協議轉讓所持有的中體產業全部股份。目前,體育總局基金中心共持有中體產業22.07%的股份,為第一大股東。 中體產業表示,本次股份轉讓尚需報國家體育總局及財政部批準後方可組織實施,由於該事項可能涉及本公司實際控制權變更,且存在重大不確定性,所以中體產業股票自11月14日起連續停牌,最長不超過10個交易日。

光大資本擬清倉式減持讀者傳媒1,260萬股

讀者傳媒(603999)12月8日晚間公告,股東光大資本將在12月15日起6個月內,減持所持有的公司全部股票,即減持不超過1260萬股,占公司總股本的4.38%,減持價不低於公司首次公開發行股票的發行價。

公告稱,公司於2015年12月10日正式在上海證券交易所掛牌上市,光大資本持有公司股份1,050萬股,占公司總股本的4.38%。 2016年5月18日,經公司2015年度股東大會審議通過,公司以截止2015年12月31日總股本24,000萬股為基數,進行資本公積轉增股本,向全體股東每10股轉增2股,光大資本轉增股份210萬股,共計持有公司股份1,260萬股,占公司總股本的4.38%。

上述光大資本持有公司股份將於2016年12月12日上市流通。

【財經速讀12.9】森特派斯4.69億接盤*ST山水9.88%股權;光大資本擬清倉式減持讀者傳媒;步步高否認360曲線參股;中國中冶一周兩改定增方案,砍掉房地產項目融資縮水

來源: http://www.ikuyu.cn/indexinfo?type=1&id=11161&summary=

A股

步步高否認360曲線參股

步步高(002251)因一則“奇虎360曲線參股步步高”的報道而受到市場追捧,其股價連續三個交易日收盤價格漲幅偏離值累計超過20%。當日晚間,步步高發布公告稱,北京奇虎科技有限公司(包括北京奇付通科技有限公司)與公司新晉第四大股東新沃基金並無股權關系,此前有關奇虎360曲線參股步步高的報道與事實不符。

回查步步高7日披露的非公開發行股票發行情況報告書,新沃基金以每股14.72元獲配3396.74萬股步步高股份,獲配金額為5億元。新增股份發行後,新沃基金以3.93%的持股比例,與金鷹基金並列公司第四大股東。

新沃基金的核準設立批複顯示,其設立時的股東僅有兩名,分別是持股70%的新沃資本控股集團以及持股30%的新沃聯合資管公司。新沃基金目前還持有沃爾核材和力星股份兩家上市公司股權,但上述兩家公司昨日的股價表現與步步高相去甚遠。其中,新沃基金持股1.06%的沃爾核材以下跌1.42%收盤,新沃基金持股2.84%的力星股份收盤時跌幅則達到4.07%。

值得註意的是,公告顯示步步高股東鐘永利於2016年10月31日-12月7日,減持股份759萬股,占總股本的0.9744%,其中12月7日減持了350萬股;而他與一致行動人共計減持1221萬股,其中吳麗君在12月8日減持了250萬股。

*ST山水實控人生變,森特派斯4.69億接盤9.88%股權

12月8日,*ST山水(600234)發布公告稱,南京森特派斯投資有限公司(以下簡稱森特派斯投資)通過公開拍賣,以4.69億元競拍取得黃國忠持有的公司2000萬股股票,占公司總股本的9.88%。由於目前公司的實際控制人林嶽輝、徐永峰是代黃國忠行使在公司的股東權益,黃國忠如不再持有公司股份,公司實際控制人將會發生變更。

股權結構顯示,目前*ST山水第一大股東鐘安升及一致行動人合計持股占比18.04%;第二大股東深圳派德高及其一致行動人合計持股占比近10%。

在拍得黃國忠的2000萬股後,森特派斯所持的9.88%公司股份,使其成為*ST山水第三大股東。工商信息顯示,森特派斯成立於2015年12月,法人為張浩瑋,主營投資管理、資產管理等。除一位名為鄒銀春的監事外,公司登記信息並未顯示有其他股東及出資信息,與張浩瑋形成關聯的5家公司,也尚未與上市公司其他重要股東形成關聯。

目前入局*ST山水的三股勢力持股比例相差不大,公司實控權最終花落誰手仍不得而知。不過,在關註公司的股權關系外,*ST山水解決即將面臨的暫停上市風險才是當務之急。

12月7日晚間,*ST山水公告收到了太原市三晉大廈有限公司(簡稱“三晉大廈”)的函告,及山西證監局的監管提示。*ST山水此前寄望通過以3680萬元出售三晉大廈1.4億元債權,從而實現今年業績扭虧的如意算盤,遭到三晉大廈的強烈反對。

目前,三晉大廈的債權尚未找到買家。而*ST山水三季報虧損1422萬元,僅剩不到一個月的時間成為ST山水扭虧的關鍵期。

讀者傳媒解禁日大限來臨,光大資本減持“清倉”

去年12月10日,讀者傳媒(603999)在上交所掛牌上市。上市時,讀者傳媒股東光大資本、酒鋼集團、甘肅國投、甘肅電投、時代出版、國投創新、中化資產、通用投資、外研投資、《中國經濟周刊》雜誌社承諾:自發行人股票上市之日起12個月內,不轉讓或委托他人管理其已直接和間接持有的發行人股份,也不由發行人收購該部分股份。

一年期滿,12月7日讀者傳媒披露限售股解禁公告,共計4320萬股限售股12月12日解禁上市,占公司總股本的15%。截至12月7日,控股股東讀者集團持有1.67億股,占總股本57.84%;第二大股東光大資本持有1260萬股,占總股本4.38% 。兩日後,光大資本就迫不及待披露減持計劃。因為自身資金需求,光大資本將在2016年12月15日起6個月內,減持讀者傳媒股票不超過1260萬股,占總股本的比例不超過4.38%,減持價格不低於讀者傳媒IPO的發行價。

上市首年,讀者傳媒業績並不理想。讀者傳媒中報稱,由於受宏觀經濟不景氣、新媒體沖擊等因素的影響,其經營業績出現一定程度的下滑。三季報業績仍然下滑,今年1到9月,讀者傳媒實現營業收入4.87億元,同比下降11.55%;歸母凈利潤6228.66萬元,同比下降0.74%。

今日輿情

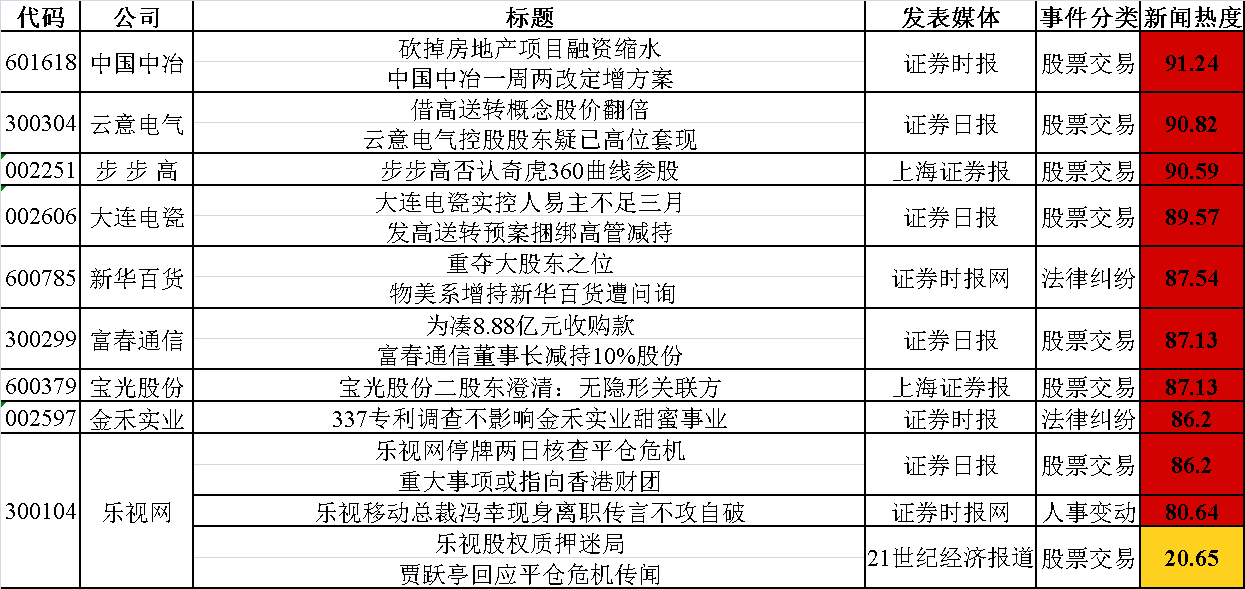

根據新財富輿情小夥伴們的監測,從12月8日18時到12月9日11時,共有34條負面新聞登上今天的“上市公司負面新聞榜”,涉及32家上市公司。登上今日負面新聞榜首的是中國中治。

12月8日,中國中冶發布2015年度非公開發行股票的第三次修訂稿,距離上一次發布修訂稿僅過去6天。在這兩次修訂中,中國中冶先是砍掉了擬投25.1億元的房地產開發項目,然後將補充流動資金及償還銀行貸款的預投資金從29.43億元縮減到18.69億元。整體來看,從預案到目前的第三稿,中國中冶的募資總額從98.13億元直降到62.29億元。

從2015年8月發布預案至今,中國中冶此次的非公開發行股票歷經了一輪長跑。令人疑惑的是,中國中冶此次的非公開發行股票事宜早在今年8月23日便獲得批文。當時,證監會核準中國中冶非公開發行不超過25.82億股,募資不超過98.13億元。

但12月1日、12月8日,中國中冶兩次召開董事會會議,對已被批準的非公開發行股票方案進行兩次修訂,其中伴隨募投項目的刪減和募資額的縮水。對於其中原因,中國中冶表示,是基於進一步考慮國家產業調控政策和公司的實際情況。

公司負面新聞熱度TOP10

整合自證券時報、Wind、彭博環球財經、和訊股票、新浪財經、證券日報、新財富輿情中心

整合自證券時報、Wind、彭博環球財經、和訊股票、新浪財經、證券日報、新財富輿情中心

股市有風險,投資需謹慎。本文僅供受眾參考,不代表任何投資建議,任何參考本文所作的投資決策皆為受眾自行獨立作出,造成的經濟、財務或其他風險均由受眾自擔。

新財富酷魚正在積極建立和讀者、合作夥伴的聯系,你想獲取更多有價值資訊嗎?你想成為我們網站的作者嗎?你對我們的網站的更新有什麽建議?請掃描以下二維碼聯系我們的主編(本微信號不洽談廣告投放事宜,加的時候請註明“新財富+您所在公司”):

Next Page