- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【宏觀】來自美日的經驗:中國過剩產能的完全出清至少需要20年!

來源: http://www.ikuyu.cn/indexinfo?type=1&id=13161&summary=

我們春節後在各地調研中遊行業後發現一個普遍現象:大企業經歷了行業集中度提升和資產負債表修複之後,產能利用率上升但是資本支出意願下降,這和2010-11年的大規模擴產能形成反差。

我們接著分析了中遊行業的A股上市公司2011-2016年的財報數據後發現:行業集中度提升之後,企業的資本支出增速下降可能是周期行業的共同歸宿。

但是,關於中國的周期行業特別是產能過剩行業的未來,我們仍有很多未知:

-過剩產能的市場化出清、行業集中度從提升到穩定的過程需要多久?

-成為剩者為王的行業在資本支出和研發支出上有什麽特征?

-產能利用率提升是產能周期開啟的標誌嗎?

站在宏觀的角度上,產能過剩行業正在經歷的出清是中國經濟轉型的縮影。雖然過程有起伏,但整體上中國經濟正在從重資本、重投資、政府導向的舊模式向重技術、重消費、市場導向的新模式轉型。

研究中國經濟轉型中的周期行業和他們的未來,我們自然想起了30多年前經歷過類似工業轉型的美國和日本。了解美日過剩產能出清的歷史,可以幫助我們對中國周期行業的未來做出大方向上的判斷。

上世紀80年代之後,內外困境迫使日本鋼鐵業和美國化工業經歷了漫長的產能出清。在此期間,雖然並購重組加速了行業出清,但行業的集中度從提升到穩定前後經歷了近20年。

在美國化工業的產能出清過程中,產能利用率回升並不是產能新周期開啟的標誌,實際上兩者前後差了5年。而日本鋼鐵業數據表明在淘汰產能剩者為王的過程中,企業對用於技術升級的研發支出的重視,超過了用於新設備廠房的資本支出。

日本1980年代鋼鐵去產能

日本鋼鐵行業的興衰與經濟增長相伴而生,伴隨神武景氣、巖戶景氣、伊奘諾景氣的連續三次“合理化運動”,日本鋼鐵業在短短三十年間就站上了世界巔峰。然而1971年布雷頓森林體系瓦解之後,日元實際有效匯率短短7年間就從1971年的59快速升值到1978年的110。1973年,日本GDP增速(不變價)從10%高位回落,1974年GDP就成了負增長。

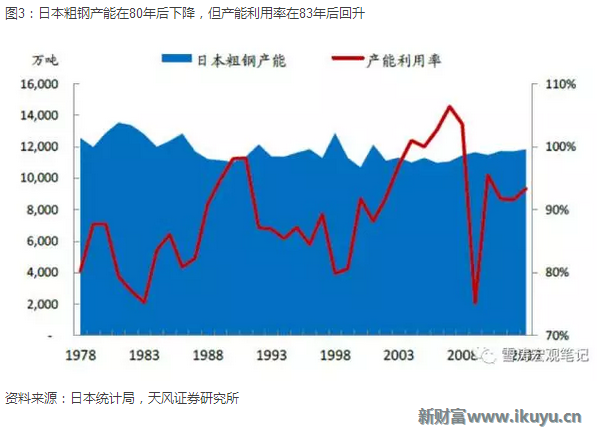

連續的內外部沖擊沈重打擊了鋼鐵業的需求,鋼鐵行業面臨著戰後以來最嚴重的產能過剩。以產量為標準,日本鋼鐵行業的巔峰出現在1973年,粗鋼產量達到1.2億噸,占世界比重達到17%,此後日本鋼鐵產量開始出現下滑。

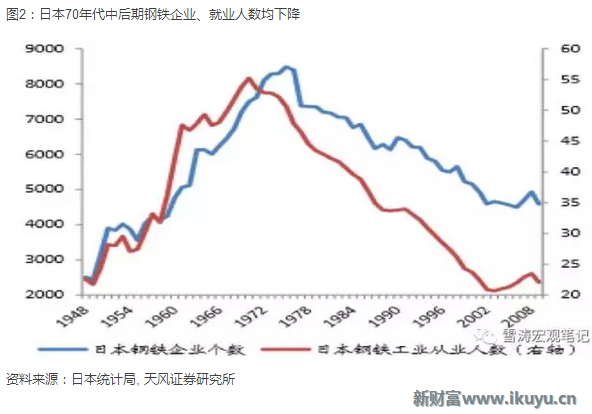

為應對產能過剩的狀況,日本政府適時地推行“減量經營”政策,這是制造業從戰後傳統的粗放型經濟增長方式向高附加值型經濟增長方式轉變的轉折點。對於鋼鐵等原材料工業,除了生產合理化外,政府通過行政指導及各種限制措施來削減其生產能力,比如企業關停、破產、兼並、裁員等。日本鋼鐵工業從業人數和企業個數相繼在1970年、1975年之後出現了大幅下滑。

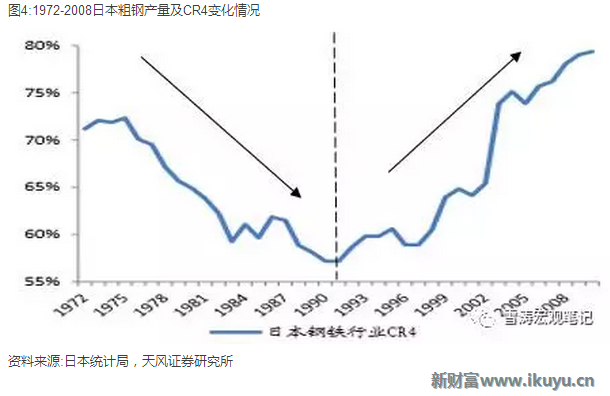

1975年後日本鋼鐵工業企業個數大幅下降,但鋼鐵行業的集中度(CR4)並沒有出現提升,相反出現較為明顯的下降。可見在產能過剩的初期,行業主要面臨的還是去產能的壓力,此時大型鋼企面臨的轉型壓力更大,直接表現為產量的大幅下滑,日本前四大鋼鐵公司產量由1973年的8420萬噸銳減至1983年的5900萬噸,降幅為29.9%,而同期日本粗鋼產量的降幅只有16.6%。1975年-1990年,日本大型鋼企去產能的幅度遠超過小企業,因此行業集中度在這一時期不升反降。

20世紀90年代,隨著日本泡沫經濟的破滅,加上1997年東南亞金融危機,日本經濟陷入戰後最嚴重的經濟衰退,實際經濟增長降至1.0%。此時的日本鋼鐵業進入產能出清的加速期,在90年代日本內需不足的情況下,日本鋼鐵業通過進一步合並工廠集中產能,以及對生產設備進行集約化改造,在共享能源資源、優化利用運輸基礎設施,以及鋼廠之間互用副產物廢料等方面,有效地發揮協同效應,大大降低了生產成本,在國際市場上的競爭力也大大增強。

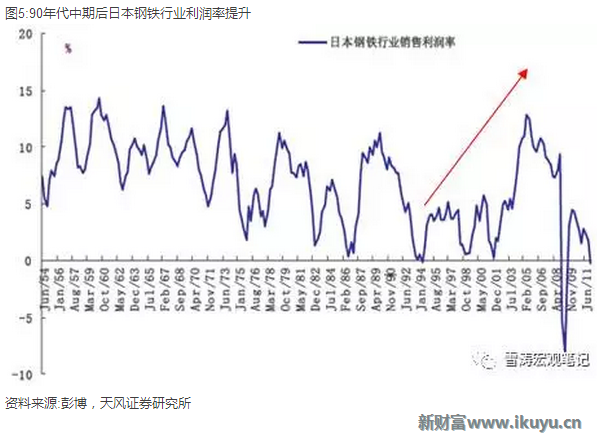

2000年前後日本鋼鐵行業掀起了兼並重組的浪潮,隨著日本鋼管(NKK)與川崎制鐵合並為日本鋼鐵工程公司(JFE),新日鐵和住友金屬合並為新日鐵住金,日本鋼鐵行業集中度快速上升。2000年之後,經過企業中長期的並購重組、優勝劣汰等方式淘汰落後產能,大型鋼企盈利改善,行業利潤率明顯提高。鋼企通過並購重組和全球化實現階段性擴張,日本鋼鐵行業的集中度(CR4)在2000年之後出現了顯著的提高,逐漸形成剩者為王的格局。

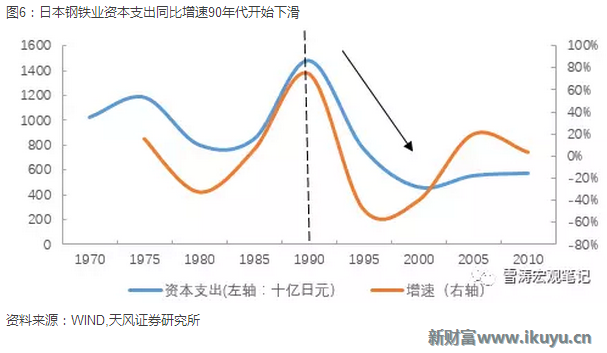

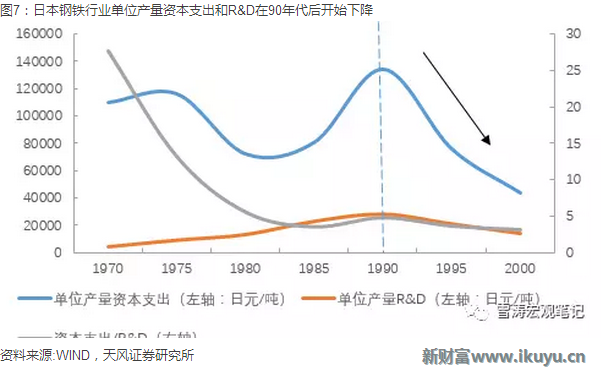

與此同時,日本鋼鐵行業集中度提升的過程中,行業資本支出(CAPEX)的增速和單位產出的CAPEX卻開始下滑,說明日本鋼鐵企業的產能利用率和生產效率有所提升。另一方面,CAPEX的下降速度超過R&D支出的下降速度,說明企業在優勝劣汰、剩者為王的過程中,對R&D投入的重視超過了CAPEX投入。

美國1980年代重化工去產能

20世紀70年代的石油危機引發了美國經濟長達十年的滯脹,在1970―1980年的十年間,美國財政赤字劇增,通脹快速上升,美國1975年的實際工業生產總值相比1973年下降了14%。

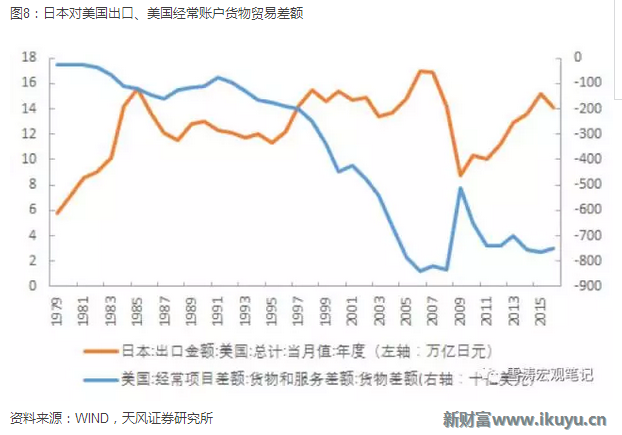

20世紀70年代以後,日本和歐洲的出口保持了相對高速增長。日本工業進行了產業調整,國際競爭力顯著提高,日本對美國工業品出口大幅增加,全面沖擊了美國工業。西歐戰後重建,到了1979年歐共體的GDP已超過美國。由於西歐、日本的崛起,20世紀70年代後期美國經濟出現經常賬戶大額逆差。

一面是迅速擴大的經常項目逆差,另一面是油價上漲的輸入性通脹,70年代後期美國經濟經歷了兩次嚴重的產能過剩,第一次主要集中在鋼鐵工業,第二次在傳統重化工業。初級金屬、化工業等制造業的產能利用率在1982-83年大幅下降,達到二戰之後的最低點。

當時美國政府主要依托市場調節機制化解產能過剩。1980年以後,里根政府采取減少國家對企業幹預,奉行“供給創造需求”的薩伊定律。

1980-85年,美國通過降低通脹率,大幅度減稅,減少行政審批事項,縮減政府開支,通過創新驅動產業發展化解產能過剩,重視產業競爭力提升,鼓勵企業加快兼並重組,依托市場調節作用化解產能過剩。

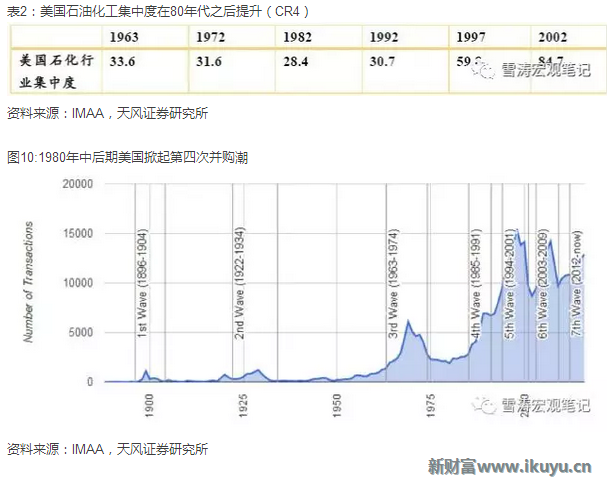

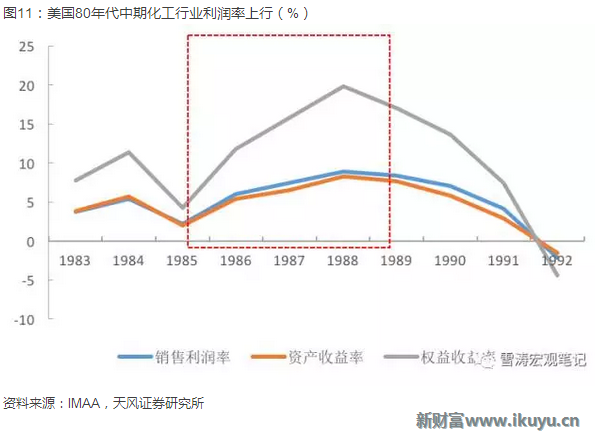

1985-90年,美國掀起了經濟史上的第四波並購潮,加上里根經濟學一系列政策的推動,化工行業兼並重組也相當活躍,一些生產效率低和過時的工廠倒閉,重化工制造業產能過剩逐漸緩解。

1981年,杜邦公司以80億美元收購大陸石油公司,完成了美國並購史上最大規模的合並,大陸-杜邦合並後的銷售額達到320億美元,成為美國第七家最大的企業和世界最大的化學企業。隨著並購重組的活躍,美國化工行業集中度自90年代起開始提升,化工行業競爭格局得到持續優化,企業利潤率也從80年後期開始持續改善。

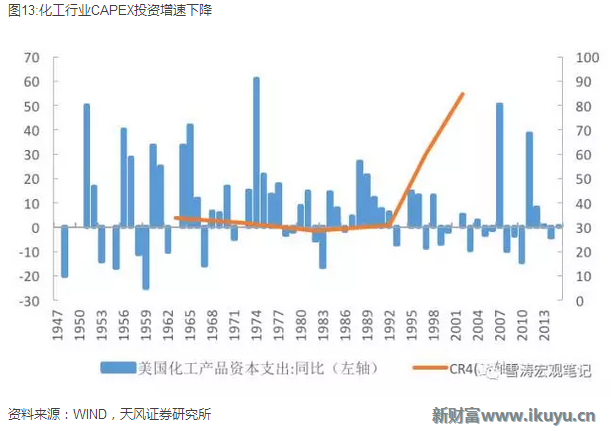

和日本鋼鐵業一樣,美國化工業在集中度提升之後資本支出(不變價)及其增速在80年代開始下降。美國化工行業單位產出的資本支出在80、90年代大幅下降,由70年代的0.037美元下降到80年代的0.016美元。這是因為在並購後公司業務的協同效應下,企業資本支出的意願下降。

以杜邦公司為例,杜邦公司80%的產品原料是石油,收入的70%來自石油制品。石油危機直接導致杜邦的成本上升了36%。杜邦並購大陸石油後獲得了穩定的原料供應基地,使其成本得到了有效的控制,在行業中的地位大幅提高,資本支出下降。

盡管1982年美國化工行業的產能利用率開始反彈,但是一直到1987年化工行業的資本支出才開始反彈,前後相差5年。

以史為鑒:日美經驗給中國周期行業的啟示

從80年代日本鋼鐵業和美國化工業產能出清的經驗中我們發現,行業的集中度從提升到穩定經歷近20年,這意味著中國過剩產能的完全出清可能也不是短時間的過程。在市場出清的過程中,行業內企業的並購重組發揮了重要作用,推動行業集中度顯著提升。日本鋼鐵業和美國化工業都在過剩產能出清後形成剩者為王的競爭格局,並迎來了行業利潤的持續複蘇,但單位產出的資本支出和資本支出的增速雙雙下降,可能是周期行業的歸宿。

80年代的日本鋼鐵業和美國化工業經歷過的集中度提升、利潤修複和資本支出下降等現象,也發生在中國的周期行業去產能過程中。例如中國造紙行業的集中度(CR8)從2013年的78.5%提升至2016年的84.4%,利潤從3.41億元提高到45.87億元,但資本支出從90.2億元下降到68.5億元。中國化纖行業的集中度(CR4)從2013年的20%提升至2016年的40.5%,利潤從-5.63億元提高到 27.56億元,但資本支出從86.7億元下降到48.6億元。

借鑒美國化工業的出清和轉型歷史,在經濟發展模式從投資驅動向消費驅動轉型的過程中,產能利用率反彈不是產能擴張的標誌,周期行業的產能新周期可能不會很快到來。1982年美國化工業的產能利用率就開始反彈,但一直到1987年美國化工業的資本支出才開始反彈,前後相差5年。同樣,現在的中國制造業經歷了資產負債表的修複和利潤的複蘇後,雖然產能利用率在提升,但產能沒有擴張。

日本鋼鐵業在淘汰產能過程中,企業更加重視用於技術升級的研發支出而不是用於設備廠房的資本支出,這也是從歷史角度看經歷一輪又一輪優勝劣汰最後剩者為王的企業的特征。在中國過剩產能出清的過程中,註重研發投入和產業升級的企業更有可能在行業殘酷的淘汰中生存下來,成為龍頭。

(完)

股市有風險,投資需謹慎。本文僅供受眾參考,不代表任何投資建議,任何參考本文所作的投資決策皆為受眾自行獨立作出,造成的經濟、財務或其他風險均由受眾自擔。

Next Page