- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【乾貨】萬達地產:商業地產龍頭,募資276億市值近2000億港元 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/33796621T姐曰:從某年開始,萬達廣場突然如雨後春筍般出現在T姐的城市里,並且成為城市地標和商業中心。盡管它的地理位置不在最核心的區域,但它能化腐朽為神奇,把該地段升級為城市的核心地段。作為商業地產的龍頭,萬達在國內可謂罕逢敵手,強大的融資貸款能力為其快速擴張提供了保障。公司將在周三招股,招股價區間為41.8-49.6港元,較原先預估的募資金額降低近三分之一,但仍將成為今年香港IPO融資之王。T姐認為,2016年陸續登場的萬達城,將成為萬達廣場能否持續繁榮擴張的關鍵之作!

———————————————————————————————————

目錄

1核心關註點

2公司簡介

3公司主營業務

4公司資產結構及未來計劃

5公司競爭優勢

6重大不確定性

———————————————————————————————————

1.核心關註點

1.1 公司未來四年的發展重點仍然是萬達廣場,並顯示出向三四線城市擴張的趨勢。三四線城市的萬達廣場項目,大多單體規模超過50萬平方米,平均住宅物業規模占比為33%,高於現有物業的占比。

1.2萬達城於2016年以後逐步完工,預計將成為公司新的增長點。

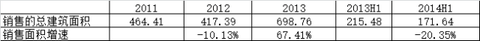

1.3 公司銷售收入的外延式增長動力來源於銷售面積的增加。公司在建物業中,銷售物業的總建築面積為3782萬平方米,按每年銷售面積15%增速計算,將支持公司未來四年的銷售。其中,萬達廣場的銷售物業面積為3056萬平方米。

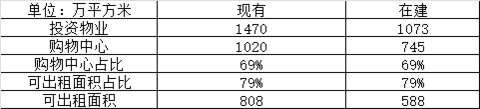

1.4 公司租金收入的外延式增長動力來源於可出租面積增加。未來四年新增投資物業1073萬平方米,其中萬達廣場971萬平方米。按現有購物中心占投資物業的比重以及可出租面積占比,未來可出租面積將增加588萬平方米,相當於現有可出租面積的73%。

1.5 公司租金收入的內生式增長動力來源於租金上漲。作為年客流量達到12億人次的優質購物中心,短期內租金上漲趨勢不變,但電商對公司仍可能產生不利影響:一是為公司貢獻14%租金收入的萬達百貨是電商沖擊最大的業態,二是公司商鋪銷售的高溢價難以持續。

1.6 公司拿地成本低,有助於保持高速擴張的態勢並在競爭中提供較高的安全邊際。

2.公司簡介

2.1 公司的產品體系

萬達地產的產品體系包括萬達廣場和萬達城。

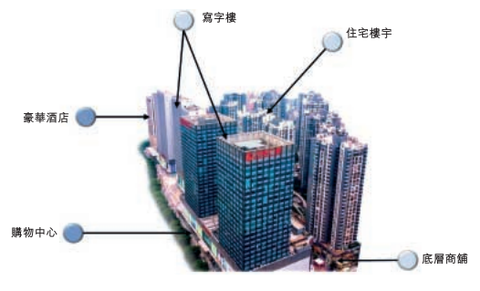

萬達廣場的物業組合包括購物中心、寫字樓、住宅、商鋪和酒店。購物中心是核心物業,為公司貢獻租金收入;辦公樓為公司貢獻租金收入或銷售收入,住宅、商鋪則為公司貢獻銷售收入。

圖示:萬達廣場的物業組合

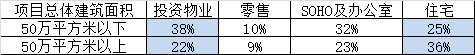

根據萬達廣場項目總規模的大小,萬達廣場具體分為兩種項目:一種項目總體建築面積在50萬平方米以下,一種項目總體建築面積在50萬平方米以上,包括個別超過100萬平方米的項目。

這兩種項目的物業組合結構有較大差別。作為核心物業的購物中心平均建築面積15萬平方米,各項目間差異不大。但項目越大,住宅規模也越大:50萬平方米以下的項目,住宅平均占比為25%;50萬平方米以上的項目,住宅平均占比為36%。

圖示:大規模項目的住宅占比較大

萬達城是以當地文化或旅遊主題為特色的多用途綜合體,強調文化及旅遊的概念。公司共有8個萬達城項目,分布在無錫、哈爾濱、青島、合肥、南昌、西雙版納及武漢。單個項目總建築面積大,除青島萬達東方影都以外,其余都超過100萬平方米。

在物業組合上,萬達城包括購物中心、辦公樓、住宅、酒店,此外還結合當地獨特的自然景觀和旅遊資源,打造包括秀場、遊樂場及滑雪場等大型文化或旅遊業態。

萬達城的購物中心有的改名為萬達茂,萬達茂與萬達廣場的業態組合有較大差別:萬達廣場零售、餐飲、娛樂業態基本符合“52:18:30”的傳統比例,萬達茂則加大了體驗式業態的比例,零售部分占比降到20%以下。

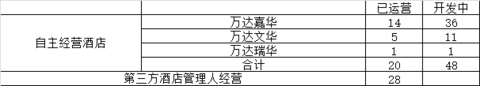

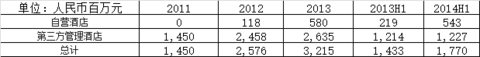

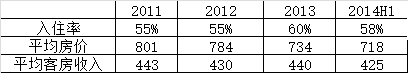

公司擁有102家酒店,其中92家屬於萬達廣場或萬達城的組成部分,10家獨立於大型綜合體。公司有20家自主經營酒店,定位高端豪華型;還有28家第三方酒店管理人經營的酒店。目前為公司貢獻較大收益的是第三方酒店管理人經營的酒店。

圖示:公司酒店分為自主經營酒店和第三方酒店管理人經營

圖示:為公司貢獻較大收益的是第三方酒店管理人經營的酒店

公司酒店運營也擁有較良好的經營業績,保持較穩定的入住率和平均客房收入。

2.2公司的股權結構

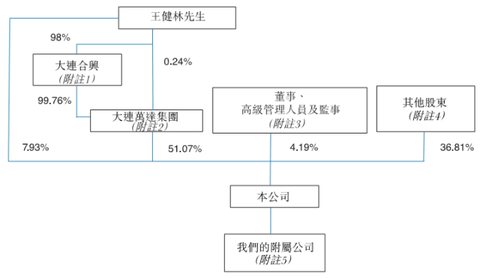

IPO之前,公司聯合創始人王健林直接持有公司7.93%的股權,並通過大連萬達集團持有公司51.07%的股權,合計持有公司59%的股權。公司管理層合計持有公司4.19%的股權。13名公司股東、125名自然人股東持有公司剩余36.81%的股權。

資料來源:招股說明書

3.公司的主營業務

3.1 業務系統

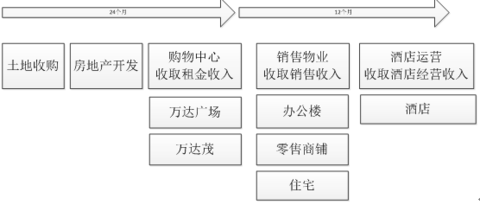

萬達的業務系統包括土地收購、房地產開發、以購物中心為核心的投資物業的運營、住宅、商鋪等物業銷售以及酒店運營。

公司的開發效率很高,一般自土地收購的24個月內開始營運購物中心,自土地收購的 36個月內完成銷售物業的交付並開始酒店營運。

圖示:萬達的業務系統

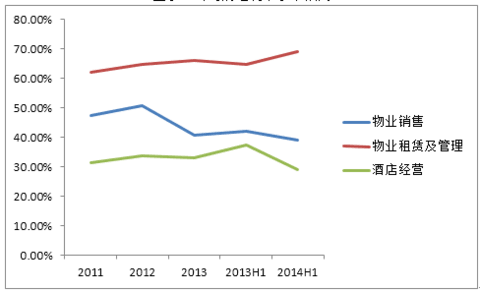

3.2 收入結構

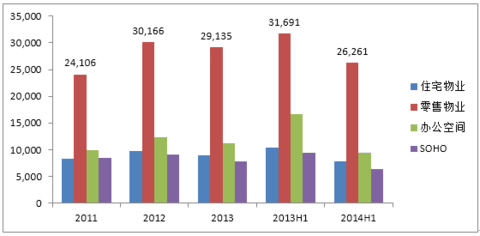

公司的收入來源包括物業銷售收入、物業租金收入以及酒店經營收入。目前大部分收入由物業銷售貢獻,包括住宅、辦公室、SOHO、零售、停車場及其他物業,近年占比在85%左右。其中,住宅物業和零售物業占比較高,13年分別占物業銷售收入的40.62%和27.27%。

圖示:近三年及一期公司主營收入結構情況

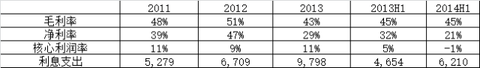

3.3 公司的毛利率水平較高

公司各業務都具有較高的毛利率水平。

圖示:公司的毛利率水平較高

3.4 值得關註的財務信息

公司有較高的盈利能力,但剔除投資物業增值以後的核心凈利潤率僅有10%左右,2014年上半年為負。

此外,公司債務水平有所上升,支付的利息費用有較大幅度的增加。

4. 公司的資產結構和未來發展計劃

4.1萬達廣場的購物中心是公司核心資產

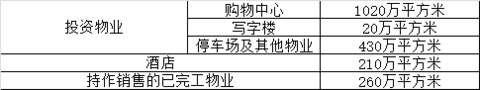

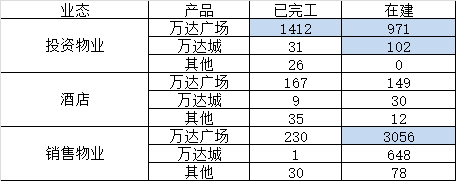

截止2014年9月30日,公司的已完工物業1940萬平方米。

分業態來看,投資物業1470萬平方米,酒店210萬平方米,持作銷售的已完工物業260萬平方米。投資物業最重要的組成部分為購物中心,總建築面積為1020萬平方米。

圖示:公司的已完工物業分布

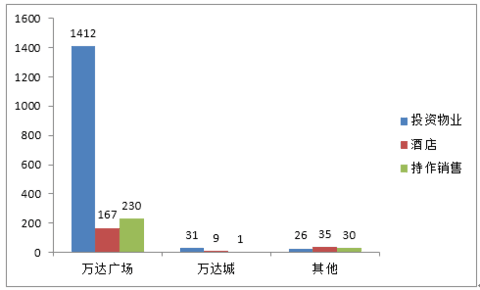

分產品體系來看,公司核心資產為萬達廣場的投資業務,總建築面積達1412萬平方米。

圖示:萬達廣場的投資業務是公司的核心資產

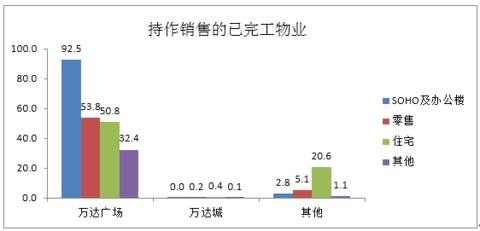

此外,目前持作銷售的已完工物業中,萬達廣場的SOHO及辦公樓占比較高。

4.2 預計未來四年發展重點是萬達廣場,萬達城於2016年以後逐步完工

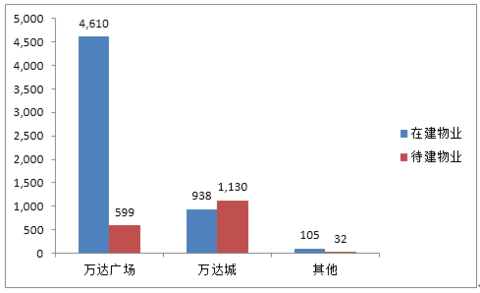

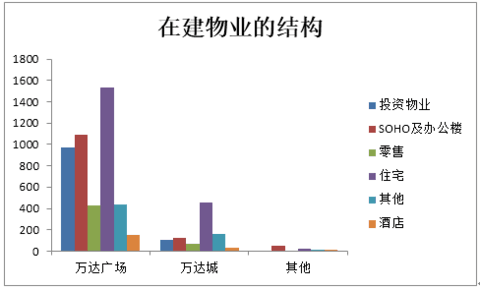

公司擁有7410萬平方米的土地儲備,預計能支持公司3-5年的發展。其中在建物業5650萬平方米,待建物業為1760萬平方米。其中,萬達廣場的在建物業達到4610萬平方米。公司預計未來四年增加88座萬達廣場,比現有71座萬達廣場翻倍,是公司未來四年的發展重點。

圖示:公司未來四年發展重點仍然是萬達廣場

萬達城的在建物業938萬平方米,待建物業1130萬平方米。公司規劃的8個萬達城項目,預計2016年以後逐步完工,是公司未來的發展重點。

圖示:萬達城預計2016年以後逐步完工

總的來看,萬達地產的業態包括投資物業、酒店和銷售物業。萬達廣場的投資物業是公司目前的核心資產,總建築面積1412萬平方米,未來四年公司發展的依托仍然是萬達廣場,在建投資物業達971萬平方米,銷售物業達3056萬平方米;2016年以後,隨著萬達城的逐步完工,將成為新的增長點。

4.3 在建物業支持公司四年銷售並使公司可出租面積增長73%

公司在建物業中,包括商鋪、住宅和辦公樓在內的銷售物業面積3782萬平方米,加上現有已完工的260萬平方米,未來四年銷售物業面積超過4000萬平方米。假設公司2013年後銷售面積按15%增長,現在建物業能支持公司2014-2017年的銷售。

圖示:公司銷售面積歷史概況

公司未來四年新增投資物業1073萬平方米,其中萬達廣場為971萬平方米。按現有購物中心占投資物業的比重以及可出租面積占比,未來可出租面積將增加588萬平方米,相當於現有可出租面積的73%。

圖示:預計在建投資物業將使公司可出租面積增加73%

4.4 萬達地產向三四線城市擴張的趨勢明顯,住宅占比提升

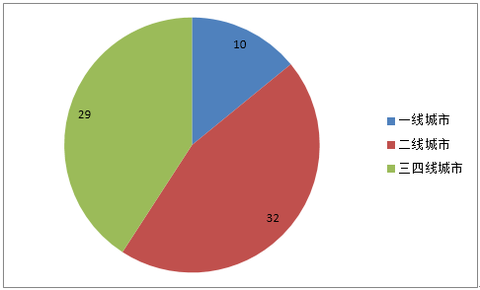

在地域布局上,萬達地產以二三線城市為主,或者在一線城市的新經濟商圈。現有的71座萬達廣場,有32座分布在二線城市,29座分布在三四線城市。

圖示:現有萬達廣場以二線城市為主

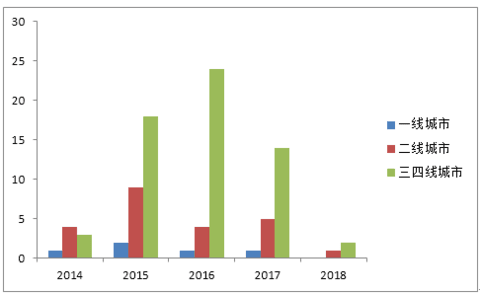

未來四年,萬達廣場將繼續保持在二線城市的建設,並加速向三四線城市擴張。

圖示:萬達廣場向三四線城市擴張提速

在三四線城市,萬達廣場建設的項目,以規模超過50萬平方米的大項目為主。在物業結構上,銷售物業特別是住宅物業的占比有明顯提升,在建住宅物業的總建築面積為1536萬平方米,在萬達廣場總規模中占比33%。

圖示:萬達廣場的住宅規模占比提升

5. 競爭優勢

1、拿地成本低有助於擴張並提供較高安全邊際

公司近三年的拿地成本分別為1821元/平方米,1171元/平方米、1096元/平方米,呈下降趨勢。這與公司向三四線城市擴張有一定關系,更重要的是,較低的拿地成本體現了公司憑借開發能力和品牌獲得了較強的議價能力,有助於公司持續地擴張,也為公司提供了較高的安全邊際。

公司近三年拿地面積分別為907萬平方米、161萬平方米和217萬平方米,逐年上升,體現公司擴張的決心。

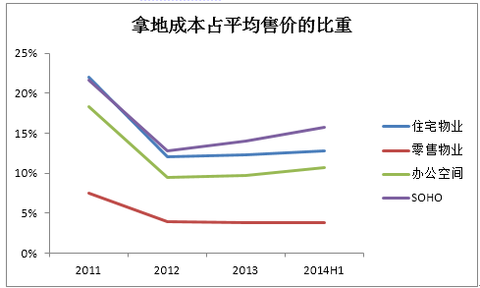

圖示:公司拿地成本下降,拿地面積上升

萬達近三年的拿地成本占其售價比例平均為9.18%。根據蘭德咨詢的報告,拿地成本占平均售價的比例,低於10%的僅有6.4%,40%以上的房企超過33%。從具體公司來對比,2013年拿地成本占平均售價的比例,龍湖地產為18.2%,萬科接近25%。可見萬達在行業里屬於很低的水平,具備很強的競爭力。

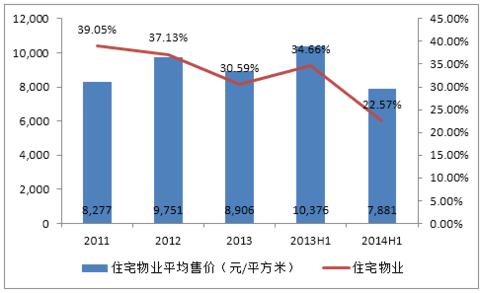

分業態來看,拿地成本占平均售價的比例,零售物業從8%下降到4%,穩定在低水平;其他業態也下降到較低的水平,2014年上半年,住宅物業、辦公樓和SOHO分別為13%、11%和16%,與行業相比競爭優勢明顯。

圖示:公司拿地成本占平均售價的比重下降並穩定在較低水平

拿地成本低使公司可以以較低的售價競爭,同時保持較高的毛利率水平,具備較高的安全邊際。以銷售物業規模最大的住宅為例,公司的平均售價基本在一萬以下,但毛利率仍較高。物業銷售是公司以售養租模式的重要前提,能幫助公司快速回籠現金,以持續進行後續擴張。我們認為,即便未來競爭加劇,萬達具有充分的安全邊際,可以通過降價完成銷售,以保證現金流。

圖示:萬達有較高的毛利率,具備較高的安全邊際

2、業態轉型與電商影響(電商對購物中心影響不大,但可能影響零售物業的沖擊)

從行業來看,我國購物中心有增長的空間,也存在替代需求。根據國際購物中心協會(ICSC)的數據,2010年中國人均購物中心面積為0.46平方米,是美國人均購物中心面積的1/5左右,未來發展空間十分廣闊。此外,此前一線商業地產公司均集中在一線城市的發展,二線城市、三四線城市的商業地產發展滯後,購物中心還存在一定的替代空間。

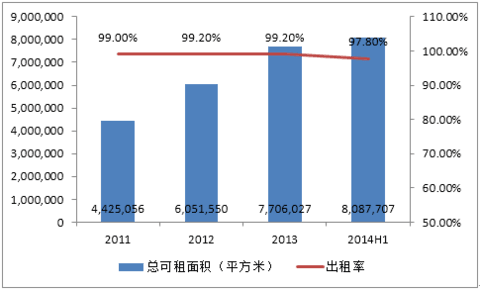

新建項目完工、總建築面積和可出租面積增加是公司外延式擴張的動力。近三年公司總可出租面積逐步提升,未來四年還有至少70%的增長空間,將驅動公司的增長。

圖示:總可出租面積提升為公司帶來外延式擴張的動力

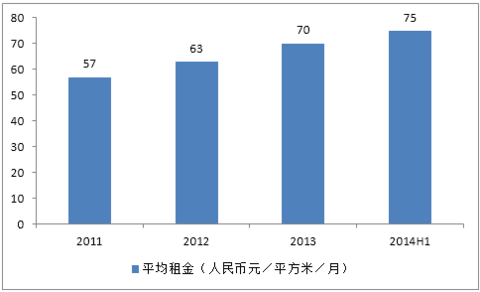

租金上漲是公司短期內生式增長的動力。近三年公司的月租金分別為57元/平方米、63元/平方米和70元/平方米,逐步上漲。短期內公司租金上漲的趨勢不會改變。

圖示:公司的租金水平逐步上漲

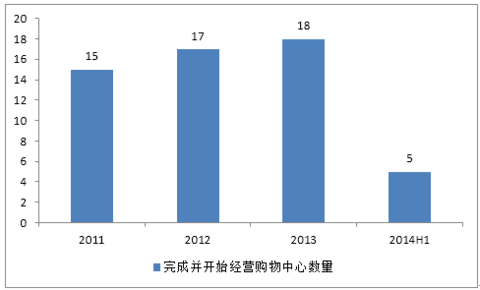

培育期因素的消除將保證公司租金收入的增長。公司新開的萬達廣場對租戶采取較優惠的租金,特別是簽訂10至15年租約的主力租戶及次主力租戶,租金會在三年後才開始上漲,2011年到2014年上半年,公司新開萬達廣場數量分別為15家、17家、18家和5家,預計未來平均租金仍有上漲的動力。

圖示:公司近三年新開萬達廣場數量多,培育期內租金收入水平偏低

電商對零售百貨的不利影響已經凸顯,但優質購物中心的稀缺使購物中心在短期仍能保持一定的議價能力,租金上漲的趨勢短期內不變。2013年萬達廣場吸引客流12億人次,對租戶保持很大的吸引力。此外,萬達主動調整租戶組合以打造體驗式購物中心。萬達廣場的零售、餐飲、娛樂業態基本符合“52:18:30”的傳統比例公司。2014年上半年起,公司開始戰略性的調整租戶比例,增加餐飲、娛樂業態的占地面積。

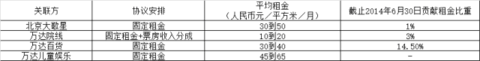

公司擁有零售和娛樂類業態的關聯方,零售類業態關聯方以萬達百貨為主,娛樂類關聯方為萬達院線、北京大歌星以及萬達兒童娛樂。截止到2014年6月,萬達百貨、萬達院線和北京大歌星為公司貢獻的租金比重分別為14.3%、3%和1%,是公司前十大租金收入來源。公司對關聯方采取較低的租金,未來加大非關聯方的比例或提高關聯方的租金,也將提升公司的租金水平。

圖示:公司為關聯方提供較低的租金

電商的沖擊不容忽視。2012年和2013年,我國網絡零售交易額分別為1.3萬億元和1.85萬億元,占當年社會消費品零售總額分別為6.3%和7.9%。我們認為電商對萬達地產的沖擊主要體現在兩個方面:

首先,關聯方萬達百貨占公司租金收入的14%,而百貨業態是受電商影響較大的業態。

其次,零售物業為公司貢獻30%收入,但高溢價難以持續。公司銷售的零售物業,主要是萬達廣場的臨街商鋪,憑借萬達地產的高客流獲得高溢價,近三年平均售價分別為2.4萬元/平方米、3.0萬元/平方米、2.9萬元/平方米。對投資人而言投資回報期長,在零售業態受電商沖擊較大、房地產投資行為受國家政策調控影響的背景下,零售物業的投資價值降低,未來零售物業的高售價、高毛利難以持續。

圖示:零售物業為公司貢獻30%收入

圖示:公司零售物業售價水平偏高

3、公司具備較強的現金周轉能力

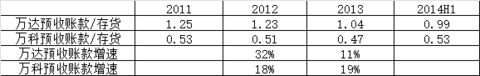

萬達采取以售養租的模式,通過物業銷售快速回籠現金,具備較強的現金周轉能力。對比體量相近的萬達和萬科,發現萬達的預收賬款/存貨比例遠遠高於萬科,可見周轉能力更強。

盡管預收賬款/存貨比例有一定下降趨勢,但高現金周轉能力具備持續性。這是由於拿地成本低為公司提供競爭優勢和較高的安全邊際,未來即便行業競爭加劇,公司仍能通過降價保證銷售,保證現金的回籠速度。

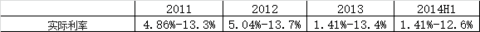

此外,公司具有多元化的融資渠道。從債務融資來看,公司通過發行債券和銀行借款的方式融資,公司發行的海外債券利率較低,使公司的實際利率中樞不斷下降。此次IPO融資以後,公司將擁有更充足的現金進行項目開發。

圖示:公司的實際利率中樞下降

6.重大不確定分析

6.1 房地產調控政策加緊將為公司帶來較大不利影響

6.2 融資成本上升將為公司帶來較大不利影響

6.3三四線城市的住宅銷售市場嚴重惡化將為公司帶來影響

@今日話題 @天天靜心課

PermaLink: https://articles.zkiz.com/?id=122772

Next Page