- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

從不良貸款率看銀行股的估值 chedaka

http://xueqiu.com/2865243291/29620588目前,國內上市銀行股還未曾經歷過一次真正意義的債務危機,我是指至少像歐債那樣,伴隨不良貸款率飆升的危機。從官方公佈的數據來看,截止2014年3月,國有商業銀行的不良貸款率為1.03%。股份制商業銀行的不良貸款率為0.92%。

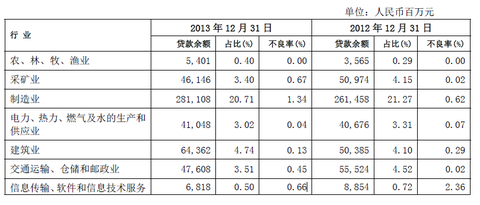

顯然,如果中國銀行真實的不良貸款率為1%左右,那銀行股顯然被無限低估了。但我們認為中國的潛在不良貸款率遠高於1%。以興業銀行為例,其在2013年年報確認的不良貸款率為0.73%。

查看原图

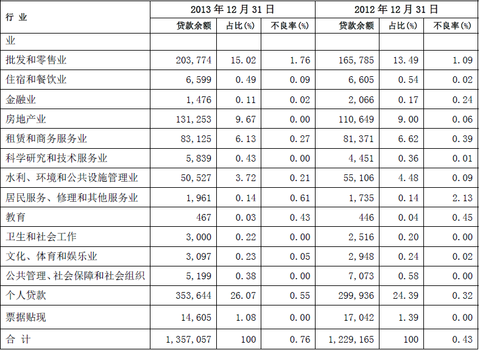

查看原图 查看原图 另外,商業銀行的高撥備覆蓋率,也預示著銀行真實不良貸款率不低。截止2014年3月,商業銀行的撥備覆蓋率達273.66%,相比2009年3月的123.90%,有大幅的提升。

查看原图 另外,商業銀行的高撥備覆蓋率,也預示著銀行真實不良貸款率不低。截止2014年3月,商業銀行的撥備覆蓋率達273.66%,相比2009年3月的123.90%,有大幅的提升。 查看原图

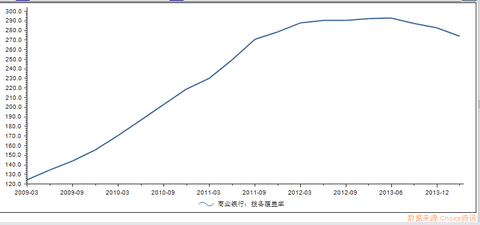

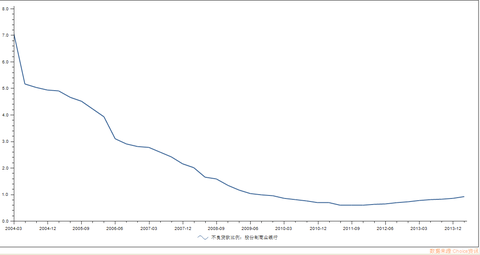

查看原图一 中國銀行業歷史不良貸款率

人性永恆不變,歷史會不斷重演,只是換了劇本而已。

歷史上,國有商業銀行的不良貸款率在2004年3月曾達19.2%,之後隨著財政部的注資和經濟的發展,該比例才不斷下降。

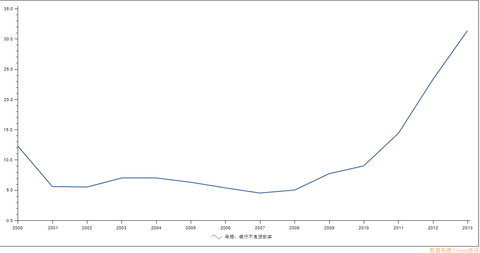

查看原图 股份制商業銀行的不良貸款率也曾上躥至7.10%。

查看原图 股份制商業銀行的不良貸款率也曾上躥至7.10%。 查看原图

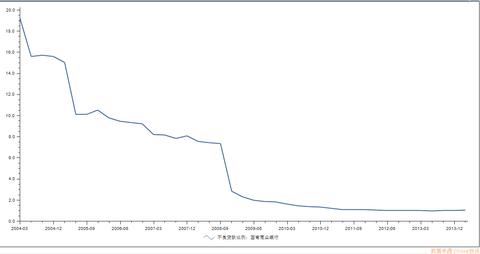

查看原图二 歐債危機下的不良貸款率

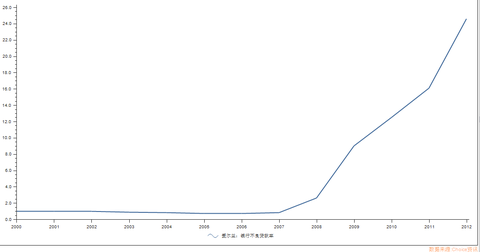

希臘銀行的不良貸款率從債務危機前最低4.5%上升至2013年的31.30%,是上升前的6.95倍。

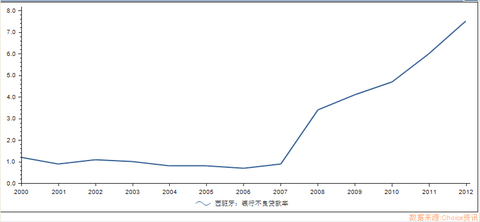

查看原图 西班牙銀行的不良貸款率從危機前最低0.7%,危機後上升至7.5%,是上升前的10.71倍。

查看原图 西班牙銀行的不良貸款率從危機前最低0.7%,危機後上升至7.5%,是上升前的10.71倍。 查看原图 葡萄牙銀行危機前最低為1.3%,危機後最高上升至11.00%,是上升前的8.46倍。

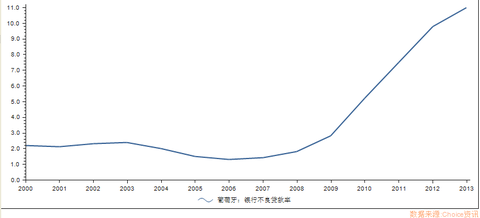

查看原图 葡萄牙銀行危機前最低為1.3%,危機後最高上升至11.00%,是上升前的8.46倍。 查看原图 愛爾蘭銀行危機前最低為0.70%,危機後飆升至24.6%,是上升前的35.14倍。

查看原图 愛爾蘭銀行危機前最低為0.70%,危機後飆升至24.6%,是上升前的35.14倍。 查看原图 平均而言,危機發生後,銀行的不良貸款率要提升(6.95+10.71+8.46+35.14)/4=15.38倍,如果剔除35.14倍,則提升至8.71倍。

查看原图 平均而言,危機發生後,銀行的不良貸款率要提升(6.95+10.71+8.46+35.14)/4=15.38倍,如果剔除35.14倍,則提升至8.71倍。三 潛在不良貸款率對銀行淨資產的損失測算

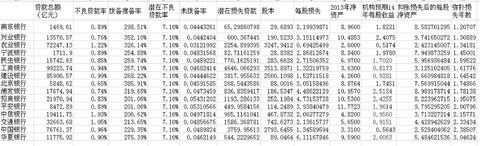

A股市場之所以給予銀行股較低的估值,其主要原因是認為未來中國會爆發一次較大規模的債務危機。為了簡單測算A股市場的潛在不良貸款率對銀行股淨資產的殺傷力,我們以歷史數據和國外數據為準,分別計算兩種情況下,不良貸款率所帶來的每股淨資產損失和彌補損失年數。

1)當不良貸款率7.1%;

自2004年期,國有商業銀行最高不良貸款率為19.2%,股份制商業銀行為7.10%。考慮到國有銀行上市後治理的提升,因此,以7.10%為潛在不良貸款率,進行損失測算。

查看原图

查看原图彌補虧損年數最短的三家銀行是為南京銀行、興業銀行和農業銀行,其彌補損失年數為1.21、1.31和1.34年。不良貸款對淨資產所造成的損失為2.20元/股、3.15元/股和0.69元/股。

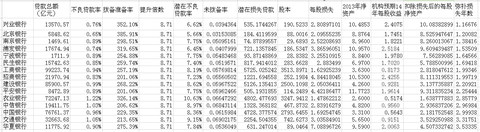

2)不良貸款率平均提升至8.71倍;

以歐債危機下的西班牙、葡萄牙和希臘銀行不良貸款率平均提升至8.71為不良貸款的計算依據,分別計算各銀行的不良貸款率,並測算損失。

查看原图 彌補虧損年數最短的三家銀行分別為興業銀行、北京銀行和南京銀行,其彌補損失的年數為1.17、1.20和1.38年,不良貸款對淨資產造成的損失為2.81、2.10和2.52元/股。

查看原图 彌補虧損年數最短的三家銀行分別為興業銀行、北京銀行和南京銀行,其彌補損失的年數為1.17、1.20和1.38年,不良貸款對淨資產造成的損失為2.81、2.10和2.52元/股。後記

本分析由於未詳細考慮歷史和現在的差別及中國和外國的差別,同時,對於每家銀行股的具體風控能力,未加區別,因此,潛在不良貸款率的確定難免武斷。但對於那些瞭解各家銀行特點的投資者,有一定的參考價值。

PermaLink: https://articles.zkiz.com/?id=101800

Next Page