成本控制、供需关系和竞争力研判 爱丽舍二一七

http://blog.sina.com.cn/s/blog_5d8a9deb0100i56c.html

成本控制、供需关系和竞争力研判 最近,8058走得很牛,并且在众多新入场机构的哄抢下,不惜高举高打,以获得该公司筹码。要知道,这只股票流通股的原始成本极低,并且被一 个松散的投资团队所控制,部分股东的获利率至少在十倍以上,能够如此坚挺,实在出人预料。 在现今的投行业务队伍中,许多研究人员都想在这类公司中找出一个概括的公司赢利模式,以利总结后人复制模仿。但据我对8058长达四年的跟踪 调查走访,在这个竞争十分激烈的药品仿制行业里,简单的盈利模式或者说管理者高超的治理水平来解释似乎都行不通的。记得四年前引起我对8058重视的起 因,还是在网上查到上市之前的一篇文章,该文称这家公司的创业人刘保起“资产从1988年的两万元起家,八年资产翻了一万倍,绝不是偶然的”,不过文章也 没有说出个根本的道道来。几年的内部探访、外围调查、横向比较、时间消耗,总可以对8058有个只能算是很粗略的概括模式,一句话,这家公司的持续盈利增 长,有其多方面难以简单复制的综合性竞争力,以致市场如要再找到类似公司难上加难,所以,高举高打获得筹码就只能是那些机构的唯一选择了。以前还可以通过 低价(在不详细了解之前,2.60--3.60都应该视作高价)增发,但飘忽的港股市场和民企的出身一直都在难产,今年8058在美国柜台市场ADR挂牌 和公司现金实力大增后,这种机会也更渺茫了,二级市场的买盘难度加大了,于是,上述局面的出现顺理成章。 两年前,我曾经两次绕道去过鲁南的另一家港股市场上市公司0546,这是家用玉米生产味精的民企,在仓库看到生产的味精竟然能像化肥一样使得 庞大的库房钵满罐满,当时原料玉米价格高涨,味精竞争激烈价格下降,超市中味精全都标着降价蓝标,加上该公司年报盈利大幅下滑,本部停产,再询问公司应对 策略回答含糊不清,于是放弃投资,后来的实际证明错了!公司转移产能到内蒙,成本(玉米和煤炭)优势极大,挤垮了许多老牌企业,连味精的的始祖“味之素” “红碗”也用其产品贴牌销售,超市反而不见降价,真令我大跌眼镜。由此反思,成本控制应该是企业竞争力最直接也是最难做到的一环,长期投资者对这一点必须 引起极大的重视。 回到8058,我在2006年去公司考察时参观车间,对其紧凑型恰到好处的厂房印象深刻,后来我又去苏州吴中区在网站上看起来规模宏大的同类港股上市公 司,以其车间内设备安置空间的宽阔就立即能够明白同样的公司。生产几乎相同产品,为什么前者比后者成本低了很多。在吴中那家公司向我介绍计划新上的项目投 资一个亿,周期要两年,可同时8058在建的投资8700万产能扩一倍(销售收入增长两个亿)的项目,时间周期只要7个月。孰优孰劣让我明白8058的投 资效率是与刘本人长期从事售药和制药,非常注重成本与效益的相互关系有直接联系。 供需关系是研究行业和企业产品竞争力的又一个重要方面,对8058来说,其生产的头孢类药品并不是什么紧俏商品,国内很多大企业 和外资企业都能大量生产,可是能够低成本并且品种齐全,销售对路能够应付大量扩产造成的供需失衡的厂家并不多。以我误判的0546来说,味精是中国人家 庭,尤其是餐饮业必备的主要调味品,可以说必不可少,全国产家有数千家,但大多数是在家门口生产并以品牌销售,不会有谁想到,也不敢将如此巨大产能搬至内 蒙去生产,可0546想到并做到成本的大幅度压缩,我所担心的巨大产能非但没有被金融危机击倒,相反在一轮较量后,其他厂家被迫缩减产量,改由贴牌包装以 维持市场份额。实际供求总体上并没有很大改变,可0546成本及盈利的支持改变了总体市场格局。在这里,我不由想到在九十年代曾经多次深入探访看好的一家 A股公司600727鲁北化工,也是由于成本产业链条优化低廉,利润率奇高,以当时国内进口磷酸二铵的45%比例的需求来看,应该可以发展成为极具竞争力 的大公司,与8058有异曲同工之妙,但是,由于早先创业人将企业以家族式经营,不是再接再励利用当时资金和声誉优势优化产业链,而是劣化(过度贪图降低 设备成本和企业自我循环)本以形成的独创生产链,并拒绝引进先进生产技术,结果伦落为垃圾企业,盈利的优势完全丧失。由此可见,需求与供给、成本控制之间 应该还有其他的因素可以探究。 对一个企业来说,每个领导者都知道要以最低的成本去扩大和占领市场,这是企业的内功;对某一些企业来说,行业的供需变化大都只能凭借掌握的信息度来感受和 分析,这是企业的外在市场竞争能力;对中长期投资者来说,分析一家企业的应对市场变化的

成本控制、供需关系和竞争力研判 最近,8058走得很牛,并且在众多新入场机构的哄抢下,不惜高举高打,以获得该公司筹码。要知道,这只股票流通股的原始成本极低,并且被一 个松散的投资团队所控制,部分股东的获利率至少在十倍以上,能够如此坚挺,实在出人预料。 在现今的投行业务队伍中,许多研究人员都想在这类公司中找出一个概括的公司赢利模式,以利总结后人复制模仿。但据我对8058长达四年的跟踪 调查走访,在这个竞争十分激烈的药品仿制行业里,简单的盈利模式或者说管理者高超的治理水平来解释似乎都行不通的。记得四年前引起我对8058重视的起 因,还是在网上查到上市之前的一篇文章,该文称这家公司的创业人刘保起“资产从1988年的两万元起家,八年资产翻了一万倍,绝不是偶然的”,不过文章也 没有说出个根本的道道来。几年的内部探访、外围调查、横向比较、时间消耗,总可以对8058有个只能算是很粗略的概括模式,一句话,这家公司的持续盈利增 长,有其多方面难以简单复制的综合性竞争力,以致市场如要再找到类似公司难上加难,所以,高举高打获得筹码就只能是那些机构的唯一选择了。以前还可以通过 低价(在不详细了解之前,2.60--3.60都应该视作高价)增发,但飘忽的港股市场和民企的出身一直都在难产,今年8058在美国柜台市场ADR挂牌 和公司现金实力大增后,这种机会也更渺茫了,二级市场的买盘难度加大了,于是,上述局面的出现顺理成章。 两年前,我曾经两次绕道去过鲁南的另一家港股市场上市公司0546,这是家用玉米生产味精的民企,在仓库看到生产的味精竟然能像化肥一样使得 庞大的库房钵满罐满,当时原料玉米价格高涨,味精竞争激烈价格下降,超市中味精全都标着降价蓝标,加上该公司年报盈利大幅下滑,本部停产,再询问公司应对 策略回答含糊不清,于是放弃投资,后来的实际证明错了!公司转移产能到内蒙,成本(玉米和煤炭)优势极大,挤垮了许多老牌企业,连味精的的始祖“味之素” “红碗”也用其产品贴牌销售,超市反而不见降价,真令我大跌眼镜。由此反思,成本控制应该是企业竞争力最直接也是最难做到的一环,长期投资者对这一点必须 引起极大的重视。 回到8058,我在2006年去公司考察时参观车间,对其紧凑型恰到好处的厂房印象深刻,后来我又去苏州吴中区在网站上看起来规模宏大的同类港股上市公 司,以其车间内设备安置空间的宽阔就立即能够明白同样的公司。生产几乎相同产品,为什么前者比后者成本低了很多。在吴中那家公司向我介绍计划新上的项目投 资一个亿,周期要两年,可同时8058在建的投资8700万产能扩一倍(销售收入增长两个亿)的项目,时间周期只要7个月。孰优孰劣让我明白8058的投 资效率是与刘本人长期从事售药和制药,非常注重成本与效益的相互关系有直接联系。 供需关系是研究行业和企业产品竞争力的又一个重要方面,对8058来说,其生产的头孢类药品并不是什么紧俏商品,国内很多大企业 和外资企业都能大量生产,可是能够低成本并且品种齐全,销售对路能够应付大量扩产造成的供需失衡的厂家并不多。以我误判的0546来说,味精是中国人家 庭,尤其是餐饮业必备的主要调味品,可以说必不可少,全国产家有数千家,但大多数是在家门口生产并以品牌销售,不会有谁想到,也不敢将如此巨大产能搬至内 蒙去生产,可0546想到并做到成本的大幅度压缩,我所担心的巨大产能非但没有被金融危机击倒,相反在一轮较量后,其他厂家被迫缩减产量,改由贴牌包装以 维持市场份额。实际供求总体上并没有很大改变,可0546成本及盈利的支持改变了总体市场格局。在这里,我不由想到在九十年代曾经多次深入探访看好的一家 A股公司600727鲁北化工,也是由于成本产业链条优化低廉,利润率奇高,以当时国内进口磷酸二铵的45%比例的需求来看,应该可以发展成为极具竞争力 的大公司,与8058有异曲同工之妙,但是,由于早先创业人将企业以家族式经营,不是再接再励利用当时资金和声誉优势优化产业链,而是劣化(过度贪图降低 设备成本和企业自我循环)本以形成的独创生产链,并拒绝引进先进生产技术,结果伦落为垃圾企业,盈利的优势完全丧失。由此可见,需求与供给、成本控制之间 应该还有其他的因素可以探究。 对一个企业来说,每个领导者都知道要以最低的成本去扩大和占领市场,这是企业的内功;对某一些企业来说,行业的供需变化大都只能凭借掌握的信息度来感受和 分析,这是企业的外在市场竞争能力;对中长期投资者来说,分析一家企业的应对市场变化的

鴻海大軍壓境 小廠高調狂拉產能 供需失調 觸控產業將陷泡沫危機

|

|

|

受智慧型手機與平板電腦需求推升,觸控業者預期成長本相當樂觀,但隨著新奇美全力搶進市場,其他業者也大肆擴產,未來一年觸控的市場很可能出現供過於求的情況,甚至出現流血的殺價競爭。

撰文‧黃智銘、周岐原

觸 控面板產業今年因蘋果iPad、iPhone大賣而熱得燙手。除了專門生產電容式觸控面板的宸鴻,十月二十九日上市籌集六十一億元資金用於擴充產能外,其 他的競爭者如洋華、勝華及介面,也開始瘋狂募資超過二百億元加入戰局;甚至連擁有大尺寸面板生產線的友達、奇美電二隻大老虎也來搶食大餅。觸控行業未來還 有一波榮景,還是可能陷入泡沫化的危機?

「觸控行業實在是過熱了!」宸鴻董事長江朝瑞在接受《今周刊》專訪時,憂心地說著,他針對的不只是全台五十八萬人參加宸鴻股票抽籤的瘋狂,同時也是針對大小競爭對手的瘋狂擴張有感而發。

觸控有多熱?看看連代工皇帝郭台銘都鞭策新奇美今年急行軍殺入觸控面板領域,就可以感受到它的熱度。

鴻 海進軍 觸控成「紅海」去年十一月中,群創宣布與奇美電合併,並和統寶共同組成新奇美。在尾牙時,鴻海董事長郭台銘要求奇美電總經理段行建,希望他在三個月內全力 完成公司整合。如今,段行建的任務再添一樁,就是切入上游的觸控面板供應,加強與大客戶蘋果的垂直整合,以免被和碩、廣達等對手見縫插針;統籌鴻海集團面 板布局的段行建,將這個任務交給觸控部門的新主管周賢穎。

由於觸控面板研發進度對奇美電有高度指標意義,因此在分配資源時,由周賢穎領軍的 觸控部門,總能得到較多資源,私底下被鴻海其他部門稱作是「天之驕子」。有一位鴻海員工就透露,最近打開奇美電在人力網站的求職頁面,發現有半數以上職 缺,都隸屬於觸控部門;從公司徵才孔急的程度和規模研判,奇美電擴大觸控版圖的決心,可說是十分強烈。

霸氣的郭台銘從不打沒把握的仗,只要進入一個新領域,一定把那個領域變紅海,靠著上下游整合的優勢,用「優惠」的價格把競爭者逼退。這一次郭台銘還會祭出他的絕招嗎?

依 照郭台銘目前的規畫,觸控面板腥風血雨在所難免。目前奇美電計畫先以一座三.五代廠生產觸控面板。若以iPhone尺寸估計,這座三.五代廠全年可量產七 二○○萬片iPhone面板,占蘋果明年對iPhone銷售量預估的一大半。加上奇美電擁有另外三座三.五代至四.五代廠,只要有訂單需求,可以迅速地將 這些產能轉作觸控面板之用,總產能將十分驚人,郭台銘的大軍已準備好打一場消耗戰。

二虎緊盯 小廠擴充軍備雖然部隊已整軍完畢,但是兵練得如何?可以上戰場嗎?觸控面板比的就是良率,郭台銘急行軍有可能在短期內提高良率嗎?而且郭台銘一開始就投入困難度較高的投射式電容,可能要磨掉二、三年的練兵期。

抱 持這種想法的人,可能低估了郭台銘一舉拿下觸控市場的決心。相較於宸鴻、勝華,奇美電確實還是觸控產品的「後進」,然而股本八百億元的奇美電,除了五.四 倍於宸鴻加勝華的資本額,還保有群創加上統寶豐富的中小尺寸面板產能,加上背後有整個鴻海集團作為奧援,實力絕非一般競爭者所能比擬。

在外 界質疑聲中,奇美電第三季的試產良率就「大躍進」達七五%,跌破眾人眼鏡;進入第四季後,即可望達到量產規模,正式出貨iPhone。到了明年第二季,還 有機會直接打入iPad供應鏈,加入第二代iPad的生產行列。這個成績不禁讓外界驚呼,「老段(段行建)是怎麼做到的?」郭台銘用決心、產能、速度證 明,他對觸控面板決不是玩假的,而是真的想把蘋果的訂單從頭到尾吃盡,以搶救鴻海集團快速下跌的毛利率。

另一隻面板老虎——友達的李焜耀也 摩拳擦掌,準備殺入這塊肥美的新市場。先前媒體報導友達旗下的達虹,已靠著嵌入式觸控面板取得iPhone訂單時,還一度造成奇美電內部高度緊張,以為被 對手捷足先登;後來多方打聽,確認達虹的嵌入式觸控產線,生產良率尚未達到足以量產的標準,才讓郭台銘陣營鬆了一口氣。

不過,對擁有產能、技術的李焜耀和友達而言,殺入觸控領域,只是遲早的事。

除 了二隻大老虎大軍壓境外,宸鴻、洋華、勝華、和鑫及介面這些中小型觸控面板廠也開始購買軍火擴張。光是宸鴻明年的產能,就要擴充二倍以上,員工將一舉超過 三萬人;再加上其他二軍的瘋狂擴張,明年蘋果加上其他智慧型手機製造商的訂單真的能大幅成長,填滿這些飢渴的生產線嗎?

首先,以智慧型手機 和平板電腦為主的觸控面板產業,長期需求究竟是好是壞?答案是正面的。研究機構Display Search指出,觸控面板產業的年營收金額,可望由二○○九年的四十三億美元(約新台幣一三三三億元),一路成長到二○一六年的一四○億美元(約新台幣 四三四○億元);七年之間增加二倍,成長力道可說相當強勁。

帶動這股龐大成長的來源,正是來自智慧型手機及平板電腦「雙箭頭」。其中,平板電腦使用的玻璃投射式電容觸控,尤其是出貨大增的產品。既然長期成長不虞匱乏,產業的修正風險從何而來?

比起今年一月初亮相的iPad,有觸控功能的智慧型手機上市已有四年時間,從iPhone推出開始,每家手機業者都競相切入這個領域,產業秩序已然成形。相較之下,iPad儘管銷售良好,但觸控面板的供應仍顯不足,這個誘因吸引了現有業者全力擴充產能。

供過於求 殺價割喉戰重現在現有的觸控面板供應商中,有許多是原本生產中小尺寸面板的廠商,這是由於玻璃投射電容式觸控的前端製程,和面板及彩色濾光片(CF)的黃光蝕刻工法相近的緣故。

過去幾年,中小尺寸面板嚴重供過於求,相關產能一直是各家面板廠的燙手山芋;如今觸控面板興起,手上的既有製程大有可能翻身,腦筋動得快的廠商,自然急著把中小尺寸產能「轉進」,跨行投入觸控生意。

此外,即將掛牌的觸控大廠宸鴻,也傳出將擴產近二倍的消息。若以三.五吋的產品規格計算,宸鴻產能將由目前每月的五○○萬片,一口氣拉高至年底單月一二○○至一五○○萬片。

另一方面,同樣對蘋果出貨的大廠勝華,著眼於明年市場擴大,也將發行全球存託憑證,募資三百億元,以擴充產能達三倍。當各家產能增幅都以倍數計算時,很難不令人擔憂供給過剩的風險。

更重要的是,平板電腦並非典型的筆電,而是在原有產品區隔之外,「再切出來」的產品;因此,其銷售量並不如手機容易估算。想解開觸控商機多大的謎底,還得看平板電腦帶來多大購買力而定。

目前市場普遍預期,明年平板電腦的銷售量,將落在三千萬台至六千萬台之間;其中,以認為將達六千萬台「頂標」看法者最多。六千萬台,就是明年觸控產業會否遭遇泡沫化考驗的「魔術數字」。

近 來許多研究機構都指出,明、後年平板電腦實際銷售量,將直接影響中尺寸玻璃投射式電容觸控的供需狀況。摩根大通證券就預估,以明年全年額度計算,十吋觸控 面板產量將超過七二○○萬片,整整是需求的二倍;一家投顧法人更直言,一旦需求達不到全年六千萬台的預期目標,明年下半年起,觸控產業供過於求的問題,勢 必快速浮上台面。

也就是說,今年樂觀投入擴增產能的玩家,無論是郭台銘、宸鴻的江朝瑞,或其他小廠的老闆,明年都將接受市場嚴酷的考驗;但 若是景氣稍有動盪,導致銷售量下滑,大舉湧出的觸控面板無處消化,到明年年中,原本暢旺的市況,很可能一夕反轉,甚至因為產能過剩,出現削價競爭,投資人 一定要謹慎思考,切莫樂觀過了頭。

|

8058罗欣药业-成本控制、供需关系和竞争力研判

http://lyh.jack.blog.163.com/blog/static/13273410020106425440125/

作为个人投资者,我觉得这个调研报告写得非常好,罗欣是好企业,很有代表性,所以转过来。

--------------------以下为转贴,原作者不详----------------

最近,8058(罗欣药业)走得很牛,并且在众多新入场机构的哄抢下,不惜高举高打,以获得该公司筹码。要知道,这只股票流通股的原始成本极低,并且被一个松散的投资团队所控制,部分股东的获利率至少在十倍以上,能够如此坚挺,实在出人预料。

在 现今的投行业务队伍中,许多研究人员都想在这类公司中找出一个概括的公司赢利模式,以利总结后人复制模仿。但据我对8058长达四年的跟踪调查走访,在这 个竞争十分激烈的药品仿制行业里,简单的盈利模式或者说管理者高超的治理水平来解释似乎都行不通的。记得四年前引起我对8058重视的起因,还是在网上查 到上市之前的一篇文章,该文称这家公司的创业人刘保起“资产从1988年的两万元起家,八年资产翻了一万倍,绝不是偶然的”,不过文章也没有说出个根本的 道道来。几年的内部探访、外围调查、横向比较、时间消耗,总可以对8058有个只能算是很粗略的概括模式,一句话,这家公司的持续盈利增长,有其多方面难 以简单复制的综合性竞争力,以致市场如要再找到类似公司难上加难,所以,高举高打获得筹码就只能是那些机构的唯一选择了。以前还可以通过低价(在不详细了 解之前,2.60--3.60都应该视作高价)增发,但飘忽的港股市场和民企的出身一直都在难产,今年8058在美国柜台市场ADR挂牌和公司现金实力大 增后,这种机会也更渺茫了,二级市场的买盘难度加大了,于是,上述局面的出现顺理成章。

两年前,我曾经两次绕道去过鲁南的另一家港股市场上市公司 0546,这是家用玉米生产味精的民企,在仓库看到生产的味精竟然能像化肥一样使得庞大的库房钵满罐满,当时原料玉米价格高涨,味精竞争激烈价格下降,超 市中味精全都标着降价蓝标,加上该公司年报盈利大幅下滑,本部停产,再询问公司应对策略回答含糊不清,于是放弃投资,后来的实际证明错了!公司转移产能到 内蒙,成本(玉米和煤炭)优势极大,挤垮了许多老牌企业,连味精的的始祖“味之素”“红碗”也用其产品贴牌销售,超市反而不见降价,真令我大跌眼镜。由此 反思,成本控制应该是企业竞争力最直接也是最难做到的一环,长期投资者对这一点必须引起极大的重视。

回到8058,我在2006年去公司考察时参观车间,对其紧凑型恰到好处的厂房印象深刻,后来我又去苏州吴中区在网站上看起来规模宏大的同类港股上市公 司,以其车间内设备安置空间的宽阔就立即能够明白同样的公司。生产几乎相同产品,为什么前者比后者成本低了很多。在吴中那家公司向我介绍计划新上的项目投 资一个亿,周期要两年,可同时8058在建的投资8700万产能扩一倍(销售收入增长两个亿)的项目,时间周期只要7个月。孰优孰劣让我明白8058的投 资效率是与刘本人长期从事售药和制药,非常注重成本与效益的相互关系有直接联系。

供需关系是研究行业和企业产品竞争力的又一个重要方面,对8058来说,其生产的头孢类药品并不是什么紧俏商品,国内很多大企业和外资企业都能大量生产, 可是能够低成本并且品种齐全,销售对路能够应付大量扩产造成的供需失衡的厂家并不多。以我误判的0546来说,味精是中国人家庭,尤其是餐饮业必备的主要 调味品,可以说必不可少,全国产家有数千家,但大多数是在家门口生产并以品牌销售,不会有谁想到,也不敢将如此巨大产能搬至内蒙去生产,可0546想到并 做到成本的大幅度压缩,我所担心的巨大产能非但没有被金融危机击倒,相反在一轮较量后,其他厂家被迫缩减产量,改由贴牌包装以维持市场份额。实际供求总体 上并没有很大改变,可0546成本及盈利的支持改变了总体市场格局。在这里,我不由想到在九十年代曾经多次深入探访看好的一家A股公司600727鲁北化 工,也是由于成本产业链条优化低廉,利润率奇高,以当时国内进口磷酸二铵的45%比例的需求来看,应该可以发展成为极具竞争力的大公司,与8058有异曲 同工之妙,但是,由于早先创业人将企业以家族式经营,不是再接再励利用当时资金和声誉优势优化产业链,而是劣化(过度贪图降低设备成本和企业自我循环)本 以形成的独创生产链,并拒绝引进先进生产技术,结果伦落为垃圾企业,盈利的优势完全丧失。由此可见,需求与供给、成本控制与市场竞争之间应该还有其他的因 素可以探究。

对一个企业来说,每个领导者都知道要以最低的成本去扩大和占领市场,这是企业的内功;对某一些企业来说,行业的供需变化大都只能凭借掌握的信息度来感受和 分析,这是企业的外在市场竞争能力;对中长期投资者来说,分析一家企业的应对市场变化的适应程度和可控制战略的难度相当大,企业自身做起来也不是每到市场 竞争激烈时才想到成本控制的重要性,而是在生产经营和销售的每一个环节都能够想到做到成本的最优化。这是一种观念或者说是企业经营者过去在实际创业时就已 经非常熟练地掌握或注意到了它的极其重要地位。

8058就是这样一种企业,一个连续十多年长期保持很高速度增长的企业,无论是过去规模很小时,还是成为某个药品领域(如头孢冻干粉针)的最大企业;无论 是过去名不见经传、偏处一隅,还是上市后名声大噪,成为本地区令人瞩目的创利明星,企业的发展思路其实总是围绕着低成本运营的思路在稳步健康的快速发展:

最早发现的当然是企业的厂房设备规模从不贪图大洋齐全,每新上一个车间、一条生产线都能恰到好处,以最经济适用的方式建设运营,既紧凑又没有空间浪费;在 基建时,严格按照计划进度招标和付款,使施工安装企业适应其短工期要求,既提高了应对市场变化的应变能力,又可以缩短资本资金占用时间,使得施工和供货企 业和企业自身三方信誉度都得到满意提高。

随后发现的是8058的营销策略最基本的其实就是诚信、互利、以及品种多样适销性。在我与8058的各地 总代理了解后总能发现都是长达几年的合作伙伴,虽然这些代理并非一些声名显赫的大型医药公司,但与8058的长期合作总是有钱可赚,大家共赢。有一次我们 在深圳问一家代理,如果国家政策压缩中间利润怎么办,得到的回答是因为该公司与代理方的诚信互利良好关系,毛利再低也会继续做下去,因为质量好价格低品种 多并且适销对路,不做没有理由。有一次我无意中知晓一位在南京读研刚毕业的山东女孩,其家里竟然就是鲁南一个地区长达8年的代理商,一直经销8058和鲁 南制药的产品,据称其产品一直销路不错。这样看起来很平常却非常稳固而经济的长期销售渠道网络不是一家药企能够短期轻易地建立起来的。

第三是企业 掌门人刘保起的个人品质和战略策略思路可以说非常优秀。2006年我第一次去山东临沂该公司,为了避免接待麻烦,我在开车还只剩一小时能到才给公司打电 话,告知我是小股东,想上门了解并看看。在董秘接待我们谈了几个问题后,出去一会儿的董秘进来告诉我,公司董事长要见见我,回答我关心的企业发展战略问 题。在半个小时的谈话中,刘董事长没有一点架子,极其清晰地解答了我提出的可以说是很尖锐的质疑。最让我放心的是刘非常直接地跟我们说;“你们小股东的钱 都是来之不易的血汗钱,作为上市公司只有兢兢业业的为你们打工,才能不辜负你们的信任和支持”(以后在开股东大会时又多次跟法人股东这样说过),这也是我 在证券公司总部搞研发跑了几十家上市公司(绝大多数是A股公司),唯一一次单独与企业掌门人交流发展战略思路,并得到最大股东的发自内心的尊重,可见刘董 事长个人人格的魅力不是一朝一夕偶然树立起来的。后来我还了解到,这位身价在当时已经过几亿的老板,2008年还和家人住在普通的居民楼里。至于说到在港 股创业板市场上市,这里面更有些内幕可以说说。2005年,港股市场因为接连爆出大陆在港上市民企造假丑闻,几乎所有大陆民企公司股价都跌的面目全非,主 承销商也有些担心,极力压低发行价,首募只能有三千万,还大部分为主承销商自己和其客户所包揽。当地政府劝刘董不要在港发行上市,嫌价太低(0.34元 股),但刘却很坚定认为,在港上市能够有效引入信息、技术、扩大企业知名度,有利于扩展市场影响,而不是上市的目的在于圈钱或自己捞一把。

在上市之前和上市之后,除了首发募集的那三千万资金,8058没有再从资本市场中拿过一分钱,甚至于连银行贷款也很少贷,当然也分红很少,世界金融风暴以 后就没有过任何负债。只是有一点,无论是生产还是销售再及管理,都是稳扎稳打,围绕主业盈利这个根本目标在努力。时至今日,刘董事长的战略远见,终于在资 本市场这个充满魅力的地方得到了市场认同。越来越多的基金经理和药业同行注意到了这家过去极不起眼的小药厂,公司也已经走上了大步阔步前进的大道上。(未 完)

對我國房地產業供需情況的分析 Tess

http://xueqiu.com/6920515637/22701684目前,國內投資界對房地產業的分析,多基於感覺,而不是依賴於科學數據及相關的經濟學原理。為瞭解決這種狀況,我於三個月前就根據國家統計局的統計年鑑收集了相關統計數據,根據這些統計數據,整理了相關圖標,但是由於懶惰的緣故,未能將分析報告寫出並公佈於眾,近日,決定將此報告寫出並公佈,希望解決國內投資界關於房地產業的爭論局面。

報告分為三個部分,第一部分為供給數據分析,第二部分分為需求數據分析,第三部分為綜合結論。

第一部分,供給數據分析

我國自改革開放以來,建築業從業人數和企業單位數就以極快的速度增長,如下所示:

查看原圖

查看原圖 查看原圖

查看原圖由此可見,我國的建築業處於一種迅猛發展的階段,其從業人數處於迅猛膨脹的過程中,建築業從業人數自從2001年到2011年十年間,從業人數增加了116%,如以從業人口占我國總人口的比重裡看,則可以得到下圖

查看原圖

查看原圖可見,建築業從人人數佔全國人口的比重已經從2000年的1.57%增長到2005年的2.06又增長到2010年的3.1%。如果以勞動力人口計算,建築業從業人數佔勞動力人口的比重,2000年為2.8%,2005年為3.47%,2010年為5.31%,

我個人認為,上述數據有可能是低估了我國建築業的從業人數,實際上存在著很多的隱性就業情況,就我親眼所見的情況譬如,我所居住地區附近的河流有諸多挖砂場,這些挖砂場是為建築業服務的,但是作為私人企業,自行開採,可能並不會計入建築業,又據我所見的情況,農村幾乎全部的壯勞動力都在從事與建築業有關的工作,認為建築業的從業人數僅佔勞動力的5.31%,是否存在統計上的誤差,尚存疑問,因此我個人認為還是用建築面積衡量更加合適。但是即使認為上述數據縮水了,依然能發現建築業獲得了多麼迅猛的發展。

如果用住宅建築面積來說明我國的建築業興旺發達的情況,則可以得到如下圖表

查看原圖

查看原圖可見,我國的住宅施工面積在以指數級增長,由下圖可見

查看原圖

查看原圖可見,開工面積增長率越來越快,若是對此圖進行最小二乘法線性模擬,則可以得其公式為增長率=-1914.66561+時間×0.96035,也即,房地產開發增速以每年0.96035的速度增加。也即,應該從1996年的2.19%增加到2010年的15.64%

從開工面積的增長也可見,我國從2000年以來十二年的房價高速增長,並非是由於供應沒有相應快速增長造成的,事實上,從2000年到2010年,我國的住宅建築開工面積從18億平方米增長為49億平方米,後者為前者的2.73倍,年均增長率為10.56%,顯然,這十二年來房價的增長並非是由於房屋的供給沒有增長,而是由於房屋供給的增長仍然沒有跟上房屋需求的增長。下面我們從一個技術角度來探討一下房屋供給的短週期,即短期供給快速增加的情況。

我們知道,房屋是需要很長時間才能建成的一種產品,建設週期大於一年,如果我們把每年年初在建及開工的住宅建築面積作為開工面積,而把該年竣工的面積作為竣工面積,後者除以前者就得到竣工率,如果該年新開工面積非常大,則該年的竣工率就會很低,因為該年新開工的房屋建築多數不能當年完工,否則如果當年沒有新開工面積,則該年的竣工率就會很高,因為前幾年開工未完工的房屋建築會進入收尾的工作。因此,我們可以得到關於竣工率的下圖。

查看原圖

查看原圖可見,我國住宅建築的竣工率逐年下降,已經從1995年的76%下降為2010年的37%下降幅度達到一半之多。由此可見,我國的住宅建築在這幾年新開工面積非常之大,大量建築尚未投放市場。

下面對我國的開工面積及竣工面積的絕對數進行一下分析。

按照2010年的竣工面積計算,假設我國有13.5億人口,則人均劃2.78×0.8=1.36平方米,若假設房地產的使用年限為30年,則若該竣工水平維持,意味著我國人均最終將有1.36×30=40.8平方米的住房,若假設我國居民人均住房面積均衡水平為40平方米,則顯示我國房地產竣工面積剛剛達到供需均衡。這也就難怪,為什麼我國的房地產業此後竟然繼續維持火爆的局面。

但是我國目前的竣工率處於反常的低階段,因為現在竣工的房屋是以前開工的房屋,而現在開工的房屋為以後竣工的房屋。若按照歷史平均竣工率計算,則我國的歷史平均竣工率(算數平均)為62.46476%,按照2010年的開工面積計算,則年均人均竣工住宅面積為492763.6×0.6246476/135000=2.28平方米,若假設房地產的使用年限為30年,則按該水平,意味著我國人均最終將有2.28×30=68.4平方米的住房,若假設我國居民人均均衡住房水平為40平方米,則意味著現有的房地產建設強度應縮減42%,顯然,目前的房地產建設水平已經超過均衡水平,只是由於我國尚處於城市化進程之中,所以暫時尚未達到飽和。

因此,就以上數據而言,我國的房地產業的危機必定會到來的,只是到來的時間則更加具體的研究。

第二部分、需求數據分析

我們無法估計人們具體何時會需求房屋,我們只能分析那些對住在需求影響最大的因素是什麼,目前,對房屋需求最大的因素顯然是城市化的進程,因此,我們就可以通過分析我國的城市人口數量以及農村人口數量來判斷城市化進程的進度以及速度。

下圖是我國城市以及農村人口數量

查看原圖

查看原圖可見,我國的城市人口數量不斷增加,特別是1996年以來,增加速度明顯加快。具體如下圖。

查看原圖

查看原圖可見,自1980年到1995年,城市人口年均增加1069人,而自1996年到2010年,城市人口年均增加2120人,人口增加數量增長一倍。

城市的人口增長來源於農村人口,那麼農村人口又是如何的呢?

查看原圖

查看原圖可見農村人口在以加速度在減少,在1995年以前,農村人口數量還處在微弱的增長之中,但是在1996年以後,農村人口呈加速減少的趨勢,1996年,農村人口降低862萬人,而到了2010年,農村人口降低了1825人。

根據國家統計局《國際統計年鑑》,我們取東亞與我國類似的國家的數據作為我國到達城市化終點的比值。日本2010年城市化人口比重為66.8%,韓國城市化人口比重為81.9%,我們假設我國城市化終點的人口比重為兩者的平均值,則為74.35%。

我們假設從2010年開始,城市人口以自1996年以後的城市人口增加值的平均值為城市人口增加值,假設農村人口自1996年開始加速減少,到2010年之後依然按此趨勢運動,則我國人口數量的變化將為(有人可能注意到在2017年後我國農村人口數量的減少會大於城市人口數量的增加,這並不是什麼不可接受的現象,據統計年鑑,2010年我國的人口自然增長率已經降低到0.5%,在2017年,人口自然增長率降低到零乃至負數並不是不可能的事情。)

查看原圖

查看原圖可見,若是達到日韓等國的平均城市化水平,我國從現在開始還需要11年半的時間,也就是到2024年大約六月到達城市化頂點。在此之前,我國的住房剛性需求量仍將保持旺盛。

第三部分,對以上數據的綜合分析根據以上數據,我們做出如下假設

1,我國的住宅全部供應城市居民

2,我國的住宅建築繼續按照「增長率=-1914.66561+時間×0.96035」增長

3,假設我國城市新增人口為2120萬人。

4,假設我國城市人均需求住房面積為四十平方米

5,2010年我國城市人均住房面積31.6平方米(該數據來自2011年統計年鑑)

6,假設房地產存量每年折舊三十分之一

7,假設開工面積的竣工率為37%(如果住宅建築投資繼續快速增長,則竣工率將得不到提高,反而會繼續降低,此處假設竣工率不變。)

根據以上假設,我們可得如下房地產供需缺口

查看原圖

查看原圖可見,照舊有趨勢增長下去,在2014年6月就能達到人均40平方米的水平,在2017年就能達到人均五十平方米的水平,顯然,這種趨勢是不可能持續的。但是如果我們認為先前的開工面積增長速度過快,那麼我們可以認為開工面積會按照2010年的增速維持為15.64%,而不是繼續增加,此外,我們假設竣工率仍然為0.37,那麼我們可以得到如下房地產供需表

查看原圖

查看原圖可見,在維持2010年的增長速度的情況下,在2015年就能達到人均四十平方米的水平,在2017年9月達到五十平方米的水平,在2020年達到六十平方米的水平。

如果我們繼續修改假設,假設我國的住宅建築按照自1995年以來的平均水平增長,也即每年8.9%,但是,如果按照這種平均的增速,我們也得假設竣工率將保持62.5%的平均水平,如此,情況將是。

查看原圖

查看原圖可見,在維持1995年以來的歷史平均速度,並且竣工率也是歷史平均的情況下,在2013年就能達到人均四十平方米的水平,在2016年就能達到人均五十平方米的水平,在2018年六月就能達到人均六十平方米的水平。

如果我們認為不存在投機現象,每個人都是以擁有自己的住房為滿足(假設此點為人均40平方米),那麼我認為在2013年到2015年之間房地產市場就能達到其頂峰,房價會趨於平穩,並且在此後呈現週期性的漲落,有可能在2024年開始暴跌。

但是如果我們認為房地產市場存在投機現象,有些人在囤積房屋,那麼房屋存量就有可能超過均衡水平一定點才能開始回落,那麼我們不妨假設這個點是人均五十平方米(顯然這是一個比較大的數值,人均五十平方米意味著三口之家擁有一百五十平方米的住宅),而在此情況下,我國的房價將可能在2016年到2020年期間出現暴跌,在此期間囤積的房產有可能將滿足此後我國城市化過程中的全部需要。

原文鏈接

http://blog.sina.com.cn/s/blog_5809f37301018wsl.htmlhttp://blog.sina.com.cn/s/blog_5809f37301018wsq.html最後對投資研究論文中的假設做一下評論,與本文無關的。很多論文的假設滿天飛,譬如好的情況是上浮10%,差的情況是下浮10%,顯然這就是隨便取了兩個數,實際情況可能是樂觀情況上浮30%,或者5%,悲觀情況下浮30%,或者5%,如果是30%,做的樂觀悲觀就少估計了很多,而如果是5%,那麼作者的情況就誇大了。這樣的估計到底有何預測價值呢?

假設只能建立在對歷史進行了充分研究的基礎上,任何一個假設都必須說明其被採取的原因,這個原因必須具備足夠的科學性,是歷史經驗的總結。因此,本文在最後的房地產供需分析中,採用的都是來自對歷史數據進行分析之後,有可能重複的假設。

史上最大天然氣供需矛盾將至 中石油多次召開緊急會議

http://wallstreetcn.com/node/61778 據《證券日報》記者報導,安迅思諮詢從多個國產天然氣液化項目獲悉,近期管道氣資源供應開始緊張,中石油及相關單位在西南和陝西等地召開有關天然氣供應的緊急會議。

在大氣治理以及「煤改氣」的背景下,作為我國天然氣最大的供應商,中石油麵對史上最嚴重的天然氣供需矛盾,可謂「壓力山大」。一月內多次召開會議商討如何應對。

有分析師認為,隨著天然氣需求的增加,增加供給才是解決問題的王道。由於進口氣價格倒掛,導致中石油進口氣積極性不高。加快天然氣價格改革,理順天然氣價格是解決矛盾的關鍵因素。

中石油「壓力山大」

多次召開緊急會議

在大氣治理「國十條」的推動下,沿海及北方地區燃煤鍋爐、燃煤電廠的天然氣改造任務加快,然而在資源供應有限的情況下,今冬明春中國天然氣供需矛盾將進一步升級,無論是供應還是管道輸氣能力都將面臨很大的挑戰。

10月14日,發改委向中石油、中石化、中海油等各省市部門發佈通知預測稱,今冬明春天然氣供需矛盾較往年將更為突出,如遭遇持續低溫等極端天氣,保供形勢將更加嚴峻。為此,要求三大石油巨頭保持現有氣田高負荷生產,確保新增產能按期投產,並多渠道增加進口。

此前,中石油相關部門分別於9月27日和10月11日召開有關冬季供氣情況的會議,根據會上的內容顯示,今年用氣高峰期間,中國天然氣資源供應不容樂觀,且管道的輸氣能力有限,缺口或在80億立方米左右。

有中石油人士表示:「今冬明春國內天然氣缺口非常大,供需矛盾為歷年來最為嚴重的一次。因此,在此期間,天然氣液化原料氣供應勢必會減少,在供應緊張情況下,LNG價格也會不斷走高,甚至高於去年同期,對於加氣站來說成本勢必增加。」

有四川液化天然氣(LNG)工廠人士透露,四川地區已經召開了相關會議,據悉,今年冬天中衛--貴陽聯絡線給西南地區供應的天然氣資源或將減少1000萬方/天,屆時會出現供應緊缺情況。目前液廠需要積攢一定的液位以保證給客戶供氣。

與此同時,安迅思諮詢從北方液廠人士獲悉,昨日上午,中石油長慶油田緊急通知其主要的天然氣用戶,將於今天上午召開會議,商談冬季供氣一事。

此外,10月28日,中石油集團總經理、黨組成員廖永遠也專門主持召開了天然氣保供專題匯報會。

據中石油預計,2013年,中國石油供氣範圍內有效需求將繼續保持「十一五」期間和「十二五」前兩年20%左右的年均增速。在供需矛盾突出的嚴峻形勢下,中國石油全力保供,預計全年供應1115億立方米天然氣,同比增幅14.6%。

此外,中石油預計今冬明春供應天然氣570億立方米,同比增長13.1%。

安迅思分析師王瑞琦表示,從整體來看,不少地區的液廠原料氣供應已經出現小幅下降,其中包括設計產能均為100萬方/天的華油安塞、華氣霸州及華油廣安等項目。

她還稱,鑑於冬季用氣高峰期已經臨近,不少已投加氣站人士對於冬季資源供應及價格都存在一定的擔憂。

儘管天然氣供應在不斷增加,但是供不應求,是導致天然氣供需矛盾不斷加大的主要原因。

值得注意的是,根據中石油昨日發佈的三季報,2013年前三季度公司天然氣與管道板塊實現經營利潤234.38億元,比上年同期8.85億元增長225.53 億元,主要由於集團以部分管道淨資產及其業務出資確認收入248.22億元,銷售進口氣淨虧損316.90億元以及天然氣價格調整方案出台等因素影響。

不難發現,受益於天然氣價格調整,中石油天然氣業務前三季度的業績大增25倍。但是,由於進口氣價格倒掛,中石油進口氣業務仍舊虧損嚴重。這在一定程度上阻礙了中石油進口天然氣的積極性。

有分析師認為,隨著天然氣需求的增加,增加供給才是解決問題的王道。因此,加快天然氣價格改革,理順天然氣價格是解決矛盾的關鍵因素。

有中石油人士表示,今冬明春國內天然氣缺口非常大,供需矛盾為歷年來最為嚴重的一次。

國研中心主任:房地產供需將發生重要變化 地方經濟承壓

來源: http://wallstreetcn.com/node/78374

國務院發展研究中心主任李偉今日表示,我國房地產市場供求關系將發生重要變化,房地產需求增速會放緩。

據新華社報道,根據國研中心課題組的推算,2012年底,全國住房存量達到相當規模,城鎮家庭戶均住宅套數已達1.03套,城鎮戶籍家庭住房自有率為85.39%;城鎮人均住宅建築面積為32.9平方米。隨著城鎮化的發展,房地產需求仍會增加,但增速會放緩。

這種變化出現的主要原因在於房地產行業發展環境和內在動力發生變化。李偉表示,我國經濟已由快速增長期進入中高速增長期,增長階段的轉換對房地產市場必將產生較大影響。

他同時認為,隨著利率市場化改革的推進,住房信貸利率的提高將會影響到居民家庭的購房能力,再加上有關涉及房地產業稅制的不斷完善等措施,必然會加快不同群體住房需求的變化。房地產增速回落趨勢和市場變化在相當程度上會給地方經濟發展帶來較大影響。

在房地產市場分化方面,他提到,近兩年來,我國房地產市場分化趨勢越來越明顯。一線城市房價上漲較快,但一些二、三、四線城市,房地產去庫存化周期明顯拉長,庫存壓力不斷加大。二、三、四線城市房價上漲幅度明顯低於一線城市。

美國地產黃昏降臨?No——美地產供需終極解析

來源: http://wallstreetcn.com/node/78107

近來美國房地產有關的數據不理想。房價上漲的動能在減弱,市場開始擔心房價最強勁的複蘇部分可能已經過去。

比如昨天剛剛公布的美國12月S&P/CS 20座大城市未季調房價指數環比下降0.1%。最近五周美國按揭貸款申請數量更是暴跌16%,創下近14個月來最大跌幅。目前的貸款申請需求已經回落至1995年水平。購房需求的下降不僅令摩根大通追加裁員數千人,更是讓富國銀行不得不重新擁抱次貸。

再加上此前零售、非農等一系列數據不景氣,人們不得不開始進一步憂慮美國經濟複蘇的前景。那麽,美國房地產市場到底狀況如何?地產咨詢公司John burns的分析,或許可以讓你更加接近事實真相。

John burns主要從供應和需求兩個方面對房地產宏觀形勢進行評估:

1、增加房地產供應:在過去幾年中,每建造一棟房屋可以帶動兩個新增就業,考慮到如今平均每個家庭僅擁有1.2個就業崗位,美國顯然需要蓋更多的房子。

2、房價面臨上漲壓力:房價上漲是由需求(買房者)和供應(賣房者)的不平衡拉動的。而反映供需的最佳指標就是市場住房庫存供應的去化時間。在過去31年中,房價平均增長速度要比通脹高1%,市場上住房供應的平均去化周期為7個月。當供應減慢的時候,價格就會升高,反之亦然。

房地產供需詳解

當一個房主用舊房置換新房時,他們並不會影響市場供需,因為他們在增加1套需求的時候也增加了1套供應。也許有人會詳細分析他們兩套房子的價位或檔次不同,但這里無需分析這些細節。真正影響整體市場供應的是那些純粹的買家和純粹的賣家。前者會拉低供應,而後者會增加供應。

下圖將純賣家分為六類,純賣家分為八類,其中前六類之間互有關聯。每一類中,現狀不及以往的為紅色,現狀高於以往的為藍色(點擊放大)。

純買家:

1.First-time buyers:首次買房者,之前大多在租房

2.Divorcees:離婚者

3.( im)migrants:移民者,到了一個新地方後有買房需求

4.Second-homes:二套房購買者

5.Move-up/move-down:再買一套房,並將前一套房作為投資

6.Investors:投資者,包括國外投資者及機構買家

純賣家:

1.End of lifers:去世或退休後與子女同住

2.Newlyweds:結婚者,雙方各有一套房,所以要出售其中一套

3.Out-migrants:遷出者

4.Second-home:出售第二套房

5.owners to renters:賣掉自家住房改為租房者

6.Investor:投資者,包括國外投資者及機構賣家

7.Banks:貸款者止贖後銀行對抵押房產進行出售

8.Home builders:房屋建築商

各類純買家和純賣家之間的關系:

1.首次買房者通常要遠遠多於因去世或退休要買房的人。

2.離婚後通常會有兩套房,而結婚者的兩套房會減少為一套。

3.遷入者的數量要多於遷出者。

4.近年來,隨著40歲以上人口的增多和不斷富裕,購買二套房的人群數量在穩步增加。而在經濟低增長時期,二套房賣家要多於買家。

5.全美越有1400萬租房者,這些人的房東正是那些購買了二套房同時將首套房作為投資的人。很少有房東會自願成為租房者。

6.近期投資者數量有所增加,尤其是國外投資者和機構。這對市場會產生重大影響。

7.銀行每年通常會出售40萬套房子,而最近出售的數量是平時的3倍。

8.建築商只能是房屋出售者。大規模的新屋建設會極大地影響到房價上漲。建築商通常扮演者一個平衡者的角色,在需求增加的時候,他們通常會增加供應。

近年來的形勢:

從2011年至2013年初,美國房價開始進入上漲周期,主要有三個原因:投資購房者大量湧入,銀行銷售減少和新屋建設減少。這些導致庫存去化周期從12個月降至4.5個月。在2011年庫存周期降至7個月以下時,房價也開始由跌及漲。

但從去年開始,房價上漲、按揭利率上漲和行業信心的消褪導致供需又發生逆轉,房屋庫存又開始增加,從而帶動價格增長放緩。

行業未來前瞻:

根據以上提到的供求關系的詳細分解及計算,John Burns最後認為,雖然目前價格增長已經放緩,但目前的美國房地產市場整體仍是需求大於供應,這將支撐大部分地區的房價在未來的一年內繼續上漲。但部分地區(比如德克薩斯州和加利福尼亞州)可能會存在較大差異性。

世界黃金協會:1200美元能反映黃金供需基本面

來源: http://wallstreetcn.com/node/211775

世界黃金協會遠東區董事總經理鄭良豪在接受華爾街見聞專訪時稱,1200美元是反映黃金供需基本面的價位,是金價的重要支撐位,但不是最低位。

鄭良豪表示,2013年大跌之後,機構投資者已經從黃金ETF中撤出,現在的ETF持倉量和2007年相仿,而且都是以散戶為主,表明大的投機者已經基本撤出,現在的金價能夠反映市場的真實供求。

鄭良豪稱,過去十多年來,有三個大事支撐了黃金的上漲:1999年開始歐洲各央行的售金協議讓央行開始成為黃金的買家,2004年黃金ETF產品推出打開了很大的黃金市場,再就是2008年的金融危機黑天鵝事件。

長期來看,未來支撐金價的因素有三個。第一是中印的黃金需求,第二是發展中國家央行增持黃金,第三是美國消費者的需求回暖。

鄭良豪預計,未來中國和印度的黃金需求都將保持個位數增長,印度莫迪政府將會進一步取消對黃金進口的限制。

以下為訪談記錄:

華爾街見聞:據瑞信計算,截止去年4季度,黃金礦企的平均現金成本為728美元/盎司,若算上全部費用後金價的成本為1205美元/盎司,理論上1200美元應該是對黃金的一個強支撐,但黃金如今已經跌破1200美元,是否意味著黃金已經跌破成本價?

鄭良豪:我想1200是一個金價支持位,但是不是最低位。我想你在跟蹤金融市場的時候,往往都會了解,對於金融市場來說:“when they corrected, they tend to be overcorrected”。現在金價會不會降到更低呢?我想可能會降低一點,但是看總體來看,還是會回到近期供求水平。目前,1200的價格礦商還有利可圖,現金成本是七百、八百,意味著他們還可以收回幾百塊錢,再低下去他們根本不會做,或者不是馬上不做,會慢慢不做。所以1200或者1150到2000是市場的支撐點,但是不是最低位。

華爾街見聞:剛才提到兩個價格,一個是現金成本,一個是所有的成本。我們註意到在整個金融危機之前,金價是緩慢增長的,金融危機期間美聯儲推出QE後,黃金價格從700左右飆升高到了1900。有一種觀點認為現在金價跌回1200是泡沫的第一輪破滅,金價還會經歷第二輪泡沫破滅,也就是跌回危機前的700美元,也就是現金成本水平。您怎麽看?

鄭良豪:2000-2007年這一段時期的金價是反映了供求基本面的,它反映在這幾年全球尤其亞洲國家經濟起飛後對黃金的需求。

如果用ETF來看,ETF從2004年出臺,到2007年達到水平七百噸,金融危機之後,一些對沖基金或者大的機構投資者進來,把ETF推到最高點。

去年ETF大幅減倉,機構離場,金價也跌了下來,現在的ETF持倉量跟2007年差不多。也就是說大的機構投資者去年已經離開了,剩下的就是(金融危機)以前的基礎需求,或者是這些新增進來的投資者在支撐這個市場。而且我們看到股東名冊超過一百萬,說明是以小投資者為主。

華爾街見聞:所以說,現在的1200是一個能夠反映黃金基本供需面的價格。

鄭良豪:對,這是我一直以來的觀點。

華爾街見聞:中國印度黃金需求越來越多,而黃金儲量和供應越來越少,成本也會不斷上升,所以,長期來看金價的趨勢是否會不斷走高?

鄭良豪:長期來看有三個因素決定未來的需求。首先,是看中印兩個消費大國,在未來幾年會不會繼續增長。我們看到中國截止到今年都有明顯的增長,雖然已經緩慢下來了,但我想中國會繼續個位數增長,所以要看印度。印度的莫迪政府對黃金行業是很正面的,原來的80/20的限制也取消了。今後進口稅等負面影響可能也會慢慢解除,所以印度應該也會恢複個位數的增長。中國和印度能夠有個位數的增長,也是我們看未來市場一個很重要的元素,是一個基礎。

第二,發展中國家央行會繼續購買黃金作為他們的儲備,我們過去已經看到。我相信未來都會保持這個幅度,這是第二個很大的支撐力量。

第三個,我今天要說的,因為美國經濟慢慢複蘇,美國消費者可能重新返回黃金市場。過去幾年美國經濟跌到了谷底,現在我們已經看到美國黃金購買現在已經開始複蘇。

華爾街見聞:您的報告中有一張圖,美國現在一年也才買幾十噸黃金,比中國印度差很多。

鄭良豪:確實很少,跟我們中國差遠。不過,當年美國(黃金消費)是全球第一,這幾年金價升高,消費者負擔不起,開始買銅、白銀作為替代。現在(黃金)價格回落一點,美國人消費能力高一點,又開始買一點黃金,不過不是買足金,可能是9K或者14K。所以美國是很特殊的市場,但是他們已經開始多買一點,也是未來市場一個正能量,雖然不大,但錦上添花。

華爾街見聞:歐洲呢?歐洲人這兩年黃金需求也不少。

鄭良豪:歐洲不行,歐洲主要是買條塊(金條和金塊),但首飾歐洲不要想了。另外還有一點,回到(許羅德)理事長今天早上說的,現在(上海黃金交易所)要發展證券公司成為會員,可以通過證券通路發展黃金產品,或者將擴大黃金需求。

我們看過去十年,有三個影響市場的大因素:第一,是1999年開始的歐洲各央行的售金協議,是很大的推動力;然後是2004年ETF出臺,帶來了很大的黃金需求;再就是2007、2008年的金融危機。

這三個事情,第一個是市場結構的變化,央行可以從售金變成買金,這樣的結構變化,結構變化對市場的影響;ETF是新的產品,能夠吸引本來不進黃金市場的投資者。第三,“黑天鵝事件”金融危機。

這三個是過去十年,支撐整個黃金市場往上走的大因素。未來市場從現在谷底爬升,要看有沒有這些大的市場因素推動它,不然就會只是個位數慢慢穩健的增長。如果市場有什麽結構性的變化,或者新的產品能夠開放新的投資者,或者是金融市場黑天鵝事件,會反過來影響我們黃金市場。

華爾街見聞:如果證券公司允許交易黃金,也許今後中國散戶也可以購買ETF等等衍生品,這會成為像這樣重大的利好嗎?

鄭良豪:這是個利好消息,但是要看結構夠不夠大,市場每天都有新的產品,新的變化,但是能不能成為一個主要的推動力量,就是要看整個創新有多大。現在提出來,但是還沒有具體落實,落實之後它的能量有多大,還沒有看到。但是起碼我們業界還是從幾個方向走,去發展市場,發布新的產品,找新的投資者,或者進行結構性的變化。舉個例子,上海黃金交易所國際板就是市場結構性的變化,使市場更加好。有些變化會造成長遠的影響,但是往往在開始的時候,不太看得到。上海黃金交易所2002年上市的時候,我們要不感覺它的能量,三四年之後能量才發揮出來。

華爾街見聞:中國不管是現貨還是期貨的黃金交易量都很大。但目前中國在全球黃金定價上並沒有聲音。國外交易商不參與中國的交易,中國都是國內“自娛自樂“,黃金國際板打開一個口子,您預計大概需要多少年,中國在黃金定價權擁有一席之地?

鄭良豪:國際板是一個窗口,預計幾年我不曉得,不過中國的市場也不是用十年、二十年,是幾年的事情。中國黃金市場從沒有到現在才12年,真正起飛是2006、2007年之後,也就七八年的事情,國際板兩三年之內應該會成熟的。因為我們中國的能量太大了,全球參與者都不會忽略這個市場。

華爾街見聞:從國家的大戰略來看,推出黃金國際板也是人民幣國際化的重要步驟。中國在努力尋求黃金、石油、工業金屬等大宗商品的國際定價權,您認為這幾個目標之中,黃金會首先實現嗎?

鄭良豪:當然。石油的市場在中東,工業金屬的在倫敦。我們黃金在你說的幾件事里是走在前面的。原因在哪里?我們黃金的載體是一致性的,而且變現能力很高,而且市場相對不太大,我們現在已經掌控全球25%消費市場。

華爾街見聞:剛才您還提到央行,現在央行是買入黃金的主力,但從結構上看,都是發展中國家在增持,像俄羅斯、土耳其、泰國、哈薩克斯坦等等這些國家,而歐美整體都在減持黃金。是不是說,隨著金本位和布雷頓森林體系的解體,黃金對於央行的儲備沒有原來那麽重要了?

鄭良豪:兩件事情,西方國家會不會繼續減持,以及發展中國家會不會陸續增持?我們要了解西方尤其歐洲的國家,現在平均黃金儲備占外匯儲備的70%-75%,是很高的水平。前一陣子為什麽要售賣黃金?因為有些央行庫存超過90%以上,經過過去十多年減持已經下降到70-75%,他們對這個水平很舒服,而且我們也不會再要求已經有70-75%的國家再增持黃金。所以你剛才說的話,西方國家不會增持黃金是對的,因為百分比已經很高。

發展中國家以前沒錢,最近十多年、二十年慢慢積累財富,包括中國外匯儲備都是在過去十年突然漲上來,主要都是美元,黃金少於2%。其他發展國家中黃金占比都很少,所以未來增持黃金的都會是發展中國家央行。

華爾街見聞:發達國家的黃金占外儲比例高達70%-90%。而中國只有不到2%。您在報告中也提到,這個比例達到15%,中國將會有1萬多噸黃金儲備。但實際上,中國的黃金儲備自2009年之後就一直是1054噸,五年都沒有變過,外界有人推算稱可能中國黃金儲備已經到2700噸,甚至有人說已經到了1.6萬噸,您覺得哪個數字比較真實?

鄭良豪:1054噸。

華爾街見聞:為什麽?中國為什麽沒有像俄羅斯一樣去提高?

鄭良豪:這個是公布的數據,這個是真實的。我想這後面有很多因素,中國政府不站出來澄清,(那麽)事實就是1054噸。相信中國在這方面應該考慮,但是在證實之前都是猜測。

華爾街見聞:之前有一則新聞引起了我們很多讀者的興趣。德國央行準備從美國運回300多噸黃金,但去年一年只運了5噸回來,比原計劃少了很多。這讓德國人很不滿。今年德國政府突然又宣布放棄運回黃金。這件事您怎麽看?

鄭良豪:德國將黃金放在外國,是出於安全考慮。當年二戰的時候,俄羅斯軍隊兩天可以到柏林,所以他為了不讓黃金被搶走,把黃金放在法國、倫敦和紐約。而且放在外面也方便交易和變現。如果存在德國要變現還得搬過去,放在外面馬上可以變現,這些都是已經以前定下來的事情,這是歷史的問題。

華爾街見聞:但為什麽德國想要運回來呢?是因為不信任美國人嗎?

鄭良豪:具體情況我沒關註。不過黃金放哪里沒太大關系,主要是功能搞清楚就可以了。而且你相信你的銀行,幫你控制黃金是誰,現在是美國政府,英國政府。你可以派人去看,我聽說德國有派人去看,有去驗證黃金,沒事。

華爾街見聞:有很多陰謀論的猜測,說美國人把德國人的黃金用掉了,然後把其他國家的黃金拿給德國人看?

鄭良豪:不是,有號碼的,我們要相信系統。而且國家跟國家,真的做這個事情,你覺得可以過關嗎?沒事的。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

核電研究:鈾礦供需的前世今生

來源: http://www.guuzhang.com/portal.php?mod=view&aid=1229

本帖最後由 晗晨 於 2015-1-26 13:21 編輯

核電研究:鈾礦供需的前世今生 作者:倍霖山觀察

隨著核電技術的進步,人們已脫離之前核電事故的恐慌,並且高漲的煤炭、天然氣價格和環境汙染等因素促生了大量核電投資。需求的攀升,不斷擴大市場規模,同時世界鈾儲備/庫存減少,致使生產量增速逐漸小於需求,供需缺口拉大。

核電行業起步於1951-1968年,期中前蘇聯建成世界第一座核電機組,美國、法國、英國和日本、德國、加拿大隨後也建造了本國第一座核電站。起步階段核電技術為石墨水冷堆,主要用鈈-239等易裂變材料,對鈾資源的利用率只有1%-2%。

1969年-1979年隨著核電技術的成熟和1973年石油危機的到來,核電行業迅速發展,不過由於當時規模相對偏小,所以鈾礦價格還沒有進入市場化。

1980年-2000年,鈾礦價格市場化,但是發達國家經濟增長緩慢,因此對電力需求增長不快甚至有所下降,1979年美國三里島核電廠事故也警示了人們核電可能產生的危機,美國取消67座核電站訂貨,故此核電發展(需求)受阻。1986年蘇聯發生切爾諾貝利核電廠事故,更加加大了核電行業的恐慌,蘇聯、瑞典、奧地利、意大利等國均延緩核電發展,少數國家甚至停止發展核電。需求負增長,供給下滑,導致價格一路下跌至$10/lb左右,並於2000年跌至歷史低谷$7。值得一提的是1990-2000年核電行業需求量大於天然鈾生產量,但是主要需求國家在美、蘇核電事故前累積了大量的鈾庫存,所以供需缺口未成為鈾價格攀升的催化劑。

2000年-2014年,隨著核電技術的進步,人們已脫離之前核電事故的恐慌,並且高漲的煤炭、天然氣價格和環境汙染等因素促生了大量核電投資,其中中國增速最為明顯1995年投產的核電站均建成投入使用(秦山二期、三期、田灣、嶺澳、陽江、三門等),貢獻近3600噸的天然鈾需求。需求的攀升,不斷擴大市場規模,同時世界鈾儲備/庫存減少,致使生產量增速逐漸小於需求,供需缺口拉大,2000-2005年間鈾礦價格穩定上漲。2006-2007年鈾價的急速上漲,並於2007年6月達到歷史高點$137/lb主要因為:

1.世界最大鈾礦山,Cameo的Cigar Lake被水淹需要修複,短期影響世界產能2000噸(長期合同客戶需轉入現貨市場)

2.澳大利亞ERA公司的Rangers礦山被水淹,短期影響產能2000噸(長期合同客戶需轉入現貨市場)

3.美國能源部執行多宗大批量鈾礦拍賣

4.美元貶值

5.烏克蘭和俄羅斯的鈾礦產能均用於長期合同,不進入現貨市場

6.投機者進入市場大量采購鈾並封存,推升市場價格

這些原因致使需求和供給缺口達到2-3萬噸以上,當時碰上需求高速增長,所以價格大幅度攀升。

2007年後大量鈾勘察和生產公司進入市場(大部分中國投機者),並且鈾礦礦場多處於發展中國家(哈薩克斯坦、納美尼亞、澳大利亞、尼格爾、南美),故此入行門檻較低,導致過多生產商湧入市場,供給激增,而需求增速並不明顯(新投產的核電站還在建設當中),故此價格一路下滑。

思考:

需求增長因素

核電行業為周期性行業,核電站建設周期為5年,建成投入使用的核電站將使需求激增(目前中國建設中的核電站為27個,建設時間大多數在2010-2011年間,建成投入使用在2015-2016年間)(核安全事故會引起恐慌,從而導致核電站建設無限期拖延)

發達國家整體經濟保持高速增長,用電量隨之增長,從而促使核電站工作時間和需求增長(中國)

主要需求國庫存鈾礦減少

需求減少因素

發生核泄漏事故等涉及核電安全問題的事故

其他清潔能源發電成本大幅度降低(清潔能源中核電效率最高)

發達國家進入經濟衰退期,用電量減少

需求國在價格低位大量儲備鈾礦

供給增長因素

大量投機者進入市場,無限度開采鈾礦

預期未來需求增長,礦生產商提高生產量

供給減少因素

鈾礦價格一路下滑,隨之開采成本提高,導致部分生產商退出市場

世界著名鈾礦出現淹沒、修複等事件

現有鈾礦開采殆盡(現有鈾礦可供開采80年以上)

大型生產商因鈾礦價格降低開降低生產量

世界重大核電站安全事故

1979年3月28日:美國三里島核電站核泄漏。

1986年4月26日,世界上最嚴重的核事故在前蘇聯切爾諾貝利核電站發生。

1988年1月6日,美國俄克拉何馬州的一座核電站,由於對核材料筒加熱不當引起爆炸,造成1名工人死亡,100人受傷。

1992年11月,法國發生了最嚴重的核事故:三名工作人員未穿防護服進入一座核粒子加速器後受到汙染。

1999年,東京附近的一座核反應堆曾發生輻射泄漏,造成2名工人死亡。

1998年到2002年:印度在四年間核電站共發生了6次核泄漏事故。

2003年12月29日:韓國榮光核電廠5號機組發生核泄漏事故。

2004年8月9日,日本中部福井縣美濱核電站再次發生蒸汽泄漏事故,導致4人死亡,7人受傷。

2005年5月,英國塞拉菲爾德核電站的熱氧再處理電廠因發生放射性液體泄漏事件被迫關閉。

未來核電發展思考:

核電行業從2000年進入高速增長階段,07年鈾礦價格跨入歷史頂峰,隨後卻一路下跌,2014年跌到$35/lb左右,接近05年鈾礦價格上漲啟動點。縱觀需求供給,除了因過多投機者進入市場拉高供給外,需求量其實從03年-13年沒有顯著上漲,這主要因為98年-08年期間投產的核電站還不及關閉的核電站(2004年全球核電站442個,2013年全球核電站434個;1996-2013年新增核電站71臺,關閉66臺)。核電站從投產到運行需要5年時間,而在核電站數量沒有顯著增長的情況下,年需求量幾乎保持不變,而一旦大批量核電站建成並投入運行,需求量會產生爆發增長,而供給增長往往會滯後於需求的突然增長。根據世界能源組織預計,到2030年將會多出272個核電站(中國預計91個),關閉74個,凈新增核電站198個,預計增長鈾礦需求10萬噸。2015-2016年間中國預計建成運行核電站15座,全球預計20座左右,預計鈾礦需求增加6000-7000噸;供給方面,由於持續的低價,多家大型鈾礦生產商已降低生產量,不過激進的投機者依然在不斷開采,預計未來5年供給增速下滑至3%左右;那麽15-16年間將會出現一定的供需缺口,從而提升鈾礦價格。需要註意的是雖然核電技術進步,核安全問題依然頻繁發生(2-3年一起),而大型鈾礦由於突發事件停產的概率低於核安全事件發生的概率,故此需求的波動會比供給波動大。

|

詳解2015年藍寶石市場供需邏輯 Figo_LEDinside

來源: http://xueqiu.com/9149974613/36192566

詳解2015年藍寶石市場供需邏輯

自從iPhone6放棄采用藍寶石作為保護玻璃,藍寶石似乎就成了一個資本市場概念炒作的代名詞。及至GTAT宣布破產,藍寶石於消費電子的應用,似乎也變成一個被主流市場摒棄的荒唐想法。

然而,如果仔細思考這個產業究竟處於何種階段,這個階段所遇到的主要問題,以及未來將向何處去,幾乎可以得到完全不同的結論。LEDinside長期跟蹤藍寶石產業供應鏈,並於2014年早在iPhone 6上市之前幾個月所出刊的研究報告中就提醒客戶,沒有任何跡象表明iPhone6會采用藍寶石保護玻璃,之後的iPhone6果然真如LEDinside所判斷並未采用藍寶石蓋板玻璃。而GTAT公司未能履約如期供應藍寶石玻璃,也在爆出財務危機後黯然宣布破產。

圖為GTAT公司2013年以來的股價走勢

然而因為iPhone6的棄用和GTAT的破產造成的藍寶石市場的恐慌又大有過度反應之嫌。根據LEDinside的觀察,有跡象表明藍寶石市場經過陣痛之後正在迅速複蘇,或許基於長期來看,此刻正在行業好轉的拐點之處。GTAT的失敗不僅不代表藍寶石產業的終結,相反,有利於業界和投資者進一步厘清這個產業應該前進的正確方向。

一、傳統的藍寶石市場供需模型

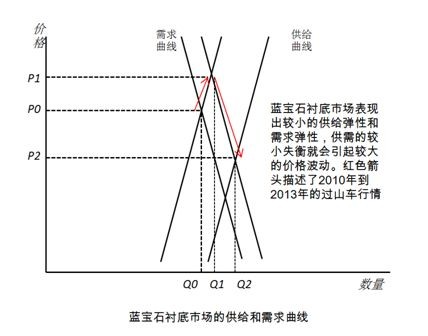

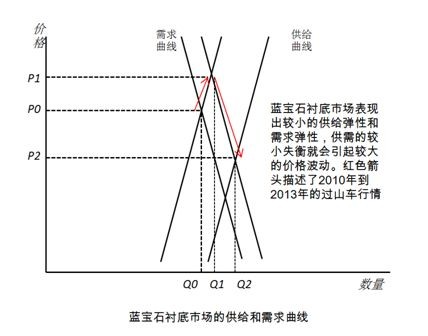

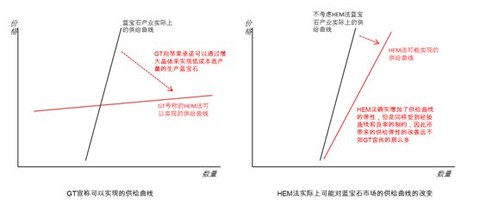

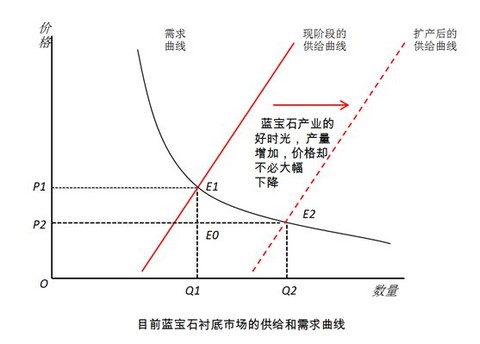

一、傳統的藍寶石市場供需模型剔除掉消費電子的影響,我們先觀察傳統的藍寶石市場的供需結構,這有助於我們理解過去在這個行業所發生的一些現象。過去的藍寶石產業,除開藍寶石襯底之外,主要是供應窗口片市場,窗口片市場偏向定制化,價格彈性很小,而占據市場需求70%以上的襯底市場,則取決於下遊采用藍寶石襯底的LED外延片的需求,外延片的需求與LED產業的景氣高度相關,而對襯底的需求彈性也很小。

換言之,如果下遊需求很好,襯底即使漲價外延廠家也很容易吸收成本,反過來,如果下遊需求不好的時候,即使襯底的價格降掉大半,外延廠除開趁便宜多儲備一點庫存之外,也不會刺激出多出來的需求。因此藍寶石市場的需求彈性總體很小。

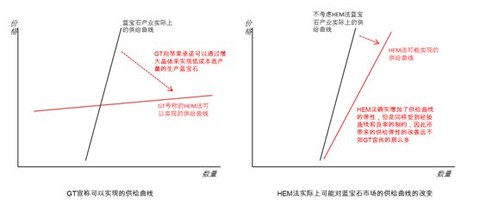

而從供給端來看,LED襯底主要采用KY法生長的藍寶石,而KY法長晶的供給彈性又非常小。

其中原因之一是對設備的要求,設備從訂購、安裝、試產、再到最後投產以及良率爬坡需要一個漫長的時間周期,很難對市場的超額需求作出及時的反應。而另外一個原因則在於長晶過程中相比一般產業更為緩慢下降的學習曲線,這就導致熟練拉晶師的存在變成一個關鍵的瓶頸環節,KY法長晶技能其實是一種高度專用性的人力資本投資,供需的強烈波動增加了這種投資長期回報率的不確定性。而通常的長晶企業考慮到投資回報周期之長和人才流動損失的風險,也並不情願大量培養。因此擁有這種單一專業技能人力資源總量相對稀缺,一旦市場需求暴漲的時候,即使高薪也不一定能找到合適技能的人才,更不是隨便招聘一般技能的技術人員就能滿足生產要求。

這兩個因素就決定了KY法藍寶石襯底的供給彈性也非常之小。

供給彈性小,需求彈性也小。這意味這什麽呢,就如同我們過去所看到的,藍寶石襯底價格的過山車行情。當2010年中國大量外延芯片企業增加產能的情況下,襯底的市場需求暴增,2寸片的價格一度飆漲到30美金,然後在高價刺激下,大量藍寶石項目上馬,等到2012年這些項目產能釋放出來的時候,價格又暴跌到生產成本以下的5美金。

二、考慮消費電子後藍寶石產業的供需模型

二、考慮消費電子後藍寶石產業的供需模型蘋果從iPhone5將藍寶石導入鏡頭保護蓋,再到iPhone5S將藍寶石用於home鍵,而接下來用於iWatch和手機保護玻璃的前景大大改變了藍寶石產業的供需結構。

藍寶石材料廣泛應用於蘋果產品

先從需求來看,首先看iWatch,僅以奧瑞德為例,該公司宣稱2015年2英寸晶棒已簽署的實際訂單數已達到3000萬mm, 預測2016至2018年銷售數量的增長率分別為100%、33%、19%,自2019年起保持穩定。3000萬mm2英寸晶棒已經相當於2014年全球LED襯底市場1/3的用量了,僅iWatch一款設備的藍寶石用量最晚在2017年就會超過LED襯底市場的消耗量。

奧瑞德正在履行的重要銷售合同 (註:數據來自於奧瑞德公開資料)

根據LEDinside觀察,在蘋果的帶動下,華為、VIVO、大可樂等中國廠商在采用藍寶石蓋板手機上相當積極,策略也更為靈活。受限於藍寶石蓋板產量不足,目前藍寶石蓋板手機以高配版(所謂典藏版)為主要定位,未來產量瓶頸解決,就有機會就變成標配版。此外部分手機廠商還計劃在其主流高端機型上推出使用藍寶石窗口片的手機, 因此即使不考慮iPhone蓋板玻璃用量,這個市場也會成長為每年消耗達5000萬mm以上的市場。

而即使是iPhone,從LEDinside追蹤其供應鏈所了解的種種跡象顯示,蘋果公司並未放棄采用藍寶石材料作為蓋板玻璃的努力。

正是進入消費電子供應鏈,讓藍寶石的需求彈性大為提升,用於消費電子的藍寶石,擁有了一定程度的奢侈品的屬性,價格彈性將會大大提升。換言之,不同的消費者對藍寶石的支付意願可能會大不相同,如果價格太貴,那麽就只能少數人擁有,但是如果價格能多下降一些,那麽必定會刺激更多的需求,需求曲線變成一根傾斜的曲線。如果我們再結合襯底市場的剛性需求,藍寶石市場需求曲線變成如下的一條彎了的曲線。

再看供給端,因為考慮範圍擴大到消費電子,雖不那麽適合LED襯底的HEM法產能就必須納入考量。HEM法的優勢之一就在於長晶過程更加自動化,可以一人看多臺機,相對不受人力瓶頸的制約,而設備目前的供應商主要就是GT,相對也比較標準化,大大縮短調試和工程師熟悉設備的時間。因此供給曲線也相對彈性擴大。

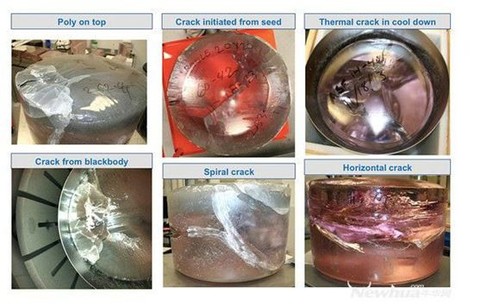

那麽問題來了,到底供給彈性擴大了多少呢?顯然這里出了問題,大家的看法是如此的不一致。在GTAT描述給蘋果的宏偉前景中,這條供給曲線幾乎是水平的,也就是說,只要你蘋果出得起了錢,我就能供得了多少量。於是史上最瘋狂的商業決策之一就在世人的一片目瞪口呆之下開始了,然後在世人的目瞪口呆之下破局。

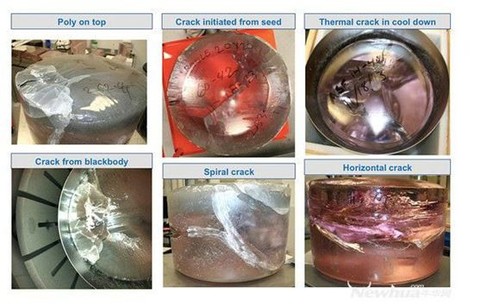

圖為GT公司HEM法生長的超大藍寶石晶塊未能克服的各種不良

但是,並沒有實際長晶經驗的GTAT在沒有熟練技術工人的情況下,貿然在亞利桑納一次性投產500臺200公斤級的HEM法長晶爐。要知道國內很早開始熱交換法長晶的皓天光電從80公斤到90公斤再到100公斤再到110公斤花了幾年時間,因為即使是號稱“菜單化”生產的HEM法,實際上在長晶過程中仍然有大量的know how,比如說要去克服應力問題,顏色發紫的問題等等。即使HEM法改變了藍寶石襯底的供給曲線,但也可能只是稍許傾斜,但絕不是躺下。這恐怕是GT的慘烈失敗讓蘋果學到的最大教訓之一。

三、實際上可能的藍寶石供需結構模型

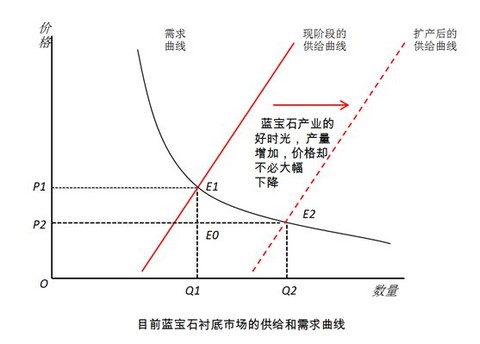

三、實際上可能的藍寶石供需結構模型經過上面的推導,現在我們可以推導藍寶石產業的總體的供需狀態了,我們將引入HEM法的供給曲線和導入消費電子需求的需求曲線放在一起,來觀察新的市場均衡。

現階段的市場均衡可能是正處於主要是襯底市場需求,加上部分的消費電子的需求的階段,均衡點是E1,然而隨著新增產能的逐步釋放,使得產能能夠滿足更多的消費電子市場的需求,新的均衡出現在E2,整體市場規模由P1E1Q1O演變為P2E2Q2O,市場規模迅速擴大。再考慮到對襯底客戶與消費電子客戶的差別定價,也就是說如果實現有效的價格歧視策略,實際上的市場規模則會是P1E1E2Q2O減去E1E2E0圍起來的部分。在消費電子長尾需求的帶動下,藍寶石產業將會逐漸進入一個量利齊增的好時期。(文/LEDinside 資深分析師 王飛)

http://www.ledinside.cn/outlook/20150203-33850.html …$西南藥業(SH600666)$ $天通股份(SH600330)$ $晶盛機電(SZ300316)$ $東晶電子(SZ002199)$ $水晶光電(SZ002273)$ $露笑科技(SZ002617)$ $GT Advanced(GTAT)$ $新亞制程(SZ002388)$ $國風塑業(SZ000859)$ $東旭光電(SZ000413)$

Next Page