- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

我们处在什么样的周期 陈超

http://magazine.caing.com/2011-02-12/100224879.html

对于中国经济周期性波动影响最为显著者,有“三大周期”:一是短周期“基钦周期”(Kitchin Cycle),又称库存周期,一般在2年-3年;二是中周期“朱格拉周期”(Juglar Cycle),又称设备投资周期。1979年至今,中国经济共经历了三次这样的周期,平均长约9年-10年;三是由政府换届推动投资而产生的政治投资周期,长度与政府届期一致,为5年。三大周期的叠加,基本可拟合中国经济1979年至今30年间的经济运行态势。

当前中国经济处于库存周期的上升期、政治投资周期与设备投资周期的交界期。首先,从中国物流采购协会的PMI原 材料库存指数看,2009年一季度是原材料库存水平的低点,企业家对经济情景的悲观看法达到顶点。随着“4万亿”财政刺激方案的推出,企业开始主动持续增 加原材料库存。至2010年中,由于政府的宏观调控及欧洲主权债务危机的爆发,企业增加原材料库存意愿再度下降,但2010年下半年以来,随着宏观调控的 放松,企业又开始主动增加原材料库存。目前来看,这一库存周期仍处于上升期。

其次,从政治周期角度看,换届几乎都伴随着固定投资的高点,如1993年和2003年的大换届。而在1998年和2008年小换届,受外部金融 危机的冲击,1998年出现阶段性小高点,而2008年的投资高点推迟到了2009年才出现。因此,下一高点可能出现在2013年。

再者,对设备投资周期而言,目前已处于新老周期的临界点。

一是截至2010年三季度,上市公司的资本支出占收入的比例已达到了历史低位,仅8%左右,与1998年-1999年的水平相近。制造业表现得更为显著,目前不到8%。

二是企业折旧率的变化状况。从折旧样本来看,即使考虑到发达地区向中部转移情况,全国范围内的存量资本增速都降到了一个低位,制造业资本支出用于设备更新的动力将会日趋强烈。

三是2010年四季度国务院发展研究中心企业家调查系统对4000多户企业的调查表明,近50%的企业提出“设备投资”是2011年企业发展的重要因素,这一水平已经达到近年的历史新高。

基于这些现象,我们有理由相信,2011年中国经济已进入新一轮设备投资周期的临界点。但在2009年以来流动性过剩与现阶段高通胀的背景下, 严格的信贷控制十分必要,大规模的固定资产投资短期内难以马上启动,经济也不致于过热。预计2011年中国经济增速可能继续保持温和回升,固定资产投资的 大规模启动有可能等至2012年-2013年。

从1979年以来的三轮“朱格拉周期”看,每一轮周期都诞生了数个蓬勃发展的热点行业。从上个世纪80年代食品饮料到90年代的纺织服装和家电,再到2000年后的房地产业和互联网等。主导热点行业轮动与兴衰的,是居民和企业有效需求的不断更新与升级。

值此周期更替之际,笔者深信,未来数年是中国先进制造业发展的黄金时代,新一轮周期的起点势必伴随着制造业的全面复苏。

另一方面,中国已步入重工业化的末期,在劳动力成本上升、产能扩张瓶颈和可持续发展三重约束下,发展高端制造业有助于缓解上述矛盾。此外,后危 机时期,主要工业国家反思其增长模式,回归制造业,推动制造业升级已成为潮流。与之相比,现阶段中国制造业在许多方面都存在较大差距,企业规模较小,制造 技术和产品开发能力也较弱,这些都需要我们加快发展先进的制造技术和制造模式,把先进制造业打造成为国家核心竞争优势。

作者为工银瑞信基金管理有限公司首席经济学家

周期分析 我的相片 CUP

http://nodeadcow.blogspot.com/2011/04/blog-post_16.html

地產霸唔霸權對我沒有什麼關係,我最感興趣的只是何時才是買樓的適合時機。個人意見:樓價飆漲,上了車的就是 go go go;沒有上車的,那就是霸權霸權霸權。

根據 Lars Tvede 的著作 "Business Cycle",一個房地產周期的時間大約是18年。以香港為例,18年的周期,70代末經濟起飛,玩到1997年的頂峰。然後由1997年的頂,跌到 2003年沙士見底。接著再由頭玩過直到現在。照數大約18年的周期的話,樓市頂峰可能出現於2014-2015。美國的房地產周期是2005-2006 年見頂,參照香港的經驗,跌足五年的話那就差不多2011年見底。

以上只是一個大約的 reference,並不是一個操作指標,但我們知道自己站在一個什麼位置。若然我們知道以上的資料,至少不會眼光光在2003年至到去年都不去想法子買 樓上車吧,也不會到現在才走去「接火棒」,因為新稅法下正常人現在買樓一坐就要坐兩年以上。而另一方面,也不會奇怪美國的樓價為什麼仍然在低位。前一兩年 美國樓價仍然趨跌,「末日博士」或者死熊評論員就日日唱淡美國經濟,那是無法賺錢的。講美國經濟的強靭性以及高度而堅實的復甦能力,我們2009年初講到 現在,而坊間什麼「人造牛」的評論也聽足幾年。誰是誰非 History will tell,我們現在懶得考究,最重要是什麼意見能令我們賺錢。

在股票場上,我這個投機賭徒做基礎分析,特別喜歡研究自己站在那公司或者行業的周期上哪一點。有些股票上個經濟周期已上市的,那就更易掌握資料。至少我們 約略可以知道,在周期上的什麼階段,該公司/行業的銷售額增長如何、Profit Margin 的強弱、然後該公司或者行業在市場上不同階段以什麼估值區間來 Trade、令到公司估值提升的 Driver 是什麼(什麼條件下會出現)。站在「巨人的肩膀」上看,那會較易理解自己是在做什麼操作,走一條什麼道路。要知道自己買的股票價格是屬於便宜還是昂貴的領 域,自己在玩價值投資、炒動力、抑或是buy-and-hope,從而計算操作的值搏率有多少,和設定認錯的「臨界點」應該在哪一點。

投機賭徒和偽價值投資者的分別在於,投機賭徒知道自己是在賭機會率,真金白銀在搏弈,輸了會受傷,因此我們在分析上對自己有要求。正如玩搏擊,二人對壘未 打之前沒有人會知道勝負。但若果自己練習時對自己有要求,盡量將每個動作做到最好和最有效率,勝算自然會高一點。搏擊不是玩安全的表演,馬馬虎虎得過且 過,只會令自己捱揍。偽價值投資者的問題是,以為自己一直在做「安全」的「投資」,以為自己在做眾人皆醉我獨醒的基礎分析,而事實上分析的質量十分有問題 (這可以是功力、勤力程度或者是方法問題)。由於以為自己正在做的事本質很安全,在沒有危機意識下,做了分析的「豆腐渣工程」也不自覺,十分危險。做真正 的價值投資或者安全的投機,是沒有豆腐渣工程的空間的。

股權投資的四大周期(一) 程歡

http://blog.sina.com.cn/s/blog_692e44d00100t7si.html

股權投資的四大周期(二)——企業生命週期 程歡

http://blog.sina.com.cn/s/blog_692e44d00100t7sw.html

周期與結構 Consilient_Lollapalooza

http://blog.frankyfan.com/2012/07/blog-post_18.html周期,就是一個方向正常的波動。

理性投資 - 論周期;謎題;跟得了,跟不了(14) 港股博弈

http://clcheung.wordpress.com/2012/12/15/%E7%90%86%E6%80%A7%E6%8A%95%E8%B3%87-%EF%BC%8D-%E8%AB%96%E5%91%A8%E6%9C%9F%EF%BC%9B%E8%AC%8E%E9%A1%8C%EF%BC%9B%E8%B7%9F%E5%BE%97%E4%BA%86%EF%BC%8C%E8%B7%9F%E4%B8%8D%E4%BA%86%EF%BC%8814%EF%BC%89/不知不覺理性投資系統已經寫到14篇,愈來愈不像是談理性投資。

1. 論周期

基本經濟周期有庫存周期,資本投資周期,房產周期等等。而股市周期,商品周期,及債市周期又跟經濟周期有密切關係。當中,股市周期中,不同板塊又有不同周期。能掌握周期,比什麼獨孤9招,每月一策略要強得多。

如會計仔兄今年比所有分析員早了多個月已推斷出煤炭周期下跌對相關板塊影響,(不過他很遲才發表文章:http://accountboyhk.mysinablog.com/index.php?op=ViewArticle&articleId=3669293),單單一個人所共知的事實,加上報表分析,正確示範了如何利用基本分析去輕鬆獲利。可見基本分析不是有問題,只是你接觸到的價值投資大師有問題而已。懂基本分析的,都發了,大概不會blog來blog去。

2. 謎題 1

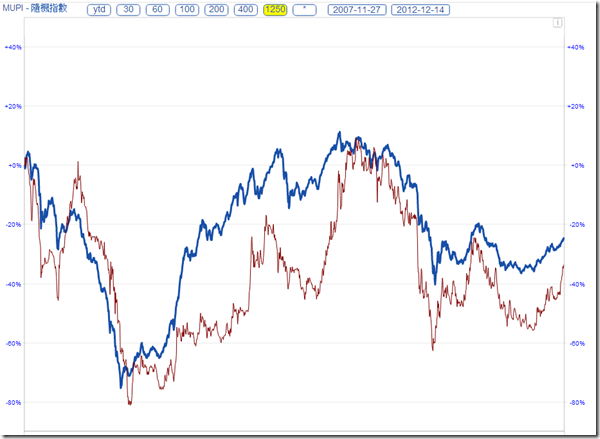

恆指及國指5年比較:

恆指及國指從前沒有多少股票重疊,結構上現在也有很多不同。為何價格相關性那麼高?指數有除淨因素,用2800 及 2828 比較可能清楚一點:

這個謎題如你能清楚解釋的話,對你以後操作可能有很大用處。

道指及標指5年比較:

3. 謎題 2

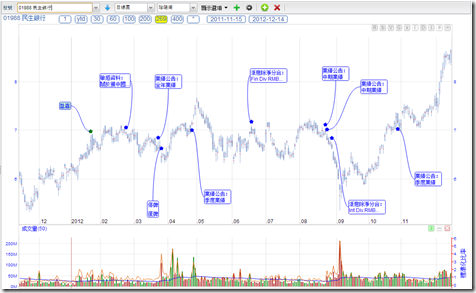

之前寫過多次隨機指數 通常領先 # 0806惠理集團:

這個可不是謎題,謎題是:

為何 # 1203廣南(集團)跟隨機指數那麼接近?

當然起始點是有關鍵作用,不過自從數月前用程式發現這個關係之後,似乎相關性沒有改變。是一個巧合吧?這個問題我也沒有答案,請多多指教。

4. 股價周期

由價格中找尋背後周期,可是一厢情願?:

http://clcheung.wordpress.com/2012/09/23/hidden-cycles/

http://clcheung.wordpress.com/2012/10/27/hidden-cycles-2/

今年國企指數被A股拖著,所以周期落後了。結合謎題1的作用,上証的數據周期,及美股周期,12月策略就是如此。

5. 跟得了,跟不了

近日 # 2018 瑞聲科技大跌,網友問應否止蝕和我是否仍然持有?首先不少人希望同坐一條船,不過以別人是否已然止蝕去作出買賣決定肯定是不理智。大家買入前都應該有一個賣出的策略,當然如果你的策略就是跟隨我的決定,那麼我也無話可說….。

以今月策略及之前避險式所言,Apple只能做淡,不能做好,或是看好的話可以慢慢吸。# 2018 是跟Apple有很高相關性的股票,所以不應有幻想。要表現的話,買2828算把喇。

通常我也不會看年報作仔細分析,以是是但但投資法,看年報後,我對股票分類為:

極度懷疑,死都不會買

有懷疑,在牛市中可能會因為技術因素買入微量

輕度懷疑,在牛市中可能會因為技術因素買入少量

沒有懷疑,在牛市中會因為技術因素買入,或是加碼

完全沒有懷疑及數據良好,會因為技術因素而狂買

所以我沒有跟本月策略去賣出2018,反而小量吸納中。而股價繼續下跌對我的影響不同對你的影響。一般投資者可能持股5-20隻,一支股票下跌12%,即是整體表現下跌0.6-2.4%,這個對很多人是一個大打擊,尤其是今星期指數大升,對心情影響很大。

市場永遠是有人在止蝕,有人在吸納,沒有答案。誰也不知結果如何。

例如# 1988民生銀行:

9月5日怒插後見底,當日我也有少量加碼。當日新聞是:

內銀資產質量轉差持續衝擊市場信心,9行中以民生銀行(1988)上半年的壞帳情况最被市場「牽掛」,其盈利飈升的亮麗中期業績亦遭懷疑,在券商下調評級及股東大手出貨「雙管齊下」之下,民行股價大幅插水。該行自8月23日晚公布業績以來,股價累計下跌19.4%,昨天更出現洗倉,一度跌近一成,管理層匆匆出面解畫,仍未能挽救投資者信心。

摩通降目標價22%:繼瑞信前日唱衰民行後,摩通昨天亦加入行列,大幅下調目標價22%至7.25元,降級至「中性」。受此影響,民行股價昨天裂口低開逾4%,一小時後更有大量沽盤湧現,股價一度瀉近一成,有市場消息稱,內地曾傳出民行有大筆壞帳曝光。

民行昨天收市跌3.67%,成交額高達12億元,並拖累內銀板塊,中小型銀行如招行(3968)、中信行(0998)、重農行(3618)跌3%至5%不等,四大行跌幅則在2%左右(表)。

上交所公開資料顯示,9月3日,民行A股股東以5.24元人民幣出售500萬股該行股份,較上周五收市除息後股價5.82元人民幣折讓10%,按照內地規定,大宗交易價格不得低於前一個交易日收市價的10%,即民行股東以最低價拋貨。

市場永遠是有人在止蝕,有人在吸納,沒有答案。誰也不知結果如何。

例如 # 2333長城汽車:

6月21日新聞:長城汽車將召回12340輛汽車。

就如有錢人僭建問題一樣,所有車廠也有召回的問題。我的是但策略當然是吸納而不是減持。

較好的策略可能是先走人,突破後再追也不遲。正是八仙過海各顯神通,跟得了,跟不了。

港人的個人投資周期8步(答) Home Blogger

http://homebloggerhk.com/?p=8453對於讀者個案,先要了筆者modify了去配入港人的個人投資周期

1. 個人特質發展

2. 儲蓄階段

3. 投資工具試用期

4. 擴張借貸

5. 二度擴張借貸

6. 退出部署

7. 去槓桿階段

8. 穩健收息保養期

在打工冇發達下、懂得利用借貸是十分重要。當然明白有打工皇帝,不過你知道皇帝都係不少公司之director嗎?

很多人終身都被困在步驟1-3的

第4-6階段中,你需要不斷的稅務及法律意見。

如果你沒錢,你需要將市場起伏,配合4-6的步驟中。

如果你有錢,你可不理市場起伏,只用年歲去判定自己行步驟4或5或6。

大部份人都希望進入步驟8,惟對步驟8之定位不清楚。筆者的文章是為大家達到步驟8,而不斷在課堂講解步驟1-6。

而當然行每步要做的是,審視個人資產與負債。正如你買粒糖前都睇下荷包有幾錢,如人買貨前不審視本身資產,萬一睇中粒糖太貴,引申過份了的慾望,最尾一定火燒身。

由於讀者歲數未明,現有資產亦未明,所以筆者只著量發表下意見。而本個案點配合上述8個步驟,還看下篇。

少陽談黃金比例看周期 楓葉資料室

http://danielkyip.mysinablog.com/index.php?op=ViewArticle&articleId=4196149今年以來,我們(本人)一直以牛市走勢格局作投資部署與應市策略的基礎,然而,這個假設在7月正受到嚴峻的考驗,只要恒指本月以陰燭收於20800點水平以下,24個月移動平均線逐步變成阻力,那麼,19426點這個上半年低點,將很大可能會最終被下破,從而確認進入熊市走勢格局。

除了我們對恒指走勢判斷的更新外,林少陽亦在6月13日及14日行文,以Fibonacci分析港股身處的周期階段。林氏承認,港股目前似乎仍然身處07年以來的調整周期,多於一個新經濟周期的開始。投資者需要對此刻的調整,有合理保守的心理準備。『……以下是幾幅自2007年恒指創出歷史新高以來的斐波那契(Fibonacci)黃金比例圖。

圖一給我的啟示為,雖然我們(林少陽)很希望一個新經濟周期的出現,但從黃金比例的分割可以看出,直至目前為止,我們仍然處於後2007年的股市(以及其反映之中國經濟)調整周期之中。究竟是巧合還是恰到好處,今年1月30日的收市高位23,822點,剛好與2007年收市新高與2008年收市新低的0.618黃金比率,相距只是62點,誤差只是0.26%。假如我們不是吹毛求疵的話,其實2010年10月中至2011年5月底那段上落市,亦剛好是在0.618黃金比率上下1,000點橫行。

而周二(6月11日)收市價21,355點,剛好是2007-2008年這不平凡的一年,為我們過去五年劃出的框架內上下波幅的中間位置(21,327點)只差27點,誤差只是0.13%。然而,今次已是自4月初以來第二次測試這個支持位,從商品外匯以及外圍股市的表現看,加上早前本欄提出的多隻恒指及國指認沽期權於21,000點及10,000點重倉對賭,港股最終還是在周三(6月12日)守不住。

圖二乃自2008年港股見底至2010年見頂之後的表現,斐波那契分割比率再次告訴大家,我們不單並未走出2007至2008年那個跌市的框框,我們甚至仍然受制於2008-2010年間的波幅。由於我們已明顯跌破2010年與2011年高低點之間的0.618黃金比率,不過昨日恒指於即市低點20,653點獲得支持,與0.5倍黃金比率的差距,只是46點。究竟調整是否已經足夠,我們暫時無從考究,不過昨日(6月13日)的跌勢實在頗急,因此對於有耐性的投資者而言,昨日是其中一個值得選擇性吸納的日子。

從圖三可見,我們看來已第二次明顯跌破2010年與2011年高低點之間的0.618黃金比率。本欄早前向《經濟一周》提出20,000點這個瞎猜的全年低點預測,剛好就在0.5至0.382比率之間的中軸位置,亦恰好是圖四恒指由16250至23822點之間調整的50%。

究竟,恒指最終會否跌至20,000點或以下,然後很聽話地反彈?往往只有事後才知。……事實上,未來永遠不確定,可更重要的是,港股調整究竟幅度有幾深,指數的波幅範圍在哪,未必跟閣下的投資表現有直接的關係。反而,閣下持倉究竟有幾多是處於泡沫狀態,意義其實更大。

事實上,由本欄於2月初提出市況過熱警告開始,港股一直都只是以橫行代替單邊跌市,個別行業於期內仍能逆市上升,可見整體市場氣氛,直至最近為止,仍然未受破壞。然而,隨著周二端午假期前的21,400點的最後防線亦遭衝破後,整體市況已出現一次較深的調整。

對投資者而言,現在才調整投資組合打守勢波,恐怕已經太遲。反而,投資者不妨待今次市況調整,重整投資組合,或乘機逐步增持值得長線看好的股份。』

相關舊文:回顧6月展望7月少陽談航運業周期復甦 楓葉資料室

http://danielkyip.mysinablog.com/index.php?op=ViewArticle&articleId=4570436股市在三中全會前腳軟,整個星期就是日日下跌,基本上完全沒有炒味,股價早被炒高的股份更要面對強大沽壓,落後的股份則反見買盤跟進。很明顯,資金繼續玩sector rotation,套現、換碼、再套現,令跟風者碰一鼻子灰。我們相信,這種市況暗示資金未有以我們早前預期的三中全會作為終極一升的扳機;事實上,從歷史數據看,三中全會後的三個月,或多或少都是以升為主,這進一步令我們轉向看好多一些。

另外,由於「少陽談」的有用文章出現積壓情況,一星期一篇的抑制措施會約略鬆綁,敬請讀者諒解。今天,我們來看看林氏如何看待航運這個周期行業,看看有沒有投資機會。『近日市場氣氛似有進一步改善的跡象,多隻近期上市的新股在雲遊控股(484)急升的鼓舞下,紛紛重上水面。……事實上,摩根士丹利確實很有誘因借今次雲遊IPO,帶起整個新股市場。因為除了雲遊之外,正在計劃上市的嘉里物流以及在內地三、四線城市經營商貿物流中心的毅德控股,亦準備於年底前來港上市,當中毅德控股將由瑞銀及摩根士丹利保薦上市,而嘉里物流則由中銀國際、花旗、豐及摩根士丹利聯合保薦。

年初至今多家航運及物流相關股份亦表現不俗,當中升勢較為顯著的,包括中國外運(598)、海豐國際(1308)及太平洋航運(2343)。另一方面,剛獲母公司注資的造船廠廣州廣船(317),近日股價亦表現強勁。主因日前廣船按每股7.29港元配售3.87億新股,集資約28億港元,折合約22億元人民幣,當中9.56億人民幣將用作向母公司及其合作伙伴全面收購龍穴造船。

目前廣船母公司中船集團持有龍穴60%股權,餘下股權分別由寶鋼(30%)及中國海運(10%)持有。沽售方將承接其中1.65億新股作為代價,佔擴大後股本16%。廣船主要承造小型乾散貨船,而龍穴則主要建造大型乾散貨船,收購可提升兩家企業於市場上的綜合競爭力。據報,龍穴目前擁有兩座50萬噸級大型船塢、4個泊位、4台600噸龍門吊及其他生產設施,年造船能力為350萬載重噸。

龍穴截至6月底止淨資產約2.08億人民幣,今次收購相當於4.6倍帳面值,廣船甚至於收購文件中披露,預期龍穴繼上半年虧損1.43億人民幣後,全年將虧損4.37億人民幣,換言之,連同預期今年下半年的2.94億人民幣虧損,今次收購實為負資產。

不過,我們明白,龍穴之所以變成負資產,皆因2012年大額虧損17.52億人民幣,以及預期2013年再虧損4.37億所致,若以2011年底的帳面值計算,其帳面值應該高達21億人民幣,而今次收購作價,將是2011年底帳面值的0.46倍。事實上,一盤生意的價值,帳面值是其中一個重要參考,但是更重要的是其未來的盈利能力,這部份取決於其設備產能,部份取決於經營者獲取未來訂單的能力,即經營者的商業關係網絡。

設備產能的價值,並不是體現於會計上的帳面值,而是其真製造營業額及盈利的能力,以香港電訊為例,當其被電盈(8)合併後變成技術性的負資產,但仍然無阻其於本港電訊網絡的盈利能力。當然,造船廠產能的潛在盈利能力,極之周期性,因此今次收購價值的平貴,很視乎投資者對當前造船業是否已有步出周期底部這個可能性上。

至於經營者的客戶群,更加是不能在記帳上表述的無形資產。做投資絕對不能計死數,很多無形的東西(客戶群還是其次,更重要是管理者的經營能力),才是一盤生意真正價值所在。廣船及龍穴都是國企,其管理者有多大的能力,真的不好說,不過,造船多少帶點戰略價值色彩,他們的生意很多都是拉關係獲得的,只要行業周期向上,廣船及龍穴,按道理應該會有所受惠的。

龍穴既然能於行業最差的一年虧損17.5億元,其於好景時的獲利能力,亦應該不會比這個數值低。因此,雖然從表面數據看,廣船似乎是買貴貨,其實很可能是買便宜了,因為假如本欄很不科學的好景年份獲利能力沒有算錯的話,其收購價於盈利高峰期的市盈率,應該是低於1倍。

連同新股發行的攤薄效應,廣船經調整的賬面價值大約相當於每股6.9港元。按昨日收市價8.7港元計算,總市值約90億港元,市帳率約1.26倍。於2007年高峰期,廣船全年獲利9.4億人民幣,今次合併後,下個周期頂部盈利應該遠高於當時。

我們暫且拭目以待,看看航運業會否繼科技股以外,出現另一個行業周期復甦及估值上調。』刊於10月4日

從投資理念轉變解釋大宗商品超級周期的終結

來源: http://wallstreetcn.com/node/69923以往,人們認為大宗商品與股票的回報率相似,但與股票的相關性低,因此投資組合中配置大宗商品能更好地實現多樣化投資,分散風險。2013年以來,大宗商品價格大幅下挫,FT Alphaville專欄作者Mark Haefele認為,這是由於人們對大宗商品的投資理念發生了變化。 2006年,Gary Gorton和K. Geert Rouwenhorst發表了一篇題為“商品期貨的事實與幻想”的文章。文中給出了大量證據,認為投資組合中應配置大宗商品: 1. 抵押大宗商品期貨(Collateralized Commodity Futures)與股市回報率相似,與股市和債市的相關度為負。 2. 大宗商品的回報率與當前通脹水平以及未預期到的通脹水平正相關。 以上研究結論對於希望用大宗商品進行資產配置的投資者來講毫無疑問是個好消息。盡管學術界對該結論有一定異議,但多家媒體將這一結論作為重大發現進行了披露。 然而,投資者是如何看待大宗商品投資的呢?他們的投資行為是否發生了變化? 前幾年,個人投資者和機構投資者湧入大宗商品市場,大宗商品市場的基本動態發生了變化,投資者的投資組合較以往面臨更大的波動性。大宗商品投資包括做多和做空,並非單一方向,被動投資掩蓋了實際大宗商品投資的複雜性。 今年以來,金價暴跌,過去策略性地在投資組合中配置大宗商品顯得不大合適了。FT Alphaville專欄作者Mark Haefele認為,資產組合中配置大宗商品不再如以往那樣有效,可能的原因如下: Haefele的金融模型顯示,未來5年,大宗商品的波動性將如股票一樣大,波動性平均為18%,而年化收益率不到2%。中期看,大宗商品經風險調整後的收益不如其它資產類別。盡管投資者依舊可以戰術性地投資,獲取收益,但是戰略性地在投資組合中配置大宗商品已顯得沒有必要了。 Abnormal Returns認為,大宗商品ETF的設立,一定程度上推動了大宗商品價格的上漲。但最終推動大宗商品價格上漲的,是投資者對利益與風險的權衡,以及投資中的“羊群行為”。

Next Page