- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

英國危機隱患 Consilient Lollapalooza

From

http://consilient-lollapalooza.xanga.com/714161143/%E8%8B%B1%E5%9C%8B%E5%8D%B1%E6%A9%9F%E9%9A%B1%E6%82%A3/

如果英國出事,將會是歐洲經濟的大問題;歐洲經濟的大問題是全球經濟的問題。

英國樓市泡沫,產業空洞,外債高築,人所共知。在全球救市的過程中,全球流動性泛濫,這並非大問題,但退潮後就知誰在裸泳,退市策略可能讓經濟積弱的國家十分尷尬。這尤其可以體現在貨幣之上。

如果退市在明年升溫,全球流動性慢慢收緊,資源價格隨新興市場復蘇而急升,那對積弱的英國更是雪上加霜。到時,英國超低的利率,負息差,弱匯率,恐怕為它們的債務發行帶來很大的問題,而高油價低出口又令貿易失衡,債權人會怎樣想呢?

最慘是英國沒有美國的話語權,沒有貨幣霸權,出事的話,可以十分難看呢。英國唯一期望的是美國比他們還糟糕吧~

国际纸浆价格飙涨190% 低档纸巾加荧光剂埋致癌隐患

http://epaper.nbd.com.cn/shtml/mrjjxw/20100611/838563.shtml

每经记者 李卓 发自北京

“纸巾燃烧后不仅有黑色灰烬,还有黄色油渍,相当恶心。”

近日,一种被定论添加了大量“荧光增白剂” (以下简称荧光剂)的“致癌”纸巾再度被大量曝光。业内人士分析认为,纸巾燃烧后残留的黄色油迹,很可能是其中含有的化学物质——荧光剂燃烧后的遗留物, 而长期使用含有这类化学物质的纸巾,有可能导致人体病变致癌。

为增白 添加荧光剂

《每日经济新闻》就此向多处官方求证发现,虽然荧光 剂被列为潜在致癌因素之一,但截至目前,纸巾或餐巾纸的相关国家产品标准并没有禁止使用荧光剂,对其使用的剂量大小更没有明确规定,而纸巾里含量多少荧光 剂会致癌?使用这种纸巾多少次会致癌?都尚无定论。

卫生抽检部门在市场检测过程中,更多偏重检测其中的微生物细菌含量是否超标,对荧光剂的检 测也只限于标识承诺“不含荧光剂”。

并且,《每日经济新闻》调查采访的多位业内人士同时担忧,伴随近一轮已冲到国内市场最顶峰价位的进口国际 木浆价格上涨带来的成本压力,部分中小造纸厂在生存威胁面前,难免不加大使用成本更为低廉甚至低劣的木浆替代品,不仅细菌可能大量超标,为了保证使用替代 品以后的产品“洁白、光亮”,从而加大荧光剂、滑石粉等化学物质在纸巾生产中的使用,从而在市场上大量流通。

广东省近日抽查面纸巾的合格率就 仅为59.4%。面对公众的质疑和担心,相关国家细则规定急盼出台,市场卫生监督整治也亟待加强。

添加荧光剂并非“潜规则”?

所谓的 荧光剂,就是一种可吸收光线或紫外线而反射蓝白磷光的化学染料。日常生活中大量用于洗衣粉、清洁剂、纸张、荧光灯等,在工业、医学中也被广泛使用。

纸巾添加荧光剂的讨论由来已久。然而昨日,国家纸张质量监督检验中心的相关人士却拒绝就此接受记者的采访。这位人士称,虽然听说了目前有关“致癌”纸巾 的激烈讨论,但国家质量监督总局日后将会就此问题做出专门说明,暂时不便多说。该人士同时表示,荧光剂的使用在纺织、造纸等领域非常普遍,算不上潜规则。

记者随后致电多家中小型卫生造纸厂了解相关情况,厂家大多不愿多谈,同时普遍认为添加适量荧光剂是正常所为,因为“国家没有禁止。”

北京市 卫生监督所的相关人士也坦言,目前对市场纸巾的抽检主要是微生物方面的细菌检测,对于已有专家提出的荧光剂致癌等说法,目前尚没有确切的实验可以证明, “纸巾里含量多少荧光剂会致癌?使用这种纸巾多少次会致癌?都尚无定论。”

然而,公众质疑的是,虽然目前没有具体试验可以证明纸巾上的荧光剂 吸收多少会对人体造成伤害,但是荧光剂既然被列为潜在的致癌因素之一,就绝不能掉以轻心。除了纸巾,许多纸杯中同样含有荧光剂,这些不合格的卫生用品通过 各种途径接触、进入人体,长期使用必将带来伤害。

有研究表明,万一荧光剂和伤口处的蛋白质结合,便会阻碍伤口的愈合能力。根据医学临床实验, 荧光物质可以使细胞产生变异性,如对荧光剂接触过量,毒性累积在肝脏或其他重要器官,就会成为潜在的致癌因素。

据业内人士对《每日经济新闻》 记者介绍,目前,生活用纸的生产原料纸浆大致可分为三类:木浆、草浆、废纸浆,纸浆的好坏是纸巾质量优劣的关键。而100%纯木浆制造的卫生用纸其微生物 指标、物理指标均优于其他原料,生产出来的纸也比较白,是可以不用添加荧光剂的。

“但迫于成产成本压力,目前市场销售的中低档纸巾,生产出来 的纸张颜色会发黄,用回收废纸做成的纸浆更是如此,为了满足消费者的‘亮白’审美观念,就需要添加适量的化学物质来增白,除了荧光剂,还包括脱墨剂、柔顺 剂、滑石粉、显白剂、漂白助剂等多种化工原料。”上述业内人士说。

“同时,在废纸里本身就含有荧光剂。”江苏省造纸协会的一位负责人告诉记 者。

成本压力或增“致癌”隐患

业内人士对记者表示,市场上流通的不合格“致癌”纸巾虽然多数是一些本身就不合格的中小造纸企业生产制 造的,但因为近期木浆价格昂贵,上涨幅度大,为节省成本,难保一些其他造纸厂也使用竹浆、废纸等替代原料生产,从而扩散市场中含有荧光剂的纸巾流通量。

有数据显示,去年国际纸浆价格为340美元/吨,而到了今年,国际纸浆价格却达到了近1000美元/吨,一年飙涨了190%。

长城证券研究 员寻春珍对《每日经济新闻》表示,纸浆在造纸成本中所占比例达50%以上,最高达70%。

易贸资讯(上海)有限公司高级分析师朱霞则告诉记 者,一般使用替代性原料生产的多数是中小型纸厂,大型厂家一般还不会做非木浆替换,并且有不断扩张的趋势,由于规模效应,大型造纸厂纸浆与生产纸的产出比 例也会达到1.1:1或者1.2:1。

“而即使木浆原料涨价,大型厂商考虑更多的依然会是市场结构,而不是成本,并且目前多数大型厂商的库存 原料还足以支持两个月左右,国际原料价位也已达顶峰,难以继续上涨。因此,尽管目前市场上部分纸巾已开始涨价,但多为前期一轮涨价的滞后反映,且涨价空间 也非常有限。”朱霞强调说。

这对中小企业无疑是个重大挤压,朱霞同时认为,由于大企业掌控的终端市场涨价空间有限,中小企业为争夺市场甚至还 有降价的危险,迫于成本压力,中小纸厂的开工率目前已明显降下来了,东北一些非主要的生活用纸厂,纯木浆的开工率已经很低,全都转成非木浆的,再到一定程 度,如果原料高价位再持续3个月,就会逼停许多中小企业,尤其是家庭式作坊的小企业。

“垂死挣扎更加可怕。”业内人士对记者反映,现在木浆在 中国市场价位差不多六七千元每吨,竹浆是5000多元每吨,原料空间差了1000多元,而即使按照2吨竹浆做1吨纸的比例片面估计,终端产品也至少便宜几 百块。至于标准一点的边角料正规废纸价位更便宜,三四千元每吨,还有2000多元每吨的废纸。

许多小作坊用不合格废纸生产的纸巾就是那种看起 来颜色洁白,干干净净,可一拉就破,甚至掉毛的那种,稍微沾点水,纸巾就会融化,一揉就是一团浆。在许多的小餐馆依然随处可见。

企業效益下滑的多重隱患

http://www.eeo.com.cn/observer/Opinions/cyzs/2011/04/21/199525.shtml

經濟觀察網 劉偉勳/文 今年前幾個月,國內食用油、飲料、零售、快遞、航空等多個行業增長放緩效益下滑,部分骨幹企業今年一季度的淨利潤同比下降超過20%。這些企業儘管仍保持盈利,但利潤空間已被大幅壓縮,甚至已經接近虧損邊緣。

儘管所處行業各不相同,但利潤下滑的企業面臨著近乎相同的處境:原材料、燃油、人工、融資等各種成本不斷上升,企業自身消化新增成本的空間有限,但產品或服務的價格卻因為市場競爭和政府干預而無法上漲,夾擊之下企業的利潤被大量侵蝕。

尤其是食用油、方便麵等原材料成本佔比較高的生產加工企業,原本的利潤率就不高,售價上調的通道被堵住後,上升的成本已經難以找到出口。

事實上,企業利潤增長放緩的情況2010年下半年就有所顯現,但今年以來在較高的通脹壓力之下,隨著油價上調、加息、提高存款準備金率和政府部門的頻繁「約談」,部分企業的盈利狀況進一步惡化。某種程度上,企業,尤其是民營和外資企業,已經成為維持物價穩定的主要買單者。

扣除市場競爭的因素,眾多企業當前的利潤下滑,主要源於成本側的要素提價和銷售側的價格管制,背後的控制力量都是 政府的有形之手。表面來看,為了配合政府的宏觀調控和穩定物價,企業目前的狀態可以維持一段時間,但這種狀態難以長期持續,並且已經潛伏下隱患,使未來的 發展面臨著更大的挑戰。

最近,一些飲料企業通過包裝「瘦身」變相提價,部分快遞企業試圖通過加收取件費提高收益,這些都是企業在漲價敏感 時期採取的變通做法,可謂「上有政策下有對策」。這些做法儘管遭到質疑,但沒有越過企業的道德底線,強於個別企業偷工減料甚至不惜犧牲產品質量以降低成本 的另一種「變通」。

能夠變相漲價的企業尚屬幸運,在與百姓生活密切相關且受到政府部門高度關注的行業,為數眾多的企業短期內大幅提價 幾無可能。業界預期CPI的較高增幅仍將保持一段時間,中央和地方政府很可能重拾比「約談」威力更大的臨時價格干預。可以預見的是,企業效益下滑的勢頭未 來仍將延續一段時間,無法預見的是,企業在低利潤和虧損狀況下能支撐多久。

對於企業而言,比利潤下滑更為可怕的,是現金流的緊張。近期,已有企業感受到銀行信貸閘門的收緊和客戶回款的拖延,其直接結果是應收賬款激增,現金流緊繃。而一旦資金鏈斷裂,企業自身難以為繼的同時,還將對上下游產生衝擊,甚至引爆系統性風險。

從理論上分析,面對成本上升和售價受控的現狀,企業更為現實的選擇是減少生產,其邏輯是產量越小虧損越少。更為極端的情況,是企業對未來產生悲觀預期,可能主動選擇退出市場。

如果上述理論推測演變成現實,變為多數企業的理性選擇,結果將是企業減虧、供給減少,出現供不應求。而按照最基本的供需規律,供不應求必將導致價格上漲,而且很可能是報復性的上漲,政府重壓之下的價格穩定或將功虧一簣。

事實上,部分石油和電力企業以前出現虧損時,就或多或少採用過減產措施調節供需,政府在「油荒」、「電荒」的壓力 之下部分滿足了企業的漲價要求。儘管大部分民營和外資企業沒有央企的遊說能力,但它們大多相信,一旦出現供需失衡,政府首要關注的是市場供給而非價格高 低,因為前者對社會的影響通常高於後者。

如家起火溯源 業態混雜存安全隱患;開店「井噴時代」考驗管理力

http://www.21cbh.com/HTML/2011-5-4/3MMDAwMDIzNjI3Mw.html

傳媒投資熱的隱患 吳曉波

http://www.ftchinese.com/story/001041457

從來沒有出現過這樣的景象:在當今中國,從各級政府,到資本市場,再到新興的互聯網領域,人人都在談論傳媒產業的「投資價值」。

最早把目光投注到這裡的是風險投資家們。早在三年前,已經有很多天使投資者、VC或PE就開始在傳媒產業鏈上進行佈局了;而IPAD、微博等新產 品、新技術的誕生與病毒式的增長,更讓傳統的媒體生態發生了讓人眩目的變局;在10月份的中共十七屆六中全會上,文化體制改革成為最重要的主題,更是把這 一態勢推拱到一個前所未見的熱度。

當政府、資本與技術都達成共識之後,還有什麼可以阻滯文化傳媒產業的興盛?

然而,我們接著要提出的一個問題是:傳媒業天生有社會公器的屬性,它與資本的逐利屬性將構成矛盾。在未來,有哪一種力量和制度可以對之進行均衡?同時,人文知識分子的道德理性與科技人員的工具理性,又如何互相箝制和妥協?

在中國的傳媒史上,這是一些沒有發生過的疑問。自晚清政府開放言路之後,到1949年之前,沒有一位投身於傳媒的人士是以逐利為最高目標的,民國最成功的出版人是創辦商務印書館的張元濟,曾有人問他,「你是一個商人,還是一個文人?」他滿臉彤紅,視此問為羞辱。

進入1949年之後的相當時期,傳媒業不對私人開放,因此也不存在這類問題----政府將傳媒當成「私器」或「喉舌」,那是另外一個可以討論的話 題。而正是在最近十餘年的互聯網革命中,傳媒市場的國有壟斷格局逐漸被新技術所打破,當今中國的新聞門戶、視頻門戶、在線圖書銷售門戶等等,均由民間資本 所控制,而從現在開始的移動互聯網浪潮,更是加速了傳統傳媒業的沒落以及整個產業的市場化轉型,在這其中,資本和新技術似乎成了主導性的力量。總體而言, 這當然是進步的景象,但是,其中也存在一個重大的人文隱患。

在西方的社會進步史上,曾經有兩個時期,思想界認真地討論著這個話題。第一次是在十八世紀末、十九世紀初的思想啟蒙年代,培根所提出的「知識就是力 量」推動了科學思想的解放,然而同時,「人文科學最終不是淪為自然科學的糟糕複製品,就是披上了新信仰的外衣」。第二次是1940年代二戰末期的原子彈爆 炸,它所造成的破壞力以及不可控制性,讓人們又一次認真地思考科學技術在人類社會進步中應予扮演的角色。

德國當代思想家沃爾夫.勒佩尼斯把推動社會進步的精英階層分為兩類人,一類是「具有堅定信念的人」,另一類是「多愁善感的人」,前一類人以毋庸置疑 的姿態推動物質文明的進步,而後一類人則「迫使人類控制自己的感情」,有意思的是,政府官員、資本家、科技人員都屬於前者,而人文知識分子則屬於後者。在 相當長的時期內----包括在當今的歐美國家,「多愁善感的人」惟一可以與前一類人構成社會均勢的「領地」是文化傳媒業,因此在近年來,我們便不出意外地 看到了一個景象;當有互聯網背景的資本向傳統媒體發動購併行動的時候,往往會遭到最激烈的抵制,即便在資本層面失去了控制權,但仍能保持內容製造和思想傳 播上的獨立。

然而,在中國,這樣的景象會同樣發生嗎?

人文科學從本質上來講是倫理學,而傳媒因其特殊的公器屬性,倫理的特徵尤為顯著,道德理性、敬畏和節制是一個健康的傳媒生態環境的必備條件。

在新的傳媒生態快速衍變和形成的過程中,如果以逐利為目標的風險投資資本以及以科技進步為"終極目標"的技術力量成為了結構性的主導勢力,那麼,將可能出現兩個景象:

首先,為了提高盈利能力,對低俗文化的迎合將成為傳播產業的主流,然後,出於「對投資人負責」的職業天性,傳媒擁有者將屈服於權力的擠壓,並向之尋租。而最終,權力、資本與技術將達成新的「利益契約」。

而可悲的是,長期受到壓制和部分地喪失了獨立能力的人文知識分子集團似乎根本無法阻攔這一態勢的發生。對權力的抵抗、對資本的警惕、對技術革命的均勢,都好像不可能發生。

從今往後,在追求「快公司」效應和投機暴利能力的中國市場上,不知道將會演出怎樣的悲喜劇。

在傳媒產業炙手可熱的今天,我的這些「多愁善感」顯得那麼的迂腐、矯情和不合時宜,但是,它也許真的存在?

(註:本文僅代表作者本人觀點。)

污染之外:現代牧業租地合同存疑 政府扶持埋下隱患

http://www.21cbh.com/HTML/2011-11-24/1ONDE4XzM4MjQ1OQ.html

現代牧業的前身是領先牧業。領先牧業於2005年成立,並於2006年開始馬鞍山牧場的運作,2007~2008年間,馬鞍山模式被覆制至河北和山東。2009年,現代牧業取得領先牧業的控制權。

領先牧業在運作馬鞍山牧場時,有一個隱患沒有解決,即土地使用權的問題,這個隱患一直揮之不去,在現代牧業2010年的招股說明書中也未充分披露。

記者在馬鞍山和肥東兩地採訪時發現,現代牧業在當地,不僅因污染問題引發村民反彈,而且在租用當地土地的過程中,租用合同疑點重重,租賃價格亦令村民不滿。

蹊蹺的土地租用

據 相關報導,馬鞍山市支持建設現代牧場的優惠政策主要包括土地優惠,水電道路等基礎設施建設、場內基礎設施補貼,購牛補貼,擔保貸款以及項目資金扶持。比 如,政府投資600多萬元為牧場租賃土地904畝,租期20年;投資約600萬元進行水、電、路、通訊等基礎設施建設;給予牧場基礎設施補貼2600萬 元;給予購牛補貼1545.8萬元等。

在上述諸多支持中,涉及到村民切身利益的土地租用合同上卻存在多處疑點。「當時現代牧場租用土地 時,沒有老百姓願意,但是上面的領導來了很多次,說牧場建成之後會給我們帶來很多好處,村民才簽合同。」丹東村村民孔為忠向記者介紹,「2005年10月 租地的價格是20年7500元,一畝地每年的價格是375元,這在當時已經是很少了,但是村民認為牧場建好之後應該可以增加其他方面的收入(包括到牧場工 作)。」但最終「只是少部分村民去牧場工作了」。

在孔為忠和牧場簽訂的合同複印件上,記者看到,合同期限從2005年10月27日起至2025年10月31日止。問及合同原件,孔為忠說,「我們拿到的只是複印件。」

就是這樣一份土地轉讓協議書,還不是所有村民都有。「有轉讓協議書的村民只佔三分之一左右,而且全部是複印件,原件連我都沒有看到過。」村民楊大寶對記者說。

「合同上沒有你們的簽字?」記者問。

「沒有一個村民在土地轉讓協議書上籤字。」孔為忠說。

「就這個轉讓協議書還是上興組的村民才有,下興組的村民幾乎沒有。」楊大寶說。

記者連續看了幾份協議書後發現,協議書上籤字的字體似出自同一人之手。楊大寶說,「當時簽轉讓協議書我不知道,後來上面發下來,我才發現所有協議書都是同一個人幫村民簽的字,村民很少願意簽字。」

土地轉讓合同書上的「乙方」馬鞍山現代牧業股份有限公司,簽字時間是2005年10月。而現代牧業在回覆《每日經濟新聞》該牧場是否與村民有合同時稱,公司的土地均為政府無償向企業提供,政府同村民如何簽訂相關文書,企業不清楚。

當記者向丹陽鎮鎮政府諮詢關於村民轉讓協議書一事時,一名不願透露姓名的負責人對 《每日經濟新聞》記者說:「你問的情況我不清楚,這個項目雖然落地在我們鎮,但它是省上的項目,別說我們丹陽鎮財政得不到稅收,連馬鞍山市財政也未必能獲得多少利好。」

此外,隨著物價提高,村民對當初牧場租用土地的價格開始不滿,「375元一畝,現在大米都兩塊多錢一斤,這點錢能幹什麼?」楊大寶對《每日經濟新聞》記者說,「村民就租地價格的問題曾多次向上級反映,但是得到的回應都是想辦法協調,到最後還是和污染問題一樣沒有結果。」

搬或不搬,是個難題

「現在的情況是由多方面造成的,不單是環境問題那麼簡單。」馬鞍山市環境監察支隊支隊長夏曉云對記者說。

要徹底解決問題,就是一道選擇題:牛走,還是人走?馬鞍山市相關職能部門曾經給出答案:人走。

「2007年,丹東村有12戶村民搬走了。政府原本答應的拆遷補償款沒有到位,其他想搬的村民沒有經濟能力搬遷。」楊大寶說,「搬遷的事一直沒有人出面協調,時至今日村民還是沒有搬離丹東村。」現在,村民們搬不搬都為難:不搬吧,就要繼續生活在惡劣環境裡;搬吧,又沒錢。

當 記者向丹陽鎮政府辦公室詢問丹東村村民為何沒有搬遷及之前搬遷的村民為何沒有搬遷補償的問題時,辦公室一名負責人以領導下鄉或外出為由,兩次拒絕記者採 訪。當記者電話採訪丹東村村委書記王平廣時,他說正在開會,散會後給記者回電話。但截至記者發稿時,並未收到王平廣的任何回覆。

肥東村民無土地租用合同

在肥東縣,也存在與馬鞍山類似的情況。

「我們家有十多畝土地,全部被租用了,一畝地一年是500塊。」村民張新河對《每日經濟新聞》記者說,「當時村民就不同意,這太少了,現在一畝地一年至少能掙到1500塊。但是村民不同意不行啊。原來答應說,如果水稻漲價了,租金就會漲,但現在水稻漲價,租金還沒有漲。」

記者在現代牧業網站查詢得知,現代牧業(肥東)有限公司項目總投資6.5億元,總佔地2383畝,設計存欄量2萬頭奶牛,是一家集奶牛養殖、乳品加工為一體的大型農業產業化龍頭企業。

「牧 場佔用2383畝土地不全是農民的田地,還有住宅地。」張新河對《每日經濟新聞》記者說,「原來牧場那邊都是村民的房子,後來政府說要建新農村,就讓村民 集體拆遷,但是新農村沒有建好,現代牧場就來了,之後就佔用了我們的住宅地和田地,還沒有和我們簽訂任何協議和土地租用合同。」

村支書王國應對記者說,「牧場佔用村民的土地確實沒有和村民簽訂任何協議和土地租用合同,村裡也沒有和現代牧場簽租用合同,合同是鎮政府和現代牧場簽的,至於合同是什麼內容,我不清楚,我也沒有看到任何關於土地承包或者租用的合同。」

11月18日下午,記者前往白龍鎮鎮政府。在記者說明來意後,白龍鎮黨委副書記李前進稱,「土地是現代牧場和縣裡簽的,鎮裡不瞭解情況,你去縣裡採訪,我們不接受採訪。」

當記者致電現代牧場肥東基地廠長李建奇時,他說,「你先和馬鞍山總部聯繫,他們同意後,我才能回答你的問題。」

工業明膠「食用」內幕: 小企業們的安全隱患

http://www.21cbh.com/HTML/2012-4-11/2NNDE4XzQxNzg2NQ.html乳業再添隱憂。4月9日中午,央視主持人趙普發微博稱:「來自調查記者短信:不要再吃老酸奶(固體形態)和果凍了。尤其是孩子,內幕很可怕,不細說」。

而另有消息說,不吃這些食品的原因是「破皮鞋做明膠」進入果凍和酸奶之中,「這才是今年3·15晚會重頭,可惜沒播」。

廢舊皮革生產的明膠為工業明膠,而新鮮動物皮質生產的明膠為食用明膠,工業明膠一般重金屬和微生物超標,而二者的生產工藝幾乎相同。

據本報記者瞭解,工業明膠目前最低價為8500元/噸,而食用明膠最低價在19000元/噸左右,二者價格相差1倍多。

目前,包括蒙牛、光明、完達山、三元、伊利等國內乳業企業都在生產老酸奶,果凍則是喜之郎、徐福記、旺旺等大企業的重頭產品。

面對質疑,蒙牛等乳品企業接受本報採訪時明確表示,公司都是採購正規的食用明膠,絕不會加入廢舊皮革提煉的工業明膠。

4月10日,中國疾控中心營養與食品安全所食品科學技術室主任霍軍生表示,「規模以上企業不會添加工業明膠,如果這樣做會損失慘重,規模以下小企業監管不到就有可能」。

而對於上述傳聞,中國乳製品工業協會理事長宋崑岡表示:凡是奉公守法有職業道德的乳品企業生產的老酸奶是嚴格按照國家標準生產的,這些企業是不會使用工業明膠的。

乳業本已脆弱,酸奶、老酸奶、果凍再被指涉「廢舊皮革明膠」,這讓乳業行業乃至食品行業危機再起。

低價的工業明膠

食用明膠一般作為食品輔料和添加劑使用,作為添加劑,可以起到增稠和穩定性狀的作用。

廈門海優明膠有限公司銷售經理嚴海河告訴記者,工業明膠按照黏度劃分,一般的價格在9000多元/噸,黏度6度左右的價格在11000元/噸,黏度7度左右價格在13000元/噸,黏度每增一度價格增加2000元/噸。

而食用明膠按照「凍力」劃分,120「凍力」的食用明膠價格在18000-19000元/噸,140凍力的價格在21000元/噸左右。

上海讀佳實業銷售經理武飛飛表示,「工業明膠最低價8500元/噸,食用明膠120凍力的價格在22元/公斤,140凍力的價格在26元/公斤」。

兩家企業提供的數據都顯示,食用明膠每噸最低價都比工業明膠貴一倍以上,巨額利潤足以使不法廠家鋌而走險。

不過,央視主持人上述微博內容很快被刪除,留下的是未經證實的質疑。相關政府職能部門未公開對上述說法的解釋。

2009年,浙江金華曝光「晨園乳業添加皮革水解蛋白粉」事件。同年,全國專項整治領導小組辦公室下發的文件中顯示,山東淄博,山西臨汾、大同和河北阜城一帶存在違法使用皮革水解物加工成食用明膠、食用蛋白製品的行為。

大型乳企被排除

由於乳業多年負面消息不斷,受此次工業明膠傳聞影響的首當其衝的便是乳品企業。

據瞭解,幾乎每個大乳品企業都在生產酸奶和老酸奶,市場上,蒙牛、光明、完達山、三元、伊利的產品隨處可見。

一大型乳品企業人士表示,「行業協會的消息,目前國內有200多家企業生產酸奶和老酸奶」。

該消息剛發佈,該乳品企業人士就告訴記者,大企業不可能用工業明膠作為增稠劑和添加劑,「我們企業全封閉管理,流程都在監控中」。而蒙牛方面也表示,蒙牛老酸奶採用的明膠是由美國羅賽洛公司提供。羅賽洛是全球最大的明膠生產企業。

國內最大的食用明膠生產企業青海明膠銷售人員告訴記者,正規企業生產的明膠沒有質量問題,小企業沒有生產許可證則會讓人擔心質量安全。「目前國內乳品企業使用青海明膠的企業為伊利乳業。」

另一大型乳品企業人士則表示,老酸奶和酸奶中的明膠添加量很少,用得比較多的則是喜之郎、徐福記、中國旺旺等果凍、糖果企業。

霍軍生也表示,老酸奶中添加的明膠很少,200克產品中添加量也不到1克,大品牌企業產品質量是有保證的。

明膠監管存漏洞

但明膠行業散亂差的現狀卻不可忽視。目前,國內生產食用明膠的不法小廠家有100多家,取得生產許可證的只有20多家。國內最大的明膠企業青海明膠各種明膠產能也只有6000噸。而外資企業羅賽洛在國內的明膠年產量則達到2.1萬噸以上。

中國日用化工協會「三膠行業十二五發展規劃」顯示,2010年我國食用明膠產量為5.7萬噸,工業明膠產量在3.3萬噸。藥用膠囊年用量約2.5萬噸,食用明膠和食品添加劑明膠年用量約3萬噸,照相明膠彩色相紙和黑白膠片年用量約2000噸,明膠市場年總量約5.7萬噸。

該協會稱,鼓勵企業通過兼併、重組等方式擴大規模,增強實力,形成3~5家年產量達5000噸的大型明膠和骨膠生產企業。

儘管國內食用明膠生產量相對較大,但由於存在眾多非法小企業,以及工業明膠遠比食用明膠價格低1倍以上甚至更多,導致眾多小食品企業游離於監管之外。

而對於食品添加劑,衛生部今年已經表示要集中整治,試圖從源頭加以控制。今年2月份,衛生部擬撤銷2,4-二氯苯氧乙酸等38種食品添加劑的使用,並就此公開徵求意見。而在擬撤銷的添加劑中,包括刺梧桐膠、葫蘆巴膠和黃蜀葵膠三種植物膠。

或許隨著工業明膠問題的暴露,衛生部將會對食用明膠加強監管。

目前,對於工業明膠的檢測也是一個難題。北京理化分析測試中心主任劉清珺指出,工業的非食品添加劑,檢測往往都存在一個指向性不明的問題,比如工業明膠,要檢測革皮水解物,它可能含有多種化學物質,檢測只能根據這些可能的伴生物一一展開排除,檢測難度其實很大。

小微貸款跟風隱患

http://magazine.caixin.com/2012-05-18/100391506_all.html一家大型銀行的董事長曾告訴來訪的客戶,他今年心無旁騖,將主要精力放在小微企業貸款。

「全國的中小企業有4000萬家,銀行目前提供融資的小微客戶只有100萬家。」建行浙江省分行一位高管向財新記者道出了其中理由,客戶結構調整為小微或零售為主,其發展可想而知。

一位國有大行廣東省分行的中小企業客戶經理向財新記者透露,今年該行針對小微企業的貸款,一季度已完成去年全年的任務量,這也意味著,今年的小微企業貸款任務將是去年的4倍。

在市場分配上,小微企業貸款業務一直是中小商業銀行寄予厚望的增長點。「各家銀行都希望在利率市場化完成前,搶佔這部分市場份額。」一位城商行小企業部負責人向財新記者透露。一位股份制銀行人士直言,「大行的加入,從某種程度上來說,是在攪局。」

不過,小微企業貸款熱度之高,也令銀行業人士擔心,商業銀行集體向小微金融業務傾斜,很可能演繹成新的同質化競爭。

一家總部在南方的股份制銀行中小企業部負責人對財新記者表示,小微企業貸款風險較高,風控難度較大。小微企業往往處在產業鏈的最末端,對經濟因素的變化也最為敏感,國內和國際經濟的不穩定對小微企業經營造成難以控制的影響。各銀行跟風而上,本身就有很大的風險。

與大客戶相比,一般小企業的管理成本更高,財務等方面不盡規範,需要更複雜嚴格的風險管控體系,操作成本更高。前述建行浙江省分行高管就表示,「現在符合銀行貸款條件的小企業其實有限,操作成本也較高。」

大行湧入

去年下半年以來,監管部門密集出台了一系列針對小微企業貸款的措施。銀監會分別於2011年6月和10月印發《關於支持商業銀行進一步改進小企 業金融服務的通知》(「銀十條」)和《關於支持商業銀行進一步改進小型微型企業金融服務的補充通知》,在機構准入、資本佔用、存貸比考核、不良貸款容忍度 和服務收費等方面,提出了更具體的差別化監管和激勵政策。

2011年7月,中國人民銀行下發了《關於進一步加強信貸管理紮實做好中小企業金融服務工作的通知》和《中國人民銀行關於開展中小企業信貸政策導向效果評估的通知》,督促金融機構合理安排信貸資金結構和信貸資金計劃,以滿足符合條件的中小企業信貸需求。

在國務院和監管部門一系列政策的推動下,大型國有商業銀行均加大了對小微企業金融業務的投入和信貸資源的傾斜,並按照銀監會信貸增量和增速「兩個不低於」的要求,承諾小微企業貸款的增速不低於全部貸款平均增速,增量不低於去年同期水平。

一家國有大行深圳分行中小企業部負責人對財新記者透露,該行自去年下半年加大了對客戶經理小企業貸款的考核力度,例如,必須在完成一定任務的小企業貸款量後,才能開展其他業務。

甚至一向擅長做大項目、資金相對寬裕的國開行,也在與其他銀行合作,發展中小企業和小微企業貸款業務。

「我們現在會對政府說,縣一級的融資平台我們可能逐漸退出,但是用其他方式來支持你,比如貸款給小微企業。」 國開行湖北分行一位客戶經理向財新記者透露,國開行進入小微領域,更多的是作為和政府合作的一項籌碼。

不過現實是,小微企業往往在公司治理和管理上不夠完善,比如,沒有驗資報告,法人代表和實際控制人不是同一人,銷售收入部分體現在公司老闆的個人賬戶上,或沒有建立對賬單、銷售流水等。這些資料補齊都需要時間,且需要佔用客戶經理大量的時間和精力。

因此,大行更趨向把目標客戶鎖定在接近小企業劃分標準上限的優質群體。「同業產品的客戶定位大多在具有一定規模的中小企業,產品也以公司業務類為主,真正面向以個體工商戶為代表的小微企業的金融服務,仍然不足。」民生銀行信息管理中心的李昊宇和劉偉撰文指出。

中小銀行發力

「小微金融業務的一大特點是,一旦把一項業務交給一家銀行,其他業務都有可能交給這家銀行做。」民生銀行一位小企業客戶經理表示。

同時,小微企業客戶粘性更高。「換一家銀行的成本相當高。首先,要把貸款全部還完。然後,從另一家銀行獲得貸款也需要時間。無形中損失了利息。」上述客戶經理告訴財新記者,除非和銀行鬧得特別不愉快,小微企業一般不會輕易更換銀行。

這對於在大項目上缺乏與大銀行抗爭能力的中小銀行,極具誘惑。隨著政策傾斜加大,部分股份制銀行已加速在這一領域發力。

今年3月28日,民生銀行副行長毛曉峰在2011年年報業績發佈會上表示,2012年新增商貸通貸款將佔全部新增貸款的50%以上,希望商貸通業務到2012年底達到2500億元。

招商銀行行長馬蔚華在4月3日表示,在招行目前的貸款運作當中,支行層面只做中小企業貸款,而對某些大企業的貸款會逐漸退出。

廣發銀行計劃今年將專門拿出70%的對公信貸資源用於中小企業,其中不少於60%的信貸資源將專項用於支持小微企業發展。

但各家銀行的產品也趨於同質化,產品的創新程度有限,一家銀行即使出現新產品也很容易被快速複製。

上述民生銀行小企業客戶經理表示,目前小企業貸款的產品模式不外乎幾種:整貸零償的還款方式、「聯貸聯保」的批量貸款模式;與政府合作,首創推出了互保金貸款;與擔保公司合作,擔保業務、再擔保業務等。

與此同時,大行的蜂擁而入,更使中小銀行處境尷尬。拓展小微企業貸款業務,實際上是一條業務鏈的整合,涉及到財務管理、現金管理和理財管理等各 方業務線的配合,以滿足企業的需求。這往往需要商業銀行網點多、電子系統好、監管政策允許其產品足夠多元化,更需要放貸資金充裕。在這方面,大行優勢明 顯。

發債解困?

對於中小銀行在小微企業的放貸資金問題,目前,銀監會規定對發行小微企業貸款專項金融債所對應的500萬元以下小微企業的貸款,可以在存貸款比例裡做相應扣除,可緩解中小商業銀行部分存貸比壓力,但作用仍然有限。

民生銀行小微金融部人士對財新記者表示,中小企業因為缺錢才會找銀行貸款,貢獻給銀行的存款量非常少,中小企業能做到日均存款佔貸款的比例達到30%,就已非常難得,通常的情況都在10%左右。因此,很難通過中小企業自身的存款貢獻,來支持對其貸款業務的擴展。

雖然「銀十條」鼓勵商業銀行發行金融債,並專門用於支持發放小企業貸款。但民生銀行小微金融部人士表示,幫助作用十分有限。而且這種針對小微企業的專項金融債票面利率較低,從收益率方面來講,並不具備吸引力,所以認購情況和市場反應平平。

一位資深銀行業研究員告訴財新記者,雖然金融債名為支持小微企業貸款,但是事實上,募集資金的最終用途和流向很難監控,因為這部分資金都會進入到銀行的資金池內。

今年初,民生銀行分兩期共發放了500億元小微企業金融債,期限五年,採取固定利率形式。在去年年底,第一家發行小企業貸款專項金融債的興業銀 行,於2011年12月26日至12月28日在全國銀行間債券市場發行金融債300億元,全部為五年期固定利率債券,票面年利率僅為4.2%,低於銀行五 年期定期存款利率5.5%。

市場對該類金融債的反應平淡。某券商債券研究員告訴財新記者,此類金融債本質上就是普通銀行的金融債,利率比市場還稍微低一些,大部分是銀行互持,「另外,流動性也一般」。

一位基金債券交易員表示,基金對此類股份制銀行發行的金融債並無興趣。如果是國有大行發行,資質較好,並且收益率較高的,基金也會考慮。

杭州銀行小企業部負責人向財新記者進一步分析說,中小銀行發行小微企業貸款專項金融債的收益率完全沒有優勢,還增加了銀行的負債成本。

財新記者測算,以民生銀行今年2月發行的300億元五年期固定利率金融債為例,其票面利率為4.30%,低於銀行人民幣五年期定期存款利率 5.5%。而銀行給小微企業提供的貸款一般都以一年期短期貸款為主,如以派生存款為貸款資金來源的模式,銀行的負債成本,即一年期存款利率為3.5%。發 行小微企業金融債所需的負債成本增加了0.8%。

中信銀行小企業部人士告訴財新記者,發行專項金融債並不能從根本上解決銀行無米下炊、小企業融資難的問題,「賠本的買賣誰都不願做」 。

風險隱患

競爭的加劇,在產品單一情況下,利率價格曲線下移,擔保條件也將可能放鬆。上述總部在南方的股份制銀行中小企業部負責人表示:「競爭的加劇必然導致價格戰,拼利率價格,放大抵押率,或者是在貸款條件上放鬆等。」

前述民生銀行小微金融部人士指出,做小微企業貸款業務的風險主要在於:一是企業的規模比較小,一些管理制度不太健全,不太規範;其次,就是信息不太透明,信息不對稱比較突出;另外,對一些規模比較小的企業,企業主個人的情況就能決定整個企業的命運,這也是風險。

針對小微企業的特點,各家銀行對於如何做好風險控制煞費苦心。前述民生銀行小微金融部人士告訴財新記者,目前,他們結合小企業的「三品」和「三 表」來看風險。「三品」是人品、產品和抵押品。「三表」就是水表、電表以及海關報表。他進一步解釋,這「三品」和「三表」已經擺脫了以往大客戶貸款的風險 控制要點,也擺脫了單純的抵押物。

另一方面,小微企業貸款批量化和規模化已是業界共識,但市場整體大幅波動的因素未被重視。由於小微企業處在產業鏈的末端,容易受到上下游企業的擠壓,一旦經濟進入下滑週期,很可能形成大量的不良貸款。

一位資深銀行業分析師告訴財新記者,商業銀行的小微企業貸款業務的不良率偏低,沒有反映真實的不良率水平,未來幾年風險才會暴露出來。

申銀萬國證券最近發佈的一份報告指出,由於經濟增速下滑導致企業信貸需求下降,民生銀行商貸通業務在2012年一季度增長遇瓶頸。一季度商貸通佔新增貸款比例下降至29%,較去年一季度61%的佔比下滑32%。

考慮到2012年經濟環境較差,報告認為,公司計劃商貸通佔比達到30%較難實現,預計到年底達到23%左右,下調2012年底小微貸款餘額至3100億元。

區域風險也不容忽視。上述分析師表示,各家銀行均有各自的地區優勢,例如,民生銀行、北京銀行在北京做小微企業貸款較具優勢,建行和浦發銀行在江浙一帶有優勢,廣發銀行、深發展植根在南方地區,「區域經濟的波動也將很可能對這些銀行造成重壓」 。■

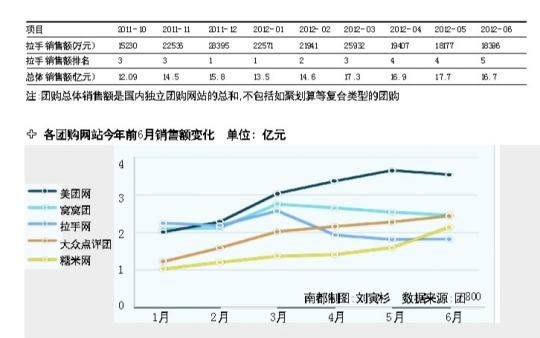

拉手網跌出團購三甲背後:吳波唯IPO論埋隱患

http://news.cyzone.cn/news/2012/08/15/231128.html在拉手網之前,吳波已經進行了4次創業,焦點地產網、B2B電子商務網站拉拉手兩家併入搜狐,影立馳、TVix最終借殼上市。這幾次創業均以資本併購的模式結束,表面看上去成功,卻也隱藏著一種「失之交臂」的味道。

一方面,急速擴張讓拉手迅速獲得了市場份額,奠定了規模效應;一方面,唯IPO論的生存方式卻讓其難以進行精細化的管理,無法注重效率。

「吳波已經投入到另一個垂直的服裝類B2C項目中,這應該就是所謂的『業務創新』。」在這個拉手網內部人士的理解裡,吳波已經投入到他的第六次創業中。

上週,拉手網發表聲明否認吳波離職,表示其將作為拉手網公司的創始人、董事長,繼續全面負責公司戰略發展和業務創新。在拉手網之前,吳波已經完 成了4次創業,焦點地產網、B2B電子商務網站拉拉手兩家以1600萬美元的價格併入搜狐,3年後靠影立馳、TVix捲土重來,將視頻分享概念帶入中國並 最終借殼上市。

這種獨特的經歷,使得「上市」從一開始就成為了拉手以及吳波創業的主題。「對於普通的企業來說,上市只是融資的手段,但到了拉手就成為了經營目標。」業內人士認為,這種導向最終令拉手疏離了團購榜首。

唯IPO論生存

2011年10月29日,拉手網向美國SE C正式申請IPO,並計劃在納斯達克上市。2012年6月,拉手網申請撤回IPO計劃。在此8個月期間,成功登陸美國市場的公司寥寥可數。

但儘管如此,拉手網內部人士透露,他們從來都沒有放棄過上市的想法。「資本市場遇冷,吳波也沒有放棄上市的想法,在2011年底和今年4月都還進行過嘗試,雖然最後無功而返。」

一位離職的拉手網人士透露,在上市之前拉手每週高管例會的核心就是「離IPO有多少天」,然後由此來制定發展計劃。「最典型的就是,盈利是IP O最核心的考察數據,控制成本的方式就是停止推廣、裁員,但是商家一點不關心公司的整個數據,商家要看的就是網上你賣的數量,幾個月就丟失了很多客戶。」 一位拉手網的銷售人員向記者表示。

在上述人士看來,拉手網成立以來,一切制度與策略都在圍繞快速上市的目標,這最終導致其瘋狂擴張,以及粗放的管理。「IPO前拉手已經著手將月 營業額在60萬以下的站點撤離,但一方面吳波卻不斷以上市鼓勵員工努力工作,很矛盾。拉手是團購行業融資最快最多的企業,錢卻燒得那麼快,這是經營策略的 問題。」

從創辦開始,拉手網共計完成了3輪融資,分別為500萬美元、5000萬美元和1.11億美元,共計1.66億美元。而IPO文件顯 示,2011年前9個月拉手的淨虧損為5.72億元人民幣,毛利潤不足0.9億,截至當年9月拉手現金及現金等價物僅為6.41億元人民幣。「融資,高速 擴張,再融資」一直伴隨著拉手網的成長。一位風投業人士向記者表示,做大聲勢,規模第一,然後盡快上市,是拉手網及其投資人的策略。

在拉手網之前,吳波已經進行了4次創業,焦點地產網、B2B電子商務網站拉拉手兩家併入搜狐,影立馳(E nreach)、T V ix最終借殼上市。這幾次創業均以資本併購的模式結束,表面看上去成功,卻也隱藏著一種「失之交臂」的味道。在回憶視頻企業影立馳時,吳波曾經評價道,影 立馳股東複雜,融資速度都不夠快,等古永鏘出來融資的時候,我覺得已經晚了,就不再做了。

同行認為,這使得吳波對於資本的需求更為強烈。其中一個側影是,吳波比美團王興晚了半個多月進入團購,但他最快拿到了VC,並只用了四個月就迅 速進入200多個城市,成立了一支1500人的銷售隊伍。在一次採訪中,吳波透露:「在關鍵時刻,退一步,這向來是我做生意的一個觀點,這樣我在融錢的時候比別人快。」

投資人與管理層存分歧

一方面,急速擴張讓拉手迅速獲得了市場份額,奠定了規模效應;一方面,唯IPO論的生存方式卻讓其難以進行精細化的管理,無法注重效率。

「服務行業歸根到底追求的是『低成本高效率』,本地化的地面服務需要人,但並不是人多錢多就力量大。」一位團購行業的管理層告訴記者,拉手早期激進和粗放型的擴張性策略埋下了隱患。

2011年前三個季度,拉手在銷售和市場上的支出超過了5 .2億人民幣,而這三個季度的毛利潤為8800萬。拉手的經營活動現金流在2011年前9個月高達負2.45億人民幣。

「市場份額是不是過度依靠市場營銷收入獲取?市場份額的擴張是不是提升了盈利能力?這兩個問題解決不了,就違背了低成本高效率,無法說服投資者公司有健康增長,融資能夠支撐公司盈利。」

上述人士認為,投資人和拉手網的管理層早就在策略上有分歧,投資人其實是最瞭解企業經營狀況的。「他們看的是未來的市場,提前很久已經對企業進行了預判。要知道資本方是來錦上添花,不是雪中送炭的。」

上述銷售人員認為,對於IPO的執著,讓拉手網陷入了一種走不出的循環,減員減投入,盈利短期內增加,但停掉廣告投放等市場推廣,渠道丟失壓力 又加大,用戶曝光率變少,市場份額和客戶數量也會萎縮。「商家的想法很簡單,同樣的條件,哪個網站賣得好就說明這個網站現在不錯,賣得不好就說明這個網站 不好!」

擴張與收縮不能完全解決問題,拉手轉而只能提高單位產出。今年6月,吳波在一個演講中感嘆道,團購是個苦差事。「我們實際上是天天在酷暑寒天裡邊跑,或者是天天一個單子一個單子地跑,弄上來那麼低的利潤率最後把掙來的錢基本上交給了hao123、360。」

商品團硬碰天貓、京東?

而在吳波看來,「商品團」類的實物性團購也許是一條出路。早在宣佈IPO前的幾個月,拉手網就組建了商品部,拉手網內部人士透露該項目一直由吳波在主導。

團購專家胡琛認為:「理論上用戶對商品團的價格敏感度低,毛利會更高一些,但物流和倉儲卻會面臨很大考驗。」

而在外界看來,這無異於向淘寶和京東宣戰,給自己增加了一批比團購更成熟更兇猛的B2C網站做競爭對手。

「如果你做商品配送,就涉及物流等高投入的支出,那一億美元的融資算什麼?如果你不做,由供應商負責,當大家都在比拚發貨速度和客戶體驗的時候,你拿什麼出來比?」上述團購業人士透露,實物團購可以是一種補充,但絕對不能作為戰略。

團800的數據顯示,主流團購網站10強榜的三甲席位在4月份發生了更替,拉手網跌出前三,三甲排名是美團、窩窩團和大眾點評團,這個排名目前已經維持到了第3個月。

「很多互聯網公司IPO的融資也不過1億美元,拉手前三輪融資估值過高,估值估計接近10億,上市已經成為拉手唯一可能的融資渠道。」一位風投 業人士表示,拉手網的換將是一種行業信號,目前看融資停止後大部分團購網站已經沒有刻意追求單純交易額上的領先,而開始把毛利記為傳統意義上的收入。

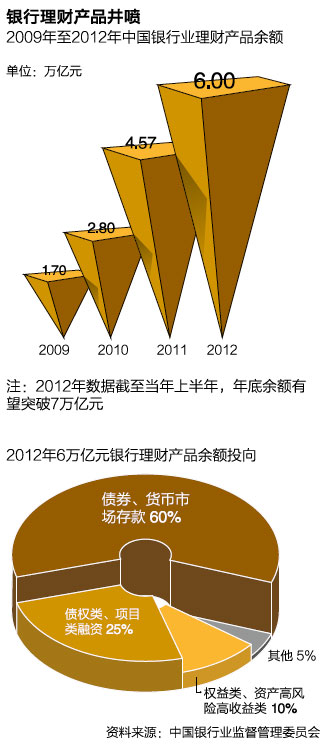

銀監解析理財隱患

http://magazine.caixin.com/2012-11-02/100455521.html受益於中國的負利率時代,及信貸緊縮下居民財富管理需求激增,加上樓市、股市低迷,從「兩市」流出的大量資金紛紛湧向了理財市場。截至2012年上半年,銀行理財產品餘額已達約6萬億元,年底餘額有望突破7萬億元。三年已增長翻番(2009年底、2010年底,銀行理財產品餘額分別為約1.7萬億元、2.8萬億元)。

理財市場迅猛發展的同時也伴隨著爭議,比如普遍存在於市場的資金池類理財產品被指成本不可算、風險不可控、信息披露不透明、操作不規範;一些銀行的理財產品更被指是變相高息攬存。

恆生銀行(中國)助理總經理黃偉鴻認則認為,把多種投資工具或多個投資品放在一個大的池子裡進行運作,這個過程和中國銀行業改革演進以及利率市場化探索進程相一致。

對資金池理財產品矛盾看法是理財市場迅猛發展同時存在爭議的集中體現,也說明監管當局尚未對於資產管理行為建立統一的市場規則,以釐定各方的權責並有效地防控風險。

監管者對於當下資金池類等頗具爭議理財產品該如何解讀?是疏是堵?未來銀行理財市場的盈利模式發展趨勢是什麼?應該建立何種監管框架?近日,財新記者就此採訪了銀監會創新和監管部理財處處長蘇薪茗,一一回應外界對銀行理財產品的爭議。

更嚴重的隱患在於銀行理財"無違約",投資者也將所有銀行理財產品均視同為有銀行信用擔保的保本產品。蘇薪茗介紹,銀監會正在考慮研究制定規範銀行理財產品投資的管理辦法,包括清理和整合以前出台的的部分規範性文件。「市場化方向是一定要走。」蘇薪茗說,關鍵是監管部門如何更好地規範,以建立起買者自負的市場意識。

監管「資金池」

在2005年銀監會制定出台理財業務相關管理辦法之後,經過幾年時間,目前銀行理財產品的規模已超過6萬億元。這一發展過程中,部分銀行的「資金池」模式受到質疑。

蘇薪茗介紹,自2010年8月始,他從事理財業務監管工作後,就參與了《商業銀行理財產品銷售管理辦法》的起草和制定工作。銀監會在大力整頓誤導銷售的同時,多次提出要求,整頓部分銀行開展的「資金池」業務,要求銀行及時整改和新上IT系統。

正是因為銀行的IT系統開發跟不上,銀行沒辦法做到單個產品分開獨立核算,而是做成了「資金池」模式。

銀監會在去年曾針對「資金池」專門要求商業銀行自查,自查分兩步:第一步,如果有資金池,銀行先對此進行及時估值,科學測算成本和收益,對比投資餘額,如果發現資不抵債,要做出應急預案;第二步,要求不允許多個產品對應多個資產,要求每個理財產品均應建立託管的明細賬,對每個理財產品對應的投資資產組合實現單獨管理。

銀監會現在對理財產品有定期的監測和統計分析,每個月都會讓各家銀行上報投資的各類資產規模和基本情況,也有不定期的調研。銀行上報的調研情況顯示,理財產品的資產估值都有增加。

蘇薪茗稱,即便是大家最為關心的項目融資類資產,90%以上的投資期限也都在五年以內,資產和資金期限錯配的現象並不嚴重。

「資金池的提法並不嚴謹,也不是一個法律上的概念。事實上,對於每一個開放式理財產品,對應的是一個投資的資產組合,並不是一個資金池。」 蘇薪茗說,比如,工行發行的「靈通快線」開放性產品,每一個理財產品都是獨立核算,並非所謂的「資金池模式」。

他指出,外界擔心「資金池」或「資產池」是一個黑箱,但其實沒有嚴重到這個程度,因為所有理財產品都有本行的託管,除了託管部門的交易監督和核查之外,風險管理和內審部門、外審會計師事務所也會定期或不定期去檢查銀行的理財業務部門。銀監會也會每年進行相應的現場檢查。此外,還有審計署或其他管理部門也會從各自的職責出發進行相應的檢查。這兩年審計署就曾查了八家銀行的理財業務部門,包括五大行和三家股份制銀行。

|

不是「龐氏騙局」

「資金池沒有一個明確的內涵,監管部門反對的是多個產品對應一個池子或一個組合,這就無法單獨核算,不知道單個的投資收益是什麼,違背了代客理財『受人之託、代客理財』的本質。」蘇薪茗強調,監管部門堅決制止這種情況。

蘇薪茗從幾個層次介紹了資金池理財不可能是「龐氏騙局」的理由。

一是,銀行形成了較強的自我約束,因為中國的老百姓對於銀行理財產品尚未樹立「買者自負」的市場意識,往往把銀行理財產品簡單地視作存款的替代品,這意味著銀行面對很大壓力,內部把關應比傳統的存貸款業務更嚴格,「買者自負」的投資者教育理念尚未建立,銀行只能做得更謹慎。

二是,不同於國外金融機構的更多以銷售業績為導向的薪酬文化,中國銀行業的激勵約束機制有自己的優點。一般的銀行從業人員如果在從事理財業務中有道德風險,就很難在金融圈裡繼續謀職,而金融監管部門都有嚴格的高管任職資格審核和從業人員的資格認證。

三是,目前銀行理財餘額超過6萬億元的資產中,全部項目融資類的資產(或大家通常認為,類似於信貸類的資產)佔四分之一,大約為1.5萬億元左右,與整個中國銀行業的資產相比,也就在1.2%左右,就算將其全部資產證券化,佔比也並不多。所以銀行理財業務整體風險可控,也在向好的方向發展。

不可否認,銀行理財、信託理財的金融創新性、增強市場流動性具有積極意義,但中國的監管方式往往是「一抓就死、一放就亂」,如何平衡創新和監管的邊界?

對此,蘇薪茗說,確實有部分銀行認為所謂銀行理財的創新就是資產表內轉表外,這種觀念是錯誤的。比如,有的銀行把本行的資金拿去買本行的理財產品,實質是為了將本行的信貸資產出表,這是一種典型的監管套利。

但銀行通過理財業務出表,有它的苦衷。因為銀行過多地依賴於傳統的存貸款業務結構,而資本充足率和資本佔用的監管要求,使得銀行有很大的動力去將表內資產轉出表外,否則每年都要補充大量的資本。

國外金融業中,銀行存貸款的傳統業務佔比並不是主導。

以2008年為例,美國的非銀行金融機構(存款類金融機構除外)佔的金融資產份額超過70%,主要是服務於居民。中國恰好相反,傳統的存貸款業務佔絕對主導地位,中國的銀行業資產佔全部金融機構資產份額的87%;中國的銀行業金融機構持有60%以上的債券資產。所以這種業務模式和結構,決定了銀行必須大力發展理財產品,將其發展成為規範的資產管理行業。

蘇薪茗認為,創新是必須的,但如果創新是為了監管套利和政策套利,這種創新就無前途。通過創新,究竟是為了掩蓋風險、還是為了服務實體經濟,如果是為了服務實體經濟,並且知道自己的風險底線,在這大原則裡面去試錯,就不會出大問題。

解密投資結構

對於外界關心的目前銀行理財產品的投資結構,蘇薪茗告訴財新記者,銀行理財產品投向債券、貨幣市場工具、同業存款的佔60%以上,債權類項目類融資(信託貸款、委託貸款、票據資產、銀信合作等)佔25%左右,高收益型權益類資產佔10%左右。他更表示,權益類並不代表一定是高風險,因為一般會有回購承諾和抵質押擔保及其他增信措施,且權益類資產原則上只能向風險承受能力較高的高資產淨值客戶、私人銀行客戶和機構客戶銷售。

對於外界質疑的大量銀行理財產品變相投向房地產、基礎設施、不良資產等行業,銀監會並不認可這一說法,並多次提出監管要求,要求理財業務與國家宏觀調控政策保持一致,不得進入國家法律、政策規定的限制性行業和領域,實際上實施了比信貸領域更為嚴格的監管政策,不允許銀行理財產品投向房地產領域,目前銀行理財產品投向房地產領域加上「兩高一剩」行業(高污染、高能耗、資源性及產能過剩行業)餘額共約1000多億元資產,都在整改之中,只是存量的壓縮,其中投向房地產領域的餘額佔比不到500億元;投向地方融資平台也並不多,而且對於符合銀監會監管要求的平台貸款也並未叫停。

蘇薪茗指出,更不可能把不良資產放進銀行理財產品組合,因為這會意味著投資組合的虧損,一虧損就爆倉,銀行會追究相關責任人。

強調「買者自負」

「長遠來看,銀行理財市場最重要的一點,就是買者自負,即投資者教育。」 蘇薪茗認為,前提就是透明度的規範,信息披露到位,更為徹底和透明。

但目前公佈實際收益率的銀行理財產品不到三成,銀監會如何進一步規範銀行理財市場的透明化、信息披露,成為市場關注焦點。

蘇薪茗介紹,正在考慮研究制定規範銀行理財產品投資的管理辦法,包括清理和整合以前出台的部分規範性文件,這個辦法將提出更多的嚴格要求,包括自營和代客要嚴格分開,對面向一般客戶的產品以及項目融資類的資產有更多的規範要求,更好地保護客戶的利益;面向高資產淨值客戶和私人銀行客戶的理財產品允許有高風險、高收益,只要產品信息披露透明,客戶願意承擔風險;可能考慮對產品進行更多的分類、提出更多的要求,包括對預期收益率型的理財產品,如果產品沒有達到銀行之前公佈的預期收益率,可能就會提出更嚴格的監管要求等。

對於外界比較關注的理財產品和投資期限錯配的問題,蘇薪茗認為,有期限錯配才需要專業和管理運用資金,差價是銀行盈利的主要來源之一,關鍵是期限錯配要有指標限額和期限管理,不能無限期的錯配下去,可有以下考慮:

首先,可要求其嚴格規定產品期限,比如,開放式產品規定固定期限,到期強制結束和清算,是賺還是虧一目瞭然;第二,產品要有嚴格的定期內外部審計和抽查。內部審計是指所有業務的合規性審查,外部審計就是請會計師事務所來審計理財業務和表外風險。

第三,銀行內部要有定期的估值管理,定期重新審查資產質量,評估資產的信用風險、市場風險和流動性風險,建立良好的關於代客戶理財業務的風險管理體系。

目前在「買者自負」意識還不是很成熟的環境下,可考慮對銀行理財業務提取風險準備金。按照目前銀監會新的資本充足率管理辦法,對表外業務的操作風險已要求計提一部分的風險資本。

至於如何對產品分層,蘇薪茗指出,面對低端客戶,理財產品的開放性產品,能夠做成固定收益類型的,在目前利率市場化還未到位的情況下,可能更有利保證客戶的利益。因為淨值可能也賺也虧,現在利率市場化沒有到位的情況下,客戶往往把銀行理財當做存款的替代品,覺得只要保證收益就行了。目前階段有其合理性。

對於中高資產淨值的客戶,則要求銀行做一對一的期限不錯配的產品。最初發售產品時的資產組合的信息披露要到位,披露到具體資產項目,銀行的盡職調查要到位,即「賣者有責」要做到位。

蘇薪茗介紹,銀行理財業務的健康規範發展離不開三重約束,一是銀行的自我約束,內部形成良好的風險文化和有效制衡機制;二是監管約束,通過現場檢查和非現場監管,對違法行為嚴格問責和處罰,採取監管措施,加大監管力度,提高監管有效性;第三是市場約束,銀行理財業務行業要進一步加強自律,形成規範、競爭有序的理財市場。

目前中國銀行業協會已籌劃成立銀行理財業務專業委員會。

本刊記者陸媛對此文亦有貢獻

Next Page