- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

美林投資時鐘之殤 ——大類資產輪動舊規則的失效與新規則的確立 金融之王

來源: http://xueqiu.com/3349896301/31065533【核心觀點】

大類資產輪動歷史回顧:著名的美林投資時鐘理論構造了一幅經濟周期映射下的大類資產輪動經典模式,這一理論很好地詮釋了歷史上美國大類資產輪動的規律。運用1973-2004年美國市場數據測試可以發現,美林投資時鐘理論完整的展示了在一輪完整的經濟周期中,經濟從衰退逐步向複蘇、過熱方向循環時,債市、股市、大宗商品輪流領跑大類資產。

2008年後美林投資鐘失效:2008年金融危機以後,全球大類資產走勢已經摒棄了美林投資時鐘的資產輪動模式。新一輪經濟周期中,債市—股市—大宗商品市場的輪動徹底被打亂:經歷2009年初的觸底後,美國金融市場出現一波延續至今的股債雙牛格局;與此同時,大宗商品結束過去長期超級周期,開始進入緩慢下行通道,即使在近期美國經濟由複蘇走向強勁階段,大宗商品市場依然不見回暖信號。

確立大類資產輪動新規則:美林投資時鐘失效的本質是經濟周期對金融周期的映射關系被打破,經濟周期已經不能預測或反映金融周期。傳統的投資時鐘理論建立在經濟主導金融的基礎上,然而全球央行前所未有的寬松貨幣政策已經擾亂了經濟金融傳導機制。在經濟複蘇動能尚未修複的情況下,寬松的貨幣政策無法傳導至實體經濟信貸端,導致大量流動性直接轉入金融市場推升各類金融資產價格,美林投資時鐘理論也就失去了前提邏輯基礎而不可避免走向失效,新的貨幣周期主導規則建立。

大類資產走勢前瞻:美聯儲貨幣政策轉入緊縮周期,美林投資時鐘依然難以指導大類資產輪動。股市方面,貨幣政策收緊將導致股市不可避免回吐部分利潤,隨後基本面好轉將接替流動性因素主導股市運行;債市方面,加息周期帶來債市逐漸調整,但是收益率難現徒升;大宗商品方面,超級周期已結束,下行之路慢且長。

一、大類資產輪動歷史回顧:美林投資時鐘理論構造了經濟周期映射下的大類資產輪動經典模式

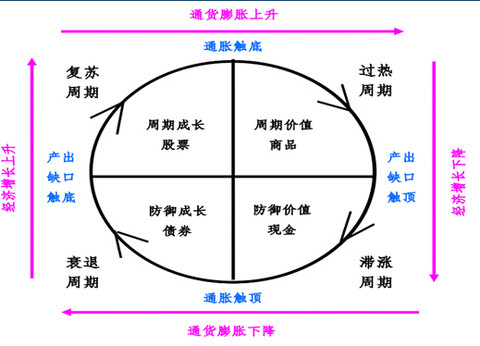

2004年11月10日,美林證券發表了著名的研究報告《The Investment Clock》,研究了在經濟的不同階段相對應的投資策略。其主要原理是根據經濟增長趨勢和通貨膨脹趨勢,將經濟周期劃分為四個階段:衰退、複蘇、過熱、滯漲。在經濟周期的不同階段變換時,債券、股票、大宗商品和現金依次有超過大市的表現。

投資時鐘體現的是實體經濟與投資策略之間的基本關聯,由於各國經濟所處發展階段及經濟政策的不同,以上四個階段的持續時間並非一致,甚至會跳過某個階段,但投資時鐘可以給我們一個大致的資產配置方向。

1、衰退階段(經濟下行,通脹下行)

通脹壓力下降,貨幣政策趨松,債券表現最突出,隨著經濟即將見底的預期逐步形成,股票的吸引力逐步增強。就整體表現而言,債券>現金>股票>大宗商品。

2、複蘇階段(經濟上行,通脹下行)

此階段由於股票對經濟的彈性更大,其相對債券和現金具備明顯超額收益,即股票>債券>現金>大宗商品。

3、過熱階段(經濟上行,通脹上行)

在此階段,通脹上升增加了持有現金的機會成本,可能出臺的加息政策降低了債券的吸引力,股票的配置價值相對較強,而商品則將明顯走牛。總的來說,大宗商品>股票>現金/債券。

4、滯漲階段(經濟下行,通脹上行)

現金收益率提高,持有現金最明智,經濟下行對企業盈利的沖擊將對股票構成負面影響,債券相對股票的收益率提高,即現金>債券>大宗商品/股票。

美林投資時鐘理論為我們完整的展示了在一輪完整的經濟周期中,經濟從衰退逐步向複蘇、過熱方向循環時,債市、股市、大宗商品依次輪流領跑大類資產。因此,大類資產在經濟周期中的輪動是美林投資時鐘理論的核心思想。

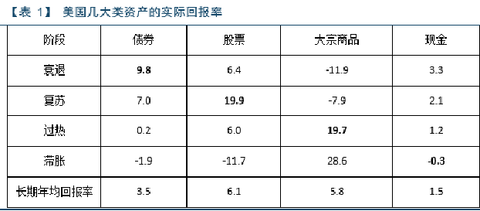

美國1973年至2004年的 美國1973至2004年的經濟金融數據可以作為美林投資時鐘理論的經典案例。運用1973年到2004年美國市場數據測試投資時鐘理論可以發現,整體上看美國經濟周期相當均勻。根據不同時期的經濟表現,將1973年4月到2004年7月之間的375個月相應的劃分為經濟周期四個階段,每個階段平均持續20個月,一個經濟周期大約為6年。

通過統計美國幾大類資產的實際回報率可以看出:衰退階段,債券是最佳選擇,實際回報率達9.8%,遠超長期回報率3.5%,而大宗商品表現最差;複蘇期間,股票是最佳選擇,每年實際收益率為19.9%,大幅超出其長期平均回報率6.1%,現金和大宗商品回報率不佳;過熱階段,大宗商品每年實際收益率為19.7%,超過長期平均回報率5.8%,而債券表現最差;滯脹階段,現金實際回報率為-0.3%,但卻是所有資產里的最佳選擇,由於20實際70年代石油危機的沖擊掩蓋了非石油類大宗商品價格下跌,大宗商品年均回報率達到了28.6%。

二、美林投資鐘失效:金融危機之後大類資產走勢已經摒棄了美林投資時鐘所揭示的資產輪動模式

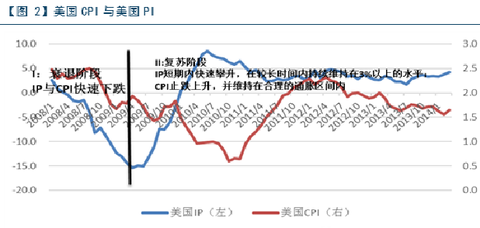

2008年金融危機席卷全球,美國的GDP、PMI、IP、失業率等宏觀數據集體在之後的一年多內急速滑至歷史低谷;2009年4月美國經濟開始步入漫長的複蘇階段;到目前為止,各項宏觀經濟指標顯示美國已經從金融危機中恢複活力,以美聯儲開始退出QE為標誌,美國經濟正逐步從複蘇邁向新的強勁。

然而,在後金融危機時代的經濟周期里,債市—股市—大宗商品市場的輪動徹底被打亂,美國已經摒棄了美林投資時鐘的大類資產輪動模式:

標誌一:股債雙牛格局。在美國經濟開始進入複蘇階段後,股市開啟了長期反轉模式,標普指數一路上漲,穩穩站在超過2007年峰值30%的高點。然而,在金融危機中領跑的美債市場並未伴隨經濟步入複蘇而退居二線,十年期美債收益率在後金融危機時代從5%持續跌至接近1.4%的歷史低位。即使在QE開始退出的2014年上半年,美債收益率也出現了50bp的下滑。美國這一波長期的股債雙牛格局已經成為本輪金融市場複蘇的最大特點。

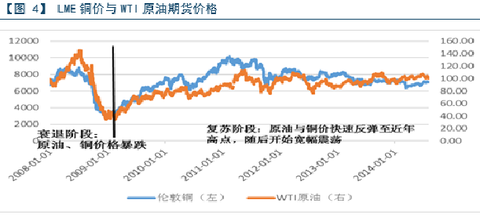

標誌二:大宗商品先強後弱與美林投資鐘所示的先弱後強恰恰相反。金融危機後,國際大宗商品市場於2008年底率先開啟反彈模式,國際銅價和原油價格一度在2011年初先後創下新高。然而伴隨經濟複蘇趨勢確認,大宗商品價格卻逐漸開始震蕩下行,即使在目前經濟由複蘇邁向繁榮的階段,大宗商品價格依然謎底。在複蘇階段,大宗商品走出了與美林投資時鐘理論恰恰相反的先強後弱模式。

從後金融危機時代債市、股市、大宗商品的走勢來看,美林投資時鐘所刻畫的債市—股市—大宗商品市場的輪動順序被徹底打亂,美林投資時鐘已經失去了其指導大類資產配置的基本作用。

三、確立新規則:超級寬松的貨幣政策擾亂資產輪動規律

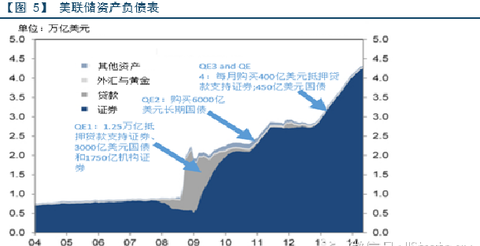

本輪經濟周期中大類資產走勢不再呈現出美林投資時鐘理論中的輪動模式,主要原因在於傳統的投資時鐘理論是建立在經濟主導金融的邏輯之上的,而金融危機後全球央行前所未有的寬松貨幣政策已經擾亂了經濟金融傳導機制,經濟周期已經不能預測或反映金融周期。美聯儲在本輪經濟周期中共實施了3次大規模QE,在複蘇初期增長動能尚未修複的情況下,寬松的貨幣政策無法傳導至實體經濟信貸端,導致大量流動性直接轉入金融市場推升各類金融資產價格,金融資產的風險收益關系的定價作用逐步喪失。由此,美林投資時鐘理論也就失去了前提邏輯基礎而不可避免的走向失效。

1、債市新規則:QE與避險需求共同推動了債市收益率的長期下行趨勢

債券市場的繁榮基本貫穿了金融危機以後美國的衰退期與複蘇期:1)危機初期,美債避險屬性成為大規模資本避難所,推動美債收益率快速下行。2)複蘇階段,美聯儲寬松的貨幣政策成為拉動美國經濟複蘇的首選工具。從價格型工具看,美聯儲於08年七次下調聯邦基金目標利率至0-0.25%並維持至今,接近零利率的聯邦基金目標利率有效地抑制了國債收益率的上行;從數量型工具看,美聯儲先後啟動三輪資產購買計劃,而國債正是其核心購買對象,巨大的需求量持續對國債收益率產生向下壓力。3)2014年初至今,盡管美聯儲已經開始退出QE,然而由於一季度美國經濟增長意外大幅回落,加之全球地緣政治危機頻繁爆發,導致美債收益率下跌趨勢不改。

2、股市新規則:充裕的流動性使股市過早透支經濟複蘇動能

美國股市自2009年初開始了為期5年的上漲周期,並不斷刷新歷史新高。雖然在這期間美國經濟開始複蘇,但是美國股市的強勢上漲與美國經濟複蘇的步履蹣跚形成鮮明對比:09年美國經濟仍處於衰退的泥潭中時,美股便開始強勁上漲;美國經濟複蘇過程中的數次回調也未能阻止美股繼續創下新高。

美股此輪長期上漲行情部分得益於美國企業自身的快速修複能力,然而美聯儲的貨幣政策事實上已經取代了經濟複蘇動能,成為支撐美股上漲的關鍵力量。這也就解釋了“經濟差股市好”的怪現象。更具體地說,是市場對於美聯儲貨幣政策的寬松預期造就了美股的走勢。因此,美林投資時鐘中的重要變量——經濟周期——事實上被貨幣政策周期所置換。

3、商品新規則:金融屬性與商品屬性交替主導大宗商品市場走勢

投資時鐘認為,在經濟發展過熱階段,投資商品市場是最優的資產配置選擇。然而在全球經濟依然在衰退中掙紮的2009至2010年,以銅、原油為代表的大宗商品市場走出了持續2年的長期上漲周期。而在經濟複蘇趨勢確認的隨後三年多里,大宗商品卻一路震蕩下行。大宗商品後危機時代先強後弱的走勢與美林投資時鐘理論恰好背道而馳。

為何寬松的貨幣政策未能給大宗商品市場帶來持續牛市?我們認為,這是因為大宗商品本身兼具金融屬性與商品屬性,2010年後大宗商品步入慢熊的主要原因是受貨幣政策寬松影響的金融屬性無法抵消受需求低迷影響的商品屬性。金融危機前,全球大宗商品經歷了長達數十年的超級牛市,一方面得益於新興市場經濟快速發展帶來的巨大需求,而更加重要的是隨著商品期貨和其他衍生品的急速膨脹造成的金融屬性的過度放大。然而,伴隨近年來新興市場出現增長放緩跡象,對大宗商品的需求出現回落,其商品屬性對價格產生巨大向下壓力。盡管有充裕流動性環境,但由於大宗商品過去的超級周期過度透支了其金融屬性,造成目前商品屬性上升主導金融屬性。因此,即使在經濟複蘇提速的今天,大宗商品依然難以參與新的輪動。

三、大類資產走勢前瞻:美聯儲貨幣政策轉入緊縮周期,美林投資時鐘資產輪動模式難現重啟既然是超級寬松的貨幣政策擾亂了美林投資時鐘,那麽在美聯儲貨幣政策轉向緊縮的未來,大類資產能否按照美林投資時鐘理論繼續輪動呢?我們認為,美林投資時鐘未來依然難以指導大類資產配置。具體而言,我們認為:

1、股市前景:貨幣政策收緊將導致股市不可避免回吐部分利潤,隨後基本面好轉將接替流動性成為主導股市運行的新動力

最近一個月,美股出現反常持續下跌,背後最重要觸發因素是二季度經濟大幅回暖造成市場對加息預期異常強烈。實際上,過去五年美國股市的漲幅與經濟緩慢複蘇的態勢並不匹配,到某一時點,股市將不可避免回調等待經濟增長步伐。而觸發這一時點的因素便是貨幣政策收緊。因此,目前美股的回調是對前期透支上漲的回補。

在未來貨幣政策正常化的過程中,美國經濟增長穩步加快、就業市場逐漸改善、居民收入提高、企業進入加杠桿周期、資本支出會進一步擴大,宏觀基本面的好轉將接替流動性成為主導股市運行的新動力。

2、債市前景:加息周期帶來債市逐漸調整,但是收益率難現徒升,我們預期加息初級階段可能升至3.5%~4%區間。

目前影響美國債券市場的最主要的因素是關於美聯儲何時加息的預期。隨著美國經濟的複蘇,美聯儲已經明確在今年10月退出QE,並且市場普遍預計美聯儲將在2015年第三季度左右加息平。隨著利率在未來的上升,債券價格不可避免地會出現長期的下跌。

雖然債市會緩慢地步入熊市,然而回顧美國國債收益率三十年的超長下跌周期後,我們發現本次加息周期中貨幣政策傳導到市場利率的強度可能會逐漸減弱。從需求端看,美國的經濟活力會吸引更多的外部流動性支持,而從供給端看,美國政府赤字水平低位運行,國債發行壓力小。因此,美聯儲貨幣政策的轉向在短期內不會大幅提高美債收益率。

3、商品前景:大宗商品超級周期已結束,下行之路慢且長

大宗商品的超級周期已經結束,未來幾年內,鐵礦石、銅和布倫特原油等大宗商品的價格將會持續下降。

四個因素將主導大宗商品未來長期的低迷趨勢:

第一、新興經濟體經濟增速開始減緩,大宗商品需求的主力軍開始撤退。例如,中國正經歷經濟結構性轉型,增長中樞下移,對大宗商品的需求開始放緩。

第二、在全球範圍內,隨著寬松性貨幣政策逐步撤出,全球貨幣流動性減少,金融市場上對大宗商品的投資需求將進一步下降。

第三、美聯儲貨幣政策正常化打開美元指數上行空間,抑制以美元計價的大宗商品價格上行。

第四、伴隨著北美的新能源革命,以及相關開采技術在全球範圍擴散,全球供應量不斷攀升,悄然改變市場對能源價格的預期。近期中東地緣政策危機未能大幅提振原油價格也印證了以上觀點。

(作者:許元榮,第一財經研究院(北京)研究總監、首席宏觀研究員,數據來自wind)

$上證指數(SH000001)$ $深證成指(SZ399001)$ $創業板指(SZ399006)$$納斯達克綜合指數(NASDAQ)$

@今日話題

PermaLink: https://articles.zkiz.com/?id=109790

Next Page