- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

海普瑞消失的600億:高盛的3700萬變18億 暴賺49倍

http://www.iheima.com/archives/48009.html海普瑞上市後股價從188元跌到復權價40元左右,有600億市值灰飛煙滅。昨日,有媒體質疑海普瑞與關聯方利益輸送,公司和關聯公司股權轉讓存在貓膩,懷疑海普瑞上市前的海外訂單和高成長可能是高盛資本運作的一個局。記者昨日就此前往海普瑞公司採訪,公司證券事務代表熊丹對記者表示,媒體報導的相關傳聞不屬實,公司關聯交易和股權轉讓符合有關法律法規,不存在通過關聯交易和股權轉讓損害上市公司及股東權益的情形。

海普瑞與高盛暗度陳倉?

昨天有媒體報導稱:3年前,高盛憑著華爾街式的狡黠與精準,造就了「第一高價股」海普瑞和2010年度中國首富李鋰家族。經此一役,高盛以3700萬成本,獲得18億回報,投資收益率高達49倍。

「經過高盛參與,一個原料加工廠就瞬間被包裝成了一個具有『美國權威認證』的壟斷性、高技術、高份額、高增長的原料供應優質企業。」華南某醫藥投資人士告訴記者,「現在回想起來,不得不懷疑,海外訂單、業績都是高盛做的局。」

該媒體報導稱,在海普瑞神話破滅後,高盛再次投資李鋰家族的另一塊資產:深圳市天道醫藥有限公司(下稱「天道醫藥」)和深圳市多普樂實業發展有限公司(下稱「多普樂實業」)。此次高盛並非單獨行動,著名投資公司IDG趕來入夥,加上曾經同樣深度參與打造「海普瑞神話」過程的湖南彭氏家族,一起佈局「第二個海普瑞」。

據瞭解,天道醫藥成立於2004年6月29日,註冊資本600萬元,主營產品為低分子肝素鈉製劑,目標是國外市場。

海普瑞上市近三年來,和關聯公司天道醫藥關聯交易逐年增加。而據海普瑞內部人士透露,天道醫藥有佔用海普瑞的人員、資源行為,存在利益輸送的嫌疑。

據海普瑞年報披露,天道醫藥與海普瑞的關聯交易日益增加:2010年,天道醫藥向海普瑞購買肝素鈉原料藥3730萬元,佔海普瑞銷售額0.97%;2011年,天道醫藥向海普瑞購買肝素鈉原料藥激增,達到6710萬元,佔海普瑞銷售額2.69%;2012年,天道醫藥向海普瑞購買肝素鈉原料藥5573萬元,佔海普瑞銷售額3.2%。據悉,從海普瑞上市至今,天道醫藥仍然虧損。

多普樂實業也是海普瑞的關聯公司,它在海普瑞長達十餘年的資本運作過程中,一度持有海普瑞70%股權。

海普瑞招股書披露,多普樂實業未來的發展規劃是與天道醫藥共同建成年產5000萬支產能規模的低分子肝素製劑生產線,申請美國FDA或歐盟EDQM的藥政註冊,進入歐美醫藥市場。

「多普樂實業本身並沒有什麼業務,更多是一個資本運作平台。」海普瑞人士在接受媒體記者採訪時說,「現在它的核心資產就是天道醫藥。多普樂實業和天道醫藥在同一個辦公樓區辦公。海普瑞是肝素鈉原料,天道是做低分子肝素鈉,更高級一點,比較有前景。雖然天道現在不賺錢,不代表以後不賺錢。天道也是要上市的,一定會上,還有可能單獨上市。」

海普瑞認為關聯交易合法

昨日,記者就媒體質疑內容採訪了海普瑞證券事務代表熊丹。在回答記者有關質疑高盛做高海普瑞的業績和海外訂單問題時,熊丹表示,這個說法是有問題的。因為公司1998年就成立了,在高盛進來之前,公司就有關於和賽諾菲公司的訂單合作,而且在2008年著名的百特事件後,海普瑞成了美國唯一的肝素鈉原料藥的供應商。這對於海普瑞公司來說是一次挑戰和機遇。這個事件對後來公司的業績是利好。

對於質疑海普瑞剛上市時股價衝至188元,至今跌到復權價40元左右,有600億市值灰飛煙滅,熊丹的解釋是,當時的股價也不是他們定的,是業務受到認可和市場認同的,後來股價一直跌是市場背景導致的,之前美國的市場不景氣影響到公司的業績。

對於質疑天道醫藥與海普瑞的關聯交易方面,對於質疑天道醫藥近年來虧損卻能支付公司三四百的員工工資的質疑。熊丹表示,支付工資不是問題,現在天道藥業還是投入期,所以會虧損,但是這對付員工工資完全不是問題,也不存在海普瑞在這方面的資金援助。而且美國有些醫藥研究公司也是虧損的,也沒這方面的問題。

對於質疑海普瑞與關聯方多普樂、天道醫藥的關聯交易和獨立性。 熊丹表示,深圳市多普樂實業發展有限公司與公司系同一實際控制人控制的企業,深圳市天道醫藥為多普樂的全資子公司,與公司存在關聯關係,是海普瑞的下游企業,只在產業鏈上存在業務交易關係,海普瑞的董事長雖然也是天道藥業的董事長,但是沒有參與天道藥業日常管理工作。所以公司之間還是獨立的。而公司間的交易都有董事會認可和對外公佈,交易情況都可見。

昨晚,海普瑞就此發佈澄清公告稱,公司與多普樂、天道醫藥的關聯交易遵循市場定價原則,關聯交易的決策程序符合有關法律、法規及《公司章程》的規定,並履行了披露義務,不存在通過關聯交易損害上市公司及股東權益的情形。

公告稱,多普樂實業及天道醫藥從事的主要業務為低分子肝素製劑的研究、生產及銷售,與公司從事的肝素鈉原料藥在主要適應症、產業鏈位置及客戶等方面均不相同,多普樂、天道醫藥與公司間不存在同業競爭。公司高管除在關聯公司擔任董事職務外,未擔任其他管理職務,公司與關聯公司間在業務、資產、人員、機構和財務方面保持獨立性。

沙鋼股份:股東黃李厚先生減持3700萬股 套現5.6億

江蘇沙鋼股份有限公司於2016年8月 18日收到公司持 股5%以上股東黃李厚先生減持公司股份的通知, 黃李厚先生於2016年8月 18日通 過大宗交易系統減持公司股份3,700萬股,占公司總股本的1.68%。

本次股份變動前, 黃李厚先生持有公司股份14,700萬股,占公司總股本 2,206,771,772股的6.66%。本次減持完成後, 黃李厚先生持有公司股份變更為 11,000萬股,占公司總股本的4.98%。

一年營收60億 會員3700萬 門店2100家 8000字的血淚經驗……

來源: http://www.iheima.com/zixun/2018/0312/167526.shtml

當大家還在討論如何成為一家新零售企業時,良品鋪子這家跑了12年的零食巨頭,已變成一個被熱議的新零售學習標桿。

來源 | i黑馬(ID:iheima)

演講 | 趙剛

作者 | 張曉軍

當大家還在討論如何成為一家新零售企業時,良品鋪子這家跑了12年的零食巨頭,已變成一個被熱議的新零售學習標桿。線上線下打通、全渠道融合、以用戶為中心,提前三五年踐行這些理念,並在2016年全渠道就做到終端零售規模突破60億,會員3700萬,門店2100家,背後是良品鋪子在產品、信息化系統、供應鏈上極大的投入與精細化運營。

在近日創業黑馬舉辦新零售特訓營上,良品鋪子高級副總裁趙剛第一次深度分享了良品鋪子的新零售產品之道,過去12年良品鋪子核心做了什麽?新零售時代需要以什麽樣的產品思維應對?良品鋪子為何要設計“六步、八方、十定”的產品邏輯?在未來,如何打造一個強大的新零售品牌?本文將一一揭曉。

一

不是為了新零售而準備的新零售

今天想給大家分享的主要是良品鋪子發展過程中的一些心得,良品鋪子確實花了非常大的精力和時間去做新業務規劃與拓展,並不是為了新零售而準備的新零售,新零售這個名詞出現主要經歷過幾個階段的變化。

在2000年,盛行叫“企業電子商務化”,主張通過電子商務去改變傳統企業經營模式。

往上走,我們發現僅僅只是電子商務滿足不了企業經營發展全面需求,傳統零售和品牌廠商不太可能全面放棄自己的線下實體業務,同時數據也顯示,實物銷售的80%還是產生在線下實體,所以O2O概念一時興起,似乎可以實現線上線下一體運營。此後發現O2O也不能承載未來經營的運行設計,某種程度而言,其只是消費者的選擇之一,曾有一段時間誰提O2O,誰就是落伍的企業思維,“全零售、全渠道”概念因此而誕生。

再後來,發現全渠道也不能代表未來零售的狀態,全渠道在各個行業里,更多在鼓勵傳統企業到互聯網做電商,通過手機、PC端做銷售,這只是增加企業銷售渠道的全面性,並不代表著你面臨的未來終局。

所以這兩年,阿里提出的“新零售”,京東提出“無界零售”,從某個角度來說,它要有意識地劃分和傳統零售企業之間的區別,那區別是什麽?核心是充分將新技術和新思維在企業運營中產生無縫融合,適應消費者新一代的行為趨勢,用最短路徑滿足消費者需求,並能提高企業的運行效率。

良品鋪子2006年成立,線下門店已經2100多家,基於此,我們在2012年啟動了電子商務,和互聯網的發展節點十分吻合,基本上每一步都踏準了,該有的過程都經歷過。

最重要的是,2014年良品鋪子啟動了社交電商,到現在我們也一直堅持認為,未來一定是通過社交的方式來獲得交易。我們一直在思考,如何從交流到交易過程閉環的延伸?在2014年、2015年良品鋪子已經做了解題,通過交流到交易,單月已經產生超過2000萬元的正常銷售,微信公眾號粉絲增長超過1000萬,在企業號中排名前列。

反過來看,我們現在一直非常關註的一個數據是O2O閉環訂單,它是線上訂單到線下,線下訂單到線上,這個閉環訂單代表著線下線上進一步延伸和融合,充分滿足消費者在購買需求滿足的最短路徑,這其實就是新零售。

提及良品鋪子印象時,大家都說良品鋪子產品比較好吃,這才是重點,無論業內如何贊許良品鋪子在新零售等方面獲得領先優勢,而我們內心最清楚,新零售最核心是首先你要有一個做好產品的能力。

二

良品鋪子12年核心做了四件事

我們經常會說,企業的長期持續增長的力量取決於企業創立的初心。

良品鋪子創始人楊紅春最早從知名家電企業高管辭職創業,他做這件事的時候,把廣東的一套房子賣了,湊了60萬塊錢回到武漢創業。只為開一個30平方的小店他花了10萬塊錢機票到全國各地看產品,包括去了解這個產品是怎麽做的,為什麽這麽做,什麽樣的才算做的好,行業里還有誰做的好?從而形成良品鋪子的選品和品控的基礎,由此慢慢把良品鋪子的產品線和供應鏈建立起來。

目前來看,他的初心養成了我們現在所有商品開發人員,始終用身體去行動。我們公司里有一個政策比較獨特,我們的商品供應、開發人員,很多剛剛畢業,按照傳統企業的等級要求不能打車和出行選擇飛機,但從良品鋪子創立之初就定下一個規則,所有商品部人員一下飛機可以打的,因為所有供應廠商地處偏僻,這樣可以很大的提升效率。同樣也證明,我們的商品人員的地位有多高。

我們經常會問到,良品鋪子到底是做什麽的?首先我們是做零食的,今年到第12個年頭,核心就做了四件事情。

1、通過消費者研究,洞察與定義細分用戶市場和產品。

細分的是顧客需求,我們通過市場預估和消費者反饋,能獲得第一手的市場信息。比如消費者喜歡吃什麽,哪些活動、產品是因為促銷而引起的銷量增長?哪些產品真正來自於消費者複購拉動?基於此,我們分清了真相和假象。

有時候我們經常會誤解,比如一款產品在京東、美團等渠道賣的特別好,以為是消費者需求。其實可能是因為,渠道做了指定的政策和推銷,反饋過來的效果並不真實。所以,我們希望建立一手的消費信息資源,來更好的洞察與定義細分用戶市場和產品。

2、做零食產品的研發和商品標準制定。

為什麽說我們在做標準,很多人都認為零食不就是OEM方式,或做貼牌產品嗎?其實不是,如果我們只是簡單的貼牌運行模式,為什麽能夠持續做12年,反過來比原來的供應生產商的市場份額占比還大?

我們每次確定一個產品研發計劃之後,有兩個指標要去做:

1、理化指標。通過實驗室的化驗,把它所有的成分全部進行指標標準化。

2、感官指標。零食此前一個最大的問題是沒有建立完整的感官指標,而良品鋪子在做這件事的時候,也遇到過同樣的困惑,很多顧客這一批買的堅果,到下一批就不一樣了,這就是我們要建立感官指標的原因。

3、做“從產地到嘴里”的供應鏈全程質量管理體系標準與監控,它是一個消費者的心聲倒逼流程體系。

在其中,最核心的事就是我們一直堅持做消費者的直接溝通和聯系。有很多超市找到我們,拍著胸脯說,只要進他們的渠道,保證一天掙多少錢。但面對這麽大的誘惑,我們一直沒進,因為這會讓我們接觸不到一線消費者,永遠不知道商品到底賣給誰,消費者的數據在哪里?

良品鋪子現在僅在線客服人員已經超過300人,我們需要更深的洞察和理解消費者到底有什麽樣的變化。同樣,零食行業是一個很特殊的行業,第一,它的品類繁多;第二受市場影響波動比較大。

我們在做產品鏈,首先要了解這個行業市場上的變化。我們的劃分,有堅果類、話梅類、果幹、果脯、肉制零食等,為什麽專門把禮盒和禮品劃為一類,實際上它是一個消費者的獨特需求,它的禮盒盒裝,里面產品的不同內容,實際上在影響它的商品定位和商品價值。

從另外一個角度來看,基於產業的現狀,公司開始在研討商業模式的時候,就盡可能減少自己建工廠生產線,因為企業投資生產線的話,不同品類和不同生產工藝需要不同的生產線來完成加工,這是一個巨大的投資規模。 我們現在開發的SKU有1500個,如果1500SKU按照12大品類來講,往下大概有100個群組,每個群組特定都有不同的生產線標準與要求,而良品鋪子重點在於制定供應鏈全程質量管控標準,制定每個產品的配方、生產工藝、感觀和理化指標和驗收標準,保證全程的質量可控。

4、通過全渠道終端直接服務顧客,了解顧客需求。

從消費者研究來看,消費在食品方面需求就兩個:第一是沖動性消費;第二是品類多樣性。

有些人喜歡吃一類食品,像特別喜歡吃花生,不管是炒的還是煮的,但我絕對不會一天到晚只吃一類食品,這是消費者的特點。

基於這些特點,對於他來說,零食的商業模式應該是隨處可見,多樣選擇,這是消費者需求倒逼的商業設計。基於隨處可見的策略,所以我們的門店戰略是密集型的城市布局,我們現在沒開到北京,只在5個省和深圳、蘇州、南京、西安4個市布局,但已經有2100個店,基本上門店集中的省份,一個省會城市300家。

如果開少了,消費者是隨機性、沖動性的購買,不會專門為你一家店走很遠,它需要一個城市東南西北四個角都有,形成一站式,滿足大家的隨手購買需求。這就是我們基於消費者和行業的特點所形成的布局。

三

良品鋪子商業模式對社會價值的賦能

通過產品的研發,我們每年大概能保持300個產品上市,全國的供應商有260家,其中訂單500萬以上的超過40家,有1000萬以上超過100家。

現在為什麽講去產能很重要?我們走了很多工廠發現,以前大家覺得做零食生產前景好,然後就投資幾百上千萬建廠,上設備,最後發現產品生產出來,但是終端銷售效果並不好,造成食品工業行業出現產能過剩現象而良品鋪子依托強大的市場終端與消費者交互和數據分析能力,能充分洞察消費者在零食需求研發產品,采取定制模式與工廠進行訂單生產,並對工廠的生產技術和設備提出改善要求,從而盤活其產能,有效地解決這個問題。

作為食品上遊的農業,企業+農戶模式是國家強有力推動的農業產業化、市場化政策。這種模式,通過企業直接連接農戶,一方面提升農民收入,另一方面則可以更好的滿足企業定制化原料需求;而農業產業化和定制化,從源頭保證了更多產品形態的可能性。

我們現在有40多個產品直接和源頭簽約,像河北黃驊冬棗本來是中國四大名棗,我們采取包銷制,有大約7萬個農戶專心為我們做產品。具體來講,棗農負責原棗的種植,成熟之後直接將原棗運送到良品鋪子的供應商進行加工,省去中間層層供應商的利潤抽取,並且由於“公司+農戶”的政策補貼,使得公司成本降低,產品質量得到提升,並且使得農戶利潤增加,讓黃驊當地不少的棗農脫貧致富。

四

新零售時代的產品思維:不論新舊,產品決定生命力

良品鋪子的核心思維是什麽?我一直認為,在新零售時代,不輪新舊模式,產品決定了商業模式的生命力。商業模式是一個很奇怪的東西,今天是新零售,明天可能會換一個新名詞,跟早期的O2O、全渠道一樣,其實一直都在變。

回到根本,核心就兩點:第一,怎麽抓住商業本質。第二,怎麽抓做好產品。

洞察人性其實是從做產品開始的,為什麽大家一談新零售,必談線下,有一個最大的現實是,根據2016年數據統計,有超過80%的食品購買行為發生在線下,只有不到20%在線上購買。

這也就是說,任何企業當你需要獲得更大市場空間時,就必須去思考你的瓶頸在哪里,怎麽從80%市場動向里獲得更大的市場空間增長?

包括現在天貓的流量和新客增幅同比增速出現緩慢,但天貓一直處在巨大的變革中,如果你可以采取不同的營銷方式和策略,還是有很好的機會,天貓一直在扶持腰部和底部商家,也就是說,把底部商家怎麽樣扶持到腰部。而原TOP商家必須要應對這個形式自我產生變革,在細分品類、精準營銷和顧客細分需求管理方面,找到新的突破增長點因為消費者和消費者購買行為產生了變化,產品也要隨之變化。

五

新零售的核心:從貨—場—人到人—場—貨

人、貨、場是在零售中常提到的概念,新零售最重要的是由原來的貨場人到人場貨。像我們以前做IT,是先有工廠,生產了產品,再去找通路,然後通過銷售渠道賣給顧客。

每次做消費者調研,最痛苦的是我把貨賣給你了再去了解你的需求。傳統模式中研究消費者的痛點,所有的痛點是基於因為我本身就有這個產品,其是一種倒逼式流程改變,通過不斷地疊代優化而慢慢地變成消費者的喜愛選擇。這是傳統商業的貨場人。

傳統的供應鏈是由貨的不同場景進行管理、選擇、預測、補給、促銷的過程。而新零售需求鏈是從顧客需求不同場景倒推商品的庫存、生產、采購、物流的過程。

1、理想主義的新零售:重構產品供應鏈體系

我們自己總結了一個理想主義的新零售,就是重構產品供應鏈體系,顧客成為零售成功重要的影響因子,因為顧客可產生場景的細分而研究這個產品,所以我們會對他做需求預測,然後做產品研發、訂單預測、供應鏈規劃等一系列事情,它實際上是個需求產生供應要求變化的過程。

為什麽在前面會加理想主義?理想就意味著現在不是把企業全部掉頭來做這件事,而是一步一步地做實驗,不斷地拿出一些產品,按照這個模式做測試,形成閉環。

我們不能說自己的業務模式都是這樣做的,90%的產品還是在傳統業務模式下運行,真正要實現新零售體系,對後臺的供應鏈和信息技術支撐要求非常高。

我們現在大概有300多個客服,2017年他們和2000萬個顧客產生了對話,平均時長10分左右。我們在探討這麽大的信息量,能不能做進一步的分析?原先的路徑是做客服的質檢,大量依靠人工,現在則是靠智能化,靠機器文本進行抽檢。在抽檢過程中,我們會產生一些新的測算,比如測算顧客的情緒,如何把顧客聊天情緒匹配到會員標簽里等,進一步地識別顧客,打通後臺會員系統。

我們已經設置了200個標簽,可使用的標簽大概在60多個,在這個標簽結構體系里,我們希望把情感語言帶進去,因為傳統會員管理CRM,都是冷冰冰的數據,你可能知道他的購買頻次、年齡層次、地址,但對他的情緒無法感知。而真正去贏得消費者喜愛,是情感的交互產生的共鳴,這才是品牌的真正含義。

這里講的其實是你對顧客了解有多深,當你真正圍繞消費者做產品的時候,成敗並不取決於你是不是有想法,而取決你是否真正懂顧客,了解他現在和未來的需求。

2、良品鋪子眼中的新零售:升維思考與降維攻擊

基於這個角度,新零售需要我們做“升維的思考”,就是通過數字化用戶體驗,去倒逼全流層的變化。

現在所有企業最可怕的就是盈利模式單一,過度采取促銷競爭模式,一不小心就幹死掉了,如何讓盈利模式更具有張力,一定不能只在價差,還可以做很多服務性的增值,新零售為我們提供更廣闊的思路。

另外一個新零售的思路是做降維攻擊,也就是要突破流量經營,變成用戶經營,通過全渠道的覆蓋,實現與用戶線上線下、無縫無斷點的全場景接觸,並為用戶提供一致、豐富、極致個性化的產品和服務體驗,實現運營效率最優。

我們要通過流量經營獲得更多的新客,通過用戶經營提高顧客的價值,理順顧客的價值模型,這在產品里非常重要。比如,原來顧客年銷售貢獻價值可能是400元,那現在他能不能一年消費500元,挖掘更高的存量價值,新零售里有很多方法和工具支持這樣做。

六

良品鋪子的產品方法論:十定八方六步

1、產品以人為本

四個需求

我們對於產品的核心信條是以人為本,我們給產品做了劃分,需要考慮需求和細分

第一個維度是需求,包含生理需求、心理需求、理性需求和社交需求。

社交需求是做產品特別重要的核心,這其實是在研究人的心理,他對產品是怎樣產生互動和關聯?前段時間的蜂窩煤蛋糕、臟臟包為什麽流行?就是因為它提供給你足夠的社交展示、話題和炫耀,很多人並不是簡單為了吃。

茅臺酒為什麽越來越貴,從產品角度來看,茅臺提供了很強的社交需求,吃飯的時候,喝茅臺酒很助興,分享出來很有檔次。為什麽奢侈品賣那麽貴,也在於提供社交需求,直白說,就是可炫耀、可拍照、可襯托、可感受。

從這個角度來看,我們做產品的包裝、樣式、口感,甚至在產品上市前有沒有什麽儀式等一系列的設計,都是產品的成功因素。

四個細分

剛才講了人的四大需求,產品以人為本的第二個維度是做四個細分:

1、人群細分。就是你的產品到底是為誰提供服務,消費產品的人群能不能歸類細分。

2、時間細分。結合時間段,會有不同的消費需求,比如我們上早餐產品,發現一大早開店,很多人過來買糕點,而不是買油條豆漿,是因為簡單方便,就在寫字樓旁。所以,我們陸續又上了很多這類產品,有一些消費場景的某個階段,一定有它的替代功能和需求。

3、任務細分。是自己吃還是送禮,給朋友吃還是幹什麽?這是它任務結構的組成。圍繞任務的結構,一定會有產品結構的設計,包括做一些細分的決策。

4、場景細分。這是最近提及率最高的詞,顧客消費場景必然產生不同的需求,旅行時零食需要考慮收納性,電影場景的零食必須關註少果殼,朋友聚會的場景需要新奇特的小創意互娛性,這都是消費場景面對的不同細分零食需求。

2、產品十定論

良品鋪子做產品有一個叫“十定論”觀點,所有產品當你拿出來之後:

第一,定人,定給誰。

第二,定時,這個產品在什麽時候、季節、節令里應用。

第三,定景,如何考慮產品在場景變化中的需求結構。

第四,定質,質是質量標準,一定要考慮產品的質量標準是什麽?基於質量標準,會引發出到底你的研發、生產需要什麽樣的安排?

第五,定規,我們做產品一定會強調規格。比如說在線下門店,我們需要用周轉箱進行配送,周轉箱的長度和寬度有精準的比例,如果比例劃分不合理的話,在運輸的過程中一挪動,產品可能全碎了。

第六,定組。在產品中,不同的品類中需要考慮群組的結合,例如,在門店陳列和擺放的位置有相近之處,有的是手抓包包裝,有的是盒裝、桶裝、袋裝,不同的群組規劃,對最後的擺放陳列效果起到很關鍵的因素

第七,定形,形就是形狀和物理狀態。比如蜂窩煤蛋糕為什麽能火,其實就在考驗它的形。

第八,定名字,你到底給它取什麽名。

第九,定價。

第十,定銷。

我們認為,所有零食產品是圍繞這十定開始開展工作的。我們商品人員哪怕剛從學校畢業,第一件事就是教給他這樣按照步驟做,所有要上架的產品,都會通過它的人、時、景來進行研發和考慮。再通過質規組形進行產品所有概念性的東西完工,再進到定價和定銷,這是良品鋪子的產品十定法則。

3、八方協同法

(1)六步流程化

做一個好的產品,在企業內部來看,絕不只是商品人員的事情,它需要一個大的產品經理,統籌八方。在一個零售類的企業,產品經理比做研發經理還累,他需要考慮的因素更多,包括從設計、生產、營養、質量、銷售、采購做八方統籌。

現在對產品經理提報的產品評審會里,有一個很重要的考察因素是他在這八個方面里做了哪些,確定了哪些因素。這可以判斷,一個產品他做得優不優秀,到不到位?

里面也就涉及我們講的六步流程,雖然我們一年在開發的新品有300多個,但每個產品都需要完整經歷一個流程。

首先是立項,立完之後,形成概念思路,圍繞前面八方十步的方法進行方案確認。方案確認後要研發出實體,實體又分為幾個評審:

第一,消費者試吃評審。

第二,闡述評審,面對大家講清楚為什麽我要做這個產品。

(2)強化儀式感

這是我們每周要進行的環節,比環節更重要是,強化大家按照步驟和流程形成的意識形態。在一個企業里儀式感很重要,你一定要把做所有產品的動作變得標準化和流程化、儀式化。因為只有通過儀式化,才會激發每個商品人員心中對做產品的敬畏。它會制造一種神聖的價值,否則老板自己在做產品,一個人搞定OK,因為你的初心和意念、行動是一致的。

當你手下200個商品人員做的時候,就不能靠自己的意念了。一旦商品人員對消費者沒有敬畏感,隨時有可能偷工減料而做出可能讓企業倒退的產品。這就是為什麽我們做商品要非常強調按照流程、步驟和儀式。

我們不像喬布斯哪怕不做市場調研,也能出神一樣的產品,我們需要給幾百號商品人員制造神聖感,他們心里才會對消費者有畏懼,在每一次的闡述里,嚴格按照你的行為去固化他的行動,他才能夠慢慢影響一批人。

這個心理就在這里引發出來的,人受環境影響,當你利用場和景、儀式感制造的環境,必然會形成一種文化,這就是企業文化。所有的人不敢輕易對產品、消費者不重視,我認為這個價值可能遠遠大於產品流程本身的價值。

七

新零售探索:讓我們明白未來做什麽?

1、良品鋪子新零售商業邏輯

回過頭來,我們一直在思考做新零售探索能明白什麽?我想我們更明白的是未來能做什麽,而不是只是創造新零售的名詞。

基於做產品的概念,我們現在想的很清楚,它是一種應用。這並不代表我們不重視產品,而是我們認為,產品是建立與核心消費者之間關聯最重要的一種紐帶。只有黏性越來越強,產品才會在消費者心中獲得更深的價值。

所以,我們把產品歸在應用層,公司第一步先通過產品建立應用,當你經常應用的時候,還需要更強的應用方式才能加強黏性。

我們一直講互聯網的核心是在幹什麽?首先是流量入口,門店就是一個流量入口,每天線上+線下訪問良品鋪子門店的顧客有100萬,依靠這100萬訪問,我們在思考怎麽提高轉化率,怎麽更深地讓用戶留存?

我們未來所希望的是做社群,聚集一批最懂吃的人,借此源源不斷做產品開發,做叠代升級,我們已經在嘗試一個新產品,比如實驗糕點、奶茶這些即食產品。

我們有兩類實驗店:

第一類,增加了很多鮮果,果切果凍,這類店大概開了60家,我們選擇在武漢做實驗。

第二類,糕點和奶茶這種類型的店,開了三家。

我們為何要測試?在未來,我們相信真正用零食形成消費者強關聯的時候,不斷會有更高品質產品出來,和我們的黏性也會更強。一句話叫“和顧客爭搶的是他的時間”,顧客把時間放在誰身上,誰就占有最大的市場份額。時間對於零食企業來說是怎麽增強的?就是你必然會在我這里買的更多,我可以滿足你所有的零食需求。

2、能和更強者共舞

良品鋪子的新零售之路,絕不是一天形成,其實我們是通過漫長的時間不斷往前走的。很多人說新零售這兩年才開始,但我們在2008年,就上線了信息化系統,當時100多家門店實現了自動補貨和交易數據的電子化。

我們2013年做全渠道戰略,2015年開始每年在IT方面的投入加起來接近1個億,包括組建了180多人的開發團隊,每年持續投入的量非常龐大。

我們認為,能夠在今天討論良品鋪子的新零售,就是因為後臺有很多的供應、體系,包括信息應用都能夠打通,這是我們在極大付出後得到的一個結果。

我們現在能夠做到的是什麽?能夠和強者共舞。當你和阿里合作,中間的數據被打通,最核心的是你有沒有數據的應用和分析能力。當你沒有這些能力的時候,它就像黑洞,把你的數據全部吸進去,而你向它要不到什麽東西,這就需要你自己去做很多事情。你要能做強大的預測,才能最有效地對外合作。

比如說,你能不能做到品類規模的市場細分?你自己要有強大的細分系統,才能做到。跟阿里數據銀行合作的第一條,是把你所有的數據導入它的數據銀行,如果你不能清楚地知道我們3700萬會員數據導進去之後,所想要的是什麽,這個數據就等於吃了。

反過頭來看,我們很清楚自己想要什麽?當3700萬的數據導給你之後,對良品鋪子來說,我們只有1500個SKU,店內可賣的產品線上大概在800多產品,線下有500-600個SKU。這就意味著我們所有消費者的研究,只是研究消費者在良品鋪子喜歡吃什麽,不是消費者真實喜歡吃什麽,而天貓里面有,我就要這個數據。

我們最高的銷售額一天2100家門店能達到8000萬的銷售額,超過日均銷售增幅的500%。這麽強的增量,是因為它觸達了足夠廣的目標消費者人群,和充分調動了他們的消費購買力。

3、讓門店更懂顧客

同時,我們自己做了一個全媒體的交互系統,通過龐大的系統搜索和關鍵詞設置,把所有東西抓取過來,並將用戶觸點拆分。用戶觸點核心是通過認知到、評價、到購買,購買還分為三個環節——導購、訂單和支付,每一個環節實際都有變化,而在交付里又有5個環節,包括交付方式、物流跟蹤、簽收管理、交付、和服務評價。

在每一個環節里,都涉及到你每一步需要有一個動作建立和消費者評價的互動。我們希望每一個消費者的評價對每一個觸點的環節都有明確的判斷和改變。

我們現在做了一個事情,希望對線下門店和線上有交互全過程評價體系的掌握。比如在線上大家都知道,為什麽要上天貓?因為天貓有各種分析和評價,讓我們更懂得如何進行數據化運營。

反過頭來看線下,並沒有這些工具手段。現在消費者在購買過程中,我們自己架設CEM工具平臺,通過打通支付和電子會員卡,用戶買單後立刻平臺立即就可以進行評價,和在天貓一樣。

這個評價體系有什麽作用?不到一年時間,我們已經收集了全網顧客聲音2000萬條,僅從900萬條中就挖掘了14.5萬個問題。為此,我們做了7個用戶體驗的整治專項,包括10個單品的口味優化,15個單品的包裝調整。在10個單品的口味優化里,改完之後有80%的單品銷售產生了正增長,平均單品增長超過140%,僅帶來的增量數據就達到3000萬元。

2018年,我們準備在公司大規模應用這套系統,其實總的來看,我們的路徑是首先獲取聲音來做分析和跟蹤,然後用定量分析做評價和改善運營狀態,通過實驗獲得可複制和標準化運行的模式,從而在全面渠道進入規模化的推廣應用。

最後感謝大家,我們做的也不一定最優秀,只是一步步的很巧合,很有福氣地在最好的時代獲得最好環境下的發展,未來新零售我們相信,它一定是變動的發展趨勢,不斷地技術成熟和理論體系完善的基礎上,產生更好的商業促動價值作用。

匿名用戶

匿名用戶

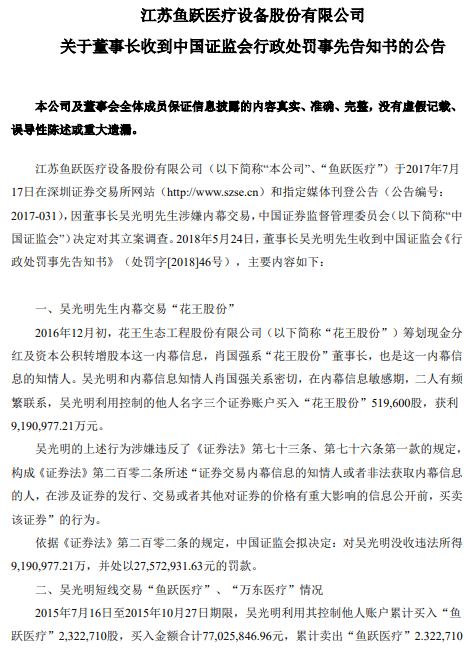

魚躍醫療董事長吳光明涉嫌內幕交易 被罰沒近3700萬

5月25日,魚躍醫療公告稱,董事長吳光明收到證監會《行政處罰事先告知書》,吳光明內幕交易“花王股份”,短線交易“魚躍醫療”、“萬東醫療”。綜合吳光明上述兩項違法事實,證監會擬作出如下行政處罰:對吳光明給予警告,沒收違法所得9190977.21元,並處以27772931.63元的罰款。

魚躍醫療表示,本次行政處罰事先告知書僅針對吳光明個人,與公司無關。目前公司各項生產經營正常,不受影響。

魚躍醫療當日收報22.13元,漲1.98%,成交額4.17億元。

士丹頓街地舖3700萬易手

1 : GS(14)@2017-11-06 11:15:56https://www.mpfinance.com/fin/da ... 2654&issue=20171106

【明報專訊】工商物業市况暢旺,吸引住宅投資者轉戰商舖市場。香港置業旺舖營業董事黎浩斌表示,中環士丹頓街36號至36B號地下E號舖易手,地舖面積約800方呎、連約700方呎入則閣樓,以約3700萬元易手,呎價約2.47萬元。物業現時由酒吧以月租8.8萬元租用,該租約即將屆滿,正洽談續約事宜,若能以市值租金約11萬元出租,意味新業主可享租金回報率近3.6厘。

市值月租11萬 回報3.6厘

據了解,新買家原為住宅投資者,因見近年政府多次「加辣」,住宅租金回報已較過去低水,故轉戰商舖市場;購入上述商舖,並作長線投資之用。至於商舖原業主,於1992年以約302萬元購入物業,並一直收租至今,持貨25年轉手帳面大賺3398萬元,物業期內升逾11倍。

另市場消息稱,以民生舖為主的元朗,其中位於馬田路16號京華閣地下B舖,以4.8萬元租出,商舖面積約700方呎,呎租約68.6元,租客為日本餐廳。據悉,鄰近商舖於去年初以呎租57元租出,現租金較年初高出逾兩成。

此外,土地註冊處資料顯示,長沙灣青山道688號嘉名工廠大廈1樓A至F室,獲資深投資者羅珠雄等以1.06億元購入。

上一頁下一頁

映客互娛(3700)專區

1 : GS(14)@2018-03-31 22:55:30https://baike.baidu.com/item/%E6%98%A0%E5%AE%A2

映客 编辑

映客 [1] 是北京蜜莱坞网络科技有限公司 [2] 开发的一款全新的实时直播媒体,极简的产品设计,全新的动态点赞模式。通过已有的社交关系,建立真正属于你全民直播交互时代。

全民直播,中国第一家实时社交视频软件。映客是一款覆盖了iPhone、Android、Apple Watch、iPad的社交视频直播应用,与微博微信账户关联,用户只需拿出手机,简单操作,就能瞬间开始直播,让全平台用户都能观看。也可以通过分享到朋友圈,微博,微信邀请好友观看,真正意义上做到全民直播。 [3]

软件名称

映客 [1]

开发商

北京蜜莱坞网络科技有限公司 [2]

软件版本

4.0.80 [1]

更新时间

2017年07月03日 [1]

软件语言

中文, 英语 [1]

软件大小

147 MB [1]

目录

1 软件特色

软件特色

编辑

映客图册

映客图册(7张)

【缤纷礼物】注册送映票,就是任性 [2]

【多人连线】连线互动,多人直播更好玩! [2]

【魔法美颜】智能美颜,直播从未如此美丽 [2]

【实时直播】告别延迟,全面进入实时时代 [2]

【精彩回放】告别错过的遗憾,想看就看 [2]

【一键上映】向繁琐说再见,视频直播可以很简单 [2]

2 : GS(14)@2018-03-31 22:56:13

https://www.google.com.hk/search ... gB&biw=1228&bih=743

2018年3月,由科技部火炬中心主导的《2017中国独角兽企业发展报告》正式公布。报告显示:2017年,中国独角兽企业共164家,新晋62家,总估值6284亿美元。值得一提的是,在此次的名单中,斗鱼和映客分列榜单的第65和第107位,估值分别为15亿美元和10亿美元。2018年直播市场趋于冷静,行业开始进入下半场,各大直播平台纷纷卯住劲欲抢占市场制高点。

直播下半场,直播平台竞争愈演愈烈,映客赴港IPO欲争直播第一股

2018年一季度以来,市场相继传出斗鱼、虎牙、映客、花椒、快手、B站等多家直播、短视频平台计划IPO的风声。据媒体报道消息,虎牙已经向美国证券交易委员会提交了相关上市申请文件;除了映客以外,斗鱼也被传出计划赴港上市;花椒方面则未否认计划上市的相关传闻。

5465

而就在3月26日晚,视频直播平台映客正式在香港市场提交IPO文件书,募集金额在3亿美元左右。据其招股书披露,截至2017年12月31日,映客已经吸引逾1.95亿注册用户,平台平均每月活跃用户数为2270万人,目前其活跃主播人数排名第一、收益排名第二、付费用户人数排名第二。

根据其招股说明书披露,映客的收益主要来自在平台上销售虚拟物品及服务,业绩显示,2015年、2016年、2017年,映客的收入分别为2870万元、43.35亿元、39.42亿元。2015年、2016年、2017年,公司经调整纯利分别为150万元、5.68亿元、7.92亿元。

图表1:2015-2017映客经营状况(单位:亿元)

4845546

资料来源:前瞻产业研究院整理 前瞻经济学人APP

股东榜中,深圳腾讯持有的注册资本为1.56万元,持股比例为0.91%,深圳腾讯是在映客B轮(2016年9月)融资时,与芒果文创等一同进入。值得注意的是,3月8日,腾讯先后投资了斗鱼(6.3亿美金)和虎牙直播(4.6亿美元,51%的投票权)。

映客招股说明书资料显示,按2017年主播人数计算,映客是中国最大的移动端直播平台,按2017年收益计算及按活跃付费用户人数计算,映客是中国第二大移动端直播平台。

图表2:2016-2017映客用户数量变化趋势图(单位:万人)

4556441

资料来源:前瞻产业研究院整理 前瞻经济学人APP

另据披露,映客2017年曾打算借壳宣亚国际重组上市,历时7个月的交涉和商议最终以失败告终。直播平台的发展荣衰,除了自身经营,还取决于整个行业的前景。尽管收益下滑、活跃用户数衰减,但映客仍对直播行业的未来有乐观的期待。

除了映客外,斗鱼、虎牙直播也先后释放出要上市的信息。多家直播平台纷纷释放欲上市的消息,直播第一股将“花落谁家”将成为未来几个月直播市场的关注焦点。

直播3.0时代泛娱乐全面发展,陌陌将推出泛娱乐营销一站式解决方案

在资本市场的支持下,网络视频直播市场的烧钱大战,已达到快速占领市场的目的。其中对于内容上的投入更是各家投入的焦点,未来内容将成为流量入口的关键,直播视频的内容有望沉淀获得大多数流量,通过广告、内容付费、电商等多种模式变现,尤其是移动直播的内容具备更强的社交属性和场景属性,流量化形式更为多样,将是未来直播行业争夺的重点。

根据前瞻产业研究院发布的数据显示,在资本和市场的助推下,未来几年我国网络直播仍将保持较快增速,预计到2020年网络直播市场规模将达到1100亿元左右。前瞻产业研究院认为,未来视频直播内容进一步向多元化发展,涵盖游戏类、秀场类、泛娱乐时尚类以及包括美妆、体育、健身、音乐、财经乃至旅行、美食等内在的垂直领域类,代表性的直播平台将涌现。成熟的视频网站在演唱会、赛事等具备大IP的场景直播中更是具备明显优势。

图表3:2020年网络直播市场规模将达到1100亿元

454554

资料来源:前瞻产业研究院整理 前瞻经济学人APP

就在昨天(3月30日),陌陌副总裁王太中在"陌陌2018年商业化战略产品发布会"上正式宣布,陌陌在2018年将加速商业化进程,开放直播、短视频等社交场景,为用户提供娱乐内容的同时,联手合作伙伴探索更丰富、新奇的商业可能性。

自2011年8月创建以来,陌陌已经完成从单纯的LBS社交平台向泛社交、泛娱乐平台的转变,在平台内创造了如直播、狼人杀、电台、嗨歌、点点、短视频、举手问答、聊天室、游戏等社交场景,这也使得陌陌平台用户规模和用户粘性得到提升。

陌陌财报显示,2017年全年,陌陌净营收达到13.183亿美元,同比增长138%,全年净利润3.682亿美元。同时截至2017年12月底,陌陌月活用户达到9910万,创下了历史新高。

图表4:2016-2017陌陌经营状况(单位:亿美元,%)

44554

资料来源:前瞻产业研究院整理 前瞻经济学人APP

图表5:截至2017年12月31日陌陌月活用户达到9910万

84

资料来源:前瞻产业研究院整理 前瞻经济学人APP

基于以往的商业化积累,陌陌推出了业内第一个泛娱乐营销一站式解决方案:陌陌魔方。据陌陌产品总监介绍,陌陌魔方集成了APP场景、技术模块、交互方式、营销规划,可以有效的让整个营销链条更顺畅,制定互动营销标准。大幅提升品牌泛娱乐营销效率,降低沟通成本的同时,也能更好的保障营销效果预期。

此外,陌陌还宣布将联手知名主持人黄健翔,在今年的世界杯期间,推出大型竞猜直播类栏目。陌陌方十分看好"综艺+直播+社交"的模式,欲借此机会实现用户高度聚集和商业化价值的转化。

从2018年一季度各个垂直细分领域直播平台的布局来看,短期内网络直播平台的竞争仍将继续加剧,市场格局仍存在较大的变数,而多元化发展将成为大多数直播平台的转型方向。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

3 : GS(14)@2018-03-31 23:00:36

之前借殼北京宣亞事宜

http://disclosure.szse.cn/finalpage/2017-04-18/1203314679.PDF

http://disclosure.szse.cn/finalpage/2017-09-05/1203931116.PDF

http://disclosure.szse.cn/finalpage/2017-09-05/1203931115.PDF

http://disclosure.szse.cn/finalpage/2017-09-05/1203931109.PDF

http://disclosure.szse.cn/finalpage/2017-09-05/1203931111.PDF

http://disclosure.szse.cn/finalpage/2017-12-16/1204233086.PDF

4 : GS(14)@2018-03-31 23:01:50

http://www.hkexnews.hk/APP/SEHK/ ... K201803260010_c.HTM

招股書

5 : GS(14)@2018-07-22 22:10:06

http://www.hkexnews.hk/listedco/ ... TN20180628046_C.pdf

正式招股書

6 : GS(14)@2018-07-22 22:13:10

1. 我們是中國領先的移動端直播平台,在具備較強消費能力且積極消費的年輕一代中尤

其受歡迎。用戶積極參與並樂於通過我們的平台公開交流、互動和分享。2015年5月,我們

的核心產品映客App正式上線,截至2017年12月31日已吸引逾1.945億名註冊用戶。根據弗若

斯特沙利文的資料,以2017年收益計算,我們是中國第二大的移動端直播平台,收益為人

民幣3,941.6百萬元,市場佔有率為15.3%。以2017年每月平均活躍主播數量計算,我們亦是

中國最大的移動端直播平台,而按2017年每月平均付費用戶數量計算,我們排名第四。

我們的使命是「讓快樂更簡單」,我們的願景是「讓娛樂視頻化」。

娛樂和陪伴是人類與生俱來的需求。我們認為移動直播是滿足該等需求的先進網絡互

動方式。我們將個性鮮明、外貌出眾或才華橫溢的主播與觀眾連接,為彼等提供平台隨時

隨地互動。2017年在我們平台產生逾33億分鐘的直播時長及逾78億條互動信息,用戶間在

我們的平台建立深厚感情,有助增強用戶參與度和用戶粘性,吸引更多用戶加入我們的平

台。

我們是行業先驅,通過持續創新產品,有效把握市場機遇。我們在三年內已推出秒開、

實時美顏及直播對戰等多個創新功能,相信已大幅提升用戶體驗並使平台更受歡迎。

自運營歷史之初,我們已實現豐厚金錢收益,我們的收益主要來自在平台上銷售虛擬

物品及服務。用戶可透過多種支付方式購買我們平台的虛擬貨幣映客鑽石。映客鑽石可用

於購買各種虛擬物品,用戶可贈予其他用戶表示友好、仰慕或支持,亦可用於訂購或購買

其他增值服務以提升互動體驗。我們平台廣受歡迎且用戶參與度及觸目度較高亦吸引了很

多廣告商,使我們基於已有的用戶群體進行進一步變現及產生額外收益。

2. 我們於2015年5月正式發佈核心應用程式映客App。映客App可於蘋果應用商店及多個安

卓應用程式商店下載。我們為用戶提供娛樂、時尚及生動的實時互動平台。

2017年12月31日,我們平台共有36.8百萬名用戶以主播身份直播各類表演,展示各自的

才藝、知識和技能,分享各自的生活方式。2017年12月31日,我們共有194.5百萬名註冊用

戶,可觀看主播表演,並透過實時贈送虛擬物品、同玩遊戲、發送即時訊息或私密信息溝

通及爭奪獎品等多種方式與主播及其他用戶互動。

3. 觀眾觀看主播的表演並以多種方式與主播及其他用戶互動。

我們認為所提供的真實互動體驗滿足了觀眾對於娛樂和陪伴的精神需求,是吸引觀眾

參與平台的原因。

根據弗若斯特沙利文的調查,2017年12月,57.6%的觀眾年齡介乎18歲至27歲,18.5%介

乎28歲至35歲,其中46.5%為女性。

4. 主播

主播是我們平台內容的主要來源。主播在虛擬直播「間」提供各類表演,展示各自的才

藝、知識及技能,分享各自的生活方式。

我們認為主播被我們平台吸引是因為在我們平台直播有趣而時尚,亦是因為我們為彼

等提供可實時表演、分享感受及與其他用戶互動的渠道。此外,我們亦為主播提供賺取收

入、贏得同齡人認可、成為網絡紅人及涉足泛娛樂行業的機會。

2017年,我們67.2%的活躍主播年齡介乎18歲至27歲,22.0%介乎28歲至35歲,其中55.3%

為女性。

5. 與主播及主播機構的合約安排

主播受社群指引及標準服務條款約束,條款載列(其中包括)主播與我們之間的收入分

成安排、私隱政策、反洗錢政策及與直播內容相關的知識產權所有權。對於我們認為有潛

力成為互聯網名人的部分主播,我們與之訂立額外合約。額外業務合約一般逐項磋商,可

能包括載有(其中包括)主播須在我們平台直播的最低時數、主播收取的基本薪酬、收益分

成安排的條款。該等合約一般包含禁止主播於其他平台直播的獨家條款。

我們亦與管理專業主播的主播機構合作。我們與主播機構訂立合作協議,規定(其中包

括)介紹予平台的主播人數及我們付予經理人的佣金。

6. 用戶互動

我們平台可讓主播與觀眾以多種方式互動,例如贈送虛擬物品、實時聊天、即時訊息

或私信溝通及同玩社交遊戲。

我們為用戶提供直播對戰及三連麥等各類玩法、功能及服務,緊密聯繫用戶,增強彼

等對我們平台的忠誠度及粘性,為彼等提供更愉悅的沉浸式娛樂體驗。

7. 我們的業務模式

我們大部分收益來自直播業務。

用戶可購買虛擬貨幣映客鑽石,然後在我們的平台使用映客鑽石購買虛擬物品或其他

增值服務。主播收到虛擬物品時,我們的系統會自動將虛擬物品換算成相當金額的映幣並

存入該等主播於平台的賬戶。主播其後可選擇按我們設定的匯率將所累積的映幣兌換成人

民幣。於業績紀錄期,提現階段的映幣與人民幣兌換比率為32映幣兌人民幣1元。根據我們

與主播的基本收益分成安排,我們與主播共享主播所收取虛擬物品總值約31%。鑑於我們

亦根據映幣獎勵政策獎勵主播額外映幣,與主播的實際收益分成比例或會較高。於業績紀

錄期,主播成本約佔直播業務收益的55%。

憑藉我們龐大的用戶基礎,加上我們的主播廣受歡迎,我們亦向各行各業的廣告商提

供廣告服務。

8. 客戶

對於直播業務,客戶是我們直播業務的付費用戶,彼等購買我們提供的虛擬物品與其

他服務及與其他用戶互動。對於廣告業務,客戶是我們廣告業務的廣告商,彼等於我們的

平台購買屏幕廣告或與我門的平台合作組織宣傳活動。

9. 供應商

主播及主播機構是我們的主要供應商群組。我們秉承「全民直播」的理念,致力激勵每

個用戶做主播,以建立龐大穩定的主播群。因此,我們並不依賴任何特定主播或主播機構。

除主播及主播機構外,我們的供應商主要包括支付渠道及伺服器服務及帶寬租賃的服

務供應商。

10.節選經營數據

我們的經營業績主要受多個主要指標影響:(i)每月活躍用戶數量;(ii)每月付費用戶數

量;(iii)每月活躍主播數量;及(iv)平均每付費用戶充值金額。

下表載列所示期間我們直播平台的相關經營數據:

第一季度 第二季度 第三季度 第四季度 第一季度 第二季度 第三季度 第四季度 第一季度

2016年 2017年 2018年

(千人,百分比除外)

平均每月活躍用戶數量 . . . . 15,370 25,588 29,798 30,006 22,124 20,302 23,165 25,184 25,254

與上一季度相比(%) . . . . . 66.5 16.5 0.7 (26.3) (8.2) 14.1 8.7 0.3

平均每月付費用戶數量 . . . . 1,501 2,615 2,566 2,486 1,824 1,033 610 652 729

與上一季度相比(%) . . . . . 74.2 (1.9) (3.1) (26.6) (43.4) (40.9) 6.9 11.8

平均每月活躍主播數量 . . . . 1,780 6,162 7,141 6,456 3,709 2,921 1,974 1,506 925

與上一季度相比(%) . . . . . 246.2 15.9 (9.6) (42.5) (21.2) (32.4) (23.7) (38.6)

(人民幣元,百分比除外)

月均每付費用戶充值金額 . . . 133 172 186 172 202 314 436 673 540

與上一季度相比(%) . . . . . 29.3 8.1 (7.5) 17.4 55.4 38.9 54.4 (19.8)

(人民幣百萬元,百分比除外)

充值金額. . . . . . . . . . . . . . . . . 609 1,340 1,435 1,269 1,103 952 800 1,317 1,181

與上一季度相比(%) . . . . . 120.0 7.1 (11.6) (13.1) (13.7) (16.0) 64.6 (10.3)

11. 下表載列所示期間經調整純利與期內虧損(最直接可比國際財務報告準則財務計量)的

對賬:

2015年3月31日至

12月31日期間

截至12月31日止年度

2016年 2017年

(人民幣千元)

期內╱年內虧損 . . . . . . . . . . . . . . . . . . . (49,416) (1,467,126) (239,509)

加:附有優先權的金融工具

非現金公平值虧損(1)

. . . . . . . 50,876 1,856,809 1,031,485

加:以股份為基礎的非現金報酬開支(2) — 178,514 —

經調整純利. . . . . . . . . . . . . . . . . . . . . . . . 1,460 568,197 791,976

12. 投資者

我們曾以天使系列、A系列及B系列投資方式進行三輪主要股權融資,包括(i)自多米在

線集資人民幣10.0百萬元;(ii)自A系列投資者(即金沙江朝華、紫輝天馬、紫輝聚鑫、廈門

賽富、昆侖萬維及宣亞國際)集資合共約人民幣101.5百萬元;及(iii)自B系列投資者(即嘉興

光聯、嘉興光美、寧波安合、寧波青正、芒果文創、深圳騰訊及紫輝聚鑫)集資合共約人民

幣310.0百萬元。有關該等公司的投資詳情,請參閱「歷史、重組及公司架構 — 融資」。

13. 預計全球發售已產生或將產生的上市開支總額(按全球發售指示價格範圍的中位數計算

並假設並無行使超額配股權且已悉數支付全球發售的所有酌情獎勵費)約為人民幣98.9百萬

元,其中人民幣44.3百萬元將作為其他開支自綜合損益表扣除,人民幣54.6百萬元將自權益

扣除。董事預計該等開支不會對2018年的財務業績有重大不利影響。

14. 全球發售統計數字

下表所有統計數據均假設超額配股權未獲行使而計算。

發售規模: 初步302,340,000股股份,相當於本公司經擴大已發行股本15%

發售架構: 30,234,000 股 股 份(佔 香 港 公 開 發 售 約 10%(可 予 調 整))及

272,106,000股股份(佔國際發售約90%(可予調整及視乎超額配

股權行使與否而定))

超額配股權: 不超過合共45,351,000股股份,相當於全球發售初步可供認購發

售股份數目約15%

每股發售價: 每股發售股份3.85港元至5.00港元

按發售價下調機制

下調10%後的

最低指標發售價

每股發售股份

3.47港元計算

按最低指標發售價

每股發售股份

3.85港元計算

按最高指標發售價

每股發售股份

5.00港元計算

我們的股份市值 . . . . . . . . . . . . . . . . . . . 6,994,007,080

港元

7,759,921,400

港元

10,077,820,000

港元

每股未經審核備考經調整

有形資產淨值 . . . . . . . . . . . . . . . . . . . 1.51港元 1.56港元 1.73港元

15. 未來計劃及所得款項用途

假設發售價為每股發售股份4.43港元(即本招股章程所述發售價範圍的中位數),經扣

除全球發售相關的承銷費用及佣金及其他估計開支並假設超額配股權未獲行使,估計我們

將收取的全球發售所得款項淨額約為1,217.2百萬港元。我們擬將全球發售所得款項淨額用

作下列用途。

估計所得款項淨額 所得款項淨額計劃用途

• 約20%(即243.4百萬港元) 進一步拓展業務及豐富平台展示的內容

• 約30%(即365.2百萬港元) 開展營銷活動,擴大用戶群及推廣品牌

• 約20%(即243.4百萬港元) 進一步開發技術、提升研發實力,

特別是大數據及人工智能技術

• 約20%(即243.4百萬港元) 物色戰略投資及收購機會

• 約10%(即121.7百萬港元) 作補充一般營運資金

有關我們未來計劃及全球發售所得款項用途(包括發售價定為高於或低於估計發售價範

圍中位數的情況下調整所得款項分配)的詳情,請參閱本招股章程「未來計劃及所得款項用

途」一節。

16. 股息

業績紀錄期,我們並無向股東宣派或分派任何股息。我們現時並無股息政策,亦無計劃

於可見將來向股東派付任何股息。然而,我們日後或會以現金或我們認為合適的其他方式

分派股息。宣派及派付股息的決定須經董事會酌情批准。此外,財政年度的任何末期股息

須經股東批准方可宣派。開曼群島法律顧問邁普達律師事務所(香港)有限法律責任合夥表

示,累計虧損狀況不一定會限制我們向股東宣派及派付股息,是由於不論盈利能力如何,

我們仍可自股份溢價賬宣派及派付股息。此外,根據開曼群島適用法律,股息僅可在當前

回顧財政年度產生利潤且毋須彌補上一財政年度虧損的情況下以利潤及股份溢價派付。董

事會經考慮經營業績、現金流量、財務狀況、股東權益、整體業務狀況及策略、資金要求

及董事會認為相關的其他因素後,可建議於日後分派股息。

17. 近期發展

以下為我們於2017年12月31日(即業績紀錄期完結日)後的若干業務及經營業績重大發

展:

‧ 於2018年第一季度,我們的平均每月活躍用戶數量及平均每月付費用戶數量較2017

年第四季度進一步增長。部分受農曆新年假期用戶活動減少的影響,於2018年第

一季度,充值金額及月均每付費用戶充值金額較2017年第四季度有所下降。我們

於2018年4月及5月的平均每月活躍用戶數量及平均每月付費用戶數量大致維持穩

定,較2018年第一季度有輕微增長。我們於2018年4月及5月的月均充值金額大致維

持穩定,較2018年第一季度有輕微下降。由於平均每月付費用戶數量輕微增長而

充值金額輕微下降的合併影響下,我們於2018年4月及5月的月均每付費用戶充值

金額較2018年第一季度輕微下降。有關業績紀錄期及2018年第一季度我們的平均

每月活躍用戶數量、平均每月付費用戶數量、月均每付費用戶充值金額及充值金

額的詳情,請參閱「— 節選經營數據」。

‧ 2018年第一季度,我們因致力宣傳新業務及產品種類而錄得重大銷售及市場推廣

開支。我們於2018年4月及5月的月均銷售及市場推廣開支較2018年第一季度下降,

是由於2018年第一季度完成一個主要的市場推廣活動。

7 : GS(14)@2018-07-23 14:42:24

18. 風險:用戶違規、政府、經營行業不長、吸引新用戶、網路負面宣傳、競爭激烈、新商業模式、品牌及市場觀感、變現方式、提升用戶體驗、主播、行業更新快、實名認證、估計計算若干主要營運參數、第三方網上支付平台、不合規事宜、移動應用分銷渠道、知識產權、偽網站、保密協議、私隱、麻告、日後戰略聯盟或收購、人、內部控制系統、垃圾短信、採用第三方內容、服務及技術,倘該等內容、服務及技術供應中斷,則可能引

致負面報導,導致用戶增長速度放緩、用戶體驗、技術基礎設施、租賃物業權益可能有瑕疵、貪污、AR、聯營及合營、減值、天災人禍、VIE、稅率

8 : GS(14)@2018-07-23 14:46:44

19. 2015年成立,同年上線,快速發展,引資重組上市

20. 本公司

本公司於2017年11月24日在開曼群島註冊成立為獲豁免有限公司,主要作為投資控股公

司。本公司獲授權發行最多50,000,000股每股面值0.001美元的股份,而截至本招股章程日期

及資本化發行與全球發售完成後(假設未行使超額配股權),已向下列股東發行合共1,713,224

股普通股。

於本招股章程日期

資本化發行及全球發售完成後

(假設未行使超額配股權)

股東名稱 所持股份數目

已發行股本

總額

百分比 所持股份數目

已發行股本

總額

百分比

Fantastic Live Holdings Limited . . . . . . . 358,798 20.94% 358,798,000 17.80%

Luckystar Live Holdings Limited . . . . . . 80,409 4.69% 80,409,000 3.99%

Horizon Live Holdings Limited. . . . . . . . 80,409 4.69% 80,409,000 3.99%

Jubilant live LIMITED . . . . . . . . . . . . . . 133,485 7.79% 133,485,000 6.62%

Evergreen live LIMITED. . . . . . . . . . . . . 86,746 5.06% 86,746,000 4.30%

Generous live LIMITED . . . . . . . . . . . . . 86,746 5.06% 86,746,000 4.30%

FeiYang Hong Kong Limited . . . . . . . . . 250,000 14.59% 250,000,000 12.40%

Kulun Group Limited. . . . . . . . . . . . . . . . 175,293 10.23% 175,293,000 8.70%

Vivid Sparks Global Limited. . . . . . . . . . 124,945 7.29% 124,945,000 6.20%

Global Dream Holdings Limited . . . . . . . 104,923 6.12% 104,923,000 5.21%

HANHE INVEST (HK) LIMITED . . . . . 18,650 1.09% 18,650,000 0.93%

GX YK Holding Limited . . . . . . . . . . . . . 51,397 3.00% 51,397,000 2.55%

Express Profits Limited . . . . . . . . . . . . . . 34,698 2.03% 34,698,000 1.72%

GSR ZHINKE Limited . . . . . . . . . . . . . . 41,700 2.43% 41,700,000 2.07%

Light Alliance Holdings Limited. . . . . . . 35,007 2.04% 35,007,000 1.74%

Integrity Global Holdings Limited . . . . . 21,686 1.27% 21,686,000 1.08%

Image Frame Investment (HK) Limited . 15,614 0.91% 15,614,000 0.77%

Shunya Global Holdings Limited . . . . . . 12,718 0.74% 12,718,000 0.63%

21. 截至2017年12月31日,我們投資十家主要從事互聯網文化活動、增值電信服務、藝人管

理和廣告代理服務的中國公司,亦投資主要從事電信及互聯網服務公司的中國投資基金。

這些公司可以在技術或業務方面為我們提供支持。該等投資使用權益法入賬列為於聯營公

司及合營企業的投資及按公平值計入損益的金融資產。截至2017年12月31日,我們於上述

十家被投資公司的投資總賬面值為人民幣215.5百萬元。我們對該等聯營公司、合營企業及

金融資產並無控制權,主要擔任金融投資者。有關業績紀錄期該等投資的詳情,請參閱本

招股章程附錄一所載會計師報告附註17及18。該等公司均不是我們的附屬公司,而我們認

為該等任何投資不論各別或總體均不重大。

22. 天使系列投資協議的主要條款如下:

天使投資者名稱 北京多米在線科技股份有限公司(前稱為北京彩雲在線技

術開發有限公司)

天使投資者的背景資料 多米在線於「多米音樂」平台從事雲端音樂服務業務及於

「偶撲」平台為樂迷提供互動服務。多米在線除對本集團

投資及提名劉曉松為本公司非執行董事外,多米在線及其

最終實益擁有人獨立於本公司及其關連人士。多米在線為

一家在全國中小企股份轉讓系統上市的公司(股份代號:

839256)。

收購或認購的北京蜜萊塢股權 北京蜜萊塢註冊資本合共人民幣250,000元

每股價格及較發售價的折讓

(基 於 截 至 本 招 股 章 程 日 期

天使投資者所持本公司與北京

蜜萊塢的等同股權百分比)

每股約人民幣0.04元(約等於0.05港元,已計及資本化發

行),較每股發售股份的發售價4.43港元(即本招股章程所

述發售價範圍的中間價)折讓約98.87%

總代價 合共人民幣10,000,000元,包括人民幣5,000,000元(用於向

北京蜜萊塢註冊資本初步注資人民幣208,300元)及人民幣

5,000,000元(用於向北京蜜萊塢註冊資本另外注資人民幣

41,700元)(屬於A系列投資,見下文)

釐定代價的基準 代價經考慮投資的時機及北京蜜萊塢當時的估值,由天使

投資者、創辦人及北京蜜萊塢公平磋商釐定

23. A系列投資者名稱 金沙江朝華

紫輝天馬

紫輝聚鑫

廈門賽富

昆侖萬維

宣亞國際

投資者的背景資料 金沙江朝華為於中國成立的有限合夥公司,由蘇州金沙江

朝華創業投資管理有限公司管理。蘇州金沙江朝華創業投

資管理有限公司主要專注於投資處於發展初期的科技公

司。

紫輝天馬及紫輝聚鑫均為於中國成立的有限合夥公司,

由蘇州紫輝乾麟投資管理有限公司管理及控制。蘇州紫輝

乾麟投資管理有限公司主要專注於投資初創公司。

廈門賽富為於中國成立的有限合夥公司,由賽富管理,而

賽富為領先的私募股權公司,為主要專注資訊科技及互聯

網領域的亞洲公司提供資金支持。

昆侖萬維為於中國成立的公司,其股份於深圳證券交易所

上市(股份代號:300418)。昆侖萬維是全球領先互聯網

公司,致力以大量新型應用程式為用戶打造理想互動平

台。該公司憑藉運營優勢,現設有四條業務線:全球遊戲

開發及發佈、軟件商店、新聞及內容發佈和社交平台。

宣亞國際為於中國成立的投資控股公司。

24. 金沙江朝華. 人民幣0.12元 0.15港元 96.61%

紫輝天馬. . . 人民幣0.16元 0.19港元 95.71%

紫輝聚鑫. . . 人民幣0.30元 0.37港元 91.65%

廈門賽富. . . 人民幣0.16元 0.19港元 95.71%

昆侖萬維. . . 人民幣0.30元 0.37港元 91.65%

宣亞國際. . . 人民幣0.25元 0.31港元 93.00%

25. B系列投資者名稱 嘉興光聯

嘉興光美

寧波安合

寧波青正

芒果文創

深圳騰訊

紫輝聚鑫

嘉興光信

投資者的背景資料 嘉興光聯為於中國成立的有限合夥公司,由劉利英管理,

主要專注於投資電信、媒體及科技(TMT)行業。

嘉興光美為於中國成立的有限合夥公司,由嘉興大馬投

資管理合夥企業(有限合夥)管理,主要專注於投資TMT行

業。

寧波安合為於中國成立的有限合夥公司,由劉佳管理,主

要專注於投資互聯網行業。

寧波青正為於中國成立的有限合夥公司,由賈君琳管理,

主要專注於投資TMT行業。

芒果文創為於中國成立的有限合夥公司,由易澤資本管理

有限公司管理,主要專注於投資電視節目、電影、音樂、

體育及其他各類節目等文化活動。

深圳騰訊於中國成立,為騰訊控股有限公司(其股份於聯

交所主板上市(股份代號:700))控制的實體。騰訊控股有

限公司主要在中國從事互聯網增值業務。

26. 於2017年12月30日,芒果文創同意將所持北京蜜萊塢的全部股權(相當於北京蜜萊塢註

冊資本人民幣15,614元)轉讓予一名新投資者長興盛鉅,代價約為人民幣60.2百萬元。該交

易於2018年2月9日長興盛鉅悉數結算代價後完成。長興盛鉅為於中國成立的基金,主要從

事股權投資業務。長興盛鉅由管理紫輝聚鑫的同一基金經理管理。除投資本集團外,長興

盛鉅及其最終實益擁有人均獨立於本公司及其關連人士,而除上文所披露者外,長興盛鉅

與其他投資者並無關連。代價由芒果文創及長興盛鉅參考芒果文創於北京蜜萊塢的初始投

資金額、北京蜜萊塢的財務業績及預期投資回報水平而公平磋商釐定。代價約人民幣60.2百

萬元相當於每股價格約人民幣3.86元(相當於4.77港元,已計及資本化發行),較每股發售股

份的發售價4.43港元(即本招股章程所述發售價範圍的中間價)溢價約7.67%。就上述股份轉

讓,本公司並無收取長興盛鉅的任何銷售所得款項。

此外,於2018年1月16日,嘉興光聯同意將所持北京蜜萊塢的股權(相當於北京蜜萊塢

注資資本人民幣18,650元)轉讓予一名新投資者馳譽投資,代價約為人民幣71.8百萬元。該

交易完成後,嘉興光聯將仍然持有北京蜜萊塢註冊資本人民幣13,322元。該交易於2018年2

月9日馳譽投資悉數結算代價後完成。馳譽投資為於中國成立的有限公司,主要從事股權投

資業務。除投資本集團外,馳譽投資及其最終實益擁有人均獨立於本公司及其關連人士,

與其他投資者並無任何關連。代價由嘉興光聯及馳譽投資參考嘉興光聯於北京蜜萊塢的初

始投資金額、北京蜜萊塢的財務業績及預期投資回報水平而公平磋商釐定。代價約人民幣

71.8百萬元相當於每股價格約人民幣3.85元(相當於4.77港元,已計及資本化發行),較每股

發售股份的發售價4.43港元(即本招股章程所述發售價範圍的中間價)溢價約7.67%。就該股

份轉讓,本公司並無收取馳譽投資的任何銷售所得款項。

9 : GS(14)@2018-07-23 14:51:43

27. 下表載列業績紀錄期我們平台的主要營運數據:

於2015年

12月31日╱

截至2015年

12月31日止期間

於2016年

12月31日╱

截至2016年

12月31日止年度

於2017年

12月31日╱

截至2017年

12月31日止年度

於2018年

3月31日╱

截至2018年

3月31日止季度

(千人)

註冊用戶. . . . . . . . . . . . . . . . . . . . . . . . . 2,988 148,391 194,509 200,235

平均每月活躍主播數量 . . . . . . . . . . . . 87 5,385 2,528 925

平均每月活躍用戶數量 . . . . . . . . . . . . — 25,190 22,694 25,254

平均每月付費用戶數量 . . . . . . . . . . . . 31 2,292 1,030 729

每年充值金額低於人民幣500元(1)

的

付費用戶. . . . . . . . . . . . . . . . . . . . . . . 165 15,973 7,452 1,686

每年充值金額人民幣500元至

人民幣5,000元(2)

的付費用戶 . . . . . . 5 599 317 124

每年充值金額人民幣5,000元以上(3)

的

付費用戶. . . . . . . . . . . . . . . . . . . . . . . 0.9 97 83 61

(%)

平均下月用戶保留率 . . . . . . . . . . . . . . — 49.8 52.2 48.6

(百萬分鐘)

直播時長(分鐘) . . . . . . . . . . . . . . . . . . 47 5,764 3,281 449

(分鐘)

每名主播日均直播時長 . . . . . . . . . . . . 48 28 37 58

每名觀眾日均觀看時長 . . . . . . . . . . . . 32 30 28 31

(人民幣元)

月均每付費用戶充值金額 . . . . . . . . . . 190 166 406 540

(人民幣百萬元)

充值金額. . . . . . . . . . . . . . . . . . . . . . . . . 30 4,653 4,172 1,181

每年充值金額低於人民幣500元(1)

的

付費用戶的總充值金額 . . . . . . . . . . 5 622 280 14

每年充值金額人民幣500元至

人民幣5,000元(2)

的付費用戶的

總充值金額 . . . . . . . . . . . . . . . . . . . . 7 839 476 52

每年充值金額人民幣5,000元以上(3)

的

付費用戶的總充值金額 . . . . . . . . . . 17 3,192 3,416 1,115

28. 下表載列我們觀眾及主播的人口統計資料:

觀眾(1)

性別 年齡

女性 男性 18歲以下 18歲至27歲 28歲至35歲 35歲以上

46.5% 53.5% 13.8% 57.6% 18.5% 10.1%

主播(2)

性別 年齡

女性 男性 18歲以下 18歲至27歲 28歲至35歲 35歲以上

55.3% 44.7% — 67.2% 22.0% 10.8%

29. 贈送虛擬物品

其中一種最直接的用戶互動方法是購買及贈送虛擬物品。在我們平台互動的過程中,

每名用戶不論是主播或觀眾,均可使用映客鑽石購買虛擬物品,然後向其他用戶贈送以示

友好、讚賞或支持。我們的平台提供各式各樣的虛擬物品。截至最後可行日期,我們的虛

擬物品價格介乎人民幣0.1元至約人民幣13,140元。我們提供眾多廉價的虛擬物品,以吸引

用戶體驗我們的付費服務,將活躍用戶轉為付費用戶。價格較高的虛擬物品專為忠實用戶

而設,以表示對主播的喜愛及贏得同伴認可。我們亦會因應當時節日及文化潮流不斷推出

新虛擬物品以增加用戶的新鮮感。

30. 2017年12月31日,直播對戰玩法發佈後三個月,我們的平台已讓用戶參與逾12.8百萬次

直播對戰。在上述三個月,贈送虛擬物品的總價值增至人民幣1,224.0百萬元,而直播對戰

玩法發佈前三個月的贈送虛擬物品總價值為人民幣751.9百萬元,即增加62.8%。直播對戰期

間贈送的虛擬物品總價值約為人民幣689.5百萬元,每名主播日均直播時長由37分鐘增至48

分鐘,而每名觀眾日均觀看時長由23分鐘增至34分鐘。

31. 直播業務

我們大部分收益來自直播業務。2015年、2016年及2017年,直播業務所得收益佔收益總

額的94.6%、99.8%及99.4%。

我們以非常有趣的互動娛樂體驗推動金錢收益的往績紀錄超卓。我們一流的直播內容

與創新的線上到線下活動在吸引及引入付費用戶群方面卓有成效。

32. 下圖載列業績紀錄期我們產生主播成本的五大主播列表:

2015年 2016年 2017年

(人民幣千元)

第一名 . . . . . . . . . . . . . . . . . . . . . . . . . . . . 145 12,893 22,488

第二名 . . . . . . . . . . . . . . . . . . . . . . . . . . . . 88 12,850 16,781

第三名 . . . . . . . . . . . . . . . . . . . . . . . . . . . . 81 8,122 8,841

第四名 . . . . . . . . . . . . . . . . . . . . . . . . . . . . 74 7,707 8,590

第五名 . . . . . . . . . . . . . . . . . . . . . . . . . . . . 62 7,663 8,176

總計 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 452 49,235 64,876

33. 2015年天使投資者多米在線(前稱北京彩雲在線)是我們的最大客戶。來自多米在線的

收益佔2015年我們總收益約5.4%。該等收益來自我們向多米在線提供若干技術支持及管理

服務,入賬列為匯總綜合收入表的其他業務收益。我們於公平磋商後向多米在線提供服務

及收費。2015年後我們不再提供該等技術支持及管理服務。除多米在線外,業績紀錄期,

概無客戶貢獻的收益超過我們總收益的5%,且就董事所知,業績紀錄期五大客戶均非本公

司的關連方。

34. 主播及主播機構是我們的主要供應商群組。我們秉承「全民直播」的理念,致力激勵每

個用戶做主播,以建立龐大穩定的主播群。因此,我們並不依賴任何特定主播或主播機構。

除主播及主播機構外,我們的供應商主要包括支付渠道及伺服器託管及帶寬租賃的服

務供應商。

2015年、2016年及2017年,自我們最大供應商的採購額分別佔採購總額的5.3%、3.4%及

2.6%,自我們五大供應商的採購額分別佔採購總額的15%、9.9%及8.5%。我們與主要供應商

平均有兩年的業務往來。五大供應商均為獨立第三方。概無董事、彼等的聯繫人或任何現

任股東(就董事所知擁有股本5%以上的股東)於我們的任何五大供應商擁有根據上市規則須

予以披露的任何權益。就董事所知,業績紀錄期概無供應商為本公司的關連人士。

我們的各類供應商通常有至少兩名候選人以盡量減少潛在業務中斷、保持穩定資源、

避免過度依賴風險以及確保自供應商獲取優惠價格。業績紀錄期,概無出現對我們的業務

或經營業績有重大不利影響的供應中斷或供應協議提前終止的情況。

我們亦致力通過加強內部控制來控制採購成本。我們的員工手冊載有反賄賂條款。就

董事所知,彼等並無自供應商收取任何回扣。同樣地,就董事所知,供應商均獨立於本公

司股東亦不會向彼等支付任何回扣。

35. 下表載列2016年及2017年按不同分銷渠道劃分的平均每月活躍用戶數量:

第一季度 第二季度 第三季度 第四季度 第一季度 第二季度 第三季度 第四季度

2016年 2017年

(千人)

蘋果 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 4,302 11,240 14,020 13,814 10,221 9,995 9,736 10,040

安卓 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11,067 14,348 15,778 16,192 11,903 10,306 13,429 15,144

總計 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 15,370 25,588 29,798 30,006 22,124 20,302 23,165 25,184

36. 客戶服務

我們致力於平台提供行業最佳的客戶服務,我們相信這是客戶關係管理的核心。截至

2017年12月31日,我們有一支超過31名客戶服務人員的專門團隊。我們的客戶服務人員通過

電話或網上交流渠道(例如平台實時訊息)提供支持。客戶服務團隊幫助用戶解決在平台遇

到的問題、收集如何改善服務的反饋及回應客戶投訴與建議。我們為客戶服務團隊提供全

面的培訓項目,確保一貫的優質服務。

我們自2016年起記錄客戶投訴。根據內部紀錄,2016年及2017年,客戶服務團隊分別錄

得24及26宗客戶投訴。業績紀錄期,客戶投訴主要關於在線支付、提現和平台提供的功能

可用性及穩定性。我們認為,業內公司收到該類客戶投訴並不罕見,且就我們的用戶群規

模而言,我們收到的客戶投訴量不大。我們將該等投訴視為不斷改善服務的方法,致力於

24小時內解決收到的所有投訴,積極跟進客戶,確保客戶滿意。業績紀錄期,超過95%的投

訴於24小時內均得到圓滿解決,並無對我們品牌、業務或經營業績有重大不利影響的客戶

投訴。

37. 我們憑藉利用人工智能技術獲得的豐富數據資源收集並分析平台觀眾及主播數據,以

差異化數據驅動進行決策及運營。通過對長期用戶行為數據的分析,我們可以基於觀眾與

主播趣味相投而有效將觀眾與主播和內容配對及連接,令主播更容易向潛在受眾曝光及與

潛在受眾連接。我們亦根據威爾遜區間算法(Wilson Interval algorithm)建立「探索和開發」機

制,確保我們向用戶推薦的內容並非千篇一律。我們持續進行A/B測試,不斷優化千人千面

推薦功能。應用千人千面推薦有效提高了觀眾和主播的活躍度。我們進行千人千面推薦功

能A/B測試的首個星期內,就每名用戶日均觀看時長而言,獲提供推薦功能的用戶群較未獲

提供該功能的對照群組長24.7%。

38. 研發

我們認為能否根據用戶群需求開發玩法、功能及服務是業務成功的關鍵。我們能迅速

擴大產品開發產出量,提供日益廣泛的產品及服務,以滿足不斷變化的用戶需求及提升用

戶體驗。為維持並加強我們的市場領先地位,我們須繼續投入研發,以提升產品及服務的

功能及玩法。

截至2017年12月31日,我們有368名技術研發僱員。我們的技術研發人員平均有五年從

業經驗。2017年12月31日,63.9%的技術研發團隊成員持有學士學位,12.8%持有碩士或以上

學位。

於業績紀錄期,我們的研發團隊進行了超過20個主要開發項目,成功開發了(其中包括)

(i)連麥及秒開等技術,使用戶能夠進行實時互動,並大幅縮短視頻及音頻內容加載時間,

因而提升了用戶體驗;(ii)發佈直播對戰及三連麥等新功能及玩法,提升用戶粘性和我們的

變現能力;(iii)基於人工智能及大數據的千人千面推薦等功能,幫助我們更了解客戶,同時

提升了用戶體驗;(iv)先進的內容監控系統,以具成本效益的方式確保我們的平台合規;及

(v)有效的廣告系統,讓我們能有效地滿足廣告客戶的需要。

39. 截至2015年、2016年及2017年12月31日,我們有43、350及717名僱員。截至2017年12月

31日,概無僱員居於中國以外。截至2017年12月31日,我們概無與任何第三方勞務派遣服務

供應商合作,所有僱員均由我們直接僱傭。下表載列截至2017年12月31日按職能劃分的僱

員明細:

職能 全職僱員人數 百分比

技術及研發. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 368 51.3

業務經營. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 103 14.4

一般及行政. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 91 12.7

內容監控. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 78 10.9

銷售及推廣. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 46 6.4

客服 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 31 4.3

總計 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 717 100.0

40. 我們在中國佔有若干物業,用於上市規則第5.01(2)條界定的非物業活動,該等物業主要

包括總部及辦公室所在場所。我們的總部位於北京,於湖南省長沙市有5處辦公室。根據公

司(豁免公司及招股章程遵從條文)公告第6(2)條,本招股章程豁免遵守公司(清盤及雜項條

文)條例附表三第34(2)段的公司(清盤及雜項條文)條例第342(1)(b)條有關要求我們提供所有

土地或樓宇權益估值報告的規定,原因是截至2017年12月31日我們所租賃的物業之賬面值

概無佔綜合資產總額15%或以上。

截至最後可行日期,我們在北京、上海、湖南、浙江及江蘇各省租賃或合法佔有16項

物業作商業用途,總建築面積達10,920.62平方米。我們認為中國的物業供應充足,我們並不

依賴現有租賃經營業務。

截至最後可行日期,關於我們的七項租賃物業,相關出租人並無向我們提供有效物業

所有權證。所有該等租賃物業均用作辦公室。欠缺物業所有權證令我們難以釐定出租人是

否有權向我們出租物業,倘任何出租人並非法定業主且並無獲法定業主正式授權,相關租

約或被視為無效,而我們或會因此遭物業法定業主或其他第三方質疑而被迫遷出相關物業

及搬遷辦公室。

10 : GS(14)@2018-07-23 15:04:49

41. 劉曉松:800

42. 李勁:1421、2048關連、763

11 : GS(14)@2018-07-23 15:05:11

43. Nova Compass Investment Limited

Nova Compass Investment Limited是於2016年9月根據英屬維爾京群島法例註冊成立的有

限公司,主要從事業務投資,是受分眾傳媒資訊技術股份有限公司(股份在深圳證券交易所

上市(證券代碼:002027))控制的實體。分眾傳媒資訊技術股份有限公司主要在中國從事液

晶顯示屏、海報框架、影院銀幕及賣場媒體網絡廣告業務。

Nova Compass Investment Limited已同意按發售價認購相當於30百萬美元的等值港元金額

(按午間買入匯率換算)可購買的發售股份數目(向下約整至最接近每手1,000股股份的完整

買賣單位)。假設發售價為3.47港元(即本招股章程所述按發售價下調機制下調10%的發售價

範圍下限),Nova Compass Investment Limited將認購約67,860,000股發售股份,相當於全球發

售完成時已發行股份約3.37%(假設並無行使超額配股權)。假設發售價為3.85港元(即本招

股章程所述的發售價範圍下限),Nova Compass Investment Limited將認購約61,162,000股發售

股份,相當於全球發售完成時已發行股份約3.03%(假設並無行使超額配股權)。假設發售

價為4.43港元(即本招股章程所述的發售價範圍中間價),Nova Compass Investment Limited將

認購約53,154,000股發售股份,相當於全球發售完成時已發行股份約2.64%(假設並無行使超

額配股權)。假設發售價為5.00港元(即本招股章程所述的發售價範圍上限),Nova Compass

Investment Limited將認購約47,095,000股發售股份,相當於全球發售完成時已發行股份約2.34%

(假設並無行使超額配股權)。

44. Bilibili Inc.

Bilibili Inc.是於2013年12月根據開曼群島法例註冊成立的有限公司,在納斯達克證券交

易所上市(納斯達克:BILI)。Bilibili Inc.為中國年青一代提供在線娛樂服務,其平台涵蓋移

動遊戲、廣告、直播及增值服務。最終控股股東為陳睿先生,彼亦是Bilibili Inc.的主席兼首

席執行官。

Bilibili Inc.已同意按發售價認購相當於10百萬美元的等值港元金額(按午間買入匯率換

算)可購買的發售股份數目(向下約整至最接近每手1,000股股份的完整買賣單位)。假設發

售價為3.47港元(即本招股章程所述按發售價下調機制下調10%的發售價範圍下限),Bilibili

Inc.將認購約22,620,000股發售股份,相當於全球發售完成時已發行股份約1.12%(假設並無行

使超額配股權)。假設發售價為3.85港元(即本招股章程所述的發售價範圍下限),Bilibili Inc.

將認購約20,387,000股發售股份,相當於全球發售完成時已發行股份約1.01%(假設並無行使

超額配股權)。假設發售價為4.43港元(即本招股章程所述的發售價範圍中間價),Bilibili Inc.

將認購約17,718,000股發售股份,相當於全球發售完成時已發行股份約0.88%(假設並無行使

超額配股權)。假設發售價為5.00港元(即本招股章程所述的發售價範圍上限),Bilibili Inc.將

認購約15,698,000股發售股份,相當於全球發售完成時已發行股份約0.78%(假設並無行使超

額配股權)。

12 : GS(14)@2018-07-23 15:11:23

45. 水記

46. 2017年盈利增27%,至7.9億,21億現金

13 : GS(14)@2018-08-26 20:40:35

盈利降6%,至3億,23億現金

14 : GS(14)@2018-09-14 00:49:08

買垃圾地燒錢

15 : GS(14)@2018-10-26 03:37:09

收購背景

自2014年以來,長沙市地方政府為搭建地區移動互聯網中心,致力吸引不同的互聯網企

業在長沙成立辦公室、場所或第二總部。本公司管理層相信,本公司作為中國領先的移

動直播平台,符合地方政府設定的規格,且本次收購可為本公司帶來各種裨益(詳情請

見下文「收購理由」)。

在完成相關土地盡職調查及與長沙龍湖房地產開發有限公司(「開發商」)(其為龍湖集團

控股有限公司(股份代號:960)間接全資子公司,是長沙領先的房地產開發商)進行初

步討論共同開發土地後,2018年8月25日,董事會指示本公司管理層進一步探討投資機

會。2018年9月3日,土地及拍賣資料於相關政府網站宣佈列出。2018年9月12日,董事會

批准收購事項,湖南映客置業首次參與土地使用權拍賣競標。

與開發商的合作協議

本公司計劃與開發商共同開發土地。開發商為獨立第三方。

2018年8月31日,開發商認購湖南映創網絡科技有限公司(乃為北京蜜萊塢的全資子公

司,並未開展任何業務)的新發行股本。湖南映創網絡科技有限公司其後更名為湖南映

客置業。上述認購及更名完成後,北京蜜萊塢與開發商分別持有湖南映客置業的51%及

49%股本。

湖南映客置業於2018年9月13日的拍賣中中標後,本公司與開發商就土地的開發計劃進

行進一步磋商。磋商過程中,開發商提出願意就土地開發承擔更多成本及責任,但其須

取得湖南映客置業的控制權以便更好地開發項目。考慮到開發商在房地產行業的資源

及經驗,本公司同意開發商應承擔更多開發責任以使雙方利益最大化。

2018年10月22日,北京蜜萊塢、湖南映客置業及開發商就收購及土地開發訂立合作協議

(「合作協議」)。

湖南映客置業股權調整

湖南映客置業的註冊股本為人民幣50,000,000元。截至2018年11月底,北京蜜萊塢及開發

商所持湖南映客置業的股權將分別自51%及49%調整至40%及60%,而對於本公司向開發

商轉讓湖南映客置業的11%股權,開發商將向本公司支付代價人民幣5.5百萬元。湖南映

客置業股權調整完成後,開發商將獲得湖南映客置業的控制權,而本公司不再將湖南映

客置業併入綜合財務報表。

湖南映客置業股權調整不屬於上市規則第14章規定的須予公佈交易。本公司預期湖南映

客置業股權調整對本集團業務營運及財務狀況不會有重大影響。

本公司須支付總收購代價約人民幣490.2百萬元的40%,即人民幣196.1百萬元。收購代價

的餘下60%將由開發商支付。本公司已使用內部財務資源(具體指本公司的經營現金流

量)支付收購代價。按本公司於2018年7月5日的發售備忘錄所披露,本公司2016年及2017

年經營活動所得現金淨額分別為人民幣1,293百萬元及人民幣734百萬元。

根據目前的預算,本公司亦將承擔土地開發成本約人民幣375百萬元,相當於開發成本

約人民幣937百萬元的40%。本公司與開發商預計絕大部分開發成本將是支付予開發商

向湖南映客置業所推介的總承包商的款項。有關款項僅於土地上所建相關樓宇竣工驗

收後方支付。根據行業慣例及市場狀況,預期湖南映客置業將在竣工驗收後短期內收到

銷售樓宇所得款項的絕大部分款項。收到有關銷售所得款項前,湖南映客置業將根據持

股比例分別向本公司及開發商借款,並隨後使用銷售所得款項償還該借款。本公司預期

使用內部財務資源撥付借款。

利潤分配安排

根據合作協議,本公司與開發商應按各自所持湖南映客置業的股權比例分享其利潤。

開發計劃

開發商將負責開發及銷售土地。取得相關政府機構的批文後,本公司與開發商計劃在土

地上建設五棟住宅樓及兩棟商業樓。七棟樓宇的總建築面積約為140,000平方米,其中約

20%將留作本公司自用,其中包括辦公室、僱員住房及演示直播間,餘下建築面積(包

括住宅及商業樓的單位)將售予外界買家。

Next Page