- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

只盯美聯儲你就out了 未來全球印鈔要看歐洲央行

來源: http://wallstreetcn.com/node/97570今年全球央行大寬松的“印鈔”主戰場已經由美國轉移到歐洲。美聯儲在逐步縮減QE,撤下火力,歐洲央行則是在上個月祭出“火藥桶”:推出負利率、暫停SMP購債沖銷、準備引進4000億歐元定向長期再融資操作(TLTRO),還不排除今後升級為QE。 渣打銀行宏觀研究負責人Marios Maratheftis預計,即使美聯儲開始醞釀加息,歐洲央行的寬松措施也會帶來大量流動性,足以支持今年風險資產走高。 Maratheftis和同事在近日發布的報告中寫道: “從對全球流動性影響的角度看,如果說有哪家央行可以接替美聯儲的角色,那就是歐洲央行。” “側重點應該從美聯儲的行動轉移到歐洲央行未來的行動。歐洲央行QE決策的動力可能來自歐洲當地,但它的影響會是全球性的。” 美聯儲去年12月宣布,從今年1月開始減少每月購買資產規模。但渣打的經濟學家研究發現,從去年4月起,美聯儲推動全球流動性的重要地位已經下降。由於美國監管機構最近還要求銀行增加資本金,這也可能使美國增加貨幣供應對流動性的影響減小。 渣打數據顯示,一年前,美聯儲對全球流動性的影響比歐洲央行高35%,如今這一差距縮小到5%。 同樣是按美國貨幣供應增加100億美元計算,現在全球流動性同時增加205億美元,而一年前全球會增加244億美元。如果是歐元區每增加供應貨幣100億美元,全球新增貨幣達到197億美元,一年前全球增加180億美元。 渣打預計,歐洲央行會在今年底以前啟動QE。假如要維持當前全球貨幣供應水平,美聯儲每減少供應95億美元,歐洲央行就要提供100億美元。 而即便如渣打所料,歐洲央行今年就按下QE的印鈔開關,歐洲央行行長德拉吉也面臨一大嚴峻挑戰。 如彭博下圖所示,截至今年4月的12個月內,歐元區國家的實際利率非但沒有下降,反而上升。如何讓實體經濟、歐洲企業感受到歐洲央行超低利率、負利率的“實惠”,這是德拉吉棘手的問題。 法國農業信貸銀行旗下東方匯理投行的經濟學家Frederik Ducrozet認為: 需要進一步壓低利率,或者歐洲央行可能被迫采取更多行動。短期的低通脹可能支持家庭購買力,但利率長期上升將傷害經濟複蘇。

別只盯著恒大舉牌股!股權分散概念股已被引爆,名單在這里了!

來源: http://www.nbd.com.cn/articles/2016-10-27/1048371.html近日,根據三季報數據,恒大系新進幾只個股,而這些個股有一個特征就是股權高度分散,如國民技術、梅雁吉祥,股權分散概念股由此被引爆,本文中所列個股僅供參考,不構成買賣依據,本文主要是讓大家明白一些個股的漲跌原因,買賣由自己綜合決策而定。

積成電子27日盤後發布三季報稱,恒大人壽保險有限公司-傳統組合A持有公司2.81%股份,位列公司前十大股東第八位。另外恒大人壽保險有限公司-傳統組合B持有公司約814萬股。恒大人壽合計共持有約4.96%股份,逼近舉牌線。

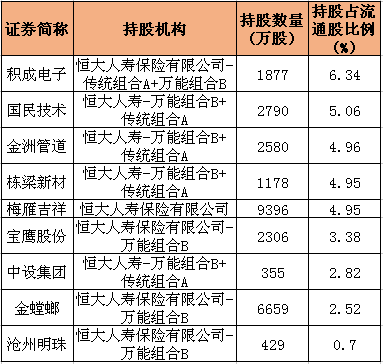

隨著三季報密集披露,A股市場的重要舉牌力量—恒大系再度受到關註,東方財富Choice數據顯示,截止10月27日發稿,恒大人壽共計現身9家A股上市公司前十大股東行列,其中新進7股。

具體來看,三季度恒大人壽共新進積成電子、滄州明珠、金洲管道、國民技術、梅雁吉祥、中設集團、棟梁新材這7家上市公司的前十大股東,並對其中5家公司的持股占總股本比例超過4.9%,逼近舉牌紅線。

▼截止10月27日三季報恒大現身9只A股前十大流通股股東

數據來源:東方財富Choice數據

恒大舉牌瞄準多元化布局

在恒大系的A股投資版圖中,恒大人壽已漸成主力,其於去年11月正式亮相,隨後迅速啟動A股二級市場布局。今年以來,恒大人壽已建倉超過20家A股公司。

從公司市值來看,和多數險資偏愛重資產、高分紅的股票相比,恒大人壽三季度新進布局的7家公司相對市值都不高,最低的棟梁新材市值約合64.95億元,最高的則是總市值127.94億元的梅雁吉祥。

而股權結構分散是它們的共同特點。在上述這7家上市公司當中,除滄州明珠第一大股東持股比例超過30%,其余6家第一大股東持股比例都在10%以下,國民技術和梅雁吉祥第一大股東的持股比例更是在5%以下,均屬於無實際控制人,且股權結構較為分散的公司。這也使得資金可以以較低的成本進入前十大股東。

比如棟梁新材,其三季報顯示,恒大人壽的傳統組合A及萬能組合B兩只產品在三季度同時新進公司前十大流通股東,分別持股694萬股、484萬股,位列第三大、第六大流通股東,合計持股1178萬股,持股比例達4.95%,接近舉牌線。

而從新進7家公司的行業看,與此前專註於萬科A、嘉凱城等地產公司不同,此次恒大新進個股均與地產行業聯系不大,這也體現出恒大人壽的資產多元化布局特點。

雖然“準舉牌”即意味著,公司距離被舉牌只差臨門一腳,從歷史案例看,獲“準舉牌”個股後續被舉牌概率較大。如此前恒大舉牌萬科A、新華聯舉牌北京銀行等等,均采用先逼近舉牌線、後觸及舉牌線的方式。

根據規定,持股一旦達到總股本的5%,就要進行公告披露,且在舉牌6個月之內不能賣出股票;把持股比例控制在5%以下,也意味著未來進出將更加自由。

股權分散概念股有這些!

據統計,這類股權高度分散的個股已經不多,全市場只有5只個股的單一大股東持股比例低於5%,有52只個股的單一大股東持股比例不足10%。我們總結一些尚未公布三季報的該類型上市公司:

賽輪金宇(601058) :三季報預披露時間10.29,大股東持股6.45%

海欣股份(600851):三季報預披露時間10.28,無實控人,大股東持股6.80%;

四環生物(000518):三季報預披露時間10.28,無實控人,大股東持股7.06%;

華勝天成(600410) :三季報預披露時間10.28,無實控人,大股東持股8.32%;

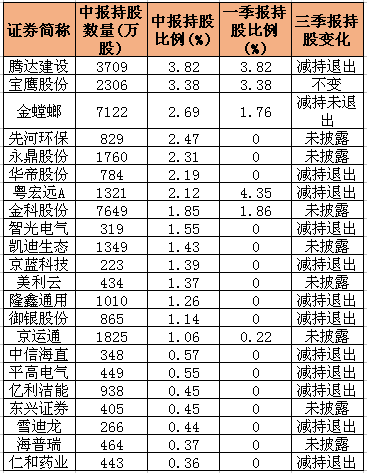

恒大正撤出一些中報重倉股

對比中報來看,截止目前最新版的三季報數據顯示,恒大人壽正在退出一大批公司前十大股東的席位。

此前恒大人壽中報共進入22家上市公司的前十大股東。但截至10月27日發稿,從已經公布三季報的14股看,有11家的前十大股東名單里已經沒有了恒大人壽的席位,分別是騰達建設、京藍科技、仁和藥業、中信海直、智光電氣、禦銀股份、雪迪龍、平高電氣、隆鑫通用、華帝股份、億利潔能。

此外,恒大人壽在三季度減持了462萬股的金螳螂,以2.52%的持股比例仍位居第三大股東。

而觀察中報可以發現,目前三季報披露的恒大減持並退出前十大流通股東的股票,大多都是其二季報新進股。華帝股份、智光電氣、京藍科技、隆鑫通用、禦銀股份、中信海直、平高電氣、億利潔能、雪迪龍、仁和藥業皆屬此種情況。

數據來源:東方財富Choice數據

本文部分內容來自:東方財富網

火山財富紮根於全國最大原創投資理財資訊發源地——《每日經濟新聞》,由多位征戰股市一線的資深財經記者全心全力打造。

用手機微信掃描下方二維碼,即可快速關註“火山財富”。

Next Page