樂視應聲下跌 視頻網投資春天已過?

http://www.21cbh.com/HTML/2012-3-13/zMMzA3XzQwOTEzMQ.html

優酷與土豆的合併,上演了一場「不是冤家不聚頭」的好戲。只可惜,幾家歡喜幾家愁。

率先被市場看空的,就是被譽為「A股網絡視頻第一股」的樂視網(300104.SZ)。3月13日,公司股價應聲下跌3.53%。

投中集團首席分析師李瑋棟告訴本報記者,網絡視頻行業融資的「春天」已經過去。而在行業整合大幕即將拉開之際,那些很好的視頻網站,或許還能獲得PE、VC的入駐。但網絡視頻企業在資本市場上演傳奇的時代,已經漸行漸遠。

圈錢與燒錢

ChinaVenture數據顯示,2004-2006年是風投入駐中國網絡視頻行業發展的黃金期。彼時,有17家網絡視頻企業獲得VC的青睞,金額累計達到9559萬美元,且50%以上由視頻分享類網站分得。

IDG、聯創策源以及SBC(軟銀中國)是其中最為活躍的風險投資商。而優酷和土豆,都分別在這段期間獲得兩輪投資,總計2430萬美元。

而在接下來的兩年裡,雖然風投資金進入網絡視頻領域的勢頭有所減緩,但是由於尚未到資本退出期,所以依舊有資本進入。包括後來成功上市的樂視、酷六等都在這一期間獲得PE、VC的支持。

以樂視網為例,2008年8月獲得北京匯金立方投資管理有限公司、深圳創新投資集團有限公司、深圳市南海成長精選創業投資合夥企業、上海誼訊信息技術有限公司總計5280萬元的投資。

2010年以來,多家網絡視頻股籌謀上市。而最被市場關注的三家成功IPO的網絡視頻股,正是優酷、土豆與樂視網。

其間,優酷兩度進行股本融資,「戰略性的虧損」並未阻止其股價的走勢。而處處略遜一籌的土豆網,也處處與優酷進行差異化的競爭——在版權之爭愈演愈烈的過程中,土豆一度斥巨資買下台灣中天旗下節目的獨播權,並與樂視網展開合作。

而以版權分銷著稱的樂視網在短短一年半的時間裡,將4億餘元的超募資金幾乎一股腦投向版權的購買與製作。2012年伊始,樂視網再度推出4億元的發債融資計劃。

2010-2011 年,優酷、土豆、愛奇藝以及聚力傳媒等多家視頻網站獲得來自VC、PE的鼎力支持。記者從ChinaVenture處獲知,在過去兩年時間裡,至少有15 家視頻網站獲得風投以及私募的支持,累計金額在5.4億美元左右。其中,土豆網獲得兩輪資金入駐;而聚力傳媒更是一次性的獲得來自SBC(軟銀集 團)2.5億美元的資金支持。

資本退出來臨?

事實上,迄今為止盈利的視頻網站屈指可數。但是市場顯然依舊對這一概念保有信心,A股的樂視網股價更是一路飆升,近期更是一度近乎翻倍。

然而,優酷與土豆的合併顯然傳遞出不一樣的信號。有投行人士透露,優酷與土豆合併的一個重要原因,是持續的虧損讓身為股東的VC投資人「坐不住」,急於套現離場。

公開資料顯示,土豆網83%的股權都被風投機構所持有,包括淡馬錫、凱欣亞洲、IDG、紀源資本以及First Easy等,紛紛持有10%以上。而CEO王微僅以8.6%的持股權,位於股東榜的第六名。

「PE、VC對網絡視頻這一領域的興趣不會很大了。」李瑋棟說。

「格局已經初步形成,初創者再進入的成本與機會都不大。」李瑋棟解釋。至於現有的成員中,在視頻分享領域,優酷與土豆的合併將會佔據大半的市場份額。只有與優酷、土豆差異化經營,且具備一定行業地位的網站才會具備吸引力。

而在正版視頻領域,樂視、搜狐以及愛奇藝等,競爭激烈且成長空間有限。「生存沒有問題,但未上市的公司依靠IPO來獲得溢價已經不太可能。」李瑋棟說。

「後續也會有資金進來。」李瑋棟表示,具有一定產業背景的資金對網絡視頻行業產生興趣的可能性比較大。行業併購即將展開。

值得注意的是,A股的樂視網兩大風投股東,匯金立方資本管理有限公司以及深圳市創新投資集團有限公司所持限售股已經解禁。

為商品價格下跌喝采! 艾薩 Isaac Sofaer

2012-6-7 NM

商品價格掉頭回落是四年來我聽到的最好消息,但投資者卻不為所動。石油、銅、鐵礦石、棉花及糖的價格統統「仆直」,為長達十年的泡沫畫上句號。或者,有炒家因此「輸身家」,但全球緩慢增長的經濟則增添了一份持續性。

工業股因「禍」得福

老

實講,我對歐洲亂局,以至美國經濟近期出現的疲態所知不多,更不清楚終極的解決方法為何;但我一點也不關心,皆因我的投資不在那裡。過去四年,歐、美經濟

亂作一團,中國股市下挫七成五,現在這些經濟體繼續走下坡,又何必大驚小怪?這是一場金融亂局,而非經濟全面崩潰。我最關心的是中國的情況及其如何應對經

濟轉型。

相反,原材料價格持續下挫,令我釋懷,因為企業毛利得以提升,抵銷疲弱的出口。更高的毛利及成本控制,最終意味着盈利上升,股價升值。過去十年,全球為不

斷上升的商品價格付出不少代價,徒添債務,歐美經濟率先出現嚴重的後遺症,現在輪到亞洲經濟。

原材料價格下降,人民幣兌美元回落,周期性企業最能受惠,例如葉氏化工、德昌電機、濰柴動力及偉易達(303)。另一邊廂,糖、澱粉、穀物、大豆和米的價

格下挫,食品生產商亦因而節省一大筆生產成本。還有鞋類製造商,得益於橡膠及棉花價格回落。經過數年最艱難的環境,中國需要「抖一抖」。因此,無須為歐洲

及美國擔心太多,我們愛莫能助。西方的銀行或政府早晚要為五萬億美元的虧損「埋單」,切忌沾手他們的股票或債券,他們早已財政破產!

避走金融及金屬股

你

們要忠於有實質業務的企業,遠離金屬股、礦股、煤股及保險股。後者大有機會因為手上「紙上資產」貶值而損手,但散戶對這些資產卻一無所知。另一方面,保險

公司銷售的保本投資產品,亦為他們埋下蝕錢的炸彈。

農行是本欄惟一的金融股,未來兩年,隨時跑輸大市,除非市場相信其貸款質素良好,及壞賬已做足撥備的說法。現階段,農行需要加大收入及管治透明度,可惜仍

只聞樓梯響。你或者會問,我為何選擇農行?無他,股價太便宜,就算農行要進一步為一般貸款損失作一千億元人民幣的撥備,潛力依然巨大。

港鐵的表現會不錯,比起其他香港發展商是個更佳的選擇。會德豐(20)現價便宜,如果其跟九倉(4)合併,每股六十五元的真正價值隨時被誘發出來。我肯定

管理層正瘋狂掃貨,當他們去銀行存錢時,必定嘲笑一群膽小的投資者,對價值投資懵然不知!最後,太古地產增長前景巨大,但太古B的入場費更便宜。

祝君好運!

艾 薩(mailto:[email protected])

艾薩

煤價下跌系列 - 水電大發 會計仔筆記

http://accountboyhk.mysinablog.com/index.php?op=ViewArticle&articleId=3688060

要講煤跌, 第一要講的當然是電股

.大概三月底的時候, 我看到海外煤價大跌, 不知道為什麼, 可能是經濟太差吧。但是很奇怪的, 中國的煤還沒有跌。

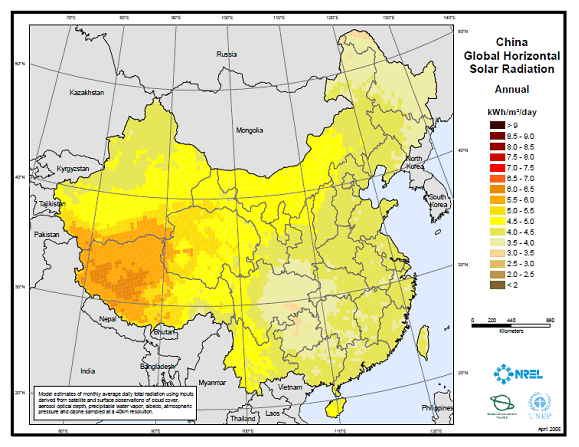

當時要選股, 選了大概$4.4 左右的華能 (902)。當然已和一班朋友分享過, 是對是錯, 還是照寫出來, 當時的思路如下: .1) 有煤礦的不選, 華潤最多煤礦, 華能完全沒有煤礦, 火電70%成本是煤2) 財務費用越少越好, 因為當時未減息, 怕去年水緊加息的滯後效應3) 華能的新加坡電廠盈利很大, 新加坡沒有超低價合同煤, 且海外煤價跌得快, 第2季又加電費4%4) 不選水電, 尢其是雲南, 因為西南大旱5) 華能每年平均耗煤效益都有改善6) 華能沿海電廠多, 區內煤價易受海外煤價衝擊

第一季的業績算是不錯, 賺了一點錢, 到第2季, 還是比較好的, 但新加坡的業績不及預期, 電廠的使用率拖低了業績, PE亦貴。出業績當日, 轉了去中國電力。.中國電力(2380)是五大電廠中水電最多的, 但剛好沒有大旱的雲南, 主力在湖南。半年售電量增加4%, 火電效益應無太大問題, 但火電效益一向都不差, 應是合同煤多, 益惠煤價下跌較少。

水電方面, 第一季度發電量跌40%, 第二季度全國開始下大雨, 上半年總計水電發電量增加20%. http://202.66.146.82/listco/hk/chinapower/press/scp120705.pdf 水電這東西, 投入成本大, 但基本上全都是固定成本, 來水多效益就上, 今次上半年盤數應該不錯, 而且估值低, 我估現在還是7-8倍PE左右吧。.負債是高, 利息成本大, 但今年見到不少國企都發債券, 3%多有交易, 水電賺了錢可還債, 對長期損益都有幫助。

水電股還有一隻抵博的, 就是半年股華電福新(816)。 一提起半新股, 大部份人都怕怕, 怕這時候格敢上的, 不是谷數上市, 就是經營環境變差。這隻華電福新, 是由華電1071 分拆出來, 大國企, 起碼數信得過。其中2011年水電、風電、煤電各佔三分之一, 但去年是超級枯水期, 水電產量跌了35%, 水電盈利跌了65%。.華電福新的水電業務主要在福建, 老實說, 福建股比較可信應該是得他和廈門港吧。福建的水電發電量, 今年1-6月水電發電量增加88% http://www.12398.gov.cn/html/information/782190039/782190039201200235.shtml , 1-7月水電發電量增加81%. http://www.12398.gov.cn/html/information/782190039/782190039201200317.shtml 今年盤數應該非常對辦。煤價下跌, 火電發電量減少23%, 使用率肯定下降, 火電盈利應該還有多少下降, 但下降幅度肯定比不上水電的幾何級數上升。.北京大水災就上了電視, 但全國都發大水就少人報導, 就連黃河都來洪峰。另外, 8月的超級颶風海葵, 為華東帶來超級暴雨, 直接登陸的淅江, 吹到浙江水壩都倒了http://env.people.com.cn/n/2012/0810/c1010-18718484.html , 看來福建水電第三季搵銀旺季仍會相當肥仔。現在估值肯定平, 除非之前定下的利息大升, 估計在市盈率在7倍以下, 看看業績如何。

最後, 要再提的是, 水電在電網配電比火電優先, 相信7-8月又有很多火電廠被迫停廠, 尢其以民企小火電為甚, 這時本是耗電旺季, 但煤炭消耗量又要下來一會了。

巴菲特歡呼下跌歡迎下跌利用下跌 劉建位__學習巴菲特

http://blog.sina.com.cn/s/blog_53c8e9ab0102ec7o.html [總體而言,伯克希爾和它的長期股東們從不斷下跌的股票市場價格中獲得更大的利益,這就像一個老饕從不斷下跌的食品價格中得到更多實惠一樣]

2012年11月27日中國股市上證指數跌破2000點,收盤1991點。過去一年下跌16%,過去兩年下跌31%,過去三年下跌37%,過去5年下跌60%。很多人在抱怨股市持續下跌,很多人恐懼得要割肉,很多人想買卻很猶豫。

如果巴菲特碰到中國股市這樣持續下跌的情況,他會如何反應呢?歡呼下跌,歡迎下跌,利用下跌。

第一,巴菲特會歡呼下跌:股市下跌是重大利好。

巴菲特在伯克希爾公司股東手冊中如此闡述他的投資原則,股市下跌是重大利好:「總體而言,伯克希爾和它的長期股東們從不斷下跌的股票市場價格中獲得更大的利益,這就像一個老饕從不斷下跌的食品價格中得到更多實惠一樣。所以,當市場狂跌時,我們應該有這種老饕的心態,既恐慌,也不沮喪。對伯克希爾來說,市場下跌反而是重大利好消息。」

「那些希望在自己有生之年持續不斷買入股票的投資者,應該對股市價格波動採取與我們一樣歡迎股市大跌的態度;相反,許多投資者在股票價格上漲時得意洋洋,在下跌時卻悶悶不樂,這完全不合乎正常的邏輯。可是他們對食品價格波動的反應就從來不會出現這樣的神經錯亂:他們知道自己永遠會是食品的購買方,因此他們歡迎食品價格下跌,譴責價格上漲(只有食品的銷售方才會不喜歡價格一直下跌)。與此類似,即使新聞紙的價格下跌可能意味著我們手中持有的大量紙張庫存的價值會下跌,我們控股的《布法羅晚報》也照樣會為新聞紙的價格下跌歡呼,因為我們知道我們的報紙永遠需要不斷買入新聞紙。完全相同的邏輯指導著我們伯克希爾的投資思考和決策。只要我還活著,我們將會不斷整體收購企業,或買入企業的一部分股權即股票。在這種情況下,股價下跌使我們受益,而股價上漲則使我們受損。」

第二,巴菲特會歡迎下跌:低迷的股價是我最喜歡的朋友。

巴菲特2012年在致股東的信中寫道:「如果將來你準備成為股票的淨買入者,不管是用你自己的錢直接買入,還是通過持股一家正在回購股票的公司間接買入,股價上漲都會損害你的利益。股價低迷不振反而會增加你的利益。可是,感情因素往往會讓事情複雜化:大多數人,包括那些將來會是股票淨買入者的投資者,看到股價上漲才會感到內心非常舒服。這樣持有股票的投資者,類似於一個經常開車上下班的人,只是因為他的油箱今天加滿了油,就為油價上漲而歡呼。」

「我和芒格根本不會期望大多數人聽了之後會轉變想法認同我們。我們已經觀察人類行為多年,深深知道這樣做根本不起任何作用。但是,我們確實非常希望你們能夠清楚地瞭解我們個人如何思考和計算。在這裡我應該坦白地說,我年輕的時候,也是一看到股市上漲就非常高興。後來我讀了格雷厄姆寫的書《聰明的投資者》,其中第8章告訴投資者應當如何看待股價波動。原來阻擋我的眼光的障礙物馬上從我眼前消失,低迷的股價從此成了我最喜歡的朋友。拿起這本書,是我一生中最幸運的一刻。」

第三,巴菲特會利用下跌:在別人恐懼時貪婪。

在金融危機最嚴重的時候,在美國股市持續暴跌的時候,2008年10月17日巴菲特在《紐約時報》發表文章公開宣稱「我在買入美國股票」:

「無論美國還是世界其他地方,金融系統都是一片混亂。更糟糕的是,金融系統的問題已蔓延到整個經濟體系之中,目前從小小的洩漏演變成猛烈的管湧。短期內,美國失業率將繼續上升,商業活動將會停滯不前,而媒體報導也將會更加令人恐慌不安。」

「因此……我一直在買入美國股票……如果股價繼續保持吸引力的話,我的私人賬戶中除伯克希爾股票以外的資產不久將全部買入美國股票。」

「我買入股票奉行一條簡單的信條:在別人貪婪時恐懼,在別人恐懼時貪婪。當前的形勢是——恐懼正在蔓延,甚至嚇呆了經驗豐富的投資者。當然,對於競爭力弱、負債率高的企業,投資人保持謹慎是正確的。但對於美國那些競爭力強的企業的長期繁榮前景過於恐懼就是非常錯誤的了。這些優秀企業的利潤也會突然下滑,但大多數企業都會在未來5年、10年或20年創下利潤新高。」

「讓我澄清一點:我無法預測股市的短期波動,對於股市未來1個月或1年會漲會跌我一無所知。但是,很有可能,即在市場恢覆信心或經濟復之前,股市將會上漲,而且可能是大漲。因此,如果你要等到知更鳥報春,那時春天已經結束了。」

「簡單回顧一下歷史:在經濟大蕭條期間,道瓊斯指數在1932年7月8日最低跌到41點,直在1933年3月弗蘭克林·羅斯福總統上任之前,經濟仍然在惡化,但到那時,股市卻反彈了30%。再回顧一下第二次世界大戰初期,美軍在歐洲和太平洋(4.83,0.02,0.42%)戰局變得十分糟糕。1942年4月,這時距盟軍扭轉戰局還有很長一段時間,美國股市卻已經見底反彈。同樣,20世紀80年代初期,儘管經濟沉陷泥潭,通貨膨脹率瘋狂上漲,但卻是買入股票的最佳時機。簡而言之,壞消息是投資者最好的朋友,它能讓你以很低的價格買入美國經濟未來的一部分收益。」

「長期而言股票市場表現將會是相當好的。20世紀,美國經歷了一系列重大不利事件:兩次世界大戰、其他創傷嚴重代價高昂的軍事衝突、1929年經濟大蕭條、十幾次經濟衰退和金融恐慌、石油危機、流感爆發,尼克松總統因水門事件醜聞下台。但道瓊斯指數卻仍然從66點漲到了11497點。」

「也許有人會認為,在一個上漲173倍驚人收益率的世紀裡,投資者不可能會虧錢。但確實有些投資者虧了錢。這些不幸的投資者只是在自己感覺良好時才會買入,因此後來他會在媒體報導讓他感覺恐慌不安時賣出。」

「未來10年,證券投資收益率肯定會高於現金,而且可能會高出很多。那些現在手裡緊緊握住現金的投資者是在打賭,他們能夠十分高效地確定自己從現金轉向股票的有利時機。他們還在等待能讓他們感覺良好的好消息,但他們忘了冰球明星WayneGretzky的忠告:我總是滑向球將要去的地方,而不是球現在的地方。」

重複一句巴菲特的名言:如果你要等到知更鳥報春,那時春天已經結束了。

不敢承受下跌就可能錯過上漲 laoba1梁軍儒

http://blog.sina.com.cn/s/blog_4c5a73c90102dzkl.html在長期基本面不變和估值不高的前提下,承受下跌是價值投資者的必修課,當然長期基本面變壞或估值太高另論。

梁軍儒:身邊一位朋友從三千點開始一直看空,屢次創新低都忍住空倉,而每次市場似乎都在驗證他的正確,他也因此常洋洋得意。最近大漲剛開始他也不以為然,新年後才慌了手腳,趕緊翻下看好的一些股票,發現不少已經創了幾年的新高,其他股票也已上漲一大截,進退維谷。不敢承受下跌,常常也會錯過上漲。(1月16日08:45)

詩有秀財:這個例子說明應該關注自己看好的公司股票,而不是去關注大盤點位,世道早就變了,他還是老思路。現在買不買在於他看好的公司市場價格到底高不高估,和已經漲了多少關係不大,唯一要面對的他自己的心理問題,而這恰恰是投資者成敗的關鍵。(1月16日 09:10)

Hit_Girl:我感覺任何時點都可以reset了從當前開始規劃。不過這很難,可是長期投資就是不容易的事,我相信這個是必須的,每個投資人未來都可能面臨類似的境地。投資最大的問題還是關乎自己,如果他無法克服某些心理上的偏差,那還是需要繼續修為的問題吧。(1月16日 09:05)

行者阿農微博:閃電打下來的時候,你必須在場。如果不是整體高估,找不到可投資對象。那長期,正確的做法,就是持有股票,耐心等待。 (1月19日 11:14)

xhtt:也有這毛病。也許是通病,心理慣性,跌多了不買,漲的多了不肯賣。不過要分清背後的原因,究竟是恐懼與貪婪的非理性行為導致,還是經驗和判斷分析有問題。 (1月16日 12:12)

果凍-2007:這個朋友應該有自己投資的策略,依照自己的操作策略進行,也許可以亡羊補牢。就怕自己的投資策略左右搖擺。(1月16日11:37)

piaojuren:出來混遲早要還的!同一種方法,不同的時期錯誤與正確的結果截然不同,終歸於大道(1月16日 12:03)

-郭建江:心理切換很難。(1月16日 11:29)

悅隨身:不能承受深套的孤獨那也吃不到大漲獲利的碩果。 (1月16日11:22)

黃賽旗:躲過大跌的人,一定會躲過大漲,只有神才可以都不拉下,所以我們不要做神(1月16日 11:10)

2003hunter:對於真正的好股票,長期做多的風險低於做空的風險。(1月16日 11:05)

梁軍儒:回覆@瀟湘居士的圍脖:這個不一定,很多醫藥消費比三千點漲了不止一倍。三千點不買沒有太大問題,但已經出現很明顯的低估時還不買就是大錯了。買入應以價值為標準,他錯在以趨勢為依據,總希望抓住真正的拐點,買在最低點。(1月16日 10:20)

螺絲鎖:其實左側右側都可以,各有優缺點,關鍵是要找到合適自己的操作模式。如果左側既不能承受下跌,右側又不趕追漲,那就別做了。(1月16日 10:15)

瀟湘居士的圍脖:以偏概全,再追高,成本也比3000點便宜。 (1月16日10:14)

Personalhistory:回覆@梁軍儒:錯過的就讓它錯過,現在該建倉的就需要建倉,這只和未來有關,和過去實際上沒有關係。 (1月16日10:07)

jszhangsz:老巴早就說過閃電打下來時你必須在場(1月16日 09:19)

@梁軍儒:回覆@Hit_Girl:問題是現在怎麼辦,未來的收益才是大頭,也許是以數倍計算。//@Hit_Girl:如果他這3年一直投資債券,其實落後也未見得多。只是大家習慣會拿自己可能錯過的股票中最好的機會來比。(1月16日 09:11)

laozhuyk:這也說明我們不要重指數,而是要重個股,要做絕對收益者,不要做相對投資者,要做價值投資,不要做趨勢投資,只要價格要了你設定的範圍就可以果斷買入了。(1月16日 09:06)

悠俠03:只在非常明顯的高峰空倉 (1月16日 09:02)

蝴蝶效應:蘋果下跌打擊結構化票據市場

http://wallstreetcn.com/node/21822想像一下你購買蘋果公司的股票,你的經紀人告訴你剛剛購買的蘋果股票價值達700美元/股,即便目前蘋果的股價已經跌倒了440美元下方。只不過你的交易是通過購買另一個公司發行的理財產品來完成的,並不是直接購買股票。

事情緣起於「與股票掛鉤的結構化理財產品」。這種產品與蘋果的股票掛鉤。投資者看起來可以獲得豐厚的收益率,而且這種短期債券相當安全。但他們最終會發現自己可能要承擔巨額損失。

這種由投行發行的產品,實際上是可以轉為其他企業股票的債券。投行對這種債券支付利息,通常是按月支付,也有一年的。如果產品相關的股票上漲超過或接近債券發行的價格,那麼投資者就可以在債券到期時拿回所有的錢。但如果股價下跌超過20%,債券就可以被換成下跌的股票份額。投資者,尤其是散戶,必須持有這些債券直到到期。

據Securities Litigation and Consulting Group提供的調查分析,2012年,蘋果股價上半年一直飆升。諸如摩根大通、摩根士丹利、瑞銀和巴克萊在內的投行賣出了超過7.22億美元的此類產品。

至少有450種這樣的結構化理財產品與蘋果股票掛鉤,其中四分之三發行時蘋果股價超過550美元。上週五,蘋果股價收盤時為439.88美元,一週下跌了60美元。結果就是,這些與蘋果相關的票據產品一週內價值下跌15%,SLCG的創始人Craig McCann估計,大部分產品已經低於發行價。去年發行的與蘋果股價掛鉤的100多支理財產品損失超過25%。

投資者在購買此類產品前應當問,為什麼投行可以對此類產品提供高達10%的利率,而大部分的一年期債券的利率僅在1%左右?

答案就是:投行會從其方面得到回報。通俗點說,這種產品給了投行一種廉價的方式來對沖或投注蘋果股票會下跌。現在,他們可以把下跌的股票轉嫁到投資者身上;如果哪天蘋果股價再次上漲,反過來他們又會再次銷售這些產品。

舉個例子,瑞銀在2012年9月26日發行了一支與蘋果股價掛鉤的「觸發收益率優化票據」(trigger yield optimization notes),發行時票面價值為700.71美元,差不多接近2012年9月23日蘋果的收盤價。這種一年期票據的年利率為8.03%,每月支付一次。根據晨星公司數據,相當於當時短期債券基金提供的收益率的8倍。儘管有2%的手續費,但投資者購買了約100萬美元的該種票據。

該票據預定是於今年的9月26日到期,足額返還。但如果蘋果股價在今年9月23日的股價低於595.60美元,投資者將不能得到他們初始投入的資金,他們只能拿到蘋果的股票份額。但是蘋果收盤價自去年11其就沒能超過這一水平。

對投資者來說,如果他們想拿回所有的錢,蘋果股價必須上漲35%。目前而言,根據SLCG計算,即便加上利息收入,他們至少將損失30%。

瑞銀對此發表聲明說:「這些產品的購買聲明中已經向每一個購買者明確指出這些投資存在重大風險,包括損失部分或全部本金的風險。」

巴克萊、摩根大通、摩根士丹利和蘋果對此拒絕發表評論。

美國金融業監管局一位發言人稱,「美國金融業監管局會特別關注出售給散戶的複雜的結構化產品。當我們發現有不當的可轉換產品向投資者銷售時,我們將採取行動」。

股市必將下跌,中國經濟方方面面的問題都是腐敗造成的 心燈永續William

http://xueqiu.com/9273139325/23475399中國經濟、金融、房地產、股市等等方方面面的問題都是因為腐敗。所以習總一上來就說了一句根根上的話

「物必先自腐而後生蟲」,意思直截了當地說到了根本上了---上面先腐敗了, 爛了,下面才生出來這麼多蛀蟲。由這個腐敗說開去,下面就有關的具體問題一一說說我的看法。

先說A股。A股必將持續下跌,尤其是創業板市場遠沒有跌完呢。我說這話一定很多人恨我多事影響他人賺錢了,但這真不是我說的,讓股市有序地下跌這是政府的意圖。「炒股要聽D的話」沒錯滴。證監會關於「創新創業板發行方式」,這個被解讀為集中批量發行。我認為這是真的,一定是先從創業板開始試行,因為創業板的泡沫最大,被高估地最嚴重。為何創業板這麼大的泡沫,就是它的市場、盤子還小,資金可以有針對性地對個股進行集中操作,大量資金屯集在創業板造成股價虛高。

現在的中央政府是懂根本的,於是就從供給開始,股票的大量供給,資金勢必分流,資金從這些虛高的股票上流走了,股價自然就跌下來了。

所以說,股票供大於求的情況下股市下跌是必然的,不用懷疑的。問題是為何政府這次是希望A股有序地跌呢? 因為政府這次是真心想把A股市場做成一個自由的市場說話的證券市場了。4月1號,港澳台居民可以憑有效身份證開立A股帳戶,這個政策說明什麼? A股現在誰都知是個賭場,高估嚴重,這個時候對港澳台成熟的投資者開放,人家可比我們在股市上經歷得多了,才不會來的。中央政府當然知道人家不傻,

出這個政策,其實就是表明一個立場一個態度,告訴境外的投資者們,中國的證券市場要改革了,要做成自由的市場說話的了。

一個規範化的,自由的市場,投資者才會自願來嗎。政策出台的意圖是這個。但A股這麼高的市值,泡沫嚴重誰會來呢? 所以得先由政府來刺破這個濃包。A股豈有不跌的道理。

A股這麼多年來所形成的問題,就是政府這個家長制害的,政府這個大家長這也要管那也要管,不是說你不能管,而是你的機制自身是產生腐敗的溫床,有人利用了這個,把這個A股市場搞成謀個人私利的賭場了。

所以習總的「物必先自腐而後生蟲」這話有多重要啊,這個講話就是表明了,A股市場非改革不可了,從源頭改,但要付出代價。

這裡再次順帶說說個股貴州茅台,這家上市公司業績之所以如此之好,無它,就是因為腐敗促成了它業績高成長的。茅台不是跌不跌的問題,是跌多少的問題。現在你們看它跌了很多了,以為便宜了,在我看來,它的下跌只是開始。這裡面的邏輯不是分析一個企業能搞明白了,要講政治。

再說說房地產。如果說中國的股市已經是個熟透了的濃包必須要刺破了,那麼中國的房地產還沒有到成為一個熟透了的濃包的階段,但政府也必須得先下手了,

在它還沒有熟透前刺破它。為什麼?我總說,中央政府是很懂根本的。因為中央政府明白了,

如果等到中國的房地產形成了泡沫大濃包了,那就是下一個美國了,就是一場如2008年美國金融危機一樣的大危機。先是房地產崩潰,那麼銀行系統接著崩盤,金融危機先到來,然後就是蔓延到實體經濟觸發中國的經濟危機。這個政府早就看清楚了想明白了,

所以房價必須得下來,政府對房地產的調控大家不要心存僥倖了,只會越來越嚴,越具體,後面的重磅調控政策仍會不斷隨房地產的形勢出來。

最近,小潘同學出來說了一句話是切中要害的。他說,

中國的房子再也不會是緊缺、緊俏商品了。他說的很對。現在的房子一個人手上有上百套、幾十套,這都是什麼人買的? 炒房子的不可能拿這麼多的,就算拿得起也不會拿這麼多,對他們來說房子就是商品是要流通的才能轉出來錢去做下一個投資。

屯在個人手上的幾十、成百套的房子的主子,不是別人,就是貪污腐敗分子,只有他們才拿得起拿得住,因為這些房子根本就沒有成本,貪污來的錢放銀行不放心,放股市又不敢,只有做實了變成房子放著踏實些。這也是為什麼,一邊是普通消費者買不起房子,一邊是房子還越賣越貴不擔心賣不掉的根源。這些房子都去了哪裡,房地產商心裡太有數了。

所以我說,中國經濟的方方面面存在的所有問題的根源都是因為腐敗

!「物必先自腐而後生蟲」,習總說出了這個時代的最強音,他必將是一個劃時代的中國領導人,他為中國把這個時代一劃,告別過去,展望未來,他為後來的繼承者鋪好了改革開放的康莊大路。。。中國大有希望了!

中國的問題是因為腐敗造成的,這與西方尤其是美國又有所不同,西方在腐敗問題上沒有這麼嚴重,他們的問題更嚴重,是價值觀文化的問題。中國人講「以義致利」,西方人沒有文化,他們講「以利致利」。什麼意思呢,就是所有的東西都是可以用來交換的,金錢至上。西方的政治權力是操縱在財閥們的手上的,這是要亡國的,因為一旦出了事,都是國家來買單的,這點2008年的美國金融危機已經看出來了。中國雖有腐敗,但不會亡國,因為中國有中國文化。

大家現在看到,美國及歐洲的股市都在漲在創新高,為何獨獨中國的股市不漲,道理上面講了,再補充一條,中國政府看明白了美國玩的把戲,不陪你美國玩了,因為這樣玩下去一定是大家一起垮掉的,美國是想拉大家都下水,他好混水摸魚。這套對中國沒有用的,以後就是你玩你的,我做我的。

房價下跌的兩個條件 土著

http://blog.sina.com.cn/s/blog_7b56dde00101ccg7.html潘石屹說房價跌需要2個條件:1.降低市場交易成本。2.不濫印鈔票。

這個2個都和政府有關。

其實本質還是濫印鈔票引起的,亂收稅只不過是個阻擊漲價的

爛招而已。

問題又回到根子上,

能不濫印鈔票嗎?

央行行長明確表態,今年的貨幣增長保持在13%左右。

按照這個速度玩下去,不到6年你手中的貨幣就貶了一半,

這還是「適度」發鈔,

借錢最划算,商業貸款也就在7%左右,

貸款買房是反抗無賴們的一個好辦法,

事實證明也是如此:

過去10年唯一能抗得過印刷機的就剩下房子了,一線城市平均每年增值20%,

和M2差不多。

通脹之下股票也不靠譜,參考一下老巴的「通脹是如何欺騙投資者」,在

高通脹情況下,一般企業也就是股市中的矮矬窮們是無法戰勝通脹的,能保持

12%的ROE已經很好了,這些企業佔股票總數的大多數,壓對極個別的千分之一成長股,

比玩21點還刺激。更何況那個時點股市股票並不便宜,好多水分到現在才擠乾淨。

我不懂宏觀經濟,但我認同吳曉靈關於過去經濟發展是靠印鈔驅動的觀點,

將來還有可能如此:

絕大多數政府項目都是負現金流,為使銀行不崩盤,只能靠印鈔票填窟窿。

否則要斬斷毒癮,只能用80年代美聯儲沃克爾或老朱的降龍十八掌,斬立決,

但是經濟永遠有關政治......

所以,小潘的條件根本無法滿足。

Next Page