- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

缩水百亿转投上游配件 张家港叫停彩虹6代线真相

From

http://www.21cbh.com/HTML/2009-7-21/HTML_0KLK3BIOOXHI.html

“已经决定不做6代线了,打算转做上游玻璃基板制造。” 7月20日,记者从张家港经济开发区内部人士处了解到,张家港“举全市之力支持的重点项目”——与彩虹集团合资建设的第六代TFT-LCD面板生产线已于近日停工,张家港市政府决定转投面板生产的上游关键配件——玻璃基板,总投资规模也从146亿元缩小至40亿元。

上述人士说,不过有关生产玻璃基板的项目目前正处于讨论、调研阶段,一些具体工作还未正式展开。

146亿缩水到40亿

张家港第6代液晶面板生产线项目的另一合作方彩虹集团对停工消息进行了确认。该公司解释说,股东认为当前液晶面板行业竞争激烈,企业运营压力不断增大,继续投资液晶面板项目风险较大,鉴于此全体股东决定暂缓液晶面板建设。

彩虹集团系中央国资委直属企业,是中国最大的CRT(彩色显像管)生产商,旗下拥有彩虹电子(00438.HK)和彩虹股份(600707.SH)两家上市公司。由于CRT市场需求不断下滑,近期该公司正积极谋划从传统CRT业务在向液晶显示业务转型。

作为转型的最重要一笔投资,该公司去年与张家港市合作,宣布投资近146亿在该市建立一条第6代TFT-LCD生产线。

上 述开发区内部人士对记者表示,导致项目停工的直接原因是缺乏资金。据了解该项目总投资146亿元,彩虹集团与张家港经济开发区实业总公司等出资组建合资公 司,主要资金来源于银团贷款。根据记者从张家港当地银行了解到的信息,当时资金银行曾讨论要组成一个70亿-80亿元的银团贷款去支持。

“ 当时银团贷款由国开行牵头,后来国开行决定不做了,其他银行也没有积极性。”当地一家银行的内部知情人士说,另一方面,由于6代线切割面板本身价格跌得很 厉害,整个产业本身也不景气,对于这种盈利波动大、周期性强、前景不明朗的产业,银行更为审慎,综合考虑各方风险,银行最终还是放弃了该融资计划。

目前整个平板显示产业正处在低迷周期。国内最先投资平板显示产业的龙头企业上广电集团因资不抵债已被相关机构接管重组。另一家本土企业京东方依靠上市公司及地方政府支持获得了大量融资,并在合肥投建了第一条6代生产线,但该公司目前仍处于亏损状态,财务压力较大。

不 过,业内也有人士认为,导致彩虹停工的另一原因可能与夏普6代生产线即将落户南京有关。为了解决6代线技术问题,此前彩虹集团曾与夏普就该公司已停产的一 条6代线购买相关设备和专利等问题进行过商谈,不过,近期有消息显示,夏普该条6代线落户南京可能性极大。而此前彩虹也曾与上广电集团接触,希望在广电集 团重组后收购部分资产。

“无论从技术储备还是管理团队来看,彩虹6代线建设都是不成熟的,风险很大,停下来也未必是坏事。”上述业内人士评价说。

再惹争议

根据工业和信息化部公布的官方信息,彩虹集团去年营业收入为52.08亿元,而仅张家港6代线一项投资的投资额,就达到其总收入的3倍,彩虹集团的这一投资决策本身就充满争议。

不过,这也是当下国内平板显示企业现状的真实写照:在有关投资鼓励政策下,透过地方金融机构对“战略性产业”“举债投资”,完成企业“超常规”扩张。而这类项目之所以能够屡屡成行,地方政府的大力支持起到了关键性作用。

根据彩虹集团与张家港政府签订的战略协议,这条6代生产线只是张家港市政府建设平板产业基地的第一步。在其之后,双方将围绕该生产线的建设,组建平 板显示技术研发中心,并打造上下游液晶产业链。6代生产线建设工程的停工,意味着张家港市打造“国内最大、集制造和研发于一体的平板显示产业园区”计划的 落空。

事实上,无论是张家港,还是此前与京东方合作的合肥,以及近期传闻争夺夏普6代生产线的广州、南京,对于地方政府耗巨资投建高世代面板生产线的热情,业内一直充满争议。在张家港6代线项目紧急叫停之后,有关于地方政府是否应耗巨资投建高世代面板生产线的争议声再起。

台 湾光电与半导体设备产业协会(TOSEA)总干事王信阳接受记者采访时表示,地方政府引进面板产业不外乎要GDP以及创造就业机会,前段面板生产其实是自 动化程度最高、用人最少的地方,并且需要高层次人力,从这个角度看,发展面板生产意义并不大,引进后段模组生产线才是聚产业链、创造就业机会的关键。

不过,地方政府内部人士对此并不赞同。长三角某经济开发区招商办负责人接受采访时说,TFT-LCD是国家鼓励的战略性产业,地方政府之所以积极支持高世代生产线,并非单纯追求GDP,而是从产业升级以及地方产业结构调整的角度考虑。

“当然不是说每个地方政府都能做。”该人士说,项目的风险高也是显然的,目前政府内部一部分争议在于,是投资别人转移过来的“二手线”还是直接上目前日韩企业主流生产的8代线?现在想做的地方政府都想直接上第八代线。

“如果一定要建设面板生产线,无论是技术或是人才,6代是必须经历的过程。”王说,目前中国市场还以26英寸、32英寸为主,只要42英寸以下电视第六代生产线都可以应付,建设6代线比较符合中国电视面板需求。如果直接从第五代跳到第八代,风险太大。

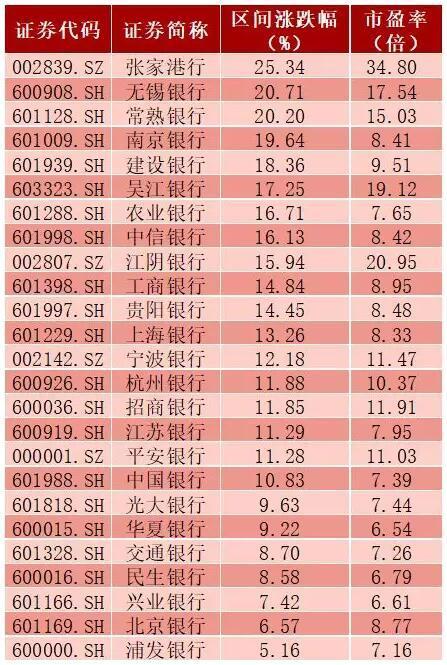

A股銀行板塊早盤領漲 次新股張家港行帶領板塊上行

2月15日早盤,銀行板塊走勢強勁,次新股張家港行(002839)和江陰銀行(221807)盤中再度封板,帶領銀行和次新股板塊繼續上行。截至發稿,張家港行漲停,江陰銀行漲9.77%,常熟銀行(601128)、吳江銀行(603323)、無錫銀行(600908)等漲幅居前。

昨日,央行發布的1月金融統計數據報告顯示,1月份人民幣貸款增加2.03萬億元,雖然創下1年來的新高,但仍遠低於去年同期2.51萬億元的“天量”,也低於市場預期的2.3萬億元。不過,業內人士普遍認為,這一數據仍能充分說明,實體經濟的需求比較強勁。

中國銀聯聯合新華社昨日發布的2017年1月份“新華.銀聯中國銀行卡消費信心指數”(BCCI)顯示,1月份銀行卡消費信心指數回升。2017年1月份的BC-CI為85.85,環比上升0.26,同比上升3.59。

張家港行估值為農行7倍 次新銀行股估值高企風險積聚

銀行股缺乏彈性,往往不受資本“待見”。去年11月份上市的上海銀行,收獲兩個漲停,被戲稱為“表現最差的次新股”。不過,最近張家港行、江陰銀行的暴漲,一改市場對於次新銀行股的印象。“吸金效應”不斷的背後,是這些次新銀行股的業績不佳,以及估值的不斷高企,目前張家港行的估值已經是農業銀行的7倍。

張家港行的估值是農業銀行的7倍

經過連續幾天的上漲之後,次新股板塊在2月16日已經有所回調,和勝股份一度跌停,而萬里馬、江龍船艇等次新股的跌幅也在5%以上。盡管如此,江陰銀行、張家港行在今天依舊漲停,強勁趨勢不改,已然成為“妖股”。

張家港行近期的走勢頗有“麻雀變鳳凰”的意味。1月24日,張家港行在深交所上市,2月6日第5個交易日便打開了一字漲停板。正當投資者準備獲利離場的時候,這只股票又開啟了上漲之路,尤其是2月10日以來,該股票已經收獲了5個漲停。2月10日當天,隨著張家港行的漲停,江陰銀行也馬上封住漲停,隨後幾個交易日,也和張江港行一樣處於漲停狀態。

常熟銀行、吳江銀行、無錫銀行等次新銀行股雖然走勢未有上述兩家銀行這麽強勁,但在近期也都有不錯的表現。

經過這段時間的強勁走勢,次新銀行股的估值也水漲船高,其中張家港行的市盈率(TTM)已經達到了40倍左右,江陰銀行為33.5倍、吳江銀行為27.57倍。而與此同時,農業銀行的市盈率為5.8倍,張家港行的估值已經是農業銀行的7倍左右。

另外,張家港行、江陰銀行、常熟銀行目前的市凈率分別為3.25倍、3倍和2.61倍,相對於不少不到1倍市凈率的銀行股,這樣的市凈率已經顯得很高。

基本面平淡 估值高企

銀行股的基本面並不好,從炒作邏輯來看,小市值、漲幅欠佳,疊加次新股概念,是此新銀行股成為遊資目標的重要原因。

從已經公布業績預告來看,這幾家銀行近期業績平淡,其中,張家港行預計去年業績增長幅度為0.57%~3.51%,而公司這幾年凈利潤一直處於負增長的狀態,江陰銀行則預計去年業績下降0%—8%。

從不良率方面來看,江陰銀行、張江港行的不良率已經突破了2%,截至2016年末,張家港行的不良率為2%;截至2016年末數據,江陰銀行的不良率為2.41%。“雖然上市銀行板塊中次新股估值水平大幅高於原來的16家大中型銀行,但在A股這種市場環境下,這種差異並不能主要用基本面來解釋。” 東莞證券分析師鄧茂認為。

鄧茂指出,從屬性上來看,次新銀行股的次新股屬性特征要強於銀行股屬性,近日來張家港行、江陰銀行等走勢獨立,不同於銀行板塊一直以來的同漲同跌。次新股往往具有市值小,機構持倉少的特點,同時大股東處於限售期,賣出壓力也小,交易活躍博弈性機會特更大。

記者了解到,遊資始終是這輪次新銀行股上漲的重大推手。張家港行和江陰銀行近期的龍虎榜顯示,大量具有代表性的遊資席位頻繁現身於這兩只個股的榜單之上。包括深圳金田路、中信證券上海淮海中路等一線遊資,浙商證券紹興解放北路等浙江遊資,東海證券廈門祥福路等廈門遊資,以及近期風頭正盛的國海證券泰安擂鼓石大街的山東遊資等。

值得一提的是,次新銀行股的爆發也帶動了次新證券股的行情,今天,次新證券股中原證券和銀河證券出現了漲停。

開板之後仍漲2.5倍 次新股張家港行停牌自查

3月16日消息,張家港行發布晚間公告稱,因股票收盤價格近期漲幅較大,自1月24日至今,五次達到深圳證券交易所規定的股票交易異常波動標準,公司股票將自3月17日開市起停牌自查。

張家港行16日單日漲幅達9.77%,收盤報29.45元/股,上市以來累計漲幅達463.17%。自打開一字漲停後,1個多月漲幅仍高達250%左右。

公告稱,江蘇張家港農村商業銀行股份有限公司因股票收盤價 格近期漲幅較大,自2017年1月24日至今,五次達到深圳證券交易所規定的股票交易異常波動標準。鑒於上述情況,為保護廣大投資者的利益,根據《深圳證券交易所股票上市規則》相關規定,經公司申請,公司股票自2017年3月17日開市起停牌,在此期間公司將對股票交易異常波動情況進行核查,待公司完成相關核查工作後公告並複牌。

深交所:上周對張家港行江陰銀行等交易情況重點監控

深交所3月20日晚間公布的上周監管情況顯示,深交所共對17起證券異常交易行為進行調查,對27起上市公司重大事項進行核查,向證監會上報6起涉嫌違法違規案件線索,同時,本所對“張家港行”、“江陰銀行”等股票的交易情況進行重點監控。

上周,上市公司共披露信息公告5,156份。截止3月20日,共有306家上市公司披露了2016年年度報告,占上市公司總數15.87%,加權平均每股收益0.4109元。

深交所共對17起證券異常交易行為進行調查,涉及證券10只、證券賬戶19個、證券公司16家;對27起上市公司重大事項進行核查,涉及證券26只;調閱證券賬戶資料462份,電話警示18次,出具異常交易警示函1份,限 制交易警示函2份,向證監會上報6起涉嫌違法違規案件線索。同時,本所對“張家港行”、“江陰銀行”等股票的交易情況進行重點監控。

張家港行又連拉漲停了,次新金融股盛宴要小心這顆“雷”!

來源: http://www.nbd.com.cn/articles/2018-01-21/1185508.html在白酒、地產、保險、銀行、券商等權重股的輪番推動下,滬指2018年以來累計漲幅達5.46%。在14個交易日中,滬指中出現了13根陽線,“春季躁動”行情充分演繹。

不過,在主板和創業板嚴重分化的背景下,A股結構性牛市特征明顯。上周,工商銀行、建設銀行、農業銀行三大超級權重股股價都突破了2007年創出的歷史高點,次新銀行股連同次新券商股也集體大漲。

海通策略荀玉根發布的最新研報稱,近期金融股漲幅較大,尤其是銀行股漲的比較快,短期如果出現一些回撤很正常。中期仍然看好,金融股尤其是銀行股,盈利趨勢向上、估值低、基金配置低,性價比仍很好。外資是2018年最大的增量資金,6月A股將納入MSCI,金融股的配置需求大。

銀行股料在估值重構

2018年以來,申萬一級行業中當屬銀行股表現最好,累計漲幅13.5%,位列二三位的為非銀金融和房地產板塊。

2018年以來申萬一級行業漲幅榜

數據來源:WIND

上周,四大行中除中國銀行外,工商銀行、農業銀行、建設銀行三大超級權重股股價均創下歷史新高,招商銀行、寧波銀行、南京銀行股價也創出歷史新高。

上周股價創歷史新高的銀行股

數據來源:WIND

在板塊內個股漲幅方面,2018年以來25只銀行股均取得正向漲幅,張家港行憑借上周連續漲停,累計漲幅達到25.34%位列第一,漲幅超過10%的有18只,僅有7只低於10%,銀行股的強勢表現一覽無余。

2018年以來25只銀行股漲幅榜

數據來源:WIND

天風證券表示,當白酒與家電龍頭股價已經大漲,房地產龍頭的估值也已經提升後,基本面已迎來拐點的銀行股之性價比日益凸顯。銀行股(14%的ROE,超4%的股息率,上行的業績)作為優質核心資產,或正處於估值不斷重構的大趨勢之中。天風證券建議,今年仍是業績驅動,銀行個股股價分化程度會減輕,以四大行為盾,以平安和寧波為矛,關註常熟和貴陽銀行。1月首推農行。

中銀證券表示,整體來看,各家銀行已在“三三四”檢查後逐步進行業務調整,部分壓力已在前期釋放,市場無需過多擔心政策對銀行基本面帶來的影響。在國內經濟企穩向好以及行業基本面上行確定情況下,2018年年初銀行板塊配置價值凸顯。投資建議方面,從穩健性角度推薦業績持續改善,受監管調整壓力較小的大行,從成長性角度推薦寧波銀行,關註平安銀行、興業銀行和南京銀行。

次新銀行狂歡要小心這顆“雷”

四大行都能這麽牛,一批超跌的次新銀行股為什麽不能反彈?上周在張家港行連拉3個漲停的刺激下,次新銀行股也集體上漲。在漲幅榜上,漲幅超過20%的均是次新銀行股。

次新銀行股崛起,除了市值小的優勢外,業績也是股價上漲的底氣。距離首份上市銀行2017年年報披露還有兩個月左右的時間,不過目前已有8只次新銀行股公布了業績快報。在忽略增速是否下降的因素下,凈利潤增長率均取得了正值,常熟銀行的增幅較其他銀行股存在較大優勢。

2017年部分銀行股業績快報

數據來源:WIND

值得註意的是,A股又將迎來一波城商行上市潮。據證監會網站,繼重慶農商行1月5日進行IPO預披露後,9日-10日青島銀行、威海市商業銀行、蘇州銀行、哈爾濱銀行和青島農商銀行進行預披露更新。據統計,目前在證監會A股IPO排隊的銀行已增至17家。

在2016年末至2017年初,A股也迎來過一波城商行上市潮。當時隨著張家港行的連續漲停,次新銀行股在2017年春季迎來了一波行情。彼時,張家港行上市之後從4.37元的發行價,一度上漲至每股30.41元,最高漲幅達595.88%。如今,張家港行再度連拉漲停,能否讓次新銀行股複制2017年的春季行情呢?

不容忽視的是,股價飆漲的張家港行,將在1月24日迎來8.51億限售股解禁。以最新收盤價計算,市值約為125億元。回顧2017年限售股解禁過程中,常熟銀行、貴陽銀行、杭州銀行等多家次新銀行股在解禁前都出現股價大跌的情況。此次張家港行一反常態,在解禁前連續大漲,值得註意。若限售股解禁上市後,出現股東大幅減持的情況,張家港行股價的表現,對於次新金融板塊走勢是個“不穩定因素”。

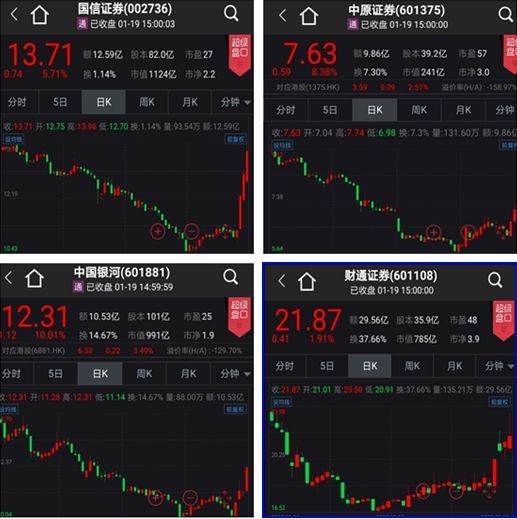

券商股能否打響翻身仗

在次新銀行股的帶動下,次新券商股上周表現亦是不俗。

1月15日至1月19日券商股漲幅榜

數據來源:WIND

市場人士指出,次新券商股具有流通市值小、股價彈性大的特點,此前超跌的次新券商股仍存在機會。

2015年4月以來,大部分券商股已經連續三年出現回調。期間偶有反彈,但整體趨勢不變。不過值得註意的是,作為行業龍頭,中信證券自2017年年底率先開始反彈,2018年以來股價上漲10.14%,刷新了自2015年11月以來的高點。根據申萬一級行業分類,券商板塊2018年以來累計上漲了9.08%。調整許久的券商板塊,能否在中信證券和次新券商股的帶領下,走出一波慢牛行情呢?

東吳證券表示,目前券商板塊平均PB1.59倍,其中大券商PB1.48倍。券商的PB底部比其他金融機構更為明確,具有較高安全邊際。通過對海外投行主要業務的分析,龍頭券商具有更強的競爭力和更高的起點,行業集中度提升的趨勢仍將持續且有較大空間。

中信證券認為,證券公司通道業務靠天吃飯和價格競爭積重難返,創新對證券行業至關重要,它不僅意味著新的業務機遇,也預示證券行業供給側改革拉開序幕,這將是券商板塊中長期的選股邏輯。

來源:中國證券網(ID:xhszzb) 記者:曹帥

文章內容僅供參考,不構成投資建議,投資者據此操作風險自擔。

Next Page