- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【IPO簡報】呷哺呷哺:休閒火鍋第一股,下周招股擬募資2億美元 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/33374437T姐曰:近日新股市場頗為熱鬧,多家公司都取在年底前上市。據經濟通報道,連鎖火鍋店呷哺呷哺將於下周二(2日)路演。呷哺呷哺籌集至少2億美元,預計下周五(5日)起招股,下月17日掛牌,保薦人為美銀美林及瑞信。T姐先為大家送上一篇呷哺呷哺的概覽文,帶您快速了解一下大陸休閑火鍋第一股。

1.公司簡介

呷哺呷哺餐飲管理公司是一家定位於快速休閑火鍋的餐飲公司。公司開創吧臺式火鍋餐飲,采取U型吧臺設計,店鋪面積小但利用率高。每家餐館面積約200-300平方米,可容納約100名顧客同時用餐。

圖示:公司的U型吧臺設計有利於空間利用

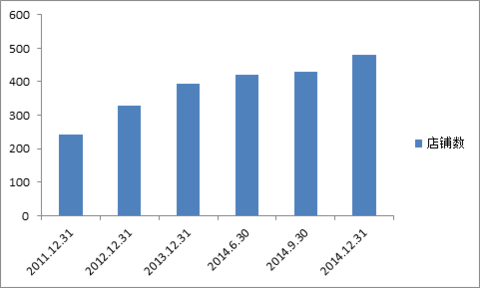

公司以北京為核心城市密集布局,並逐步將餐廳網絡擴大至河北、天津、上海、遼寧、江蘇、山東等地。目前公司共有餐館430家。

圖示:公司目前擁有430家餐館

2013年,公司在快速休閑火鍋市場獲得51.9%的市場占有率。快速休閑火鍋是中國快速休閑餐飲市場的重要部分。根據Frost & Sullivan的研究,2013年快速休閑火鍋市場規模39億元,占中國快速休閑餐廳市場的30.7%、占中國快餐市場的0.7%以及占中國餐飲行業的0.2%,預計未來五年複合增長率為25.5%

2.主營業務及盈利結構分析

2.1 業務系統

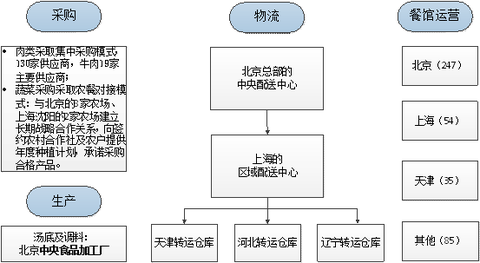

公司的業務系統包括食材采購、食材生產、物流配送和餐館運營四個部分。

圖示:公司的業務系統

(1)食材采購

公司的外購食材主要包括肉類和蔬菜,公司擁有130名食材及其他耗材供貨商,與主要供貨商已有平均三年以上的業務來往。公司總體上采取集中采購的方式,近三年集中采購的比例分別為60%、80%和90%。集中采購有利於標準化和規模經濟。

公司為保證新鮮蔬菜的供應,采取直接與多家農業合作社及簽約農戶合作的農餐對接模式。根據合作安排,公司向簽約農村合作社及農戶提供年度種植計劃,並承諾將購買計劃內種植且符合要求的全部蔬菜。公司已經與北京的八家農場及上海和沈陽的兩家農場建立長期戰略合作關系。

(2)食材生產

公司自己研發生產的食材是湯底及調料,生產地點位於北京的中央食品加工廠,近三年該廠的產能利用率逐步提高,基本滿足公司目前餐飲網絡的需求。

湯底和調料的專有配方經過公司多年研發,並且通過嚴格保密程序保護,是公司招牌火鍋備受歡迎、眾多餐廳食品質量保持一致的優勢之源。

此外,公司在北京及上海簽約兩家第三方食品加工廠根據合同制造安排調配及包裝湯底和調料。

圖示:中央食品加工廠產能利用率逐步提高

(3)物流配送

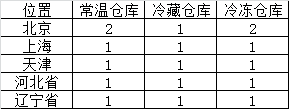

目前公司建立一套三層物流系統:北京總部的中央配送中心、上海的區域配送中心及位於營運所在城市的三間轉運倉庫。各間物流設施的服務範圍約為400公里,連接公司食材的采購、存儲及交付。

圖示:公司物流倉儲概況

(4)餐館運營

公司通過直營的模式,以“呷哺呷哺”品牌統一經營旗下的餐館。截至2014年6月30日,公司共有421家餐館,其中北京、上海、天津分別有247家、54家和35家。

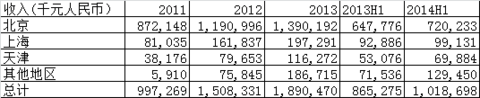

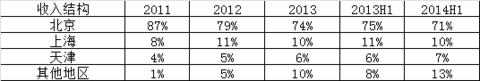

2.2 收入結構

公司近三年的收入分別為9.97億元、15.08億元、18.9億元,增速為51%、25%。分區域來看,公司收入的主要來源是北京,近三年貢獻的收入分別為87%、79%和74%。這主要是由於公司在北京市場進軍早、以北京為核心進行密集布局。近三年北京的店鋪數占比分別為73.7%、63.6%、61.7%。

圖示:公司的收入結構

圖示:公司的店鋪結構

2.3 成本結構

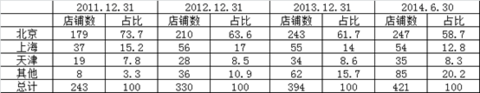

公司的成本結構中,原材料成本、員工成本和租金成本的占比較大,是影響公司盈利水平的重要因素。

圖示:公司的成本結構

近三年,公司食品成本占收入的比重逐步下降,租金成本占收入的比重控制相對好,保持在12%-13%的水平,人工成本占收入的比重則有較大幅度的提升,主要原因是市場上勞動力成本不斷提高。

圖示:公司食品成本、租金成本和人工成本占收入的比重

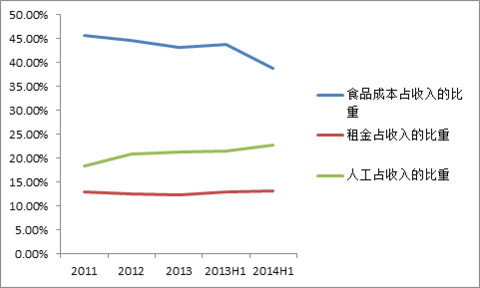

2.4 盈利水平

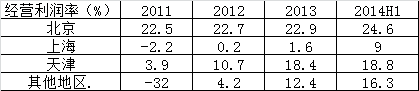

近三年公司的經營利潤率逐步提升,凈利率維持在7%-8%的水平。經營利潤率的提升主要得益於北京以外市場經過深耕,盈利能力有所提高。

圖示:公司的盈利能力

圖示:各地區經營利潤率

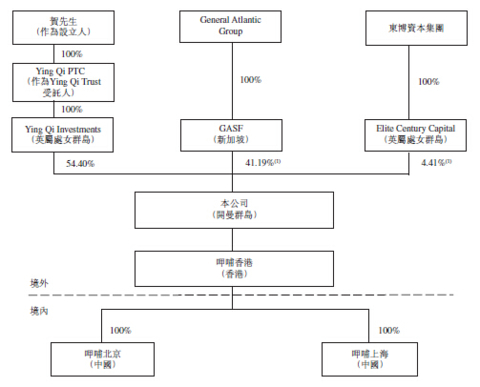

3.股東及股權結構

公司的股東包括Ying Qi Investments、GASF和Elite Century Capital。

圖示:公司的股權結構圖

Ying Qi Investments持有公司54.4%的股權,由賀光啟先生通過Ying Qi PTC全資擁有。賀光啟是公司的創始人,在餐飲行業有超過16年的經驗。

GASF是一家新加坡註冊的私募投資基金,向亞洲(包括中國、香港、印度、新加坡及亞洲其他地區)的成長型公司進行投資及持有投資。它隸屬於General Atlantic private equity group,一家專為成長型公司提供資本及戰略支持的全球領先增長性股權公司。該基金最終由General Atlantic LLC的董事總經理管理。

Elite Century Capital是東博資本集團全資擁有的特殊目的公司。東博資本集團由一組成長型投資基金及其臺灣聯屬公司東博財務顧問股份有限公司組成。

GASF和東博資本集團是公司於2012年及2013年引入的兩名財務投資者,財務投資者的引入有助於改善公司的股權結構,加快上市步伐。

4.戰略與發行計劃

公司的戰略目標是成為快速休閑餐廳行業的最大經營商,並保持在中國火鍋連鎖店經營商的領導地位。公司募集資金的投向主要包括:在全國範圍開餐館、擴大北京物流及生產中心、在上海新建一個物流及生產中心、補充營運資金及其他一般公司用途。

具體的策略如下:

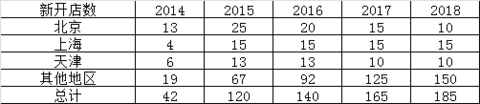

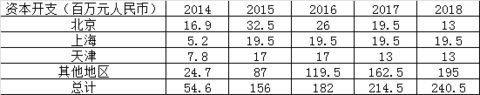

4.1 外延式擴張

公司計劃於2014年到2018年分別開店42家、120家、140家、165家和185家。除了在成熟的北京地區保持一定的開店速度以外,明顯擴大其他地區的開店速度。

圖示:公司未來開店計劃

圖示:公司開店的資本開支計劃

為了配合新增門店,公司也正在開發餐廳位置數據庫等後臺輔助設備:公司的專職選址小組與主要房地產開發商合作,在中國建立開設新餐廳的地址的數據庫,並維持6至12個月滾動數據。

4.2 推動同店銷售及盈利能力增長

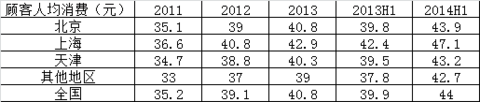

公司主要通過提供優質或創新的菜品及套餐搭配提高顧客人均消費額。公司近三年的人均消費均呈上升趨勢,未來公司也將通過提高人均消費額已推動同店銷售,提升盈利能力。

圖示:公司顧客人均消費逐步提高

4.3 持續提升品牌形象及知名度

公司可能根據與呷哺呷哺品牌互補的不同價值理念開設火鍋店,以吸引具有不同消費需求的顧客群。

4.4 擴大北京物流及生產中心

公司預計在北京物流及生產中心的資本開支總額約為人民幣80百萬元,包括收購土地的約人民幣20百萬元及采購設備的約人民幣60百萬元。預計該物流及生產中心會在2017年之前竣工並開始試產,年產能將約為7,000噸湯底及約10,000噸調料,可以支持500家新餐廳。

4.5 在上海新建一個物流及生產中心

公司預計上海物流及生產中心的資本開支總額約為人民幣100百萬元,包括收購土地的約人民幣40百萬元及采購設備的約人民幣60百萬元。預計該物流及生產中心會在2019年之前竣工並開始試產,年產能將約為4,000噸湯底及約6,000噸調料,可以支持500家新餐廳。

【IPO簡報】北京汽車:國內第五大乘用車製造商,擬募資15億美元 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/33470214

T姐曰:北京汽車是國內第五大乘用車制造商,隸屬北汽集團。2013年銷量135萬輛。旗下北京奔馳是國內第三大豪華車品牌。公司擬募資15億美元。公司28日通過上市聆訊,預計12月8日路演。今日為大家帶來北汽的簡報,過後還會有深度研報,請持續關註!

1.公司簡介

北京汽車成立於2010年 9月,公司目前註冊資本63.8億元,員工總數超過 35000人,其是北汽集團乘用車整車業務發展的主平臺,旗下擁有 "北京奔馳" 、"北京現代 "等合資品牌,及"紳寶 "、" 紳寶D50""E系列 "、" 威旺"等自主汽車品牌。

北京汽車隸屬於北汽集團,而北汽集團是國內排名第五位的乘用車制造銷售商,北汽集團2013年銷售150 萬輛乘用車,市場占有率為 8.2%,排名第五。北京汽車全年銷售汽車 134.9萬輛(以自主品牌和合資品牌乘用車的總銷量計),同比增長 40.0%。

其中自主品牌銷量突破20萬,同比增長 160.8%;紳寶累計銷量10,032輛; E系列累計銷量60,297 輛,單月銷量數月排名自主品牌第一位,全年累計銷量排名自主品牌第二位。北京現代成為業內第二個年銷量 100萬的單一品牌、第四個保有量 500萬的整車企業,在中國合資中高端乘用車市場中占 10.6%的市場份額,排名第二。北京奔馳穩步發展, 2013年銷售11.6 萬輛,同比增長 12.6%,是國內合資豪華車市場的第三大品牌,市場份額占比為 15.3% .

2.主營業務及盈利結構分析

2.1 業務系統

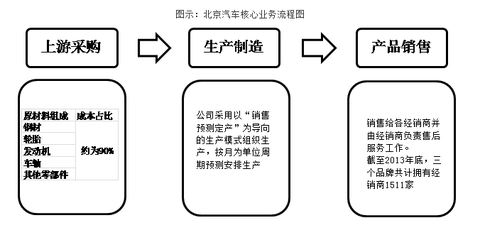

北京汽車是中國領先的汽車制造商,主營業務核心圍繞乘用車的研發、制造及銷售,上遊原材料的購買,然後制造整車,通過各經銷商將汽車售給終端消費者並主要由各經銷商提供售後服務。

圖示:北京汽車核心業務流程圖

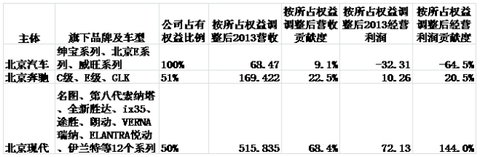

2.2 收入結構

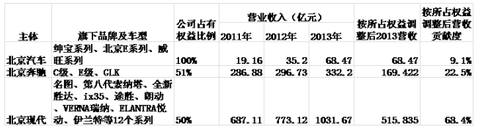

北京汽車的收入以銷售整車為主,主營基本來自乘用車銷售,但由於公司主要營收來源主體是三大品牌,同時由於北京奔馳於 2013年11 月17日前以及北京現代都是合營公司,在合並報表中合營公司的收入不體現,而是直接將應占凈利潤體現在投資收益科目,因此真實的公司業務收入結構需要還原為 3大品牌對應該公司的營業收入。其中,北京奔馳相當於占比 51%,北京現代相當於占比50%。

如圖示,北京汽車真實的營業收入其實是北京現代占比最大的,北京奔馳次之,北京汽車本部則占比較小。以 2013為例,按所占權益比例調整後,北京現代的收入貢獻度為 68.4%,北京奔馳為22.5%,北京汽車本部為 9.1%。

圖示:2011年-2013年主營收入結構

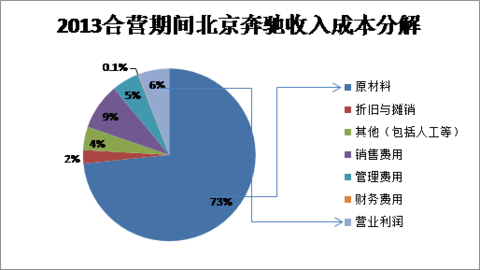

2.3 成本結構

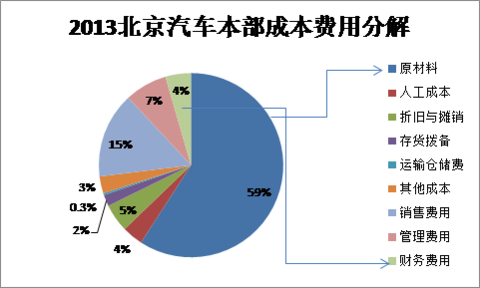

同收入結構相似,公司的盈利來源也分為三部分,其中北京汽車本部處於虧損狀態,主要利潤貢獻主體是北京現代。每家公司的收入成本分解結構也有很大的不同。其中:

北京汽車本部虧損,2013年收入68.47億,成本費用107.13億,營業虧損38.66億。

北京奔馳於2013年11月17日成為北京汽車子公司並表到北京汽車,招股書僅披露其2013年1月1日只2013年11月17日的成本費用明細數據,因此成本費用分解圖的數據為2013年並表前的合營期間數據。

北京現代屬於合營公司,無具體的明細數據披露。

圖示:北京汽車本部成本費用分解

註:其中公司披露信息中有未分配的在產品存貨成本抵減項,由於抵減項沒有更明確的細分項,因此簡單預測將其劃歸為原材料的抵減項處理。

圖示:北京奔馳2013合營期間收入成本分解

註:其中公司披露信息中有未分配的在產品存貨成本抵減項,由於抵減項沒有更明確的細分項,因此簡單預測將其劃歸為原材料的抵減項處理。

2.4 盈利水平

北京汽車旗下擁有"北京奔馳 &# 34;、" 北京現代 &# 34;及"北京自主 &# 34;三大品牌系列。其中北京現代是目前最大的利潤貢獻平臺,北京奔馳貢獻較小,北京自主則大幅度負貢獻,以經營利潤為統計口徑,則北京現代與北京奔馳的利潤貢獻比約為7:1,而北京現代與北京自主利潤貢獻比則約為 2:-1,即北京自主吞噬了北京現代近一半的利潤。

圖示:公司分平臺利潤貢獻情況

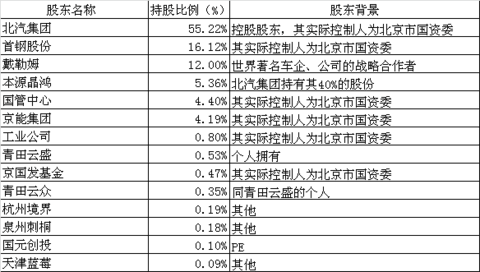

3.股東及股權結構

北京汽車上市前共有十四個股東,其中北汽集團為控股股東,持有股份比例為 55.22%。值得註意的是,公司擁有戴勒姆這樣的國際戰略投資者,是全球最大的商用車制造商,也是全球第二大豪華車生產商,且戴勒姆的持股超過 10%,且制定了反攤薄權利, IPO後持股也會超過10%。

圖示:北京汽車股權情況

4.戰略與發行計劃

公司未來資本支出仍然是延主業擴張產能為主,包括北京汽車本部及北京奔馳兩部分,而北京現代為合營公司,合營公司將單獨籌集資金配合銷量逐步擴張產能。北京汽車及北京奔馳總計還需要支出249億元用於發動機及乘用車的擴張,奔馳將使用167億元,而奔馳的乘用車擴張比例是最高的,將增加30萬輛的產能,擴張比例達到了250%。公司對於未來奔馳品牌的發展規劃是比較看重的,投入資本比例較大。167億元的投入規模約為2013年11月17日固定資產的1.5倍。且有一大兩點是發動機將自產,而非進口組裝,將提升奔馳分部的盈利水平。

募集資金投向:

(1)用於北京汽車本部動力總成建設,投資總額40.20億元;

(2)用於北京汽車本部動力總成研發中心建設,投資總額10.01億元;

(3)用於北京奔馳乘用車擴產項目建設,投資總額211.46億元;

(4)用於北京奔馳發動機工廠建設,投資總額69.91億元;

(5)用於北京汽車乘用車擴產項目建設,投資總額60.85億元;

(6)用於發展經銷商網絡及推廣北京汽車(自主)乘用車;

(7)用於償還銀行貸款。

@今日話題@非新不炒

【IPO簡報】藍港互動:中國第五大手遊研發商,擬募資1.16億港元 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/33796021T姐曰:T姐是一個手遊發燒友,一有新遊戲就喜歡嘗試。藍港互動作為07年就創立的老牌遊戲研發商,終於在轉型手遊開發商後成功覓得上市機會。公司將從9日開始招股,到12日截止,共發行1.109億股,招股價區間為9.8-13.1港元,每手500股。以招股價中位數11.45港元計算,公司擬募資1.16億港元。T姐認為,藍港的估值可以參考本月剛掛牌的飛魚科技,當然,也僅供參考!

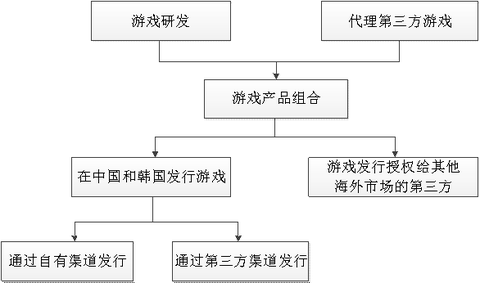

1.公司簡介

藍港互動有限公司由前金山遊戲高管王峰創立於2007年,大部分團隊成員均有遊戲行業從業經歷。公司業務主要是在中國研發和發行網絡遊戲,並於2014年開始在韓國發行遊戲。除了自研遊戲外,公司還發行第三方研發的獲得獨立代理權的網絡遊戲,同時也會將遊戲授權給海外遊戲發行商在不同的海外市場發行。

目前,公司已商業化15款網絡遊戲,包括9款自研遊戲和6款代理遊戲。其中,3款是手機遊戲,4款是網頁遊戲,7款是客戶端遊戲,還有1款客戶端和網頁的雙端遊戲,均使用「藍港」品牌在中國推廣和運營。代表遊戲包括《王者之劍》、《蒼穹之劍》、《神之刃》、《三國演義》、《黎明之光》、《西遊記》及《倚天劍與屠龍刀》。

基於2014年前7個月和2013年所有自主研發手機遊戲的流水總值,公司在中國所有手機遊戲研發商中位列第5,屬於騰訊外的第二集團。

圖示:公司手遊《王者之劍》遊戲畫面

2.主營業務及盈利結構分析

2.1 業務系統

公司核心業務是網絡遊戲研發,兼顧發行業務。公司遊戲產品組合包括自研及代理第三方,公司的所有遊戲都可以免費玩,收入來源主要是出售虛擬道具。

公司近年收入主要由自研遊戲貢獻,2014年一季度自研遊戲收入占比為85.8%,並且2012、2013年占比均高於80%。

圖示:藍港互動核心業務流程圖

2.2 收入結構

公司目前大部分收入由手機遊戲貢獻。2013年收入為5.15億元,同比增長93.88%,其中手遊占比為48.38%,頁遊占比為28.30%、端遊占比為23.32%。至2014年一季度,公司手遊收入占比已上升至83.57%。

圖示:近兩年及一期公司主營收入結構情況

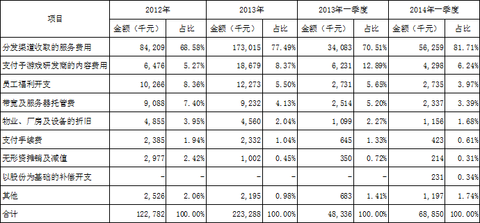

2.3 成本結構

藍港互動成本占比最高的是分發渠道收取的服務費用,近年占總成本比例在70%左右。從近年的情況來看,隨著公司手遊收入規模的上升,固定支出占比相對減少,渠道費用占比呈現上升趨勢。

圖示:近兩年及一期公司成本結構情況

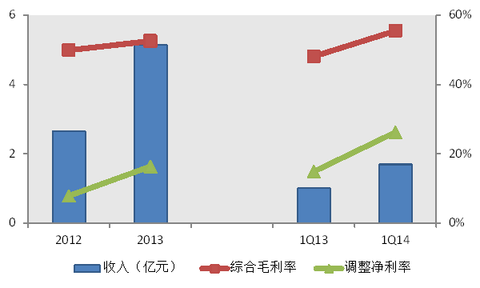

2.4 盈利水平

2013年,公司綜合毛利率52.55%,同比上升2.64個百分點。2014年一季度,公司綜合毛利率為55.50%,同比上升7.36個百分點。

2013年,公司調整後凈利潤(剔除包括以股份為基礎的補償開支、優先股的公平值變動及上市相關開支)為8433萬元,同比增長303.89%,凈利率同比提升8.51個百分點至16.38%。2014年一季度,公司調整後凈利潤4457萬元,同比增長198.08%,凈利率同比提升11.41個百分點至26.28%。公司收入規模上升驅動盈利能力提升。

圖示:近兩年及一期公司綜合毛利率、凈利率情況

3.股東及股權結構

IPO之前,公司聯合創始人、董事長兼首席執行官王峰通過全資附屬公司Wangfeng Management Limited持有公司22.50%的股權;公司聯合創辦人兼總裁廖明香通過全資附屬公司Liaomingxiang Holdings Limited持有公司4.11%的股權;聯合創辦人張玉宇通過全資附屬公司Brisk Century Limited持有公司3.51%的股權。三位聯合創始人公司共占有公司全部已發行股本約30.13%的投票權,是公司控股股東。

IDG Group旗下的IDG-Accel China Growth Fund L.P.、IDGAccel China Growth Fund-A L.P.及IDG-Accel China Investors L.P.持有公司12.57%的股權;Northern Light Venture Capital Group旗下的Northern Light Venture Capital II, Ltd.持有公司6.10%的股權; 複星集團旗下的Starwish Global Limited持有公司17.68%的股權;Baidu Holdings Limited持有公司5.00%的股權。

圖示:發行前公司主要股東持股情況

4.戰略與發行計劃

公司未來戰略及募投項目來看,未來公司業務仍主要圍繞手遊研發展開,並進一步提升自有平臺的競爭力。

募集資金投向:

(1)用於遊戲研發及運營現有及嶄新的自研遊戲,以及購買受歡迎娛樂題材的知識產權;

(2)用於代理了更多由中國或海外遊戲研發商研發不同種類及主題的高質量遊戲及運營有關遊戲;

(3)用於潛在策略性收購或投資於從事網絡遊戲及相關業務的公司;截至最後實際可行日期,我們尚未識別任何特定且合適的收購目標;

(4)用於進一步提升及推廣自有分發平臺8864.com;

(5)用於投資技術平臺(包括研發及改進我們的遊戲研發工具,以及可能購買由第三方研發的商業化遊戲引擎;

(6)用於海外擴展(包括加強韓國的發行業務及擴展業務至更多國家及地區);

(7)余款用作撥付我們的營運資金及其他一般企業用途。

【IPO簡報】盛京銀行:東北規模最大的城商行,擬集資約13億美元 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/33826946T姐曰:盛京銀行是東北規模最大的城市商業銀行,2013年底凈資產為人民幣3554.32億元。公司計劃年底前赴港招股上市,將趕在聖誕節來臨之前進行定價,目前擬集資額約13億美元。T姐為各位帶來一份概覽,之後將會及時發布它的信息分析報告及估值報告,請大家持續關註!

1.公司簡介

盛京銀行成立於1997年,總部設在遼寧沈陽市。中國東北地區按總資產和凈利潤計規模最大及財務業績領先的城市商業銀行。截至2013年12月31日,盛京的總資產為人民幣3,554.32億元,占同日遼寧省城市商業銀行總資產的31.7%。2013年,盛京的凈利潤為人民幣48.89億元,占同期遼寧省城市商業銀行凈利潤的37.2%。截至2011年、2012年及2013年12月31日止,盛京連續三年的人民幣貸款余額及人民幣存款余額在沈陽市的商業銀行中排名第二位。截止相同日期,盛京人民幣公司存款余額連續三年在沈陽市所有商業銀行中排名第一位。2011-2013年,盛京的營業收入及凈利潤複合增長率分別為28.24%和36.80%。

盛京銀行主要於遼寧地區提供多種公司及零售銀行產品及服務。公司網店幾乎覆蓋遼寧省全部地市和縣市。截至2014年6月30日,除了附屬的6家村鎮銀行以外,公司擁有包括總行在內的144家總分支機構(其中126個分支機構位於東北地區各主要城市,97個分支機構位於沈陽市)及537臺自助銀行設備,在沈陽、北京、上海、天津、長春、大連及遼寧省其他城市等14個城市開展業務。

公司的主要客戶包括行業和區域領先的核心企業客戶以及遼寧省、沈陽市的各級政府機構及事業單位,也包括個人客戶,但公司客戶占絕大部分比重,2013年公司及資金業務收入占比達到93.20%,個人零售業務僅占4.80%.

2.主營業務及盈利結構分析

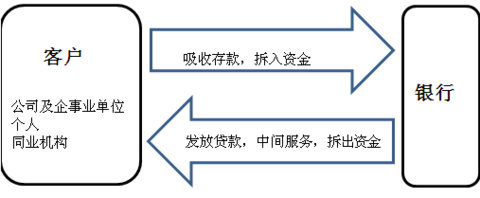

2.1 業務系統

盛京銀行的主營業務核心是圍繞向公司及個人客戶提供銀行綜合性的產品及服務來展開的,業務流程主要包括向客戶吸收存款、發放貸款或提供中間業務服務,也包括向同業拆入資金、拆出資金,從而獲取收入。同一個客戶既有可能是向公司提供資金支持方,也有可能成為公司的資金使用方,這是可以同時糅合並行的。

圖示:盛京銀行核心業務流程圖

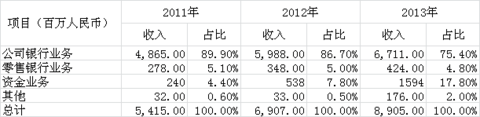

2.2 收入結構

盛京銀行主營收入以提供銀行產品及服務為主。其中,按客戶性質分類,2011-2013三年公司客戶貢獻營業收入的比重都超過了75%,其中2013年資金業務(同行業務)貢獻收入增長較快,達到了17.8%。

圖示:2011年-2013年主營收入結構

2.3 成本結構

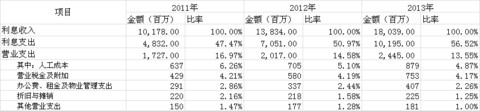

公司成本占比最高的是利息支出,占利息收入的比例逐年上升,從2011年的47.47%上升至2013年的56.52%,主要是由於行業利率市場化的趨勢所驅動所致,尤其是個人存款受貨幣基金的競爭影響,利率水平提升較快。營業支出方面則控制較好,逐年呈現小幅下跌的趨勢,主要是因為人工及折舊控制較好。

圖示:2011年-2013年盛京銀行主營的成本結構

2.4 盈利水平

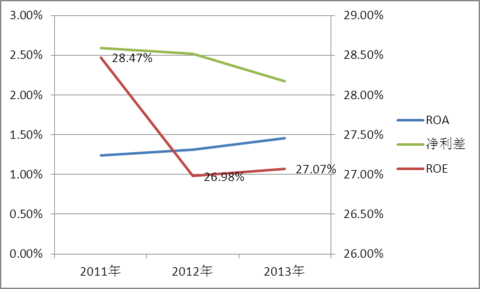

2011-2013年,ROA水平逐年小幅提升,但ROE呈現下滑,主要是負債端成本上升導致凈利差走低所致。

圖示:公司近年盈利能力表現

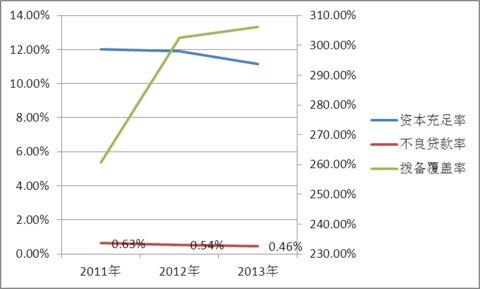

公司資本充足率穩定,而不良貸款率則控制很好,與行業走勢相反。撥備覆蓋率水平也大幅高於同業水平。

圖示:公司近年關鍵財務指標

3.股東及股權結構

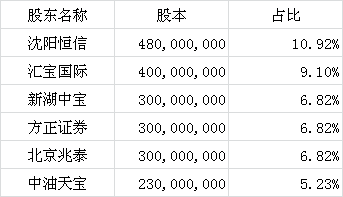

公司沒有控股股東,持股比較分散,最大的股東沈陽恒信是由沈陽產業投資發展集團有限公司全資擁有的子公司。

圖示:盛京銀行持股5%以上股本情況

4.戰略與發行計劃

公司的戰略目標是借助金融網絡化策略的實施,在立足東北、輻射環渤海經濟圈和長三角經濟區的基礎上,進軍珠三角經濟區,進而成為覆蓋全國的優質創新型銀行。募集資金投向:暫未披露。

【IPO簡報】窩窩團赴美上市,轉型生活服務商場靠譜嗎? 財說

來源: http://xueqiu.com/9041141730/35120974繼2011年IPO失敗後的窩窩團,三年後再一次啟動了赴美上市計劃。這周五,$窩窩團(WOWO)$ 向美國證券交易委員會提交了IPO申請,擬通過公開招股募集4000萬美元資金,計劃在納斯達克掛牌上市。

簡評:營收規模小並呈下滑趨勢,凈虧損和凈營收相當,這樣的財務狀況下,窩窩團執意要赴美IPO,前景令人堪憂,加之融資4000萬美元量級甚至小於此前VC輪融到的金額,難免不讓人懷疑窩窩團此次匆匆上市的目的,或只為上市而上市。

今年前9個月營收2060萬美元,虧損高達3240萬美元

作為一家2010年成立的公司,窩窩在團購時代,市場競爭激烈,其產品及業績不敵美團、拉手等幾大巨頭;當窩窩團推出本地化生活服務平臺概念後,依然表現平平也沒有過多靚麗的數據拿得出手。

窩窩團2014年前9個月凈營收和凈虧損分別為2060萬美元和3240萬美元,而2013年同期這一數據為2760萬美元和2110萬美元。營收規模小且呈下滑趨勢,虧損規模雖然有所下降,但和凈營收規模相當。

此外,2014年前9個月中,窩窩團的總運營支出4740萬美元,而2013年同期的數據位4390萬美元;前9個月運營虧損為3230萬美元,2013年同期為2100萬美元。運營支出有增無減少,運營虧損大幅增加。

BAT進軍團購領域後,窩窩團市場占有率僅為7.2%

經過群雄混戰之後,團購行業已進入三家壟斷的階段。團購網站數量已由2011年8月高峰時的5058家縮減至個位數,存活率僅為3.5%,而其中美團、大眾點評、百度糯米占據了80%以上的市場份額。

根據最新團800報告顯示,截止2014年9月全國團購市場累計實現成交額510.6億元,比2013年同期增長111%。其中美團網以成交額268.6億元遙遙領先,大眾點評團為121.3億元緊隨其後並與之同列團購行業第一梯隊,窩窩團2014年同期成交額僅36.9億元,僅占據整個市場成交額的7.2%。因而即便整個市場規模不斷攀升,窩窩團也難與市場同步。

從前9個月的複合增長率上,美團網憑借8%的複合增長率坐上頭把交椅,緊隨美團網之後的是大眾點評團和百度糯米,分別為7.11%和5.9%,而窩窩團僅以1.4%排在拉手之前,位於全部6家倒數第二的位置。

轉型生活服務商場靠譜嗎?

2011年5月高調宣布“即將赴美上市”之後,將IPO作為營銷手段的窩窩團在2011年8月以1.71億元的銷售額超過拉手網的1.61億元和美團網的1.33億元,排名第一。然而很快,隨著其一系列急速擴張,團隊內部凝聚力不足,權利體系分散、規範化運營難度大、缺乏平臺化基因以及外部BAT等巨頭介入團購行業,一時間窩窩團問題接踵而來,從而導致其排名迅速下滑,團購業務發展陷僵局。

面對洶湧而來的負面信息,2012年窩窩團即刻宣布,放棄團購廝殺,轉做“生活服務平臺”,並一度宣稱裁員撤站是為了“優化業務結構”,至此窩窩團由團購模式轉型為商城模式,直至現在以“本地生活服務電子商務平臺”的概念示人,目前窩窩的三個核心產品為:窩窩商城、移動客戶端、窩窩電子商務操作系統。

截至2014年9月30日,窩窩商城平臺上的商家入駐數為10萬家。窩窩的註冊用戶數量達到3410萬,手機客戶端成為窩窩增長亮點,窩窩手機客戶端的累計下載量已經達到1,730萬。而據了解,2014年11月份,其手機端已占比72%。這些消費者將成為本地生活服務類商家帶來新消費者以及重複消費的重要來源。

(來源:網絡)

分享財說好文,成為朋友圈里的巴菲特。

中航科工(2357)調研簡報:看好公司未來發展

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2763|

中航科工(2357)調研簡報:看好公司未來發展 作者:李明 1、公司定位:母公司中航工業是一多元化公司,旗下產業板塊涉及航空裝備制造、貿易物流、資產管理、工程規劃建設、汽車等,其中,航空制造業是中航工業的主業。中航科工被定位為中航工業的影子公司,是以航空制造業為主的上市平臺,未來中航工業有計劃把航空制造業相關資產都註入中航科工。中航工業近幾年專註於專業化整合和資產證券化率的提升,目前,中航科工所持有中航工業航空制造業資產比例多於1/4不到1/3,未來這一比例將會逐步增加。 2、研究院所改制:目前在看國家政策,公司也在積極做相應的準備。如果政策放開,最先整合的將是中航電子托管的5家研究所,將會率先進到上市公司。國資委也在加快促成政策的落地,管理層認為,由於研究院所的改制所要面臨和解決的問題較多,1-3年內政策有望完全出臺。 3、C919項目:洪都負責制造前後機身、哈飛負責艙門和機翼、昌河負責制造尾翼的一部分、中航電子和中航光電也有做零部件的配套。目前,C919項目只有部分收入確認,仍處研發階段,並沒有產生利潤。由於C919還沒有定價,所以利潤率情況也不得而知。目前項目進展情況有所延後,首飛時間推遲到2016年,首架交付時間預計是2018年。 4、少數股權公司介紹:哈爾濱安博威是與巴西合資,主要生產噴氣式公務機萊格賽650系列,現屬於開拓國內市場階段。哈飛空客複材,是與空客集團在哈爾濱成立的,主要生產複合材料,給A320和A350做配套,包括方向舵、升降舵等相關的複合材料。這家合資公司目前處於虧損狀態,主要因空客的A350在生產和交付上一直都有推遲,A320的生產目前也比較少。但是空客對這家公司還是很有信心,去年增持了公司股份,未來隨著A350生產和交付的提高,這家公司的經營會逐漸改善。華北通飛,是與隸屬於中航工業的通用飛機主機生產廠在石家莊成立的合資公司,生產小型通用飛機,5人座,用於培訓、通航的運營等等,同時,在石家莊成立了飛行俱樂部,做私照的培訓,去年已經開始招收學員,已有盈利。昌河阿古斯特是與意大利阿古斯特成立的合資公司,生產C109直升機,之前主要銷售給北京、上海市公安局,但是最近一兩年銷售情況並不特別理想,不如直-9直升機,主要因為它的大小比直-9小,而且維修所需的配件都是從意大利進口,成本略高。 5、無人機:公司現有一款無人直升機,是與602所共同研發的,用於近海領域的巡航和海事的巡邏。 6、直升機發展前景:管理層認為,直升機產業未來發展前景較好。中國民用直升機保有量僅350架,相比美國幾萬架的直升機保有量,相差懸殊,因此產業有很大的發展空間。公司的競爭對手主要是外資企業,與其相比,公司的競爭優勢一方面在價格,另外,在技術含量上,公司所生產的直升機還是可以與外資企業相較量的,可以做到同臺競技。去年公司與空客EC175的合作項目就表明對公司直升機的認可。 7、直升機利潤率:目前直升機的利潤率並不高,主要因產量沒有達到規模,有的直升機型號一年還是生產幾架的水平,希望可以盡快擴大市場,提高毛利率,促成直升機市場快速發展。預計低空開放政策15年底就會有比較大的突破,政策可能會落地,初步將開放1000米以下空域,直升機將會直接受益。管理層認為,受制於機場建設問題,飛行員數目不夠等問題,政策落地後,市場不會立竿見影,還需培育一段時間。 8、中航光電:中航光電軍民占比各一半,前年收購西安富士達,做基站配套,近兩年在民用領域的並購方面做得比較好。未來在合適的時候還會考慮並購,在看與現有業務相關的標的。 9、二股東空客:公司上市之初,空客就是戰略投資者,公司的幾次增發,空客也都以相應比例增加股份數,也是按要求需持股5%以上才可以保留董事局席位。 10、未來公司發展:管理層希望現有業務可以保持穩定增長,另外還包括一些收購項目,既有從母公司中航工業的資產收購,也有境外企業的收購。境外收購方面,將主要考慮航空零部件領域的相關標的。 11、總結及建議:我們對中航科工的投資邏輯不變:1)、港股中為數不多的涉及軍工概念的投資標的2)、資產註入預期,離現時最近的是5大研究院所的改制註入3)、目前港股市值較所持控股公司A股市值仍有較大折價4)、低空空域政策有望年底放開,最初開放1000米以下空域,直升機將直接受益。我們看好公司未來發展,維持強烈推薦評級。 格隆匯聲明: 本文為格隆匯轉載文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的16億中國人海外投資研究交流平臺,並未持有任何公司股票。 |

vv組合年度簡報 2013

現在距離踏入2014年只餘兩天,今年截至這刻,組合的表現優於恆生指數15%以上,而相比起國企指數或有稍多於20%的正回報差距。誠言,這個年回報是欣喜的,不過可以預期,明年的回報或許沒有這麼好,因為長期做出年回報20%是屬於頂尖投資者的成績表,所以這組合爭取的參考年回報是15%,組合重點放在Risk Adjusted Return。今年組合年終的狀況如下:

其他持股 (比重分先後)

表現五強2013

表現五弱2013

今年組合優異表現之原因從上面可以看到,主要因五強的持股比重較高,而它們今年有著較大升幅,一般有高於50%。而反觀五弱,它們最差的只是錄得小於10%的跌幅。值得留意的是,這只是偶然的,在一般情況下,那一些持股能在年內跑出在事前是無從預計的,所以組合的一年實現回報也不是事前可以掌握的,參考價值一般。所以要看組合平均表現還是從長期(十年以上)角度看比較合理及中肯。

在這裏特別想談談招商和民行這對銀行孖寶,它們的合計比重佔組合最高,不過隨著其他成員的升幅,它們的比重持續下降。從這裏可看到,適度的分散投資是有其必要性的。自從2008世紀金融風暴後它們持逐表現不佳,今年仍如是,不過它們逐步已下跌至淨資產值水平,而年息大部份也有5%以上。可以說,如無大規模國內金融危機爆發,這些估值是嚴重被低估的。

若要預計那一些成員能在2014年會有較好表現,這其實跟賭大細沒有多大分別,因為就算能對個別持股有100%信心認為被低估,但這是不能代表它一定能在一年內反映其價值的。短視的投資心態是不利於投資者的。不過若當是玩票性質也無妨,這裏的瞎猜可能是濰柴、中聯、雨潤。

周期及非週期配置

今年組合明顯的一個研究重點是怎樣管理好周期及非周期類的比例。截至今年底,組合適量加入了一些相應地較非周期性的成員, 這亦反映在組合的波動性減少上。非週期性股票總給人一種沉悶及低回報之感覺,一般被受冷落,但有趣的是,現實裏很多時其實熱門的股票長期回報可能更差。不過怎樣才是如假包換的非周期股,感覺其實不是那麼容易界定。這是重要的議題,還在研究中......

回報指標

以往指標一般定在年回報15%上,但漸漸覺得這有點不切實際,如上提及,這種指標是不具備預視性的,刻意追求常會令投資人分心。未來這個15%只會作參考性指標,不會刻意為之。心態上會更多放在過程及框架完善上,深信管理好過程及投資框架,好的結果自然伴隨,這樣做法在投資上合理性較高。

中國

一如既往,對於中國的長期前景仍然抱持正面態度。另外,中國始終是比較熟悉的市場,擁有一個市場的熟悉及敏銳度對投資者是一種優勢。雖然這裏未有足夠能力分析中國經濟,不過從基本面看,和其他政治穩定的國家一樣,中國人這麼多年來也極為渴望提升生活質素,而新的「決定」要點,就是把重點落在開放市場。

投資環境

中港股市全年在PE低位運行,這刻恆指大約11.5倍,而國指大約9.5倍,都是處歷史較低位置,而今年大部份藍籌盈利也是有增長(四月全年業績後恒指國指估值相對更低),這反映投資情緒仍然是審慎的,一般擔心著中國經濟能否持續發展。雖然不能排除這個可能性,但是很多估值也巳經反映了這些擔憂。在這樣的低估值區間投資,安全系數或反而會是較高的。

投資原則

坊間有很多不同而又成功的投資法,但是沒有甚麼比建立起一個適合自己而有效的投資框架來得重要。在2014年,相信以下幾點仍然是vv投資框架的原則,它們提供了風險管理及盈利基礎。

vv.founder

..................................................................................................................................

2013組合最終回報

vv組合 = 23.2%

vv+組合 = 9.6%

綜合回報 = 19.2%

恆指收 23306,回報 = 2.9%

國指收 10816,回報 = -5.4%

券商披露7月財務簡報:跌多漲少 國海證券逆勢表現突出

今日盤後,多家上市券商公布了7月份凈利潤情況,從券商披露財務簡報來看,多家券商7月凈利環比出現下滑,其中西南證券7月凈利潤降幅最大,下降了67%,而國海證券7月凈利潤1.24%,環比增長58%,逆勢表現突出。具體情況如下:

中信證券:母公司7月凈利潤環比下降22%

中信證券8月4日晚間披露財務數據簡報顯示,公司母公司2016年7月實現營業收入18.67億元;凈利潤9.47億元,較6月份12.18億元環比下降22.27%。

此外,公司境內下屬2家證券子公司中信證券(山東)、金通證券7月分別實現營業收入11847萬元和22萬元,凈利潤分別為3065萬元和-16萬元。

長江證券:7月份凈利潤環比降26.77%

長江證券8月4日盤後公布7月份經營情況,公司今年7月份實現凈利潤2億元,環比下降26.77%;實現營業收入4.43億元,環比下降11.86%。

西南證券:母公司7月凈利潤環比下降67%

西南證券8月4日晚間披露財務信息快報顯示,公司母公司2016年7月實現營業收入23748.86萬元;凈利潤9926.40萬元,較6月份29990.13萬元環比下降66.90%。此外,截至2016年7月末,公司母公司凈資產為183.57億元。

此前,西南證券曾於6月24日公告,因公司涉嫌未按規定履行職責,根據《中華人民共和國證券法》的有關規定,中國證監會決定對公司立案調查。

根據相關規定,處於立案調查期間,中國證監會暫不受理公司作為保薦機構的推薦,暫不受理相關保薦代表人具體負責的推薦,暫不受理公司作為獨立財務顧問出具的文件。彼時西南證券預計,公司投資銀行業務在立案調查期間將受到影響,並可能對公司當期經營業績造成一定的影響。

興業證券母公司7月凈利潤環比增長三成

興業證券8月4日晚間發布財務數據簡報顯示,公司母公司2016年7月實現營業收入58627.76萬元;凈利潤20803.59萬元,較6月份15992.30萬元環比增長30.09%。

此外,公司下屬興證資管7月實現營業收入3068.53萬元,凈利潤1208.75萬元。

國海證券母公司7月凈利潤1.24億環比增長58%

國海證券8月4日晚間披露7月主要財務信息顯示,公司母公司7月實現營業收入29375.58萬元;凈利潤12395.55萬元,較6月份7848.53萬元環比增長57.93%。

此外,截至2016年7月末,公司母公司凈資產為132.23億元。

廣發證券:母公司7月凈利環比降三成

廣發證券發布2016年7月經營情況公告,廣發證券母公司2016年7月實現營業收入113979.48萬元;凈利潤49042.53萬元,較6月環比下降29.87%。

國信證券7月實現凈利潤環比下降約三成

國信證券4日晚披露7月主要財務信息,公司7月實現營業收入105,255.60萬元,凈利潤41,123.26萬元。7月凈利潤環比6月下降約三成。

公司1-7月實現營業收入730,363.78萬元,凈利潤301,254.12萬元。

海通證券母公司7月凈利潤環比下降43%

海通證券8月4日晚間發布財務數據簡報顯示,公司母公司2016年7月實現營業收入109145.94萬元;凈利潤49486.32萬元,較6月份87134.24萬元環比下降43.21%。

此外,公司下屬子公司海通資產管理公司7月實現營業收入5010.88萬元,凈利潤3189.07萬元。

國金證券:母公司7月凈利潤環比實現倍增

國金證券8月4日晚間發布財務數據簡報顯示,公司母公司2016年7月實現營業收入47750.11萬元;凈利潤17044.94萬元,較6月份8543.24萬元環比增長99.51%。

至此,國金證券母公司2016年1至7月累計實現營業收入約25.01億元,凈利潤約8.32億元。

港交所公司管治新例簡報(2011年12月19日)

1 : GS(14)@2011-12-27 23:40:09http://www.hkex.com.hk/eng/rules ... /orrapci_201112.pdf

職場小貼士:管理層簡報 Bittermelon 苦中作樂

1 : GS(14)@2013-11-04 22:26:19http://bittermelon2009.blogspot.hk/2013/11/blog-post_4.html

最近公司來了一位新同事,此君是某部門的經理,在負責的範疇上不單技術優秀,而且經驗豐富,處事也頭頭是道。可是卻有一個缺點,就是書寫技巧不足,不太懂得如何向管理層做書面報告。

例如最近要求他就公司某個範疇的現有做法「把把脈」,並且給予改善意見,出來的結果叫人眼前一亮。他還將所有問題和建議做了一份詳細的報告和清單,並且準備呈交管理層審批。可是,這樣的話肯定不成,因為管理層根本沒有時間看整份報告,即使有耐性看完,但因為涉及的東西太多太廣,看完報告後有點無所適從。此外還有一堆疑問,例如那些問題的風險最大?那些需要優先處理?改善工作涉及多少資源,以及需要多少時間完成?因此建議此君按以上的疑問做了一份只有兩頁紙的簡報。

說來慚愧,其實瓜瓜以前也一樣,不懂得如何去撰寫管理層簡報。當時還愚蠢地以為,只要報告內容夠真材實料,管理層自然會欣賞。但現實無情,根本沒有多少位管理層會花時間去看的。有朋友認為是管理層的責任,但瓜瓜卻認為是中層管理人員的責任。舉個簡單例子,一家企業每年的會計數據隨時成千上萬,我們斷不能把總賬打印出來交給管理層吧?即使是編制了資產負債表以及損益表等,管理層也未必看得懂。因此,我們經常都會編制各種管理報表,並且加入不同的分析後才交給管理層審閱。

編制管理層簡報其實不難,重點是以管理層的思維去考慮事情,他們最關心的究竟是甚麼。按這個方向去寫的話,自然就能寫出满意的簡報。若想在職場上有好發展,盡早學會寫管理層簡報吧。

Next Page