811新華文軒 味皇

From

http://hk.myblog.yahoo.com/lgaim-foolman/article?mid=2031

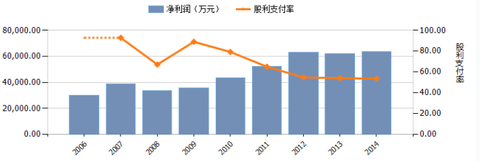

新華文軒即係我地成日見嘅新華書店,比如廣州的新華書城,係座落市中心的地王,面積大,交通方便,單一棟建築物的價值想必已遠超海嘯價的新華文軒成間公司市值了,部份>全部,當時也不是見得少不過廣州書城同"新華文軒"係冇關係的,上市的"新華文軒"係齋四川的,不過成都一樣會有巨型的地王書城,當然,新華文軒又不是地產公司,新華的主業係印書同賣書先分析新華文軒的報表是否可信(百萬) 08 07 06 05 04業務現金流 512 225 377 499 191折舊 40 35 34 23 29股東應佔溢利 338 389 303 274 202稅項 3 2 3 71 95已繳稅項 2 7 3 116 49由於免稅期,新華06-08年基本唔駛交稅,這3年的稅項同已繳稅項差可以忽略,0405年稅項合計166,而已繳稅項合計165,因此稅收數字係真確的先調整一下業務現金流,調整方案如下業務現金流 512 225 377 499 191由於係頭尾有問題,由先平均化平尾兩年 08年(512+225)/2=369 04年(499+191)/2=345 其他差距不大,可以順序計 07年(369+377)/2=372 05年(372+345)/2=353 06年(353+372)/2=361調整後如下: 08 07 06 05 04業務現金流* 369 372 361 353 345折舊 40 35 34 23 29股東應佔溢利 338 389 303 274 202流動比率 2.48 3.14 1.52 1.29 1.106-08年的盈利同現金流相當類似,盈利似乎冇乜水份,0708年甚至稍有低估,06年為上市年,06年前的流動比率低,但不低於1,由 04-06年的流動比率由低至高,代表盈利故意被低估(由高至低為高估),賣大包?,作為上市前的財技實在難以理解,04-06年合共低估了2億盈利,不 過低估盈利是無罪的,06-08年的盈利真確,加上稅收數字又係真確,核數師有安永,律師係萬盛,加上大陸註冊,加上係社保基金持股的國企,因此新華文軒 的報表可信開始分析新華的經營情況 08 07 06 05 04業務現金流 512 225 377 499 191業務現金流變化較大,看起來新華的收入具周期性,收賬期似乎超過一年,多時隔年收賬,可能同學期有關 08 07 06 05 04固定資產 665 626 534 498 395折舊 40 35 34 23 29折舊率(%) 6 5.7 6.4 4.6 7.3折舊率大致正常,冇學得中鋁咁出術 08 07 06 05 04營業額 2737 2309 2218 2263 2084固定資產 665 626 534 498 395業務現金流* 369 372 361 353 345現金流/營業額(%) 13.5 16.1 16.3 15.6 16.6現金流/固定資產(%) 55.5 59.4 67.6 70.9 87.3固定資產同營業額都有上升,但兩者的效率迴異,04年每1000固定資產可以產出873的現金,後來新增固定資產270,但現金流沒有明顯改善,說 明新華買來270的冇用資產同業務(或者未開始用),同時現金流/營業額下跌比例相對現金流/固定資產低,說明新華的舊業務毛利正在上升,而新業務又嚴重 拖後腿假設舊業務有固定資產400,營業額 2100,現金流350,不考慮增長性,則新業務有固定資產265,營業額640,現金流僅24,暫時仲相當廢物,不過都比做定期好存貨管理 08 07 06 05 04營業額 2737 2309 2218 2263 2084存貨 827 576 339 449 380 存貨/營業額(%) 30.2 24.9 15.3 19.8 15.2最近的存貨滯銷,應該同新業務有直接的關係 08 07 06 05 04增添固定資產 80 81 86 131 180出售固定資產 1 2 2 7 54折舊 40 35 34 23 29淨增固定資產 39 44 50 101 97 投資增加 89 1376 -13 14 41投資減少 1043 8 2 0 0淨投資 -954 1368 -11 14 41淨增固定資產合計331,其中大部份仲係垃圾,淨投資458,主要用於買賣子公司同炒股,加上折舊,5年合計投入950資金,所得現金為78,很令人懷疑主管的投資能力比如說,今年6月新華作價2.55億買成都外語學院,的24%,即市值10.62億,而成都外語學院是2004年別人用6300萬建立的,5年升值17倍,我想商譽一定很多,不過收購有特別條款,如果收購拉倒,2.55億的代價會以9%利率計價退回但是在我買入新華時,股價為1.55(之後更曾低至1),如果派息20仙,回購股票稅前利潤率14%,因此當時回購股票比起果d白痴投資優秀得多估值方面,由於新華有極多閒錢,因此我想先說明一個問題下面有兩間公司甲同乙 甲 乙盈利 50 50現金 50 10在以市盈率計價的習慣下,兩者的估值是一樣的,市盈率不會考慮資產價值但是甲公司有50的資金可用於發展,而乙公司只有10的資金可用,如果兩者找到一個10%毛利率的方案,兩間公司之後的情況會如下 甲 乙盈利 55 51現金 0 0因此即使市盈率無視資產價值,但實際市盈率的基礎--盈利,盈利的成長力完全是來自金錢攻擊,資源多的公司總會比少的公司更有成長潛力,盈利的增加最終會令市盈率計價轉軚,所以現金多的公司以市盈率計算很多時難以反映真正的價值以下是新華的資金情況 08 07 06 05 04現金 2625 1546 873 592 296業務現金流 512 225 377 499 191增添固定資產 80 81 86 131 180已派股息 343 71 60 0 10基本上新華係錢多冇地方駛,十幾廿億資金每年只用八千萬在主業上,真懷疑它是否有必要上市集資,因此多出的錢就用於派息,今年預期新華的消費應不超過4億,就算用僅現金流也能收支平衡,因此幾乎肯定新華仲會繼續瘋狂的派息同胡亂的購物現金26億,錢浸眼眉,自然就會有攞人去揮霍,假設新華投資於10%的毛利率無聊投資上,可以產生2.6億的毛利,現時新華毛利3.5億,可以升7 成,如果主管可以用認真的態度使用股東資金,投資於25%的毛利率的項目上,可以產生6.5億的效益,當然,錢幾時用得曬先係大問題最後新華值多少錢呢?新華年賺4億,看似沒有增長,但有內需同現金慨念,賣書毛利率20%不難,咁比佢15倍市盈率,市值60億,即每股5.3,新 華資產凈值3.67,由於印書固定資產基本不用更新,賣書又係零售業,咁比佢起碼1.5倍市淨率,即每股5.5,總之點計,合理價都係咁上下不過投資要有耐性先得

新華文軒(0811)的核心盈利補充

(因個人實際持有該公司股份,且或有對公司報表有所誤解,故或對該公司有偏頗之處,故請小心分析文章內容,並作出相應判斷。)

筆者近兩天才靜心看看手上股票的業績,並參考了多個評論。其中,在本博轉載的fung3010先生的分析的確詳盡,但看到fung3010的對新收購的出版業務分析如下:

「...剔除合併十五家出版單位二零一零年九至十二月業績的影響,該分部銷售收益較去年同期增長50.4%,原因主要由紙張銷售規模持續擴大、出版產品銷售增長以及印刷營業額增加所帶動;毛利率方面,剔除合併十五家出版單位以及紙張銷售、印刷業務的影響,較去年同期上升0.6個百分點,這主要由出版產品結構的變化所致。

由以上資料可計出,十五家出版單位本年度銷售額約為3.91億元 (4,044,078,000 - 3,724,239,000) 並竟然錄得約二千七百萬元虧損 [387,370,000 - (436,937,000 - 22,654,000)]!!....」

對此,我認為有一些可以補充的:

(1) 營業額可能因為貨品轉至書店出售原因有所低估

fung3010先生認為:

「十五家出版單位本年度銷售額約為3.91億元 (4,044,078,000 - 3,724,239,000) 」

但我有不同的意見。

在營業額方面,因為其出版的是歸於產品分別,所以應是以產品分部計算為基礎。以下為產品銷售分部的業績。

以其提供的一句「剔除合併十五家出版單位二零一零年九至十二月業績的影響,該分部銷售收益較去年同期增長50.4%」計算,加上未併入報表期的營業額如下:

較fung3010先生的推估來說,雖然仍是有所低估,但幅度未算太大,況且,中盤的貨物亦和出版集團是上下游的關係,故此營業額的增長,亦可能和此有關,部分營業額亦可能藏在此,所以未能明顯看出端倪。

(2) 盈利或是包括了應收帳撇帳

從fung3010先生提及盈利部分為

「並竟然錄得約二千七百萬元虧損 [387,370,000 - (436,937,000 - 22,654,000)]!!....」

我不可否認他說得沒錯,但附註中是有兩句:

「應收貿易賬款及其他應收款的合約金額總值分別為人民幣765,336,000元和人民幣227,568,000元,分別扣除了不可收回的金額人民幣67,963,000元及人民幣22,248,000元」

所以虧損主要是因為該原因,再加上收購開支,所以計入此部分,出版集團全年的利潤應為7,133.5萬人民幣,尚未計算在併入報表期內的應收款撇帳的1,303.5萬。

不過,雖然盈利沒這樣難看,但在收購通函中,很明顯看出,出版集團的盈利很明顯依賴政府資助:

以往,公司獲得的政府資助不多,2009年僅82.2萬人民幣,但是公司的併入報表期的4個月內,政府補貼金額已達4,202.4萬人民幣,折算全年達1.26072億元人民幣,在營業額估計相若或下跌的情況下,政府資助金額仍是較去年的數字多出113.89%,很不尋常。

以上的補貼,和該4個月盈利的金額2,265.4萬比較,可以猜到如沒補貼,將有約2,000萬的虧損,加上補貼的隨意性,故我猜測是把前面的補貼暫時截住,使公司報表上暫時虧損,到併入報表期才一次過放出,使盈利好看,方便造好業績,吸引投資者購入,亦可以確保盈利擔保期內業績不致過份走樣,以致賠償。

(3) 對未來盈利的估算

雖然公司在收購這件盈利基礎極依賴政府補貼的出版集團,但是估計未來3年在盈利保證的情況下,盈利應維持到一定的穩定,況且新華文軒在併購出版集團,代理圖書增加,會帶動到中盤業務的發展,故此對未來業是向好的,至少在2012年前盈利保證期內可以維持到一定的盈利水平。

假設公司再無撇帳出現,並確保盈利保證達標,本業亦有10%的增長,下年的估計盈利如下

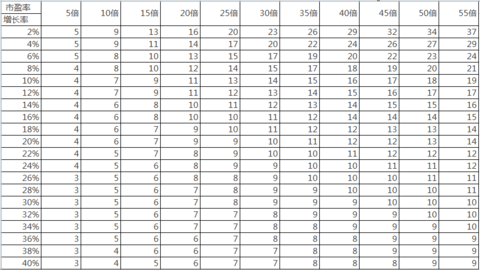

估值表如下:

以預期10倍市盈率計,公司估值可達6.15元,潛在升值空間約28.66%,以個人目標來說,水位不多,可以持有,但以收息來說,這是不錯的對象,至少在未來2年如此。

林瑞芬有今日推新華文軒(0811)一個錯處,大家睇唔睇到?

(按: 本人手上持有這隻股票,並佔資產約25%,敬請留意。)

其實正如阿里巴巴所講,其實都是好無謂,所以你當筆者是一個廢人,懂一些很不濟的東西就好了。

今日她說:

「截至2010年底止集團持現金及短期存款為18.8億元(人民幣.下同),計息銀行借款及其他借款為2.45億元,淨現金達16.35億元(折合19.7億港元),新華文軒H股市值昨日為19.18億港元,你話淨現金已超H股市值,是否超值。」

其實她其中是有一句肯定是錯的,根據新華文軒招股書稱:

「內資股及H股均為本公司股本中的普通股,享有相同權利、權益及義務。然而,除中國法例訂明之例外情況外,H股只可由香港、澳門、台灣或任何中國以外的國家或司法權區的法人或自然人,以港元認購及買賣;而內資股則可由中國的法人或自然人,以人民幣認購及買賣。」

「 國有股指有權代表國家投資的部門或機構以國有資產向公司投資形成的股份,包括公司現有國有資產折算成的股份。 由於我國大部分股份制企業都是由原國有大中型企業改製而來的,因此,國有股在公司股權中佔有較大的比重。

法人股指企業法人或具有法人資格的事業單位和社會團體以其依法可經營的資產向公司非上市流通股權部分投資所形成的股份。 根據法人股認購的對象,可將法人股進一步分為境內發起法人股、外資法人股和募集法人股三個部分。 」

從上面文句可見,如果計股本來說,上市內資股及H股均是股本是構成部分,故計市值及公司價值來說,其實是是要把內資股及H股的部分全部計算,不能只單獨計算H股,所以她計算H股的價值,比較現金值,就稱是超值,完全是不合常識的講法。

正如昨日曾推介的郭先生此前於2011年4月5日文章提及,「由於皖新傳媒去年初在上海上市,集團持有的1.86億股,成本為1.86元,在去年底市值達9.42億元,升值7.56億元。另外,持有兩項非上市投資,包括成都銀行股份有限公司及四川外語學院成都學院,成本值分別為2.4億及2.6億元,亦已有可觀升值,特別是前者,保守估計升值已逾兩倍。」,豈不是更加超值?但數不是這樣算的。

如果只計現金價值來說,如以個人定義計算,該公司的每股現金價值實際上如下表:

所以在計算股份價值時,勿像林小姐般千萬別忘記計算A股或法人股之數量,以免差之毫釐,謬之千里呢。

新華文軒(0811)的資料補充

我在2011年8月初無意中把大部分新華文軒都賣出,只留下1,000股,後來把它提倉,直接轉在我的手上,因為金額太少,現在股息也不錯,其實都不打算賣了。

上一年其實都寫

過一篇業績分析,今年為了澄清部分對公司有美好誤解的文字,現更正如下:

1. 關於公司2011年的每股現金水平在4月22日,生果日報一個盛股愛作戰的文章中,認為「

在四川經營圖書及影音產品零售的新華文軒( 811),零售門店多達 193家,去年純利增長 19.6%,流動現金縱然降 4.2%,仍高達

17.94億元,每股淨現金 4.06元,已為股價的 97%,加上全年 30分的高息,今年股價穩步高走 28%勁跑贏,中長線持有相當可靠。」

另外,兩日之後江小魚在

其報紙文章中嘗言,「

如今年以來股價表現不俗的新華文軒(811),手持現金高達近18億元(人民幣,下同),並無任何計息銀行及其他借款,折算為每股淨現金逾4.06元,今年以來其股價「放紙鳶」,論走勢當然跑贏大市好多。」

這兩段東西肯定是不實的,他們均犯上

林瑞芬錯誤。正如上年該文指出「如果計股本來說,上市內資股及H股均是股本是構成部分,故計市值及公司價值來說,其實是是要把內資股及H股的部分全部計算,不能只單獨計算H股,所以她計算H股的價值,比較現金值,就稱是超值,完全是不合常識的講法。」

現再次把數字計算如下。因為最新的

交易會導致部分合併主體變動,導致現金和負債的變化,我也會再算一次這些現金數字,至於交易的詳情,我這兩天會補充一下。可以見到,照最嚴謹的定義,現金大約為65.9仙,在出售不併入報表後,現金變成1.199元,而可變現資產則大約在1.594及2.134元。

2. 關於這公司的盈利博客山頂洞人

2. 關於這公司的盈利博客山頂洞人稱「今年市盈率將降至5倍多一點」,此說肯定不確。因為這公司盈利很多水份,要扣除部分非核心盈利可以得出。

根據筆者推算,上年盈利僅增1.6%,至約3.25億人民幣,每股盈利約35.8仙,市盈率約11倍,扣除現金後8倍。

因管理層部分有些問題,故按筆者給出的估值約8倍,加上交易後估計現金,估值約4.35元,水位約6.4%,值博率不太高。

所以買股前必要用心分析基金因素,不要被報表數字所騙。

新華文軒(0811)交易財務技巧

上個禮拜講新華文軒的

交易講到一半,今個禮拜講埋佢。

2012年3月25日,新華文軒把成都鑫匯實業有限公司的28.5%出售予成都市華盛(集團)實業有限公司,作價117,635,300人民幣(下同),即整家公司作價420,126,071元,在交易後,新華文軒持有的股權降至34%,並不再合併報表。

賣方華盛(集團)實業有限公司是新華文軒第二大股東,根據

招股書稱,在成立時作為發起人7.27%權益,上市後因超額配股權關係,股權降至4.7%。

綜合招股書看及求職網站前程無憂之

資料,這公司在1999年註冊成立,業務好廣泛,主要業務「房地產開發為龍頭,集機場航空、大型機械製造、大型百貨零售業、圖書發行、文化傳媒、教育產業、證券基金、建築工程、藤木傢俬、環境藝術工程、物業管理」。除了新華文軒外,又說是

成都雙流國際機場等公司的股東。但唔知點解公司個

網站咁

鬼怪,又低科技,有時仲

去唔到,我想這公司肯定有些甚麼特別背景。

在

上市時,主要股東武強成為董事,但在2011年8月

退任,9月獲股東

通過。但其中又有一位僅28歲,又擔成都鑫匯實業有限公司總經辦主任譚蔚出任監事,不是是否和這公司或此交易有關?

根據公告所述,該公司主要持有一塊10,567平方米的土地,其中4,000平方米是租予兩位獨立第三方,租金253,000人民幣,剩餘土地為一停車場,收益需與另外兩位獨立第三方共享,不計其他租金支出及停車場收入,回報率僅0.72%,所以為活化資產,作價倒也不錯。

根據上市公司公告資料估計,這塊地是用來發展「成都商業中心之文化城發展計劃有關的東大燈飾廣場」,故在

2012年12月10日,以自身作為擔保,向其作為股東之成都銀行提供1.2億人民幣貸款,作為拆遷費,以作為「本集團整體業務發展戰略之開發項目」。

但在

此前幾日,一名擔任多家古怪公司、由上市以來擔任公司祕書職務的公司祕書、和傳媒應有良好關係,所擔任公司祕書的上市公司曝光率非常高的

魏偉峰辭任,另外其後也因當年於

香港上市的國內公司可採用中國核數師關係,

為提高效率並減少本公司成本,竟把原有兩家安永及信永中和核數師換掉,改用Big 4中較差的德勤華永,是否有古怪情況出現?

其後可能拆遷也不太順利,新華文軒又提供合共8,900萬委託貸款予這公司,但大部分已作償還。據通函所見,包括以上提及的金額,總計及估計仍有超過3.8億款項未計進去,因為新華文軒持股逾50%,需要合併報表,於是構成上市公司的負債的一部分,看來就像負債情況轉差,如果未來需要投入鉅額資金發展而繼續借貸的話,亦導致新華文軒的負債率提高,不利形象。

在此交易中,公司除了套現一筆現金外,錄得93,924,205元外,亦因出售關係,其公平值反映在帳面上,也錄得一筆112,049,984元的重列利益,合計達205,974,189元。再者另外亦因為公司股權減少,改以聯營公司入帳,除可以不用把這公司帳目併入報表外,就算這公司未來新增借款也不用列在報表上,變相降低了負債比率,使公司帳目也美化了。效果正如上一篇文章你看到的東西一樣。

總結來說,這交易帶來的成本只需1億,但可帶來現時超過2億的效益,潛在的對財務報表負債減少效應也未能估量,唯一不好的是,雖然今次估值報告已計算了增值收益,但是我總認為不公允,因為建成後這項目可帶來的巨額增值可能較他計算為多,故或許減少了一部分潛在利益。所以這個為美化帶來短線的交易我不太喜歡。

另外值得留意的是,這公司也有一名奇怪董事

陳育棠擔心非執行董事,他擔任很多公司的董事職務,包括一家因未及時公佈業績的暫時被停牌的澳優乳業(1717)及發生股東

爭拗的中聚雷天(729,前巨川國際、協裡、中汽資源、嘉盛控股)等,其餘除小部分上市公司外,大部分曾擔任或者仍擔任也是有些奇怪的事情出現的,所以亦需小心。

新華文軒(00811)就是滬市的創業板股票,上市肯定遭爆炒 江豐

江豐

來源: http://blog.sina.com.cn/s/blog_3dbfb5400102uz97.html

很多人知道新華文軒在排隊回歸A股,卻很少人提及她在滬市而非深市發行。她發行不超過一億股,簡直就是滬市的創業板!這個市值在滬市是墊底的一批。A股從來都是炒題材,炒新,炒小盤股而不是價值,可以預見的是,集眾多題材於,萬千寵愛於一身而又盤子又迷你的新華文軒上市肯定遭爆炒,短期保守目標價13元港幣,無論從投資還是投機的角度看,肯定要比$浙江世寶(SZ002703)$ $浙江世寶(01057)$ ---港股浙江世寶因為滬港通因素一年以來已經狂漲284%。

在中國股市,小市值類似創業板的股票平均估值達到50PE以上,而滬市撇除銀行石油等大盤國企,其他一般也在35PE以上,在中國A股,你跟她談價值,PEPB等,你就輸了,創業板僅僅比歷史新高低幾點而已。

如果你因不熟她的業務是絕對壟斷的而在低價錯過了文軒,那就不要錯過這次短期確定性暴利的機會----她就是一張短期兌現的彩票,金額欄是空白的,由你自己填。

Next Page