- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

高增長的科網硬件商:新意網 投資之旅 TRENDALYSIS

http://trendalysis.blogspot.hk/2014/01/blog-post_23.html| 2013* | 2012 | 2011 | 2010 |

| 2,573,164 | 2,232,256 | 1,924,886 | 1,652,942 |

| 15.27% | 15.97% | 16.45% | - |

| 2013* | 2012 | 2011 | 2010 |

| 224,995 | 185,062 | 168,163 | 178,677 |

| 21.58% | 10.05% | -5.88% | - |

(此文同見於信報網站的[健康選股]專欄。)

昨日股價創新高以$2.64收市,單日升幅15%。今日稍為回落至$2.5,距離$2.31相差了~8%。是否仍值得買?

資訊科技(16):科網泡沬(1):納斯達克尾班車? 亂博

http://notcomment.com/wp/?p=18657談起阿里巴巴趕赴美國上市,之前該公司在香港聯交所上市時是2007年11月,掛牌前恆生指數在2007年10月於31,352見頂(圖二),阿里巴巴上市時掛牌價13.5元,上市後股價隨即升至41.8元(圖一),也是其歷史高位。

但一年後,2008年10月,股價跌破4元。2008年在經濟衰退期和中國各級政府合作,輔導中小企業利用互聯網開展貿易,減少成本,開拓更多商業機會。2009年股價從4元以下上漲到20元以上。於2012年6月20日,成功私有化並撤銷在香港交易所上市,當時股價也是13.5元。五年內升了跌,跌了升,走了一轉過山車回到原來掛牌價。

圖一: 阿里巴巴在2007年11月上市後由13.5元升至41.8元

圖二: 恆生指數在2007年10月見31,352

從上次經驗,阿里巴巴是在恆指見頂後上市,趕的是尾班車。2014年3月16日阿里巴巴集團宣佈在美國IPO,集資150億美元,預計在第三季上市,暫時不大清楚會否在納斯達克上市,但通常科技股都是,如果真的在納斯達克上市,看看納斯達克的圖表,好大機會又是趕尾班車。(未完)

騰訊一季度業績好於預期,有望重整投資者對中概科網股信心 中環資產

http://xueqiu.com/7786512276/29256313騰訊以一份華麗的一季報提醒投資者,中概科網股高增長的故事還在延續。其一季度總收入為人民幣184億元,環比增長8%,同比增長36%,略高於市場平均預期的33%。但是受益於好於預期的成本控制,non-GAAP淨利潤好過市場預期10%左右。

在年報的分析師會議上面,管理層多次強調2014年是騰訊的投入之年,其各個方面的投入都會加大,兼併與收購也會繼續展開。就單季度來開,補貼在嘀嘀打車就已經有幾個億人民幣,加之騰訊會繼續在海外市場推廣微信,與LINE/WHATSAPP等競爭,市場擔心騰訊會燒錢過度,影響第一季度甚至全年的利潤。但是騰訊一季報顯示,其成本控制明顯好過市場預期,其增長並不是單靠燒錢去做到的。以下是騰訊一季度業績的幾個亮點:

1,微信月活躍用戶從2013年底的3.55億增加至3.95億。也就是說在一個月時間裡面, 月活躍用戶增加了4000萬,平均每日增加44萬。對於大部分月活躍用戶在國內市的微信來說,每日淨活躍用戶增長可以達到44萬,確實是一個令人震驚的數字,因為其國際市場的主要競爭對手LINE,其日淨增長註冊用戶才60多萬,就算80%新用戶會成為月活躍用戶,其水平也就比騰訊高一點而已,但是人家的用戶是大部分在國際市場上的增長。

2,移動端平台遊戲收入達到18億人民幣,好於市場預期的大約12億人民幣左右,環比增長一倍以上。得益於微信從四季度開始,一直不斷推出新遊戲,成功地貨幣化之餘,也增加了微信用戶的活躍度。這也讓投資者看到微信未來在O2O等方面貨幣化的巨大潛力。

3,根據comsore的數據,微信視頻的覆蓋人數已經排名中國第一。

雖然在廣電通、O2O貨幣化方面,騰訊依然在積極佈局,並未成為其利潤的增長點,但是以一個市值千億美元級別的互聯網巨頭來說,能夠保持營收35%以上的增長,並控制成本控制使利潤同比增長60%以上,還是非常鼓舞人心的,相信這會有利於重整投資者對中概科網股的信心。另外,拆股後令進入門檻大大降低,散戶對此普遍表示歡迎,對股價也有進一步支持作用。

[已推薦到博客首頁,點擊查看更多精彩內容] 科網泡沫再輪迴,麥子熟了又一茬 摸啊摸

來源: http://blog.sina.com.cn/s/blog_4cbce9940102uzt2.html1,2000年的時候,美國納斯達克指數屢創新高,各種科網股瘋漲,熱潮傳遍全球,也傳到中國。當時國內的上市公司也跟風觸網、搞高科技、改名。1999年和2000年中國上市公司大概有50多家改名“科技”“信息”相關的名字,炒作的也很厲害。當時最有名的是億安科技的炒作,70多個交易日從26塊漲到100塊。

2,美國網絡、生物、其它新科技這2年出奇的火,公司上市動輒以百億甚至千億美金計,給初創企業估值也很高,那些大甩金錢的高價收購,指不定多少年後成反面教材,一如當年AOL花巨資收購網景公司。美國的科網泡沫把國內的BAT也帶瘋了到處大舉的投資收購......

3,近年,國內跟風潮也來了,蘇寧---賣電器的搞電子商務,改名蘇寧雲商;湘鄂情---搞餐飲的跑去搞大數據,更名中科雲網......還有些不一一舉例。傳統行業做不下去,趕著熱門的去搞,會是啥結局?

4,觸網?搞高科技?改名?這一切的一切都是如此熟悉,怪科網公司的愛好者們不漲記性?NO,當時美國普通投資者投資科網公司,在泡沫破滅後羊毛被薅光的差不多是整整一代人,過了15年,新一代的股民長大了而且正值壯年,兜里又有錢,麥子熟了,收割的時間又到了。

賦詩一首:

股票市場再輪回,科網泡沫又來了。

不怪股民沒記性,麥子熟了又一茬。

價值科網股 RaymondJook祝振駒

來源: http://blog.sina.com.cn/s/blog_7f6402970102v082.htmliMoney原文(簡體版),04-09-2014

太平洋網絡(00543)上周公布本年度的中期業績,營業額及純利分別按年上18.4%及5.9%,現時的2014年及2015年預測市盈率分別約為12.5倍及11.1倍。公司股價於業績發布後,單日大瀉10.2%。公司自2007年底上市以來,純利一直保持平穩增長,過去5年的複息平均增長率為13.4%。中期業績並無特別驚喜或驚嚇,但可能有些短線炒家事先買入時,沒有做足功課,所以看到單位數字增長便大失所望,尤其是在美國上市的行業龍頭,排名第一的易車網(BITA)及第二的汽車之家(ATHM),2014年預測盈利增長分別高達78.6%及51.6%,相比下自然失色。當然後兩者的2014年預測巿盈率也遠高於太平洋網絡,分別達到55.8倍及48.9倍。

買落後股亦值博

市場的經驗教訓是,買科網股一定要買行業龍頭及增長最快的一家,估值一般是次要。但這不等於買落後的不能賺錢,只要大家的估值相差得太不合理,落後的也有機會追上一點。尤其是基本面紥實,基金持有量偏低,以及可能有催化劑出現,值博機會便高。太平洋網絡經營多種行業的垂直網站,包括汽車(行業排名第3),電腦,遊戲,時尚,親子及家居。汽車及電腦規模最大,占上半年營銷的56.4%及24.9%,時尚占9.4%,其他則占9.4%。汽車網及時尚網上半年銷售增長達29.5%及14.5%,但電腦網則同期倒退9.4%,顯示公司發展不太平衡,業務涉及太多行業,以致資源被攤薄,管理層不能集中焦點及註意力。由於內地互聯網行業競爭異常激烈,管理力度不夠集中便很容易被對手淘汰。

重組概念

太平洋管理層意識到資源不夠集中的問題,有意將旗下部分網站重組,例如將有行業領導地位的女性時尚網獨立出來,將管理權力下放給單位主管,再加上適當的分紅及期權獎勵計劃,希望能刺激中高層管理的積極性。此外,缺乏競爭力及盈利貢獻的遊戲網可能會進行整固及尋找買家將資產轉讓,動作完成後將有助降低集團開支。太平洋網絡過去數年一直維持平均70%的派息比例,現價息率仍然有4.6%,不失為最穩健及估值最便宜的科網股之一。

權益披露:筆者旗下基金持有太平洋網絡股份,隨時於市場買入及沽出。

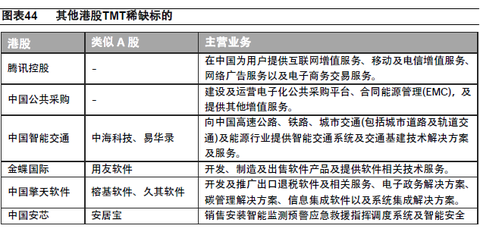

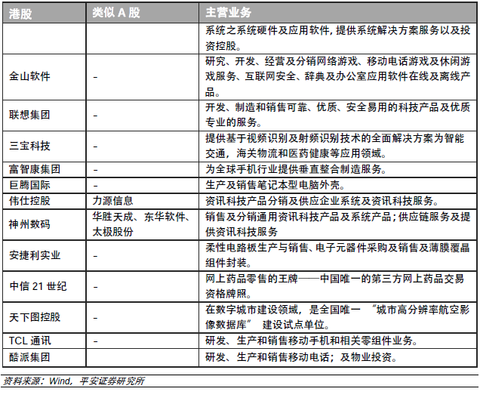

深度研究:滬港通「港股TMT」科網股稀缺成長標的 香港內地概念股

來源: http://xueqiu.com/2164183023/31861669

來源: 平安證券研究所

導讀:本文對香港TMT行業的投資標的,進行了深入研究,非常詳細和精彩。

滬港通背景:4 月10 日中國證監會與香港證券及期貨事務監管委員會發布聯合公告,表示滬股通總額度為3000億人民幣,每日額度為130 億人民幣,港股通總額度為2500 億人民幣,每日額度為105 億人民幣,滬港通正式啟動需要6 個月準備時間。這預示著籌備多年的滬港市場聯通機制正式開啟,考慮到資本市場對外開度的提升與市場環境的差異,這或對A 股的市場制度、估值體系以及投資機會都帶來一定的影響。

《四方協議》

2014 年9 月4 日,港交所旗下聯交所及香港結算與上交所及中國結算就建立滬港通正式訂立協議(下稱《四方協議》),四方協議已將法律規則,可交易證券範圍,交易規則,行情、指數衍生產品,交易及結算收入等五大核心問題基本敲定。

法律規則

在法律規則方面,雙方確定“主場原則”,即“通過滬股交易通向上交所提交的或在上交所執行的所有訂單應遵守上交所的業務規則和程序以及內地適用法律的規定;通過港股交易通向聯交所提交的或在聯交所執行的所有訂單應遵守聯交所的規則和程序以及香港適用法律的規定”。

可交易證券範圍

經各方協議的滬港通主要特點與此前公布的細節大致相同。根據《四方協議》,估計共有568 只滬股成為滬股通的首批投資標的(包含上證180 指數的成份股、上證380 指數的成份股以及不在上述指數成份股內而有股票同時在上交所和聯交所上市的發行人的滬股,上交所ST 股不納入滬股通),這些滬股的市值於2014 年8 月31 日占上交所股票市場總市值的90%;與此同時,估計共有263 只港股成為港股通首批投資標的,這些港股的市值於2014 年8 月31 日占聯交所股票市場總市值的81%。值得註意的是,上交所和聯交所協定,雙方商議並經雙方同意及獲得有關監管機構批準後,可以修改通過滬港通買賣的股票範圍。

交易規則

在交易規則方面,“暗盤交易”被特別突出並予以有條件禁止,即“上交所應在其規則中明確規定上交所子公司、上交所會員不得在聯交所以外的場所就港股結算通下持有的股票進行轉讓或提供轉讓服務,中國證監會另有規定的除外;聯交所應在其規則中明確規定聯交所子公司、聯交所參與者不得在上交所以外的場所就滬股結算通下持有的股票進行轉讓或提供轉讓服務,中國證監會另有規定的除外。”

行情、指數衍生產品

雙方交易所亦將行情、指數衍生產品等問題予以明確,即“上交所、聯交所中一方未經對方書面同意,不得以對方交易所上市的股票或股票指數為基礎,自行開發期權、期貨及其他衍生產品;發行商擬以上交所、聯交所中一方上市的股票或股票指數為基礎發行權證及其他衍生產品(含牛熊證)在另一方上市的,由上交所與聯交所另行商定。在商定前上交所與聯交所任何一方不安排上述產品上市,但雙方已上市的上述產品不受此限。”

交易及結算收入

衍生產品的預期收益,以及證券交易收入、結算收入,兩個交易所都將在公平對等的原則下予以平均分配。

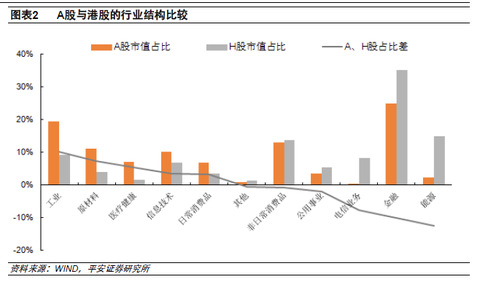

一、 尋找滬港相對的稀缺性資產就長期來看,滬港直通車的投資機會在於兩地相對稀缺的價值——結合滬港兩地的市值結構(上市公司構成)與投資者的風格偏好,可以尋找出稀缺性投資機會。

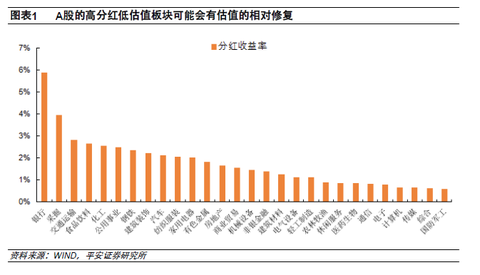

(1)A 股中那些高分紅且盈利較為穩定的低估值板塊,尤其是港股較為稀缺的行業個股,可能更會受到香港投資者的青睞,滬港通之後可能會有較為顯著的增量資金配置,從而帶來較為明顯的估值修複或者是估值擡升。

這一類的行業板塊主要是大眾消費(食品飲料與日化)和醫療領域的白馬龍頭,以及公共事業個股。考慮到替代效應,港股中的金融能源板塊可能相對受損。

(2)港股中那些高成長且市值較小的高彈性板塊,尤其是A 股較為稀缺的行業個股,會受到A 股投資者的青睞。

這一類行業板塊主要是在香港上市的信息技術與網絡科技股,以及博彩娛樂領域個股。這或帶來港股映射的投資機會,同時考慮到替代效應,A 股的部分創業板個股可能受損。

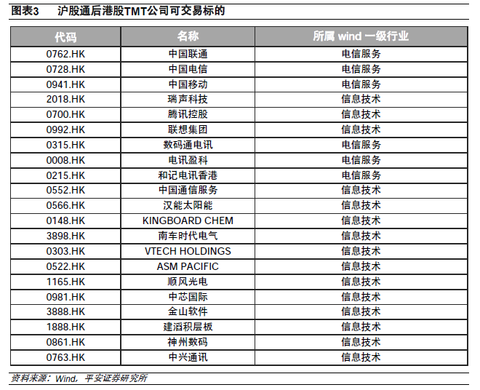

本文作為滬港通專題之二,著重分析滬港通開放後港股市場高成長板塊(主要以TMT 為主)的投資機會。根據Wind 統計,目前符合滬港通交易規則的港股TMT 可交易標的數為20 余家,但我們認為,隨著未來雙邊投資交易規模的擴大以及深港通的進一步對接,港股相關高成長板塊的投資選擇面也或將擴容,港股TMT 板塊A 股可投資標的甚至可能實現完全對接,因此,在本篇報告中,我們以全港股TMT 交易標的為基礎,挑選未來值得A 股投資者進行投資的稀缺標的。

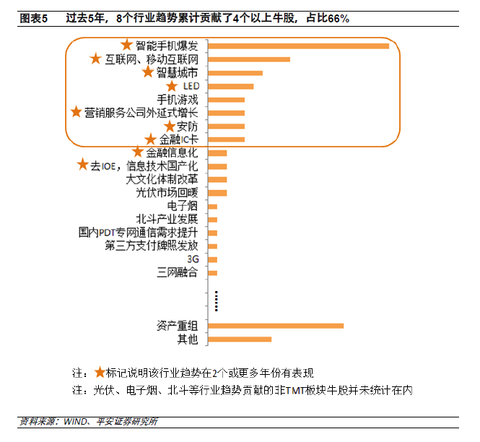

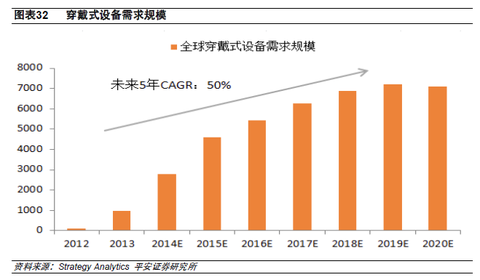

二、 把握產業主題投資主線成長股通常伴隨著一個強勁的行業上升趨勢成長,諸如當下熱門的穿戴式設備、移動互聯網、大數據、去IOE等等。根據我們統計,過去5年的100只牛股當中,除去5只沒有明顯的行業趨勢之外,分別屬於26個不同的行業變化趨勢(不包含“資產重組”)。

在這26個行業趨勢當中,有9個行業趨勢在2年或更多年份中有所表現。同時,有8個行業趨勢累計貢獻了4只以上的牛股,合計56只,占總數的66%(“資產重組”的15只個股不在統計範圍內),在這8個行業趨勢當中,有7個在2年或更多年份中有表現,而唯一的例外是2013年剛剛興起的“手機遊戲”。

可見,行業趨勢的把握對於投資者而言異常重要,把握住8個行業趨勢既可以把握住66%的TMT牛股,並且這些趨勢通常會有跨年度的表現,值得投入精力去研究。

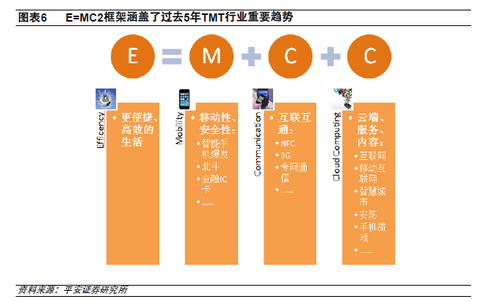

E=MC2 科技投資相對論

通過“牛股基因“的分析可以發現,”行業“因素在TMT板塊的牛股發掘中發揮著重要作用。E=MC2是我們於1年前提出的TMT行業研究框架,旨在幫助投資者把握TMT未來發展的重要行業趨勢。

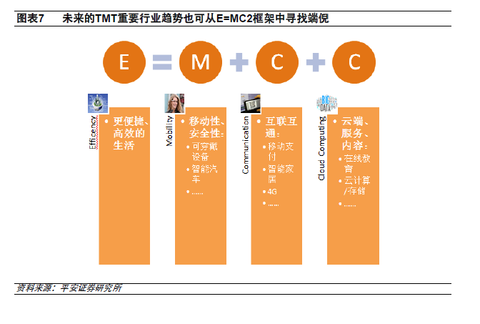

E=MC2即以數字電子化讓生活更高效(Efficiency)為推升需求的源頭,通過增進便攜移動性(Mobility)、強化信息交互通聯(Communication)及建立雲端存儲計算能力(Cloud Computing)等三大技術加以實現,進而衍生出諸如智能手機、金融IC卡、智慧城市、安防等等當下熱點行業趨勢。

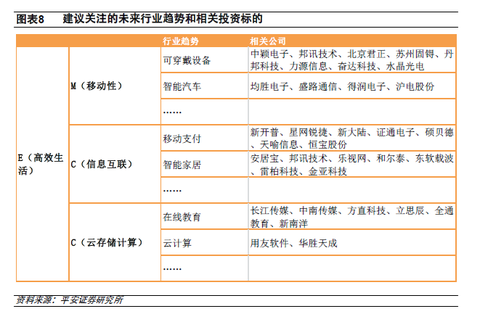

我們認為,未來TMT領域重要的行業趨勢也可從E=MC2框架中尋找端倪。以科技持續提升生活效率為抓手,我們建議投資者關註未來市場空間巨大,且行業正處於快速增長期的6大行業方向,包括:可穿戴設備、智能汽車、移動支付、智能家居、在線教育、雲計算等。

投資慣性決定在港股市場中尋求稀缺標的的習慣——以熱點主題延續的模式,尋找A 股中稀缺的標的。

三、 主題投資下E=MC2建議關註的未來行業趨勢及投資標的

以下,我們分別就可第三方支付、金融IC卡、互聯網彩票、手遊、智能穿戴等5大方向進行港股稀缺標的的篩選。

1、第三方支付

行業發展現狀

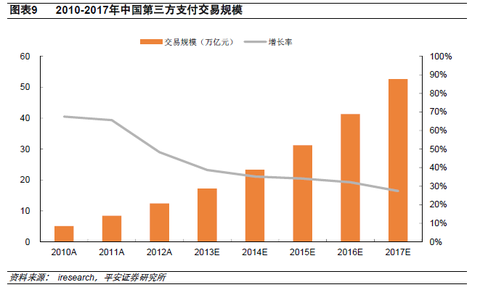

經過十多年的發展,我國第三方支付行業已逐步由一個新興行業發展成為一個成熟、合規、不斷壯大的行業。2013年,中國第三方支付交易規模為17.2萬億元人民幣,同比增長38.7%,隨著第三方支付的業態逐步穩定,在現有格局下,全行業將進入穩定增長時期,預計未來三年均會保持35%左右的增速。

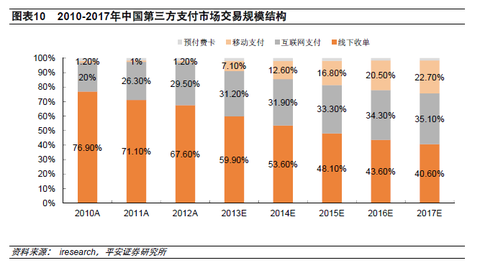

移動支付在近幾年發展中表現最為搶眼。第三方支付主要包括:線下收單、互聯網支付、移動支付和預付卡支付,當前線下收單業務占不仍在我國占有最高的比重,達到60%的水平,移動支付的占比相對較小,但增速驚人,僅在2013年一年增長了6倍的份額,這與我國智能手機的普及、移動互聯的使用習慣的養成息息相關,未來技術的成熟會進一步推動移動支付交易規模占比的擴大。

行業壁壘

“牌照”是中國第三方支付領域的竅門轉,在細分領域:網絡支付、移動支付、預付卡發行,企業

都需要獲得相應的牌照資質才能獲得相應的運營權。

銀行卡收單業務牌照

主要基於POS機系統進行銷售點終端的收單服務方式。

網絡支付牌照

網絡支付牌照就是通過互聯網在收付款人之間轉移資金,例如使用淘寶平臺進行商品交易,以支付寶進行打款,而支付中,網絡支付服務商可以收一定的取傭金。

預付卡牌照

預付卡有別於網絡支付以及銀行卡收單,其原因在於兩者主要賺取的利潤來自於服務的費用,即資金交易只是借助通道沒,並不停留於平臺,而預付卡牌照的獲取將使企業具有積累資金的功能,相應地可以賺取更為豐厚的資金沈澱的利息。

牌照發行情況:

普通支付牌照(網絡支付、省級預付卡)已不稀缺。2014年7月,央行發放第五批支付牌照,此次獲批企業共計19家。此前,央行共發放過4批第三方支付牌照,分別是2011年5月18日頒發27家單位;2011年8月29日頒發13家單位;2011年12月22日頒發61家單位;2012年6月27日頒發95家單位。此後,央行再未批量發放過牌照,但陸續給個別企業發放。此次牌照發放後,持牌單位將增加到269家,主要支付市場處於相對飽和的狀態。

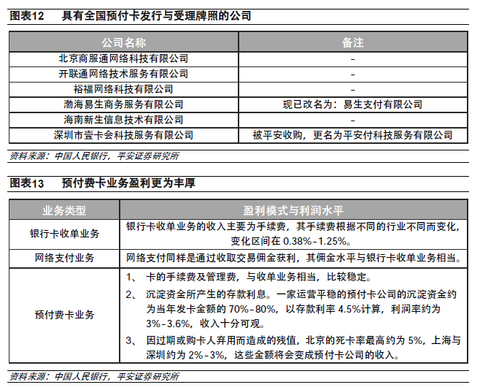

全國性預付卡牌照仍是稀缺資源。雖然國內主要支付市場已處於相對飽和狀態,但全國性預付卡牌照仍是稀缺資源。在2011 年底,監管層曾透露,對預付卡牌照的總量有所控制,很可能全國性的預付卡發行與受理牌照總量可能不會超過十張。央行2011 年發放的首批牌照中,共有6 家企業獲準經營全國性預付卡相關業務,此後發行的預付卡牌照的經營範圍均為省級或跨省業務,並無全國性業務。至2014 年央行才為拉卡拉和平安付兩家公司在原有牌照基礎上分別增加了全國性預付卡發行、全國性預付卡發行與受理的業務資質。

隨著網絡支付的市場份額越來越大,央行已經表明態度要明確各支付牌照各自的功能界限,不能通過一張網絡支付牌照把其他牌照的功能都繞開了,表明了央行開始正式著手規範第三方支付行業,而作為全國稀缺性的預付卡支付牌照,未來的商業價值將越發凸顯。

第三方支付港股投資標建議:

投資標的:中國創新支付(8083.HK)、中國支付通(8325.HK)、貿易通(0536.HK)、高陽科技(818.HK)、百富環球(0327.HK)、中國信貸(8207.HK)。

中國創新支付(8083.HK):前身是矽感科技,主營技術為二維碼光電識讀,其中緊密矩陣碼(簡稱CM碼)、網格矩陣碼(簡稱GM碼)被工信部定為二維碼國家標淮,具備大量商業應用前提,當前是國內唯一一張外資第三方支付牌照,業務範圍:互聯網支付(全國)、預付卡支付(北京市、上海市、浙江省、廣東省、遼寧省);與騰訊財付通共同推出微樂付,擁有國內鮮有的二維碼支付的業務經驗。

中國支付通(8325.HK):原名奧思知,公司將收購擁有全國性預付卡牌照和網絡支付牌照的開聯通的股權,成為國內僅有的6張全國性預付卡牌照。

貿易通(0536.HK):跨境電子交易服務、泛亞電子商貿聯盟。

高陽科技(818.HK):持有百富環球42%的股權,當前支付解決方案業務是公司重點發展的方向之一。

百富環球(0327.HK):國內領先的POS機提供商,按POS機出貨量看為國內第一,占到30%市場份額。

中國信貸(8207.HK):典當抵押貸款平臺。

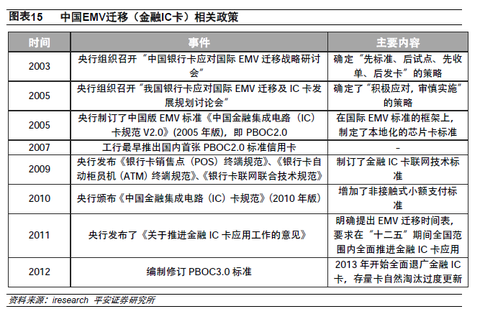

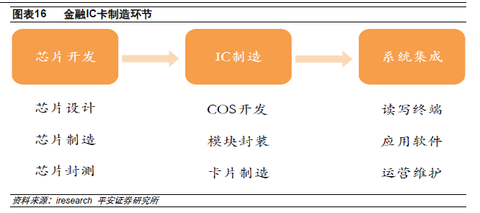

2、金融 IC 卡

行業發展現狀

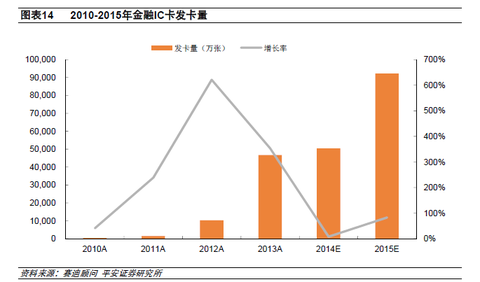

自央行實施了銀行卡從磁條卡向金融IC卡遷移的戰略以來,呈現良好發展勢頭。至2009年底, 已有多家銀行試點發行推廣了金融IC卡,以當前發展勢頭來看,未來金融IC卡的發行數量或將大幅超出市場預期,預計2014年金融IC卡的凈增量達到5億張。

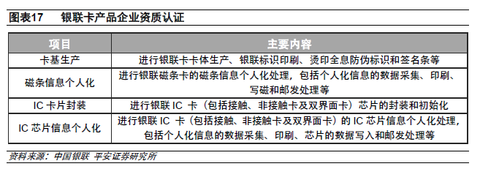

行業壁壘

1) 銀聯卡產品企業資質認證

銀聯卡生產及個人化企業資質認證主要包括卡基生產、磁條信息個人化、IC(集成電路)卡片封裝、IC芯片信息個人化四類。企業可以根據自身情況申請其中的一種或多種資質認證,對通過資格認證的企業分配生產代碼,允許進行銀聯卡產品的相關生產和加工。目前得到資質認證的企業有49家,4項資質都擁有的有32家。

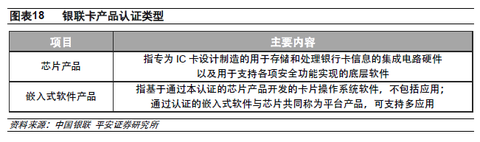

2) 銀聯卡芯片安全認證

銀聯卡芯片安全認證,主要包括企業安全和產品安全兩方面。

企業安全:指銀聯卡芯片集成電路設計企業、芯片集成電路加工企業以及芯片嵌入式軟件研發企業的安全管理水平應符合《銀聯卡芯片安全規範第3部分:企業安全規範》的要求。

產品安全:指用於銀聯卡上的芯片集成電路產品和嵌入式軟件產品應分別符合《銀聯卡芯片安全規範第1部分:芯片集成電路安全規範》和《銀聯卡芯片安全規範第2部分:嵌入式軟件規範》的要求。

金融IC 卡港股投資標建議:

投資標的:金邦達寶嘉(3315.HK)、中國電子(0085.HK)、上海複旦(1385.HK)、中芯國際(0981.HK)。

金邦達寶嘉(3315.HK):由金邦達國際集團公司和全球領先的智能卡整體解決方案提供商——法國Gemalto 公司合資組建,全面負責Gemalto 集團在大中華地區非電信業務的運營,是國內唯一同時獲得維薩、萬事達、美國運通、 JCB 、大萊和中國銀聯認證的卡片制造商及卡片個人化服務提供商。

中國電子(0085.HK):芯片設計商,其主體企業中電華大是國內6 家唯一獲得芯片產品認證的企業。

上海複旦(1385.HK):芯片設計商,是國內6 家唯一獲得芯片產品認證的企業,主要優勢在於非接觸式射頻卡芯片技術。

中芯國際(0981.HK):我國最大的晶圓制造廠商。

3、互聯網彩票

行業發展現狀

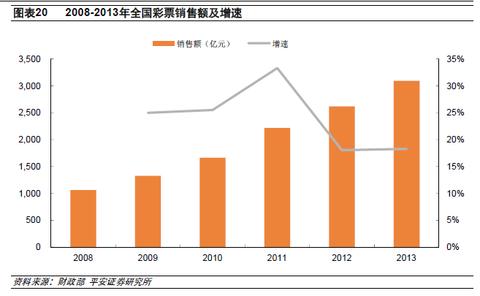

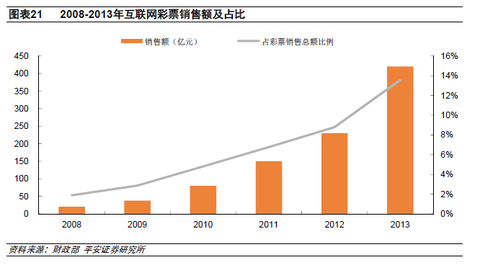

2013 年我國彩票銷售額達到3093 億元,同比增長18.3%,根據艾瑞咨詢的預測,未來3 年中國彩票市場將呈現持續高增長的態勢,預計2015 年將達4502.5 億元。

互聯網彩票發展迅速

伴隨著我國互聯網普及率的提升,我國互聯網彩票業也得到了迅猛的發展。2008 年互聯網彩票銷售占比僅為2%,至2013 年占比已達13%,我們預計,盡管未來3-5 年增速會有所放緩,但預測複合增速仍能達到40%-50%。

行業壁壘

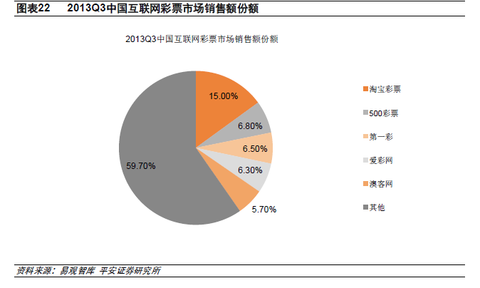

牌照是這個行業的稀缺資源,目前我國擁有互聯網售彩牌照的公司僅兩家:500 彩票網和中國體彩網,且均僅限於體彩領域試點,福彩的互聯網牌照暫未發放。

2012 年9 月,財政部批準了中體彩中心委托中體彩彩票運營管理有限公司、深圳市易迅天空網絡技術有限公司開展互聯網代理銷售體育彩票業務試點工作,前者就是中國體彩網,後者就是500 彩票網,而500 彩票網也是當前唯一一家取得行政審批的民營彩票網站,其余銷售互聯網彩票的公司均為代售。

互聯網彩票港股投資標建議:

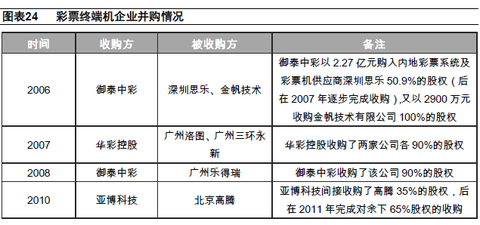

投資標的:禦泰中彩控股(0555.HK)、華彩控股(1371.HK)、亞博科技控股(8279.HK)、眾彩股份(8156.HK)。

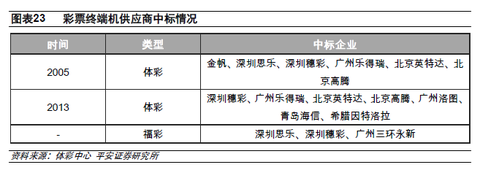

基於目前互聯網彩票的牌照並沒有完全放開,我們僅在港股中尋找在彩票領域充分涉足的企業,選股依據主要來自於彩票終端機歷史中標以及並購情況進行選定。

4、手遊

行業發展現狀

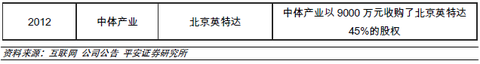

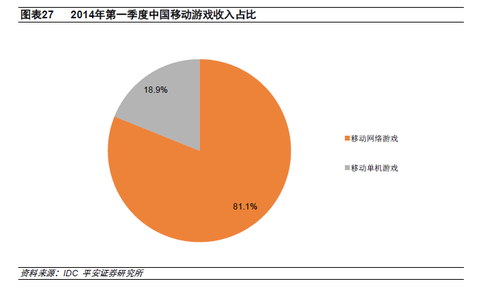

受益於近年來我國移動互聯網環境的日益改善,與移動終端的快速普及,我國移動遊戲在2013 年得到了井噴式的發展,總體市場規模預計達到136.5 億元。其中,智能移動遊戲領域全年市場規模預計達到91.9 億元,同比增長371.1%。我們預計2014 年智能移動遊戲市場將保持近100%的同比增速,2014 年智能移動遊戲市場規模將達到178.5 億元,移動遊戲行業整體市場規模將達到209.2 億元。

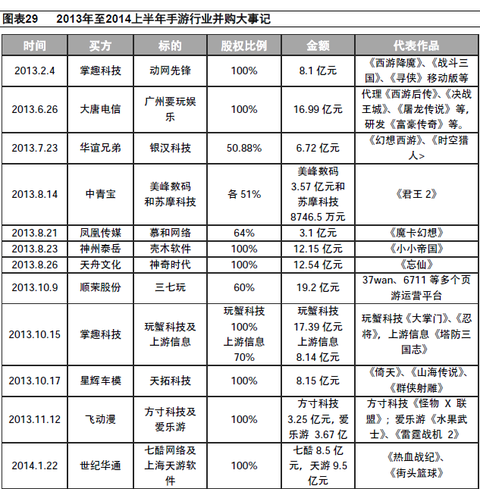

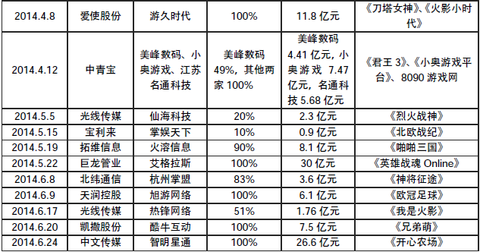

兼並整合將繼續圍繞手遊產業鏈發展

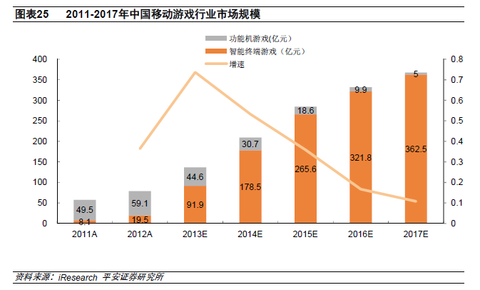

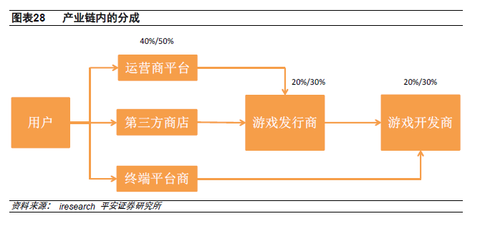

手機遊戲的產業鏈主要分為,開發商、發行商和平臺商。其中開發商主要負責遊戲的研發制造,發行商則負責遊戲的代理發行及宣傳推廣,平臺商則負責為用戶提供一個遊戲下載的平臺。

在這三個環節中,平臺商作為直接與用戶對接的環節,其議價能力最強,而且平臺成本低風險小的特點,也使其成為整個產業鏈中最穩定的一環;發行商能夠準確地把握玩家的遊戲偏好,並能同時代理多款遊戲,風險相對較低;而開發商的業績表現,主要取決於其開發的遊戲是否被市場所認可,一款成功的遊戲能帶給開發商驚人的利潤,但是一旦開發商無法持續地提供優秀的遊戲,就會被市場所淘汰,是各環節中風險最大的一環。

未來兼並整合仍將是行業未來的發展趨勢。隨著手遊行業的興起,行業進入壁壘較低的條件導致新進的公司不斷增多,行業中單一業務的遊戲公司的生存空間將會越來越窄,因此,未來手遊產業的發展不只是局限於橫向產業的擴容,而更有向上下產業進行延伸,通過渠道、平臺、廣告等渠道的拓闊有效增加競爭力、降低營運成本。

手遊港股投資標建議:

投資標的:雲遊控股(0484.HK)。

雲遊(0484.HK):雲遊控股成立於2009 年,由廣州菲音和捷遊兩個遊戲研發品牌以及維動發行平臺組成。2013 年,公司斥資7,000 萬美元(約5.43 億港元)入股手遊商Magic FeatureInc.20%股權,逐步向手遊領域轉型。

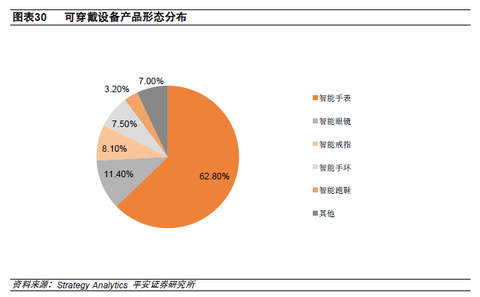

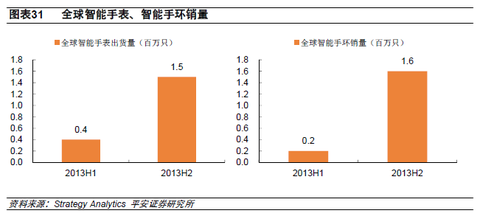

5、可穿戴設備

行業發展現狀

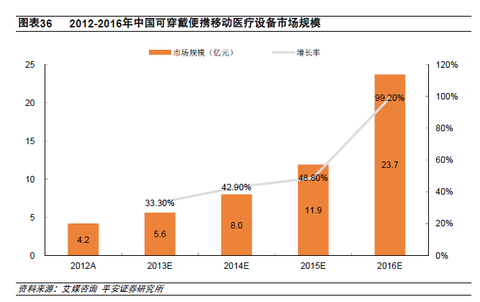

2013 年,可穿戴市場需求規模達到了10 億美元,智能手表、智能手環在2013 下半年的銷量環比增長更是達到了400%的水平,能否補充智能手機的功能將是智能穿戴設備的發展機遇,而未來隨著蘋果和三星相關智能穿戴產品的落地,智能穿戴市場或將會上升至更高的關註層次。

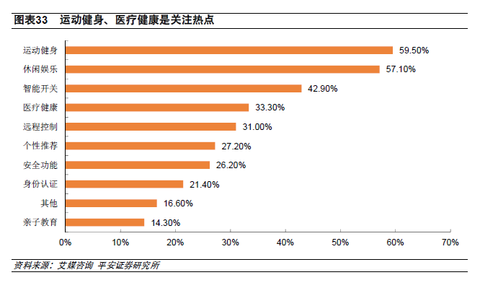

從目前銷售端市場對於智能穿戴產品的功能需求來看,主要集中於運動、健康兩個方面,原因在於可穿戴設備仍需要有別於智能手機的產品定位,通過功能上的互補來完成產品的銷售端推廣。

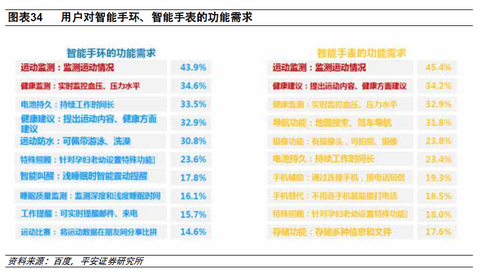

智能穿戴健身領域的多款產品,主要用來監測使用者的運動距離、睡眠時間在內的用戶體外數據,通過智能手機上關聯的應用,向用戶顯示出直觀的圖表或建議,由於攜帶方便,受到運動健身市場的歡迎。

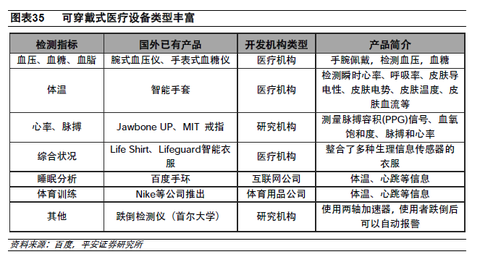

智能穿戴醫療領域的多款產品,已涵蓋了“三高”:體溫、心率、脈搏等監測功能,醫療穿戴式設備的商業化得益於其功能契合用戶需求,消費者願意為這類監測體征的產品買單。

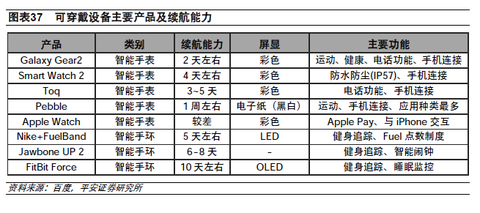

續航或成為可穿戴設備的短板

目前市場上的主流產品,智能手表續航能力表現較差,除了使用E-Ink 的Pebble 可以達到一周以外,其他智能手表的續航時間都在2-5 天左右,如果消費者使用較為頻繁,這個時間還將縮短。關於Apple Watch,蘋果在發布會上沒有給出具體參數,但在私下接受采訪時表示建議用戶白天使用,晚上充電,短期內智能穿戴設備的續航能力或將會是智能手表的重大短板,消費者往往不願意再添加一款需要每日充電的產品。

而智能手環在續航上的表現略好於智能手表,由於其並不需要很強的屏顯與交互能力,主流產品基本都能保持1 周左右的續航時間,基本能滿足消費者對其的需求。

蘋果、谷歌將引領行業發展

蘋果於2014 年9 月9 日發布會正式推出Apple Watch,而產品將在明年初正式發售。蘋果看好可穿戴市場已久,其先前推出的HealthKit 就是為Apple Watch 的面世鋪平道路,而新增業務Apple Pay也讓蘋果正式進入移動支付領域,我們相信Apple Watch 將會引發人們對可穿戴設備更大的需求,未來可穿戴設備或將會成為蘋果新的利潤增長點。

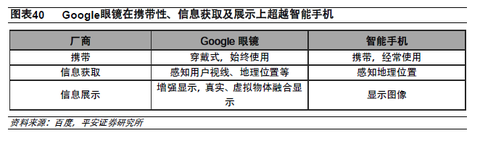

谷歌的Google 眼鏡早在面世前就得到了市場的重點關註,其獨特的使用方法令可穿戴設備的便攜性發揮到了極致。隨著未來Google 眼鏡應用市場的完善,我們將會看到這款劃時代產品在各個領域發揮其獨特的作用。

三星則開始積極拓展其可穿戴業務,希望盡快擺脫智能手機市場接近飽和的頹勢,減輕對智能手機業務的依賴。據稱,目前三星電子有8000 余名開發和設計人員都在為明年即將上市的可穿戴型設備做準備。最近三星電子副會長李在镕與美國知名體育品牌 Under Armour 的 CEO 凱文•普朗克會面,預示了三星未來打算拓寬其可穿戴型設備的市場空間。

可穿戴設備港股投資標建議:

投資標的:瑞聲科技(2018.HK)、舜宇光學科技(2382.HK)、安捷利實業(1639HK)、信利國際(0732.HK)、SOLOMONSYSTECH(2878.HK)。

瑞聲科技(2018.HK):微型聲學器件的設計、開發、制造,主營產品為聲學產品(營收占比94.5%):揚聲器、受話器、傳聲器;非聲學產品(營收占比5.5%):天線、光學鏡片、振動器、陶瓷產品;產品應用與移動手機、掌上電腦、可穿戴式設備、超級本、筆記本電腦及電子閱讀器等。

舜宇光學科技(2382.HK):主要從事光學及其相關產品的設計、研發、生產、制造。

安捷利實業(1639HK):主要從事制造及銷售應用於通訊、液晶顯示器及消費電子產品(例如移動電話、液晶顯示模組、汽車電子及照相機)的柔性電路板。

信利國際(0732.HK):液晶體顯示器模組、觸控屏產品及微型相機模組,主營產品為液晶體顯示器產品(營收占比87.69%):制造及分銷液晶體顯示器產品及觸控屏產品;電子消費產品(營收占比2.31%):制造及分銷電子消費產品(例如微型相機模型、個人保健產品及電子設備)。

SOLOMONSYSTECH(2878.HK):提供顯示器集成電路晶片及系統解決方案,廣泛應用於各類智能手機、智能電視及其他智能產品,包括消費電子產品、便攜式裝置、工業用設備及環保能源應用。

四、 風險提示1、滬港通政策落實不到位。

2、政策滯後風險。

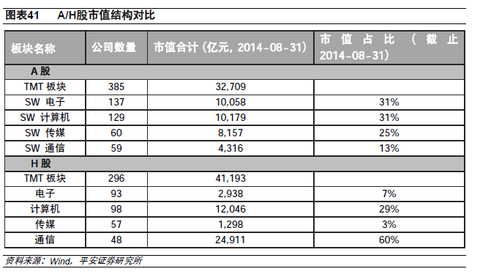

五、 附錄A/H 股TMT 公司構成對比

A/H 股TMT 行業市值構成存在一定差異,H 股中通信板塊市值明顯高於A 股(其主要原因為中移動、中聯通、中電信三大巨頭對總市值貢獻較大),而傳媒及電子板塊市值則相對較低。TMT 的4 個板塊中,H 股主要集中於計算機及通信板塊;而電子及傳媒板塊,其市值遠落後於A 股市場。

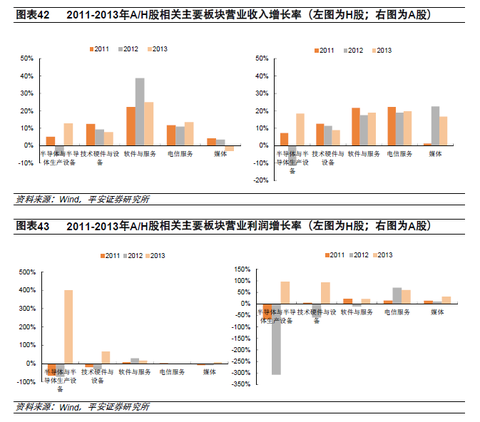

A/H 股相關主要板塊成長性對比

分析主要子行業近三年的盈利情況,A/H 股半導體及技術硬件設備行業的盈利波動較大;軟件服務及媒體行業的盈利波動較為平穩;在電信服務上A 股與H 股有較大的分歧,H 股中由於國內三大運營商占比較大,且其盈利波動較為平穩,致使H 股電信行業盈利波動平穩,而A 股的電信行業則呈現了較大的盈利波動。

香港搞科網向外走吧! 佟 若喬

來源: http://hkcitizensmedia.com/2015/03/24/%e9%a6%99%e6%b8%af%e6%90%9e%e7%a7%91%e7%b6%b2%e5%90%91%e5%a4%96%e8%b5%b0%e5%90%a7/3月間間公司都出業績,在我們PR界來講當然是peak season。不過阿姐今年待我不薄,竟然不用我在office做到三更半夜,而俾我飛左一轉北京做company visit搵客。喺個客介紹下,我先知點解科技這幾年可以將大陸翻轉再翻轉。

北京中關村,由過往集中賣電子產品,到過去一年成為全國科網人聚集的地方。這期克強總理不斷叫人創業創新,令到這裡充滿創業的氛圍。這裡的cafe,間間都坐滿人,幾個幾個人圍埋,在電腦面前傾傾傾,個個都打算用科技創一番事業。

IT人通常有腦但無錢,cafe就成為他們由朝坐到晚,打理網站和meet人的地方。我同好多人傾計,好多都是因為一個idea,在呢度 lineup左寫program 的engineer,仲有他們渴求的angel investor,為他們的項目註資。他們搞緊的app講得出的都有,網購、打車、炒股…個個都希望創出個niche market,做下一個淘寶,下一個uber。

這裡仲有不少幫人創業的公司。他們不是單純的agent,幫你填form搞文件,他們仲會搞不同類型的聚會,俾個platform你sell自己個idea和product,出席的好多都是大型互聯網公司的高層,一旦被他們睇中入股,簡直就是明日之星。我睇左其中一場roadshow,得同唔得的idea都有,但我feel到的是,良久沒有在香港見過的passion及活力。

睇返香港,我們的數碼港、science park根本有名無實。係,有好多大公司駐紮,但你有幾可見到有IT個體戶會聚集,同誌同道合的人傾下大計?科技同創意創業講求由人組成的氛圍,而不是幾座cyber少少的建築物,或搞個創科局就會走出黎。我不敢話大陸一定會好成功,但事實上我們見到過去一年,創意和科技將大陸好多固有的生態倒轉。先有網購令到衝擊傳統零售,個個都搶住要搞O2O。後有互聯網金融,支付寶、送紅包,一一玩殘銀行大佬,同時改變了好多大陸人的生活習慣。試問近年有咩科技改變了香港人的生活?我諗到的只是純溝通用的what’s app…….

我其實戥好多香港的IT人唔抵,他們並非無idea,而是香港market太細,香港人口味太單一,能夠打造大網企難度實在太高。返大陸搞,以為大陸13億人market夠大?以我所知,有好多最終損兵節將要敗走,原因是摸不清楚大陸人的生活文化,從人脈到設計都輸在起跑線,香港IT人根本就沒有容身之所。

近年唯一叫做成功少少的本地科網公司叫9gag。可能你成日會收到一些你未必識笑的英文gag圖,其實這些來自9gag的圖,正正是由幾個80後香港人搞的,現時全球瀏覽人次每月4億,在美國等西方國家大受歡迎。如果9gag並非特例,香港科網人要創業,是否應該多d走出去,唔好只是睇住香港,靠住大陸食飯?

我開了Facebook, 歡迎大家add我!

https://m.facebook.com/Financetung

創業板瘋了嗎——A股創業板走勢與美國“科網泡沫”的比較

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1873|

本帖最後由 晗晨 於 2015-4-2 08:47 編輯 創業板瘋了嗎——A股創業板走勢與美國“科網泡沫”的比較 廣發證券研究中心 1.美國“科網泡沫”與近年A股創業板具有相似性 1、宏觀環境的相似性:穩定的經濟數據和低通脹都是“泡沫”醞釀的溫床 在醞釀“科網泡沫”的1991-1998年,美國的經濟增速並不能說非常突出。90年代以後美國GDP增速的高點一般在4.5%左右,而在此前的經濟周期中美國GDP高點一般在6%以上。但另一方面,90年代的美國經濟周期波動並不明顯,有很強的穩定性,GDP基本在2.5%到4.5%之間窄幅波動,這是以往經濟周期所不可比擬的(以往經濟周期中GDP一般都會出現負增長)。此外,當時美國的通脹水平和失業率均處於持續下降通道中。因此,當時處於難得的“穩增長、低通脹、低失業”時期,可謂經濟發展的“黃金時期”。 中國宏觀背景的相似性———經濟下臺階後在低位中樞企穩以及通脹水平的持續走低,不過相比美國當時的經濟增長質量還是要差一些。中國在2010年以前的宏觀經濟處於一種“高中樞、大波動”的“增量經濟”模式,而在2011-2012年經歷了經濟下臺階的最快階段,並從2013年開始步入了窄幅波動的“存量經濟”模式,通脹水平也在持續走低。巧合的是,創業板也正是在這個階段開始進入持續上漲通道之中。因此,中國目前的經濟波動特征、通脹特征、股市特征都和1991-1998年美國“科網泡沫”醞釀期有相似性。不過從“完美程度”上來說中國還是略遜一籌———美國在上世紀90年代雖然經濟增長中樞下移,但是周期波動的低點遠遠高於以往的經濟周期;而目前中國經濟波動的中樞水平就已經接近了以往周期波動的低點,可見中國目前經濟下臺階的幅度要大於美國上世紀90年代。 2、政策背景的相似性:處於長期利率的下行通道,產業轉型的頂層設計影響行業長期表現 美國“科網泡沫”醞釀期的利率環境———處於長期利率下行通道中,但中間有明顯波折。在70年代兩次石油危機後,美國的通脹水平從80年代開始回落,而美國的國債收益率和聯邦基金利率也從此進入了長期下行通道;在1991-1998年的“科網泡沫”醞釀期,美國國債收益率從8%下降到4.2%,聯邦基金目標利率從6.75%下降至5%。不過在這8年里利率並非持續下行,而是先下後上,中間有明顯的波折。 A股創業板上漲階段的利率環境———利率處於下行通道,中間也存在波折。2012年底創業板行情啟動的時候一年期貸款利率是6%,目前已降至5.35%,而目前的十年期國債收益率雖然和2012年底持平(均為3.5%左右),但中間曾經歷過先上後下的大波動。並且往後來看,在較低的通脹環境下,國內利率仍有進一步下行空間。因此,從目前國內的利率環境來看,和上世紀90年代美國也有一定的相似性。 上世紀90年代美國的產業政策導向———建設“信息高速公路”。1993年克林頓上臺後,在美國傳統產業普遍不景氣情況下大舉投資信息產業,通過這一高新技術部門的革新帶動整個美國經濟的發展。同年美國政府頒布《國家信息基礎設施行動計劃》,計劃用20年投資4000-5000億美元建立由通訊網絡、計算機、數據庫以及電子產品組成的網絡,為用戶提供大量的、統一標準的信息服務。隨著信息高速公路計劃實施大幕的拉開,上世紀90年代美國政府陸續推出了一系列政策來促進科技、網絡行業的發展。與此同時上世紀90年代美國股價表現最好的行業幾乎都與“信息高速公路”相關,從1991年到2000年3月美國標普500指數上漲了322%,納斯達克指數上漲了12.5倍,而漲幅超過納斯達克指數的三個行業———軟件服務、硬件、移動通訊均與建設“信息高速公路”的產業導向密切相關。 中國近兩年的產業政策導向———以“互聯網+”、“中國制造2025”、“綠色化”等關鍵詞為代表,促進戰略性新興產業發展,推動我國產業結構升級。2012年下半年中國經濟從“增量經濟”進入窄幅波動的“存量經濟”格局,內需增長乏力、傳統行業產能過剩、環保壓力增大、結構性調整迫在眉睫。“經濟新常態”下中國政府陸續出臺政策促進產業結構轉型,一方面大力推動淘汰傳統行業落後產能,另一方面大力促進戰略性新興產業的發展。進入2015年有關新興行業的利好政策不斷出爐,1月國家已設立400億元新興產業創業投資引導基金,3月全國兩會上李克強總理進一步提出將制定“互聯網+”行動計劃,更是表達出中國將“把一批新興產業培育成主導產業”的信心和決心,政府對新興行業的政策引導達到了前所未有的高度。同樣,2012年12月以來A股市場上表現最好的行業也集中在互聯網、計算機、文化傳媒、高端裝備制造等戰略新興行業,與產業導向密切相關。 2.創業板進入“泡沫期”了嗎 通過比較我們可以發現,A股創業板近兩年的上漲與1991-1998年美國“科網泡沫”的醞釀期非常相似。而在“醞釀期”之後的1998年10月-2000年3月,才是納斯達克指數最為瘋狂階段,也即真正的“泡沫期”(從1991年到1998年,納斯達克指數在8年時間里從375點漲到1419點,漲幅為280%;而從1998年10月到2000年3月,納斯達克指數僅一年半時間就從1419點上漲到了5048點,漲幅高達256%,同期標普500僅上漲45%)。進入2015年以來A股創業板指數再次大幅上漲,並且漲幅和趨勢都比以往更加“迅猛”,這是否意味著創業板也進入“泡沫期”了呢?我們可以通過觀察1998年前後美國納斯達克指數從“醞釀期”進入“泡沫期”的背景變化可以得出相應的經驗。 ●宏觀環境比較 1、美國經驗:“泡沫期”內宏觀濟有過熱趨勢 從1998年10月9日開始,美國納斯達克指數進入了加速上漲的“泡沫”階段,而從當時的宏觀數據來看確實也開始發生了一些明顯變化:首先,1998年三季度美國GDP短期見底,並從1999年開始回升到4.8%-5%之間的高位水平,是整個上世紀90年代美國經濟增速最強階段。與此同時通脹變化更為明顯:美國CPI從1998年底開始V型反轉,並從1.5%的低點迅速上升至2000年一季度的3.8%。可見納斯達克指數從“泡沫醞釀期”進入“泡沫期”時宏觀背景發生了顯著變化———從“穩增長、低通脹”階段過渡到“高增長、高通脹”的過熱階段。 2、創業板現狀:宏觀經濟遠未到“過熱”階段 進入2015年以來國內的宏觀和中觀數據依然疲軟———工業增加值和工業企業利潤繼續回落、地產銷量再次出現反複,另一方面CPI仍在低位、PPI繼續下探。這樣的組合更加類似於“通縮”,而和“過熱”相距甚遠,這和美國“科網泡沫”加速期有很大的不同。 ●政策環境比較 1、美國經驗:貨幣寬松催生“泡沫”,而一旦“泡沫”形成對貨幣再次收緊又會“免疫” 美國貨幣政策的再次放松是進入“泡沫期”的直接催化劑。上世紀90年代美國共經歷了三輪貨幣周期,其中第三輪貨幣周期起始於1998年9月29日的降息(從5.5%下降至5.25%),而納斯達克指數從10月初便進入加速上漲階段,因此可以認為第三次降息周期的啟動是納斯達克指數進入“泡沫期”的直接催化劑。此後美聯儲又進行過兩次降息,並且均帶來了納斯達克指數的加速上漲。 降息之後的連續加息最終對納斯達克指數產生了抑制,但在貨幣政策收緊的前半階段卻未能阻止泡沫膨脹步伐。1998年底以後美國的通脹水平開始V型反轉,美聯儲也不再進一步降息,在這個階段,納斯達克指數的上漲速度也明顯放慢(1998年11月-1999年6月)。隨著美國通脹水平的逐步上升,最終美聯儲於1999年6月30日開始加息,並在此後的半年時間里又連續加息了5次。不過從1999年6月到2000年2月的前四次加息不僅沒有為股市降溫,反而進一步加快了納斯達克上漲速度,直到2000年3月21日的第五次加息之後才對納斯達克指數產生了明顯抑制(不過納斯達克指數見頂是在3月10日,比第五次加息的時間要早一些)。 2、創業板現狀:仍處降息周期中,距離貨幣政策收緊還非常遙遠 A股創業板的上漲並不能和貨幣政策放松的時間節點一一對應,但總體來看,一個持續下降的利率通道,仍有利於不斷打開創業板的上行空間。對比國內的情況可以發現,創業板上漲對於貨幣政策的敏感程度不及美國,比如在2012年6月和7月有過兩次降息,但並沒有對創業板形成拉動;而2012年-2013年的創業板上漲階段貨幣政策並沒有大的變動;甚至2014年11月的降息由於刺激了大盤藍籌股大幅上漲,反而導致了創業板下跌;只有自2015年3月起的再次降息之後,創業板指數的上漲速度才明顯加快。不過總的來看,在2012年底以來的創業板上漲過程中,貨幣政策的大方向是在寬松,利率是在不斷下降的,因此可以推斷利率下降對於創業板的影響還是非常正面的。 目前國內仍處於降息周期中,距離再次加息還非常遙遠。從美國經驗可以看出,連續加息最終對納斯達克指數形成了壓制,但在前期卻無法阻止泡沫膨脹的步伐;而反觀國內,目前仍處於降息周期中,並且在疲弱的基本面和通脹環境下還遠未到要加息的時候。 ●上市公司景氣比較 1、美國經驗:科網公司景氣在泡沫中期便已開始下降 由於我們未能獲得納斯達克指數在上世紀90年代連續的盈利數據,因此我們用硬件和軟件的兩家代表公司———英特爾和微軟的盈利數據來觀察當時科網股整體的盈利情況。英特爾和微軟的ROE最高水平在進入“泡沫期”之前就出現了,1997年三季度的ROE年化水平分別達到了44%和39%,但此後便開始回落,直到1998年三季度這兩家公司的ROE再次開始回升。再疊加1998年9月底的降息,這給市場傳遞了非常正面的信號,使納斯達克指數開始加速上漲。但是好景不長,這兩家公司的ROE從1999年下半年開始又再次回落。 我們還可以從美國互聯網用戶數的增長速度來觀察美國科網公司當時的景氣狀況變化。1994-1996年是美國互聯網用戶增長最快的時候,年增速都在80%以上;1997-1998年的增速雖然明顯下降,但仍維持在30%以上;1999年以後互聯網用戶增速則下降至20%以下。可見1999年以後科網公司所面臨的市場需求便已出現了明顯的減速跡象。 2、創業板現狀:仍處盈利上行通道中 根據目前匯總的創業板年報業績預告,創業板整體的2014年利潤增速有望達到25%以上,相比2014年三季報的16%大幅提升了近10個百分點。而受國內宏觀經濟疲弱拖累,A股主板的2014年盈利增速是下滑的,可見創業板的業績增長體現出了極強的“抗周期性”。究其原因,一方面在於很多創業板公司的市場需求與宏觀周期關聯度不大,另一方面與創業板大量的兼並收購資產財務並表也有關系。 ●估值比較 1、美國經驗:納斯達克估值大幅突破中樞水平 在科網企業盈利能力下滑以後,納斯達克指數幾乎沒有受到負面信號影響,很快便開始加速“泡沫化”。企業盈利下滑疊加加息周期的啟動,照理說這些都是非常負面的信號,但納斯達克指數並沒有受到太大的影響。1999年三季度納斯達克指數確實出現了一定震蕩,但是1999年10月下旬以後又開始加速上漲(1999年三季度僅上漲2%,但1999年四季度到2000年一季度又上漲了84%)。 進入泡沫期以後,科網公司的估值大幅突破波動中樞。由於科網公司在1999年下半年以後盈利能力再次開始回落,但股價卻大幅攀升,這造成這些公司的估值水平大幅擡升,遠遠超過了1999年以前的波動中樞。如英特爾在1999年以前的PE波動區間是8倍到20倍,而1999年下半年以後開始突破20倍PE,最高達到44倍;微軟在1999年以前的PE波動區間是17倍到30倍,而1999年下半年以後也開始突破30倍PE,最高達到56倍。 納斯達克相對大盤股的PE高點是6.3倍,相對PB高點是1.7倍。在“科網泡沫”的最高峰時(2000年3月)納斯達克的PE水平達到194倍,PB水平達到8.9倍,而同期標普500的PE和PB水平分別是30.6倍和5.2倍,納斯達克相對標普500的相對PE達到6.3倍,相對PB達到1.7倍。 “科網泡沫”高峰期納斯達克總市值達到GDP的60%。2000年3月“科網泡沫”最高峰時納斯達克總市值達到6.2萬億美元,而美國2000年的名義GDP是10.3萬億美元,納斯達克市值占GDP的比重達到了驚人的60%。當時美國標普500的總市值為11.2萬億美元,納斯達克總市值為標普500總市值的55%。 2、創業板現狀:估值水平仍低於美國“科網泡沫”時期 A股創業板的PE、PB和相對大盤PE均低於納斯達克在“科網泡沫”的最高峰水平,但是相對大盤PB是納斯達克“科網泡沫”最高峰水平的兩倍。從PE水平來看,在2015年30%的盈利增速假設下,創業板目前的動態PE為68倍,處於歷史最高水平,不過還遠低於納斯達克在“科網泡沫”時最高194倍的水平。另一方面,由於主板在去年12月經歷了整體估值擡升,因此創業板相對主板的PE目前只有4.8倍,低於去年最高的5.8倍,也低於納斯達克在“科網泡沫”時最高6.3倍的水平;從PB水平來看,創業板目前的動態PB為7.5倍,仍低於納斯達克在“科網泡沫”時最高8.9倍的水平。但另一方面,創業板相對主板的PB高達3.7倍,已是納斯達克在“科網泡沫”最高峰水平的兩倍還多。 “科網泡沫”期間美國大盤股估值修複力度也非常大,這是造成目前A股創業板相對主板估值看起來比美國高的原因。在1998-2000年美國“科網泡沫”的最高峰期間,代表大盤股的標普500指數也上漲了45%,其最高的PE和PB水平分別達到了30.7倍和5.2倍。雖然標普500指數現在已創出歷史新高,但至今其估值水平也未超過“科網泡沫”時期;而反觀國內,主板估值雖然也在去年經歷了明顯向上修複,但PE和PB分別只有14.3倍和2倍,和2007年的歷史最高水平尚有較大差距。 創業板市值占GDP的比重仍較低。創業板目前的總市值為3.6萬億元人民幣,若今年中國名義GDP增速為8%,那麽創業板的總市值僅占GDP的5.3%,遠遠低於美國“科網泡沫”高峰期60%的水平(即使加上中小板7.6萬億的市值,占GDP的比重也只有16%);同時創業板市值約為上證綜指的11%,而“科網泡沫”高峰期納斯達克市值為標普500的55%。 ●風格變化的比較 1、美國經驗:“高增長、低通脹”組合加上增量資金流入環境下,大盤股能夠階段性戰勝小大盤股 在1998-2000年美國“科網泡沫”的最高峰期間納斯達克指數一直處於強勢狀態,在這個階段大盤股幾乎從未戰勝過小盤股。不過在1998年以前的泡沫醞釀期,代表標普500指數曾在1995年8月-1998年10月的三年里戰勝了代表小盤股的納斯達克指數(在此階段標普500上漲72%,納斯達克上漲38%)。進一步分析1995-1998年美國大盤股戰勝小盤股的時代背景,可以發現有三大特征: 1)完美的“高增長、低通脹”組合:當時是美國經濟短周期見底回升階段,且通脹水平見頂回落,是完美的“高增長、低通脹”階段; 2)降息通道開啟,貨幣供應增加:隨著美國通脹的回落,美聯儲也在1994-1995年的連續加息之後於1995年7月6日開啟了降息通道。隨著貨幣政策的寬松M2增速也從1995年開始V型反轉,流動性環境逐漸改善; 3)美元指數進入上行通道,美元資產吸引全球資金配置。1995-1998年美國經濟相比全球其他經濟體的優勢不斷明顯化,因此也在不斷吸引海外資金購買美元資產,美元指數也是從1995年開始進入了明顯的上行通道。 2、A股現狀:“低增長、通脹”組合,也有增量資金流入 A股創業板指數從2012年底開始上漲,不過在2014年2月到12月之間創業板的表現是跑輸大盤的(期間創業板指下跌6%,而上證綜指上漲48%)。與美國上世紀90年代大盤股戰勝小盤股時期相比,去年國內有相似的通脹環境、政策環境和利率環境,但是基本面環境、匯率環境和流動性環境有一定差異: 1)相似的通脹環境,基本面環境明顯比美國弱。美國在1995-1998年是“高增長、低通脹”的黃金時期,而反觀去年國內GDP增速和CPI增速同時下行,處於一種“類通縮”環境; 2)相似的政策環境和利率環境。在去年大盤股戰勝小盤股階段,雖然期間只在11月份降過一次息,但是貨幣政策從去年二季度就開始“預調微調”,以實現“降低實體融資成本”的目標。十年期國債收益率也在當時下降了100個BP,可見低利率環境是大盤股戰勝小盤股階段的共同特征。 3)與美國不同的是,去年A股大盤股戰勝小盤股依靠的是國內存量資金的騰挪,而不是海外資金的流入。2014年人民幣匯率先跌後漲,並沒有出現明顯的升值趨勢,也沒有跡象表明去年有大量的海外資本流向中國。此外,去年雖然貨幣政策不斷寬松,但是貨幣供應量增速仍是下降的,這都與美國1995-1998年的環境不同。目前市場比較一致的觀點是,去年由於地產、理財產品的收益率下降,導致居民存量資產配置向股市騰挪,這為大盤股上漲帶來了增量資金。此外,去年12月國內公募基金大幅減倉成長股加倉大盤股也對風格轉換形成了很大影響。 3創業板可能在下半年真正“泡沫化” 1、美國經驗表明:“泡沫”最終破滅是累積效應的結果,並非單一事件影響 從上文分析中我們可以發現,在2000年3月美國“科網泡沫”破滅之前其實已經不斷有負面信號出現,按時間順序先後是: 1)1998年四季度通脹開始回升,並在1999年加速上行,美國國債收益率也從1998年10月開始上行(十年期國債收益率從1998年10月的4.2%上升至2000年3月的6.4%); 2)1999年一季度美國M2增速已開始見頂回落; 3)1999年6月30日美聯儲開始加息,並在此後半年里又加息了五次; 4)1999年三季報開始越來越多的科網企業財報顯示盈利能力開始下滑,1999年美國互聯網用戶增速也明顯下降; 5)受貨幣政策收緊影響,美國大盤股從2000年1月初便已開始震蕩下行,比納斯達克指數提前了三個月; 6)進入2000年後,此前備受擔憂的“千年蟲”並未造成大面積的影響,預期中的大規模換機潮也未降臨,對科網產品已顯疲態的需求端繼續形成壓制; 7)2000年是克林頓總統任期的最後一年,市場也逐漸開始擔心其大力推行的新經濟政策能否延續; 8)2000年2-3月美國媒體大肆報道司法部對微軟公司的反壟斷指控將迎來宣判,稱大量證據表明微軟壟斷行為成立,造成市場恐慌; 9)2000年3月開始陸續發布的財報數據顯示1999年聖誕假期科網產品銷售業績不佳,許多公司盈利大幅低於預期,陸續有此前風光一時的科網公司宣布破產; 2、“泡沫”之所以為“泡沫”在於其對負面信號的頑強抵抗,不斷摧殘投資者的常規投資理念,也造成最終“泡沫”破滅時無人幸免 “科網泡沫”破滅前的大量負面信號似乎意味著在“泡沫”破滅之前有充分的時間“逃命”。但問題就在於,如果在當時因為看到這些負面信號,而賣出股票的話將會錯失整個牛市中獲利最豐厚階段———當1999年10月底美聯儲已連續三次加息,且科網公司財報紛紛低於預期後,納斯達克指數卻經歷了最瘋狂的上漲階段,在不到五個月時間里從2700點漲到了5000點。因此,“泡沫”的可怕之處就在於,看起來再負面的信號也無法阻止其上漲步伐,進而導致投資者的常規投資理念被摧殘,對於接下來再出現的任何負面信息都做出正面理解,以至於當“泡沫”最終破滅時大家根本沒有防禦能力。 3、從美國經驗來看A股創業板也許還未進入真正的“泡沫期” 對負面信息的“正反饋”是“泡沫”的重要特征。從美國“科網泡沫”的經驗來看,在“泡沫”破滅之前先後經歷了通脹上行、國債收益率上行、貨幣政策收緊、企業盈利低於預期等負面事件的沖擊。而正是由於當時納斯達克指數對於這些負面因素無動於衷,繼續“任性”上漲才形成了真正的“泡沫”。 目前國內創業板還在經歷對正面信息的“正反饋”階段,可能還沒到談論“泡沫”的時候。最近半年國內貨幣政策和財政政策都在向進一步寬松方向發展,利率仍處於下行通道而不是上行通道,大環境上仍有利於股市上漲;另一方面,受兼並收購資產並表影響,去年下半年以來創業板公司業績開始出現明顯加速,這和美國“科網泡沫”加速階段大量企業盈利低於預期也不同;最後,近期“互聯網+”、“中國制造2025”、“綠色發展”等涉及新興產業的扶持規劃陸續出臺,這也將推升創業板的估值繼續上行。因此,總的來看,創業板仍處在對正面信息的“正反饋”階段。而等到未來出現通脹房價擡頭、貨幣政策收緊、企業盈利低於預期的信號之後,如果創業板仍然堅挺上漲,屆時才是真正談論“泡沫”的時候。 4、未來趨勢推演:二季度大盤股再次估值修複,下半年創業板“泡沫化” 從美國“科網泡沫”的經驗來看,在“高增長、低利率”的宏觀環境下,以及增量資金湧入的股市環境下,大盤股是有可能戰勝小盤股的。而一旦通脹上行引發貨幣政策收緊,對政策敏感的大盤股很可能會先於小盤股出現調整。 反觀國內現狀,在政策不斷放松影響下,今年二季度的宏觀數據有望逐漸企穩,而通脹和房價水平將仍然較低。且由於地產和理財產品等資產的收益率較低,這也有利於繼續從其他資產吸引增量資金到股市。因此,今年二季度的風格很可能會偏向於大盤藍籌股。而到了今年下半年,對大盤股可能出現的潛在風險在於房價和通脹———地產銷量從去年四季度以後開始回升,而地產寬松政策也在進一步加碼,這可能會使房價在今年下半年出現回升;而除美國以外全球其他經濟體均處於貨幣寬松周期,到了下半年可能逐漸對實體需求形成拉動,進而對大宗商品價格形成支撐,並給國內帶來“輸入性通脹”壓力。因此,今年下半年若國內的房價和通脹先後見底回升,這會制約市場對進一步寬松政策的預期。而身處傳統行業的大盤股往往對於宏觀政策最為敏感,屆時他們將面臨回調壓力;另一方面,在經濟轉型大背景下,新興成長行業在今年下半年可能仍然面臨較好的需求環境和政策環境,再加上註冊制推出後可能進一步分流大盤股資金到小盤股,屆時創業板可能會出現真正的“泡沫化”。(廣發證券發展研究中心) |

科網獨角獸:本輪科技泡沫重要特征及可能收場

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2405|

本帖最後由 jiaweny 於 2015-5-6 12:37 編輯 科網獨角獸:本輪科技泡沫重要特征及可能收場 作者:何玫 為什麽獨角獸不再稀奇? “獨角獸”愈來愈多是本輪科技泡沫的重要特征 獨家獸的增多不僅反映了宏觀流動性,更反映了技術、市場和監管的變化 在全球低利率和央行量化寬松的背景下,私募市場流動性充足,VC基金設立和籌資相對容易,有能力進行規模更大的私募投資項目。 ►2014年美國VC籌資額接近300億美元,年增長69%,達到2007年以來的高峰。有254家基金設立,新基金數目甚至超過2001年的324家。 ►今年1季度,美國VC籌資額70.34億美元,環比增長,有61家基金設立。 新技術的更叠使初創企業規模化更為容易。傳統企業一般需要花費數十年才能達到10億美元估值,當年谷歌也花了8年,Facebook花了5年,達到10億美元估值。而如今WhatsApp只用了2年,Snapchat花了1年半,企業級消息應用Slack就花了14個月,達到10億美元估值。當成立不到5年的WhatsApp以190億美元被Facebook收購時,員工數只有39人,用戶數4.5億,每日短信量190億條(目前8億用戶,每日300億條短信)。技術更叠是背後最重要的原因。 ►iPhone上晶體管的數量是95年奔騰電腦的625倍。iPhone的計算速度和數據存儲能力與80年代價值千萬美元的CrayXMP超級電腦相當。 ►PC時代,全球PC使用量也就15億臺,而目前手機的使用量接近50億,幾乎全球成年人人手一機。非洲等欠發達地區跳過了PC時代而直接進入移動互聯網時代。 ►雲計算的推廣,使目前的互聯網創業企業可以借助AWS的公共雲服務,以很低的前期投入和固定成本,開始運營。 私募市場參與者發生變化,大公司和許多傳統公開市場投資者也加入私募投資。戰略和財務收益的雙重考慮,使高通、默克、谷歌等大公司都成立了自己的VC投資部門進行早期項目投資。公司性VC的投資占所有VC投資的比例從2009年的7%,上升到目前的11%。而IPO前入股的高回報,也使共同基金、對沖基金、投資銀行、主權基金等傳統上只投資公開市場的投資者,也開始活躍於私募市場,特別是後期、IPO前的階段。 ►按照投資的獨角獸數量排名,美國著名對沖基金TigerGlobal緊隨紅杉和KPCB之後,投資了83只獨家獸中的12只,而大型共同基金T.Rowe.Price也投資了11只。Uber投資人中更不乏Fidelity、Wellington和高盛的身影 ►大公司和公開市場投資者區別於VC的視角和估值體系是助長獨角獸增多、估值提高的重要原因。但也埋下了泡沫破滅的隱患(下文將詳述)。 在私募融資方便的情況下,遲創業者更願意延遲IPO,以避免股票市場的嚴格監管和投資者對季度利潤的跟蹤。論述當前納斯達克科技股泡沫風險可控的一個重要數據基礎,就是目前科技股IPO的數量和質量都超過上一階段。1999年IPO的科技股,平均成立時間僅4年,平均收入僅1720萬美元。而2014年IPO科技股,成立時間達10年,平均收入近1億美元。因此,創業企業延遲了公開上市的時間點。從VC首輪投資到退出平均時間也從2009年的4.5年,到目前的5.1年;C輪和D輪投資的企業“年紀”也相對增大。其原因,一方面,私募市場大規模融資已更加便利,另一方面,公開股票市場的監管日趨嚴格。 ►安然事件後,上市公司的財務審計和信息披露更加嚴格。而未上市公司依舊不要求嚴格審計和公開財務。未上市公司不僅可以不計利潤率的擴大投資,連收入確認標準也不會像上市公司那樣謹慎。 ►科技泡沫破滅後,監管部門對投資銀行內部的利益沖突,規定了更加嚴格的防火墻。那個年代常見的明星分析師明目張膽為投行招攬業務,為投行客戶撰寫擡高股價的研究報告等行為,在經過1.4億美元GlobalSettlement和一系列規章重訂後(HenryBlodget、JackGrubman等分析師個人也受到了終身行業禁入、千萬美金罰款等懲罰),已經不可能。創業公司面臨的上市誘惑大大降低。 ►股票市場投資以企業利潤和現金回報為立足點。經歷上一輪泡沫後,股票投資者對巨額投入而缺少盈利的商業模式心存戒備,關註上市公司每一季度的利潤表現。每用戶市值、每頁面瀏覽市值等上一輪泡沫期的估值方法已不再流行,相對估值法參照收入、EBITDA等財務數據。

獨角獸的特征 創業成功的訣竅依舊是地利、人和、天時 地利:企業軟件、電商、消費互聯網和金融服務是“獨家獸”最多的領域 ►企業軟件中的數據存儲、數據分析、SaaS、信息安全等是近年來技術更叠迅速、吸引VC投資最多的板塊之一,因而也是獨角獸較多的領域。 ►消費互聯網中最具移動屬性、消費頻次高的社交媒體、打車、音樂等,消費單價高 的旅遊、家裝等。 ►發展中國家如印度、中國的平臺型或垂直領域電商。 ►金融服務,包括支付、P2P網貸等。 ►但是,中國印度的獨角獸都是消費市場的產品和服務,說明企業軟件市場還有待開發,未來或許大有作為。 人和:連環創業者成功機會更大 雖然不乏SnapchatEvanSpiegel這樣的少年天才,但9個估值超過100億美元的Decacorn中,有4個是由連環創業者創立的,Decacorn是他們第二甚至第三、四個創立的公司。包括小米的雷軍、Uber的TravisKalanick、Palantir的AlexKarp/PeterThiel、SpaceX的ElonMusk。歷史上最快成為“獨家獸”的公司Slack(目前20萬付費用戶,月費6.67美元),其創始人StewartButterfield在Slack之前也曾創立了照片分享網站Flickr(後出售給雅虎)。連環創業者更容易獲得VC投資人的信任,有更大的可能性具備必需的領導力。特別是在toB企業應用領域,連環創業者或有從業經驗的創始人才容易理解客戶企業的需要和應該采取的銷售模式。 人和:選對重視投後管理的投資人 紅杉、KPCB、AndreessenHorowitz是投資“獨角獸”最多的VC,他們的共同特點是重視投後管理。以AndreessenHorowitz為例,只有24位合夥人或員工負責投資,卻有62位各具專長的員工,為投資組合中的創業公司,提供從戰略規劃、人員招聘,到市場營銷、銷售渠道建設等企業運營管理所需要的各方面的詳細意見。AndreessenHorowitz同時還維護有外部專家數據庫,為投資組合中的創業公司提供足夠的關系資源。在當下錢追逐項目的“賣方市場”中,投後管理能力是VC的重要競爭力,是創業者選擇投資者的主要因素。 天時:技術、產品、市場的有效結合,並選對時點 最後成功的創業企業可能並不是擁有最超前技術、最先進產品的那一個,而是在合適的時點上,做了最匹配的技術、產品和目標市場的結合。 ►Uber等一系列“分享經濟”模式的成功,一方面建立在智能手機普及的技術基礎上,另一方面也有賴於自由職業者增加的社會經濟因素。 ►上一輪互聯網失敗泡沫中的典型WebVan(30分鐘內生鮮快遞)在缺乏相應的技術和社會條件下,需要巨額前期投資以完善基礎設施,而其定價策略又想以廉價覆蓋大眾市場。當其1999年11月IPO時,累計收入39.5萬美元,累計虧損高達5,000萬美元。而目前估值達20億美元的Instacart,雖然也是1小時內送達的生鮮快遞服務,但卻以100名員工管理了4,000多名合同快遞員,也沒有自有倉庫、卡車或庫存,而直接從WholeFoods、Costco等零售商的門店采購用戶訂單商品。公司還通過3.99美元的快遞費、10%-20%商品加價或采購折扣,覆蓋了絕大部分運營成本,同時也將其商業模式只瞄準了具備消費能力的中高端消費者。 ►另一家應需當日速遞企業Postmates也同樣利用合同工和算法優化的遞送路線,將用戶選購的線下餐飲門店的產品當日送達。公司有望明年實現盈虧平衡。

早期投資活動漸少,獨家獸IPO將是試金石 在估值泡沫主要在VC投資後期 今年1季度,全球VC投資的估值中位數達達2,800萬美元,高比去年同期提高84%。其中,D輪及以上的VC投資估值中位數高達2.9億美元,比去年同期翻倍有餘。C輪投資估值中位數8,530萬美元,同比提高57%;B輪估值3,860萬美元,同比提高10.9%;A輪估值1,630萬美元,同比提高接近50%;種子/天使輪估值中位數500萬美元,同比提高14%。 估值提升的另一動力來自型兼具戰略投資目的的公司型VC。雖然公司型VC投資估值逐年提高的幅度不及普通VC,但其估值絕對數一直較高。2014年,美國公司型VC早期階段投資的估值中位數為2,532萬美元,超過普通VC早期投資估值的1707萬美元。而在後期投資上,公司型VC估值中位數約1億美元,也超過了普通VC。 UpRound比例經過連續6個季度的上升,4季度開始下降。後一輪投資比前一輪投資時估值提高,被稱為UpRound。UpRound的比例從2013年2季度開始就逐季提高,到去年3季度已是連續6個季度環比提高,占比達到67%。但4季度開始出現下降,占比微降至66%。FlatRound的比例相應上升。

早期投資已開始減少,資源向優勢項目集中 估值高漲在一定程度壓抑了。投資熱情。年今年1季度,美國VC投資數量環比和同比下降,投資金額也環比下降。1季度美國VC投資1,262筆,是4年來投資數量最少的1季度,環比也下降了10%。投資總金額138億美元,環比下降了21%,同比上升了7%,但它也是2001年以來第4大的1季度投資額。 投資減少的主要是天使/種子輪和AB輪。到今年1季度,天使/種子輪的投資數量和金額,已連續2個季度下降,累計分別下降37%和58%。A/B輪的投資數量連續3個季度下降,累計下降27%。而後期投資熱情依然保持,1季度後期投資金額83億美元,是2001年以來第3大的1季度後期投資額。 大項目增加,資源趨於集中。按項目大小來分,後期投資和天使/種子輪都出現了大項目比例增加的現象,中小型項目相對減少。投資者追逐少數確定性高的好項目,一方面推高了好項目估值,另一方面也表明市場活力正在降低。

臨IPO前投資的超額收益開始下降後,大獨角獸的最後IPO將是試金石 2014年是VC通過IPO和收購退出的大年,今年1季度退出活動較為清淡。662億美元的收購退出(包括WhatsApp的190億美元收購)和106億美元的IPO,使2014年成為美國VC退出的大年。歷史上看,並購和IPO一直是VC退出的主要方式。但今年1季度,IPO退出僅不到10億美元,並購也才50億美元,退出活動開局清淡。 PrivateIPO了的“獨角獸”們行隨後依然要進行IPO。後期投資的持續活躍度和高估值,662億美元的收購退出(包括WhatsApp的190億美元收購)和106億美元的IPO,使使市場出現了PrivateIPO的說法。創業者盡管推遲了公開發行,但依然獲得了足夠高的估值和融資資金,甚至在投行的幫助下,老股也有一定的流動性(如早期員工可通過投行中介出售股票)。據統計,2014年,單筆估值超過4000萬美元的後期投資有211筆,共融資230億美元,但同年估值超過4000萬美元的VC支持的IPO僅15個,共融資20億美元。但這些後期投資遲早需要退出,特別高估值的“獨角獸”們最後都需要走向公開市場。 IPO估值低於私募估值的現象已開始出現,逐漸降低的超額回報,將最終使促使PrivateIPO熱度冷卻。2014年公開上市的Box(BOX)、NewRelic(NEWR)和HortonWorks(HDP)是IPO定價低於此前私募估值的典型案例。據統計,這種“IPODownRound”2014年共有44例,超過2013年的13例。私募後期投資的火熱,特別是傳統公開市場投資者湧入這一領域,正是出於超額回報率。但是隨著項目數量的增多,這種超額回報率正慢慢消耗。據統計,VC支持的IPO的回報率,按IPO後6個月(即通常鎖定期結束)估值對應最後一輪私募投資估值計算,已從2013年的216%下降到2014年的137%。其中TMT行業IPO回報率已從2013年的240%下降到2014年的190%。

基金回報的決定因素是成立/投資時間 VC基金的平均回報率,長期可跑贏公開市場,短期不突出。根據CambridgeAssociates編制的美國VC回報率指數,20年平均收益率為34.09%,遠超過年均收益率約10%的公開市場。其中,早期投資的平均20年回報率高達54%。但是在近幾年公開市場維持牛市的情況下,VC短期回報率相比公開市場,並不突出。5年年均回報15%,與標普500等相當。 單只基金的回報率,最重要的決定因素還是成立/投資時間。按VintageYear(基金成立時間)來看,成立於1999年互聯網泡沫高點的VC基金回報率最低,成立了至今的平均IRR是負的。而近年來表現最好的VC是成立於2010/2011年,正是這一輪科技周期啟動之時。 同年成立的基金,回報率差別也在拉大。在同一VintageYear上,不同基金回報率差異明顯,表現差的基金甚至是負回報。基金回報率的方差,近年來在加大。 分行業看,軟件、生物科技和金融服務,回報率最高。獨角獸相對集中的行業,VC投資金額占比高的行業,以及回報率高的行業,都是軟件、生物科技和金融服務。 VC估值方法的定量與定性 VC估值的定量:從退出估值和預期回報率,倒算當前估值 VC估值法其實也是定量的。只不過在量的匡算上,更著眼於對遠期而非當期財務模型的匡算。因此一般的VC估值方,是計算出未來退出時點上的企業價值,再根據預期回報率,倒算出當前估值。因此,主要變量是退出時間、退出估值和預期回報率。 退出估值更多著眼於遠期的市場空間。由於VC退出在5-10年以後,因此退出估值的計算考慮5-10年以後企業的商業價值和現金流。因此與持有期1-5年的股票市場投資者考慮現實的“很可能probable”和“比較可能plausible”的情形不同,VC投資者在更長的持有期下考慮確定性更低的“有可能possible”。以Uber為例,當前私募估值已達410億美元,而目前全球出租車和豪華專車市場規模也就1,000億美元,這是僅限於“很可能”和“比較可能”的情形假設。但以5-10年的視角,VC投資者是在假設Uber改變出行方式、降低私家車擁有率的可能性,在此情形下,目標市場空間就達3,000億美元。 預期回報率不僅慮考慮LP要求的基金回報率,還要考慮單個項目的失敗概率。一般而言,LP會要求VC基金的投資回報率是在標普500回報率之上加5個百分點,或者標普500回報率的1.5倍。但這是整個基金的回報率。考慮單個項目的收益時,50%的項目會顆粒無數,30%的項目會賺回本金或略有回報,只有20%的項目能有5年10倍以上回報的成功。這樣的組合才能達到年均15%以上的回報率。但是在投資單個項目時,投資者都希望這個項目就是那個5年10倍的項目,因而隱含的項目內在收益率就是58%。因而,VC投資該項目時的估值,就是按照58%的折現率,將5年後的退出估值,折現到當下。 VC估值的定性:使特殊保護條款使VC估值數字的絕對性降低 使投資協議上的特殊條款,使VC估值數字缺少股票市場市值數字。的絕對性。Seniorliquiditypreference和Downsideprotection是VC投資協議中常見的特殊條款。它們賦予該投資者更優先的清償權和在估值下行時以更低價格購買更多股票的權利。在這樣的條款之下,投資者可以更放心的給予公司更高的紙面估值數字。而只要前一輪融資時出現了這樣的條款,之後進入的投資者也會要求類似的保護條款(否則他們入股比例就會小於實際收益權比例)。 傳統公開市場投資者進入私募市場後,估值計算更激進,但條款保護更嚴格。T.RowePrice、Fidelity、Wellington等傳統公開市場投資者的估值體系中,投資失敗概率更低,預期回報率也相對更低,因而在定量的估值計算中,容易比傳統VC投資者得出更高的估值數字。但他們也經常使用特殊保護條款,或者用優先股進行投資,保護自己的投資本金

來源:中金公司 格隆匯聲明:本文為格隆匯轉載文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的16億中國人海外投資研究交流平臺,並未持有任何公司股票。 |

科網股第二波 挖寶移動支付正當其時

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2541|

科網股第二波 挖寶移動支付正當其時 作者:格隆匯 天成 這兩天,相信看到港股科網股走勢的人必定難以壓抑亢奮的心情:網龍作為帶頭大哥振臂一呼(短短5天,股價翻倍),其余弟兄紛紛跟上(354、1297、400等),就連科網股大象騰訊也借著財報超預期的東風,今天直接幹了近3個點,毫無疑問科網股起來了! 記得3月24日,格隆匯號召大家做多港A股時,也是由網龍、金山帶頭,打響了港A股革命的第一槍,此後一波浩浩蕩蕩的港A股行情就此起航,而這一次,網龍又以領袖之風帶領部下將領開始了科網股第二次起義,這對於投資港股的小夥伴們無疑是不可錯失的機會。 帶頭大哥網龍走勢

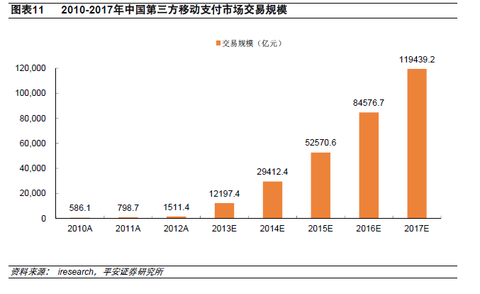

那麽,問題來了,如此波瀾壯闊的第二波高潮,我們可以選擇哪些標的呢?鄙人不才,看好移動支付。 移動支付,待挖掘的巨大寶藏 關於移動支付,格隆大師去年其實就已經對整個行業有過非常詳細的分析,如果你對此有濃厚的興趣,可以在格隆匯公眾號的精華文章列表里找到。這里,因為篇幅有限,我就不對一些細節展開過多敘述,而只是把其中的邏輯梳理清楚,讓你領略其中蘊藏的巨大機會。 1、支付風越吹越烈 看下列幾則消息: (1)沃爾瑪聯合阿里推超市移動支付 (2)蘋果正在與中國的銀行和阿里巴巴探討在中國推出蘋果的移動支付系統 (3)銀行卡清算市場6月1日起將放開,銀聯12年壟斷終結 (4)騰訊繼續利用微信推廣移動支付解決方案 隨著政策的放開,以及互聯網巨頭們布局加快,支付風已經越吹越烈。特別是6月1日清算市場的放開,將極大的促進第三方支付的市場化進程,到時群雄逐鹿,必有一場好戲上演。 2、移動支付增長內在邏輯梳理(引自格隆老大的文章) 要從一定高度理解移動互聯網會顛覆和吞噬一切。未來人類的一切都將在網上實現,也必須在網上實現,脫離網絡者,無論是人還是生意,都將被淘汰。人類活動不外乎信息流+物流+資金流,要順利把這三流在網上實現,移動互聯網必須有三根支撐柱子:移動智能終端+高速網絡(4G)+移動支付。目前前兩根柱子已經搭建完成,移動支付這個環節必然成為各方全力推進和角逐的兵家必爭之地,銀聯與運營商,財付通與支付寶相互拼得火熱,正是基於此。 (1)、移動支付是移動互聯網大廈的三根柱子之一(移動智能終端+4G網絡+移動支付),也是在網絡上完整實現“信息流+物流+資金流”三流的必須載體,為兵家必爭之地; (2)、移動支付是塊超級大蛋糕。移動支付的盈利模式簡單而言就是借助互聯網大幅度降低“信息流+物流+資金流”三流的實現成本,並從節約的成本中截取一定收益。這部分收益巨大而持久,所有身處移動支付行業中的公司都將獲益; (3)、移動支付實現的軟硬環境仍遠未臻成熟,行業才剛開始加速,未來空間巨大; (4)、移動支付三條路徑,分別為銀行路徑、第三方支付路徑、以及運營商路徑。其中銀行路徑最為成熟,第三方支付路徑發展最迅猛、運營商路徑想象空間最大。 3、數據為證:行業高增長 唱的再好,不如數據來得直觀,事實勝於雄辯。 (1)移動支付行業火熱,去年體量同比增長近四倍 2014年,第三方移動支付市場交易規模達到59924.7億元,較2013年增長391.3%,繼續呈現出較高的增長狀態。而2013年,第三方移動支付的增長率達到了707.0%。移動支付已經連續兩年保持超高增長。

來源:艾瑞咨詢 (2)競爭格局:支付寶穩占鰲頭,財付通擴張市場份額 2014年中國第三方移動支付的市場集中度更加明顯,支付寶、財付通兩家企業占據了93.4%的市場份額,其中支付寶的市場份額為82.8%,財付通的市場份額為10.6%。在移動支付時代,不同於傳統的第三方互聯網支付的是,同時擁有龐大用戶群和應用場景的互聯網企業掌握了絕對的市場份額優勢。從網購支付通道慢慢成長起來的支付寶,在支付用戶量級、黏性和場景鋪設的速度和力度等方面都保持遙遙領先。財付通憑借微信支付騰飛,在用戶和支付場景方面有了質的飛躍,前景值得期待。

來源:艾瑞網 挖寶行動開始,挑挑哪些是寶藏 移動支付雖是一座大金礦,但要挖掘到真金白銀,還得精挑細選,仔細篩查,下面我來挑挑那些移動支付領域的大寶藏吧: 1、中國支付通(8325):擁有雙牌照(預付卡牌照+互聯網支付牌照) 這兩天這股的走勢也是兇猛,且今天有公告稱:於雲南省、南亞及東南亞合作開發跨境電子商貿及互聯網金融業務訂立中滇戰略合作協議。 其價值在於它的牌照稀缺性和互聯網金融業務的想象空間。 中國支付通走勢

優勢所在: 1. 全國性預付卡牌照(全國僅6張),預付卡牌照可同時從事互聯網第三方支付業務; 2. 成功完成智能雲POS機(KoolPOS)產品,並開始線下部署; 3. 已獲得多家行業巨頭的合作機會 4. 為C 端用戶和 B端商戶提供小微金融服務 5. 互聯網金融信息服務平臺值得期待 2、中國創新支付(8083):虛擬預付卡+互聯網支付牌照 投資邏輯: 1、首家獲得虛擬預付卡牌照 2、具有二維碼支付優勢 中國創新支付前身為矽感科技,是做二維碼光電識讀技術起家的,其緊密矩陣碼(簡稱 CM碼)、網格矩陣碼(簡稱 GM碼)被工信部定為二維碼國家標淮,具備大量商業應用前景。目前為止,真正完整做過二維碼支付業務的只有三家公司:支付寶、財付通、高匯通(中國創新支付全資子公司) 。 3、移動支付“父子”:高陽科技、百富環球 看移動支付,必然不能忘記高陽科技和百富環球這對“移動支付父子組合”,高陽科技是中港上市公司中唯一一家具備性感的持續性收入模式的第三方線下收單支付龍頭企業,百富環球則為全球第3大及全國最大POS終端方案供貨商。 另外值得一提的是,高陽科技前2年收單業務被暫停,今年3月20日剛剛獲得央行準許,重新放開收單業務,所以未來其業績大概率會很靚麗。 更多細節內容,參開格隆匯之前文章《高陽科技:最大枷鎖打開,即將乘風而起的“港A股”》。 移動支付:兵家必爭(大前景+大故事+大蛋糕),你還等什麽? BAT巨頭們早已意識到,移動支付入口乃必爭之地。阿里和騰訊布局的滴滴和快的已經合並,未來可能還有美團和大眾,或者更多,然而有一點可以確定,支付寶和財付通是絕然不會牽手的,因為作為各自生態鏈中的支付閉環,誰掌握了這個核心,便是扼住了對方的咽喉。 未來,移動支付有前景、有故事,可以唱的很大,所以,你還等什麽?港股科網第二波,且挖且布局吧。 利益聲明:本文內容和意見僅代表作者個人觀點,作者的信息來源於公開渠道,並經過合理推斷。作者持有以上公司股票。作者提供的信息和分析僅供投資者參考,據此入市,風險自擔! 格隆匯聲明:本文為格隆匯會員個人文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的海外投資研究交流平臺,並未持有任何關聯公司股票。轉載本文,請務必註明來源“港股那點事”。 |

Next Page