- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

美圖獲新一輪數千萬美元融資,啟明投資跟投

http://www.iheima.com/forum.php?mod=viewthread&tid=4356810秒短視頻應用「美拍」的走紅讓美圖再一次受到追捧,鮮為人知的是,美圖公司在今年春節期間也獲得一筆融資,外界估計應該為數千萬美元。

啟明創投合夥人甘劍平在日前舉辦的WIFI應用高峰論壇上爆料,自己今年投資了兩個項目,一個是WiFi共享精靈,另一個美圖公司。

WiFi共享精靈的運營方是WiFi服務商同享網絡,同享網絡在今年3月份已完成千萬美金量級A輪融資,依靠的正是旗下產品WiFi共享精靈,投資人包括蔡文勝與啟明投資。

美圖公司則是圖片處理軟件美圖秀秀、10秒短視頻應用「美拍」和美顏相機美圖手機的運營方,公司CEO吳欣鴻為80後,為人非常低調。吳欣鴻一直受蔡文勝扶持。

甘劍平談及入股美圖公司時表示,很榮幸能投資美圖,也高興蔡文勝能讓美圖公司接受啟明創投的投資,幸好啟明創投的投資是在美拍出來之前,不然美圖估值會高很多。

美拍是今年5月才推出的應用,但很快衝到蘋果App Store免費榜前列。更早之前,美圖公司旗下的美圖秀秀在女性用戶中也取得了很大成功,同樣瞄準用戶的「美」需求。

美拍提供短視頻應用基本功能,個性特點明顯,1、採用和美國短視頻應用Vine相同的可停頓拍攝方式;2、拍攝完成後,用戶可以添加濾鏡或內置MV模版,提供多種MV特效模式,3、內置大量背景音樂,用戶可為拍攝的短視頻配樂,剛一推出就大受女性的歡迎。

美圖公司旗下產品包括美圖秀秀、美顏相機、美圖貼貼、美圖GIF、表情工廠、美陌等16款應用,加之美拍,美圖公司圍繞美顏的系列已經比較強大。

美圖秀秀董事長蔡文勝日前透露,美圖用戶總數達4.45億,日活躍用戶2459萬,日處理照片數為4.6億張。甘劍平指出,美拍已有幾百萬人的日活躍用戶,以女性居多。

美圖公司在今年初獲得的這筆融資引入很多新的投資人,啟明創投是美圖公司的早期投資人,此番是跟投,美圖融資的主要目的是希望在美顏的道路上做得更強。

甘劍平對騰訊科技表示,美圖以前都是依賴自身流量發展,但獲得融資後,美圖可以引入外部流量,發展得更快。美圖各條業務線上還面臨挑戰,需更多「彈藥」。

吳欣鴻證實美圖公司獲得了新一輪融資,但表示自己已簽訂保密協議,不便透露融資的細節。吳欣鴻說,相對於談融資,自己更願意沉寂下來,好好的做好產品。

中國動向跟投雲鋒基金:阿里巴巴系的原始股東

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2162|

本帖最後由 晗晨 於 2015-4-22 10:35 編輯 中國動向跟投雲鋒基金:阿里巴巴系的原始股東 作者:格隆匯 老漁 導讀:阿里系港股火了,誰會是其中的受益者?格隆匯會員老漁通過在龐雜的信息中抽絲剝繭最終找到了一個港股上市公司,本期港股那點事就將他的“淘寶邏輯”分享給大家。不過需要提醒的是,該公司的短期漲幅較大,投資者需要仔細把握。 上周,阿里健康(HK00241)火了一把,因為阿里巴巴宣布註資194億的在線交易藥品業務,從2015年3月23日停牌前的6.78港元,直接漲到12.26元,漲幅80%。後來,因為漲幅巨大,獲利回吐,周五收盤價為10.10元,目前市值是825億港元。而假如註資計劃全部完成,則總股本達到118.56億,以周五收盤的10.10元的價格計算,阿里健康的市值將達1200億港元。這就是人們對於互聯網的向往!(2015年4月20日星期一,今日收盤價為11.10港元。 我們再來看本次註資的內容和目標集團的詳細情況:註資總額194億,其中股票支付32.74億股,股價5.28元;可轉債21.6億,轉股價5.808元。目標公司是2014年300萬向陳先生買的,現在的凈資產是200萬,到2015年3月底的一整年是賺了7088萬人民幣,約8860萬港幣。所以,預計註入市盈率是219倍。股票暫且不算錢,21.6億的可轉債每年利息2%,五年不轉的話(股價低於5.808元),是可以要現金的。這個方案,註資股東還是蠻劃算。而對於阿里健康的股票,註入一個想象空間無限的業務,在中國這個龐大的醫藥市場競爭取勝,也是非常好的事情。 魔鬼在於細節:本次註資後,阿里巴巴直接持有28.43%的股份,這個被註資的股份,有18個月的禁售期,所以,市場上的股票再漲,目前也與阿里巴巴無關。市場上真正立即得益的是原來持有阿里健康的老股東。現在,我們來詳細研究一下阿里健康這幾年老股東的得益情況。 在過去的2013年12月31日,阿里健康原名中信21世紀,股本是37億股,股價是0.56港元,市值是21億港元。連營業業務也就6億元,微利不虧損,這樣的公司丟到港股里,是完全不起眼的。但是,突然之前,驚濤巨浪來了,2014年1月23號的一份公告,宣布一個兩年20倍股即將誕生。 我們來看看這份公告吧,鏈接如下:http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0123/LTN20140123652_C.pdf 這份公告的核心內容是將向第三方(阿里巴巴)發行4,423,175,008股 認 購 股 份,認購總價是1,326,952,502港元,認購方是 Perfect Advance Holding Limited,於 英 屬 處 女 群 島 註冊 成 立,為Alibaba Holding之間接非全資附屬公司,這個公司就是最近公告中持有37.29%的公司,雲鋒基金在其中持有29.79%的股份,相當於阿里健康的股份1,317,570,045股,成本是每股0.3港元,總價值約4億港元,目前市值是146億港元。上升35倍。 本次入股是阿里巴巴主導,但是,出於某種考慮,認購方將由阿里巴巴控股70.21%,而雲鋒基金由雲鋒二期有限合夥出面,占29.79%的股份,合共13.17億股的阿里健康。在本次認購全部完成後(最後確定為2014年4月30日)的九個月後(也就是2015年1月30日後,雲鋒基金將任何時間有權要求將這批股票轉到自己名下。 大家都看出來了。這批雲鋒基金的股份已經升值巨大(不到一年,理論升幅30倍以上。) 好了,我們已經看到,除了阿里健康的老股東(那些股東如果持有到現在,應該非常的幸運!因為這是沒有任何附加條件的可售股份呀,一年20倍呀!),那樣的發財屬於偶然,而且可能是接力式的,一直從魚頭吃到尾的非常少。而雲鋒基金二期,是目前清晰可見的吃全魚者! 我們再來看看雲鋒基金是啥東東? 一:(百度)http://www.tuicool.com/articles/zaIr2ie雲鋒基金的那些事兒 雲鋒基金和阿里巴巴集團(摘錄自上面鏈接) 2011年9月,雲鋒基金再次出手。《華爾街日報》報道阿里巴巴集團啟動員工股權購買計劃。由矽谷銀湖、俄羅斯DST Global和雲鋒基金共同收購價值16億美元的阿里巴巴集團員工和股東所持股份。外界分析認為,這筆交易可能是為了實現股東變現的需求。在這次收購中,阿里巴巴集團的估值在320億美元,比起今日千億的估值,要少許多。 有意思的是,與雲鋒基金有著密切關系的多家企業和機構也參與了這一股權回購計劃。他們是新浪、中國動向、紅杉中國資本及巨人網絡。這些公司通過投資雲峰基金的形式分別出資參與了上述計劃。根據巨人網絡和中國動向公布的消息,兩家公司的出資金額分別為5000萬美元和1億美元。 點評:這個資料很詳細,但是,也間接說明一個問題:雲鋒基金可能不同的項目有不同的有限合夥人。所以,看見他們投了這麽多項目,可是到底那些有限合夥人得益,或者將來會得益,還是不一樣的。 二:雲鋒基金官網:http://www.yfc.cn/cn/team.html官網非常簡單明了,但是也幾乎只能算一個宣傳窗口,因為里面的信息太簡單啦。所以,我們直接貼圖了。 雲鋒基金的創始人:馬雲和虞鋒

雲鋒基金的投資企業,簡稱股東,其中大部分人是使用老板的個人資金投資,就我所知,目前只有巨人集團和中國動向使用了上市公司的資金投資。

雲鋒基金投資的企業,這里分不清一期二期,也分不清每個具體項目的有限合夥人都有哪些,信息太有限啦。

從這個主要投資的項目看,目前阿里巴巴和中信21世紀(阿里健康)已經成功,大大的成功了,阿里巴巴原始股賺了3倍以上,時間3年;中信21世紀還沒有套現,直接一年30倍(退出的時候有幾倍,另說了。) 未上市的公司里,也有大塊頭:螞蟻金服,華大基因,小米等等。 優酷土豆投資巨虧了。這個投資比較大,76億,未來看有沒有翻身機會。 港股的寰亞傳媒曾經抱有很大的希望,可是林建嶽的豐德麗太強勢了。雲鋒也許微虧出局啦。 從宣傳資料來看:雲鋒一期的總投資額(原始資本是)是一百億人民幣,約合15億美元。雲鋒二期是11億美元。其實一個未上市項目的投資額並不需要很大呀,可是一上市,泡泡就大了。二級市場股民苦啊! 好了,通過順藤摸瓜,我們知道市值1200億的阿里健康背後,最賺錢的股東是誰了,就是雲鋒基金。雲鋒基金我們也已經大起底,了解了他的股東和投資項目了。現在我們再來下一步:跟我們小散有什麽聯系呢? 要知道,參與雲鋒基金的投資者都是企業界的成功人士,我們是無緣得入的。而且,根據介紹,加入雲鋒基金有限合夥人的,大多數是以個人身份去投資的。這就更加只能讓我們眼饞流口水,感嘆生不逢時了。 很幸運,我們還可以找到一些例外,就是以上市公司的身份去參與雲鋒基金LP的投資,而且贏得最大利潤,還能不出老千,多分紅給我們小股東的,這就是我們理想的投資對象了。 各位可能知道我想說的公司了:中國動向,HK03818 我們來看看他的投資情況,上圖片:

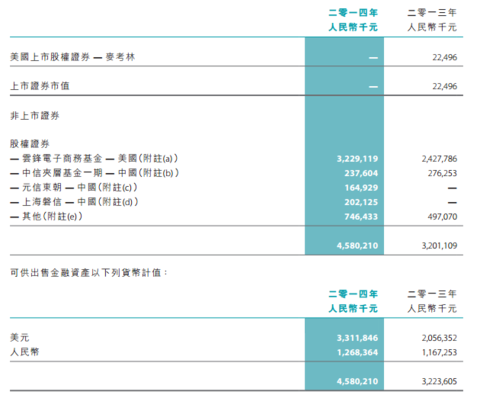

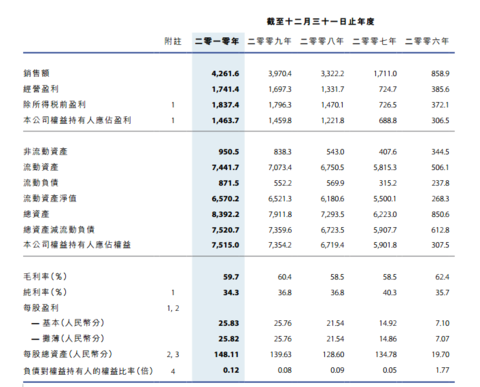

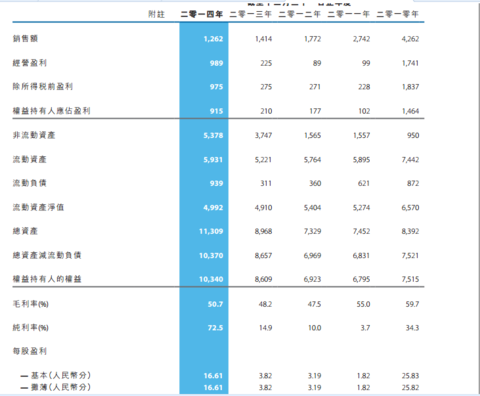

這張表是我摘錄的中國動向2014年的年報,其中的可供出售的金融資產: 第一項,就是雲鋒電子商務基金,目前的公允價值是32.29億人民幣,以6.2的匯率計算為美金是5.21億美金。這個是動向2011年用一億美金投資,然後2014年賣出了30%並分配後的價值,意味著總價值是7.5億,4年時間賺了6.5倍,難怪陳義紅要樂呵呵地派發特別股息了。 而雲鋒基金二期,中國動向也投資了3000萬美元,其中在阿里健康第一次發股票的2013年5月,中國動向就出資了154萬美元,約占3%的份額。以盈利30倍,交20%的所得稅,22%的管理花紅計算,這個計劃目前價值是3952萬股,價值4.38億港元,扣除20%的所得稅是3.51億港元,扣除22%的管理花紅和費用後的實際收益可達2.73億,是總投資額154萬美元的23倍! 很幸運,目前雲鋒基金的兩個大的成功項目都被中國動向占了,但是,根據雲鋒基金的歷程分析(2011年9月以後的雲鋒一期,二期的投資),中國動向未來還有其他的大塊頭項目,會有很大的收益。 也許是投資嘗到了甜頭,從2013年開始,中國動向就加大了投資力度。當然,投資就會有風險,這不,投資近三個億的麥考林只收回了10%的成本,其他90%的錢都打了水漂,我相信對於動向老板陳義紅來說,震撼是巨大的,好在這次大虧損並沒有阻止陳老板繼續投資,也許當時動向的主業太麻煩,不投資,沒出路呀!而且,這次失敗也不是完全沒有好處,紅杉基金是國內頂級的VC機構,進入這個圈子交點大學費才夠交情! 風險投資,十個只要成功一兩個,就可以保持整個組合不會太差,動向經歷了麥考林的大虧後,馬上又經歷了阿里巴巴的大賺,虧錢可以全部虧光投資額,可是賺錢可以賺幾倍的投資額,所以,一個組合有少數幾個投資項目結果不好是沒啥問題的(我今天就虧損了20%斬掉一個耍老千的股票,並且一笑置之!其他的股有大賺頭就行啦。),投資組合有大明星項目就行啦。中國動向短短三年多身兼阿里巴巴原始股和阿里健康的小非股兩大成功項目,運氣好到爆啊! 因為高風險,中國動向當然更知道不要把雞蛋放在一個籃子里。而且,要選擇很知名,很大牌的籃子。過去幾年,中國動向除了投資了雲鋒基金的一期,二期共1.3億美金外,也投了別的大牌私募機構,總額達到13億多人民幣:中信夾層基金(中信集團)共3億元人民幣;镕煜基金2億元人民幣(不知名,紅杉的嗎?);德邦基金(郭廣昌系)2億元人民幣;元信東朝(杭州中策橡膠,國企,中國第一的朝陽輪胎)1.6億人民幣;上海磐信(莊濤,前中信資本總經理)2億多人民幣。除了雲鋒基金的投資,其他五個投資也都是2億人民幣的大手筆,一方面說明動向有錢,另外也表明表明動向的信心和氣魄。 更有甚者,動向還玩起了短期借貸,信息披露,公司向雲南一家地產商借出短期貸款三個月六億人民幣的投資,年化息率22%(三個月,正常可賺3300萬人民幣!),不過這個風險太大,上市公司還是少投吧,搞出負面新聞就不好了,下次股東會得提提了。 我們再來分析一下中國動向的主營業務情況,以下是中國動向過去十年的總體財務狀況,如圖:

中國動向是上次港股高峰的2007年10月10日上市的,發行價3.98元,發行總股數是14億4300萬股,募集資金57.43億元。這真是一個股市的幸運兒啊(身兼阿里巴巴和阿里健康的原始股東,也是運氣好到爆)。開盤第一天,收盤價是5.43港元,以當時總股本55.36億來計算是300億港元的市值。而8年後的今天,動向的市值才105億元(前幾天,才70多億元。) 我們從動向的十年財務數據可以看出,2006年到2010年,動向的主營業務如旭日東升,突飛猛進,從8億到42億,2010年到2014年,動向的主營業務則日落西山,一年不如一年,從42億到12億。2014年年報中,公司的業務已經走出底部,庫存清理基本完成,營業店面緩慢擴張,公司主營自營化,互聯網化慢慢成為體系。 公司選擇了子公司自營零售+經銷+加盟連鎖的運作方式,我覺得是可行的道路,公司的擴張會放慢,但是不會停止,投入不會很多,也不用說去並購別的大型服裝公司了 這可能就不符合秦大中先生的思路和期望了,秦先生辭去首席營運官,也就很正常了,無用武之地啊!秦先生也許會再去本行創業,以他的年齡和資歷,是完全可以期望成功的。 而中國動向,陳董把28歲的女兒提上來做執董,穩穩地守住,緩慢地擴張,做成家族百年老店,就可以啦,國外很多家族企業都是這樣的。也許要再看一兩個財報,一切就昭然若揭了。 中國動向是輕資產公司,做品牌服裝為主,投資為輔。2014年專門成立投資分部,表示投資不再是打醬油,而是主業的一部分了。所以,要估中國動向的值,就得分開估主業服裝銷售和主業投資兩塊的值,再加起來,給一個折扣(體現安全邊際)。服裝歷史高位估值300億,那時候還完全沒有投資業,現在品牌還在,中國營銷+日本設計+意大利品牌,聯系到陳義紅的穩妥,給150億港元的2015—2016年估值(沒什麽理由哈。),投資部分比較深奧,但是總量已經很巨大,55億港元的可供分配金融資產,46億的現金和理財產品,總共100億了。里面還埋伏著好多大家夥的原始投資,也給150億港元吧(給投資估值保守點是非常必要的,世事難料啊,賺到手的錢才是真錢)。2015年底300億的估值,回到2007年剛上市的高峰(郭廣昌大佬2007年股市高峰期的估值,也是7年後才恢複並創出新高的!) 以後的估值,就以後再說啦! 我們不是來推薦股票的。所以,估值什麽的,就僅供參考啦!(我人微言輕,說話不算的,如果我說的話可以算數,我就要說:深圳市政府,好好考慮你的汽車限行,香港自由行政策吧,別老弄得老百姓左右為難啦!)。 但是,這樣一種思路:尋找可以間接賺大錢的目標公司來投資,是我們分享本文的主要目的。從源頭上來看,大股東,或者大股東後面的關聯股東,在牛市中是賺錢最徹底,從魚頭吃到魚尾的利益既得者,如果是上市公司,如果能夠套取現金,如果能真心厚道,把投資所得公平地分派給股東,則是巨大的投資機會。 利益聲明:本文內容和意見僅代表作者個人觀點,作者的信息來源於公開渠道,並經過合理推斷。作者持有該公司股票。作者提供的信息和分析僅供投資者參考,投資者據此入市,風險自擔!本文歡迎正當交流和合理質疑,不歡迎謾罵和諷刺。未經作者本人授權同意,本文拒絕轉載。 格隆匯聲明: 本文為格隆匯會員個人文章,本文言論不代表格隆匯觀點。格隆匯作為免費、開放、共享的研究交流平臺,未持有任何公司股票。 |

中国动向(HK03818)跟投云锋基金:阿里巴巴系的原始股东 老渔2014

http://xueqiu.com/3714977098/41458571上周,阿里健康(HK00241)火了一把,因为阿里巴巴宣布注资194亿的在线交易药品业务,从2015年3月23日停牌前的6.78港元,直接涨到12.26元,涨幅80%。后来,因为涨幅巨大,获利回吐,周五收盘价为10.10元,目前市值是825亿港元。而假如注资计划全部完成,则总股本达到118.56亿,以周五收盘的10.10元的价格计算,阿里健康的市值将达1200亿港元。这就是人们对于互联网的向往!(2015年4月20日星期一,今日收盘价为11.10港元。

我们再来看本次注资的内容和目标集团的详细情况:注资总额194亿,其中股票支付32.74亿股,股价5.28元;可转债21.6亿,转股价5.808元。目标公司是2014年300万向陈先生买的,现在的净资产是200万,到2015年3月底的一整年是赚了7088万人民币,约8860万港币。所以,预计注入市盈率是219倍。股票暂且不算钱,21.6亿的可转债每年利息2%,五年不转的话(股价低于5.808元),是可以要现金的。这个方案,注资股东还是蛮划算。而对于阿里健康的股票,注入一个想象空间无限的业务,在中国这个庞大的医药市场竞争取胜,也是非常好的事情。

魔鬼在于细节:本次注资后,阿里巴巴直接持有28.43%的股份,这个被注资的股份,有18个月的禁售期,所以,市场上的股票再涨,目前也与阿里巴巴无关。市场上真正立即得益的是原来持有阿里健康的老股东。现在,我们来详细研究一下阿里健康这几年老股东的得益情况。

在过去的2013年12月31日,阿里健康原名中信21世纪,股本是37亿股,股价是0.56港元,市值是21亿港元。连营业业务也就6亿元,微利不亏损,这样的公司丢到港股里,是完全不起眼的。但是,突然之前,惊涛巨浪来了,2014年1月23号的一份公告,宣布一个两年20倍股即将诞生。

我们来看看这份公告吧,链接如下:http://www.hkexnews.hk/listedco/listconews/SE…

这份公告的核心内容是将向第三方(阿里巴巴)发行4,423,175,008股 认 购 股 份,认购总价是1,326,952,502港元,认购方是 Perfect Advance Holding Limited,于 英 属 处 女 群 岛 注册 成 立,为Alibaba Holding之间接非全资附属公司,这个公司就是最近公告中持有37.29%的公司,云锋基金在其中持有29.79%的股份,相当于阿里健康的股份1,317,570,045股,成本是每股0.3港元,总价值约4亿港元,目前市值是146亿港元。上升35倍。

本次入股是阿里巴巴主导,但是,出于某种考虑,认购方将由阿里巴巴控股70.21%,而云锋基金由云锋二期有限合伙出面,占29.79%的股份,合共13.17亿股的阿里健康。在本次认购全部完成后(最后确定为2014年4月30日)的九个月后(也就是2015年1月30日后,云锋基金将任何时间有权要求将这批股票转到自己名下。

大家都看出来了。这批云锋基金的股份已经升值巨大(不到一年,理论升幅30倍以上。)

好了,我们已经看到,除了阿里健康的老股东(那些股东如果持有到现在,应该非常的幸运!因为这是没有任何附加条件的可售股份呀,一年20倍呀!),那样的发财属于偶然,而且可能是接力式的,一直从鱼头吃到尾的非常少。而云锋基金二期,是目前清晰可见的吃全鱼者!

我们再来看看云锋基金是啥东东?

(百度)http://www.tuicool.com/articles/zaIr2ie云锋基金的那些事儿

云锋基金和阿里巴巴集团(摘录自上面链接)

2011年9月,云锋基金再次出手。《华尔街日报》报道阿里巴巴集团启动员工股权购买计划。由硅谷银湖、俄罗斯DST Global和云锋基金共同收购价值16亿美元的阿里巴巴集团员工和股东所持股份。外界分析认为,这笔交易可能是为了实现股东变现的需求。在这次收购中,阿里巴巴集团的估值在320亿美元,比起今日千亿的估值,要少许多。

有意思的是,与云锋基金有着密切关系的多家企业和机构也参与了这一股权回购计划。他们是新浪、中国动向、红杉中国资本及巨人网络。这些公司通过投资云峰基金的形式分别出资参与了上述计划。根据巨人网络和中国动向公布的消息,两家公司的出资金额分别为5000万美元和1亿美元。

点评:这个资料很详细,但是,也间接说明一个问题:云锋基金可能不同的项目有不同的有限合伙人。所以,看见他们投了这么多项目,可是到底那些有限合伙人得益,或者将来会得益,还是不一样的。

二:云锋基金官网:http://www.yfc.cn/cn/team.html官网非常简单明了,但是也几乎只能算一个宣传窗口,因为里面的信息太简单啦。所以,我们直接贴图了。

云锋基金的创始人:马云和虞锋

云锋基金的投资企业,简称股东,其中大部分人是使用老板的个人资金投资,就我所知,目前只有巨人集团和中国动向使用了上市公司的资金投资。

云锋基金投资的企业,这里分不清一期二期,也分不清每个具体项目的有限合伙人都有哪些,信息太有限啦。

从这个主要投资的项目看,目前阿里巴巴和中心21世纪(阿里健康)已经成功,大大的成功了,阿里巴巴原始股赚了3倍以上,时间3年;中信21世纪还没有套现,直接一年30倍(退出的时候有几倍,另说了。)

未上市的公司里,也有大块头:蚂蚁金服,华大基因,小米等等。

优酷土豆投资巨亏了。这个投资比较大,76亿,未来看有没有翻身机会。

港股的寰亚传媒曾经抱有很大的希望,可是林建岳的丰德丽太强势了。云锋也许微亏出局啦。

从宣传资料来看:云锋一期的总投资额(原始资本是)是一百亿人民币,约合15亿美元。云锋二期是11亿美元。其实一个未上市项目的投资额并不需要很大呀,可是一上市,泡泡就大了。二级市场股民苦啊!

好了,通过顺藤摸瓜,我们知道市值1200亿的阿里健康背后,最赚钱的股东是谁了,就是云锋基金。云锋基金我们也已经大起底,了解了他的股东和投资项目了。现在我们再来下一步:跟我们小散有什么联系呢?

要知道,参与云锋基金的投资者都是企业界的成功人士,我们是无缘得入的。而且,根据介绍,加入云锋基金有限合伙人的,大多数是以个人身份去投资的。这就更加只能让我们眼馋流口水,感叹生不逢时了。

很幸运,我们还可以找到一些例外,就是以上市公式的身份去参与云锋基金LP的投资,而且赢得最大利润,还能不出老千,多分红给我们小股东的,这就是我们理想的投资对象了。

各位可能知道我想说的公司了:中国动向,HK03818

我们来看看他的投资情况,上图片:

这张表是我摘录的中国动向2014年的年报,其中的可供出售的金融资产,

第一项,就是云锋电子商务基金,目前的公允价值是32.29亿人民币,以6.2的汇率计算为美金是5.21亿美金。这个是动向2011年用一亿美金投资,然后2014年卖出了30%并分配后的价值,意味着总价值是7.5亿,4年时间赚了6.5倍,难怪陈义红要乐呵呵地派发特别股息了。

而云锋基金二期,中国动向也投资了3000万美元,其中在阿里健康第一次发股票的2013年5月,中国动向就出资了154万美元,约占3%的份额。以盈利30倍,交20%的所得税,22%的管理花红计算,这个计划目前价值是3952万股,价值4.38亿港元,扣除20%的所得税是3.51亿港元,扣除22%的管理花红和费用后的实际收益可达2.73亿,是总投资额154万美元的23倍!

很幸运,目前云锋基金的两个大的成功项目都被中国动向占了,但是,根据云锋基金的历程分析(2011年9月以后的云锋一期,二期的投资),中国动向未来还有其他的大块头项目,会有很大的收益。

也许是投资尝到了甜头,从2013年开始,中国动向就加大了投资力度。当然,投资就会有风险,这不,投资近三个亿的麦考林只收回了10%的成本,其他90%的钱都打了水漂,我相信对于动向老板陈义红来说,震撼是巨大的,好在这次大亏损并没有阻止陈老板继续投资,也许当时动向的主业太麻烦,不投资,没出路呀!而且,这次失败也不是完全没有好处,红杉基金是国内顶级的VC机构,进入这个圈子交点大学费才够交情!

风险投资,十个只要成功一两个,就可以保持整个组合不会太差,动向经历了麦考林的大亏后,马上又经历了阿里巴巴的大赚,亏钱可以全部亏光投资额,可是赚钱可以赚几倍的投资额,所以,一个组合有少数几个投资项目结果不好是没啥问题的(我今天就亏损了20%斩掉一个耍老千的股票,并且一笑置之!其他的股票有大赚头就行啦。),投资组合有大明星项目就行啦。中国动向身短短三年多兼阿里巴巴原始股和阿里健康的小非股两大成功项目,运气好到爆啊!

因为高风险,中国动向当然更知道不要把鸡蛋放在一个篮子里。而且,要选择很知名,很大牌的篮子。过去几年,中国动向除了投资了云锋基金的一期,二期共1.3亿美金外,也投了别的大牌私募机构,总额达到13亿多人民币:中信夹层基金(中信集团)共3亿元人民币;镕煜基金2亿元人民币(不知名,红杉的吗?);德邦基金(郭广昌系)2亿元人民币;元信东朝(杭州中策橡胶,国企,中国第一的朝阳轮胎)1.6亿人民币;上海磐信(庄涛,前中信资本总经理)2亿多人民币。除了云锋基金的投资,其他五个投资也都是2亿人民币的大手笔,一方面说明动向有钱,另外也表明表明动向的信心和气魄。

更有甚者,动向还玩起了短期借贷,信息披露,公司向云南一家地产商借出短期贷款三个月六亿人民币的投资,年化息率22%(三个月,正常可赚3300万人民币!),不过这个风险太大,上市公司还是少投吧,搞出负面新闻就不好了,下次股东会得提提了。

我们再来分析一下中国动向的主营业务情况,以下是中国动向过去十年的总体财务状况,如图:

中国动向是上次港股高峰的2007年10月10日上市的,发行价3.98元,发行总股数是14亿4300万股,募集资金57.43亿元。这真是一个股市的幸运儿啊(身兼阿里巴巴和阿里健康的原始股东,也是运气好到爆)。开盘第一天,收盘价是5.43港元,以当时总股本55.36亿来计算是300亿港元的市值。而8年后的今天,动向的市值才105亿元(前几天,才70多亿元。)

我们从动向的十年财务数据可以看出,2006年到2010年,动向的主营业务如旭日东升,突飞猛进,从8亿到42亿,2010年到2014年,动向的主营业务则日落西山,一年不如一年,从42亿到12亿。2014年年报中,公司的业务已经走出底部,库存清理基本完成,营业店面缓慢扩张,公司主营自营化,互联网化慢慢成为体系。

公司选择了子公司自营零售+经销+加盟连锁的运作方式,我觉得是可行的道路,公司的扩张会放慢,但是不会停止,投入不会很多,也不用说去并购别的大型服装公司了

这可能就不符合秦大中先生的思路和期望了,秦先生辞去首席营运官,也就很正常了,无用武之地啊!秦先生也许会再去本行创业,以他的年龄和资历,是完全可以期望成功的。

而中国动向,陈董把28岁的女儿提上来做执董,稳稳地守住,缓慢地扩张,做成家族百年老店,就可以啦,国外很多家族企业都是这样的。也许要再看一两个财报,一切就昭然若揭了。

中国动向是轻资产公司,做品牌服装为主,投资为辅。2014年专门成立投资分部,表示投资不再是打酱油,而是主业的一部分了。所以,要估中国动向的值,就得分开估主业服装销售和主业投资两块的值,再加起来,给一个折扣(体现安全边际)。服装历史高位估值300亿,那时候还完全没有投资业。现在品牌还在,中国营销+日本设计+意大利品牌,联系到陈义红的稳妥,给150亿港元的2015—2016年估值(没什么理由哈。),投资部分比较深奥,但是总量已经很巨大,55亿港元的可供分配金融资产,46亿的现金和理财产品,总共100亿了。里面还埋伏着好多大家伙的原始投资,也给150亿港元吧(给投资估值保守点是非常必要的,世事难料啊,赚到手的钱才是真钱)。2015年底300亿的估值,回到2007年刚上市的高峰(郭广昌大佬2007年股市高峰期的估值,也是7年后才恢复并创出新高的!)

以后的估值,就以后再说啦!

我们不是来推荐股票的。所以,估值什么的,就仅供参考啦!(我人微言轻,说话不算的,如果我说的话可以算数,我就要说:深圳市政府,好好考虑你的汽车限行,香港自由行政策吧,别老弄得老百姓左右为难啦!)。

但是,这样一种思路:寻找可以间接赚大钱的目标公司来投资,是我们分享本文的主要目的。从源头上来看,大股东,或者大股东后面的关联股东,在牛市中是赚钱最彻底,从鱼头吃到鱼尾的利益既得者,如果是上市公司,如果能够套取现金,如果能真心厚道,把投资所得公平地分派给股东,则是巨大的投资机会。

利益声明:本文内容和意见仅代表作者个人观点,作者的信息来源于公开渠道,并经过合理推断。作者持有该公司股票。作者提供的信息和分析仅供投资者参考,投资者据此入市,风险自担!本文欢迎正当交流和合理质疑,不欢迎谩骂和讽刺。未经作者本人授权同意,本文拒绝转载。

南玻A人事變動聚焦:深交所重點監控交易情況 項目跟投制存疑

南玻A(000012.SZ)高管集體離職地震余波未停,尚未走出人事“巨震”的南玻A在二級市場中再次受到熱炒。11月21日晚間,深交所對此炒作也進行了關註,稱上周已對“南玻A”股票交易情況重點監控。本周首個交易日,南玻A市場反應強烈,尾盤封死漲停,股價報15.32元,換手率高達22%,振幅超12%。

除了二級市場反映劇烈,公司層面也持續出現多方“余波”。11月21日,晚間南玻A公告表示,就管理層股權激勵事項尚在進一步核查中,特申請延期披露對深交所《關註函》的回複。此外,招商證券作為南玻集團2010年公司債債券受托管理人,了解到公司相關董事及高級管理人員系主動提出離職,稱目前公司生產經營狀況正常,未出現異常情況。招商證券已關註到公司董事及高管人員的重大人事變動,並將持續跟蹤該重大人事變動後續對公司資信狀況產生的影響。

另一方面,與南玻人事變動密切相關的旗濱集團(601636.SH)發布了更多回應本報報道的消息。11月16日,第一財經記者發表報道《南玻A高管集體離職另有隱情:緣何扯上旗濱集團?》一文,質疑旗濱集團與南玻管理層早在此次高管離職之前有過項目合作。上述報道引起市場反響,上證所也向旗濱集團發出問詢函,要求公司回複報道質疑。

11月20日,旗濱集團發布問詢函回複公告。公告顯示,公司沒有整體引進原南玻A高管團隊的計劃,但今年以來引進南玻A主要業務骨幹和管理人員10余人。同時,公司表示過往確實存在與南玻A進行項目合作;並確定今後的新建項目均實行股權多元化並且實行項目跟投制。不過,在回函披露之後,新的疑問也產生了,南玻管理團隊去向如何?“項目跟投制”是否潛在“玄機”?第一財經記者對此致電旗濱集團董秘辦,但尚未得到回應。

“整體引進高管團隊”迷蹤

根據南玻A與旗濱集團的問詢回複,南玻A稱針對“離職高管團隊攜帶核心技術和技術人員與競爭對手合作”目前正進行內部核查,,核實後將就有關情況盡快予以說明。作為上述提及的“競爭對手”——旗濱集團則表示,公司並沒有整體引進原南玻A高管團隊計劃。

然而值得追問的是,對於旗濱集團聲稱的“整體引進高管團隊計劃”該如何界定?

公開資料顯示,南玻A離職高管包括曾南、CEO吳國斌、財務總監羅友明、副總裁柯漢奇、副總裁張凡、副總裁張柏忠、副總裁胡勇辭、董秘丁九如。然而,旗濱集團的上述回複,並未進一步就是否接受來自南玻A的核心技術、核心技術人員和骨幹等做正面回應。

與此同時,旗濱集團還在回複函中提及,今年以來引進南玻A主要業務骨幹和管理人員10余人;其表示此舉是公司一貫支持的人才引進戰略。然而,證券時報旗下微信公眾號近期曾報道,近幾個月來南玻A內部已開始組織高管離職,並召開會議、逐一電話通知;中層甚至普通員工被要求簽訂辭職信,並曾頭口答應離職後可以直接去旗濱。該報道同時顯示,多位南玻A關鍵崗位員工已離職並前往旗濱集團。

一方面,旗濱集團否認整體引進原高管團隊、承認接受過南玻A的員工,另一方面,南玻A稱員工離職並前往旗濱集團並非人才戰略所致,而是辭職的等價交換條件:從目前來看,真實的離職情況和離職原因仍會是未解之謎。

“項目跟投制”仍存疑

決定南玻A和旗濱集團關系的另一個關鍵因素,則是南玻A原高管和後者之間是否存在利益糾葛。

本報此前的報道梳理了南玻A旗下子公司與旗濱集團的人員關聯,即旗濱集團近期的三個投資項目合作方之一的富隆國際法定代表趙得翔,在南玻A、旗濱集團相關信息中也多次現身。在旗濱集團近期回複上證所問詢函的公告中,其也確認了與南玻A的合作關系。

回複函稱,根據發展戰略需要,旗濱集團與南玻A有光伏合作項目。2016年1月21日,公司與南玻A簽訂《投資光伏電站整體合作協議》,雙方共同出資設立新能源公司(以下簡稱“項目公司”), 利用旗濱集團廠房屋頂、地面從事光伏電站的建設及運營業務。項目規模合計約為140兆瓦,投資總額約為人民幣10億元,旗濱集團出資占各項目公司註冊資本的25%,南玻A出資占各項目公司註冊資本的75%。公司與南玻A嚴格按照簽訂的《投資光伏電站整體合作協議》,履行相關約定。 截至目前,福建省東山縣合作項目已經完成並已投入運營,廣東省河源、浙江省紹興合作項目正在建設,預計2016年底建成投入運營,其他項目正在進行前期工作。

除此之外,回函還顯示,南玻A與旗濱集團也進行了馬來西亞項目合作。2016年4月,南玻A董事會同意在馬來西亞森美蘭州投資建設光伏玻璃廠。 公司決定在馬來西亞森美蘭州芙蓉市投資建設一條600t/d Low-E在線鍍膜玻璃生產線和一條600t/d高檔多元化玻璃生產線,完成第一個海外玻璃生產基地戰略布局。

在澄清與南玻A項目關系之後,旗濱集團同時強調,鑒於集團前期項目建設始終以獨資方式投入,導致負債大幅增加,盈利能力下降,債務結構不合理,短期償債壓力大,同時項目建設“投資、工期、質量”三項控制未能得到有效落實,為此,旗濱集團確定今後的新建項目均實行股權多元化並且實行項目跟投制。

然而,“股權多元化”以及“項目跟投制”或成為解決潛在利益的“後門”。

根據旗濱集團對於趙得翔身份的回複來看,公司稱趙得翔自上世紀末以來一直在國內持續投資,比較熟悉玻璃行業,並持續關註玻璃行業及相關企業的發展動態。旗濱集團作為行業新兵,處於快速成長期,戰略投資方向明確,資源整合能力強,具有較好的發展前景,符合趙得翔的投資方向。雙方經過友好協商,達成合作意願。

在該回複中,旗濱集團並未涉及趙得翔在南玻A中的身份,也因此未正面回複趙得翔同時在旗濱合作項目、在南玻A子公司任職的影響。值得追問的是,在未來項目的持續建設之中,旗濱集團項目後期跟投對象如何篩選? “項目跟投制”潛在利益關系仍存疑惑。

破解國企激勵難 海康威視力推核心員工跟投機制

“霧霾天里,即使闖紅燈或其他交通違規也無所謂,因為道路監控視頻拍不清楚。”這個段子,你是不是輕易地相信了呢?實際上,並非如此。

在杭州海康威視數字技術股份有限公司(002415)的智慧安防展廳,第一財經記者了解到,海康威視結合安防監控領域的視頻圖像透霧的特殊要求,開發了實時視頻透霧技術,基於大氣光學原理,區分圖像不同區域景深與霧濃度進行濾波處理,獲得準確、自然的透霧圖像,稱之為“SSD算法透霧”。

海康威視董事長陳宗年對第一財經記者表示,隸屬於中國電科集團的海康威視,也是國企改革的先鋒隊。海康威視試行的核心員工跟投創新業務機制,突破了原有國有企業員工激勵的限制,成為市場化競爭國企改革創新的重要試點,也為公司未來持續發展註入新的動力。

海康威視作為安防設備研發型制造商,面向全球提供安防產品解決方案,是國內最大的綜合安防上市公司,位列全球視頻監控行業第一位、安防行業第一位。2015年年報顯示,海康威視實現營業收入252.71億元,同比增長46.64%;實現利潤總額67.50億元,同比增長29.65%。

人才激勵長效機制

去年5月,習近平總書記視察浙江期間,走訪了海康威視。在海康威視研究院,當得知技術團隊平均年齡只有28歲,正著眼前沿開展未來技術研究,總書記十分高興。他對圍攏過來的科技人員說,“看到這麽多年輕的面孔,我很欣慰。”

對高新公司來說,人才無疑是持續創新的巨大動力。海康威視董事長陳宗年對第一財經記者表示,公司在快速發展過程中,構建了行業領域最大的研發團隊,包含了核心技術人才、關鍵發展人才、創新戰略人才和國際高端人才。尤其是隨著公司國際化戰略的實施,不斷引進和培養國際化人才,現在海外分支機構中,本土員工的比例達到90%,在整個海康威視目前的員工結構中,從海外頂尖高科技企業引進的國際人才比例也越來越高,不斷“攬天下人才而用之”。

2015年9月,海康威視《核心員工跟投創新業務管理辦法(草案)》獲得國資委批複,成為促進海康威視新業務創新發展的重要長效激勵作方式。跟投創新機制把一批批核心員工的事業夢想與公司創新業務發展融為一體,擺脫核心員工創新激情生命周期的宿命和產業生命周期的宿命。

海康威視副總裁鄭一波告訴第一財經記者,該激勵方案突破了原有國有企業員工激勵的限制,成為市場化競爭國企改革創新的重要試點,將為進一步激勵企業創業創新,激發企業持續創新活力。

除此之外,還采用了多樣化的激勵機制鼓勵創新。目前,設有股權激勵、特別貢獻獎、技術創新獎、專利獎、項目開發獎、質量改進金獎、關鍵崗位人才培養機會等各類激勵措施20余項,基本覆蓋公司所有部門。

在人才培養和人才隊伍建設方面,海康威視建立起涵蓋培訓需求識別、培訓計劃制定與執行、效果評價與改進等環節的完整培養體系。目前已自建內部標準課程超過700門,內部認證講師200余人,開設網絡學院,推廣自主學習,打造“管理、專家”職業發展雙通道,為員工職業發展提供幫助,形成了完整的後備幹部培養和儲備機制,持續滿足公司快速發展對核心人才的需求。以杭州為中心,打造了網絡協同研發平臺,使公司成為視頻監控領域科技創新與成果轉化的聚集地和擴散源,為人才提供廣闊的創新平臺。

持續的創新投入

海康威視作為一家以技術見長的公司,在視頻監控產業向數字化、網絡化、高清化、智能化方向發展的過程中,始終保持高額的研發投入來保障持續技術創新,公司2011-2015年的研發投入近50億元,其中僅2015年度就超過17億元。

持續的創新投入有效地支撐了海康威視的健康快速發展,連續5年保持全球視頻監控市場占有率第一位(數據來源: IHS Research全球視頻監控設備市場研究報告),成為公司謀求更高國際地位的核心基礎。根據A&S《安全與自動化》發布的2015年度全球安防50強榜單,海康威視位列全球第一,超越霍尼韋爾,全球安防品牌第一方陣的地位進一步鞏固。

在自主核心技術方面,已獲得授權專利1150項、其中國際專利110項。參與制定國家標準20項,行業標準62項,地方標準46項。

在長期專註的創新投入下,海康威視在人工智能領域的探索實踐取得了一些成績,例如,2015年海康威視關於車輛檢測和車頭方向評估技術在KITTI測評中結果排名世界第一;關於多目標跟蹤技術在MOT Challenge測評中結果排名世界第一;2016年,在PASCAL VOC視覺識別競賽中目標檢測任務排名第一,刷新世界紀錄;在ImageNet2016場景分類任務中斬獲世界第一。

海康威視副總裁賈永華對第一財經記者表示,這些國際頂級競賽的領先成績,代表著海康威視研發團隊在人工智能計算機視覺算法等前瞻性技術領域已躋身於世界頂級技術團隊之列。而這些前瞻性技術的研究成果,不斷為進一步的應用技術研發、應用產品研制奠定良好的基礎。

海康威視也一直積極將創新的前瞻性技術研究轉化為應用技術和產品。 2015年,公司基於對深度學習技術的積累,推出後端產品“獵鷹”、“刀鋒”智能服務器,已陸續在一些平安城市、智慧交通項目中發揮重要作用。2016年重磅發布基於深度學習技術的全系列智能安防產品家族:涵蓋“深眸”系列智能攝像機、“超腦”系列智能NVR、“臉譜”系列人臉分析服務器、智能交通產品系列等等。

從滴滴到ofo,盤點那些“朱嘯虎+王剛”跟投500億美金的項目

來源: http://www.iheima.com/zixun/2017/0518/163182.shtml

近幾年這幾個用熱錢砸起來並迅速跑出獨角獸的熱點領域中,背後都站著一對組合,金沙江的朱嘯虎和天使投資人王剛。

來源 | IT橘子(ID:itjuzi521)

文 |

從打車大戰中的「滴滴打車」到共享單車大戰中的「ofo」,再到最近莫名火的一塌糊塗的充電寶租賃中的「小電科技」——近幾年這幾個用熱錢砸起來並迅速跑出獨角獸的熱點領域中,背後都站著一對組合,金沙江的朱嘯虎和天使投資人王剛。

根據 IT 桔子統計,由這對搭檔合作參與早期投資的 10 家公司中,一半與共享經濟有關、7 家進入 C 輪階段,目前所投項目的最高估值超 500 億美金。

欣賞下朱嘯虎和王剛的代表作「滴滴出行」的融資記錄:

*滴滴出行獲投信息,來源於 IT 桔子

而在去年,朱嘯虎和王剛又入局了共享單車,兩人在 ofo 還處於 A 輪階段、只做校園市場的時候就已經成為其投資方,隨後為 ofo 引來了各方資本的入局,並與其最大的競爭對手摩拜單車上演了一場資本大戰。在資本熱錢之下,獨角獸成長速度再次打破記錄。

按照「王剛投完朱嘯虎投, 朱嘯虎投完經緯投, 經緯投完戰略資本投」的節奏,現在的 ofo 背靠阿里,摩拜依附騰訊,後面跟著一批同樣拿到大錢小錢的共享單車品牌——當年的打車大戰在從四輪轉移到兩輪。

這是 ofo 的融資歷史:

目前共享單車戰局還在繼續,後續發展如何還有待觀察,但朱嘯虎和王剛作為 ofo 早期投資人,在這背後扮演的角色實在耐人尋味。

從之前《財經》雜誌封面報道的文章「共享單車:資本局中局」中,我們也能一窺投資人在所投項目背後的各種「內幕」,尤其是對於這種資本「催熟」的項目,投資人的影響至關重要。

同樣從今年的三、四月份開始,當單車大戰還在硝煙彌漫時,「共享充電寶」莫名其妙的火了起來,而打響這場大戰第一槍的正是由朱嘯虎和王剛同時押註的充電寶租賃公司——小電科技。隨後幾天內騰訊、紅杉資本、高榕資本等紛紛進入小電科技的 A、B 輪,僅一個多月,小電科技就完成了 3 輪融資,總額超 4.5 億人民幣。

而在這中間,還不斷有新的充電寶公司拿到投資,就連聚美優品陳歐也入局充電寶之爭,並引來王思聰的「隔空互撕」,儼然將小小的充電寶炒得大熱。

*小電科技獲投信息,來源於 IT 桔子

在打車大戰、共享單車大戰、共享充電寶大戰這幾個現象級風口的背後,我們都看到了朱嘯虎和王剛的身影,這是被大家所熟知的三個典型領域。那麽,還有沒有其他兩人合作的,不被眾人所熟知的項目呢?於是,我們深扒了 IT 桔子的數據庫,又尋找到了其他幾個兩人的合作項目。

深挖朱嘯虎和王剛合作的那些不為人熟知的項目

1、衣二三

*衣二三獲投信息,來源於 IT 桔子

衣二三是一家定位於為一二線女性白領提供時尚服裝租賃服務的電商平臺。其主打的是共享時裝/衣櫥的概念,具有「包月換衣」的時裝共享平臺。用戶通過包月訂購的方式成為會員後,即可在平臺上不斷換穿時裝。

關於共享衣櫥/服裝租賃平臺,目前處於第一梯隊的國內玩家還有多啦衣夢、女神派等,但是走到 B 輪階段的僅有衣二三一家公司。

實際上在線服裝租賃在美國、日本等國家早就已經興起,於 2014~2015 年迎來爆發,而其中的標桿公司 Rent The Runway 已經跑到了 E 輪階段,行業開始進入整合期。而在中國,該市場正處於新興發展階段,所以也是資本下註的一個細分方向。

我們可以從衣二三的融資信息中看到,金沙江創投(朱嘯虎)和王剛在 A 輪階段就已經入局,隨後又有 IDG、真格基金等一線投資機構進場。至於衣二三最後能不能從該細分領域跑出來,像美國公司 Rent The Runway 一樣成為該領域的領頭羊還有待進一步觀察,但是從資本方來看,可能性確實很大。

2、回家吃飯

*回家吃飯獲投信息,來源於 IT 桔子

回家吃飯是一個家庭廚房共享平臺,致力於挖掘美食達人,與身邊飯友共享家庭美味。平臺經過實地上門認證、衛生標準核查、專業服務培訓和上門拍照試吃等,已發掘上萬家民間「美食家」。家廚以配送、上門自取、提供堂食等多種方式,為忙碌的上班族,不願下廚的年輕人提供安心可口的家常菜。解決對健康飲食的需求與富余生產力的對接問題,創造一種全新的生活方式。

主打私廚共享的創業公司在 2015 年 O2O 概念比較火的時候,有好幾家公司都拿到了融資,如:覓食網絡 、媽媽的菜、我有飯等。但根據 IT 桔子收錄的信息顯示,媽媽的菜和我有飯已經關閉或轉型,而覓食網絡的最新融資時間距離現在已有兩年時間,且官網已經打不開,可能也停止運營了。

但回家吃飯仍獨領風騷的進入了 C 輪階段。公司最早期的天使輪、A 輪投資人分別是王剛和朱嘯虎。

3、樓里

*樓里投獲投信息,來源於 IT 桔子

樓里是一個智慧社區信息共享平臺,旨在幫助 3 公里範圍內的居民、商戶和政府機構建立聯系,讓社區生活變得有趣和方便。主要功能有:生活信息發布、即時通訊、便民服務、繳費維修、報警等。產品以常住居民為目標用戶,嚴格審核身份,構建了一個真實的、實用的鄰里生活社區。

金沙江創投(朱嘯虎)和王剛分別在樓里種子輪和天使輪階段的時候入局。

4、典典養車

*典典養車獲投信息,來源於 IT 桔子

典典養車專註於為車主提供剛需的養車服務(違章繳費、年檢、車險、加油充值等)和標準化的到店汽車養護服務(洗美,快修快保,鈑金油漆、輪胎等)。為了解決到店服務的標準化問題和質量把控,「典典養車」推出「典典汽車服務連鎖」,以平臺的身份整合線下連鎖門店,正式推出直控加盟計劃,打造汽車後服務行業里的「如家」。

解決行業里信息不對稱,服務不標準,技師培養,供應鏈效率等一系列問題,典典養車致力於建設汽車後服務業里的一站式小生態。

同樣,典典養車的天使輪和 A 輪投資人分別是王剛和朱嘯虎。目前,典典養車已經跑到了 D 輪階段。

5、學樂雲教學

*學樂雲教學獲投信息,來源於 IT 桔子

學樂雲教學是利用互聯網、大數據應用技術構建的服務於教育管理部門、學校、教師、學生、家長、第三方合作商等七邊群體的教育生態圈平臺,專註於 K12 教育信息化平臺開發與運營。

學樂雲教學於 2016 年 10 月完成 2 億美金的 C 輪融資,而王剛和金沙江創投(朱嘯虎)在 A 輪階段就已經成為其股東。

6、齊材網

*齊材網獲投信息,來源於 IT 桔子

齊材網是一家一站式建材采購平臺,打造連接建材廠商與裝修小微企業的 B2B 交易服務,為終端小 B 客戶提供建材采購及供應鏈服務。

齊材網的天使輪和 A+輪融資分別由王剛和金沙江創投(朱嘯虎)投資。

7、宜雲健康

*宜雲健康獲投信息,來源於 IT 桔子

宜雲健康是一家結合醫療行業現狀,深入發掘護理對病人的價值,利用移動互聯新技術,幫助入院病人了解疾病、了解基本護理知識,引導病人形成重視護理的意識,並確實幫助到病人康複,專註服務於住院病人的高新技術公司。

公司旗下產品「康複助手」致力於為病患提供貼心的康複指導,病患可以直接通過手機 App 獲取為病患精心整理的與病患相關的信息。

公司於 2015 年 6 月拿到了來自金沙江創投(朱嘯虎)與王剛合投的數百萬美元 A 輪融資。

朱嘯虎和王剛的合作項目有啥特征?

總結朱嘯虎和王剛合作的這 10 個項目,我們有以下幾個發現:

第一、兩人合作的項目中有一半是主打「共享經濟」概念的公司,包括:滴滴出行、ofo、小電科技、衣二三、回家吃飯,涉及到了共享汽車、共享單車、共享充電寶、共享服飾/衣櫥、共享廚房/私廚;

第二、兩人合作的項目中超過三分之一是阿里系創業者成立的公司,包括:滴滴出行、小電科技、回家吃飯以及典典養車,這些項目有個共同特點就是「重運營」。朱嘯虎曾經在談如何選人的時候提到:「在重線下運營的案子里,偏好阿里出來的人,他們才知道怎麽做線下。」而王剛偏好阿里系創業者自不用說,因為他本人就是從阿里出來的;

第三、兩人合作後的項目往往更易撬動資本桿杠,吸引其他投資人或者投資機構蜂擁而至(當然這也少不了他們在中間的周旋)。從打車大戰、單車大戰、充電寶大戰就可以一窺兩人在現象級「風口」上面扮演的角色。並且兩人合作的 10 家公司中有 7 家都已經進入了 C 輪階段,可見「成功率」之高。

當然,我們這里僅指「資本的成功率」。

匿名用戶

匿名用戶

人人車再獲3億美元投資,高盛領投騰訊滴滴等跟投

4月26日,人人車宣布已獲得3億美元的新一輪投資,由高盛集團領投,騰訊、滴滴等多個投資機構跟投。易凱資本擔任本輪融資獨家財務顧問。

對於本輪融資的用途,人人車創始人兼CEO李健表示,人人車已經從單一的二手車交易服務走向了綜合型交易服務的新階段。本輪融資之後,人人車將繼續加強人才引進,加強團隊建設,提升核心技術以及創新業務的戰略等級,打造以汽車交易為核心、技術和數據驅動的綜合汽車交易服務平臺。同時,李健也透露了過去半年的成績單,人人車的人員規模從去年3000多人增加到現在9000多人,每個銷售每個月賣12-15輛車。

資料顯示,汽車交易服務平臺人人車成立於2014年,在過去幾年已經獲得多輪融資。

2017年9月25日,人人車獲得滴滴參與的2億美金戰略投資。同月,人人車獲得1.5億美元D輪融資,新投資方包括漢富資本、中民投資本、新浚資本和普思資本,戰略投資方騰訊繼續註資,順為資本、策源創投、紅點投資等早期投資者跟投。

值得註意的是,在投資人人車的同時,騰訊還參與了瓜子年初8.18億美元的融資。

基金經理跟投 有利基金表現

1 : GS(14)@2014-12-15 17:52:31http://www.mpfinance.com/htm/finance/20141215/news/ec_ecq1.htm

【明報專訊】中國大陸的陽光私募基金,習慣要求基金經理跟投起碼10%。所謂跟投,是基金經理(公司或個人)真金白銀把錢投資在自己管理的基金,和投資者一起承擔投資風險。這種綑綁,在海外市場是匪夷所思,但在缺乏監管的中國陽光私募市場,證明很有效。

基金經理成投資者 利益一致

基金經理管理基金,基金有表現,基金經理可以拿獎金或花紅;基金失準,基金經理大不了給炒魷魚。投資者不滿意基金表現,只能以腳投票,贖回基金。基金經理為求排眾而出,會傾向較高風險投資,犧牲投資者利益。基金經理的個人利益和投資者利益不一致,是個代理問題(agency problem)。很多對基金的做法是,基金經理也是投資者,以此明志,與投資者共同進退。

公募基金的監管機構沒有要求基金經理跟投,更沒有要求基金經理公告有否投資自己管理的基金。英國監管機構金融服務局(Financial Services Authority,2013年4月1日起由Prudential Regulation Authority和Financial Conduct Authority替代)的發言人David Cliffe在2005年9月12日接受金融時報訪問時說過,要求基金經理公告所管理基金的投資是沒有意義。

美兩大基金 反對經理披露持股

美國證監會在2004年提出,要求公募基金年報公布基金經理在基金的投資份額,美國大型基金公司富達(Fidelity)和領航(Vanguard)都反對這政策。熟悉基金行業情的朋友都知道,這兩家基金公司可謂歡喜冤家,意見難得一致。自2005年3月起,美國公募基金經理需要在基金年報公布個人在基金的投資份額。金融學者可以根據這些資料,分析和研究基金經理跟投與基金表現的各種關係。Khorana, Servaes & Wedge(2007)和Evans(2008)這兩篇論文,是其中的表表者,後人多所引用。

跟投比例愈高 基金表現愈佳

Khorana, Servaes & Wedge(2007)研究在2004年底公告基金經理跟投資料的1406隻公募基金。研究發現,基金經理投資在自己管理基金的份額,和基金未來表現有顯著的關係。基金經理持有基金份額每增加1基點,基金未來一年的回報可以增加2.4至5.0基點(1% = 100基點)。研究進一步發現,如果一個基金經理管理多隻基金,跟投份額較多的基金,未來一年的表現會較佳。Khorana, Servaes & Wedge(2007)還發現基金經理跟投的規律,是基金規模較小、過去表現較佳、認購費較低、同類基金較少、管理時間較長,基金經理的跟投份額會較多。

Evans(2008)研究發現,基金經理的跟投份額,和基金表現有顯著的正關係,和基金換手率有顯著的相反關係。Khorana, Servaes & Wedge(2009)的論文,是研究封閉基金的跟投課題。研究結論和公募基金一樣,跟投份額和封閉基金的淨值產值(NAV)、折讓 (Discount)和交易價格明顯有關係。

這些研究說明,基金經理跟投,能夠解決基金經理的代理問題,對基金未來的表現,傳遞正面的信息。中國陽光私募的做法,大有道理。基金經理跟投,和基金公司董事跟投、或基金公司跟投,是不同的概念,效果不一樣。這些問題,將來有機會再談。

[email protected]

御峰理財董事總經理

[陳茂峰博士 峰哥EQ]

金管局擬夥基金投資 擔任「跟投」

1 : GS(14)@2017-10-09 03:53:28【本報訊】金管局總裁陳德霖在倫敦受訪時指出,外滙基金未來擬牽頭,夥拍3至5個大型退休基金、主權基金,尋找好項目投資,早前拜會大型央企得悉海外有不少項目正投資及營運,未來金管局擬擔任「跟投」角色,將3至5個綠地及棕地項目「打包」投資,有助降低風險系數。

打包綠地棕地降風險

陳德霖指綠地(greenfield)是指興建中項目,風險高,回報高;而棕地(brownfield)則是已興建項目,風險、回報較低,較吸引大型基金投資。金管局打算將3至5個項目打包,每項目或有不同之投資者,可減低整體風險系數,回報較均衡,但未有透露具體數據,僅指較私募基金的槓桿收購回報低。外滙基金長期增長組合2009年至去年底,內部回報率為12%。陳指出,通常這類項目並不限於基建,亦包括能源、港口、電訊等。至於投資期,「私募基金投資期短啲,LP(有限合夥人)可能5至7年脫手,而基建等投資期20年以上相當普遍。」但亦不排除最終結構化股權後退場(exit)。陳德霖指,金管局的角色並不會帶投資者找項目,原因是清晰度不高,反而會擔任跟投角色,在有經驗的企業引薦後,才與基建融資促進辦公室(IFFO)的投資者聯合投資,「好多項目等投資機會,但就無扯埋外國投資者,今次係第一次」。此外,早前金管局與國際金融公司(IFC)簽協議,為新興市場設立創新聯合貸款組合管理計劃(MCPP)貸款促進平台,作10億美元承諾。陳德霖稱這類貸款產品屬聯合投資性質,雖然流動性低、投資期長,但回報率較該局本身債券資產高,而且IFC選擇項目良好,「若出事,追數能力都高」。渣打香港行政總裁禤惠儀亦指出,該行擬吸納走出去的中資企業,在港成立企業財資中心,進行現金管理、發債等。現時渣打相關企業客戶約有10間,現時正在洽談的潛在客戶多達10個以上。她指渣打在中國外資銀行排名為頭三大,客戶基礎厚,「過去150年渣打專做新興市場,今次一帶一路係渣打嘅機會」。記者:周家誠

來源: http://hk.apple.nextmedia.com/financeestate/art/20170925/20163292

Next Page