- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

據稱是香港第一隻紅籌股: 華盛玩具(413,後易名南華控股、南華工業、南華中國)

1987年5月25日,華盛玩具開始招股。華盛玩具在1976年成立,主要生產洋娃娃及電子玩具等,主要市場為美國,客戶以孩之寶等為市。1981年把生產移至中國內地,在上市前獲廣州市窗口公司越秀集團入股50%,成為主要股東,次年即上市,以1元發行6,200萬股,佔擴大後股本25%,淨集資額5,700萬元,預計用於購置柴灣的工廠大廈。上市後,越秀及主要股東控制的公司,股權被攤薄至各37.5%,董事除了越秀人士外,亦有光大集團董事長王光英及合和實業之主席胡文瀚,確實厲害。

當年,公司預計盈利不少於3,200萬,以推算出的總股本2.48億計算,全麵攤薄每股盈利不少於12.90仙,市盈率約7.75倍,預計上半年派發股息2仙,下半年派發6仙,合計派發8仙,即股息率8%,以工業股來看,只是股息率較吸引,估值則較貴。但因為他有獨特的紅籌賣點,加上當時市況非常好,最終有20倍認購。

1987年6月16日,公司掛牌,股價沒有破底,開市報1.18元,升18%,曾一度降至1.1元,僅升10%,其後輾轉上升至1.3元收市,升30%,當日市值達到3.224億,市盈率10.08倍,股息率6.15%,處於略貴的水平。

但其後公司在股災後,經營可能不振,最終賣盤予南華集團相關人士,並由玩具業務,轉成投資業務,又把這業務曾經分拆至新加坡上市,後因股價低沉又私有化,之後後轉營中國地產,名稱也多次變更,變為現時的南華中國,如果有機會再向大家細述其財技運作。

股票入門(30):藍籌股與紅籌股 梁隼

http://notcomment.com/wp/?p=20034藍籌股是財經新聞報導中常見的用詞,通常用於描述整體大市走勢,例如升市會說藍籌股普遍上升,跌市會說藍籌股普遍下跌,牛皮市會說藍籌股個別發展。

藍籌股一詞來自美國,是對市場上市值最大的一組股票的統稱,因為在賭場上最大面額的籌碼通常是藍色的,所以就對號入座地以「藍籌」來形容市值大的股票。

在香港的股票市場,具代表性的股市指數-恆生指數由恆指服務有限公司選取最多50隻成份股作為代表,按已選取的成份股市值的變化來厘定恆生指數的升跌。要成為恆指成份股的一份子,要符合多項條件,其中一項是市值要達到某水平,也就是說,恆指成份股已涵蓋大部份市場上市值最大的股公司,因此市場人士也會形容恆指成份股為藍籌股。

至於紅籌股一詞並非來自美國,也與公司市值無關係,紅籌股指的是個別公司於中國境內成立,主要業務也在中國境內,但註冊地點為香港或其他中國大陸以外的地方,因為中國的官方顏色是紅色,而此類公司部份有官方背景,市值也很龐大,對股票市場有一定影響力,因此以「紅籌股」來形容也相當貼切。

恆指服務有限公司也製定了紅籌股指數去反映紅籌股的整體表現,紅籌股指數由200隻紅籌股組成,要成為紅籌股也要符合多個准則,其中公司要有至少30%股權由中國內地機構單位持有,也要至少50%營業收入來自中國內地。

中國海洋石油(883) 及中國移動(941)等公司為較普及的紅籌股例子,這兩間公司同時成為恆指成份股之一,市場上也會用「紫籌股」來形容這些由紅籌股變成藍籌股的公司。

紅籌股的來源主要有兩種:一種是地方政府機關的關係企業,如粵海(廣東省)、北控(北京市)、上實(上海市),又名窗口公司。另外一種,是中央企業的關係企業,如華潤、中信泰富、招商局等。背境原因是多年前,並沒有H股上市,國企只能透過在香港註冊的控股公司持有業務,母公司是絕少上市的。

中國建築分析之7:紅籌股的護城河 草帽路飛

http://xueqiu.com/3727797950/303873431.中建國際資產負債率分析

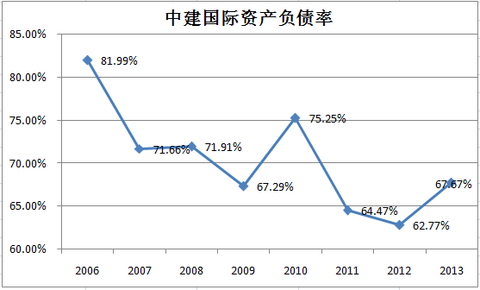

在之前的發文(參見中國建築分析之3)中我們曾提到中建國際相比國內同業較低的資產負債率源自香港財務會計處理方式與大陸不同,現在我們需要糾正這個錯誤,我們認為兩地財務會計差異並非主要因素,導致其資產負債率較低的主要原因是其在港股市場頻繁的再融資行為。中建國際過去八年的資產負債率趨勢如下圖所示:

查看原圖在上一篇中我們曾重點提到中建國際在過去七年中有四次重大再融資行為,再結合上圖我們可以看出:

查看原圖在上一篇中我們曾重點提到中建國際在過去七年中有四次重大再融資行為,再結合上圖我們可以看出:a.2007、2009、2011和2012這四年中建國際的資產負債率都有明顯的下降趨勢,這與集團在這四年進行了大規模的再融資行為相吻合;

b.更進一步分析,上述四次再融資規模分別佔當年年末股東權益的46%、31%、37%和17%(數據在上一篇表格中可查),這與上圖中曲線的斜率變化完全吻合(2007年和2011年資產負債率曲線急劇下降,2009年曲線下降稍緩,而2012年曲線僅微降);

c.相比同行業普遍接近80%的資產負債率水平(參見中國建築分析之3),中建國際當前68%的資產負債率水平並不高,通過進一步增加槓桿水平,使企業ROE得到進一步提升的空間依然很大。

2.低廉的財務費用

加槓桿就是要增加負債在總資產中的比重,負債分兩種:有息負債和無息負債。無息負債的佔比跟企業所從事的主營業務種類以及企業的經營管理水平有直接關係,短時間內不易快速改變。而有息負債的佔比企業是可以在短時間內進行有效調節的。

在足球場上有一類人需要特別注意,他們叫:跑得快的跑不死。同樣在資本市場上有一類企業也需要你認真對待,他們叫:紅籌股。

主營業務在內地,上市地點在香港,連續多年業績優良,這類企業我們稱之為紅籌股,紅籌股的負債成本優勢是一道很深的護城河,對未上市或者在國內上市的同業企業來說,這是望塵莫及的。

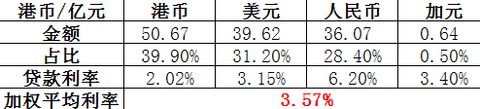

截止2013年末,中國建築國際集團連續三年入選恆生可持續發展企業指數,首次入選道瓊斯可持續發展企業指數,標準普爾上調其長期企業信貸評級至[BBB],2014年1月惠譽及穆迪亦將企業投資評級分別提升至[BBB]和[Baa2],這些獨特的優勢不僅使得企業過去7年在香港市場成功完成四次股權再融資,同時也為企業取得低廉的信貸提供了重要支持。2013年公司首次發行5億美元五年期擔保票據年化利率約3.15%。年末公司負債結構如下圖:

查看原圖若不考慮企業待轉讓負債中的部分銀行借款,2013年末集團借款總額(包括票據)合計127億港幣,其中人民幣借款佔比28.4%,平均借款利率6.2%;外幣借款佔比71.6%,平均借款利率2.53%,全部有息負債加權平均負債利率僅為3.57%。

查看原圖若不考慮企業待轉讓負債中的部分銀行借款,2013年末集團借款總額(包括票據)合計127億港幣,其中人民幣借款佔比28.4%,平均借款利率6.2%;外幣借款佔比71.6%,平均借款利率2.53%,全部有息負債加權平均負債利率僅為3.57%。3.再融資OR加槓桿?

香港市場低廉的信貸成本,給中建國際提供了很深的護城河,那麼更進一步加大負債水平是不是中建國際的必然選擇呢?從管理層的角度出發,我們認為這並不是最優選擇。

別忘了,中建國際是過去連續多年為股東創造復合回報超過20%的紅籌股,是三大評級機構一致評級為[BBB]級的優質企業,是大股東中國建築股份公司的優良海外融資平台,是投資人多年給予3倍以上PB的優秀公司,在當前國內上市母公司估值過低並且失去再融資功能的情況下,大股東是絕對不會錯過中建國際這塊護身符的。

大股東通過向中建國際注資(配股或定向增發),迅速做大中建國際的業務規模,同時主動壓縮其他建築業務(重點是房建業務)的規模,以此達到總公司「控制房建、強化基建」的調結構目標,同時公司更大比例資產在香港市場得到合理的估值水平,在完成總公司業務結構調整的同時也達到了企業市場價值提升,這不失為一箭雙鵰的好策略!

4.讓雪球滾起來

再融資增加了所有者權益,使企業負債率下降;企業可以繼續增加廉價信貸去擴大業務規模,使總資產繼續膨脹,資產膨脹導致企業負債率再次上升,然後又是下一輪再融資,下一輪獲得廉價負債,如此循環,就像在斜坡上快速滾動的雪球,越滾越大。

當然這一切的前提就是要有廣闊的市場空間和優良的企業業績。當下國內的投融資建設市場大發展,且容量巨大,恰好給中建國際提供了這樣的發展空間;過往的業績也已經證明中建國際能夠為股東帶來可觀的回報。萬事具備,東風已起。

Next Page