- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【深度】蘋果最新季度財報全解讀 財說

來源: http://xueqiu.com/9041141730/32369931

今天一早$蘋果(AAPL)$ 意外的將截至2014年9月27日的2014財年第四季度財報提前發布(按慣例10月28日發布)。做投資的人都知道財報提前公布說明公司財報業績表現不錯的可能性較大,果不其然,蘋果公布的這份財報可謂亮點多多,各種超預期,也正是受此刺激昨日蘋果股價大漲2.14%截止昨日收盤報99.76美元。今天財說就為您深度解讀蘋果最新財報。@今日話題

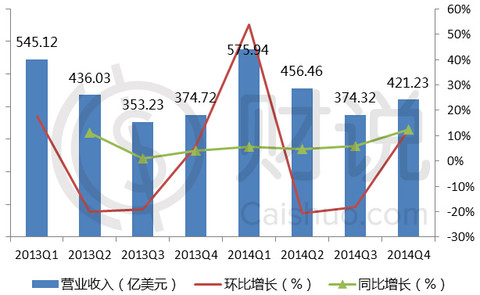

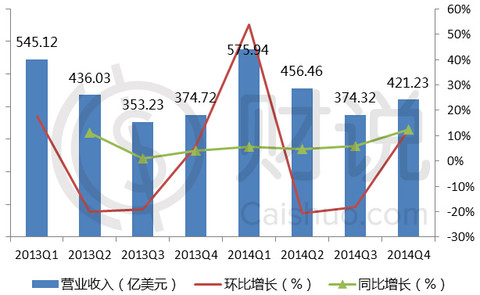

亮點一:營收、凈利同比增速均超預期

蘋果2014財年第四季度(截止2014年9月27日)營收421億美元,凈利潤85億美元,同比增長分別為12.4%和12.7%。公司預計下季度營收為635-665億美元,屆時其新款iPad平板計算機與iPhone手機將同微軟以及亞馬遜的同類消費產品展開激烈競爭。

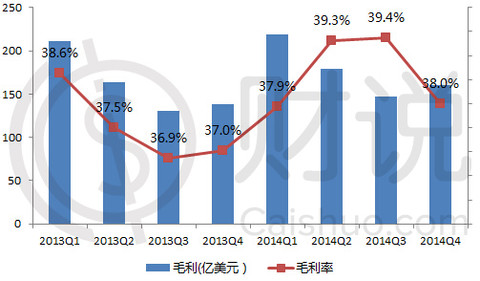

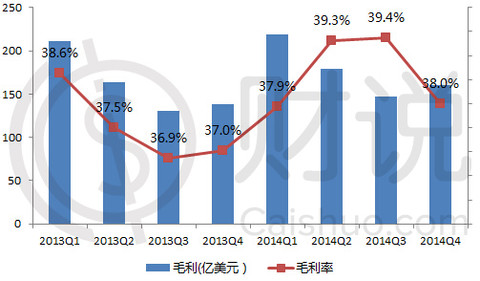

本季度毛利率為38%,高於去年同期的37%。

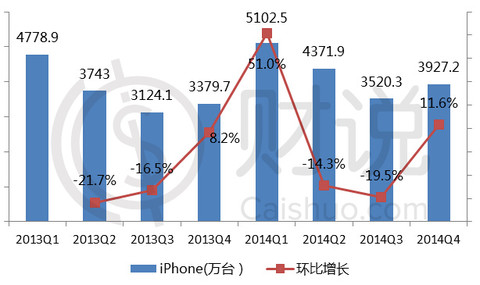

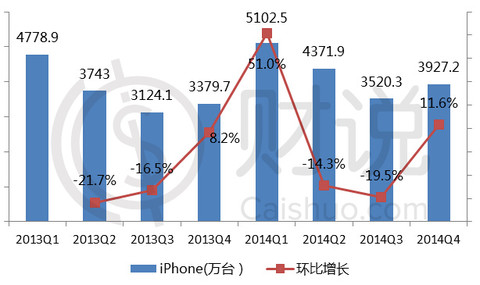

亮點二:iPhone受熱捧,銷量達3930萬臺

說起蘋果大家的第一反應當然是iPhone手機,尤其是今年9月19日iPhone 6和iPhone 6 Plus正式發售,蘋果能否續寫喬布斯時代iPhone銷量的神話成為投資人密切所關註的。雖然自上市以來有“彎曲門”、“IOS 8系統更新問題等負面消息傳出,不過iPhone銷量情況仍非常樂觀,發售的首個周末,即突破1000萬部。2014財年第四財季的iPhone手機銷量為3930萬部(其中包括了iPhone 6和6 Plus的銷量),環比增長12%,超出此前市場預計的3800萬部。目前iPhone6已經登錄32個國家和地區,到今年年底,該數字將達到115個。預計隨著春節和外國聖誕節的到來 iPhone 6 銷量將帶來持續的增長。

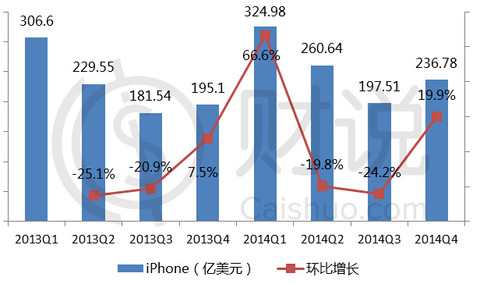

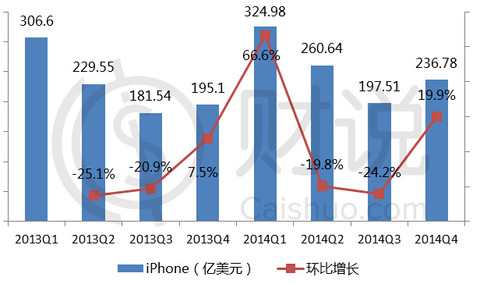

伴隨著銷量的火爆,蘋果來自iPhone的營收數據也相當靚眼,2014財年Q4來自iPhone的銷售收入達236.78億美元,環比增長19.9%,同比增長16%,同樣超出此前市場預期的3.8億美元。

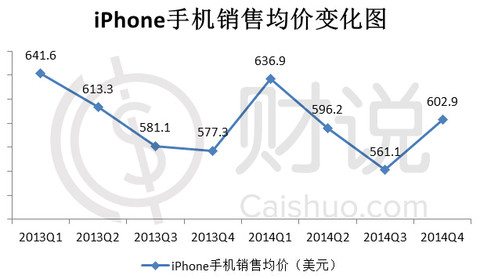

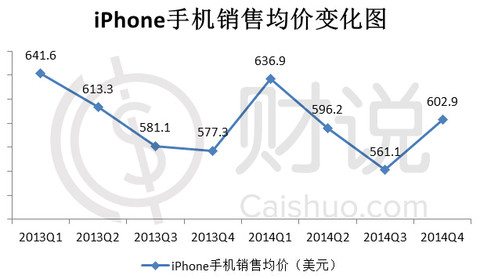

更重要的是2014財年Q4蘋果手機的銷售均價高達602.9美元。從下圖可以看到每每有手機新品發售銷售均價均會出現大幅上升(2014Q1發售了iPhone5s),預計下季度此數據還會進一步提升。

亮點三:Mac銷量創新高,全球排第5且具可持續性

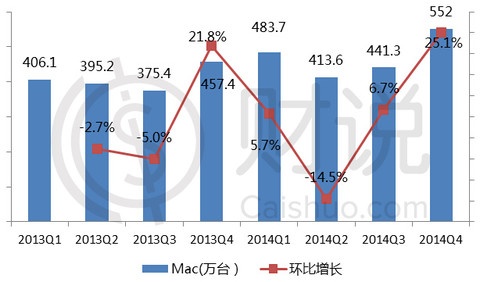

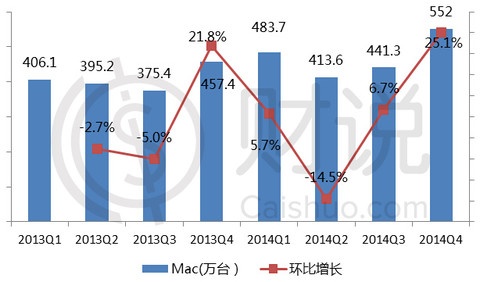

本季度Mac銷量達552萬臺,創近兩年季度銷量新高,環比增速達25.1%。Mac首次進入了全球PC出貨量的前五,取得了1995年以來最高的季度市場份額。

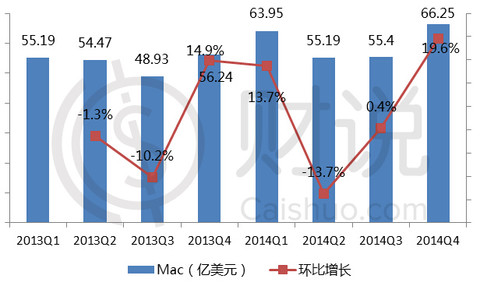

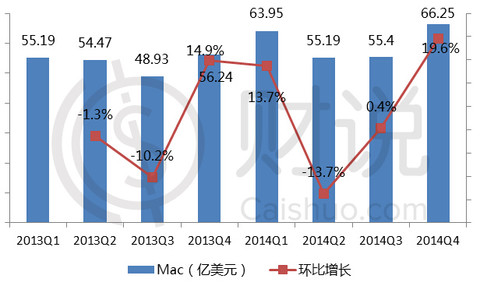

本季度Mac的營收為66.25 億美元,比去年同期的56.24億美元增長18%,環比增長19.6%,環比增速也再創新高。雖然這得益於蘋果的降價和返校季,但潛力令人欣喜。因為PC市場已經非常成熟。不會有新的競爭對手沖擊,蘋果在PC市場的增長是可持續的。

投資風險:

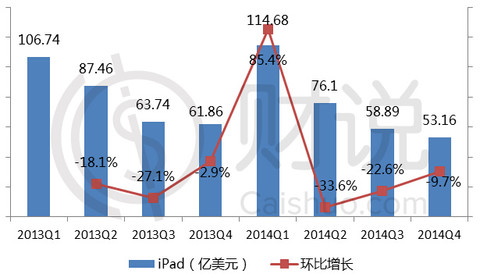

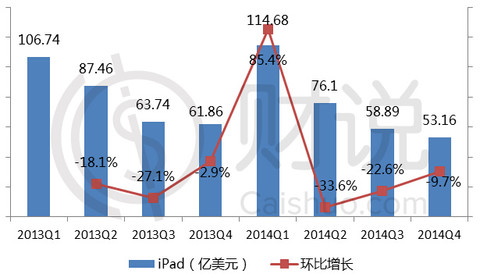

1.iPod將自然消亡,iPad連續三季度下滑成隱憂

本季度iPod營收為4.10億美元,環比下滑7%,同比下滑28%。從規模看,占比僅為1%左右,這塊業務可以說已經是可有可無,智能手機替代PMP播放器已經很多年了,iPod停產只是時間問題。

其實相比iPod的自然消亡,iPad的下降更令人不安。本季度共售出1230萬臺iPad,低於分析師預期的1300萬臺,同比下降13%。iPad的營收為53.16億美元。不管是銷量還是營收iPad已連續三個季度出現下滑。占到蘋果營收的12.62%這一塊業務出現問題,對蘋果影響甚大。而且iPad也是蘋果軟件和服務收入的硬件入口之一。

財說認為iPad連續出現下滑有如下幾點原因:

a.相比較手機更換周期更長:有可能2-4年,甚至更為糟糕長達5-10年。

b.產品的更新並沒有足夠吸引力,沒有創新:從最新發布的iPad air和mini可以看到。

c.相比大屏手機缺乏優勢:iPhone的尺寸與mini之間的差距越來越小。mini過去作為補充大屏手機的短板的作用已經在削弱。

d.相比其他Pad廠商缺乏優勢:其他搭載windows系統的平板電腦越做越大,逐漸突破蘋果設立的屏幕尺寸的同時,在重量和便攜性上也越來越極致,這對於辦公需求更大的商務人士,更換平板的首選開始由iPad轉移。

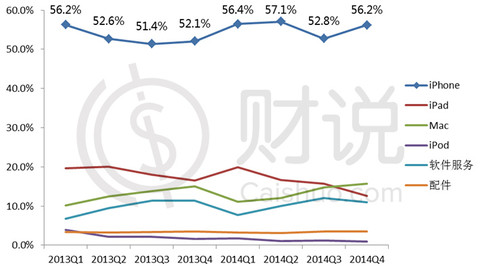

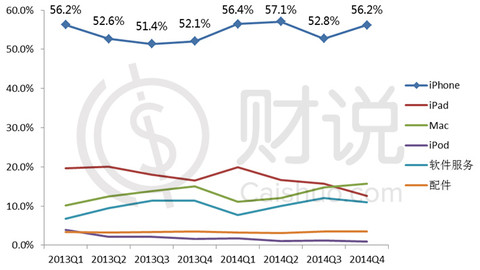

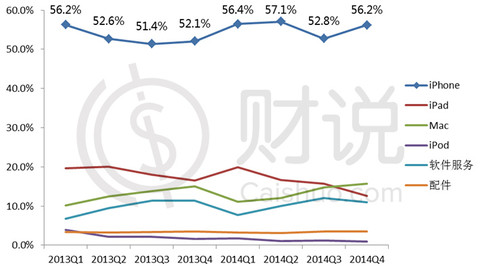

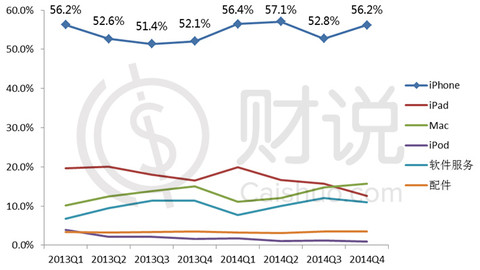

2.對iPhone 的依賴進一步加劇,營收占比高達56.2%

從收入結構上來看,蘋果對 iPhone 的依賴進一步加劇,iPhone 在硬件業務收入中的占比從上季度的 62% 上升到本季度的65%。在總收入中的占比也從上季度的52.8%上升至本季度的56.2%,該占比創近兩年來的歷史新高。

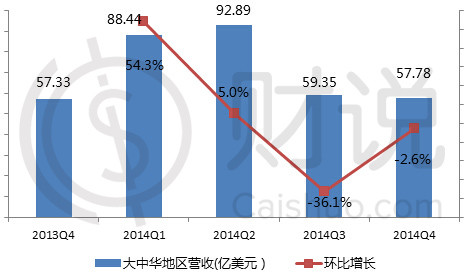

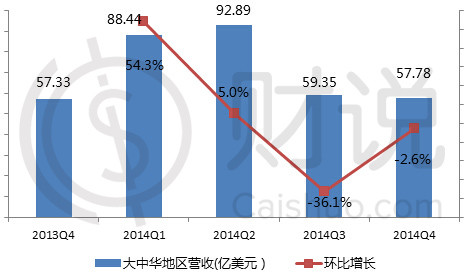

3. 亞太和大中華市場的增長乏力,占比進一步下降

從地域上來看,本季度歐美業績顯赫:美洲地區(北美和南美)營收為162.47億美元,環比增長11%;泛歐地區(歐洲各國、印度、中東和非洲)營收為95.35億美元,環比增長18%。而在大中華區和亞太其他地區,蘋果增長率遠不如歐美,甚至一些數據出現了負增長。大中華區營收為57.78億美元,環比下滑2.6%,同比只增長1%;亞太其他地區營收為19.23億美元,環比下滑11%,同比下滑3%。

從占比來看本季度大中華區和亞太其它地區占比分別為13.7%和4.6%,再創新低。

(註:分地區的收入均是指蘋果通過第三方銷售取得的收入)

這雖然可能和 iPhone 6/6 Plus 沒有第一時間在大陸首發有關。但不可否認蘋果在大中華市場遭到到了中國廠商的挑戰,而且在日本以外的亞太其他國家,也正是中國智能手機和平板的主要海外市場。小米進軍臺灣印度、金立在印度風生水起,OPPO在泰國有相當的知名度,天瓏這種國內不知名的廠商在東南亞有很高的市場份額。

財說簡評:

蘋果財報業績確實亮眼,但隱憂仍存,蘋果所做的布局是以硬件為核心業務再延伸到軟件生態,iPhone系列手機硬件是支撐蘋果品牌與軟硬一體化生態布局整座大廈的基石。過於依賴iPhone顯然存在一定的脆弱性,近日大鱷伊坎(Carl Icahn)一直唱多蘋果甚至認為其股價至少值203美元。到底值不值,投資者還需多幾分清醒,多多關註伊坎寄予期望的Apple Pay 和Apple Watch的市場表現。

閱讀財說更多精華文章歡迎點擊目錄鏈接:

阿里巴巴,Lendingclub,神州租車,聚美優品等等一網打盡!

http://xueqiu.com/9041141730/32370964

上財說,給您一張財富綠卡,讓您暢享財務自由!

【深度】蘋果最新季度財報全解讀 財說

來源: http://xueqiu.com/9041141730/32369931

今天一早$蘋果(AAPL)$ 意外的將截至2014年9月27日的2014財年第四季度財報提前發布(按慣例10月28日發布)。做投資的人都知道財報提前公布說明公司財報業績表現不錯的可能性較大,果不其然,蘋果公布的這份財報可謂亮點多多,各種超預期,也正是受此刺激昨日蘋果股價大漲2.14%截止昨日收盤報99.76美元。今天財說就為您深度解讀蘋果最新財報。@今日話題

亮點一:營收、凈利同比增速均超預期

蘋果2014財年第四季度(截止2014年9月27日)營收421億美元,凈利潤85億美元,同比增長分別為12.4%和12.7%。公司預計下季度營收為635-665億美元,屆時其新款iPad平板計算機與iPhone手機將同微軟以及亞馬遜的同類消費產品展開激烈競爭。

本季度毛利率為38%,高於去年同期的37%。

亮點二:iPhone受熱捧,銷量達3930萬臺

說起蘋果大家的第一反應當然是iPhone手機,尤其是今年9月19日iPhone 6和iPhone 6 Plus正式發售,蘋果能否續寫喬布斯時代iPhone銷量的神話成為投資人密切所關註的。雖然自上市以來有“彎曲門”、“IOS 8系統更新問題等負面消息傳出,不過iPhone銷量情況仍非常樂觀,發售的首個周末,即突破1000萬部。2014財年第四財季的iPhone手機銷量為3930萬部(其中包括了iPhone 6和6 Plus的銷量),環比增長12%,超出此前市場預計的3800萬部。目前iPhone6已經登錄32個國家和地區,到今年年底,該數字將達到115個。預計隨著春節和外國聖誕節的到來 iPhone 6 銷量將帶來持續的增長。

伴隨著銷量的火爆,蘋果來自iPhone的營收數據也相當靚眼,2014財年Q4來自iPhone的銷售收入達236.78億美元,環比增長19.9%,同比增長16%,同樣超出此前市場預期的3.8億美元。

更重要的是2014財年Q4蘋果手機的銷售均價高達602.9美元。從下圖可以看到每每有手機新品發售銷售均價均會出現大幅上升(2014Q1發售了iPhone5s),預計下季度此數據還會進一步提升。

亮點三:Mac銷量創新高,全球排第5且具可持續性

本季度Mac銷量達552萬臺,創近兩年季度銷量新高,環比增速達25.1%。Mac首次進入了全球PC出貨量的前五,取得了1995年以來最高的季度市場份額。

本季度Mac的營收為66.25 億美元,比去年同期的56.24億美元增長18%,環比增長19.6%,環比增速也再創新高。雖然這得益於蘋果的降價和返校季,但潛力令人欣喜。因為PC市場已經非常成熟。不會有新的競爭對手沖擊,蘋果在PC市場的增長是可持續的。

投資風險:

1.iPod將自然消亡,iPad連續三季度下滑成隱憂

本季度iPod營收為4.10億美元,環比下滑7%,同比下滑28%。從規模看,占比僅為1%左右,這塊業務可以說已經是可有可無,智能手機替代PMP播放器已經很多年了,iPod停產只是時間問題。

其實相比iPod的自然消亡,iPad的下降更令人不安。本季度共售出1230萬臺iPad,低於分析師預期的1300萬臺,同比下降13%。iPad的營收為53.16億美元。不管是銷量還是營收iPad已連續三個季度出現下滑。占到蘋果營收的12.62%這一塊業務出現問題,對蘋果影響甚大。而且iPad也是蘋果軟件和服務收入的硬件入口之一。

財說認為iPad連續出現下滑有如下幾點原因:

a.相比較手機更換周期更長:有可能2-4年,甚至更為糟糕長達5-10年。

b.產品的更新並沒有足夠吸引力,沒有創新:從最新發布的iPad air和mini可以看到。

c.相比大屏手機缺乏優勢:iPhone的尺寸與mini之間的差距越來越小。mini過去作為補充大屏手機的短板的作用已經在削弱。

d.相比其他Pad廠商缺乏優勢:其他搭載windows系統的平板電腦越做越大,逐漸突破蘋果設立的屏幕尺寸的同時,在重量和便攜性上也越來越極致,這對於辦公需求更大的商務人士,更換平板的首選開始由iPad轉移。

2.對iPhone 的依賴進一步加劇,營收占比高達56.2%

從收入結構上來看,蘋果對 iPhone 的依賴進一步加劇,iPhone 在硬件業務收入中的占比從上季度的 62% 上升到本季度的65%。在總收入中的占比也從上季度的52.8%上升至本季度的56.2%,該占比創近兩年來的歷史新高。

3. 亞太和大中華市場的增長乏力,占比進一步下降

從地域上來看,本季度歐美業績顯赫:美洲地區(北美和南美)營收為162.47億美元,環比增長11%;泛歐地區(歐洲各國、印度、中東和非洲)營收為95.35億美元,環比增長18%。而在大中華區和亞太其他地區,蘋果增長率遠不如歐美,甚至一些數據出現了負增長。大中華區營收為57.78億美元,環比下滑2.6%,同比只增長1%;亞太其他地區營收為19.23億美元,環比下滑11%,同比下滑3%。

從占比來看本季度大中華區和亞太其它地區占比分別為13.7%和4.6%,再創新低。

(註:分地區的收入均是指蘋果通過第三方銷售取得的收入)

這雖然可能和 iPhone 6/6 Plus 沒有第一時間在大陸首發有關。但不可否認蘋果在大中華市場遭到到了中國廠商的挑戰,而且在日本以外的亞太其他國家,也正是中國智能手機和平板的主要海外市場。小米進軍臺灣印度、金立在印度風生水起,OPPO在泰國有相當的知名度,天瓏這種國內不知名的廠商在東南亞有很高的市場份額。

財說簡評:

蘋果財報業績確實亮眼,但隱憂仍存,蘋果所做的布局是以硬件為核心業務再延伸到軟件生態,iPhone系列手機硬件是支撐蘋果品牌與軟硬一體化生態布局整座大廈的基石。過於依賴iPhone顯然存在一定的脆弱性,近日大鱷伊坎(Carl Icahn)一直唱多蘋果甚至認為其股價至少值203美元。到底值不值,投資者還需多幾分清醒,多多關註伊坎寄予期望的Apple Pay 和Apple Watch的市場表現。

閱讀財說更多精華文章歡迎點擊目錄鏈接:

阿里巴巴,Lendingclub,神州租車,聚美優品等等一網打盡!

http://xueqiu.com/9041141730/32370964

上財說,給您一張財富綠卡,讓您暢享財務自由!

財報全解明》中國需求疲軟 龍頭股獲利穩陣腳 景氣寒意濃 從落難績優股找機會

2015-08-24 TWM|

受中國景氣低迷、全球需求不佳影響,上市櫃公司第二季財報表現普遍不理想。然而,部分跌深績優股和獲利改善、本益比不貴的標的,仍可作為口袋名單,準備中期布局。 撰文•游啟源 進入二十一世紀,中國經濟起飛,在建設的龐大需求下,帶動全球原物料景氣步入黃金十年。不過,近年中國經濟成長趨緩,對原物料需求強度降低,且長期的大好景氣使業者大舉投資導致產能大增,致供需情勢快速翻轉。 其中,去年下半年重跌的油價,短短半年行情就出現腰斬,使塑膠業上、中游業者去年第四季獲利銳減,甚至虧損。受中國市場影響最大的鋼鐵業,景氣自去年第四季起走低,中鋼盤價也自去年十二月起一路走跌,至今仍無起色。 與鋼鐵需求相關的散裝航運景氣也受到衝擊,BDI(波羅的海乾散貨指數)今年前五月更低於成本價,在五、六百點附近徘徊。五月以後進入旺季的貨櫃輪產業, 也因運能供給過多、中國進出口需求不旺,即使業者努力拉抬運價,仍在旺季中不斷出現暴跌。整體來看,原物料相關產業的黃金年代已經過去,目前正處於景氣過 熱後的調整期。問題是,中國需求能否再起? 衝擊》中國成長趨緩 原物料、航運跌勢未止 自二○○二年以後,中國成為「世界工廠」,經濟也隨之起飛,但因過於著重投資,經濟結構相當不健全。例如,消費占GDP(國內生產毛額)比重,美國約占七 成,歐洲、日本、台灣也占六成左右,但中國只占三成多,相對之下,投資占GDP的比重,中國高達四成多,遠高於一般國家(約一、兩成)。 這些投資主要包括兩大項目,即企業投資及房地產投資;因中國的基本工資每年平均調高達兩成,且一胎化政策使人口快速老化、影響勞工供給,近年來中國已出現 產業外移現象。在產業外移趨勢下,企業投資勢必受到影響。另外,中國房價過高,也不宜再大漲。因此,投資的兩大支柱未來都沒有看好條件。 近三年由於投資明顯降溫,中國GDP年成長率也降至八%以下。展望未來,中國的GDP結構調整,拉高消費比重、降低投資比重之路仍相當漫長,而且缺乏投資大力拉抬,經濟欲再高成長的可能性已低。 八月十一日,中國人民銀行改革人民幣匯率中間定價方式,放手讓人民幣貶值,就是中國應對出口困境(中國七月出口年減八.九%)的解決方案。中國經濟長期成長趨緩,且紅色供應鏈崛起,對台灣長期經濟發展相當不利,尤其,目前國內產業仍相當依賴中國市場。 而今年第二季台灣的外銷景氣也不理想,導致當季經濟成長率只有○.五二%,遠低於主計總處五月預測值三.○五%,顯示經濟情勢相當嚴峻。 本季公告財報的一五一一家公司(扣除金融、證券股)中,盈餘(稅前,下同)比去年同期成長的公司只占四二%。即使與工作天數較少的第一季比較,盈餘成長家數比率也僅五一%、勉強過半。 再看虧損家數,第二季稅前虧損家數比率達二六.七%,雖略低於第一季二七.一%,但遠高於去年同期二一.八%,並創近幾年來次差成績。整體來看,今年第二季上市櫃公司的業績表現,確實相當不理想。 幸好,重量級個股獲利表現不錯,如台積電(二三三○)第二季盈餘創新高;受惠於油價反彈、利差擴大,台塑四寶(一三○一、一三○三、一三二六、六五○五) 第二季盈餘合計七二四億餘元,遠高於去年同期約二三八億元,更遠高於今年第一季一八一億餘元;因此第二季全部上市櫃公司總盈餘五千二百餘億元,表現優於去 年同期四千六百餘億元,及第一季的四千五百餘億元,創下近年次高水準。 景氣》第三季不樂觀 全年GDP恐一.五六% 展望第三季,重量級業者台積電、台塑四寶、聯電(二三○三)、矽品(二三二五)、廣達(二三八二)、友達(二四○九)、群創(三四八一)、宏達電(二四九 八)、新普(六一二一)等,在法說會中都不看好第三季營運,主計總處預估第三季經濟成長率僅○.一%,比第二季更差,顯示營運前景並不樂觀。因第二、三季 景氣都相當不理想,今年全年經濟成長預測值也由三.二八%,大幅下修至一.五六%。 再看個股業績表現,上半年EPS(每股稅後純益)仍由大立光(三○○八)的六十八.八二元掛帥,下半年進入蘋果訂單出貨旺季,業績應更上層樓。排名第二的三圓(四四一六),主要受惠於營建個案集中於第二季完工入帳。 漢微科(三六五八)上半年EPS十五.八六元,排名第三,但法說會下修全年營收成長幅度,由二五%至三五%降為五%至二○%,導致股價由五月二十八日的二五八五元,大幅下修至八月七日的一○○五元,短短不到三個月,跌幅高達六成多,顯然反應過度。 機會》 跌深績優股 走勢相對強 可逢低布局EPS排名第四的楠梓電(二三一六)在高獲利排行榜是新面孔,其本業獲利表現平平,但因處分中國昆山滬士電子有大筆外快挹注,故第二季獲利相當 突出。第五至第十名大多是老面孔,唯一的新面孔是長華(八○七○),是因有股票投資收益約九億元挹注,其實,第二季本業還虧損一.七億餘元。 在產業方面,IC上下游相關產業除了台積電盈餘創新高外,還有六檔個股盈餘創新高,其中,群聯(八二九九)上半年EPS高達九.一五元,且近兩個多月來股價有相當回檔,本益比並不高。 但族群中也有不少個股,第二季盈利表現並不理想,其中,驅動IC龍頭聯詠(三○三四)受LCD景氣轉差影響,第二季獲利不如預期,但上半年EPS仍達五. 二三元,但股價由年初最高的一九九.五元向下修正,近來最低跌到一○四元,短短六個多月修正幅度達四成多,顯然對利空過度反應。 與聯詠類似,這類經營績效一向不錯、競爭力較強,但股價跌深的落難股,在IC族群中至少還有矽品(二三二五),其實,族群當中尚有不少個股今年來股價修正幅度也相當大。 雖然,目前大盤走勢仍弱,指數就此止跌機會不大,但這類過度反映利空的跌深股走勢相對較強,顯然有率先止跌跡象,可考慮逢低向下布局、作中期投資。 資訊業因去年有換機需求,NB(筆電)景氣優於預期,但也導致今年比較基期水準提高,再加上微軟提供免費升級Win 10的優惠,使今年換機期望落空,導致NB業者第二季業績都不理想,且對下半年旺季需求也不敢奢望。 亮點》維熹、裕融 獲利改善、本益比不高 在NB景氣低迷衝擊下,龐大的NB相關零組件產業也受影響,是對今年電子業景氣較不利的因素。景氣欠佳也使不少相關個股的股價出現大幅修正,甚至個股短期 修正過度的現象比比皆是。例如,國內樞紐大廠信錦(一五八二),長期以來經營績效一向出色且較穩定,但今年三月以來,股價由最高七十二.二元修正到四○. 一元(期間配息四.五元)。 鋰電池龍頭新普(六一二一)第二季盈利雖不如第一季,且第三季營運展望也轉淡,但上半年EPS仍有四.八元,全年仍以賺一個資本額為目標,不過,自去年七月以來,股價由最高一九六元,修正到近來最低的一一一元(七月曾配息七元)。 因今年電視銷售不佳,且NB、手機銷售不如預期,故第二季LCD相關族群業績表現普遍不佳,僅導光板業者F-茂林(四九三五)盈利創新高,且本益比不高。 LCD景氣不佳影響市場對LED的背光需求,照明大廠飛利浦六月又推出兩顆LED燈泡四.九七美元的促銷方案,帶動照明市場殺價連連,導致LED業者第二季業績表現相當不理想。 族群中,EPS最高的下游封測龍頭億光(二三九三),近半年來股價由八十一元大幅修正至四○.一五元。類似的績優落難股至少還有PCB(印刷電路板)族群的志超(八二一三)、景碩(三一八九)及電梯大廠永大(一五○七)。 另外,第二季盈利創新高且業績較穩定、本益比不高的個股,還有幸福(一一○八)、F-百和(八四○四)、維熹(三五○一)、居易(六二一六)、裕融(九九四一)等。 (本文作者為《股市總覽》前總編輯)上半年EPS前十大出列! 代號 公司 EPS(元) 稅前盈餘(億元)2015上半年 2014Q4 2015Q1 2015Q2 3008 大立光 68.82 83.9 50.8 69.7 4416 三 圓 16.33 -0.2 0.7 9.4 3658 漢微科 15.86 15.8 4.9 9.2 2316 楠梓電 14.57 1.4 4.0 52.3 2474 可 成 12.85 79.6 62.5 81.6 3691 碩 禾 12.49 6.0 4.5 5.3 1565 精 華 11.40 4.6 3.3 3.6 2357 華 碩 11.23 61.9 49.1 62.0 8070 長 華 10.68 1.8 2.6 7.4 2207 和泰車 10.04 26.9 38.6 36.9 註:*代表盈餘創新高 資料來源:公開資訊觀測站8檔競爭力優、業績相對穩定的跌深股代號 公司 EPS(元) 近年高價 近來 最低價 (元) 2012 2013 2014 2015Q1 2015Q2 2015 上半年 年/月 股價 (元)3034 聯 詠 7.36 7.81 11.85 2.79 2.44 5.23 2015/01 199.50 104.00 6121 新 普 10.71 10.50 10.98 2.46 2.34 4.80 2014/07 196.00 111.00 3189 景 碩 6.27 7.23 8.11 1.38 1.35 2.73 2014/05 139.50 59.10 1507 永 大 3.79 4.19 4.95 1.21 1.10 2.31 2013/11 95.00 47.00 1582 信 錦 5.27 4.43 5.71 1.06 1.16 2.22 2015/03 72.20 40.10 8213 志 超 6.26 4.46 5.82 1.20 0.86 2.07 2015/03 58.30 29.00 2393 億 光 1.30 3.51 5.12 1.31 0.74 2.05 2015/02 81.00 40.15 2325 矽 品 1.83 1.90 3.76 0.84 1.18 2.02 2015/02 57.90 33.00 資料截止日:2015年8月14日 資料來源:公開資訊觀測站 |

||||||

Next Page